Даже EVA не лишена недостатков

Показатель EVA, содержание которого мы обсуждали в статье «EVA: три буквы с большим экономическим смыслом» , базируется на расчете величины экономической прибыли компании, которая в свою очередь (при том, что ее значение «противопоставляется» бухгалтерской прибыли) получается определенными корректировками данных бухгалтерского учета. Методы бухгалтерского учета, позволяющие исчислить прибыль фирмы, объединяет метод начисления в признании доходов и расходов, «разрывающий» данные о прибыли фирмы и информацию о ее денежных потоках.

И вот именно «акцент на прибыль и игнорирование денежных потоков» ([1], стр. 195) является, по мнению ряда специалистов, «одним из недостатков показателя EVA» ([1], стр. 195).

«Некоторые финансовые консультанты» ([1], стр. 195), отмечает Т.В. Теплова, видят в ориентации показателя EVA на значение прибыли и отсутствии, следовательно, непосредственной связи с денежными потоками, «серьезный недостаток» ([1], стр. 195). Эти консультанты «продвигают в качестве ключевого показателя системы финансовых индикаторов показатель CFROI» ([1], стр. 195).

Новый англо-русский толковый словарь «Финансовые рынки» ([2]) определяет CFROI (cash flow return on investment) как «доходность инвестиций на основе денежного потока» или «денежную доходность инвестиций», определяемую как «отношение скорректированного на инфляцию денежного потока от операционной деятельности к скорректированному на инфляцию размеру инвестиций (величине инвестиционных расходов)» ([2], стр. 142).

CFROI как внутренняя норма дохода

По определению А. Дамодарана (A. Damodaran), показатель «CFROI (cash flow return on investment) фирмы - это внутренняя норма дохода по существующим инвестициям, основанная на реальных денежных потоках. Для того, - продолжает автор, - чтобы можно было судить о качестве этих инвестиций, обычно их следует сравнивать с реальной стоимостью капитала» ([3], стр. 1169).

Напомним, «внутренняя норма дохода (внутренняя норма доходности, внутренняя норма прибыли) - internal rate of return, IRR - показатель, используемый для оценки эффективности инвестиции и численно равный значению ставки дисконтирования, при которой чистая дисконтированная (приведенная) стоимость инвестиционного проекта (NPV) равна нулю» ([4], стр. 126). «Показатель IRR измеряется в процентах и означает максимально допустимый уровень затрат по финансированию проекта, при достижении которого реализация проекта не приносит экономического эффекта, но и не дает убытка» ([4], стр. 127).

В определении, которое приводят В.В. Ковалев и Вит.В. Ковалев, «чистая дисконтированная стоимость (Net Present Value, NPV) - критерий, применяемый для оценки инвестиционных проектов и исчисляемый как разность между величиной дисконтированного возвратного потока и исходной инвестицией. ...В основе данного метода оценки, - пишут авторы, - заложено следование основной целевой установке, определяемой собственниками компании, - повышение ценности фирмы, количественной оценкой которой служит ее рыночная стоимость, а целесообразность принятия проекта как раз и зависит от ответа на вопрос, будет ли иметь место приращение ценности фирмы в результате реализации проекта. Метод, - отмечают В.В. Ковалев и Вит.В. Ковалев, - основан на сопоставлении величины исходной инвестиции (IC) с общей суммой дисконтированных чистых денежных поступлений, генерируемых ею в течение прогнозируемого срока. Поскольку приток денежных средств распределен во времени, он дисконтируется с помощью ставки r, устанавливаемой аналитиком (инвестором) самостоятельно исходя из ежегодного процента возврата, который он хочет или может иметь на инвестируемый капитал» ([4], стр. 721).

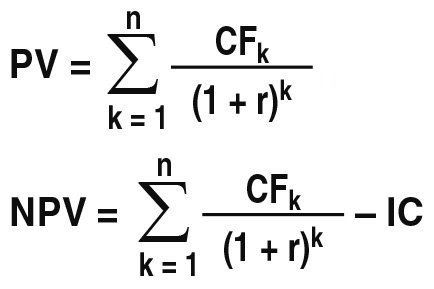

Авторы приводят следующую методику расчета показателя NPV.

«Пусть делается прогноз, что инвестиция (IC) будет генерировать в течение n лет годовые доходы в размере CF1, CF2, ....., CFn. Общая накопленная величина дисконтированных доходов (present value, PV) и чистая дисконтированная стоимость (net present value, NPV) соответственно рассчитываются по формулам:

» ([4], стр. 721-722).

«Имея в виду упомянутую выше основную целевую установку, на достижение которой направлена деятельность любой компании, можно, - продолжают авторы, - дать экономическую интерпретацию показателя NPV с позиции ее собственников, которая определяет и логику соответствующего критерия:

- если NPV < 0, то в случае принятия проекта ценность компании уменьшится, то есть собственники компании понесут убыток, а потому и проект следует отвергнуть;

- если NPV = 0, то в случае принятия проекта ценность компании не изменится, то есть благосостояние ее собственников останется на прежнем уровне; иными словами, проект в случае его реализации не приносит ни прибыли, ни убытка, а потому решение о его целесообразности и приемлемости должно приниматься на основании дополнительных аргументов;

- если NPV > 0, то в случае принятия проекта ценность компании, а, следовательно, и благосостояние ее собственников увеличатся; поэтому проект следует принять» ([4], стр. 722).

Здесь следует отметить, что такая трактовка как бы приравнивает инвестиционный проект, об NPV которого идет речь, и компанию, утверждая непосредственную связь между результативностью конкретного проекта и динамикой «ценности компании» в целом. Также, относительно чисто гипотетической ситуации, в которой допускается, что NPV = 0, говорится о необходимости принятия решения на основе «дополнительных аргументов». Но, если под инвестиционным проектом понимается не компания в целом, то почему «дополнительные аргументы» не могут повлиять и на решение в ситуации, когда NPV < 0?

Однако, это детали, а общий смысл показателя NPV в данной трактовке может быть определен как прогнозирование в определенном смысле прибыли от проекта, которая исчисляется как разность между денежными поступлениями от его реализации и первоначальными вложениями в проект, приведенными друг к другу с учетом фактора временной ценности денежных средств.

Четыре элемента А. Дамодарана

Согласно Дамодарану, показатель CFROI рассчитывается на основе «четырех элементов исходных данных» ([3], стр. 1169-1170): валовые инвестиции (GI - gross investment), валовые денежные потоки (GCF - gross cash flow), ожидаемый срок службы активов, и ожидаемая ликвидационная стоимость активов (SV - salvage value).

«Первый элемент - это валовые инвестиции (GI - gross investment), имеющиеся у фирмы в существующих активах, которые получаются путем прибавления к балансовой стоимости накопленного износа и корректировки для учета инфляции» ([3], стр. 1169-1170).

В этом определении понятия «инвестиции» и «активы» практически приравниваются друг к другу.

Online Business Dictionary дает следующее определение термину gross investment:

«The amount a company invests in business assets that does not account for any depreciation. The gross figure more accurately reflects the company's actual financial commitment to an asset from which it can derive a return on investment».

Это определение можно перевести следующим образом: «Сумма, которую компания инвестирует в бизнес - активы [активы, приносящие доход], не учитывающая [их] амортизацию. Эта величина является наиболее точной оценкой той стоимости активов, которая может формировать доход от инвестиций».

Такой в определенной степени не буквальный перевод связан с использованием здесь понятия «actual financial commitment to an asset». Фактически речь идет о текущей стоимости замещения активов. Это понятие может рассматриваться как синоним термина «capital commitment», то есть «allocation of funds for a possible liability in the near future arising out of capital expenditure», что можно перевести как «объем средств, который может потребоваться в ближайшем будущем для капитальных затрат».

Если говорить о возможности использования для получения этой величины данных бухгалтерского учета, то наиболее подходящей может быть признана оценка соответствующих активов по справедливой стоимости.

Приравнивание понятий «активы» и «инвестиции» оправдано с позиций оценки учетных данных для принятия управленческих решений. Именно в активах (за исключением непосредственно денежных средств) отражаются объекты вложений (инвестиций) фирмы. Любые расходы, отдача от которых в виде получения доходов ожидается в будущих отчетных периодах, признаются в качестве активов в балансе компании. Начисление амортизации согласно принципу соответствия доходов и расходов превращает их оценку в величины еще не списанных в уменьшение прибыли активов. Оценка по справедливой стоимости отражает их текущую ценность как ресурсов, приносящих компании доход. Поэтому именно сопоставление с оценкой по справедливой стоимости величины, которая будет принята как показывающая отдачу от их использования (инвестиций в них) - прибыль, денежный поток, или что-либо иное - будет наиболее соответствовать идее измерения эффективности. В данном случае - это отдача от инвестиций в виде денежных потоков.

«Второй элемент исходных данных - валовые денежные потоки (GCF - gross cash flow), заработанные в текущем году по этим активам, они обычно определяются как сумма операционной прибыли фирмы после уплаты налогов и независимых от прибыли затрат, таких, как износ и амортизация» ([3], стр. 1170).

Следует обратить внимание, данный перевод текста Дамодарана представляет весьма неоднозначный алгоритм расчета величины GCF. Рассмотрение амортизации как «ненастоящих» затрат, не связанных с денежными потоками - широко распространено в методиках исчисления так называемой «экономической прибыли». Действительно, вычитаемые из доходов суммы амортизации в текущем отчетном периоде не отражают денежных выплат фирмы. Исходя из этого, о них говорят, как о приуменьшающих прибыль. Распространено мнение, согласно которому амортизация скрывает подлинное значение прибыли как разности между доходами и расходами периода - поступлениями и выплатами.

Это утверждение будет верным тогда и только тогда, когда прибыль будет исчисляться исключительно на основе денежных потоков, и, следовательно, затраты на приобретение амортизируемых активов не будут капитализироваться (распределяться между отчетными периодами, входящими в срок их (активов) полезного использования).

Но! Многие методы расчета экономической прибыли представляют собой ряд корректировок величины именно бухгалтерской прибыли, то есть прибыли по данным бухгалтерского учета. А эта величина исчисляется согласно допущению соответствия доходов и расходов и правилу начисления. Методы бухгалтерского учета предполагают, что затраты на амортизируемые активы не вычитаются из прибыли в периоде, в котором эти активы приобретаются. Они капитализируются и уменьшают прибыль тех периодов, в которых соответствующая часть затрат компании на их покупку приносит ей доходы.

Несмотря на то, что доходы и расходы компании отражаются в ее бухгалтерском учете «по начислению», нормальная работа фирмы предполагает, что ее доходы превращаются в деньги, а обязательства перед кредиторами выплачиваются. Отсюда, прибыль фирмы за минусом налоговых выплат действительно отражает объем заработанных компанией средств, остающихся в ее (ее собственников) распоряжении. И с этой точки зрения (относительно возможной перспективы потратить заработанное «без оглядки» на непогашенные обязательства), величина амортизации как бы скрывает часть денег, заработанных фирмой и отражаемых величиной ее бухгалтерской прибыли.

Исходя из этого, вышеприведенный перевод текста Дамодарана относительно метода расчета величины GCF можно переформулировать следующим образом: «сумма операционной прибыли фирмы после уплаты налогов, увеличенная на величину таких затрат, как износ и амортизация».

«Третий элемент - это ожидаемый срок службы установленных активов (n) во время первоначальных инвестиций, различающийся для разных секторов, но отражающий срок получения прибыли от рассматриваемых инвестиций» ([3], стр. 1170).

В данном случае n - это то, что в бухгалтерском учете будет названо сроком полезного использования амортизируемого имущества.

«Последний элемент исходных данных - ожидаемая ликвидационная стоимость (SV - salvage value) активов в конце этого срока в денежном выражении на текущий момент времени. Обычно допускается, что она является долей первоначальных инвестиций, таких как земля и здания, которые не подвергаются износу и корректируется с учетом текущей стоимости денег» ([3], стр. 1170).

Алгоритм определения этой величины, предлагаемый в переводе работы Дамодарана, также требует комментария. Итак, здесь за величину ожидаемой ликвидационной стоимости внеоборотных активов предлагается принять справедливую стоимость объектов, не подлежащих амортизации. По всей видимости, это справедливо лишь для ситуации, когда ликвидационная стоимость амортизируемого имущества не является значимой (с точки зрения финансового положения фирмы) величиной.

«Денежные потоки на инвестиции (CFROI), - продолжает Дамодоран, - есть внутренняя норма дохода по этим денежным потокам (т. е. ставка дисконтирования, обеспечивающая равенство чистой приведенной стоимости валовых денежных потоков и ликвидационной стоимости к валовым инвестициям), поэтому они могут рассматриваться как составная внутренняя норма доходности в текущем денежном выражении» ([3], стр. 1170).

Иными словами, «CFROI есть внутренняя норма дохода, создающая равенство:

PV* (GCF + SV) = GI» ([3], стр. 1170).

Примечание:

* PV - сокр. present value.

«В альтернативном определении CFROI, - продолжает автор, - представлены как размер отложенных ежегодных платежей, позволяющих покрыть стоимость замещения актива по завершении проекта. Эти годовые платежи называют экономическим износом. ...Тогда CFROI фирмы или подразделения могут быть записаны следующим образом:

CFROI = (валовые денежные потоки - экономический износ) / валовые инвестиции» ([3], стр. 1170-1171).

«Допустим, - приводит пример Дамодаран, - что вы имеете активы с балансовой стоимостью, равной 2431 млн. долл., создающие валовые денежные потоки в размере 390 млн. долл. [в год], с ожидаемой ликвидационной стоимостью (в текущем денежном выражении), составляющей 607,8 млн. долл., и сроком эксплуатации 10 лет.

[Известно, что] CFROI = внутренняя норма дохода = 11,71 %.

[Таким образом,] традиционная мера CFROI - это величина, равная 11,71 %, а реальная стоимость капитала составляет 8 %. ... [Оценка экономического износа] будет иметь следующий вид:

Экономический износ = (2431 млн. долл. - 607,8 млн. долл.) * (0,08) / (1,0810 - 1) = 125,86 млн. долл.

CFROI = (390.00 млн. долл. - 125.86 млн. долл.) / 2431 млн. долл. = 10.87 %» ([3], стр. 1171).

Практика применения

«Авторство CFROI, - отмечает Т.В. Теплова, - принадлежит компании HOLT Valua Associates, которая зарегистрировала свою модель анализа и управления в виде торговой марки CFROITM. После объединения HOLT Valua Associates с Boston Consulting Group (BCG) модель используется в финансовом стратегическом консультировании совместно. При применении модели консультантами ВCG вводятся некоторые модификации (например, связанные с отражением амортизации, инфляции)» ([1], стр. 195).

По мнению Дамодарана, «наиболее значительным вкладом, сделанным практиками, которые используют подход, основанный на CFROI, стала работа, которую они проделали в отношении того, как доход на капитал с течением времени движется в сторону стоимости привлечения капитала» ([3], стр. 1176).

Для рассмотренного нами подхода А. Дамодарана характерно, что он представляется с позиций оценки бизнеса, а следовательно, характеризуется рассмотрением в качестве объекта инвестиций именно фирмы (компании) в целом. Данное обстоятельство, наверное, и определяет то, что GI (gross investment) рассматриваются как имеющиеся у фирмы активы. И это делает возможным использование при расчете показателя CFROI данных бухгалтерского учета об активах компании.

Вместе с тем, включение в расчет данных об ожидаемой ликвидационной стоимости соответствующих активов, помимо наличия определенных временных рамок расчета, говорит о необходимости введения допущения того, что для реализации инвестиционного проекта будет использоваться совершенно определенный и ограниченный (конечный) набор конкретных активов. Но это практически невозможно в условиях действующего предприятия. Действующего предприятия, подчеркнем, не как принципа бухгалтерского учета, но как реально продолжающей свою деятельность во времени компании, работа которой предполагает постоянное обновление состава ее активов.

Такое допущение, конечно, значимо добавляет условности показателю CFROI. Также, понимание этой условности позволяет, в частности, говорить о том, что бухгалтерский принцип соответствия доходов и расходов (так критически оцениваемый сторонниками новых «экономических» показателей) - это метод исчисления прибыли, позволяющий в определенном смысле «совместить несовместимое». С одной стороны, это задача исчисления определенной величины прибыли (убытка) за период как суммы денежных средств, подлежащей фактическому распределению. С другой - необходимость учитывать непрерывность работы компании, в которой условностью будет утверждать, что «вот сейчас один инвестиционный проект закончился и начался новый».

Согласитесь, даже, если например, производственная фирма решает инвестировать свои средства в ценные бумаги, и доход по ним будет справедливо рассматривать как доход по данным инвестициям, а стоимость приобретения как инвестиции в них, - очевидно, что эти операции станут возможными только благодаря работе компании в целом как производственного предприятия. И, следовательно, возможность вложения в ценные бумаги в этом случае в определенном смысле будет обеспечиваться вложениями в производственное оборудование.

Иными словами, любые операции определенной фирмы обеспечиваются теми средствами, которые вкладываются в ее существование как именно такой фирмы (определенных масштабов, видов деятельности, структуры средств и источников их финансирования и проч.) - то есть, фирмы в целом. Отсюда, рассмотрение каких-либо отдельных элементов деятельности компании как характеризующихся обособляемыми доходами и расходами - всегда будет условно. При этом, рассмотрение тех же самых конкретных операций в контексте деятельности компании в целом, как правило, будет либо недостаточно информативным, либо просто бессмысленным.

Это можно сравнить с лечением человеческого организма. Нельзя, например, лечить сердце, не принимая во внимание, что сердце - это часть нашего организма в целом, и, например, неправильное питание способно повлиять не только на наш желудок, но и на наш пульс. Но при этом, как правило, мы идем на прием именно к врачу, специализирующемуся на какой-то конкретной из наших «частей».

Также и с компанией, и с характеризующими ее показателями. Любой из них условен и связан с определенными границами и допущениями. Ни один из них не способен охарактеризовать компанию в целом. Но именно эти условности, давая ограниченные характеристики отдельных аспектов работы компании, позволяют нам принимать решения, обеспечивающие успешное продолжение деятельности именно фирмы в целом.

Это утверждение, на наш взгляд, в полной мере относится как к любым данным бухгалтерской отчетности и/или рассчитываемым на их основе аналитическим показателям, так и к показателям финансового менеджмента, преподносимым публике в качестве альтернативных «старым бухгалтерским».

Итоги

Вы, уважаемые читатели, наверное, обратили внимание, что наиболее часто звучащая критика моделей компании, формируемых на основе данных бухгалтерского учета, апеллирует к тому обстоятельству, что эти данные, основываясь на уже произошедших хозяйственных фактах, обращены в прошлое, тогда как, принимая управленческие решения, нужно смотреть в будущее.

Но на момент принятия решений будущего просто не существует. Нам неоткуда взять данные о, например, будущих денежных потоках, кроме как только спрогнозировать их. Значит, это всегда будут данные об ожидаемых денежных потоках. Эти ожидания всегда будут связаны с введением в наши рассуждения ряда допущений о том, что в будущем будут происходить те или иные события, или о том, что действие ряда известных нам факторов сохранит свой характер и/или изменит его.

И вот тут, нужно сказать, что именно данные бухгалтерского учета могут служить замечательной основой построения таких прогнозов, так как формы бухгалтерской отчетности, основанные, в частности, на классификации счетов бухгалтерского учета, как раз и характеризуют динамику определенного набора факторов (доходы, расходы, денежные потоки, объем используемых активов, структуру источников финансирования деятельности и т. д.), оценка которых за ряд периодов позволяет формировать наиболее вероятный прогноз их (факторов) значений в будущем.

Заканчивая эти несколько публикаций, посвященных отчасти современным, отчасти модным, отчасти новым и, несомненно, важным для принятия экономических решений показателям (моделям) финансового менеджмента, хочется пожелать использующим их специалистам чрезмерно не увлекаться ни внедрением новаций, отвергающих все что можно «старое», ни отстаиванием «проверенных веками» бухгалтерских традиций.

Литература:

1. Т.В. Теплова. Эффективный финансовый директор - М.: Юрайт, 2016.

2. Новый англо-русский толковый словарь «Финансовые рынки» под ред. Т.Е. Апанасенко и М.А. Сторчевой - СПб.: Экономическая школа, 2004.

3. А. Дамодаран. Инвестиционная оценка: Инструменты и методы оценки любых активов; Пер. с англ. - 3-е изд. - М.: Альпина Бизнес Букс, 2006.

4. В.В. Ковалев, Вит.В. Ковалев. Корпоративные финансы и учет - 2-е издание. М.: Проспект, 2012.

Всегда очень интересные статьи у М.Пятова!