При исчислении НДФЛ с доходов иностранных граждан, которые осуществляют свою деятельность в РФ на основании патента, следует учитывать авансовые платежи, уплаченные при получении и продлении патента. В этой статье эксперты 1С рассказывают, как учитывать авансовые платежи по НДФЛ иностранных граждан, на примере программы "1С:Зарплата и управление персоналом 8" редакции 3.

Учет НДФЛ иностранцев, работающих в РФ по патенту

Иностранные граждане или лица без гражданства из "безвизовых" стран, временно пребывающие в РФ, для работы по найму обязаны получать патенты, а не разрешения на работу. Что касается иностранных граждан, постоянно или временно проживающих в РФ, они не обязаны получать патент (или разрешение на работу). То же самое касается беженцев, журналистов, дипломатов, спортсменов и др. (п. 4 ст. 13 Федерального закона от 25.07.2002 № 115-ФЗ). Также не нужен патент гражданам Республики Беларусь, Республики Казахстан, Республики Армении, Кыргызской Республики (Договор о Евразийском экономическом союзе от 29.05.2014).

Согласно пункту 2 статьи 226 и статье 227.1 НК РФ, при исчислении НДФЛ предусмотрен учет авансовых платежей по НДФЛ для работников, являющихся иностранными гражданами или лицами без гражданства из "безвизовых" стран, временно пребывающих на территории РФ, осуществляющих трудовую деятельность по найму в РФ на основании патента:

-

у физических лиц для личных, домашних и иных подобных нужд, не связанных с осуществлением предпринимательской деятельности;

-

в организациях;

-

у индивидуальных предпринимателей;

-

у занимающихся частной практикой нотариусов, адвокатов, учредивших адвокатские кабинеты, и других лиц, занимающихся в установленном законодательством РФ порядке частной практикой.

Фиксированные авансовые платежи по НДФЛ уплачиваются за период действия патента в размере 1 200 руб. в месяц, причем до дня начала срока, на который выдается (продлевается), переоформляется патент. Такой платеж подлежит индексации на коэффициент-дефлятор, установленный на соответствующий календарный год, а также на коэффициент, отражающий региональные особенности рынка труда, он устанавливается на соответствующий календарный год законом субъекта РФ. В 2021 году величина коэффициента-дефлятора составляет 1,864 (приказ Минэкономразвития России от 30.10.2020 № 720). Если региональный коэффициент на очередной календарный год законом субъекта РФ не установлен, его значение принимается равным 1. Фиксированный авансовый платеж по налогу уплачивается налогоплательщиком по месту осуществления деятельности на основании выданного патента до дня начала срока, на который выдается (продлевается), переоформляется патент.

Иностранные граждане, работающие у физических лиц, должны определить величину НДФЛ за соответствующий календарный год исходя из фактически полученного дохода. Ставка налога составляет 13 % (15 %) (независимо от того, являются они резидентами РФ или нет (п.п. 3, 3.1 ст. 224 НК РФ). При этом исчисленный налог уменьшается на уплаченные в этом же году фиксированные авансовые платежи по НДФЛ за период действия патента (п. 5 ст. 227.1 НК РФ).

Для иностранных граждан, работающих в организациях и у предпринимателей, обязанность по исчислению суммы НДФЛ возлагается на налоговых агентов, то есть на работодателей в лице юридических лиц и предпринимателей (иных лиц) (п. 2 ст. 226, п. 6 ст. 227.1 НК РФ).

Общая сумма налога с доходов иностранных работников исчисляется налоговыми агентами (работодателями) и подлежит уменьшению на сумму фиксированных авансовых платежей, уплаченных такими иностранными работниками за период действия патента применительно к соответствующему налоговому периоду. Работодатель делает это только после получения:

-

от иностранного работника - соответствующего заявления и платежных документов, подтверждающих уплату фиксированных авансовых платежей;

-

от налогового органа - уведомления о подтверждении права на осуществление уменьшения исчисленной суммы налога на сумму уплаченных налогоплательщиком (иностранным работником) фиксированных авансовых платежей.

Налоговая инспекция направит уведомление о подтверждении права на уменьшение НДФЛ, если есть:

-

соответствующее заявление работодателя по форме, утв. приказом ФНС России от 13.11.2015 № ММВ-7-11/512@ (указанная форма заявления, возможность его заполнения, печати и отправки в ИФНС с помощью сервиса 1С-Отчетность поддерживаются в учетных решениях "1С:Предприятие");

-

информация от территориального органа федерального органа исполнительной власти в сфере миграции о выдаче патента иностранному работнику и о заключении с ним трудового договора (гражданско-правового договора) и при условии, что ранее применительно к соответствующему налоговому периоду такое уведомление налоговыми органами в отношении указанного иностранного работника налоговым агентам (работодателям) не направлялось.

Уменьшение исчисленной суммы налога производится в течение налогового периода только у одного работодателя по выбору работника (если иностранный работник трудится на основании патента у нескольких работодателей). Таким образом, в случае осуществления иностранным работником трудовой деятельности в соответствующем налоговом периоде у нескольких работодателей работник вправе использовать свое право на уменьшение исчисленной суммы налога на всю сумму уплаченных им фиксированных платежей за период действия патента при обращении к любому из работодателей при условии, что ранее в этом налоговом периоде другим работодателям Уведомление в отношении указанного иностранного работника не выдавалось (письмо ФНС России от 14.03.2016 № БС-4-11/4184@). Сумма уплаченного налога в нем не указывается, а лишь поясняется, что нужно учитывать авансовые платежи, внесенные за период действия патента.

Если сумма уплаченных за период действия патента (применительно к соответствующему налоговому периоду) фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных иностранным работником доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету иностранному работнику.

В разделе "Консультации по законодательству" см. также: ; .

Авансовые платежи по НДФЛ иностранцев в "1С:Зарплате и управлении персоналом 8" (ред. 3)

Порядок учета в программе "1С:Зарплата и управление персоналом 8" редакции 3 авансовых платежей по НДФЛ иностранных граждан рассмотрим на следующем примере.

Пример

В программе "1С:Зарплата и управление персоналом 8" редакции 3 выполняются следующие действия.

- Указание налогового статуса.

- Регистрация уплаченного авансового платежа.

- Начисление зарплаты и расчет НДФЛ с зачетом авансового платежа.

Указание налогового статуса

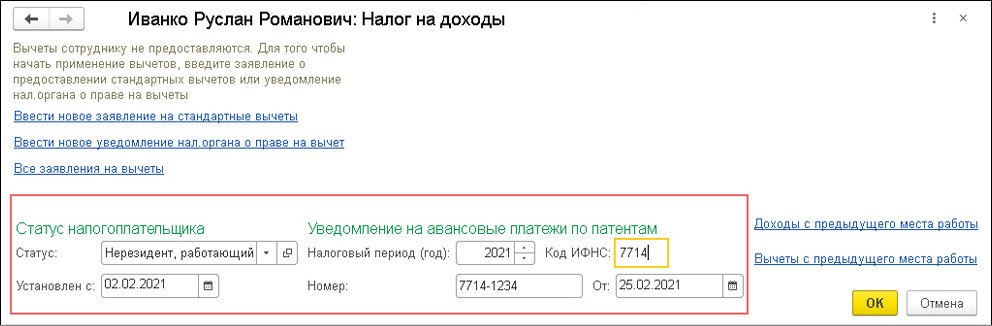

Налоговый статус сотруднику устанавливается в справочнике Сотрудники (раздел Кадры - Сотрудники - по ссылке Налог на доходы) в разделе Статус налогоплательщика. В поле Статус указывается Нерезидент, работающий по найму на основании патента. В поле Установлен с - дата, на которую установлен соответствующий статус (рис. 1). В нашем Примере - 02.02.2021. Также здесь можно указать реквизиты уведомления на зачет авансовых платежей (раздел Уведомление на авансовые платежи по патентам). Реквизиты уведомления (номер, дата уведомления и код налогового органа, который его выдал) можно указать и в документе регистрации уплаченного фиксированного авансового платежа Авансовый платеж по НДФЛ (рассмотрен ниже).

Рис. 1

Регистрация уплаченного авансового платежа

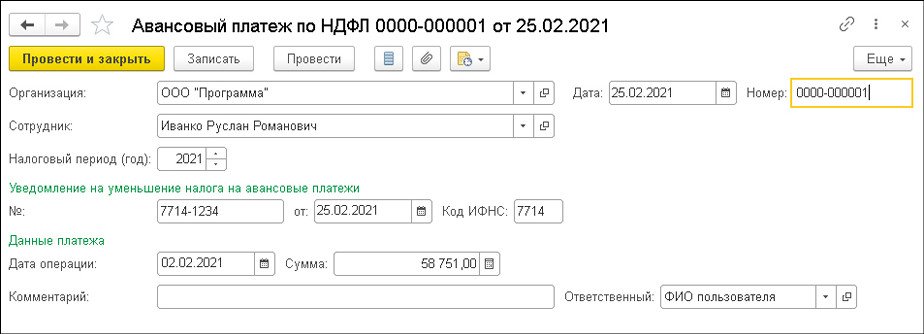

Регистрация уплаченного фиксированного авансового платежа оформляется в программе с помощью документа Авансовый платеж по НДФЛ: раздел Налоги и взносы - Все документы по НДФЛ (рис. 2). Следует нажать на кнопку Создать и выбрать вид документа Авансовый платеж по НДФЛ.

Рис. 2

Поле Организация заполняется по умолчанию. Если в информационной базе зарегистрировано более одной организации, необходимо выбрать ту организацию (или ее обособленное подразделение), в которой оформлен сотрудник.

В полях:

-

Дата - указывается дата регистрации уведомления;

-

Налоговый период (год) - год, в котором будет зачтен авансовый платеж. По умолчанию - текущий год;

-

Сотрудник - выбирается сотрудник, по которому регистрируется уплата авансового платежа по НДФЛ.

При выборе сотрудника раздел Уведомление на уменьшение налога на авансовые платежи заполняется автоматически, если предварительно данные уведомления (номер, дата уведомления и код налогового органа, который его выдал) были заполнены в специальной форме Налог на доходы в карточке сотрудника. Если реквизиты уведомления заполнить в документе Авансовый платеж по НДФЛ, они автоматически отразятся в форме Налог на доходы карточки сотрудника.

В разделе Данные платежа указываются:

-

в поле Дата операции - дата платежного документа по уплате НДФЛ;

-

в поле Сумма - сумма авансового платежа. В нашем Примере сумма авансового платежа за месяц в 2021 году в г. Москве в рублях составляет 5 341 руб. (1 200 руб. (фиксированная сумма) х 1,864 (коэффициент-дефлятор согласно приказу Минэкономразвития России от 30.10.2020 № 720) х 2,3878 (региональный коэффициент согласно закону г. Москвы от 26.11.2014 № 55)). Сотрудник заплатил авансовый платеж за 11 месяцев в сумме 58 751 руб.

Затем следует нажать кнопку Провести и закрыть.

Уведомление об уменьшении налога выдается налоговым органом на сотрудника один раз в налоговый период (письмо ФНС России от 14.03.2016 № БС-4-11/4184@).

Начисление зарплаты и расчет НДФЛ с зачетом авансового платежа

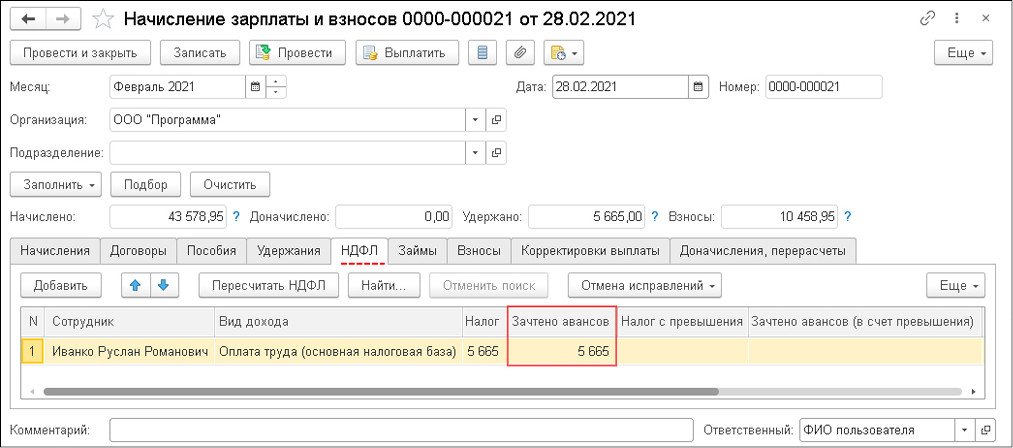

Начисление зарплаты за месяц и расчет НДФЛ с зачетом авансового платежа производятся с помощью документа Начисление зарплаты и взносов (раздел Зарплата - Начисление зарплаты и взносов), рис. 3.

Рис. 3

В нашем Примере февраль 2021 года сотрудник отработал не полностью (был принят 02.02.2021). В феврале 2021 года - 19 рабочих дней. Сотрудник отработал 18 рабочих дней. Доход сотрудника составляет 43 578,95 руб. (46 000 руб. / 19 дней х 18 дней).

В табличной части на закладке НДФЛ отражается исчисленный НДФЛ, сумма которого составляет 5 665 руб., а также автоматически зачитывается авансовый платеж в сумме 5 665 руб. (рис. 3). Остаток незачтенного авансового платежа в сумме 53 086 руб. (58 751 руб. - 5 665 руб.) переходит на следующий месяц налогового периода.

Сумма к выплате за февраль 2021 года составляет 43 578,95 руб.

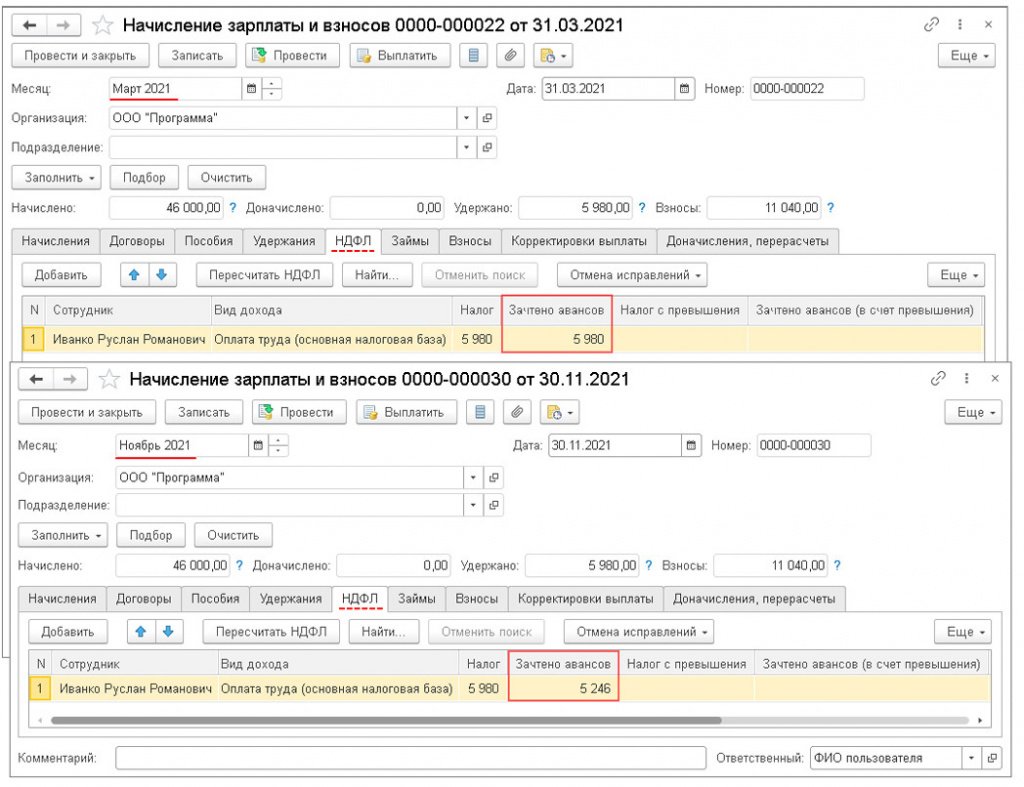

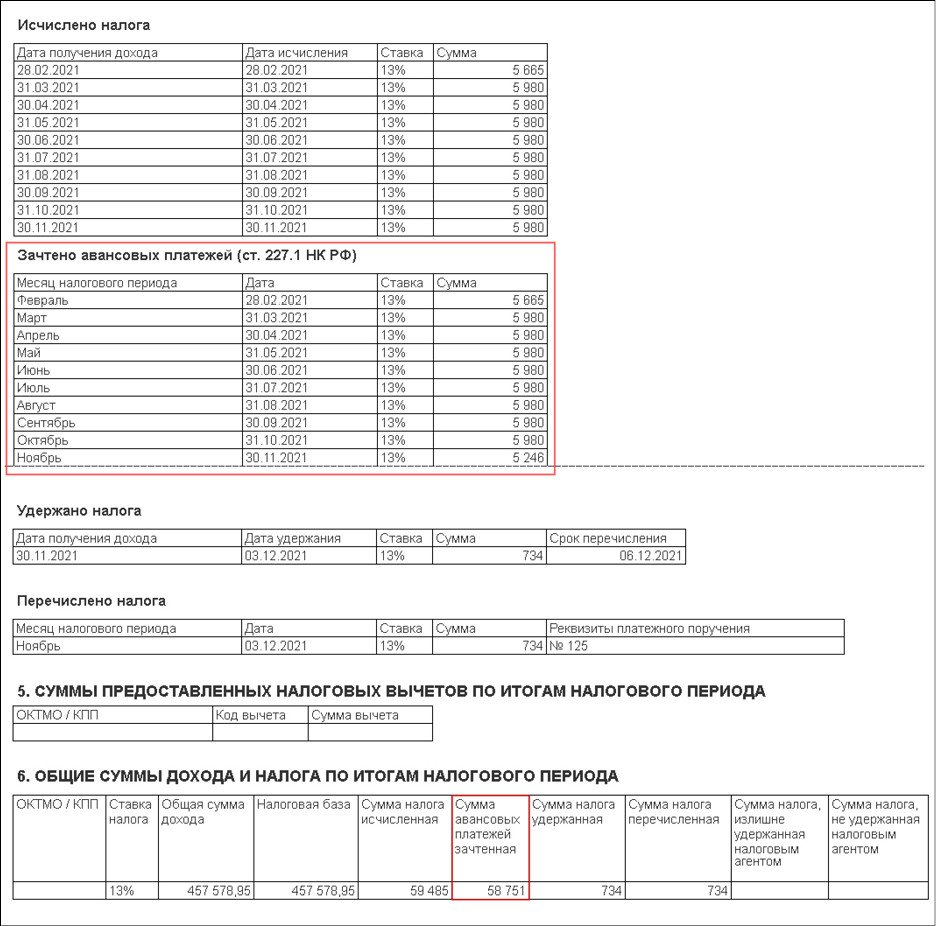

Далее при расчете заработной платы за март 2021 года сумма авансового платежа по НДФЛ будет зачтена в сумме 5 980 руб. и в последующих месяцах по октябрь 2021 года включительно. В ноябре 2021 года остаток авансового платежа составит 5 246 руб. (58 751 руб. - (5 665 руб. + 5 980 руб. х 8 месяцев)). Эта сумма также будет зачтена (рис. 4).

Рис. 4

Сумма к выплате за ноябрь 2021 года составит: 45 266 руб. (46 000 руб. (оплата по окладу) - (5 980 руб. (исчисленный НДФЛ) - 5 246 руб. (зачтенный аванс)).

Зачтенная сумма авансового платежа сотрудника отражается в регистре налогового учета по НДФЛ (раздел Налоги и взносы - Отчеты по налогам и взносам - Регистр налогового учета по НДФЛ), рис. 5.

Рис. 5

Обратите внимание, если сумма уплаченных за период действия патента (применительно к соответствующему налоговому периоду) фиксированных авансовых платежей превышает сумму налога, исчисленную по итогам этого налогового периода исходя из фактически полученных иностранным работником доходов, сумма такого превышения не является суммой излишне уплаченного налога и не подлежит возврату или зачету иностранному работнику (п. 7 ст. 227.1 НК РФ).

Об учете авансовых платежей по НДФЛ иностранных граждан в программе "1С:Бухгалтерия 8" редакции 3.0 см. в разделе .