Содержание

- Заявление на предоставление стандартных налоговых вычетов по НДФЛ

- Оплата больничного листа по уходу за ребенком

- Расчет суммы материальной выгоды

|

Предоставление стандартных налоговых вычетов по НДФЛ регламентируется статьей 218 Налогового кодекса РФ.

Стандартные налоговые вычеты могут предоставляться налогоплательщику в размере 3000 руб., 500 руб. или 400 руб. за каждый месяц налогового периода. Сумма указанного вычета выбирается исходя из категории налогоплательщика (подп. 1 и 2 п. 1 ст. 218 НК).

Кроме того, предоставляется налоговый вычет в размере 300 рублей за каждый месяц налогового периода на каждого ребенка работникам, являющимися родителями (супругами родителей, опекунами или попечителями), на обеспечении у которых находится ребенок (подп. 4 п. 1 ст. 218 НК).

В соответствии с пунктом 3 статьи 218 НК РФ, стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Таким образом, организация, являющаяся налоговым агентом, обязана требовать от своих работников заявления на предоставление стандартных налоговых вычетов. Отсутствие такого заявления может означать, что работник получает стандартные налоговые вычеты по другому месту работы, и, следовательно, не имеет права получать их в данной организации. НК РФ не содержит прямых указаний по поводу периодичности предоставления или обновления таких заявлений. Однако фраза "за каждый месяц налогового периода", содержащаяся в определениях стандартных налоговых вычетов (подп. 1 - 4 п. 1 ст. 218 НК), позволяет сделать вывод, что заявление налогоплательщика должно однозначно относиться к конкретному налоговому периоду. Налоговым периодом для НДФЛ является календарный год (ст. 216 НК РФ). Следовательно, в заявлении должен быть явно указан календарный год, в течение которого налогоплательщик просит предоставить ему стандартные налоговые вычеты.

Это можно сделать двумя способами:

- ежегодно подавать новое заявление на очередной календарный год;

- подать одно заявление, в котором написать фразу "впредь до отмены мною настоящего распоряжения...".

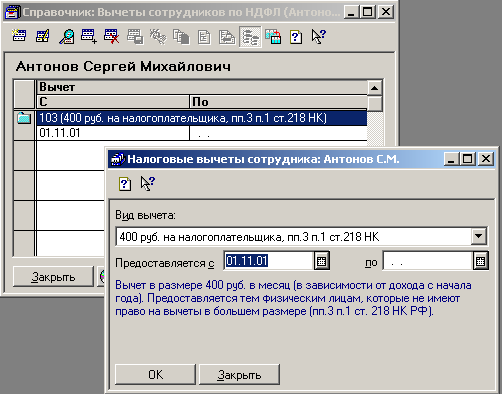

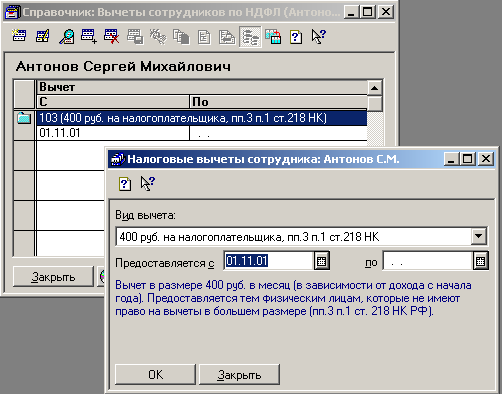

В программе "1С:Зарплата и Кадры" факт получения от работника заявления на предоставление стандартных налоговых вычетов отражается в справочнике "Вычеты сотрудника по НДФЛ" (см. рис. 1).

Рис. 1

Заявление на предоставление стандартных налоговых вычетов по НДФЛ

|

Предоставление стандартных налоговых вычетов по НДФЛ регламентируется статьей 218 Налогового кодекса РФ.

Стандартные налоговые вычеты могут предоставляться налогоплательщику в размере 3000 руб., 500 руб. или 400 руб. за каждый месяц налогового периода. Сумма указанного вычета выбирается исходя из категории налогоплательщика (подп. 1 и 2 п. 1 ст. 218 НК).

Кроме того, предоставляется налоговый вычет в размере 300 рублей за каждый месяц налогового периода на каждого ребенка работникам, являющимися родителями (супругами родителей, опекунами или попечителями), на обеспечении у которых находится ребенок (подп. 4 п. 1 ст. 218 НК).

В соответствии с пунктом 3 статьи 218 НК РФ, стандартные налоговые вычеты предоставляются налогоплательщику одним из налоговых агентов, являющихся источником выплаты дохода, по выбору налогоплательщика на основании его письменного заявления и документов, подтверждающих право на такие налоговые вычеты.

Таким образом, организация, являющаяся налоговым агентом, обязана требовать от своих работников заявления на предоставление стандартных налоговых вычетов. Отсутствие такого заявления может означать, что работник получает стандартные налоговые вычеты по другому месту работы, и, следовательно, не имеет права получать их в данной организации. НК РФ не содержит прямых указаний по поводу периодичности предоставления или обновления таких заявлений. Однако фраза "за каждый месяц налогового периода", содержащаяся в определениях стандартных налоговых вычетов (подп. 1 - 4 п. 1 ст. 218 НК), позволяет сделать вывод, что заявление налогоплательщика должно однозначно относиться к конкретному налоговому периоду. Налоговым периодом для НДФЛ является календарный год (ст. 216 НК РФ). Следовательно, в заявлении должен быть явно указан календарный год, в течение которого налогоплательщик просит предоставить ему стандартные налоговые вычеты.

Это можно сделать двумя способами:

- ежегодно подавать новое заявление на очередной календарный год;

- подать одно заявление, в котором написать фразу "впредь до отмены мною настоящего распоряжения...".

В программе "1С:Зарплата и Кадры" факт получения от работника заявления на предоставление стандартных налоговых вычетов отражается в справочнике "Вычеты сотрудника по НДФЛ" (см. рис. 1).

Рис. 1

Оплата больничного листа по уходу за ребенком

|

Нормативные документы по данному вопросу противоречивы. С одной стороны, действует Положение о порядке обеспечения пособиями по государственному социальному страхованию (далее - "Положение"), утвержденное постановлением Президиума ВЦСПС от 12.11.1984 № 13-6. Согласно пункту 18 Положения пособие по уходу за больным ребенком, не достигшим 14 лет, выдается за период, в течение которого ребенок нуждается в уходе, но не более чем за 14 календарных дней.

С другой стороны действуют Основы законодательства РФ об охране здоровья граждан от 22.07.1993 № 5487-1 (далее - "Основы"). Статья 22 Основ увеличивает предельный срок выплаты пособия с 14 до 15 дней, а также содержит интересующую нас оговорку о том, что это ограничение применяется в том случае, если по медицинскому заключению не требуется большего срока. Сам факт существования данной оговорки свидетельствует о том, что срок выплаты пособия может превышать 15 дней в случае, когда по медицинскому заключению требуется уход за ребенком дольше этого срока.

По общему юридическому правилу в случаях противоречия законов одного уровня следует руководствоваться законом, принятым позднее. В данном случае это означает, что, применяя Основы, можно оплачивать больничные листы по уходу за ребенком сроком до 15 дней включительно, а при наличии медицинского заключения - и более 15 дней. Аналогичную позицию по данному вопросу занимает и ФСС РФ, который признает правомерность применения Основ для определения сроков выплаты пособий по уходу за ребенком (письмо ФСС РФ от 15.09.1994 № 416ЮШ).

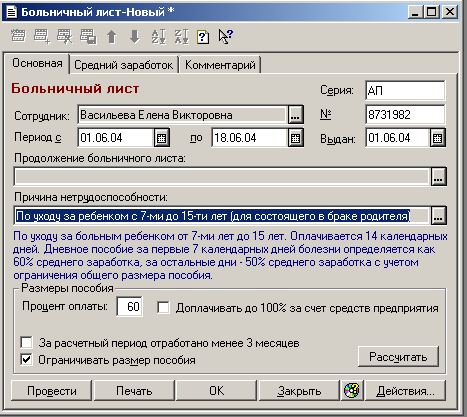

В программе "1С:Зарплата и Кадры" расчет и начисление пособия по уходу за ребенком производится с помощью документа "Больничный лист" с указанием соответствующей причины нетрудоспособности (см. рис. 2).

Рис. 2

Расчет суммы материальной выгоды

|

Прямой ответ на этот вопрос есть в НК РФ (по ставке и моменту начисления).

В соответствии с пунктом 2 статьи 212 НК РФ при получении налогоплательщиком дохода в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, полученными от организаций или индивидуальных предпринимателей, налоговая база определяется как превышение суммы процентов за пользование заемными средствами, исчисленное исходя из трех четвертых действующей ставки рефинансирования, установленной Центральным банком РФ на дату получения таких средств, над суммой процентов, исчисленной исходя из условий договора.

Также пункт 2 статьи 212 НК РФ регламентирует момент определения налоговой базы при получении дохода в виде материальной выгоды, выраженной как экономия на процентах: налоговая база должна определяться в момент уплаты налогоплательщиком процентов по полученным заемным средствам (подп. 3 п. 1 ст. 223 НК РФ), но не реже, чем один раз в календарном году (ст. 216 НК РФ).

Таким образом, независимо от того, меняется ли ставка рефинансирования на протяжении срока предоставления займа, в расчете суммы экономии используется фиксированное значение ставки рефинансирования: на дату получения заемных средств. Операции же частичного возврата сотрудником заемных средств меняют только сумму остатка займа, то есть оказывают одинаковое влияние на расчет суммы процентов как по 3/4 ставки рефинансирования, так и по условиям договора.

Приведем пример расчета.

Пример

15 марта 2001 года сотрудник Иванов получил в организации ссуду в размере 100000 руб. сроком на 2 года под 2 % годовых с правом досрочного погашения. 31 марта 2002 года Иванов внес проценты за первый год в размере 2000 руб. 15 ноября 2002 года Иванов произвел частичное погашение кредита в сумме 40000 руб. 15 марта 2003 года Иванов погасил остаток кредита в полной сумме и внес проценты за второй год в сумме 1736.98 руб. Ставка рефинансирования менялась следующим образом:

- с 04.11.2000 - 25 %;

- с 09.04.2002 - 23 %;

- с 07.08.2002 - 21 %;

- с 17.02.2003 - 18 %;

- с 21.06.2003 - 16 %

Рассмотрим, когда и в каком объеме организация должна была удержать с Иванова НДФЛ с материальной выгоды.

Ставку рефинансирования фиксируем для расчета в размере 25 % (в соответствии с подп.1 п.2 ст.212 НК РФ для расчета материальной выгоды используется ставка рефинансирования на дату получения средств, в нашем случае дата получения ссуды - 15.03.2001). Таким образом, дальнейшее ее изменение никак не влияет на расчет (п. 2 ст. 212 НК РФ). Расчет выполняем по интервалам постоянства исходных данных и до моментов начисления материальной выгоды.

1. Интервал с 16.03.2001 по 31.12.2001 (291 день) - до окончания налогового периода (в соответствии со ст. 216 НК РФ налоговая база должна определяться не реже, чем один раз в календарном году).

Сумма процентов, исходя из 3/4 ставки рефинансирования: 100000х291/365х3/4х25/100 = 14948.63

Сумма процентов, исходя из условий договора:

100000х291/365х2/100 = 1594.52

Налогооблагаемая база для исчисления НДФЛ:

14948.63 - 1594.52 = 13354.11

Сумма НДФЛ, удерживаемая 31.12.2001:

13354.11х35/100 = 4673.93

2. Интервал с 01.01.2002 по 31.03.2002 (90 дней) - до выплаты процентов по ссуде (в соответствии с подп. 3 п.1 ст. 223 НК РФ налоговая база должна определяться в момент уплаты процентов).

Сумма процентов, исходя из 3/4 ставки рефинансирования:

100000х90/365х3/4х25/100 = 4623.29

Сумма процентов, исходя из условий договора:

100000х90/365х2/100 = 493.15

Налогооблагаемая база для исчисления НДФЛ:

4623.29- 493.15 = 4130.14

Сумма НДФЛ, удерживаемая 31.03.2002:

4130.14х35/100 = 1445.55

3. Интервал с 01.04.2002 по 15.11.2002 (229 дней) - до частичного погашения ссуды.

Сумма процентов, исходя из 3/4 ставки рефинансирования:

100000х229/365х3/4х25/100 = 11763.70

Сумма процентов, исходя из условий договора:

100000х229/365х2/100 = 1254.79

Налогооблагаемая база для исчисления НДФЛ:

11763.70 - 1254.79 = 10508.91

НДФЛ по срокам 15.11.2002 и 31.12.2002 не удерживаем, так как условием определения налоговой базы в соответствии с подпунктом 3 пункта 1 статьи 223 НК РФ является выплата процентов, а в эти сроки не было выплаты процентов. В целях соблюдения норм статьи 216 НК РФ в 2002 году НДФЛ уже удерживался 31.03.2002, когда Ивановым были внесены проценты за первый год в размере 2000 рублей.

4. Интервал с 16.11.2002 по 15.03.2003 (120 дней) - до полного погашения ссуды.

Сумма процентов, исходя из 3/4 ставки рефинансирования:

60000х120/365х3/4х25/100 = 3698.63

Сумма процентов, исходя из условий договора:

60000х120/365х2/100 = 394.52

Налогооблагаемая база для исчисления НДФЛ:

3698.63- 394.52= 3304.11

Сумма НДФЛ, удерживаемая 15.03.2003:

(10508.91 + 3304.11) х 35/100 = 4834.56

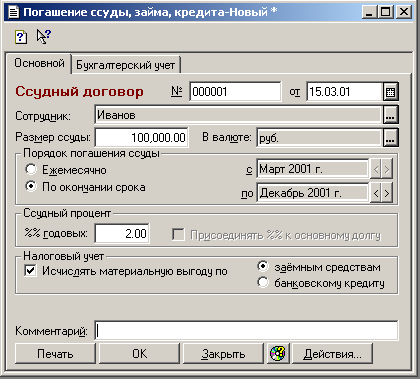

В программе "1С:Зарплата и Кадры" учет материальной выгоды, полученной от экономии на процентах и удержание НДФЛ производится документом "Погашение ссуды" (см. рис. 3).

Рис. 3

С.Л. Шимановский,

КГ "Что делать Консалт"

тел. (095)784-7733

e-mail: b2@wdc.msk.ru

|