Зарплата в 6-НДФЛ в «1С:ЗУП 8» (ред. 3)

Датой фактического получения дохода (дата для строки 100) в виде заработной платы является последний день месяца, за который начислен доход, независимо от того, выпадает указанная дата на выходной или нерабочий праздничный день (рис. 1), а также независимо от даты документа Начисление зарплаты и взносов и даты документа на выплату.

Дата фактического получения дохода в виде оплаты труда (дата для строки 100) – последний день месяца, за который начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее дня, следующего за днем выплаты дохода.

Дата удержания налога (дата для строки 110) – дата выплаты из документа на выплату зарплаты. Срок перечисления налога – не позднее дня, следующего за днем выплаты налогоплательщику дохода. Если следующий день – выходной, то автоматически указывается первая рабочая дата за днем выплаты дохода.

Рассмотрим примеры:

- заработная плата за сентябрь выплачена в октябре,

- заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018).

Заработная плата за сентябрь выплачена в октябре

Пример

|

Заработная плата за сентябрь выплачена в октябре – 05.10.2018. |

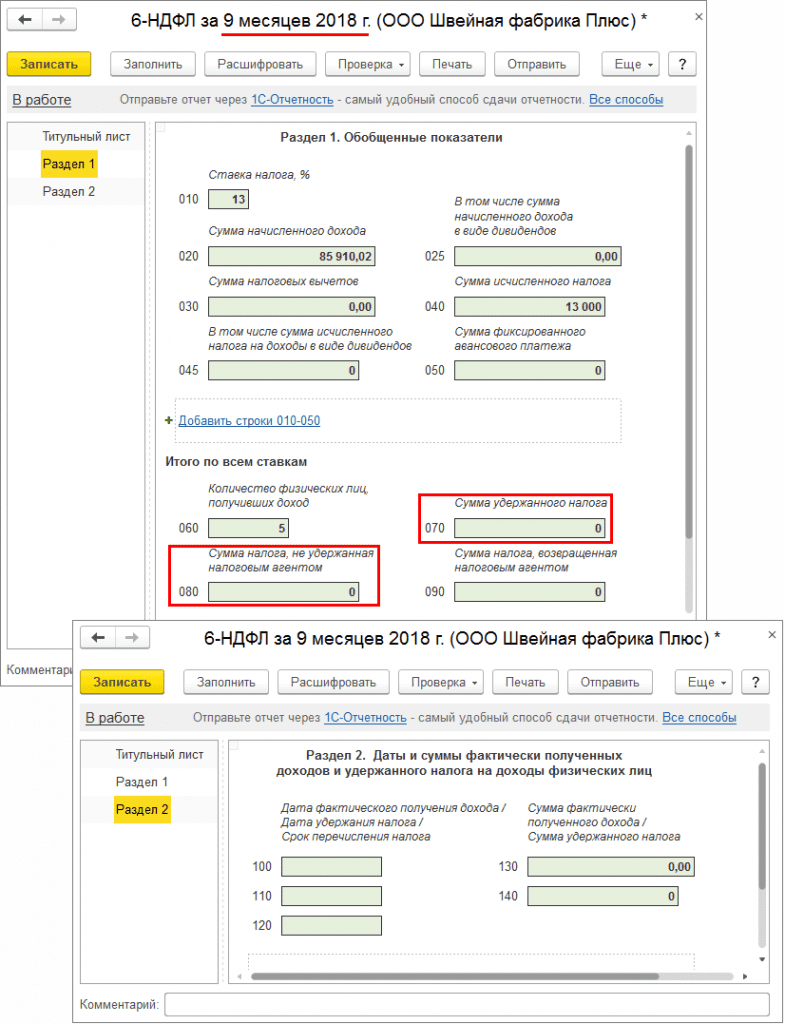

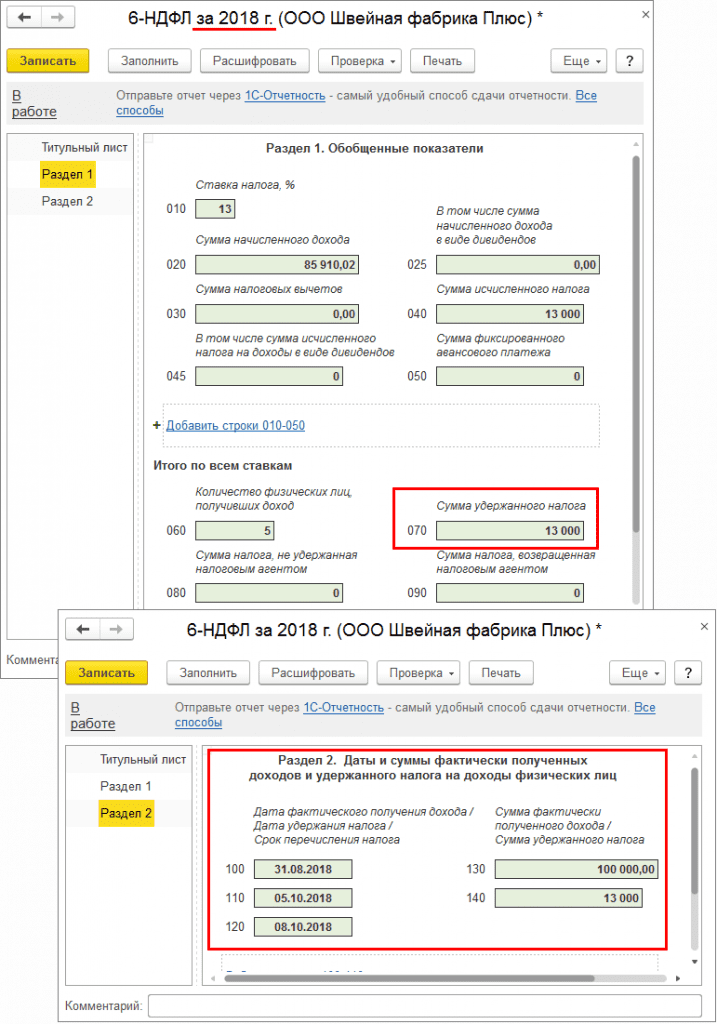

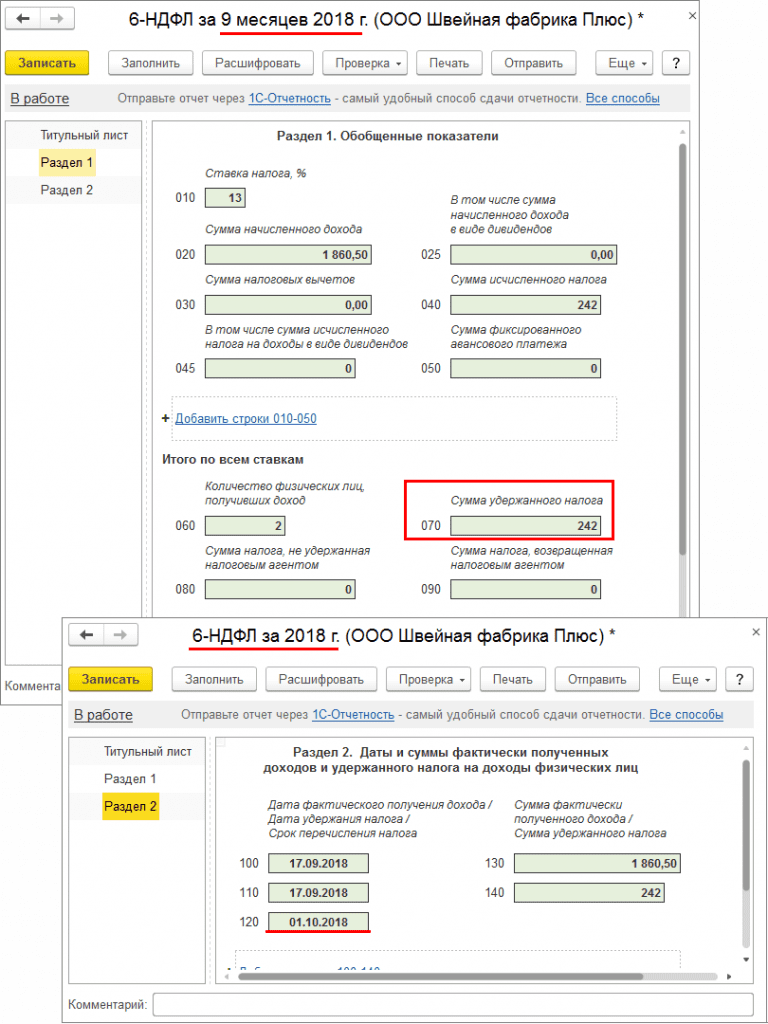

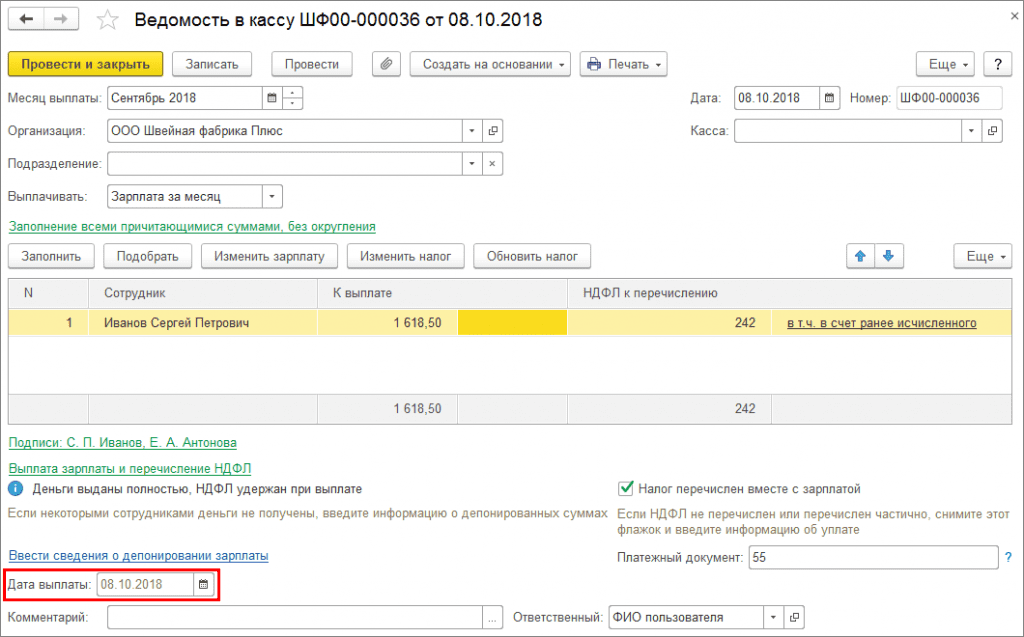

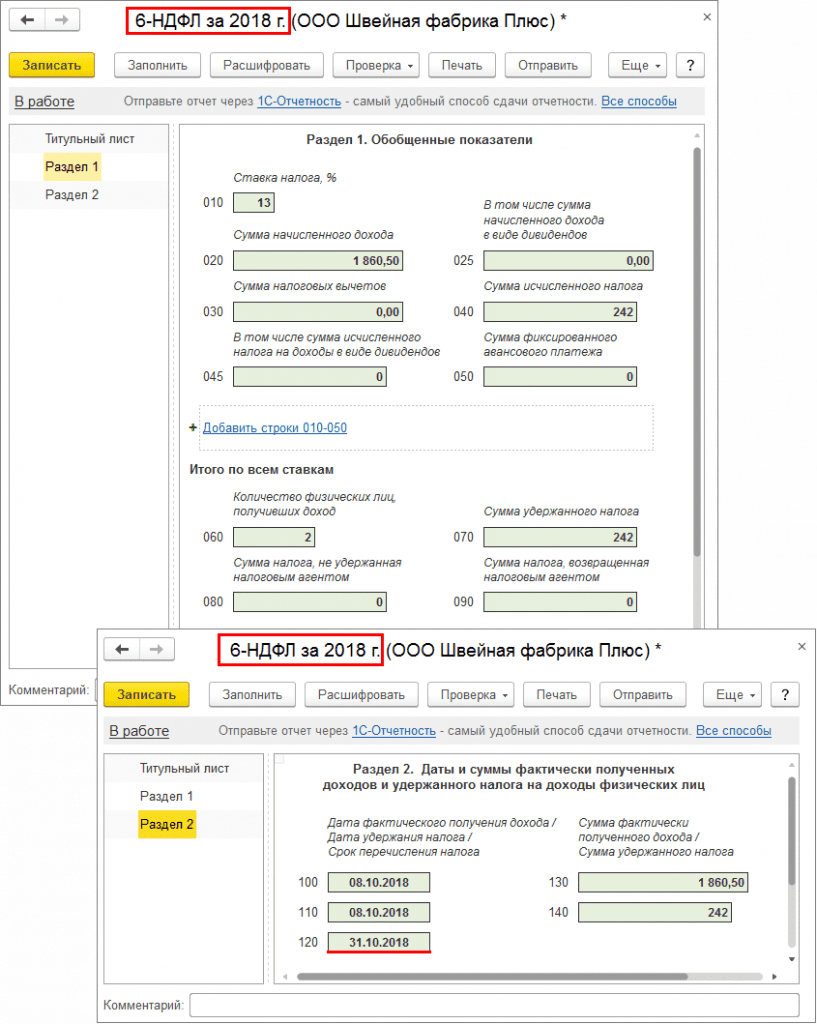

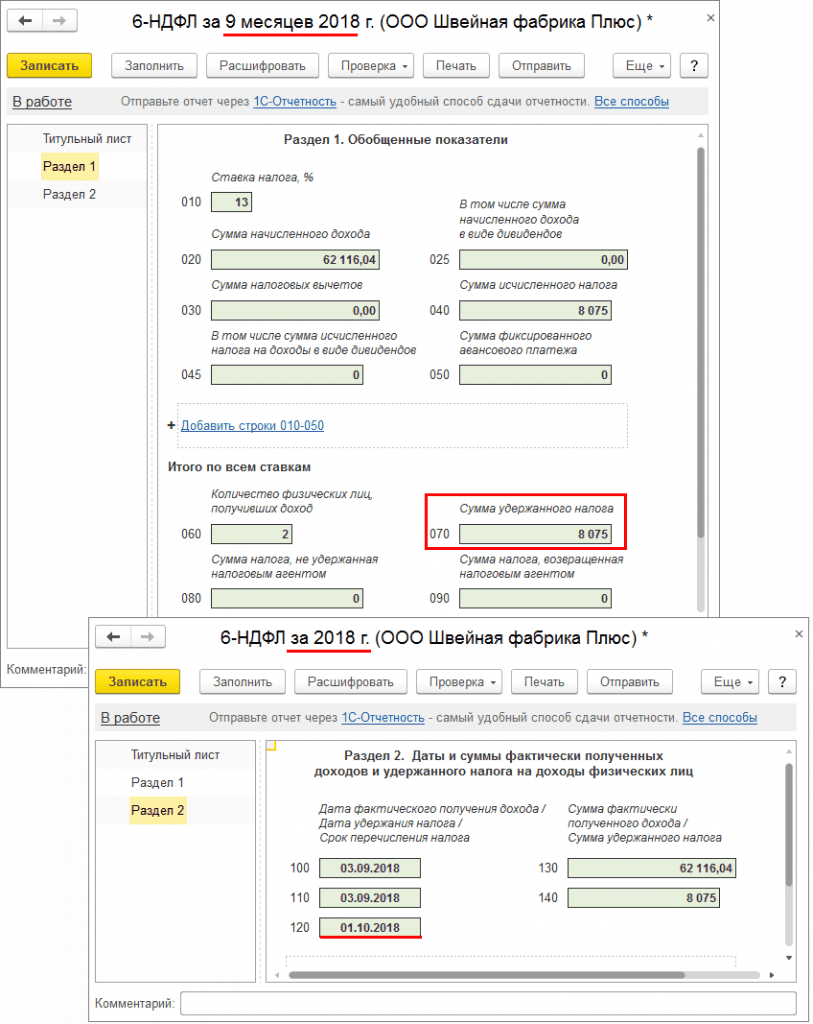

Если зарплата за сентябрь 2018 года выплачена в октябре 2018 года, то налог, удержанный при выплате, не включается в строку 070 расчета за 9 месяцев 2018 года (рис. 16). Дата удержания налога приходится на другой отчетный период – 2018 год. Поэтому сумма удержанного налога отразится в строке 070 раздела 1 отчета за 2018 год (рис. 17). Также налог не включается и в строку 080 расчета за 9 месяцев 2018 года, т. к. он удержан.

В программе сумма неудержанного налога определяется на дату подписи, указанную на титульном листе отчета. Чтобы сумма удержанного налога с зарплаты за сентябрь в октябре месяце не отразилась в строке 080 расчета за 9 месяцев 2018 года, дата подписи отчета должна быть не ранее, чем дата выплаты зарплаты за сентябрь – 05.10.2018.

Кроме того, в раздел 2 расчета за 9 месяцев 2018 года выплаченная в октябре зарплата за сентябрь не попадет, так как срок перечисления налога приходится на другой отчетный период – 2018 год.

Рис. 1

Рис. 2

Заработная плата за сентябрь выплачена в последний рабочий день сентября (28.09.2018)

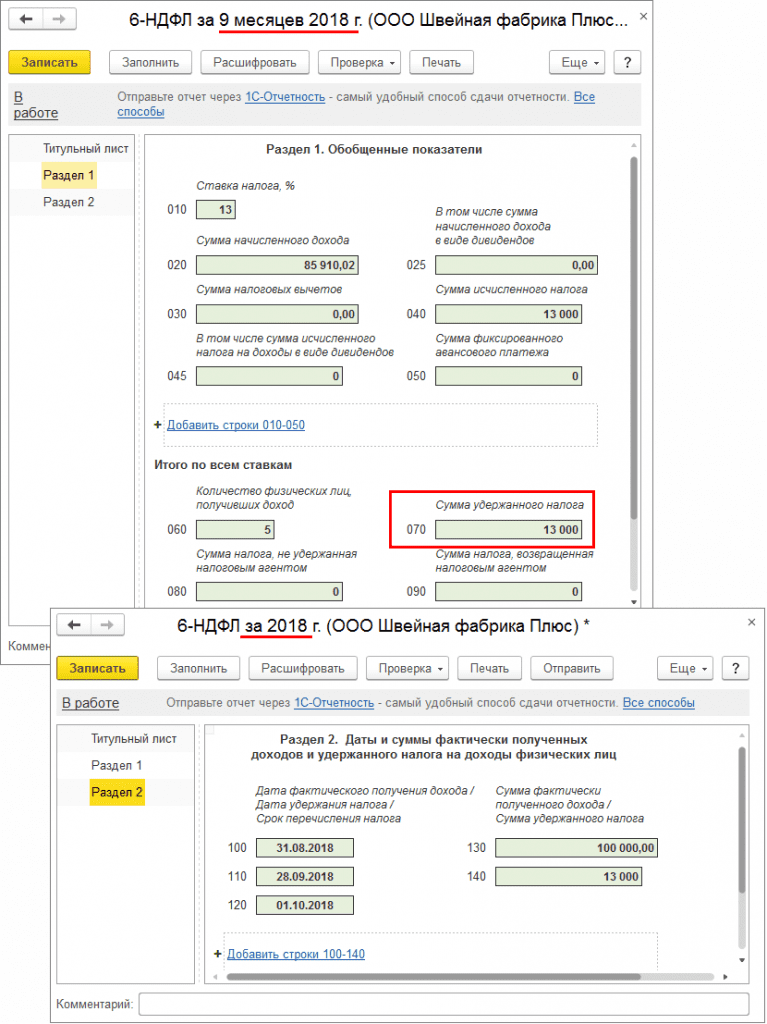

Срок перечисления налога с заработной платы – следующий рабочий день после удержания налога, в нашем случае – 01.10.2018 (так как 29 и 30 сентября – выходные дни). В такой ситуации заработная плата за сентябрь будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год.

В раздел 2 расчета за 9 месяцев 2018 года зарплата не попадет, так как срок перечисления налога приходится на другой отчетный период (письма ФНС от 09.08.2016 № ГД-4-11/14507, от 24.10.2016 № БС-4-11/20120).

Удержанный налог при выплате зарплаты за сентябрь включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 3

Больничные в 6-НДФЛ в «1С:ЗУП 8» (ред.3)

Дата фактического получения дохода в виде пособий – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Больничный лист. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде пособий – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – при выплате доходов в виде пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком) налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее последнего числа месяца, в котором производились такие выплаты. Для других пособий – не позднее дня, следующего за днем выплаты дохода.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату пособия. Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Больничный выплачен в сентябре 2018 года

Пример

|

Пособие по временной нетрудоспособности начислено в сентябре. Выплачено пособие также в сентябре – 17.09.2018. |

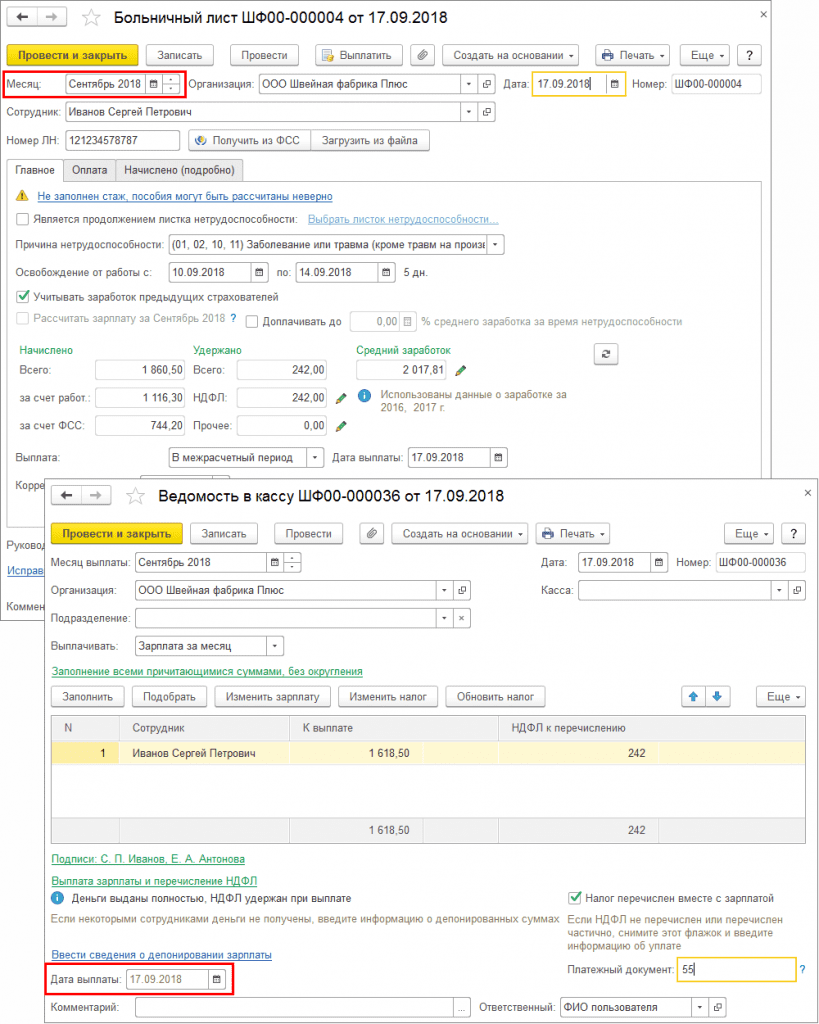

Пособие по временной нетрудоспособности начислено в сентябре 2018 года с помощью документа Больничный лист (рис. 19). Дата фактического получения дохода в виде пособий, а также дата удержания налога – день выплаты дохода. Пособие выплачено 17.09.2018. Дата удержания налога и дата фактического получения дохода в виде пособия – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы пособия – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 4

В такой ситуации сумма пособия будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 5). В раздел 2 расчета за 9 месяцев 2018 года пособие не попадет, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате пособия в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 5

Больничный начислен в сентябре 2018 года, а выплачен в октябре 2018 года

Пример

В такой ситуации такой доход отразится в разделе 1 и 2 расчета за 2018 год, так как дата фактического получения этого дохода определяется как день его выплаты. Для целей НДФЛ это пособие является доходом октября (рис. 7).

Рис. 6

Рис. 7

Отпускные в 6-НДФЛ в «1С:ЗУП 8» (редакция 3)

Дата фактического получения дохода в виде отпускных – день выплаты дохода. Дата удержания налога – день выплаты дохода. В программе дата фактического получения дохода первоначально указывается в документе Отпуск. Затем дата дополнительно уточняется автоматически при проведении документов на выплату в поле Даты выплаты.

Дата фактического получения дохода (дата для строки 100) в виде отпускных выплат – день выплаты дохода, в том числе перечисления дохода на счета налогоплательщика в банках либо по его поручению на счета третьих лиц.

Дата удержания налога (дата для строки 110) – день фактической выплаты.

Срок перечисления налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Это поле введено специально из-за случаев, когда фактическая дата выплаты начислений отличается от ранее запланированной в документе, и чтобы пользователю в этом случае не приходилось возвращаться в документ начисления и уточнять в нем дату выплаты.

Поле Дата выплаты заполняется равной дате ведомости. Т. е. реальная дата фактического получения дохода (дата для строки 100) – это дата, указанная в поле Дата выплаты документа на выплату отпускных (рис. 8). Дата удержания налога (дата для строки 110) – это также дата, которая указана в поле Дата выплаты. Срок перечисления удержанного налога (дата для строки 120) – не позднее последнего числа месяца, в котором производились такие выплаты.

Пример

|

Отпускные выплачены в сентябре 2018 года – 03.09.2018. |

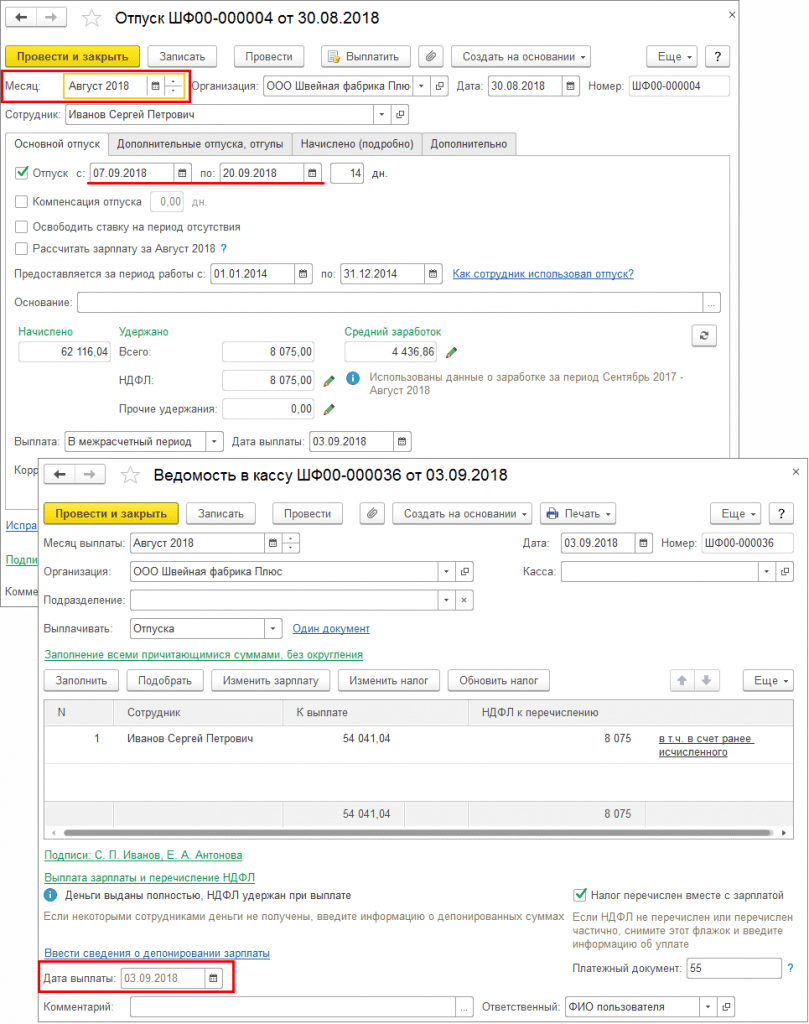

Отпускные начислены с помощью документа Отпуск (рис. 8). В поле Месяц документа Отпуск необходимо указывать месяц начисления отпускных, а не когда отпуск начинается. Дата фактического получения дохода в виде отпускных, а также дата удержания налога – день выплаты дохода. Отпускные выплачены 03.09.2018. Дата удержания налога и дата фактического получения дохода в виде отпускных – это дата, указанная в поле Дата выплаты документа на выплату. Срок перечисления НДФЛ с суммы отпускных – последний день месяца, в котором произведена выплата, т. е. 30.09.2018. Так как это выходной день, то срок перечисления переносится на 01.10.2018.

Рис. 8

В такой ситуации сумма отпускных будет отражена в разделе 1 расчета за 9 месяцев 2018 года и в разделе 2 расчета за 2018 год (рис. 9). В раздел 2 расчета за 9 месяцев 2018 года отпускные не попадут, так как срок перечисления налога приходится на другой отчетный период. Удержанный налог при выплате отпускных в сентябре включается в строку 070 расчета за 9 месяцев 2018 года, т. к. удержан в этом отчетном периоде.

Рис. 9

Источник: 1С:ИТС

Здравствуйте. На рисунках 2 и 3 в разделе 2 графа 100 стоит 31.08.2018, как будто зарплата за август. А в примере у вас зарплата за сентябрь.

Уважаемые специалисты. Помогите, пожалуйста. Работник уволен 28 июня 2018 года. После увольнения ему была начислена премия. До увольнения работник был в командировке с 18.06.2018 по 22.06.2018. В сентябре работнику был сделан перерасчет среднего заработка за время командировки с учетом выплаченной премии. Деньги были перечислены на карточку сотрудника в сентябре. Какую дату фактического получения дохода я должна показать в разделе 2 расчета 6-НДФЛ? правильно ли я понимаю что я должна показать по стр. 100 раздела 2 - дату увольнения сотрудника 28.06.2018 г. По строке 110 - дату перечисления денег сотруднику, по строке 120 - следующий день за датой, указанной в строке 110. Меня смущает, что в расчете за 9 месяцев 2018 года будет фигурировать дата увольнения сотрудника. Или я должна показать в строке 110 последний день месяца увольнения, то есть 30.06.2018 года. Мне кажется, что первый вариант правильнее. Ведь все начисления уволенному работнику производятся в последний день работы.

Уважаемые специалисты. Помогите, пожалуйста. Работник уволен 28 июня 2018 года. После увольнения ему была начислена премия. До увольнения работник был в командировке с 18.06.2018 по 22.06.2018. В сентябре работнику был сделан перерасчет среднего заработка за время командировки с учетом выплаченной премии. Деньги были перечислены на карточку сотрудника в сентябре. Какую дату фактического получения дохода я должна показать в разделе 2 расчета 6-НДФЛ? правильно ли я понимаю что я должна показать по стр. 100 раздела 2 - дату увольнения сотрудника 28.06.2018 г. По строке 110 - дату перечисления денег сотруднику, по строке 120 - следующий день за датой, указанной в строке 110. Меня смущает, что в расчете за 9 месяцев 2018 года будет фигурировать дата увольнения сотрудника. Или я должна показать в строке 110 последний день месяца увольнения, то есть 30.06.2018 года. Мне кажется, что первый вариант правильнее. Ведь все начисления уволенному работнику производятся в последний день работы.

Наталья 25.10.2018

Я считаю, что в данном случае ДАТОЙ факт. получения дохода будет ДАТА начисления или перечисления сотруднику премии, т.е. в сентябре. Ведь и перерасчет был в сентябре. Работнику доначислена премия и выплачена в сентябре перечислением на карту. Также и НДФЛ удержан этой датой, а уплачен должен быть не позднее дня следующего за выплатой .

Добрый день! подскажите пожалуйста как сделать перерасчет НДФЛс начала года в октябре с учетом детских вычетов

в 1С УПП ХБК