Согласно пунктам 1 и 2 статьи 161 НК РФ российские организации, приобретающие на территории РФ услуги (работы) у иностранных лиц, не состоящих на учете в налоговых органах в качестве налогоплательщиков, признаются налоговыми агентами по НДС, т. е. они обязаны исчислить, удержать у иностранного налогоплательщика и уплатить в бюджет сумму налога.

При этом с 01.01.2019 иностранные организации, оказывающие на территории РФ услуги в электронной форме согласно пункту 1 статьи 174.2 НК РФ, должны встать на учет в налоговых органах РФ в соответствии с пунктом 4.6 статьи 83 НК РФ и самостоятельно исчислять и уплачивать НДС в российский бюджет (независимо от того, кто является покупателем этих услуг — физическое или юридическое лицо (индивидуальный предприниматель (ИП)).

Налоговая база по НДС при оказании услуг в электронной форме определяется как стоимость этих услуг с учетом суммы налога, исчисленная исходя из фактических цен реализации (п. 2 ст. 174.2 НК РФ), а сумма налога — как соответствующая расчетной налоговой ставке в размере 16,67 % процентная доля налоговой базы (п. 5 ст. 174.2 НК РФ).

Примечание

В соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 01.01.2019 ставка НДС изменена с 18 % на 20 % (с 18/118 на 20/120 и с 15,25 % на 16,67 %).

Если иностранная компания оказывает российской организации не только услуги в электронной форме, указанные в пункте 1 статьи 174.2 НК РФ, но и иные услуги (например, консультационные), местом реализации которых на основании подпункта 4 пункта 1 статьи 148 НК РФ признается территория Российской Федерации, то в части таких услуг обязанность по исчислению и уплате НДС в бюджет также возлагается на иностранную организацию (письмо Минфина России от 15.03.2019 № 03-07-08/17231).

Таким образом, российские организации (ИП), приобретающие на территории РФ электронные и иные услуги у иностранных лиц:

- до 01.01.2019 признавались налоговыми агентами по НДС, т. е. они были обязаны исчислить, удержать у иностранного налогоплательщика и уплатить в бюджет сумму налога в порядке, предусмотренном пунктами 1 и 2 статьи 161 НК РФ (п. 9 ст. 174.2 НК РФ, письмо ФНС России от 23.06.2017 № СД-3-3/4277@);

- с 01.01.2019 не исполняют обязанности налоговых агентов по НДС.

Согласно пункту 2.1 статьи 171 НК РФ российские организации (ИП), являющиеся налогоплательщиками НДС, могут заявить предъявленную им сумму НДС по электронным услугам к вычету при наличии:

- договора и (или) расчетного документа с выделением суммы НДС и указанием ИНН/КПП иностранной организации;

- документов на перечисление иностранной организации оплаты, включающей сумму НДС.

Вычеты сумм НДС, предъявленных иностранными организациями по иным услугам, местом реализации которых признается территория Российской Федерации, производятся в общеустановленном порядке в соответствии с пунктами 1 и 2 статьи 171 НК РФ и пунктом 1 статьи 172 НК РФ, то есть на основании счетов-фактур, выставленных такими иностранными организациями.

О сроках поддержки законодательных изменений можно узнать в .

НДС при приобретении электронных услуг у иностранцев с 1 января 2019 года

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС в случае приобретения электронных услуг у иностранцев (п. 1 ст. 174.2 НК РФ) с 01.01.2019.

Пример 1

|

Российская организация ООО «ТФ-Мега», приобретающая у иностранной организации электронную услугу стоимостью 120,00 EUR на условиях частичной предварительной оплаты:

|

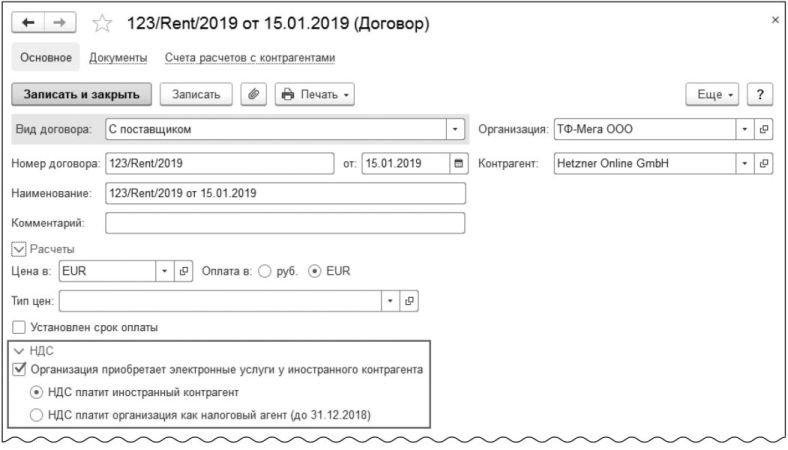

Последовательность операций приведена в таблице 1.

Таблица 1

Настройка функциональности

Налогоплательщику, приобретающему с 01.01.2019 у иностранных лиц, состоящих на учете в налоговом органе РФ в соответствии с пунктом 4.6 статьи 83 НК РФ, электронные услуги, поименованные в пункте 1 статьи 174.2 НК РФ, необходимо выполнить соответствующие настройки программы.

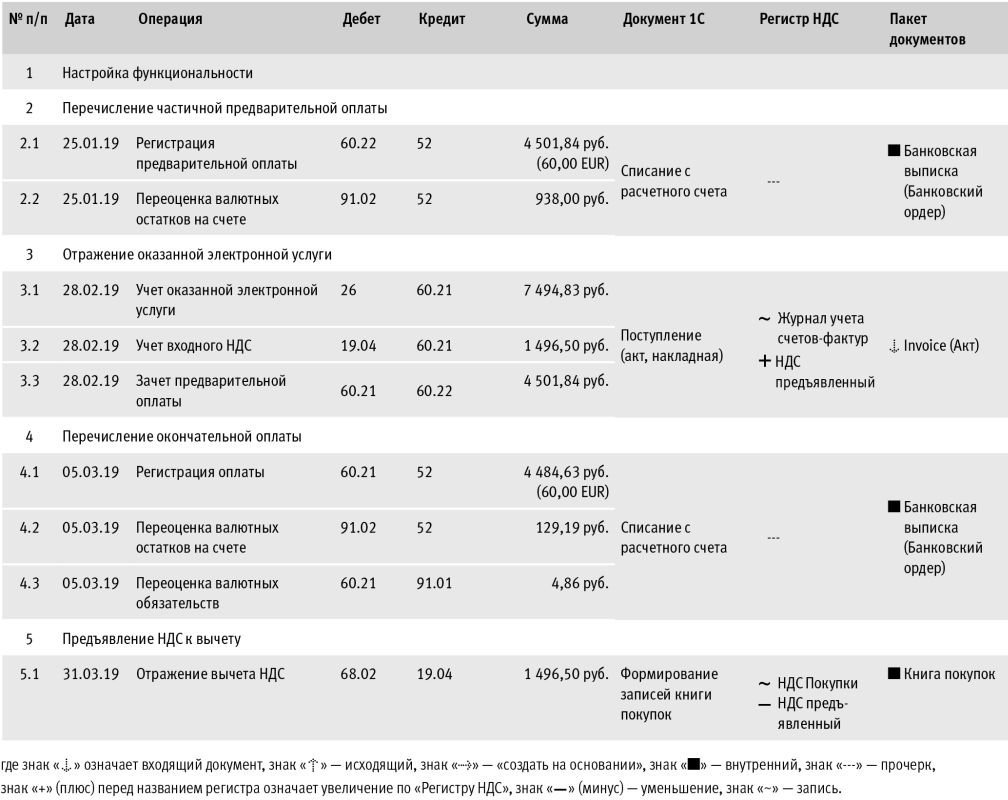

На закладке Расчеты формы Функциональность программы (раздел Главное — подраздел Настройки) необходимо установить флаг для значения Услуги иностранных интернет-компаний (рис. 1).

Рис. 1. Настройка функциональности программы

Если организация приобретала электронные услуги у иностранных лиц и до 01.01.2019, исполняя обязанности налоговых агентов, то такой флаг будет установлен в программе автоматически.

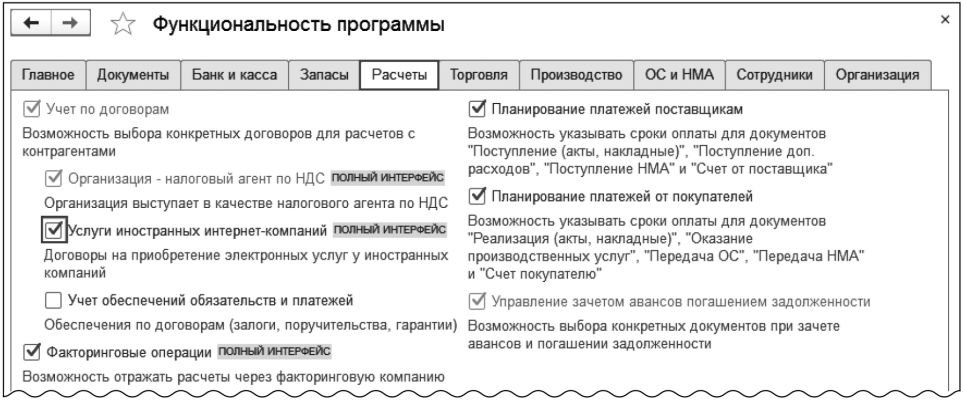

Необходимо также проверить корректность указания сведений об иностранном лице, у которого осуществляется приобретение таких электронных услуг. Следует обратить особое внимание на заполнение полей с указанием страны регистрации такого иностранного лица, а также его ИНН и КПП, присвоенных налоговым органом РФ в связи с постановкой на учет в соответствии с пунктом 4.6 статьи 83 НК РФ (рис. 2).

Рис. 2. Заполнение реквизитов иностранного контрагента

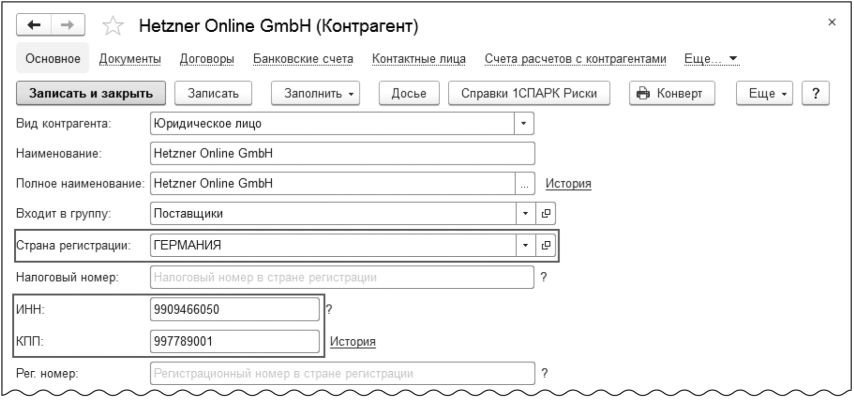

В договоре с иностранным контрагентом на оказание электронных услуг с 01.01.2019 следует установить флаг Организация приобретает электронные услуги у иностранного контрагента, после чего установить переключатель в положение НДС платит иностранный контрагент (рис. 3).

Рис. 3. Настройка договора с иностранным контрагентом

Обратите внимание, если организация в рамках заключенного договора приобретала электронные услуги у иностранного контрагента до 01.01.2019, исполняя обязанности налогового агента, то переключатель будет установлен в положение НДС платит организация как налоговый агент (до 31.12.2018). Для корректного отражения в учетной системе операций приобретения электронных услуг с 01.01.2019 по этому договору необходимо создать новый элемент в справочнике Договоры, в котором установить переключатель в положение НДС платит иностранный контрагент.

Перечисление частичной предварительной оплаты

Перечисление денежных средств иностранной организации, оказывающей электронные услуги (операции 2.1 «Регистрация предварительной оплаты», 2.2 «Переоценка валютных остатков на счете»), в программе регистрируется документом Списание с расчетного счета (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносятся записи:

Дебет 91.02 Кредит 52

— на сумму переоценки валютных остатков на счете;

Дебет 60.22 Кредит 52

— на сумму перечисленной предоплаты в размере 60,00 EUR, которая в пересчете на рубли составляет 4 501,84 руб. (60,00 EUR х 75,0306, где 75,0306 — курс ЦБ РФ на дату предварительной оплаты (25.01.2019)).

Отражение оказанной электронной услуги

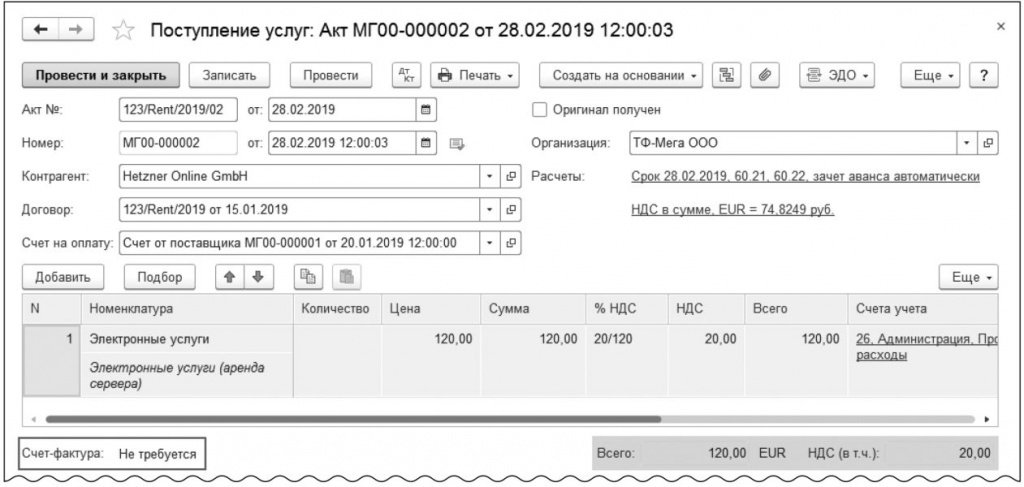

Для выполнения операций 3.1 «Учет оказанной электронной услуги», 3.2 «Учет входного НДС», 3.3 «Зачет предварительной оплаты» создается документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки), рис. 4.

Рис. 4. Поступление электронных услуг

Поскольку согласно пункту 2.1 статьи 171 НК РФ российские организации могут заявить предъявленную им сумму НДС по электронным услугам к вычету при наличии договора и (или) расчетного документа с выделением суммы НДС и указанием ИНН/КПП иностранной организации, а также документов на перечисление иностранной организации оплаты, включающей сумму НДС, в документе Поступление (акт, накладная) содержится отметка Счет-фактура: Не требуется.

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 60.21 Кредит 60.22

— на сумму засчитываемой предварительной оплаты в размере 4 501,84 руб.;

Дебет 19.04 Кредит 60.21

— на сумму НДС, составляющую 1 496,50 руб. (20,00 EUR х 74,8249, где 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019) согласно абз. 4 п. 1 ст. 172 НК РФ);

Дебет 26 Кредит 60.21

— на стоимость оказанной электронной услуги, которая для целей бухгалтерского и налогового учета составляет 7 494,83 руб. ((60,00 EUR х 75,0306 + 60,00 EUR х 74,8249) – 1 496,50 руб., где 75,0306 — курс ЦБ РФ на дату предоплаты (25.01.2019), а 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019)).

В регистр НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком, а также указанием специального вида ценности — Электронные услуги.

Также вносится запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о документе (об акте) для последующей регистрации его в книге покупок согласно пункту 2.1 статьи 171 НК РФ.

Перечисление окончательной оплаты

Перечисление денежных средств исполнителю (операции 4.1 «Регистрация оплаты», 4.2 «Переоценка валютных остатков на счете», 4.3 «Переоценка валютных обязательств») в программе регистрируется документом Списание с расчетного счета (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносятся записи:

Дебет 91.02 Кредит 52

— на сумму переоценки валютных остатков на счете;

Дебет 60.21 Кредит 91.01

— на курсовую разницу в размере 4,86 руб., возникающую в связи с изменением курса иностранной валюты (60,00 EUR х (74,8249 – 74,7438), где 74,8249 — курс ЦБ РФ на дату оказания услуги (28.02.2019), а 74,7438 — курс ЦБ РФ на дату оплаты услуги (05.03.2019)).

Дебет 60.21 Кредит 52

— на сумму перечисленной оплаты в размере 60,00 EUR, которая в пересчете на рубли составляет 4 484,63 руб. (60,00 EUR х 74,7438, где 74,7438 — курс ЦБ РФ на дату оплаты услуги (05.03.2019)).

Предъявление НДС к вычету

В соответствии с пунктом 2.1 статьи 171 НК РФ суммы налога, предъявленные налогоплательщику при приобретении электронных услуг, указанных в пункте 1 статьи 174.2 НК РФ, у иностранной организации, состоящей на учете в налоговых органах в соответствии с пунктом 4.6 статьи 83 НК РФ, принимаются к налоговому вычету при наличии документов на перечисление иностранной организации оплаты, включающей сумму налога, т. е. только после оплаты электронной услуги иностранному партнеру.

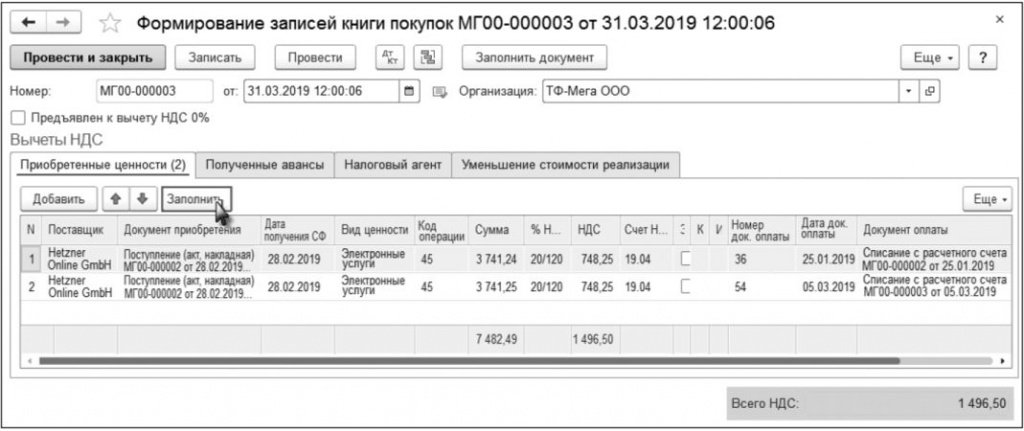

Для реализации права на налоговый вычет (операция 5.1 «Отражение вычета НДС») в программе необходимо создать документ Формирование записи книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС), рис. 5.

Рис. 5. Формирование записей книги покупок

Заполнение сведений на закладке Приобретенные ценности производится в программе автоматически по команде Заполнить.

В результате проведения документа Формирование записей книги покупок в регистр бухгалтерии вводится запись:

Дебет 68.02 Кредит 19.04

— на сумму НДС, уплаченную иностранному партнеру и подлежащую вычету.

В регистр НДС предъявленный вводятся записи с видом движения Расход в отношении суммы НДС, принимаемой к налоговому вычету.

В регистр накопления НДС Покупки вводятся данные о сумме НДС для формирования записей книги покупок.

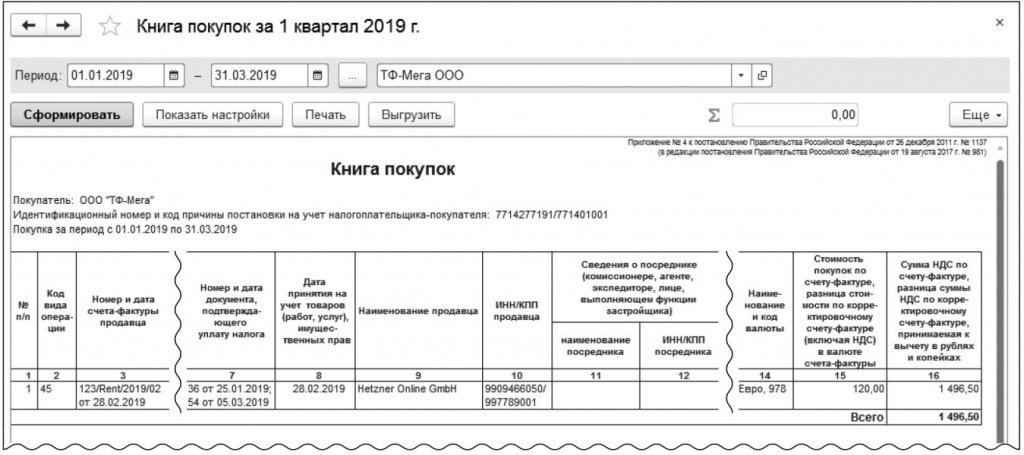

На основании записей регистра НДС Покупки формируется книга покупок за I квартал 2019 года (раздел Отчеты — подраздел НДС) (рис. 6), в которой будут отражены:

- в графе 2 «Код вида операции» — значение 45 (данный код предусмотрен новым форматом налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ в ред. приказа ФНС России от 28.12.2018 № СА-7-3/853@);

- в графе 3 «Номер и дата счета-фактуры продавца» — реквизиты акта на оказание электронной услуги (см. рис. 4), а в отсутствии акта — реквизиты договора с иностранным партнером на оказание электронной услуги (см. рис. 3);

- в графе 7 «Номер и дата документа, подтверждающего уплату налога» — реквизиты платежных документов на перечисление вознаграждения иностранному партнеру (в данном случае предварительной оплаты и оплаты).

Рис. 6. Отражение электронных услуг в книге покупок

Предъявляемая к налоговому вычету сумма входного НДС по приобретенной и оплаченной электронной услуге будет отражена по строке 120 Раздела 3 налоговой декларации по НДС за I квартал 2019 года (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Сведения из книги покупок будут отражены в Разделе 8 налоговой декларации по НДС за I квартал 2019 года.

НДС при приобретении консультационных услуг у иностранцев с 1 января 2019 года

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 операций по учету НДС в случае приобретения российской компанией у иностранной организации, состоящей на учете в налоговых органах РФ, иных (консультационных) услуг с 01.01.2019.

Пример 2

|

Российская организация ООО «ТФ-Мега», приобретающая у иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ, консультационную услугу стоимостью 240,00 EUR (в том числе НДС 20 % — 40,00 EUR):

|

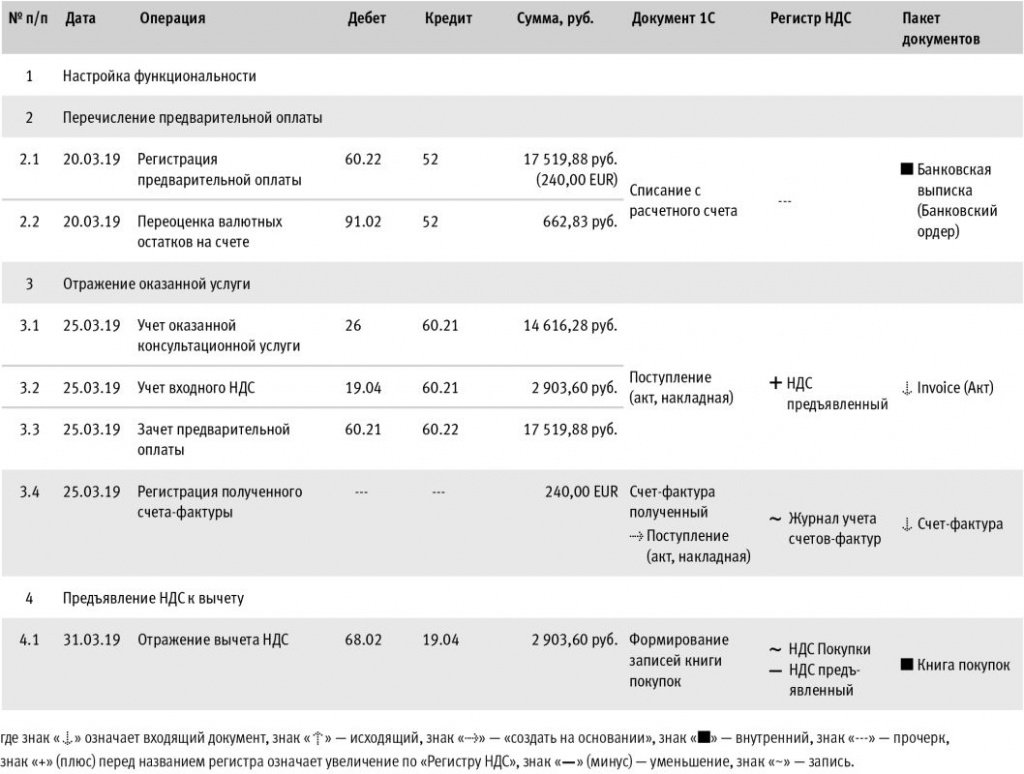

Последовательность операций приведена в таблице 2.

Таблица 2

Настройка функциональности

Налогоплательщику, приобретающему с 01.01.2019 у иностранных лиц, состоящих на учете в налоговых органах РФ в соответствии с пунктом 4.6 статьи 83 НК РФ, услуги, местом реализации которых признается территория РФ, необходимо проверить корректность указания сведений об иностранном лице, у которого осуществляется приобретение таких услуг.

Следует обратить особое внимание на заполнение полей с указанием страны регистрации такого иностранного лица, а также его ИНН и КПП, присвоенных налоговым органом РФ в связи с постановкой на учет в соответствии с пунктом 4.6 статьи 83 НК РФ (см. рис. 2).

Согласно письму Минфина России от 15.03.2019 № 03-07-08/17231, иностранная организация, оказывающая российской организации не только услуги в электронной форме, указанные в пункте 1 статьи 174.2 НК РФ, но и иные услуги (например, консультационные), местом реализации которых на основании подпункта 4 пункта 1 статьи 148 НК РФ признается территория РФ, самостоятельно исполняет обязанность по исчислению и уплате НДС в бюджет.

Поскольку российская организация приобретает на территории РФ услуги (например, консультационные) у иностранной организации, состоящей на учете в налоговом органе в соответствии с пунктом 4.6 статьи 83 НК РФ, и при этом не исполняет обязанности налогового агента по НДС, то необходимо для данного договора проверить отсутствие флага для значений Организация приобретает электронные услуги у иностранного контрагента и Организация выступает в качестве налогового агента по уплате НДС.

Перечисление предварительной оплаты

Перечисление денежных средств иностранной организации, оказывающей консультационные услуги (операции 2.1 «Регистрация предварительной оплаты», 2.2 «Переоценка валютных остатков на cчете») в программе регистрируется документом Списание с расчетного счета (раздел Банк и касса — подраздел Банк — журнал документов Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносятся записи:

Дебет 91.02 Кредит 52

— на сумму переоценки валютных остатков на счете;

Дебет 60.22 Кредит 52

— на сумму перечисленной предоплаты в размере 240,00 EUR, которая в пересчете на рубли составляет 17 519,88 руб. (240,00 EUR х 72,9995, где 72,9995 — курс ЦБ РФ на дату предварительной оплаты (20.03.2019)).

Отражение оказанной услуги

Для выполнения операций 3.1 «Учет оказанной консультационной услуги», 3.2 «Учет входного НДС», 3.3 «Зачет предварительной оплаты» необходимо создать документ Поступление (акт, накладная) с видом документа Услуги (акт) (раздел Покупки — подраздел Покупки).

В результате проведения документа Поступление (акт, накладная) в регистр бухгалтерии будут введены бухгалтерские записи:

Дебет 60.21 Кредит 60.22

— на сумму засчитываемой предварительной оплаты в размере 17 519,88 руб.;

Дебет 19.04 Кредит 60.21

— на сумму НДС, составляющую 2 903,60 руб. (40,00 EUR х 72,5900, где 72,5900 — курс ЦБ РФ на дату оказания консультационной услуги (25.03.2019) согласно абзацу 4 пункта 1 статьи 172 НК РФ);

Дебет 26 Кредит 60.21

— на стоимость оказанной консультационной услуги, которая для целей бухгалтерского и налогового учета составляет 14 616,28 руб. ((240,00 EUR х 72,9995) – 2 903,60 руб., где 72,9995 — курс ЦБ РФ на дату предоплаты (20.03.2019)).

В регистр НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком.

Вычеты сумм НДС, предъявленных иностранными организациями, состоящими на учете в налоговом органе согласно пункту 4.6 статьи 83 НК РФ, по консультационным услугам, местом реализации которых признается территория Российской Федерации согласно подпункту 4 пункта 1 статьи 148 НК РФ, производятся в общеустановленном порядке в соответствии с пунктами 1 и 2 статьи 171 НК РФ и пункта 1 статьи 172 НК РФ, т. е. на основании счетов-фактур, выставленных такими иностранными организациями.

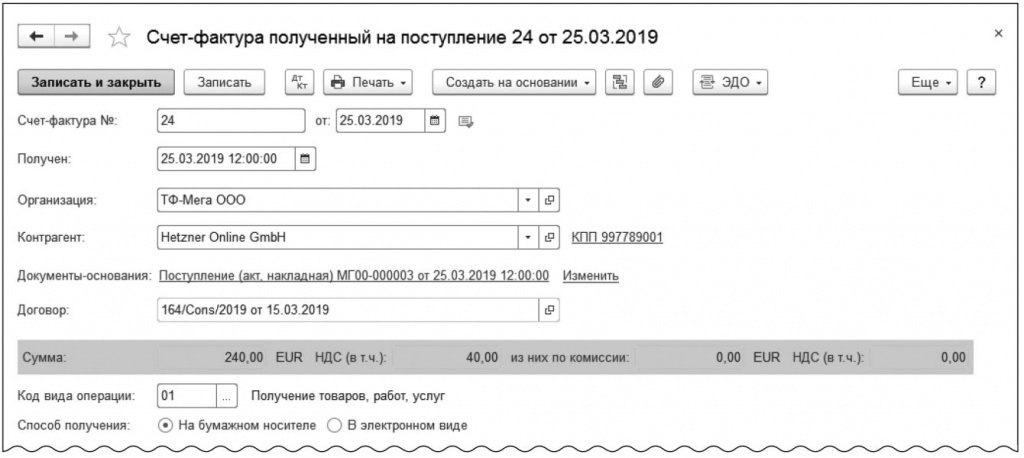

Для регистрации полученного счета-фактуры (операция 3.4 «Регистрация полученного счета-фактуры») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать.

При этом автоматически будет создан документ Счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Счет-фактура полученный (рис. 7) будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Рис. 7. Счет-фактура полученный от иностранца по консультационным услугам

Кроме того:

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Получен проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров, работ, услуг (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

При необходимости изменения указанных данных, например уточнения даты получения, документ необходимо провести повторно, нажав кнопку Записать или выполнив команду Провести из списка доступных команд, открываемого по кнопке Еще.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур. Записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

Предъявление НДС к вычету

Для реализации права на вычет по приобретенной консультационной услуге (операция 4.1 «Отражение вычета НДС») необходимо создать документ Формирование записей книги покупок (раздел Операции — подраздел Закрытие периода — гиперссылка Регламентные операции НДС). Заполнение сведений на закладке Приобретенные ценности производится автоматически по команде Заполнить.

Обратите внимание, если налогоплательщик не ведет раздельный учет НДС, т. е. на закладке НДС формы Учетная политика (раздел Главное — подраздел Настройки — гиперссылка Налоги и отчеты) отсутствует флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета, то для предъявления к вычету входного НДС в налоговом периоде получения счета-фактуры (рис. 7) достаточно проверить наличие флага в строке Отразить вычет НДС в книге покупок датой получения в документе Счет-фактура полученный.

В результате проведения документа Формирование записей книги покупок в регистр бухгалтерии вводится запись:

Дебет 68.02 Кредит 19.04

— на сумму НДС, предъявленную иностранной организацией и подлежащую вычету.

В регистр НДС предъявленный вводятся записи с видом движения Расход в отношении суммы НДС, принимаемой к налоговому вычету.

В регистр накопления НДС Покупки вводятся данные о сумме НДС для формирования записей книги покупок.

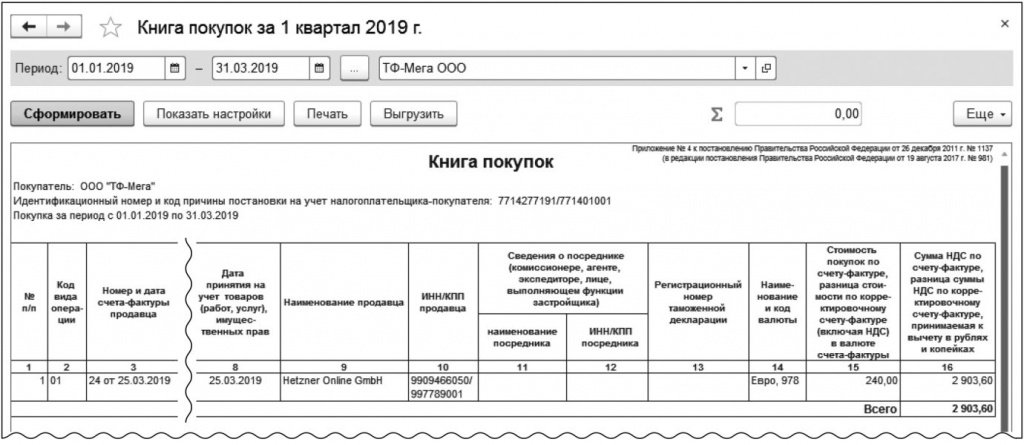

На основании записей регистра НДС Покупки формируется книга покупок за I квартал 2019 года (раздел Отчеты — подраздел НДС) (рис. 8), в которой будут отражены:

- в графе 2 «Код вида операции» — значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- в графе 15 «Стоимость покупок по счету-фактуре, разница стоимости по корректировочному счету-фактуре (включая НДС) в валюте счета-фактуры» — стоимость приобретенной услуги в иностранной валюте (включая НДС), т. е. 240,00 EUR (пп. «т» п. 6 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137, далее — Постановление № 1137);

- в графе 16 «Сумма НДС по счету-фактуре, разница суммы НДС по корректировочному счету-фактуре, принимаемая к вычету в рублях и копейках» — 2 903,60 руб. (пп. «у» п. 6 Правил ведения книги покупок, утв. Постановлением № 1137).

Рис. 8. Отображение консультационных услуг в книге покупок

Предъявляемая к налоговому вычету сумма входного НДС по приобретенной консультационной услуге будет отражена по строке 120 Раздела 3 декларации по НДС за I квартал 2019 года (раздел Отчеты — подраздел 1С-Отчетность — гиперссылка Регламентированные отчеты).

Сведения из книги покупок будут отражены в Разделе 8 налоговой декларации по НДС за I квартал 2019 года.

От редакции. Об учете НДС при продаже иностранными компаниями российским покупателям электронных услуг рассказывала О.С. Думинская (ФНС России) на лекции от 18.04.2019. Подробнее см. в 1С:ИТС на странице .

Неточность в формулировках. В письме от 15.03.2019, на которое ссылается статья стоит следующая формулировка: "В случае если иностранная организация оказывает российской организации не только услуги в электронной форме, указанные в пункте 1 статьи 174.2 Кодекса, но и консультационные услуги...". В настоящей статье: "Если иностранная компания оказывает российской организации не только услуги в электронной форме, указанные в пункте 1 статьи 174.2 НК РФ, но и иные услуги (например, консультационные)". То есть в статье эти услуги трактуются расширительно ("иные"), а консультационные - лишь как пример этих иных услуг. Это, на мой взгляд, имеет значение для тех "иных" услуг, которые не являются консультационными...

А если редакция не 3.0, а 2.0????

Бухгалтерия предприятия, редакция 3.0 (3.0.71.86) - кода операции 45 - нет, даже в конфигураторе в общем модуле учетНДС, все закачивается на 44.

Про какой релиз данная статья?

Нервный внедренец, На версии 3.0.71.83 прекрасно работает с КВО 45. Но работало и на более ранних версиях.

Калинина Елена, фирма 1С , А если версия 2.0, то как быть?

Калинина Елена, фирма 1С , Елена, добрый день.

В версиях, более свежих чем 3.0.71.83, кода 45 по-прежнему нет. Ни в модуле, где, формируется список, ни, соответственно, в пользовательском режиме. Также проверил релизы 3.0.71.63 и 3.0.71.75 и тот на который Вы ссылаетесь - 3.0.71.83. В них также нет кода 45.

Как все-таки быть с кодом 45 ? Бухгалтера дают ссылку на эту статью, говорят, что код должен быть, раз про него пишет сама 1С, но в конфигурациях кода нет.

Спасибо за Ваш ответ.