Нормы международного права связывают гражданство физлица и ставку для расчета НДФЛ. В Налоговом кодексе РФ ставка НДФЛ и льготы зависят от статуса налогового резидента. Статус налогового резидента автоматически определяет и налоговую ставку 13%, и право на льготы. Обратное неверно: 13-процентная ставка НДФЛ не обеспечивает статуса резидента и права на налоговые вычеты.

Противопоставление прав граждан ЕАЭС правам граждан РФ кажется неправильным, ведь Российская Федерация входит в состав ЕАЭС. Сложности добавляет употребление в Договоре о Евразийском экономическом союзе, подписанном в г. Астане 29.05.2014 (в ред. от 15.03.2018), понятия «работа по найму», не определенного ни российским законодательством, ни международным правом.

Зная о противоречиях применения ставки НДФЛ к доходам работников из стран ЕАЭС, работодатель получает возможность принять взвешенное решение при исчислении налога и применении вычетов.

Статус резидентства РФ

Как выясняется статус резидентства РФ

Пункт 2 статьи 207 НК РФ определяет порядок выяснения наличия или отсутствия у налогоплательщика статуса резидента РФ. Резидентом РФ становится человек, который фактически находится в России не менее 183 календарных дней в течение 12 следующих подряд месяцев.

Примечание

О налоговом статусе физлица, о начислении НДФЛ у нерезидентов и учете в программе «1С:Зарплата и управление персоналом 8» редакции 3 читайте в статье «НДФЛ у нерезидентов: учет в 1С:ЗУП 8».

Следовательно, иностранец может стать налоговым резидентом РФ только спустя полгода после въезда в Россию, а россиянин может утратить статус резидента РФ, уехав из страны на полгода.

Письма Минфина России от 06.06.2014 № 03-04-05/27351, от 22.11.2012 № 03-04-06/6-331, от 21.03.2011 № 03-04-05/6-157, ФНС России от 05.03.2013 № ЕД-3-3/743@ и др. разъясняют особенности исчисления 183 дней пребывания на территории РФ.

Для определения статуса физического лица суммируются все календарные дни, в которых физическое лицо фактически находилось в РФ в течение 12 следующих подряд месяцев. Эти 12 месяцев могут начинаться в одном налоговом периоде и завершаться в другом. За эти 12 месяцев следует сложить все календарные дни нахождения налогоплательщика на территории РФ. Законодательство не содержит требований непрерывности периода. В расчет 183 дней кроме непосредственного пребывания на территории РФ включаются дни (в соответствии со ст. 207 НК РФ):

- лечения или обучения за границей, если срок не превышает полугода;

- работы на морских месторождениях углеводородного сырья за границей;

- приезда в РФ и дни отъезда из РФ.

Для некоторых категорий граждан (например, командированных за рубеж российских военнослужащих и сотрудников органов госвласти) налоговое резидентство определяется независимо от времени нахождения в РФ.

Что дает статус резидентства РФ

Статья 224 НК РФ устанавливает для большинства видов доходов резидентов РФ ставку НДФЛ 13%, а для нерезидентов РФ - 30%.

В соответствии с пунктом 3 статьи 210 НК РФ налоговые вычеты по НДФЛ применяются к доходам только резидентов РФ.

Когда и зачем пересматривать статус резидентства РФ

Пересмотр налогового статуса необходим для выяснения правомерности применения ставки НДФЛ и вычетов по налогу.

Минфин России и ФНС России настаивают на необходимости уточнения окончательного статуса физлица по итогам календарного года и пересчете налога по иной ставке при приобретении статуса налогового резидента и при утере этого статуса (см. письма Минфина России от 22.04.2016 № 03-04-06/23366, от 19.03.2013 № 03-04-06/8402, от 28.03.2012 № 03-04-06/6-81, от 28.10.2011 № 03-04-06/6-293, ФНС России от 22.10.2012 № АС-3-3/3797@, от 14.08.2012 № ЕД-3-3/2898@). Одновременно Налоговый кодекс РФ не содержит норм, которые требуют в конце года определять налоговый статус физлица и пересчитывать в связи с этим ранее исчисленный НДФЛ.

|

1С:ИТС В разделе «Консультации по законодательству» см. подробнее о том, нужно ли пересчитывать НДФЛ, если статус физического лица изменяется в течение календарного года: ; . |

Статус гражданина ЕАЭС

Статья 73 «Налогообложение доходов физических лиц» Договора о ЕАЭС предусматривает особое правило, в соответствии с которым в странах - участниках ЕАЭС (Беларуси, Казахстане, Армении, Киргизии и РФ) доходы с первого дня работы облагаются по той же ставке, что и для граждан государства, в котором работают по найму граждане других государств ЕАЭС.

Так, при работе в России граждане ЕАЭС уплачивают НДФЛ, как и россияне - налоговые резиденты, по ставке 13% и имеют привилегию по сравнению с иностранцами из других стран - нерезидентами, доходы которых облагаются по ставке 30%.

Когда следует применять нормы Договора о ЕАЭС, а не НК РФ

Часть 4 статьи 15 Конституции РФ устанавливает безусловный приоритет международных норм над нормами национального законодательства нашей страны. Это касается как налоговых правоотношений, так и социального страхования. К примеру, если международная норма статьи 73 Договора о ЕАЭС противоречит внутреннему закону РФ - статье 207 НК РФ, то применяться должны именно международные правила. Ставку НДФЛ 13% следует применять к доходам резидентов ЕАЭС, полученным с первого дня работы в РФ по найму. Можно отнести к работе по найму работы по трудовым и гражданско-правовым договорам в соответствии со статьей 96 Договора о ЕАЭС и статьей 13.3 Федерального закона от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации».

В понятие «доход в связи с работой по найму» входит всякий доход, предусмотренный трудовым или гражданско-правовым договором. Причем деятельность осуществляется непосредственно на территории РФ. Это обязательное условие применения ставки НДФЛ 13% (см. письма Минфина России от 10.06.2016 № 03-04-06/34256, от 17.07.2015 № 03-08-05/41341). В письме от 10.06.2015 № ОА-3-17/2276@ ФНС России уточняет, что факт нахождения сотрудника и работы в России подтверждается копиями страниц паспорта с отметками органов пограничного контроля о пересечении границы, сведениями из табеля учета рабочего времени, данными миграционных карт, документами о регистрации по месту жительства (пребывания).

Обратите внимание, что такой порядок налогообложения не распространяется на резидентов ЕАЭС, работающих по договору с российским работодателем в другом государстве (например, дистанционно в Беларуси). В этом случае применяются общие правила: работодатель не должен удерживать НДФЛ с вознаграждения сотрудника-нерезидента РФ, полученного за пределами РФ (пп. 6 п. 3 ст. 208, п. 2 ст. 209 НК РФ).

Когда следует применять НК РФ, а не нормы Договора о ЕАЭС

Контролирующие органы РФ считают, что ставка НДФЛ у работников из стран ЕАЭС по итогам года все-таки зависит от их статуса, что не противоречит букве Договора о ЕАЭС. Минфин России в письме от 22.01.2019 № 03-04-06/3032 напоминает, что порядок определения налогового статуса применяется в отношении физических лиц независимо от гражданства. Для случая, когда к концу года гражданин ЕАЭС приобретает статус налогового резидента РФ, пересмотр налогового статуса позволяет применить налоговые вычеты и пересчитать в связи с этим НДФЛ. Очевидно, что если гражданин ЕАЭС не успевает в налоговом периоде получить статус налогового резидента, то в соответствии с требованиями Минфина в конце года НДФЛ пересчитывается по ставке 30%. Налог по возможности следует удержать, а при отсутствии соответствующего дохода - сообщить о невозможности удержания в отчете по форме 2-НДФЛ.

Для граждан, приехавших в РФ после 02.07.2019 (183-й день года), уже не будет возможности стать налоговым резидентом в текущем налоговом периоде, так как в году остается менее 183 дней. С первого дня работы к их доходам нельзя применять ставку 30% - это нарушит требования международного договора, а по состоянию на конец налогового периода ставка 13% будет противоречить требованиям Минфина. Вдобавок следует учитывать невозможность предвидеть будущее: у работодателя нет информации, будет ли этот сотрудник работать у него в конце налогового периода и чьей ответственностью станет определение налогового статуса на конец налогового периода.

Одновременно с разъяснениями необходимости пересчета НДФЛ в конце налогового периода в соответствии с налоговым статусом Минфин России в своем письме от 22.01.2019 № 03-04-06/3032 сообщает, что указанное письмо не содержит правовых норм, не конкретизирует нормативные предписания и не является нормативным правовым актом, имеет информационно-разъяснительный характер и не препятствуют налогоплательщикам, налоговым органам и налоговым агентам руководствоваться нормами законодательства РФ о налогах и сборах в понимании, отличающемся от трактовки, изложенной в письме.

В письме ФНС России от 28.11.2016 № БС-4-11/22588@ отражена противоположная позиция об отсутствии необходимости пересчета налога.

Ни мнение Минфина России, ни ФНС России нельзя считать более или менее выгодным для граждан ЕАЭС. Пересмотр налогового статуса приведет к увеличению ставки НДФЛ к доходам нерезидента, а отсутствие пересмотра повлечет неприменение положенных резидентам вычетов.

|

1С:ИТС Рекомендации по выбору варианта расчета НДФЛ граждан ЕАЭС для налоговых агентов, осторожных и готовых отстаивать свою позицию, см. в разделе . |

Независимо от выбора варианта расчета в конце налогового периода в отчетности следует отражать фактические данные - ставку НДФЛ, гражданство и налоговый статус физлица.

Так, в случае когда нерезиденту - гражданину ЕАЭС налог исчислен по ставке 13%, в справке 2-НДФЛ следует указать гражданство нерезидента РФ и код статуса налогоплательщика «2».

Налоговый статус сотрудника и НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

В программе «1С:Зарплата и управление персоналом 8» редакции 3 предусмотрена возможность расчета НДФЛ в соответствии с Договором о ЕАЭС. Возможность управлять налоговым статусом сотрудника в программе позволяет осуществлять перерасчеты НДФЛ.

Пример 1

|

Сотрудник А.М. Клубника, гражданин Беларуси (входит в состав ЕАЭС), приехал в РФ и работает в России с 10.07.2018 по трудовому договору. |

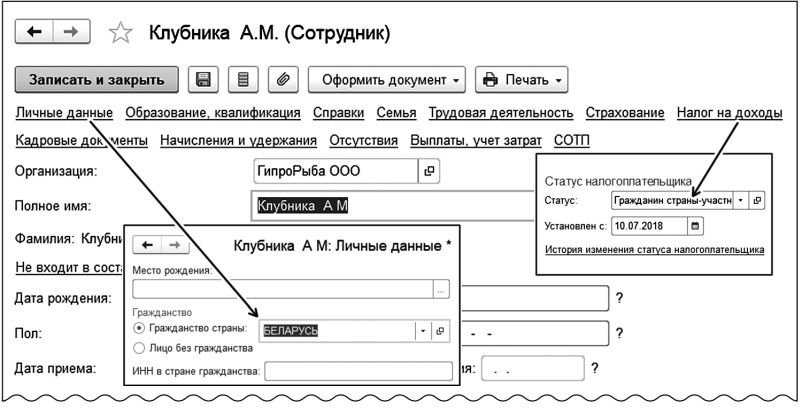

При оформлении приема на работу в программе «1С:Зарплата и управление персоналом 8» редакции 3 в карточке сотрудника по ссылке Личные данные в поле Гражданство страны следует выбрать БЕЛАРУСЬ. До конца года остается менее 183 дней, и А.М. Клубника в налоговом периоде 2018 года не получит статуса резидента и, следовательно, не получит стандартных налоговых вычетов по НДФЛ. С первого дня работы для расчета НДФЛ применяется ставка 13% в соответствии со статьей 73 Договора о ЕАЭС. Для корректного расчета в карточке сотрудника по ссылке Налог на доходы в поле Статус следует выбрать Гражданин страны - участника Договора о ЕАЭС (рис. 1).

Рис. 1. Заполнение данных в карточке сотрудника

Пример 2

|

Сотруднику А.М. Клубнике работодатель компенсирует стоимость оплаты фитнеса в клубе в соответствии с трудовым договором и оплачивает не предусмотренные трудовым договором посещения бассейна. |

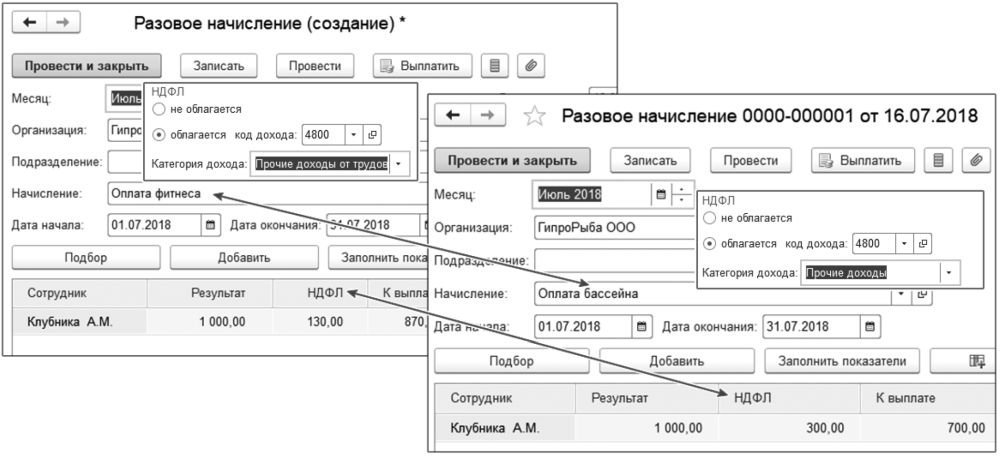

Для соблюдения нормы Договора о ЕАЭС о доходах от работы по найму в программе «1С:Зарплата и управление персоналом 8» редакции 3 при таком налоговом статусе нерезидента ставка 13% применяется только к доходам в виде оплаты труда. Для регистрации вида дохода в программе используется понятие Категория дохода. Ставка 13% применяется в программе для категорий Оплата труда и Прочие доходы от трудовой деятельности, Оплата труда в натуральной форме. Для категории Прочий доход для нерезидентов (в т. ч. и граждан ЕАЭС) в программе применяется ставка 30 %.

В Примере 2 оплата фитнеса предусмотрена трудовым договором, потому при настройке начисления «Оплата фитнеса» на закладке Налоги, взносы, бухучет следует выбрать для кода дохода 4800 категорию дохода Прочие доходы от трудовой деятельности. Оплата бассейна трудовым договором не предусмотрена, и, соответственно, при настройке начисления категорию дохода необходимо указать Прочие доходы. При расчете НДФЛ на доход в размере 1 000 руб., предусмотренный трудовым договором, применена ставка 13%, и сумма налога составила 130 руб., а для дохода в том же размере, не указанном в трудовом договоре, применена ставка 30%, и сумма налога составила 300 руб. (рис. 2).

Рис. 2. Зависимость ставки НДФЛ нерезидента от категории дохода

Пользователю предоставлена возможность самостоятельно настраивать начисления. Обратите внимание, если для некоторых сотрудников выплата (например, «Оплата фитнеса») предусмотрена трудовым договором, а для других - не предусмотрена, то в программе необходимо настроить два различных вида расчета.

Пользователю «1С:Зарплаты и управления персоналом 8» редакции 3 следует помнить, что в программе недостаточно сведений для определения необходимости изменения налогового статуса сотрудника. При получении статуса резидента гражданином ЕАЭС, как и при утрате, необходимо зарегистрировать соответствующие изменения в программе. Если бы в Примере 2 А.М. Клубника в налоговом периоде получил статус резидента, то при очередном расчете зарплаты НДФЛ, исчисленный ранее по ставке 30%, зачелся бы по ставке 13%. При утрате статуса резидента гражданином ЕАЭС в программе следует отменить примененные ранее вычеты, и при очередном расчете будет доначислен НДФЛ по ставке 13%.

От редакции. На лекции 11.07.2019 «1С-Отчетность за полугодие 2019 года - особенности формирования, новое в отчетности» эксперты 1С рассмотрят вопросы, связанные с подготовкой зарплатной отчетности в «1С:Зарплате и управлении персоналом 8» редакции 3, в том числе и для нерезидентов с особым статусом. Зарегистрироваться не мероприятие можно в 1С:ИТС .

Ничего не поняла из статьи, какую ставку применять всё-таки?

Главбухыч, 13% надо применять

Человек потерял резиденство в апреле 2023 года, уехав в 2022 году. Работает на компанию в рф и получается деньги на российский счет, работая из-за рубежа (не ЕАЭС).

Далее, человек приезжает в рф и продолжает работать на ту же компанию в декабре 2023 и далее.

Сколько у него будут вычитать из зарплаты, в статусе неризеднта, работающего на территории работодателя РФ, согласно поправкам объединения налога: 13% или 30% ? Нигде нет ответов

Милый бухгалтер, Перерасчет на 13% или на 30% производится с начала налогового периода и менять «нерезидента» на «резидента» следует, когда имеется полная уверенность, что в текущем налоговом периоде этот статус больше не изменится. С декабря, когда вернулся сотрудник, до конца 2023 года не успеет пройти 183 дня, поэтому в настоящее время ваш сотрудник продолжает быть нерезидентом и доход облагается по ставке 30%. А вот с 2024 года, когда поправки вступят в силу, ставка будет 13% или 15%

Устроился сотрудник из Казахстана в сентябре 23года,(брался налог 13%) Как я понимаю в декабре ему должны были пересчитать на 30%?(так как 183 дней в налоговом периоде нет). И Какой процент брать с января 24года (13% или 30%)?