ФНС РФ в своем письме от 27.10.2016 № БС-4-11/20459@ привела особенности налогообложения материальной выгоды от экономии на процентах за пользование заемными средствами, полученной при прощении беспроцентного долга.

В письме отмечается, что с 2016 года доход в виде материальной выгоды, полученной от экономии на процентах за пользование заемными средствами, определяется в последний день каждого месяца, в котором действовал договор займа, вне зависимости от даты получения такого займа.

Таким образом, если до 2016 года погашение задолженности по беспроцентному займу не производилось, то дохода в виде материальной выгоды, подлежащего обложению НДФЛ, в налоговых периодах, предшествующих 2016 году, не возникало.

При прощении долга дохода в виде материальной выгоды от экономии на процентах за пользование беспроцентными займами за периоды до 2016 года у налогоплательщика также не возникает.

Вместе с тем, при прощении организацией задолженности с должника снимается обязанность по возврату суммы долга и появляется возможность распоряжаться денежными средствами по своему усмотрению, то есть у должника возникает экономическая выгода в размере суммы прощенной задолженности.

Указанный доход в размере суммы прощенной задолженности подлежит обложению НДФЛ в установленном порядке.

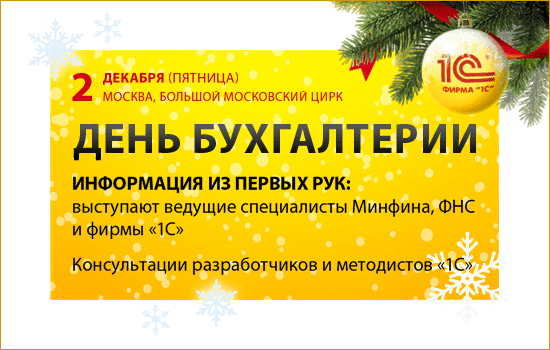

Зарегистрироваться и получить приглашение можно здесь.