Постановление Правительства от 26.12.2011 № 1137, которым устанавливаются формы счетов-фактур, книг покупок и продаж, а также журнала учета, в очередной раз подверглось изменениям. Поправки внесены Постановлением Правительства РФ от 30.07.2014 № 735. О том, что представляют собой новые формы документов, и о правилах их заполнения, читайте в комментарии экспертов «1С».

Содержание

- Дата, с которой применяются новые формы документов

- Регистрация счетов-фактур посредниками в журнале учета

- Изменения в форме книги покупок и правилах ее заполнения

- Изменения в форме книги продаж и правилах ее заполнения

- Отражение операций, освобожденных от НДС по ст. 149 НК НФ

- Регистрация счетов-фактур по командировочным расходам

- Регистрация документов при ввозе в РФ товаров

- Регистрация счетов-фактур по операциям, облагаемым НДС по ставке 0%

Дата, с которой применяются новые формы документов

Постановление №735 было опубликовано на официальном интернет-портал правовой информации http://www.pravo.gov.ru 6 августа 2014 года. Согласно общему порядку (Указ Президента РФ от 23.05.1996 № 763) оно вступает в силу 14 августа 2014 года. Но с учетом положений статьи 5 НК РФ – со следующего налогового периода по НДС, то есть с 1 октября 2014 года. Учитывая законодательное противоречие и историю вступления в силу постановления № 1137, логично предположить, что применять на практике новые формы документов следует с 1 октября 2014 года.

Кроме того, существует неопределенность в вопросе, какие формы дополнительных листов книги покупок и продаж нужно применять при корректировке НДС за периоды, предшествующие 01.10.2014. Если книги велись по старой форме, то, вероятно, должны использоваться дополнительные листы также старой формы.

Еще один момент, вызывающий вопросы – постановление не учитывает изменения НК РФ, которые пока не вступили в силу:

- с 1 октября 2014 года неплательщики НДС, в т.ч. освобожденные от уплаты НДС по ст.ст. 145, 145.1 НК РФ, могут не составлять счета-фактуры, не вести журнал их учета, а также книги покупок и продаж при условии, что контрагент на это согласен (Федеральный закон от 21.07.2014 № 238-ФЗ);

- с 1 января 2015 года обязанность вести журнал учета счетов-фактур сохранится только за посредниками, экспедиторами и застройщиками (Федеральный закон от 20.04.2014 № 81-ФЗ).

Рассмотрим основные изменения подробнее.

Регистрация счетов-фактур посредниками в журнале учета

Напомним, что в НК РФ внесен ряд изменений, которые ужесточают налоговый контроль над операциями с участием посредников.

Во-первых, с 1 января 2014 года посредники (комиссионеры, агенты), не являющиеся плательщиками НДС, обязаны вести журнал учета полученных и выставленных счетов-фактур по посреднической деятельности (п. 3.1 ст. 168 НК РФ в редакции Федерального закона от 21.07.2014 № 134-ФЗ). Однако в п. 1 правил ведения журнала учета счетов-фактур было указано, что его ведут только налогоплательщики НДС. Правительство РФ привело данный пункт правил в соответствие с НК РФ, указав, что журнал ведут не только плательщики НДС, но и неплательщики при выставлении или получении счетов-фактур при осуществлении посреднической деятельности (пп. "б" п. 2 постановления).

Во-вторых, с 1 января 2015 года посредники-налогоплательщики (налоговые агенты) будут включать в декларацию по НДС сведения о посреднической деятельности, указанные в журнале учета счетов-фактур. При этом посредники-неплательщики (не налоговые агенты) должны будут представлять в налоговый орган журнал учета счетов-фактур по такой деятельности. Такие изменения внесены в статью 174 НК РФ Федеральными законами от 21.07.2014 № 134-ФЗ, от 21.07.2014 № 238-ФЗ.

Во исполнение данных норм скорректированы правила заполнения журнала учета счетов-фактур (пп. "б" п. 2 постановления). Изменения коснулись в основном заполнения журнала посредниками, действующими в интересах клиента от своего имени. Такие операции оформляются несколькими счетами-фактурами. Так, при реализации посредник оформляет от своего имени счет-фактуру на имя покупателя, без указания данных принципала (агента). Потом комитент (принципал) перевыставляет этот счет-фактуру посреднику с указанием данных покупателя (без информации о посреднике). Если посредник приобретает, то он получает счет-фактуру от покупателя на свое имя (без данных комитента или принципала). Потом перевыставляет последнему счет-фактуру с указанием данных покупателя, не указывая сведения о себе. Прежняя редакция постановления № 1137 предусматривала, что в журнале учета посредники регистрируют счета-фактуры, полученные и выставленные при:

- реализации товаров (работ, услуг, имущественных прав) комитента (агента);

- покупке товаров (работ, услуг) для комитента.

Комментируемое постановление уточняет, что, помимо этого, посредники также должны регистрировать полученные и выставленные счета-фактуры:

- на сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг, имущественных прав);

- на возвращаемый товар, принятый на учет налогоплательщиком-покупателем, в том числе комитентом (принципалом).

Такой порядок официальные органы рекомендовали и ранее (см. письма Минфина России от 12.05.2011 № 03-07-09/11, ФНС России от 04.02.2010 № ШС-22-3/85@).

В форму части 1 журнала учета счетов-фактур добавлены специальные графы, которые заполняются комиссионером (агентом) при осуществлении посреднической деятельности:

- графа 10 – наименование продавца. Если посредник реализует товары (работы, услуги, имущественные права) комитента (принципала) от своего имени и выставляет счет-фактуру покупателю, то в этой графе следует указать данные комитента (принципала). Если посредник приобретает их для комитента (принципала), то при регистрации перевыставленного счета-фактуры на имя комитента (принципала) в этой графе надо указать данные продавца. То есть сведения графы 8 части 2 журнала учета;

- графа 11 – идентификационный номер и код причины постановки на учет налогоплательщика-продавца, указанного в графе 10 части 1 журнала учета;

- графа 12 – номер и дата составления полученного счета-фактуры (корректировочного счета-фактуры), указанные в строке 1 счета-фактуры (корректировочного счета-фактуры) и отражаемые в графе 4 части 2 журнала учета. Речь идет о счетах-фактурах, которые посредник получает от продавца при приобретении товаров (работ, услуг, имущественных прав) для комитента (принципала) либо от комитента-продавца (принципала-продавца), чьи товары (работы, услуги, имущественные права) реализует посредник от своего имени.

Однако неясно, как следует заполнять данные графы, если комитент (принципал) еще не перевыставил посреднику счет-фактуру на реализованные товары (работы, услуги, имущественные права).

В части 2 журнала учета счетов-фактур посредники также должны указывать дополнительную информацию:

- в графе 10 – наименование субкомиссионера (субагента). Данная графа заполняется, если реализация или приобретение осуществляется от имени субкомиссионера (субагента);

- в графе 11 – ИНН и КПП субкомиссионера (субагента), указанного в графе 10;

- в графе 12 – код вида сделки. В этой графе комиссионер (агент) указывает следующие коды вида сделки:

1 – при приобретении от своего имени для комитента (принципала) товаров (работ, услуг, имущественных прав);

2 – при реализации от своего имени товаров (работ, услуг, имущественных прав) покупателю;

3 – при возврате продавцу налогоплательщиком-комитентом (принципалом) товаров, принятых им на учет, если они приобретены посредником от своего имени;

4 – при возврате комитенту (принципалу) налогоплательщиком-покупателем товаров, принятых им на учет, если их реализовал посредник от своего имени.

Помимо этого, в части 1 и 2 журнала учета внесены технические правки:

- Удалена графа "Код способа выставления" счета-фактуры;

- Уточнено, что если в графе 3 "Код вида операции" указывается нескольких кодов, то они разделяются знаком точка с запятой ";";

- В одной графе объединена информация о номере и дате счета-фактуры (графа 4, ранее – графы 5 и 6), исправления счета-фактуры (графа 5, ранее – графы 9 и 10), номере и дате корректировочного счета-фактуры (графа 6, ранее – графы 7 и 8), исправления корректировочного счета-фактуры (графа 7, ранее – графы 9 и 10).

Теперь журнал учета полученных и выставленных счетов-фактур будет содержать полную информацию по операциям с участием посредника, в том числе о виде сделки, обо всех сторонах данных отношений.

Изменения в форме книги покупок и правилах ее заполнения

Комментируемое постановление изменило форму книги покупок и правила ее заполнения (п. 3 постановления). В графе 2 следует указывать код вида операции, а не дату и номер счета-фактуры. Ранее эта информация указывалась только в журнале учета счетов-фактур. Перечень кодов утвержден приказом ФНС России от 14.02.2012 № ММВ-7-3/83@ также для журнала учета. Отдельный перечень кодов для книги покупок пока не принят. Поэтому полагаем возможным использовать коды, утв. приказом ФНС России от 14.02.2012 № ММВ-7-3/83.

Введение в книгу покупок новой графы "Код операции" продиктовано тем, что с 1 января 2015 года налогоплательщики НДС (кроме посредников) не будут вести журнал учета счетов-фактур, который содержит данную информацию (п. 3 ст. 169 НК РФ в редакции Федерального закона от 20.04.2014 № 81-ФЗ).

Уточнено, что если в графе 2 указывается несколько кодов, их следует разделять точкой с запятой ";".

В графе 7 теперь указывается дата и номер документа, подтверждающего уплату НДС. Ранее информация о дате оплаты счета-фактуры продавца указывалась в графе 3. В постановлении уточняется, что данная графа заполняется при ввозе товаров в РФ. Рекомендуем заполнять данную графу также налоговым агентам при заявлении вычета НДС, обязательным условием которого является уплата налога (п. 3 ст. 171, п. 1 ст. 172 НК РФ).

В графе 10 объединена информация о ИНН и КПП продавца. Ранее ИНН продавца указывался в графе 5а, КПП – в графе 5б.

Добавлены графы, в которых следует указывать сведения о посреднике, через которого приобретаются товары (работы, услуги, имущественные права): графа 11 – его наименование, графа 12 – ИНН/КПП. Это направлено на прозрачность операций с участием посредника. Ведь при приобретении через посредника комитент (принципал) регистрирует в книге покупок счет-фактуру, перевыставленный посредником. В таком счете-фактуре, как правило, отсутствует информация о самом посреднике.

В графе 13 следует указывать номер таможенной декларации, если реализуются ввезенные в РФ товары, которые прошли таможенное декларирование. Такой подход в полной мере согласуется с правилами заполнения соответствующей графы 11 счета-фактуры. В ней ставится прочерк, если:

- оказаны услуги (письмо Минфина России от 20.09.2012 № 03-07-08/275);

- реализуются российские товары (письмо Минфина России от 20.09.2012 № 03-07-08/275);

- реализуются товары, ввезенные с территории стран – участниц Таможенного союза (письма Минфина России от 12.09.2012 № 03-07-14/88, от 25.07.2012 № 03-07-13/01-43).

Ранее в данной графе, помимо номера таможенной декларации, указывался также код страны происхождения товара.

Добавлена графа 14 "Наименование и код валюты". В ней следует указывать валюту, единую для всех товаров (работ, услуг, имущественных прав) по счету-фактуре, и ее цифровой код в соответствии с Общероссийским классификатором валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст. Соответствующая информация содержится в строке 7 счета-фактуры. В правилах отмечено, что данная графа заполняется только при приобретении за иностранную валюту, в том числе при безденежных расчетах. Если обязательство выражено в иностранной валюте, а расчеты производятся в рублях, то данная графа не заполняется.

Общая стоимость покупок по счету-фактуре с НДС (разница по корректировочному счету-фактуре с НДС) теперь указывается в графе 15, а не в графе 7. Новые правила обязывают указывать в данной графе стоимость в валюте, если расчеты за товары (работы, услуги, имущественные права) производятся в иностранной валюте. Прежняя редакция п. 8 правил ведения книги покупок требовала указывать стоимость в рублях и копейках.

Принимаемая к вычету сумма НДС по счету-фактуре (разница НДС по корректировочному счету-фактуре) указывается в графе 16 по-прежнему в рублях и копейках. Кроме того, в данную графу теперь следует переносить информацию из графы 9 строки "Всего к оплате" по счету-фактуре, а не стоимость товаров, по которым заявляли вычет НДС.

Кроме того, из книги покупок исключены графы, в которых стоимость и суммы НДС разбивались по налоговым ставкам (прежние графы 8а, 8б, 9а, 9б, 10, 11а, 11б), а также графы о стоимости покупок, освобожденных от НДС (прежняя графа 12).

Отметим, что в связи с введением новых граф изменена нумерация прежних. Аналогичные изменения внесены в форму и правила заполнения дополнительного листа книги покупок (пп.пп. "в" и "г" п. 3 постановления).

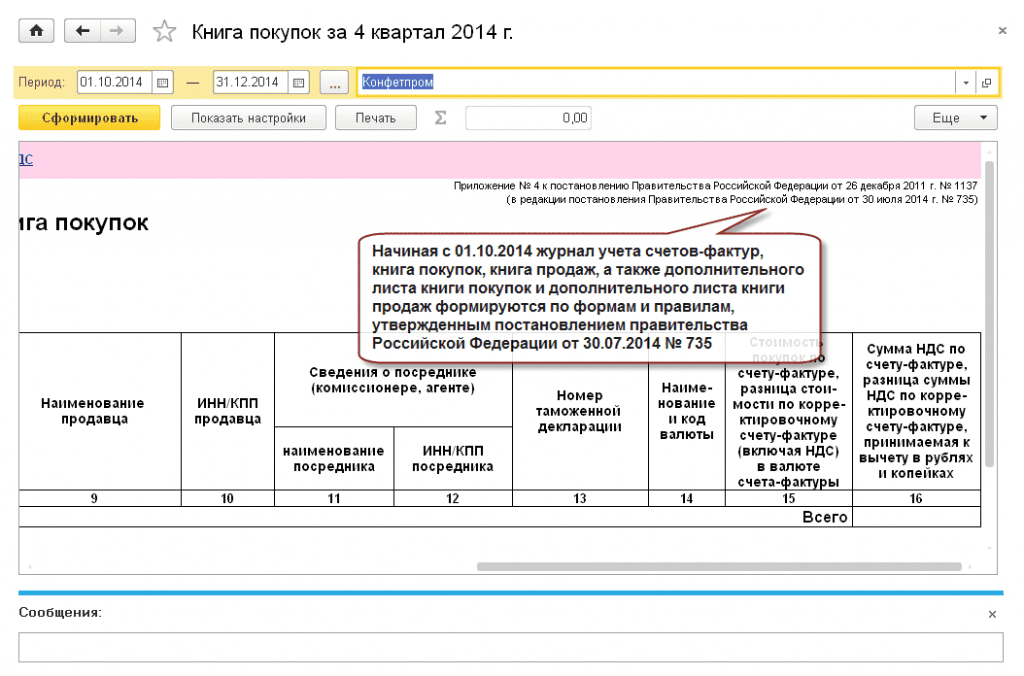

Соответствующие изменения внесены в программу «1С:Бухгалтерия 8», ред. 3.0, версия 3.0.34.19 – см. рис. 1.

Рис. 1 Новая форма книги покупок

Изменения в форме книги продаж и правилах ее заполнения

Комментируемое постановление затронуло также книгу продаж и правила ее заполнения (п. 4 постановления). Некоторые изменения схожи с теми, которые внесены в книгу покупок. По аналогии с книгой покупок в графе 2 теперь следует указывать код вида операции, а не дату и номер счета-фактуры. В настоящее время перечень кодов утвержден приказом ФНС России от 14.02.2012 № ММВ-7-3/83@ только для журнала учета, так как данная информация указывалась только в нем. Если до вступления в силу изменений перечни кодов для книги продаж не будут утверждены, рекомендуем использовать коды, утв. приказом ФНС России от 14.02.2012 № ММВ-7-3/83.

Если в графе 2 указывается несколько кодов, их следует разделять точкой с запятой ";".

В графе 8 объединена информация о ИНН и КПП покупателя. Ранее ИНН покупателя указывался в графе 3, КПП – в графе 3а.

Добавлены графы, в которых следует указывать сведения о посреднике, через которого реализуются товары (работы, услуги, имущественные права): графа 9 – его наименование, графа 10 – ИНН/КПП. Это направлено на прозрачность операций с участием посредника. Ведь при реализации через посредника комитент (принципал) регистрирует в книге продаж счет-фактуру, перевыставленный посреднику. В таком счете-фактуре, как правило, отсутствует информация о самом посреднике.

В графе 11 теперь указывается дата и номер документа, подтверждающего оплату счета-фактуры в случаях, установленных законодательством. Ранее информация о дате оплаты счета-фактуры указывалась в графе 3б. По нашему мнению, в данную графу должна переноситься информация из строки 5 счета-фактуры, составленного на предоплату, на отгрузку в счет ранее полученной предоплаты, налоговым агентом и в других случаях.

Добавлена графа 12 "Наименование и код валюты". В ней следует указывать валюту, единую для всех товаров (работ, услуг, имущественных прав) по счету-фактуре, и ее цифровой код в соответствии с Общероссийским классификатором валют ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст. Соответствующая информация содержится в строке 7 счета-фактуры. В правилах отмечено, что данная графа заполняется только при реализации товаров (работ, услуг, имущественных прав) за иностранную валюту, в том числе при безденежных расчетах. Если договором предусмотрены расчеты в рублях, но обязательство выражено в иностранной валюте, то данная графа не заполняется.

Итоговая стоимость продаж с НДС по счету-фактуре (разница по корректировочному счету-фактуре с НДС) теперь указывается как в иностранной валюте (графа 13а), так и в рублях и копейках (13б). Стоимость в валюте (13а) указывается в том случае, если товары (работы, услуги, имущественные права) реализуются за иностранную валюту. Если же их стоимость по договору выражена в валюте, а расчеты производятся в рублях, данная графа не заполняется. Итоговая стоимость в рублях (графа 13б) указывается в любом случае, даже если расчеты производятся в иностранной валюте. Прежняя редакция п. 9 правил ведения книги продаж требовала указывать стоимость только в рублях и копейках.

Новая форма книги продаж по-прежнему сохранила разбивку стоимости продаж (без НДС) и суммы НДС по налоговым ставкам (графы 14, 15, 16, 17, 18). В данных графах показатели указываются в рублях и копейках. Если НДС исчисляется не со стоимости реализации, а с межценовой разницы (п.п. 3, 4, 5.1 ст. 154 и п.п. 1–4 ст. 155 НК РФ), то в графах 14, 15, 16 указывается налоговая база по таким операциям.

В отличие от книги покупок сохранена графа для отражения операций, освобожденных от НДС. Только теперь в ней следует указывать стоимость продаж, освобожденных от налогообложения по ст.ст. 145, 145.1 НК РФ.

Поскольку в книгу продаж введены новые графы, изменилась нумерация прежних.

Те же изменения внесены в форму и правила заполнения дополнительного листа книги продаж (пп.пп. "в" и "г" п. 4 постановления).

Отражение операций, освобожденных от НДС по ст. 149 НК НФ

С 1 января 2014 года налогоплательщики освобождаются от обязанности составлять счета-фактуры, вести журналы их учета, а также книги покупок и продаж при осуществлении операций, освобожденных от НДС по ст. 149 НК РФ. Такое изменение внесено Федеральным законом от 28.12.2013 № 420-ФЗ. Комментируемое постановление учло данные изменения налогового законодательства.

Регистрация счетов-фактур по командировочным расходам

Работодатель может заявить вычет НДС по командировочным расходам на (п. 7 ст. 171 НК РФ):

- наем жилого помещения в период командировки;

- проезд сотрудника к месту командировки и обратно, включая расходы на постельные принадлежности в поездах.

Прежняя редакция п. 18 правил ведения книги покупок устанавливает, что в таком случае регистрируются выданные работнику бланки строгой отчетности (их копии) с выделенной суммой НДС. Новая редакция данного пункта разрешает регистрировать в книге покупок счета-фактуры по командировочным расходам (пп. "б" п. 2 постановления). Данное изменение продиктовано сложившейся практикой, ведь зачастую гостиницы выставляют счета-фактуры. Финансовое ведомство и раньше не запрещало принимать вычет НДС по счету-фактуре в таком случае (см. письмо Минфина России от 22.05.2007 № 03-03-06/1/279).

Регистрация документов при ввозе в РФ товаров

Прежняя редакция п. 17 правил ведения книги покупок содержала общие правила регистрации документов при ввозе в РФ товаров. Так, при ввозе товаров регистрируется таможенная декларация и платежные документы, подтверждающие уплату НДС. Если товар ввезен из государства – участника Таможенного союза, то регистрируется заявление о ввозе и уплате косвенных налогов и указываются реквизиты документов об оплате НДС.

Новая редакция правил конкретизирует порядок заполнения граф книги покупок в таких случаях (пп. "б" п. 3 постановления). В графе 3 отражается номер таможенной декларации на ввоз в РФ товаров, а при ввозе товара с территории страны ТС – номер и дата заявления о ввозе товаров и уплате косвенных налогов. В графе 7 – номер и дата документа, подтверждающего уплату ввозного НДС.

Регистрация счетов-фактур по операциям, облагаемым НДС по ставке 0%

Налогоплательщик, который не подтвердил в течение 180 дней нулевую ставку НДС (по пп.пп. 1, 2.1–2.8, 3, 3.1, 8, 9, 9.1, 12 п. 1 ст. 164 НК РФ), должен начислить НДС по ставке 18% или 10% за период отгрузки. Новый п. 22.1 правил ведения книги продаж уточняет, что при исчислении налога в таком случае следует составить счет-фактуру в одном экземпляре по ставке 18% (10%) и зарегистрировать его в книге продаж (пп. "б" п. 4 постановления). Ранее была неопределенность в данном вопросе. Однако регистрация счета-фактуры в текущем периоде в книге продаж не соответствует нормам НК РФ. Ведь НДС должен быть начислен за период отгрузки (п. 9 ст. 167 НК РФ). Всвязи с этим рекомендуем регистрировать счет-фактуру в книге продаж периода отгрузки, используя дополнительный лист.

Налог можно заявить к вычету, если впоследствии нулевая ставка НДС будет подтверждена (п. 10 ст. 171, п. 3 ст. 172 НК РФ). Добавленный в правила ведения книги покупок п. 23.1 поясняет, что в таком случае счета-фактуры по ставке 18% (10%), указанные в книге продаж, следует зарегистрировать в книге покупок за период подтверждения нулевой ставки НДС (пп. "б" п. 3 постановления).

Ранее восстановленный НДС по товарам (работам, услугам), которые используются в операциях, облагаемых по нулевой ставке, можно заявить к вычету в периоде определения налоговой базы (п. 3 ст. 172, п. 9 ст. 167 НК РФ): если ставка 0% подтверждена – это период сбора документов, если не подтверждена – период отгрузки. Новый п. 23.2 книги покупок поясняет, что в соответствующих периодах налогоплательщик должен зарегистрировать полученные от продавцов счета-фактуры в книге покупок (пп. "б" п. 3 постановления). Однако если счет-фактура регистрируется в книге покупок прошлого периода, то рекомендуем использовать дополнительный лист.

Спасибо за прекрасную статью.

Единственно что осталось непонятно это фраза про графу 16 книги покупок " Кроме того, в данную графу теперь следует переносить информацию из графы 9 строки "Всего к оплате" по счету-фактуре, а не стоимость товаров, по которым заявляли вычет НДС." ? И уж совсем непоняно зачем ФНС нужно видеть одновременно и наименование и код валюты в одной графе.

Есть неточность в статье: "с 1 октября 2014 года неплательщики НДС, в т.ч. освобожденные от уплаты НДС по ст.ст. 145, 145.1 НК РФ, могут не составлять счета-фактуры, не вести журнал их учета, а также книги покупок и продаж при условии, что контрагент на это согласен (Федеральный закон от 21.07.2014 № 238-ФЗ);". В п. Ст. 1 №238-ФЗ сказано, что согласие контрагента нужно в том случае, если ПЛАТЕЛЬЩИК НДС (в статье НЕплательщик НДС) совершает операции (облагаемые НДС) покупателю - неплательщику НДС. И как отражать такие операции в книге продаж как раз ничего не сказано

Еще вопрос «Если НДС исчисляется не со стоимости реализации, а с межценовой разницы (п.п. 3, 4, 5.1 ст. 154 и п.п. 1–4 ст. 155 НК РФ), то в графах 14, 15, 16 указывается налоговая база по таким операциям.» Мы сейчас указываем налоговую базу так, но редактируя регистр книга продаж. Интересно, в связи с данным "нововведением" в 1С это будет, наконец, введено. Или так и останется "полуручной" способ?

Делала книги продаж на основании счет-фактур теперь в регламентных отчетах не отражается в НДС строка 010 (реализация) что делать?

Добрый день.

По книге продаж:

"Если договором предусмотрены расчеты в рублях, но обязательство выражено в иностранной валюте, то данная графа не заполняется." - где это прописано в правилах?

Я не нашла такой оговорки.