Коллизия расчета НДФЛ при начислении пособия по временной нетрудоспособности и уточнения налога при его удержании создает бухгалтерам затруднения в понимании результатов расчета НДФЛ и формирования отчетов 6-НДФЛ. Еще сложнее становится, если появляются основания для перерасчета больничного листа.

Срок начисления больничного и расчета НДФЛ

Глава 4 Федерального закона от 29.12.2006 № 255-ФЗ «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством» регулирует порядок назначения, исчисления и выплаты пособий по временной нетрудоспособности.

Работодатель назначает сотруднику указанное пособие, если сотрудник представил работодателю больничный в течение 6 месяцев после восстановления трудоспособности (п. 1 ст. 12 Закона № 255-ФЗ). В случаях истечения полугодового срока решение о назначении пособия принимается территориальным органом ФСС при наличии уважительных причин.

Назначить (рассчитать) пособие надлежит в соответствии с пунктом 1 статьи 15 Закона № 255-ФЗ в течение 10 календарных дней со дня представления сотрудником больничного листа. При назначении пособия рассчитывается сумма, которую следует выплатить сотруднику по больничному листу. Выплачивая пособие по временной нетрудоспособности (как и другой доход), следует удержать НДФЛ (п. 6 ст. 226 НК РФ).

Получается, что в течение 10 дней необходимо начислить сумму пособия в соответствии с порядком, указанным в статье 13 Закона № 255-ФЗ, и исчислить НДФЛ.

Налог исчисляется на дату фактического получения дохода. Исходя из пункта 1 статьи 223 НК РФ дата фактического получения дохода для пособия по нетрудоспособности определяется как дата реальной выплаты или перечисления дохода сотруднику. При расчете НДФЛ необходимо учесть и налоговый статус сотрудника, и его право на вычеты, и наличие справок о доходе у других работодателей, и т. д. Эти условия могут изменяться и влиять на сумму налога. Поэтому при назначении пособия сотруднику НДФЛ рассчитывается по состоянию на предполагаемую дату выплаты.

Срок выплаты больничного

Пособие по временной нетрудоспособности выплачивается работодателем или непосредственно фондом социального страхования в регионах - участниках пилотного проекта ФСС. Однако и в тех регионах, где осуществляются прямые выплаты, работодатель самостоятельно оплачивает первые 3 дня болезни.

Для выплаты начисленных пособий пунктом 1 статьи 15 Закона № 255-ФЗ установлен определенный срок - ближайший после назначения пособий день, установленный для выплаты заработной платы.

Пособие может быть выплачено частями. Каждая из этих частей имеет свою дату выплаты.

В общем случае выплата частей одного пособия может приходиться на разные месяцы или кварталы, и условия для расчета НДФЛ могут отличаться. Дата фактического получения дохода в виде пособия по временной нетрудоспособности определяется как дата выплаты (пп. 1 п. 1 ст. 223 НК РФ). Следовательно, если пособие по одному больничному листу выплачивается несколькими частями, то каждой из этих частей соответствует своя дата выплаты и дата фактического получения дохода.

Перерасчет больничного

Статья 15 Закона № 255-ФЗ устанавливает обязанность работодателя произвести расчеты, основываясь на тех документах, которые есть в наличии на момент расчета, и выполнить перерасчеты, если на то будут достаточные основания.

Например, условием для перерасчета пособия может стать поступившая в бухгалтерию справка с предыдущего места работы, подтверждающая доход или стаж гражданина, справка из ПФР или ФСС о предыдущем доходе или другие обстоятельства. Осуществляется перерасчет только тех больничных листов, пособие по которым было назначено не ранее чем за 3 года до момента, когда сотрудник обратился с заявлением.

|

1С:ИТС Подробнее о назначении пособия по временной нетрудоспособности см. в раздела «Кадры и оплата труда». |

Срок удержания НДФЛ для больничного листа

Дата удержания НДФЛ в соответствии с пунктом 6 статьи 226 НК РФ для больничных листов определяется так же, как и для других доходов: это реальная дата выплаты пособия по временной нетрудоспособности в полном объеме или за 3 первых дня. По состоянию на эту дату и следует рассчитать НДФЛ.

Если в силу обстоятельств реальная дата выплаты дохода будет отличаться от предполагаемой или доход будет выплачен частями, то НДФЛ придется пересмотреть и уточнить.

|

1С:ИТС О НДФЛ с пособия по временной нетрудоспособности см. в справочнике раздела «Кадры и оплата труда». |

Отражение НДФЛ с больничных в отчете 6-НДФЛ

Сложность понимания правила заполнения отчета 6-НДФЛ возникает в случае, когда начисления по больничному листу были произведены в одном квартале, а выплата - в следующем. Такой больничный лист не отразится в отчете 6-НДФЛ (ни в Разделе 1, ни в Разделе 2) в том квартале, в котором он был начислен, а отобразится в обоих Разделах отчета в том квартале, когда будет выплачен.

Порядок заполнения и представления расчета, утв. приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ и приведенный в Приложении № 2, предусматривает указание в Разделе 1 обобщенных по всем физическим лицам сумм начисленного дохода, исчисленного и удержанного налога нарастающим итогом с начала налогового периода по соответствующей налоговой ставке. Однако определения понятия «сумм начисленного дохода», указываемого в строке 020 Раздела 1, не приведено ни в Порядке, ни в НК РФ.

Поэтому при заполнении Раздела 1 следует учитывать контрольные соотношения (КС) для проверки отчета, доведенные до сведения письмом ФНС России от 10.03.2016 № БС-4-11/3852@. В этом письме налоговое ведомство поясняет, как будет проверяться отчет.

Согласно КС 1.3 должно выполняться соответствие начисленного дохода, примененных вычетов и исчисленного налога. В отличие от термина «начисленный доход», понятие «дата исчисления налога» определяется в соответствии со статьей 223 НК РФ. Как уже было отмечено ранее, для пособия по временной нетрудоспособности дата фактического получения дохода определяется как дата его выплаты (пп. 1 п. 1 ст. 223 НК РФ).

Поскольку дата выплаты приходится на следующий квартал, то и дата исчисления и удержания налога приходится на квартал, следующий за тем, в котором начислено пособие. И указание сумм начисленного пособия в Разделе 1 до того, как пособие будет выплачено, приведет к нарушению контрольных соотношений.

Отражение в Разделе 2 в этом случае не вызывает вопросов. Здесь указываются даты фактического получения физическими лицами дохода и удержания налога, сроки перечисления налога. И понятно, что заполнен Раздел 2 может быть только в том квартале, когда произведена выплата пособия.

|

1С:ИТС Подробную информацию о составлении расчета по форме 6-НДФЛ в программах 1С см. в справочнике раздела «Отчетность». |

Учет НДФЛ в «1С:Зарплате и управлении персоналом 8» (ред. 3)

Особенности расчета и перерасчета, учета и отражения в отчетах НДФЛ с больничных листов в программе «1С.Зарплата и управление персоналом 8» редакции 3 рассмотрим на следующих примерах.

Пример 1

|

Работник С.С. Горбунков представил 18.06.2018 в бухгалтерию больничный лист за период с 11.06.2018 по 16.06.2018. Пособие в тот же день было зарегистрировано в программе документом Больничный лист № 1 и рассчитано. Выплата пособия запланирована 29.06.2018 в межрасчетный период. Однако обстоятельства сложились так, что выплату произвели вместе с зарплатой 03.07.2018. |

В результате расчета пособия документом Больничный лист начислено 5 979,45 руб.

Дата фактического получения дохода соответствует предполагаемой дате выплаты 29.06.2018. Реальная выплата была произведена 03.07.2018. Поэтому дата фактического получения дохода меняется.

После выплаты пособия 03.07.2018 дата фактического получения дохода - 03.07.2018.

В Примере 1 предполагаемая дата выплаты и реальная дата выплаты относятся к разным месяцам налогового периода - 2018 года - и к разным отчетным периодам - II и III кварталу соответственно.

В форме 6-НДФЛ это пособие по нетрудоспособности не отражается в отчете за полугодие, но отображается в Разделах 1 и 2 отчета за 9 месяцев, что соответствует требованиям законодательства.

Пример 2

|

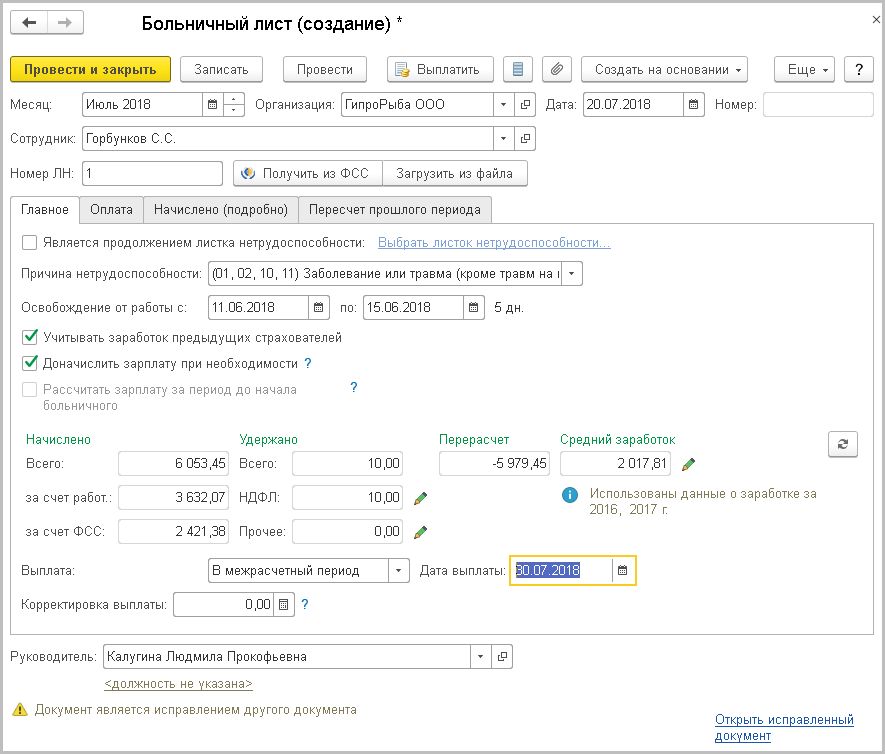

В продолжение Примера 1: в июле 2018 года после получения пособия С.С. Горбунков представил в бухгалтерию справку для расчета пособий о заработке в 2016 году у другого страхователя. Уточнение информации о среднем заработке повлекло необходимость перерасчета пособия. Новый документ Больничный лист № 2 (рис. 1) создан на основании исходного по кнопке Исправить. При перерасчете пособия предполагалось выплатить доначисленную сумму 30.07.2018. Но реально доначисления были выплачены 02.08.2018.

Рис. 1. Документ "Больничный лист № 2" |

В результате доначисления сумма дохода увеличилась на 74 руб. и стала 6 053,45 руб.

Часть этой суммы - 5 979,45 руб. - уже была выплачена 03.07.2018 (см. Пример 1). К выплате полагается доначисленная сумма в размере 74 руб., произвести выплату планируется 30.07.2018. Доход выплачивается частями, и каждая из этих частей пособия имеет свою дату выплаты, а значит, и свою дату фактического получения дохода. Дата фактического получения дохода второй доначисленной части пособия после начисления - 30.07.2018. А выплата этой части дохода в другой день уточнила дату фактического получения дохода 02.08.2018.

При начислении первоначальной суммы пособия по временной нетрудоспособности (Пример 1) и при доначислении (Пример 2) предполагаемые даты выплаты не совпадают с реальными датами выплаты. Следовательно, первоначально определенные даты фактического получения дохода в обоих случаях оказались недостоверными и требовали уточнения. Уточнение даты фактического получения дохода производится при регистрации выплаты. В учете НДФЛ суммы полученного дохода и исчисленного налога «переносятся» на достоверные даты фактического получения дохода. При этом формируются корректирующие записи с отрицательными суммами для неверных дат получения дохода и с положительными суммами с достоверными датами получения дохода.

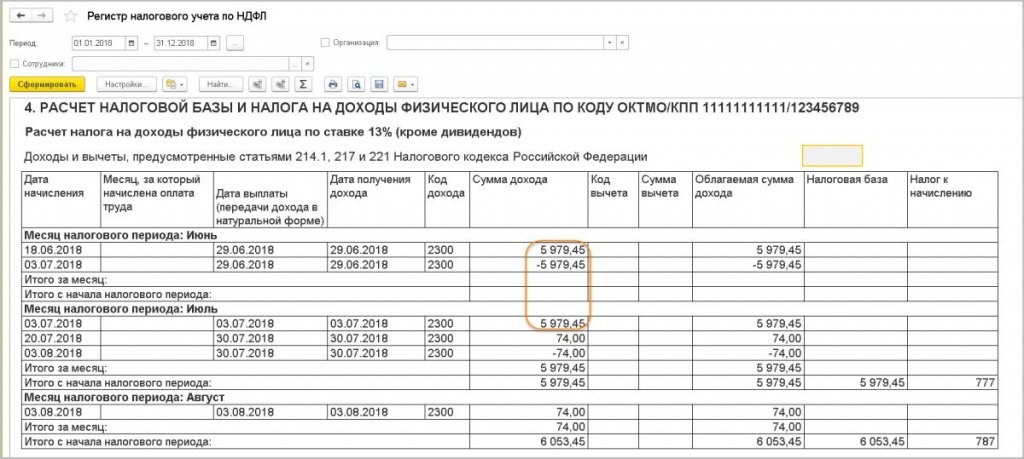

Отчет Регистр налогового учета (рис. 2) отражает произведенные изменения.

Рис. 2. Отчет «Регистр налогового учета»

В отчете в налоговых периодах июнь-июль начисленная сумма дохода составляет 5 979,45 руб. и отображается трижды (Пример 1). Первый раз сумма была зарегистрирована в июне. Но перенос даты фактического получения дохода на июль вызывает регистрацию этой суммы еще дважды: с плюсом - в июле и с минусом - в июне. Аналогично сумма доначисления 74 руб. (Пример 2) регистрируется сначала в июле, но затем переносится с июля на август (т. е. дополнительно регистрируется со знаком минус в июле и со знаком плюс - в августе).

Отчеты 2-НДФЛ и 6-НДФЛ строятся на основании дат фактического получения дохода и его выплаты. Дата, на которую формируется отчет, определяет, как будут отражены доходы и налоги в отчетах. Важно следить, чтобы дата формирования отчета была позднее дат совершенных выплат.

Приведенные примеры демонстрируют, что постоянный пересчет НДФЛ не особенность реализации в программе, а потребность, установленная нормами НК РФ.

От редакции. Приглашаем 07.02.2019 в 1С:Лекторий на лекцию «Подготовка отчетов 2-НДФЛ и 6-НДФЛ за 2018 год, особенности формирования в «1С:Зарплате и управлении персоналом 8» (ред. 3)». Лекторы - В.Д. Волков, заместитель начальника Управления налогообложения доходов физических лиц и администрирования страховых взносов ФНС России, и эксперты 1С. Зарегистрироваться на мероприятие можно .

все закрученней и заркрученней

Кто вообще думает о том, при разработке деклараций, чтобы бухгалтеру было проще ее заполнять.

Добродушный кассир, главное - проще штрафовать.

Вроде все достаточно просто. А недовольные в основном никогда не читали или даже не пытались понять НК РФ.

Ничего не просто...Конечно, если в штате 20 человек, то есть время разбираться...А если больше 300 человек? И отпуска, и больничных куча, помимо выплаты разные, да не по одной в день? Что, не могли этого предположить что ли? Замучили уже со своими .... отчетами.- правильно, дополнительный доход в казну - мы же сами даем на блюдечке всю информацию в 6-ндфл...

Дурдом!! у меня 1000 человек- на меня одного расчетчика. В квартал бывает по 250 б/л!! Оплачиваем ежедневно!!

Каким образом мне проверять правильность исчисления налога и сводить с перечисленным?? А потом придут проверяющие- которые все это знают хуже меня и начнутся вопросы- а тут почему так? а это отчего не сходится? И почему это разработчики 1с знают лучше меня как ПРАВИЛЬНО? и вынуждают меня делать только по их пониманию??

???, А кто мешает сразу указывать дату фактической выплаты в больничном ? И начислять больничный в месяце фактической выплаты

но тогда надо будет ставить пропуски в одном месяце, и начислять в другом чтобы не было пере расчетов, которые потом тоже косячно садятся

Здравствуйте!

Все сделано так как здесь описано.

Но при нажатие "Выплатить" пишет нет сумм к выплате

Что делать?

Прижимистый главбух, если б/л в разных периодах, то нужно выбрать меж расчетный период и проверить дату выплаты в б/л и в ведомости-чтобы совпадали.... Если в 1 периоде - то скорее всего уже в ведомости по зп- отражается, как иные выплаты