Налог на профессиональный доход - спецрежим для самозанятых с 2019 года

С 01.01.2019 до 31.12.2028 включительно в четырех пилотных регионах (г. Москва, Московская и Калужская области, Республика Татарстан) проводится эксперимент по введению специального налогового режима - налога на профессиональный доход (НПД) - для самозанятых (ч.ч. 1, 2 ст. 1 Федерального закона от 27.11.2018 № 422-ФЗ). Участие в эксперименте добровольное.

Законом термин «самозанятые» не определен. Применять НПД могут физические лица, в том числе индивидуальные предприниматели, которые ведут деятельность в любом из пилотных регионов (ч. 1 ст. 2 Закона № 422-ФЗ). Кроме того, должны соблюдаться условия, установленные в статьях 4 и 6 Закона № 422-ФЗ.

, подпадающей под уплату НПД:

- оказание косметических услуг на дому;

- сдача квартиры в аренду посуточно или на долгий срок;

- продажа продукции собственного производства;

- фото- и видеосъемка на заказ;

- проведение мероприятий и праздников;

- юридические консультации и ведение бухгалтерии;

- строительные работы и ремонт помещений;

- удаленная работа через электронные площадки.

Ставки НПД установлены в статье 10 Закона № 422-ФЗ:

- при получении денег от физических лиц - 4 %;

- от юридических лиц и ИП - 6 %.

Налог на профессиональный доход уменьшается на сумму налогового вычета - 10 000 руб. Уменьшение суммы налога осуществляется налоговым органом самостоятельно. Никакой отчетности самозанятые сдавать не должны.

Чтобы стать самозанятым, следует встать на учет в ИФНС. Для этого идти в инспекцию не нужно, регистрацию можно пройти онлайн в либо в мобильном приложении «Мой налог».

Предприниматель обязан в течение одного месяца с начала применения НПД направить в ФНС уведомление о прекращении применения УСН, ЕНВД или ЕСХН (ч. 4 ст. 15 Закона № 422-ФЗ). В отношении ИП на ПСН такой возможности Законом № 422-ФЗ не предусмотрено. В связи с этим, пока не истечет срок действия патента, предприниматель не вправе начать применение спецрежима для самозанятых.

Не применяется НПД, если:

- есть наемные работники с трудовыми договорами;

- реализуются подакцизные или маркируемые товары;

- ведется посредническая деятельность;

- доход за год превышает 2,4 млн руб.

Платить налог на профессиональный доход нужно ежемесячно не позднее 25-го числа месяца, следующего за истекшим налоговым периодом (месяцем) (ч. 3 ст. 11 Закона № 422-ФЗ). Но первым налоговым периодом будет считаться период со дня постановки на учет до конца следующего месяца. То есть, если плательщик НПД зарегистрировался в июне 2019 года, уплатить впервые налог нужно не позднее 25-го августа.

У налогоплательщика НПД нет обязанности применять контрольно-кассовую технику (ст. 4 Закона № 425-ФЗ). Но выдавать чек покупателю (организации или физлицу) необходимо при каждом расчете. Чек формируется сервисом «Мой налог» при регистрации дохода.

На основании поступивших данных ИФНС рассчитывает сумму НПД и направляет уведомление на уплату налога (ч.ч. 1, 2 ст. 11 Закона № 422-ФЗ).

Интеграция 1С с сервисом «Мой налог»

Индивидуальные предприниматели, применяющие спережим для самозанятых и уплачивающие налог на профессиональный доход, теперь могут учитывать доходы и формировать чеки в приложениях «1С:БизнесСтарт», «1С:Бухгалтерия 8» и «1С:Предприниматель 8». При этом данные о доходах ИП будут передаваться в ИФНС прямо из программы.

Для этого необходимо подключиться к официальному сервису ФНС «Мой налог». Подключение доступно в облачном сервисе и :

- в простом интерфейсе программы: в меню Настройки - Другие настройки - Подключение к сервису Мой налог;

- в полном интерфейсе: в меню Администрирование - Настройки программы - Подключение к сервису Мой налог.

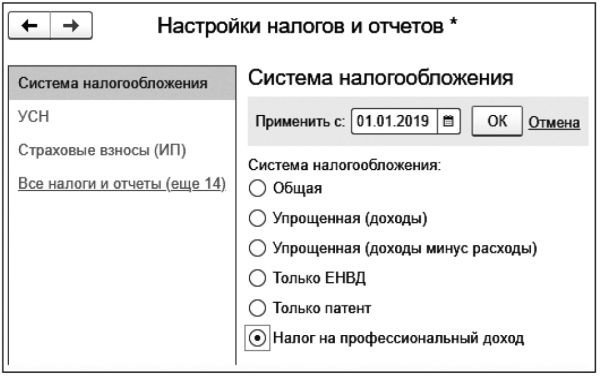

Для интеграции с сервисом ФНС «Мой налог» пользователям приложений «1С» достаточно выбрать систему налогообложения Налог на профессиональный доход и дату, начиная с которой применяется НПД (см. рис. 1).

Рис. 1

После этого программа предложит подтвердить подключение к сервису «Мой налог» (рис. 2).

Рис. 2

Сразу после подключения появится возможность передавать сведения о доходах ФНС и печатать чеки. У пользователей, подтвердивших подключение к сервису «Мой налог», в списке приложений личного кабинета отобразится новое приложение «Чеки самозанятых», отвечающее за интеграцию с сервисом.

Обратите внимание, приложение «Чеки самозанятых» бесплатное, но не является самостоятельным, работает только в интеграции с облачными приложениями «1С:БизнесСтарт», «1С:Бухгалтерия 8» и «1С:Предприниматель 8». Условия и тарифы опубликованы на сайте .

Учет доходов самозанятых и формирование чеков

Доходы, облагаемые НПД, отражаются документами:

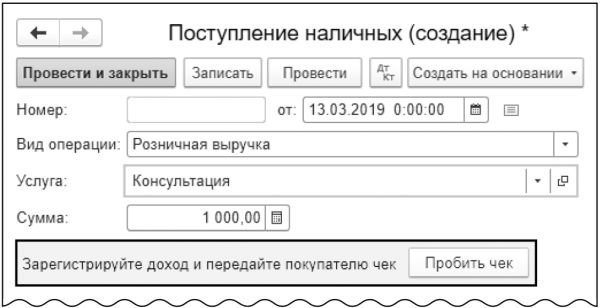

- Поступление наличных (см. рис. 3);

- Поступление на расчетный счет;

- Операция по платежной карте.

Рис. 3

После настройки интеграции в документах поступления денежных средств по каждому полученному доходу появится предложение зарегистрировать доход и передать покупателю чек (рис. 3, 4). Использовать контрольно-кассовую технику не требуется - чеки формирует ФНС по переданным сведениям о доходе. Чек можно передать покупателю любым из способов:

- распечатать и передать в бумажном виде;

- отправить по электронной почте или sms;

- дать возможность считать qr-код смартфоном.

Рис. 4

Для ошибочных чеков предусмотрена возможность аннулирования (по кнопке Аннулировать).

В случае возврата товаров или отказа от оказания услуг необходимо вернуть покупателю деньги и передать аннулированный чек. Для оформления возврата используются документы:

- Выдача наличных - при оплате наличными;

- Списание с расчетного счета - если деньги были перечислены на счет в банке;

- Операция по платежной карте - если оплата была платежной картой.

Чек аннулируется при оформлении возврата. При аннулировании чека производится пересчет суммы налога к уплате. Полная налоговая база по НПД отражается в отчете Доходы НПД. Указанный отчет содержит информацию по всем доходам плательщика НПД, даже тем, которые были отражены не в программе. Сведения для отчета программа получает из сервиса «Мой налог».

Отчет Доходы НПД доступен:

- в простом интерфейсе в меню Бухгалтерия - Доходы НПД;

- в полном интерфейсе - в меню Отчеты - Отчеты для ИП - Доходы НПД.

Помощник по уплате НПД

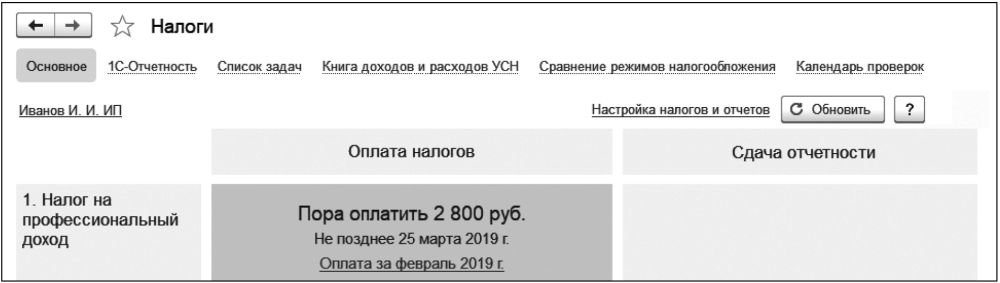

Сумма налога к уплате рассчитывается налоговой инспекцией и отражается в программе в Помощнике по уплате НПД (рис. 5).

Помощник показывает информацию о сумме налога, полученную из сервиса «Мой налог», и доступен как в полном, так и в простом интерфейсе программы. В простом интерфейсе программы - в меню Налоги; в полном - в меню Руководителю - Монитор налогов и отчетности или меню Главное - Список задач - Задачи по НПД.

Рис. 5

Поддержка самозанятых в 1С

Пользователи, которые уже работают или планируют начать работу в облачных приложениях «1С:Бухгалтерия 8», «1С:БизнесСтарт», «1С:Предприниматель 8», могут применять возможности интеграции бесплатно в рамках выбранного тарифного плана.

Методическую поддержку пользователей в сервисе выполняют партнеры 1С, которые являются обслуживающей организацией пользователя. Линия консультаций сервиса фирмы «1С» принимает обращения, связанные с доступностью сервиса, в режиме 24 х 7.

Приложения «1С» помогут ИП, перешедшим на спецрежим для самозанятых, рассчитать и оплатить налог на профессиональный доход, сохраняя при этом полноценный учет расчетов с покупателями и поставщиками, запасов, структуры расходов и т. д.

Для самозанятых, которые не зарегистрированы в качестве ИП, но уплачивают налог на профессиональный доход, фирма «1С» планирует выпустить специальное мобильное приложение.