НДС при приобретении работ по договорам в валюте

В договоре денежное обязательство может быть выражено в иностранной валюте (п. 2 ст. 317 ГК РФ). Использование иностранной валюты, а также платежных документов в иностранной валюте при осуществлении расчетов на территории РФ по обязательствам допускается в случаях, в порядке и на условиях, определенных Федеральным законом от 10.12.2003 № 173-ФЗ "О валютном регулировании и валютном контроле" (п. 3 ст. 317 ГК РФ).

В соответствии с пунктом 7 статьи 169 НК РФ в случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте.

Согласно подпункту "м" пункта 1 Правил заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137, в строке 7 счета-фактуры указывается наименование валюты, которая является единой для всех перечисленных в счете-фактуре товаров (работ, услуг), имущественных прав, и ее цифровой код в соответствии с Общероссийским классификатором валют (утв. постановлением Госстандарта России от 25.12.2000 N 405-ст). Стоимостные показатели счета-фактуры (в графах 4-6, 8 и 9) указываются в рублях и копейках, а также в долларах США и центах, евро и евроцентах либо в другой валюте (п. 3 Правил заполнения счета-фактуры).

Согласно пункту 2 статьи 171 НК РФ и пункту 1 статьи 172 НК РФ, суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ, подлежат вычетам в случае использования этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, после их принятия на учет на основании счетов-фактур, выставленных продавцами.

При этом на основании абзаца 3 пункта 1 статьи 172 НК РФ при приобретении за иностранную валюту товаров (работ, услуг), имущественных прав иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), имущественных прав. То есть при определении покупателем суммы НДС, подлежащей вычету в отношении товаров (работ, услуг), приобретенных у представительства иностранной организации, состоящего на учете в налоговом органе, и оплаченных покупателем в иностранной валюте в предварительном порядке, иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), а не по курсу ЦБ РФ на дату перечисления предварительной оплаты (частичной оплаты) (письмо Минфина России от 27.12.2017 № 03-03-06/1/87488).

В соответствии с пунктом 12 статьи 171 НК РФ у налогоплательщика, перечислившего суммы оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), суммы НДС, предъявленные продавцом этих товаров (работ, услуг) при получении таких сумм оплаты (частичной оплаты), подлежат вычетам. Указанные вычеты производятся на основании счета-фактуры, выставленного продавцом при получении авансового платежа; документов, подтверждающих фактическое перечисление авансового платежа покупателем; договора, предусматривающего перечисление авансового платежа (п. 9 ст. 172 НК РФ). Минфин России пояснил, что при перечислении оплаты (частичной оплаты) в счет предстоящего выполнения работ в иностранной валюте сумма налога, подлежащая вычету у налогоплательщика-покупателя, пересчитывается в рубли по курсу ЦБ РФ на дату перечисления авансового платежа (письмо от 05.09.2017 № 03-07-08/56880).

Отражение в "1С:Бухгалтерии 8" приобретения работ по договорам в валюте

Рассмотрим на примере порядок отражения в "1С:Бухгалтерии 8" (ред. 3.0) вычетов по НДС при приобретении работ по договорам в иностранной валюте у филиала иностранной организации, состоящего на учете в налоговом органе РФ.

Пример

Российская организация ООО "Торговый дом" (заказчик) заключила с иностранной организацией ANY YAPI (подрядчик) через ее филиал, зарегистрированный на территории РФ, договор на выполнение ремонтных работ стоимостью 12 000,00 USD (в т. ч. НДС 20 % - 2 000,00 USD). Оплата производится в USD. Условиями договора предусмотрено внесение 50-процентной предоплаты. Заказчик:

- 07.04.2023 внес предоплату в размере 50 % (курс ЦБ РФ - 80,6713);

- 02.06.2023 принял выполненные работы у подрядчика (курс ЦБ РФ - 80,9657);

- 06.06.2023 произвел окончательную оплату (курс ЦБ РФ - 81,3294).

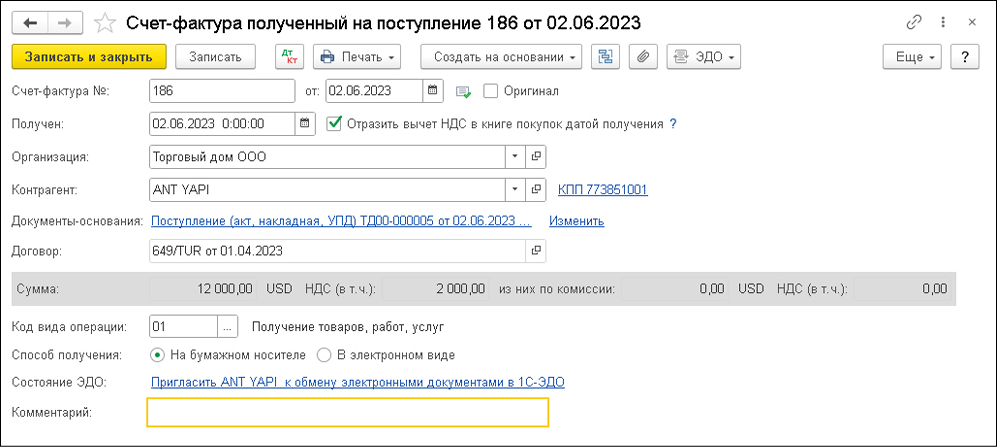

Последовательность операций приведена в таблице.

Перечисление частичной оплаты в счет предстоящего выполнения работ (операция 1.1 "Перечисление предоплаты подрядчику") в программе регистрируется путем добавления нового документа Списание с расчетного счета в список Банковские выписки (раздел Банк и касса - подраздел Банк - журнал документов Банковские выписки).

В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 52 Кредит 91.01

- на сумму переоценки валютных остатков на счете, которая составляет 46 872,00 руб.;

Дебет 60.22 Кредит 52

- на сумму перечисленной предоплаты в размере 6 000,00 USD, которая составляет 484 027,80 руб. (6 000,00 USD х 80,6713, где 80,6713 - курс USD, установленный ЦБ РФ на дату предоплаты (07.04.2023)).

Для целей налогового учета по налогу на прибыль уплаченная сумма записывается в ресурс НУ Сумма Дт.

В соответствии с пунктом 1 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты продавцом. Этот счет-фактура является основанием для принятия покупателем, перечислившим предоплату, к вычету сумм налога, исчисленных и предъявленных продавцом, при наличии документов, подтверждающих фактическое перечисление сумм предоплаты, и договора, предусматривающего перечисление указанных сумм (п. 2 ст. 169, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

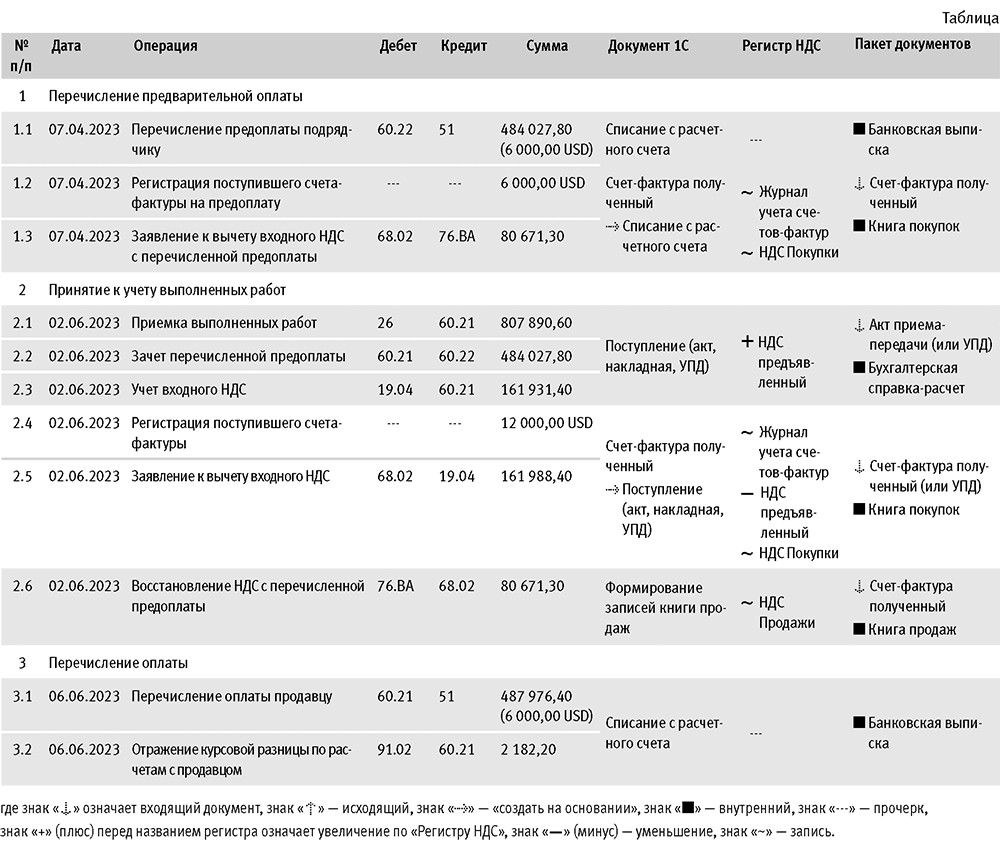

Для выполнения операций 1.2 "Регистрация поступившего счета-фактуры на предоплату", 1.3 "Заявление к вычету входного НДС с перечисленной предоплаты" необходимо на основании документа Списание с расчетного счета создать документ Счет-фактура полученный (рис. 1).

Рис. 1. Счет-фактура на выданные авансы

Рис. 1. Счет-фактура на выданные авансыВ новом документе Счет-фактура полученный большинство полей заполняются автоматически на основании документа Списание с расчетного счета.

При этом также будут автоматически установлены:

-

в поле Вид счета-фактуры - значение "На аванс";

-

в поле Код вида операции (КВО) - значение "02", которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Кроме того, в новом документе Счет-фактура полученный следует дополнительно указать:

-

в полях Счет-фактура № и от - номер и дату счета-фактуры, полученного от продавца;

-

в поле Получен - дату фактического получения счета-фактуры, которая по умолчанию проставляется аналогичной дате счета-фактуры, указанной в поле от.

Согласно пункту 7 статьи 169 НК РФ в случае, если по условиям сделки обязательство выражено в иностранной валюте, то суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте.

В соответствии с пунктом 12 статьи 171 НК РФ у налогоплательщика, перечислившего суммы оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг), суммы НДС, предъявленные продавцом этих товаров (работ, услуг) при получении таких сумм оплаты (частичной оплаты), подлежат вычетам. При этом пунктом 9 статьи 172 НК РФ установлено, что указанные вычеты производятся на основании счета-фактуры, выставленного продавцом при получении авансового платежа; документов, подтверждающих фактическое перечисление авансового платежа покупателем; договора, предусматривающего перечисление авансового платежа.

Следовательно, при перечислении оплаты (частичной оплаты) в счет предстоящего выполнения работ в иностранной валюте сумма налога, подлежащая вычету у налогоплательщика-покупателя, пересчитывается в рубли по курсу Банка России на дату перечисления авансового платежа при выполнении вышеуказанных условий (письмо Минфина России от 05.09.2017 № 03-07-08/56880).

Таким образом, сумма НДС, подлежащая налоговому вычету на основании счета-фактуры иностранного подрядчика (в том числе выставленного в иностранной валюте), составит 80 671,30 руб. (6 000,00 USD х 20/120 х 80,6713, где 80,6713 - курс USD, установленный ЦБ РФ на дату предоплаты (07.04.2023)).

Если организация не ведет раздельный учет НДС (в настройках учетной политики (раздел Главное - подраздел Настройки - Налоги и отчеты) не стоит флаг для значения Ведется раздельный учет входящего НДС по способам учета), то для автоматического отражения вычета НДС с перечисленной предоплаты необходимо проверить наличие флага в строке Отразить вычет НДС в книге покупок.

В результате проведения документа Счет-фактура полученный будет внесена бухгалтерская запись в регистр бухгалтерии:

Дебет 68.02 Кредит 76.ВА

- на сумму входного НДС в размере 80 671,30 руб.

Также будет внесена запись в регистр накопления НДС Покупки для регистрации полученного счета-фактуры в книге покупок за II квартал 2023 года.

В регистр Журнал учета счетов-фактур также вносится запись для хранения необходимой информации о полученном счете-фактуре.

Принятие к учету выполненных работ

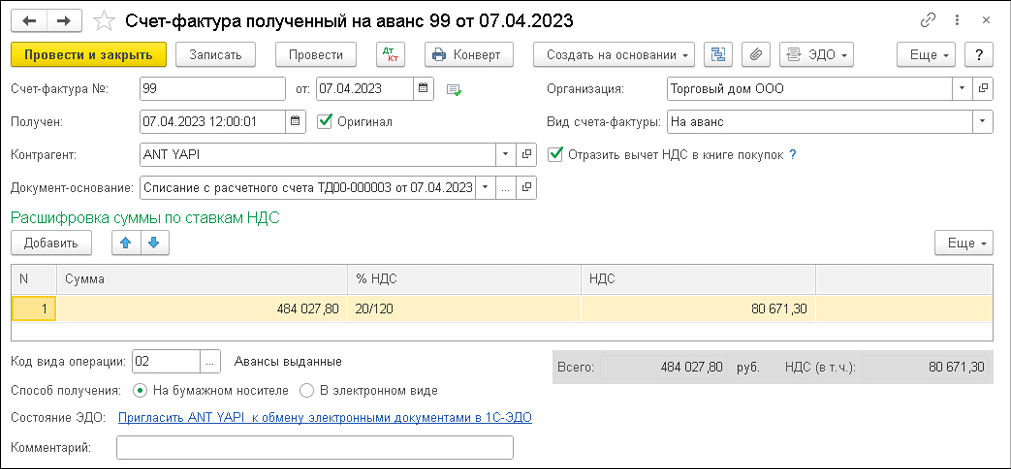

Регистрация приемки выполненных ремонтных работ (операции 2.1 "Приемка выполненных работ", 2.2 "Зачет перечисленной предоплаты", 2.3 "Учет входного НДС") в программе производится с помощью документа Поступление (акт, накладная, УПД) с видом операции Услуги (акт, УПД) (раздел Покупки - подраздел Покупки), см. рис. 2.

Рис. 2. Отражение приемки выполненных работ

Рис. 2. Отражение приемки выполненных работСогласно пункту 2 статьи 171 НК РФ и пункту 1 статьи 172 НК РФ, суммы НДС, предъявленные налогоплательщику при приобретении товаров (работ, услуг) на территории РФ, подлежат вычетам в случае использования этих товаров (работ, услуг) для осуществления операций, облагаемых НДС, после их принятия на учет на основании счетов-фактур, выставленных продавцами.

При этом на основании абзаца 3 пункта 1 статьи 172 НК РФ при приобретении за иностранную валюту товаров (работ, услуг), имущественных прав иностранная валюта пересчитывается в рубли по курсу ЦБ РФ на дату принятия на учет товаров (работ, услуг), имущественных прав.

Таким образом, сумма НДС, предъявленная филиалом иностранной организации, состоящим на учете в налоговом органе, в отношении выполненных работ, составляет 161 931,40 руб. (2 000,00 USD х 80,9657, где 80,9657 - курс ЦБ РФ на дату приемки работ (02.06.2023)).

Для целей бухгалтерского учета (БУ) стоимость активов и обязательств, выраженная в иностранной валюте, при принятии их к учету, а также доходы и расходы, выраженные в иностранной валюте, при их признании пересчитываются в рубли по официальному курсу ЦБ РФ (п.п. 4, 5, 6, 9, 10 ПБУ 3/2006 "Учет активов и обязательств, стоимость которых выражена в иностранной валюте", утв. приказом Минфина России от 27.11.2006 № 154н (далее - ПБУ 3/2006), Приложение к ПБУ 3/2006):

-

на дату аванса (если договором предусмотрена предварительная оплата) - в части, оплаченной авансом;

-

на дату принятия к учету (признания) - в части, превышающей аванс.

В случае отсутствия курса ЦБ РФ пересчет производится по кросс-курсу соответствующей валюты, рассчитанному исходя из курсов иностранных валют, установленных ЦБ РФ (абз. 1 п. 5 ПБУ 3/2006).

Для целей налогового учета (НУ) доходы и расходы, а также требования и обязательства, выраженные в иностранной валюте, при признании пересчитываются в рубли по курсу ЦБ РФ (п. 8 ст. 271, п. 10 ст. 272 НК РФ):

-

на дату перечисления аванса (предоплаты) - в части, оплаченной авансом;

-

на дату совершения операции - в части, превышающей аванс.

То есть договорная стоимость работ должна быть пересчитана в рубли по официальному курсу, установленному ЦБ РФ на дату перечисления подрядчику предоплаты, и в дальнейшем в части перечисленной предоплаты не пересчитываться (п. 10 ст. 272 НК РФ, письмо Минфина России от 27.12.2017 № 03-03-06/1/87488).

После проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 26 Кредит 60.21

- на стоимость ремонтных работ, составляющую 807 890,60 руб. ((6 000,00 USD х 80,6713 + 6 000,00 USD х 80,9657) - 161 931,40 руб., где 80,6713 - курс ЦБ РФ на дату получения предоплаты (07.04.2023), а 80,9657 - курс ЦБ РФ на дату приемки работ (02.06.2023));

Дебет 19.04 Кредит 60.21

- на сумму входного НДС, составляющую 161 931,40 руб. (2 000,00 USD х 80,9657, где 80,9657 - курс ЦБ РФ на дату приемки работ (02.06.2023));

Дебет 60.21 Кредит 60.22

- на сумму перечисленной предоплаты, засчитываемую в счет оплаты ремонтных работ, составляющую 484 027,80 руб.

Обратите внимание, нормативно порядок учета разницы в сумме НДС из-за применения специального курса не определен. Полагаем, что курсовые разницы, возникающие в части НДС (в данном случае положительная курсовая разница в размере 294,40 руб. (2 000,00 USD х 80,9657 - (1 000,00 USD х 80,6713 + 1 000,00 USD х 80,9657)), могут быть отражены для целей БУ как прочие доходы (расходы) (п.п. 3, 11, 12, 13 ПБУ 3/2006, п. 7 ПБУ 9/99 , п. 11 ПБУ 10/99 ) и как внереализационные доходы (расходы) для целей НУ (п. 11 ст. 250, пп. 5 п. 1 ст. 265, пп. 7 п. 4, п. 8 ст. 271, пп. 6 п. 7, п. 10 ст. 272 НК РФ с учетом пп. 7.1 п. 4 ст. 271, пп. 6.1 п. 7 ст. 272 НК РФ). В этом случае стоимость принятых работ будет составлять 808 185,00 руб. (5 000,00 USD х 80,6713 + 5 000,00 USD х 80,9657). Для уточнения записей в регистре бухгалтерии необходимо установить флаг в строке Ручная корректировка (разрешает редактирование движений документа).

В регистр НДС предъявленный вносится запись с видом движения Приход и событием Предъявлен НДС поставщиком.

В регистр Рублевые суммы документов в валюте в графы Всего, НДС, Налоговая база НДС будут внесены сведения о рублевом эквиваленте стоимостных показателей, указанные в документе Поступление (акт, накладная, УПД) в USD, исходя из установленного курса на дату принятия к учету выполненных работ.

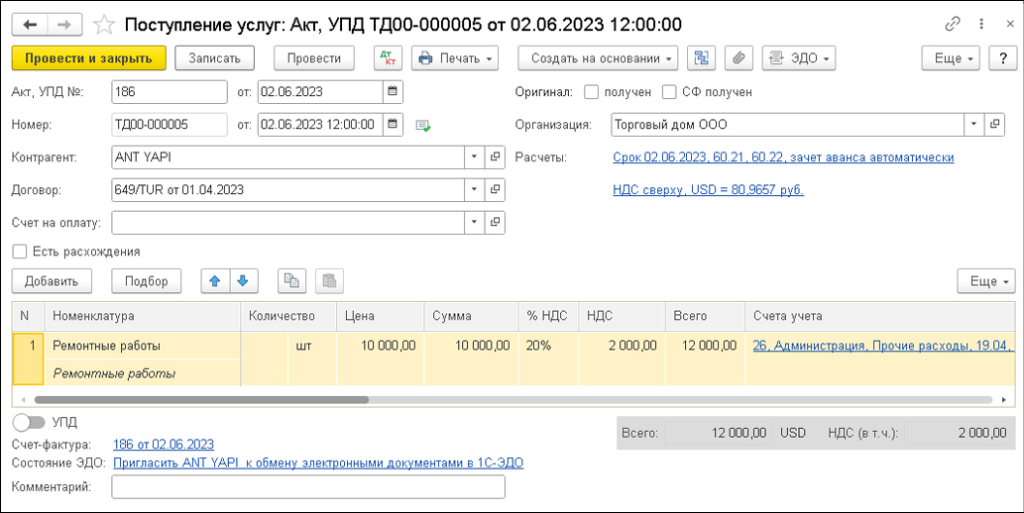

Для регистрации полученного счета-фактуры (операции 2.4 "Регистрация поступившего счета-фактуры" и 2.5 "Заявление к вычету входного НДС") необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная, УПД) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать.

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная, УПД).

Кроме того:

-

в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

-

в поле Получен проставлена дата регистрации документа Поступление (акт, накладная, УПД), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором электронного документооборота (ЭДО), указанная в его подтверждении;

-

в поле Код вида операции (КВО) будет отражено значение "01", которое соответствует отгрузке (передаче) или приобретению товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

При необходимости изменения указанных данных, например уточнения даты получения, документ необходимо провести повторно, нажав кнопку Записать и закрыть или выполнив команду Провести из списка доступных команд, открываемого по кнопке Еще.

Если организация не ведет раздельный учет НДС (в настройках учетной политики (раздел Главное - подраздел Настройки - Налоги и отчеты) не стоит флаг для значения Ведется раздельный учет входящего НДС по способам учета), то в документе Счет-фактура полученный существует возможность для автоматического отражения вычета НДС по счету-фактуре в книге покупок за налоговый период, на который приходится дата получения счета-фактуры. Для упрощенного порядка заявления налогового вычета входного НДС необходимо установить флаг Отразить вычет НДС в книге покупок датой получения (рис. 3).

Рис. 3. Счет-фактура на выполненные работы

Рис. 3. Счет-фактура на выполненные работыЕсли флаг снять, тогда вычет входного НДС возможно отразить как в периоде поступления товаров (работ, услуг), так и в течение 3 лет с момента принятия на учет товаров (работ, услуг, имущественных прав) документом Формирование записей книги покупок (раздел Операции - подраздел Закрытие периода - Регламентные операции НДС). Напомним, что вычет предъявленной суммы НДС может быть заявлен также в налоговом периоде, в котором товары (работы, услуги, имущественные права) были приняты на учет, даже если счет-фактуру налогоплательщик получил уже по окончании данного налогового периода, но до срока представления налоговой декларации, т. е. 25-го числа месяца, следующего за истекшим налоговым периодом (абз. 2 п. 1.1 ст. 172 НК РФ).

В результате проведения документа Счет-фактура полученный с установленным флагом для значения Отразить вычет НДС в книге покупок датой получения будет внесена запись в регистр бухгалтерии:

Дебет 68.02 Кредит 19.04

- на сумму входного НДС, принимаемую к налоговому вычету в текущем налоговом периоде.

Также будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре.

В регистр НДС Покупки вводится запись для формирования книги покупок за II квартал 2023 года.

Следует отметить, что в графе Сумма без НДС будет указана налоговая база по НДС, определенная исходя из курса USD, установленного ЦБ РФ на дату приемки выполненных работ, и составляющая 809 657,00 руб. (10 000,00 USD х 80,9657, где 80,9657 - курс ЦБ РФ на дату приемки работ (02.06.2023)).

В регистр НДС предъявленный вводится запись с видом движения Расход.

Согласно подпункту 3 пункта 3 статьи 170 НК РФ, суммы налога, принятые к вычету в отношении оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), передачи имущественных прав, подлежат восстановлению в размере налога, принятого налогоплательщиком к вычету по приобретенным им товарам (выполненным работам, оказанным услугам), переданным имущественным правам, в оплату которых подлежат зачету суммы ранее перечисленной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий).

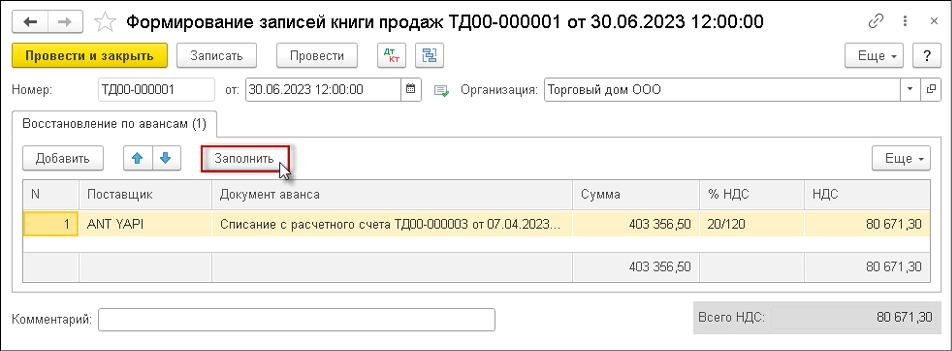

Для отражения операции 2.6 "Восстановление НДС с перечисленной предоплаты" необходимо создать документ Формирование записей книги продаж (раздел Операции - подраздел Закрытие периода - Регламентные операции НДС), рис. 4.

Рис. 4. Отражение восстановления НДС с перечисленной предоплаты

Рис. 4. Отражение восстановления НДС с перечисленной предоплатыЗаполнение табличной части документа на закладке Восстановление по авансам производится автоматически с помощью кнопки Заполнить.

В результате проведения документа Формирование записей книги продаж будет сформирована бухгалтерская проводка:

Дебет 76.ВА Кредит 68.02

- на восстановленную сумму НДС в размере 80 671,30 руб., принятую к вычету по предоплате, перечисленной подрядчику до момента передачи результатов выполненных работ.

В программе в регистр накопления НДС Продажи будет внесена запись для книги продаж за II квартал 2023 года.

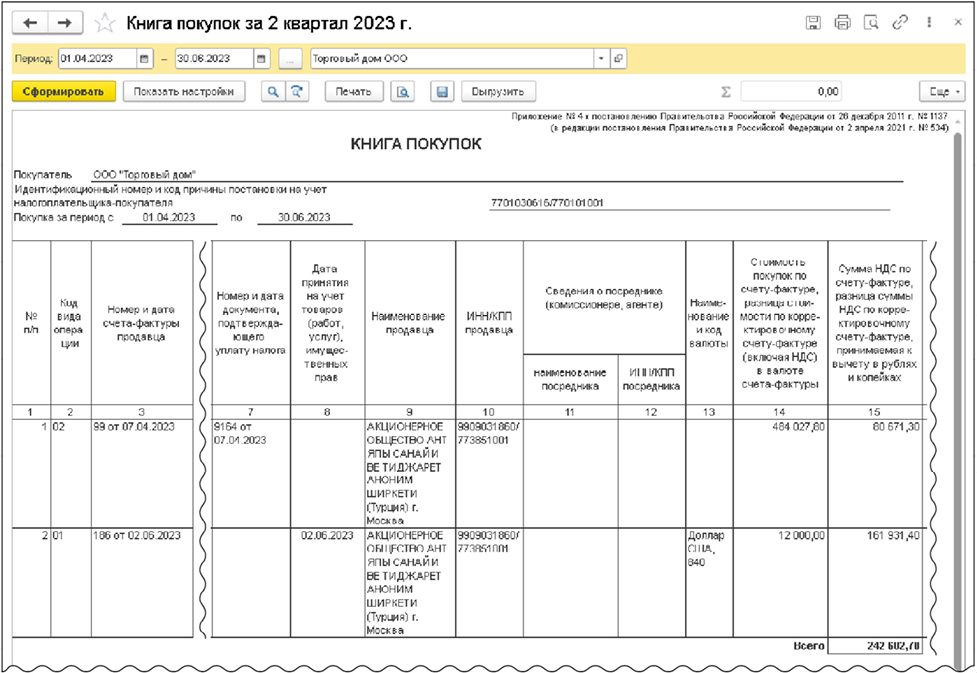

В книге покупок за II квартал 2023 года (раздел Отчеты - подраздел НДС) (рис. 5) будут внесены регистрационные записи:

Рис. 5. Книга покупок за II квартал 2023 года

Рис. 5. Книга покупок за II квартал 2023 года-

по счету-фактуре № 99 от 07.04.2023 - на сумму НДС, исчисленную и предъявленную продавцом с перечисленной частичной предварительной оплаты, в размере 80 671,30 руб. с КВО "02";

-

по счету-фактуре № 186 от 02.06.2023 - на сумму НДС, предъявленную продавцом при передаче результатов выполненных работ, в размере 161 931,40 руб. с КВО "01".

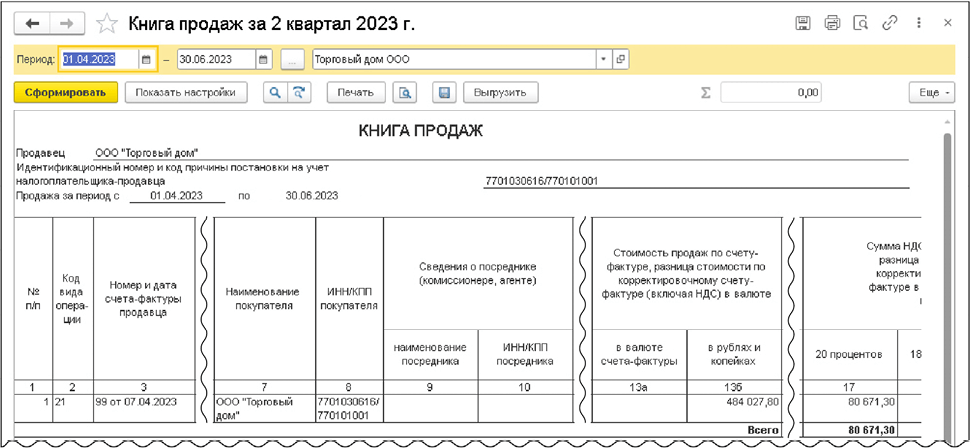

В книгу продаж за II квартал 2023 года (раздел Отчеты - подраздел НДС) (рис. 6) будет внесена регистрационная запись:

Рис. 6. Книга продаж за II квартал 2023 года

Рис. 6. Книга продаж за II квартал 2023 года-

по счету-фактуре № 99 от 07.04.2023 - на сумму НДС, заявленную к вычету при перечислении частичной предоплаты и восстановленную после принятия на учет выполненных работ, в размере 80 671,30 руб.

При регистрации авансового счета-фактуры в книге продаж:

-

в графе 2 будет указан код вида операции "21", который соответствует операциям по восстановлению сумм налога, перечисленным в пункте 8 статьи 145, пункте 3 статьи 170, статье 171.1 НК РФ (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

в графах 7 и 8 - сведения о самом покупателе, поскольку именно он указан в строке 5 "Покупатель" и строке 6б "ИНН/КПП покупателя" авансового счета-фактуры, полученного от поставщика.

Перечисление оплаты

Операция по перечислению окончательной оплаты за приобретенные товары (операции 3.1 "Перечисление оплаты продавцу", 3.2 "Отражение курсовой разницы по расчетам с продавцом") в программе регистрируется с помощью документа Списание с расчетного счета с видом операции Оплата от покупателя аналогично операции 1.1.

В результате проведения указанного документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 91.02 Кредит 60.21

- на образовавшуюся отрицательную курсовую разницу по расчетам с продавцом, которая составляет 2 182,20 руб. (12 000,00 USD х 50 % х (81,3294 - 80,9657), где 80,9657 - курс ЦБ РФ на дату передачи результатов работ (02.06.2023), а 81,3294 - курс ЦБ РФ на дату оплаты (06.06.2023));

Дебет 52 Кредит 91.01

- на сумму переоценки валютных остатков на счете, которая составляет 5 264,80 руб.;

Дебет 60.21 Кредит 51

- на сумму перечисленной оплаты, которая составляет 487 976,40 руб. (6 000,00 USD х 81,3294, где 81,3294 - курс ЦБ РФ на дату оплаты (06.06.2023)).

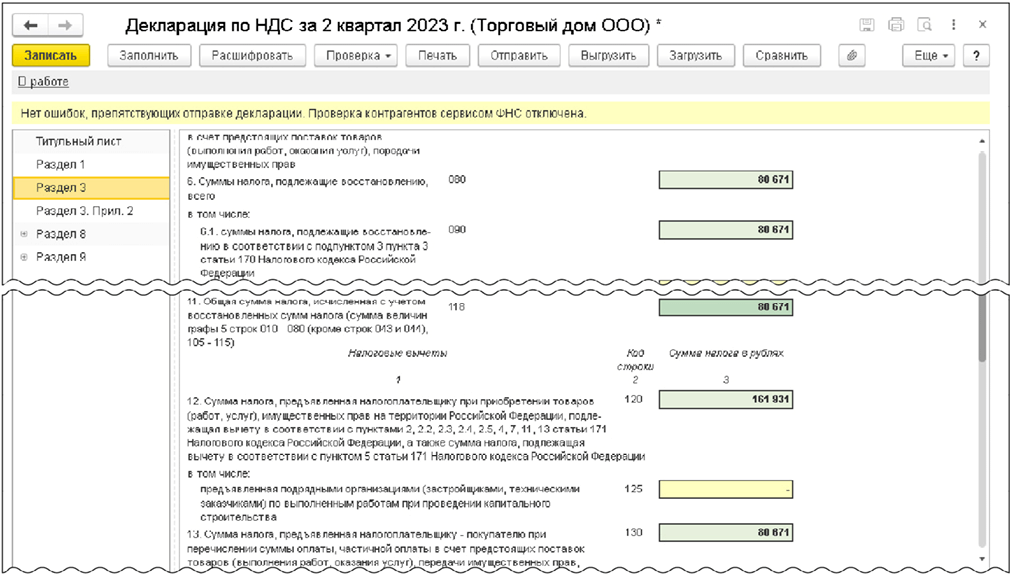

В Разделе 3 декларации по НДС за II квартал 2023 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) будут указаны (рис. 7):

Рис. 7. Декларация по НДС за II квартал 2023 года

Рис. 7. Декларация по НДС за II квартал 2023 года-

по строке 080 и соответственно 090 - сумма НДС, предъявленная к налоговому вычету с перечисленной предоплаты и подлежащая восстановлению после приобретения соответствующих товаров, в размере 80 671 руб. (графа 5);

-

по строке 120 - сумма НДС, предъявленная к вычету при приобретении работ, в размере 161 931 руб. (графа 3);

-

по строке 130 - сумма НДС, предъявленная к вычету при перечислении предварительной оплаты, в размере 80 671 руб. (графа 3).

Добрый день. В 1С в валютном договоре, встаёт НДС на копейку больше, чем выставляет продавец. Как исправить эту копейку, что бы у меня в книге покупок встал такой же НДС как выставляет продавец?