В каком квартале в Разделе 2 отражается доход и НДФЛ

В письме ФНС РФ от 09.08.2016 № ГД- 4-11/14507 говорится о том, что Раздел 2 расчета включает удержанные суммы НДФЛ, по которым срок перечисления налога приходится на отчетный квартал, независимо от даты удержания налога. Речь идет о том, что от даты в строке 120 «Предельный срок перечисления налога» зависит решение вопроса, в каком квартале в Разделе 2 должен быть отражен доход и налог.

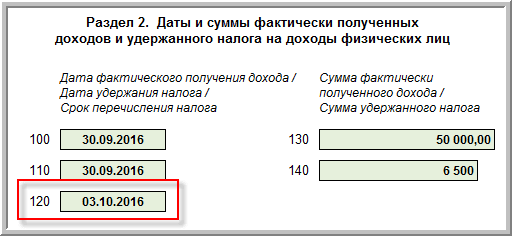

Так, к примеру, зарплата за сентябрь 2016. Даже если ее успели рассчитать, выплатить 29.10 и перечислить НДФЛ в последний день месяца 30.09.2016, данные все равно отразятся в отчете за год, а не за 9 месяцев. Причина в том, что в строке 120 указывается как предельный срок перечисления налога 03.10.2016 (03.10 – так как 1 и 2 октября – выходные). А 03.10 – дата, относящаяся к октябрю, т.е. к последнему кварталу.

Рис. 1

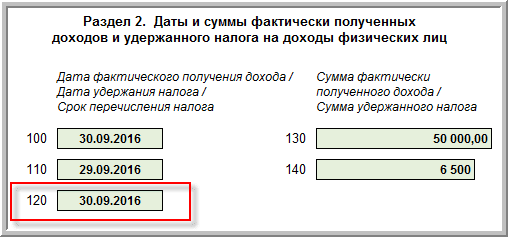

Если в компании, в соответствии с внутренним распорядком зарплата рассчитывается и выплачивается не в последний, а в предпоследний день сентября, то тогда эта запись включится в отчет за третий квартал.

Рис. 2

Здесь у многих бухгалтеров возникает вопрос: как же быть, ведь, согласно НК РФ, нельзя налог перечислять до получения сотрудниками дохода, это трактуется уплатой за счет средств налогоплательщика, что запрещено!

Сроки сдачи расчета 6-НДФЛ в 2016 году:

- I квартал: до 04.05.2016 включительно;

- полугодие: до 01.08.2016 включительно;

- девять месяцев: до 31.10.2016 включительно.

Поясняем. В данной ситуации речь в НК РФ идет как раз не о дате фактического получения дохода (отражается по строке 100), а о дате передачи средств налогоплательщику. В нашем примере это произошло 29.10. Пазл сошелся, налог можно перечислять.

Но! Налог с аванса не надо перечислять, а с зарплаты надо. Не будет ли выплата, произведенная накануне «даты фактического получения дохода» (в нашем случае 29.10), трактоваться как аванс?

Тут все зависит от составленных в организации положений о расчете зарплаты.

Казалось бы, а зачем вообще поступать так, как показано на рисунке 2? Но, допустим, на предприятии зарплата зависит от так называемых «процентовок» - актов приема-сдачи выполненных работ. Документы от заказчика могут идти долго и, по сути, это зарплата за прошлый месяц. И поэтому нет необходимости ждать окончания текущего месяца, чтобы ее начислить и выплатить.

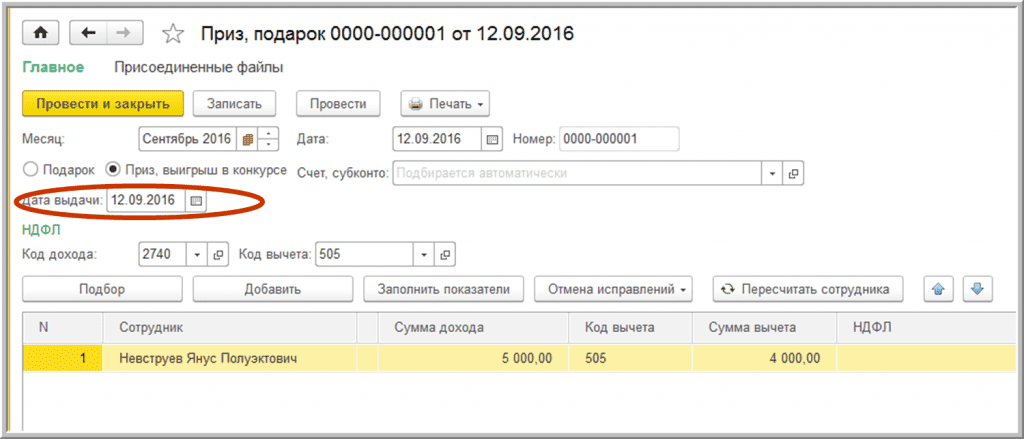

Заполнение строки 80 Раздела 1

Увлекательная история происходит с натуральным доходом, когда впоследствии появляются средства для удержания и перечисления налога. Например, приз выдан работнику 12.09.2016, зарплата за сентябрь начислена и выплачена 03.10.2016, тогда же удержан весь НДФЛ и по зарплате, и с суммы приза.

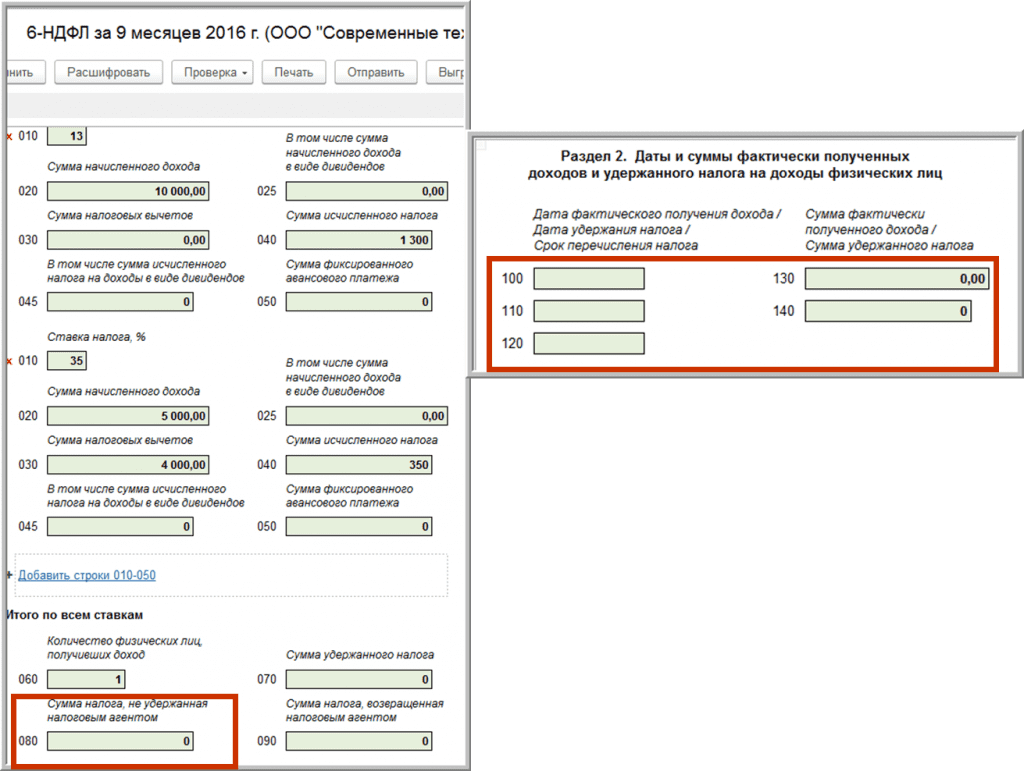

Рис.3

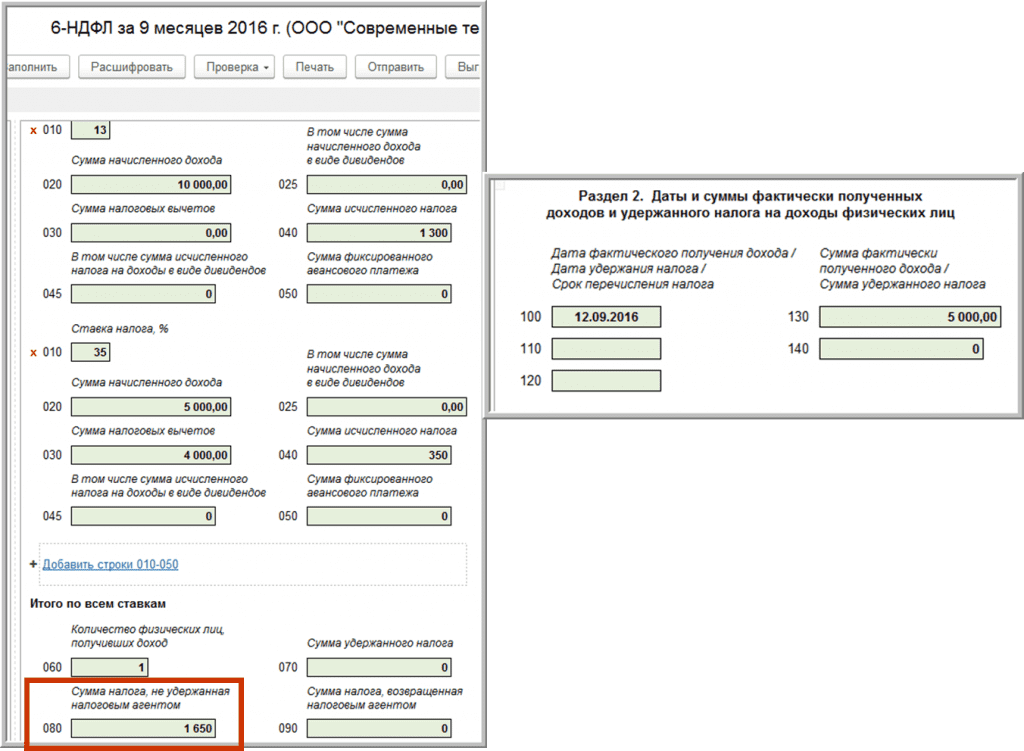

Получается, что с даты выдачи приза и до конца месяца (а для сентября это означает, что до конца квартала) денег сотрудник не получал. Следовательно, удержать налог было невозможно, и поэтому эта сумма должна отражаться в строке 80 Раздела 1 «Сумма налога, неудержанная налоговым агентом» и в Разделе 2 строки 100 и 130.

Рис 4.

Но уже 03.10 зарплату выплатили, НДФЛ перечисли. Так как срок сдачи расчета 6-НДФЛ за 9 месяцев еще не наступил, то, если сформировать отчет после выплаты зарплаты в октябре и перечисления налога, то вид Разделов 1 и 2 будет совсем другим.

Рис.5

Строка 80 Раздела 1 уже не заполняется, так как возможность удержать налог произошла, налог удержали. А в Разделе 2 отчета за 9 месяцев тоже уже больше не отражается сумма приза.

Дело в том, что раз налог удержан, то срок перечисления (строка 120) - следующий день. А в нашем примере это уже не просто следующий день, это следующий месяц, и более того – следующий квартал. Значит приз и удержанный с него налог отразится во втором разделе годового отчета.

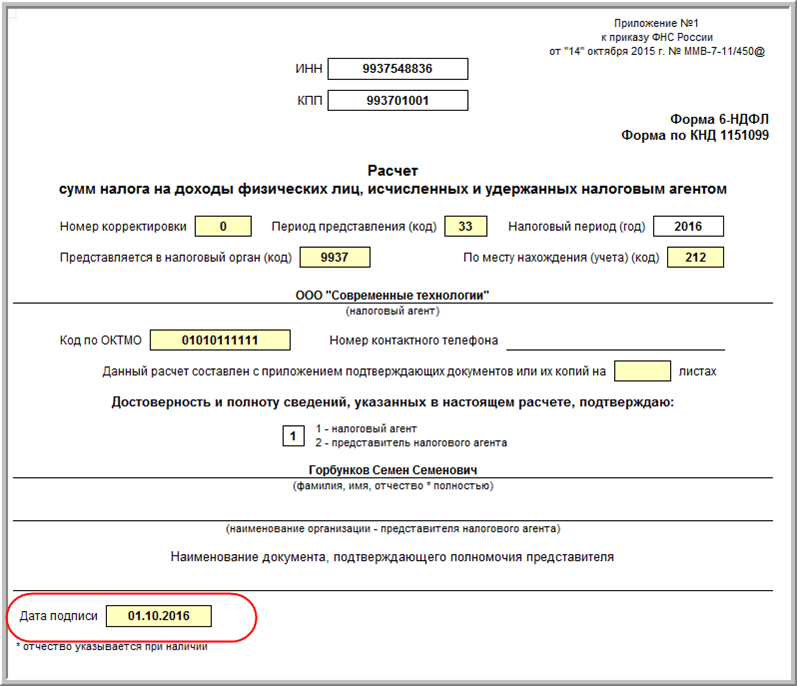

То, как будет формироваться отчет за 9 месяцев в программе, зависит от Даты подписи

Рис.6.

Если она относится к периоду, пока налог не удержали – как на рис 4, когда удержали – как на рис.5

"Раздел 2 расчета включает удержанные суммы НДФЛ, по которым срок перечисления налога приходится на отчетный квартал, независимо от даты удержания налога".

А скажите, из какой строки Письма это следует? Звонили в Налоговую, они говорят, читайте правильно Письмо, в нем такого нет!!!...

"В случае если налоговый агент производит операцию в одном периоде, а завершает ее в другом периоде, то данная операция отражается в разделе 2 расчета по форме 6-НДФЛ в том периоде, в котором завершена."

и

"Раздел 2 расчета включает удержанные суммы НДФЛ, по которым срок перечисления налога приходится на отчетный квартал, независимо от даты удержания налога".

Это немножко две БОЛЬШИЕ разницы!!!

А что вы понимаете под завершением? С точки зрения ФНС операция завершается именно датой в строке 120. Вы посмотрите с их позиции. Именно в этот день надо проверить, произошло ли перечисление налога. И либо да, либо начать считать пени. До этого дня не важно - перечислялось ли нет, а после уже ожидается НДФЛ с пенями.

Обратите внимание еще вот на это письмо ФНС: https://buh.ru/news/uchet_nalogi/50933/

Использую 1С Бух.предприятия 2.0. В моем случае перечисление зарплаты на банк. карты и перечисление НДФЛ тоже были 30 сентября. Сформировала с помощью программы расчет 6 НДФЛ, в котором зарплата и НДФЛ вошли в расчет за 9 месяцев. Честно говоря, не сомневалась, что это правильно, и сдала расчет 21 сентября. Вчера установила только что опубликованный релиз 2.0.65.48. Теперь в разделе 2 нет выплат за сентябрь. Подскажите, мне теперь необходимо подать уточненный расчет?

Неизвестный пользователь, По закону, если ваши действия не привели к занижению налога, подлежащего уплате, уточненку сдавать не обязательно. Но в условиях неопределенности, учитывая, что расчет новый и все меняется 100 раз в месяц - я бы на вашем месте подал уточненку.

Неизвестный пользователь, Спасибо за совет! Думаю, "спокойней" подать уточненный расчет.

как правильно подать уточненный расчет по 6-ндфл в следующем случае: в отчете за 9 мес.2016 г в строке 070 нечаянно указала удерж.ндфл за 6 мес.,а надо за 9 мес.в уточненке я должна только в 070 строке указать цифру,а остальные обнулить или полностью отчет заполнить с правильными данными?

Неизвестный пользователь, что мы знаем про строку 70, так это то, что она не участвует ни в одном КС. поэтому есть сомнения, что надо ее корректировать. но уточнть надо конечно в районной ифнс, но спрашивать с пониманием, что это никому не надо))

с 01.07.16 нерезидент стал резидентом. сумма по строке 020 по ставке 30 % в отчете за 9 мес должна быть равна этой же строке за 6 мес. но программа вычитает эту сумму из 30% и переносит в 13%. получается, что в отчете за 9 мес нет доходов,облагаемых по ставке 30 %. как должно быть?