Мы продолжаем нашу серию «Новые возможности 1С:ЗУП», в которой регулярно рассказываем о поддержке законодательных изменений и новых возможностях программы, появившихся в новых версиях.

Начиная с версий 3.1.30.108 и 3.1.31.58 в программе «1С:Зарплата и управление персоналом» ред. 3 реализован расчет НДФЛ по прогрессивным шкалам с 2025 года в соответствии с Федеральным законом от 12.07.2024 №176-ФЗ.

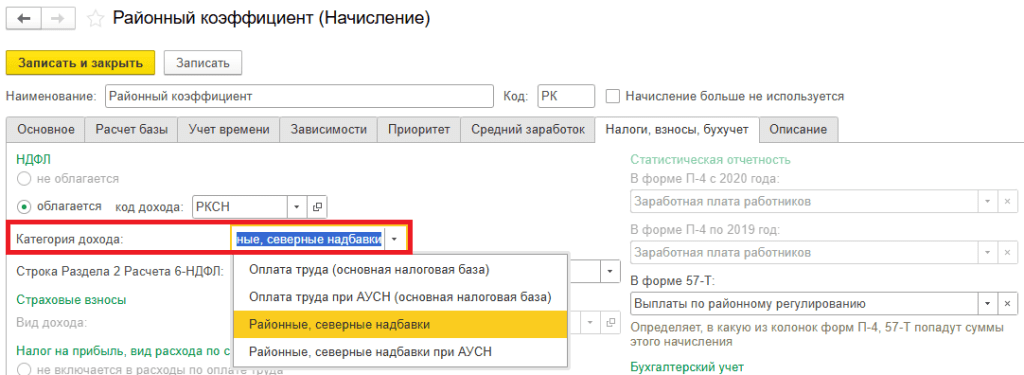

Включение дохода в базу налогообложения выполняется по указанной категории дохода в карточке начисления или внутри документа-начисления (рис. 1).

Рис. 1. Установка категории дохода в карточке начисления в программе «1С:Зарплата и управление персоналом 8» ред. 3

Новая прогрессивная пятиступенная шкала налогообложения (ставки от 13 до 22%) применяется к общей (основной) налоговой базе и к доходам, полученным участниками инвестиционного товарищества (п.2.1 ст. 210, п.1 и 3.1 ст.224, п.1 и 1.5 ст.225 НК РФ), с категорией дохода:

-

Оплата труда (основная налоговая база);

-

Прочие денежные доходы от трудовой деятельности (основная налоговая база);

-

Неденежные доходы от трудовой деятельности (основная налоговая база);

-

Доходы, перенесенные из предыдущих редакций;

-

Оплата труда при АУСН (основная налоговая база);

-

Прочие доходы при АУСН (основная налоговая база) – только для налоговых резидентов;

-

Натуральный доход (основная налоговая база) – только для налоговых резидентов;

-

Прочие доходы (основная налоговая база);

-

Прочие доходы от долевого участия – только для налоговых резидентов.

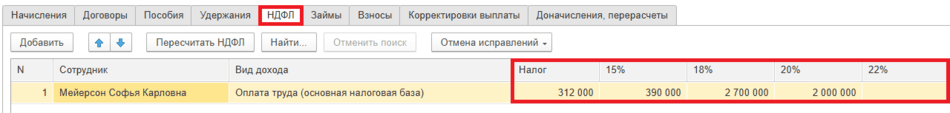

Рис. 2. Расчет по пятиступенчатой прогрессивной шкале в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 2. Расчет по пятиступенчатой прогрессивной шкале в программе «1С:Зарплата и управление персоналом 8» ред. 3Налоговая база по дивидендам исчисляется отдельно от других налоговых баз по НДФЛ. К ней применяется прогрессивная шкала налогообложения – ставки 13% (предел 2,4 млн руб.) и 15% (п.6 ст.210, п.2 и 3 ст.214, п.1.1 ст.224, абз.4 п.1.1 ст.225 НК РФ).

К налоговой базе по имуществу (включая особые подарки) и ценным бумагам применяется прогрессивная шкала налогообложения – ставки 13% (предел 2,4 млн руб.) и 15% (п.6 ст.210, п.1.1 ст.224, п.1.1 ст. 225 НК РФ) с категорией дохода:

-

Прочие доходы (операции с ценными бумагами и производными инструментами);

-

Прочие доходы (процент, купон по облигациям российских орг. с 1 янв. 2017 г.);

-

Прочие доходы (операции РЕПО);

-

Прочие доходы (операции займа ценными бумагами);

-

Прочие доходы (операции с ценными бумагами на ИИС);

-

Прочие доходы, облагаемые по ставке п.1.1 ст.224 НК РФ.

Только для налоговых резидентов по пониженной прогрессивной шкале – ставки 13% (предел 5 млн руб.) и 15% облагаются районные коэффициенты и северные надбавки (РК и СН), а также доходы участников СВО (п.6.1, п.6.2 ст.210, п.1.2 ст.224, п.1.2 ст.225 НК РФ) с категорией дохода (рис. 1):

-

Районные, северные надбавки;

-

Районные, северные надбавки при АУСН;

-

Довольствие, связанное с участием в СВО, в денежной форме (только в 1С:ЗГУ);

-

Довольствие, связанное с участием в СВО, в натуральной форме (только в 1С:ЗГУ).

В решениях «1С:Предприятие 8» соответствующие изменения будут поддержаны к моменту вступления в силу новых норм с выходом очередных версий. О сроках см. в «Мониторинге законодательства».

Всю информацию серии можно найти по тегу «новые возможности 1С:ЗУП». Или просто следите за нашими новостями!

Если бухгалтерия – то в 1С, если бухгалтерские новости – то на БУХ.1С, если следить за новостями в телефоне – то в нашем Telegram-канале.

В материале использованы фото: EZ-Stock Studio / Shutterstock / Fotodom.

Серый цвет шрифта ваших сайта недостаточно бледен. Его все еще можно разобрать.