Содержание

- Формирование в "1С:Предприятии 8" дополнительных листов

- Формирование дополнительных листов в "1С:Бухгалтерии 7.7"

- Особенности формирования доп. листов для различных налоговых периодов в "1С:Бухгалтерии 7.7"

В соответствии с постановлением Правительства РФ от 11.05.2006 № 283 при необходимости внесения изменений в книгу продаж или покупок регистрация счета-фактуры производится в дополнительном листе книги за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений. Новый порядок действует начиная с мая 2006 года (или второго квартала - в зависимости от того, что является налоговым периодом по НДС для конкретного налогоплательщика).

… книги продаж

При использовании конфигураций "Управление производственным предприятием" и "Бухгалтерия предприятия" для формирования доп. листов необходимо заполнить специальные реквизиты в табличной части документа "Формирование записей книги покупок":

- флаг "Запись доп. листа" - устанавливается, если данную запись необходимо поместить в дополнительный лист книги покупок;

- "Корректируемый период" - вводится дата, принадлежащая корректируемому периоду.

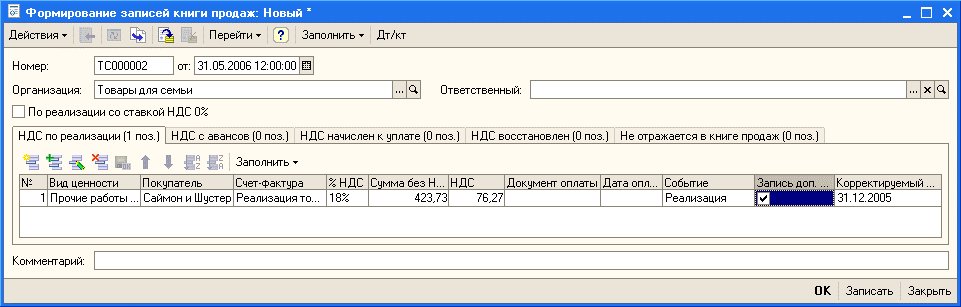

Пример заполнения документа см. на рис. 1.

Рис.1

Рис.1

В данном случае в мае 2006 года было обнаружено, что еще в декабре 2005 года были реализованы услуги (организация определяла налоговую базу НДС "по отгрузке"), но в книгу продаж запись сделана не была, НДС не был начислен к уплате в бюджет. Соответственно, корректируемый период - декабрь 2005 года.

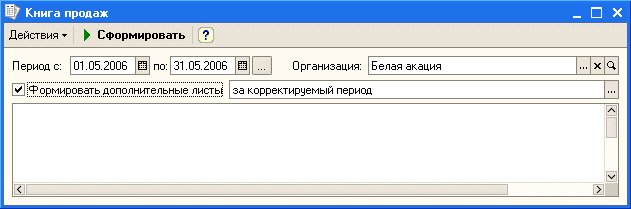

При формировании книги продаж (за май 2006 года и позднее) есть возможность настроить механизм формирования (вывода на печать) дополнительных листов. Имеются два варианта (см. рис. 2):

- за текущий период (при этом формируются дополнительные листы за период формирования книги продаж по всем корректировкам, внесенным в последующих налоговых периодах);

- за корректируемый период (при этом формируются дополнительные листы за все налоговые периоды, корректировки по которым выполнялись в текущем периоде, то есть периоде формирования книги продаж).

Рис.2

Рис.2

Альтернативный вариант формирования дополнительных листов (за корректируемый период) необходим для контроля изменений книг покупок/продаж за предыдущие периоды. При этом выводятся дополнительные листы за период, в котором внесены корректировки.

Если флаг "Формировать дополнительные листы" не установлен, но в текущем периоде есть корректировки предыдущих периодов, либо корректировки, внесенные в последующих периодах, пользователю будет выдано информационное сообщение о возможности формирования дополнительных листов за корректируемый или текущий период.

Для первого дополнительного листа за налоговый период в строку "Итого" переносятся итоговые данные основного раздела книги продаж.

В случае внесения исправлений за один и тот же налоговый период в течение разных налоговых периодов, в строку "Итого" дополнительного листа переносятся итоговые данные из предыдущего дополнительного листа книги продаж.

… книги покупок

Формирование дополнительных листов книги покупок осуществляется аналогично порядку формирования доп. листов для книги продаж - заполняются специальные реквизиты в табличной части документа "Формирование записей книги покупок":

- флаг "Запись доп. листа" - устанавливается, если данную запись необходимо поместить в дополнительный лист книги покупок;

- "Корректируемый период" - вводится дата, принадлежащая корректируемому периоду.

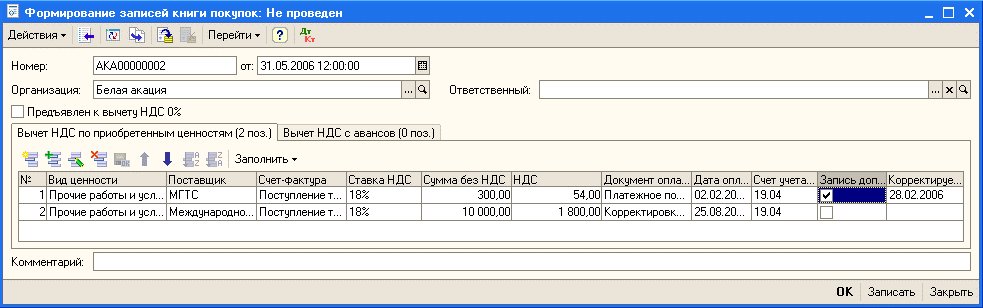

Пример заполнения документа см. на рис. 3.

Рис.3

Рис.3

При проведении данного документа будет сформирована запись для помещения в дополнительный лист книги покупок за февраль 2006 года.

Перед формированием отчета "Книга покупок" (также как и для формирования отчета "Книга продаж"), в случае наличия дополнительных листов, можно выбрать один из двух вариантов формирования таких листов:

- за текущий период (при этом формируются дополнительные листы за период формирования книги покупок по всем корректировкам, внесенным в последующих налоговых периодах);

- за корректируемый период (при этом формируются дополнительные листы за все налоговые периоды, корректировки по которым выполнялись в текущем периоде, то есть периоде формирования книги покупок).

В случае внесения нескольких исправлений за один и тот же налоговый период разными документами "Формирование записей книги покупок" (например, если такие исправления вносятся в разных последующих налоговых периодов), формируются отдельные листы на каждое такое исправление, при этом в строку "Итого" каждого последующего дополнительного листа (кроме первого) переносятся данные предыдущего листа. Отдельные листы формируются, даже если несколько различных документов формировать в одном налоговом периоде и за один и тот же корректируемый период. Подразумевается, что каждому такому документу соответствует своя уточненная налоговая декларация, цифры в которой необходимо обосновать.

На практике может возникнуть ситуация, когда вычет по тем или иным причинам своевременно забыли включить в книгу покупок. НК РФ не запрещает налогоплательщику сдать в этом случае уточненную налоговую декларацию за соответствующий период, когда была совершена ошибка (напротив, включение вычета в текущий период, в котором ошибка была обнаружена, скорее всего, будет признано необоснованным). Соответственно, можно внести запись в дополнительный лист книги покупок с положительной суммой НДС к вычету. Хотя непосредственно в постановлении Правительства РФ от 11.05.2006 № 283 об этом не сказано. О такой возможности есть упоминание в письме ФНС России от 06.09.2006 № ММ-6-03/896@. По общему правилу в дополнительный лист вносятся корректировки уже отраженных ранее вычетов.

Пример 1

Организацией ООО "Белая акация" 1 июля 2006 года было приобретено 300 кубометров березовой доски по цене 250 руб./м3 для последующей реализации, получен счет-фактура. В конце месяца НДС по приобретенным ценностям был предъявлен к вычету, счет-фактура отражен в книге покупок документом "Формирование записей книги покупок".

7 августа 100 кубометров доски было реализовано на экспорт по ставке НДС 0 %.

В этом случае право на вычет в соответствии с пунктом 3 статьи 172 НК РФ возникает при подтверждении правомерности использования ставки 0 %, в связи с чем ранее принятый к вычету НДС должен быть восстановлен и отражен в книге покупок аннулирующей строкой. Данная ситуация не подпадает под действие нормы статьи 170 НК РФ. Существует две точки зрения как отражать это событие в книге покупок:

- вычет был изначально неправомерен, следовательно, необходимо скорректировать налоговую декларацию за период, в котором он был применен; соответственно, согласно новым правилам, заполняется дополнительный лист книги покупок за налоговый период, в котором был осуществлен вычет. Именно эта позиция поддерживается в конфигурации "1С:Бухгалтерия 8";

- достаточно скорректировать вычеты в периоде, когда стало известно об ином использовании ценности, по сравнению с первоначальным предположением.

В "1С:Бухгалтерии 8" подобная операция отражается документом "Восстановление НДС", при автоматическом заполнении которого будет установлен флаг "Запись доп. листа" и указан корректируемый период - дата поступления реализованных товаров (см. рис. 4). Пользователь может вручную снять флаг "Запись доп. листа", если придерживается второй позиции по отражению аннулирующей записи в текущем периоде. Для получения сформированного дополнительного листа в отчете "Книга покупок" за июль нужно установить флаг "Формировать дополнительные листы" и в списке рядом выбрать значение "за текущий период".

30 сентября 2006 года правомерность применения ставки 0 % была подтверждена, что отражено в конфигурации документом "Подтверждение нулевой ставки НДС". Документом "Формирование записей книги продаж" сделана запись об этом в книге продаж. Вычет НДС по факту подтверждения нулевой ставки должен быть отражен в основном листе книги покупок за сентябрь.

Пример 2

25 августа 2006 года организация получила 70 000 рублей от покупателя в счет предстоящей поставки товара. Так как в учетной политике организации установлен налоговый период для целей НДС - месяц, 20 сентября была сдана декларация. 23 сентября покупателю был отгружен товар на эту сумму, и при зачете аванса было обнаружено, что с этой предоплаты не начислен НДС.

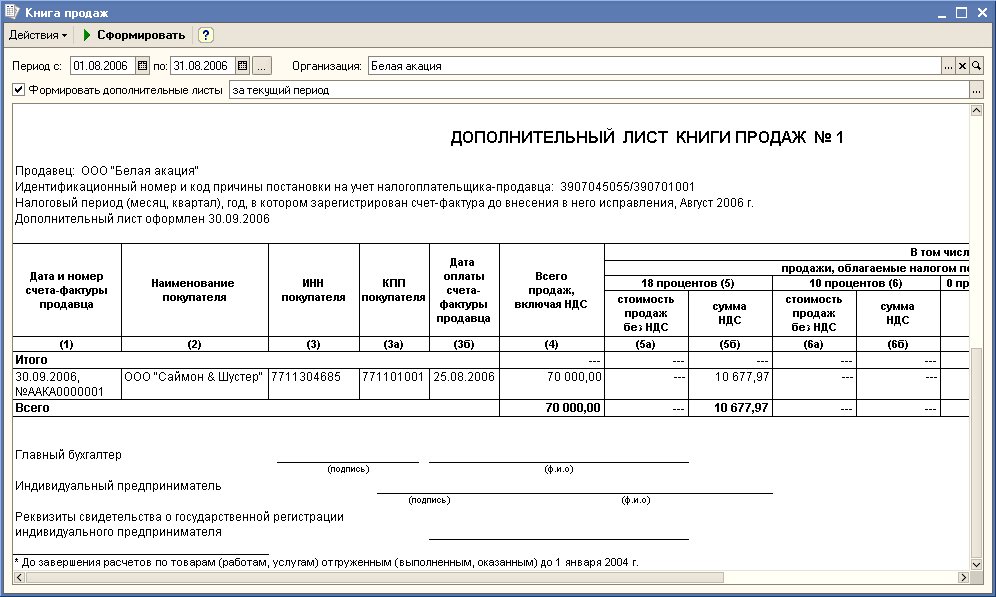

В этой ситуации требуется начислить НДС датой обнаружения ошибки, отразить корректировку в книге продаж за август и сдать корректирующую декларацию. Начисление НДС должно быть отражено в дополнительном листе книги продаж за период, в котором отражено поступление аванса (см. рис. 5).

Рис.5

Рис.5

Обработкой "Регистрация счетов-фактур на аванс" должен быть создан счет-фактура. Счет-фактура будет создан датой поступления аванса, которую требуется вручную изменить на дату обнаружения ошибки. При заполнении документа "Формирование записей книги продаж" за сентябрь пользователь должен вручную установить флаг "Запись доп. листа" и указать корректируемый период - 30 августа 2006 года, последний день налогового периода, в котором требовалось начислить НДС.

Формирование в "1С:Предприятии 8" дополнительных листов

В соответствии с постановлением Правительства РФ от 11.05.2006 № 283 при необходимости внесения изменений в книгу продаж или покупок регистрация счета-фактуры производится в дополнительном листе книги за налоговый период, в котором был зарегистрирован счет-фактура до внесения в него исправлений. Новый порядок действует начиная с мая 2006 года (или второго квартала - в зависимости от того, что является налоговым периодом по НДС для конкретного налогоплательщика).

… книги продаж

При использовании конфигураций "Управление производственным предприятием" и "Бухгалтерия предприятия" для формирования доп. листов необходимо заполнить специальные реквизиты в табличной части документа "Формирование записей книги покупок":

- флаг "Запись доп. листа" - устанавливается, если данную запись необходимо поместить в дополнительный лист книги покупок;

- "Корректируемый период" - вводится дата, принадлежащая корректируемому периоду.

Пример заполнения документа см. на рис. 1.

Рис. 1

В данном случае в мае 2006 года было обнаружено, что еще в декабре 2005 года были реализованы услуги (организация определяла налоговую базу НДС "по отгрузке"), но в книгу продаж запись сделана не была, НДС не был начислен к уплате в бюджет. Соответственно, корректируемый период - декабрь 2005 года.

При формировании книги продаж (за май 2006 года и позднее) есть возможность настроить механизм формирования (вывода на печать) дополнительных листов. Имеются два варианта (см. рис. 2):

- за текущий период (при этом формируются дополнительные листы за период формирования книги продаж по всем корректировкам, внесенным в последующих налоговых периодах);

- за корректируемый период (при этом формируются дополнительные листы за все налоговые периоды, корректировки по которым выполнялись в текущем периоде, то есть периоде формирования книги продаж).

Рис. 2

Альтернативный вариант формирования дополнительных листов (за корректируемый период) необходим для контроля изменений книг покупок/продаж за предыдущие периоды. При этом выводятся дополнительные листы за период, в котором внесены корректировки.

Если флаг "Формировать дополнительные листы" не установлен, но в текущем периоде есть корректировки предыдущих периодов, либо корректировки, внесенные в последующих периодах, пользователю будет выдано информационное сообщение о возможности формирования дополнительных листов за корректируемый или текущий период.

Для первого дополнительного листа за налоговый период в строку "Итого" переносятся итоговые данные основного раздела книги продаж.

В случае внесения исправлений за один и тот же налоговый период в течение разных налоговых периодов, в строку "Итого" дополнительного листа переносятся итоговые данные из предыдущего дополнительного листа книги продаж.

… книги покупок

Формирование дополнительных листов книги покупок осуществляется аналогично порядку формирования доп. листов для книги продаж - заполняются специальные реквизиты в табличной части документа "Формирование записей книги покупок":

- флаг "Запись доп. листа" - устанавливается, если данную запись необходимо поместить в дополнительный лист книги покупок;

- "Корректируемый период" - вводится дата, принадлежащая корректируемому периоду.

Пример заполнения документа см. на рис. 3.

Рис. 3

При проведении данного документа будет сформирована запись для помещения в дополнительный лист книги покупок за февраль 2006 года.

Перед формированием отчета "Книга покупок" (также как и для формирования отчета "Книга продаж"), в случае наличия дополнительных листов, можно выбрать один из двух вариантов формирования таких листов:

- за текущий период (при этом формируются дополнительные листы за период формирования книги покупок по всем корректировкам, внесенным в последующих налоговых периодах);

- за корректируемый период (при этом формируются дополнительные листы за все налоговые периоды, корректировки по которым выполнялись в текущем периоде, то есть периоде формирования книги покупок).

В случае внесения нескольких исправлений за один и тот же налоговый период разными документами "Формирование записей книги покупок" (например, если такие исправления вносятся в разных последующих налоговых периодов), формируются отдельные листы на каждое такое исправление, при этом в строку "Итого" каждого последующего дополнительного листа (кроме первого) переносятся данные предыдущего листа. Отдельные листы формируются, даже если несколько различных документов формировать в одном налоговом периоде и за один и тот же корректируемый период. Подразумевается, что каждому такому документу соответствует своя уточненная налоговая декларация, цифры в которой необходимо обосновать.

На практике может возникнуть ситуация, когда вычет по тем или иным причинам своевременно забыли включить в книгу покупок. НК РФ не запрещает налогоплательщику сдать в этом случае уточненную налоговую декларацию за соответствующий период, когда была совершена ошибка (напротив, включение вычета в текущий период, в котором ошибка была обнаружена, скорее всего, будет признано необоснованным). Соответственно, можно внести запись в дополнительный лист книги покупок с положительной суммой НДС к вычету. Хотя непосредственно в постановлении Правительства РФ от 11.05.2006 № 283 об этом не сказано. О такой возможности есть упоминание в письме ФНС России от 06.09.2006 № ММ-6-03/896@. По общему правилу в дополнительный лист вносятся корректировки уже отраженных ранее вычетов.

Пример 1

Организацией ООО "Белая акация" 1 июля 2006 года было приобретено 300 кубометров березовой доски по цене 250 руб./м3 для последующей реализации, получен счет-фактура. В конце месяца НДС по приобретенным ценностям был предъявлен к вычету, счет-фактура отражен в книге покупок документом "Формирование записей книги покупок".

7 августа 100 кубометров доски было реализовано на экспорт по ставке НДС 0 %.

В этом случае право на вычет в соответствии с пунктом 3 статьи 172 НК РФ возникает при подтверждении правомерности использования ставки 0 %, в связи с чем ранее принятый к вычету НДС должен быть восстановлен и отражен в книге покупок аннулирующей строкой. Данная ситуация не подпадает под действие нормы статьи 170 НК РФ. Существует две точки зрения как отражать это событие в книге покупок:

- вычет был изначально неправомерен, следовательно, необходимо скорректировать налоговую декларацию за период, в котором он был применен; соответственно, согласно новым правилам, заполняется дополнительный лист книги покупок за налоговый период, в котором был осуществлен вычет. Именно эта позиция поддерживается в конфигурации "1С:Бухгалтерия 8";

- достаточно скорректировать вычеты в периоде, когда стало известно об ином использовании ценности, по сравнению с первоначальным предположением.

В "1С:Бухгалтерии 8" подобная операция отражается документом "Восстановление НДС", при автоматическом заполнении которого будет установлен флаг "Запись доп. листа" и указан корректируемый период - дата поступления реализованных товаров (см. рис. 4). Пользователь может вручную снять флаг "Запись доп. листа", если придерживается второй позиции по отражению аннулирующей записи в текущем периоде. Для получения сформированного дополнительного листа в отчете "Книга покупок" за июль нужно установить флаг "Формировать дополнительные листы" и в списке рядом выбрать значение "за текущий период".

Рис. 4

30 сентября 2006 года правомерность применения ставки 0 % была подтверждена, что отражено в конфигурации документом "Подтверждение нулевой ставки НДС". Документом "Формирование записей книги продаж" сделана запись об этом в книге продаж. Вычет НДС по факту подтверждения нулевой ставки должен быть отражен в основном листе книги покупок за сентябрь.

Пример 2

25 августа 2006 года организация получила 70 000 рублей от покупателя в счет предстоящей поставки товара. Так как в учетной политике организации установлен налоговый период для целей НДС - месяц, 20 сентября была сдана декларация. 23 сентября покупателю был отгружен товар на эту сумму, и при зачете аванса было обнаружено, что с этой предоплаты не начислен НДС.

В этой ситуации требуется начислить НДС датой обнаружения ошибки, отразить корректировку в книге продаж за август и сдать корректирующую декларацию. Начисление НДС должно быть отражено в дополнительном листе книги продаж за период, в котором отражено поступление аванса (см. рис. 5).

Рис. 5

Обработкой "Регистрация счетов-фактур на аванс" должен быть создан счет-фактура. Счет-фактура будет создан датой поступления аванса, которую требуется вручную изменить на дату обнаружения ошибки. При заполнении документа "Формирование записей книги продаж" за сентябрь пользователь должен вручную установить флаг "Запись доп. листа" и указать корректируемый период - 30 августа 2006 года, последний день налогового периода, в котором требовалось начислить НДС.

Формирование дополнительных листов в "1С:Бухгалтерии 7.7"

Печать дополнительных листов в типовой конфигурации осуществляется при помощи отчетов "Книга покупок" и "Книга продаж". Для формирования дополнительных листов следует установить переключатель группы "Вариант формирования отчета" в положение "Дополнительные листы" (см. рис. 6). При этом становится доступным выбор вариантов формирования дополнительных листов:

1. Текущий период - дополнительные листы формируются за текущий период с корректировками, внесенными в последующих налоговых периодах. При этом дополнительные листы автоматически нумеруются. Данная методика предназначена для формирования дополнительных листов "задним числом". Например, если в качестве периода отчета установлен январь, то будут сформированы все дополнительные листы книги покупок за январь, в которых будут отражены корректировки, внесенные в феврале, марте и т. д.

2. Корректируемый период - дополнительные листы формируются за все предыдущие налоговые периоды, в которые внесены изменения в текущем налоговом периоде (периоде формирования книги покупок (книги продаж)). Данная методика предназначена для формирования дополнительных листов "по мере их возникновения". Например, если в августе корректируются счета-фактуры, выданные в январе и марте, то при составлении отчета за август будут сформированы: дополнительный лист книги покупок (книги продаж) за январь; дополнительный лист книги покупок (книги продаж) за март; в сформированных дополнительных листах будут отражены корректировки, внесенные в августе.

Рис. 6

Для формирования записей дополнительных листов предназначены документы "Формирование записей книги покупок", "Формирование книги продаж", "Запись книги покупок" и "Запись книги продаж". Для того, чтобы запись книги покупок или запись книги продаж была отражена в дополнительном листе, предназначены специальные реквизиты документов "Запись доп. листа" и "Дата доп. листа".

Следует обратить внимание, что дополнительные листы формируются на основании: документов "Запись книги покупок"/"Запись книги продаж" с установленным флагом "Доп. лист"; строк документа "Формирование записей книги покупок"/"Формирование записей книги продаж", в которых установлен флаг "Запись доп. листа".

Для того, чтобы строка документа "Формирование записей книги покупок" или "Формирование записей книги продаж" отразилась в дополнительном листе, следует в этой строке установить флаг "Запись доп. листа" и указать корректируемый период, заполнив реквизит "Дата доп. листа". Для этого рекомендуется указать в реквизите "Дата доп. листа" дату выдачи корректируемого счета-фактуры. Указанные реквизиты заполняются автоматически, но их значения могут быть изменены пользователем.

При заполнении документа "Формирование записей книги покупок", флаг "Запись доп. листа" автоматически устанавливается в строках, в которых отражены суммовые разницы, возникшие при оплате счета-фактуры, полученного в предыдущем периоде. Реквизит "Дата доп. листа", предназначен для указания налогового периода, в который вносятся изменения. Для этого рекомендуется указать в реквизите "Дата доп. листа" дату выдачи корректируемого счета-фактуры. При автоматическом заполнении в реквизите указывается дата документа из графы "Счет-фактура".

При автоматическом заполнении документа "Формирование записей книги продаж" флаг "Запись доп. листа" устанавливается в строках, отражающих суммовые разницы возникшие при оплате счетов-фактур, выданных в предыдущем периоде. При этом формируются две записи дополнительного листа книги продаж:

- первая запись отражает аннулирование счета-фактуры;

- вторая - регистрацию счета-фактуры с внесенными в него изменениями.

Реквизит "Дата доп. листа", предназначен для указания налогового периода, в который вносятся изменения. При автоматическом заполнении в реквизите указывается дата документа из графы "Счет-фактура".

Если требуется ввести запись дополнительного листа вручную, следует дополнительно, в конце периода, ввести новый документ "Формирование записей книги покупок" ("Формирование записей книги продаж"), заполнить соответствующие значения реквизитов (в качестве даты дополнительного листа следует указать дату корректируемого счета-фактуры) и сохранить (без проведения) (кнопка "Записать").

Документ "Формирование записей книги покупок" ("Формирование записей книги продаж") следует использовать в тех случаях, когда корректируемый счет-фактура автоматически отражается в книге покупок (книге продаж).

То есть, в договоре, указанном в документе "Счет-фактура выданный", должен быть установлен флажок "Использовать документы по договору для автоматического формирования книги покупок и книги продаж".

Если счета-фактуры отражаются в книге покупок (книге продаж) вручную при помощи документов "Запись книги покупок" ("Запись книги продаж"), то для ввода записей дополнительных листов следует использовать документы "Запись книги покупок" или "Запись книги продаж" соответственно. Для того, чтобы документ "Запись книги покупок" отражал запись дополнительного листа, необходимо заполнить его реквизиты следующим образом:

- указать документ основание (счет-фактуру поставщика);

- установить флаг "Доп. лист" в группе реквизитов "Запись доп. листа";

- в поле "Дата доп. листа" указать дату выдачи аннулированного счета-фактуры.

Пример 3

В мае от поставщика услуг (ООО "Доставка товаров") получен счет-фактура (№ 39 от 25.05.2006 на сумму 236 971,14 руб., в т. ч. НДС 36 148,14 руб.).

Счет-фактура зарегистрирован в книге покупок.

Предположим, что в июне поставщик аннулировал данный счет-фактуру.

Так как счет-фактура был получен в предыдущем налоговом периоде, его корректировку следует отразить в дополнительном листе книги покупок. Для этого в июне следует (см. рис. 7):

- Ввести документ "Запись книги покупок".

- Указать сумму покупок, сумму без НДС и сумму НДС со знаком "минус".

- Установить флаг "Доп. лист" в группе "Запись доп. листа".

- Указать дату дополнительного листа. В качестве даты дополнительного листа следует указать дату выдачи аннулируемого счета-фактуры (в данном случае 25.05.2006).

Рис. 7

Для отражения записи дополнительного листа книги продаж следует ввести два документа "Запись книги продаж". Один - для аннулирования зарегистрированной ранее записи книги продаж (суммы в документе со знаком "минус"), другой - для регистрации счета-фактуры с учетом исправлений. В обоих документах следует:

- указать документ основание (счет-фактуру полученный);

- установить флаг "Запись доп. листа на дату" и указать дату выдачи корректируемого счета-фактуры.

Пример 4

В апреле покупателю (ООО "Стройкомплект") выдан счет-фактура (№ 18 от 05.04.2006 на сумму 2 360 руб., в т. ч. НДС 360 руб.). Счет-фактура зарегистрирован в книге продаж. В июне в счет-фактуру были внесены исправления (сумма счета-фактуры была увеличена до 2 950 руб.).

Так как счет-фактура был выдан в предыдущем налоговом периоде, его корректировку следует отразить в дополнительном листе книги продаж. Для этого в июне следует:

- ввести два документа "Запись книги продаж". Первый документ отражает аннулирование счета-фактуры (все суммы со знаком "минус"). Второй документ отражает регистрацию счета-фактуры с учетом корректировки. В документах следует установить флаг "Запись доп. листа на дату";

- указать дату дополнительного листа. В качестве даты дополнительного листа следует указать дату выдачи корректируемого счета-фактуры (в данном случае 05.04.2006).

Особенности формирования доп. листов для различных налоговых периодов в "1С:Бухгалтерии 7.7"

Согласно статье 163 НК РФ налоговым периодом по НДС может быть календарный месяц либо квартал.

В типовой конфигурации для указания налогового периода по НДС при формировании дополнительных листов и при заполнении документов "Формирование записей книги покупок" и "Формирование записей книги продаж" предназначена константа "Налоговый период по НДС". Возможные значения константы "Месяц" и "Квартал". Значение константы устанавливается на закладе "НДС" обработки "Учетная политика" (меню "Сервис" -> "Учетная политика"). Значение константы по умолчанию "Месяц".

Для автоматического формирования книги покупок и книги продаж следует вводить документы "Формирование записей книги покупок" и "Формирование записей книги продаж". Независимо от применяемого налогового периода по НДС (месяц или квартал) указанные документы следует вводить в конце каждого месяца.

Налоговый период - месяц

При автоматическом заполнении документов "Формирование записей книги покупок" и "Формирование записей книги продаж", флаг "Запись доп. листа" устанавливается в строках, в которых отражены корректировки счетов-фактур полученных (выданных) в предыдущих месяцах.

При формировании дополнительных листов книги покупок и книги продаж показатель итоговой строки дополнительного листа рассчитывается за каждый месяц, который входит в период, за который формируется отчет, с учетом корректировок, отраженных в ранее сформированных дополнительных листах.

Налоговый период - квартал

При автоматическом заполнении документов "Формирование записей книги покупок" и "Формирование записей книги продаж" флаг "Запись доп. листа" устанавливается в строках, в которых отражены корректировки счетов-фактур полученных (выданных) в предыдущих кварталах.

При формировании дополнительных листов книги покупок и книги продаж показатель итоговой строки дополнительного листа рассчитывается за каждый квартал, который входит в период, за который формируется отчет, с учетом корректировок, отраженных в ранее сформированных дополнительных листах.

Формирование дополнительных листов книги продаж аналогично формированию дополнительных листов книги покупок, с той лишь разницей, что в дополнительном листе книге продаж корректировка счета-фактуры отражается двумя строками. Первая строка аннулирует выданный ранее счет-фактуру, вторая - регистрирует счет-фактуру с учетом корректировок.