Форма ЕФС-1

С 1 января 2024 года вступила в силу обновленная форма ЕФС-1, утвержденная приказом СФР 17.11.2023 № 2281. Соответствующий формат электронного представления отчетности ЕФС-1 утвержден приказом СФР от 23.11.2023 № 2315.

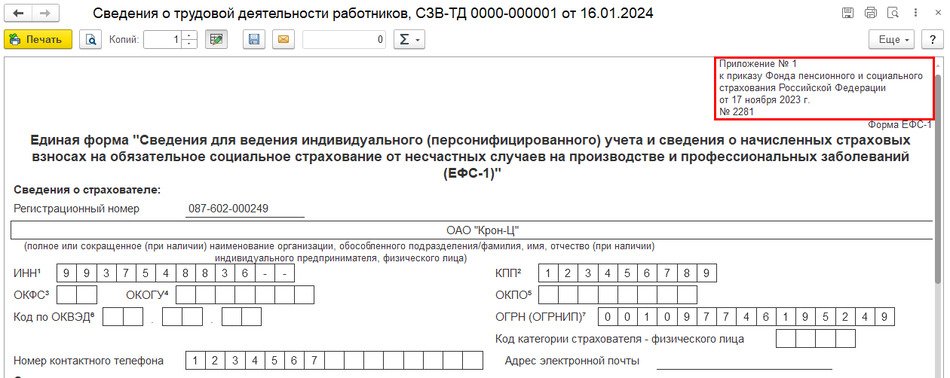

Подразделы 1.1, 1.2 и 2, 1.3, 3 Раздела 1 и Раздел 2 формы ЕФС-1 за декабрь 2023 года и IV квартал 2023 года необходимо представить по новой форме, действующей с 2024 года. Каждый подраздел формы ЕФС-1 имеет свой срок представления и формируется в решениях «1С:Предприятие 8» отдельно. Титульный лист формы ЕФС-1 заполняется автоматически при формировании каждого подраздела (рис. 1).

Начиная с версий 3.1.27.148 и 3.1.28.60 в программе «1С:Зарплата и управление персоналом 8» ред. 3 реализовано заполнение подраздела 1.1 Раздела 1 новой формы ЕФС-1, а с версий 3.1.27.151 и 3.1.28.64 – обновлена форма и формата электронного представления новой формы ЕФС-1 (приказы СФР от 17.11.2023 № 2281 и от 23.11.2023 № 2315).

Рис. 1. Титульный лист новой формы ЕФС-1 в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 1. Титульный лист новой формы ЕФС-1 в программе «1С:Зарплата и управление персоналом 8» ред. 3Подраздел 1.1 Раздела 1 формы ЕФС-1

Подраздел 1.1 Раздела 1 содержит сведения документа СЗВ-ТД. Подготовить подраздел 1.1 Раздела 1 в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью документа ЕФС-1: Сведения о трудовой деятельности работников, СЗВ-ТД (раздел Кадры или Отчетность, справки – Электронные трудовые книжки).

Подраздел 1.1 Раздела 1 необходимо представлять при приеме и увольнении сотрудника (при приостановлении и возобновлении трудового договора) не позднее рабочего дня, следующего за днем издания приказа о приеме, увольнении или приостановлении (возобновлении).

Также в подразделе 1.1 Раздела 1 следует отражать сведения о договорах ГПХ, на вознаграждения по которым в соответствии с НК РФ начисляются страховые взносы, и представлять сведения позднее рабочего дня, следующего за днем заключения или расторжения договора ГПХ (ст. 9 Федерального закона № 237-ФЗ).

При переводе сотрудника подраздел 1.1 Раздела 1 необходимо представить не позднее 25-го числа месяца, следующего за отчетным.

Подразделы 1.2 и 2 Раздела 1 формы ЕФС-1

Подразделы 1.2 и 2 Раздела 1 содержат сведения документов СЗВ-СТАЖ/СЗВ-КОРР и Опись ОДВ-1 с отчетного периода «2023 год». Подготовить подраздел 1.2 Раздела 1 в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно:

-

в разделе Кадры по ссылке Документы персучета (в разделе Отчетность, справки – Документы персучета и СФР. Пачки, реестры, описи);

-

с помощью сервиса 1С-Отчетность – папка Отчетность по физлицам.

Начиная с версий 3.1.27.152 и 3.1.28.65 в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно выбрать, как заполнить подраздел 1.2 Раздела 1 за 2023 год:

-

по сотрудникам, подпадающим под критерии, перечисленные в случаях представления новой формы (ст. 11 Федерального закона от 01.04.1996 № 27-ФЗ, приказ СФР от 17.11.2023 № 2281);

-

по всем застрахованным лицам, как это было до 1 января 2024 года.

Подраздел 2 Раздела 1 (бывш. Опись ОДВ-1) представляется по сотрудникам, имеющим право на досрочную пенсию в связи с занятостью на работах, предусмотренных ч. 1 ст. 30 и ст. 31 Федерального закона от 28.12.2013 № 400-ФЗ, вместе с подразделом 1.2 Раздела 1 (п. 8 приказа СФР от 17.11.2023 № 2281).

Если в организации есть сотрудники с правом досрочного выхода на пенсию, то на основании данных в карточке Должности и (или) Позиции штатного расписания из подраздела Досрочная пенсия в документе ЕФС-1: Сведения о страховом стаже застрахованных лиц, СЗВ-СТАЖ автоматически заполнится закладка Досрочное назначение пенсии, соответствующая подразделу 2 Раздела 1.

Подразделы 1.2 и 2 необходимо представлять ежегодно не позднее 25 января года, следующего за отчетным.

Подраздел 3 Раздела 1 формы ЕФС-1

Подраздел 3 Раздела 1 содержит сведения документа Реестр ДСВ-3. Подготовить подраздел 3 Раздела 1 в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно в разделе Отчетность, справки – Добровольное пенсионное страхование

Документ ЕФС-1: Реестр ДСВ-3 необходимо создавать по каждому платежному поручению за месяц, в котором из заработной платы сотрудника были удержаны и уплачены в СФР суммы дополнительных страховых взносов на накопительную пенсию.

Подраздел 3 Раздела 1 необходимо представлять ежеквартально не позднее 25-го числа месяца, следующего за отчетным.

Раздел 2 формы ЕФС-1

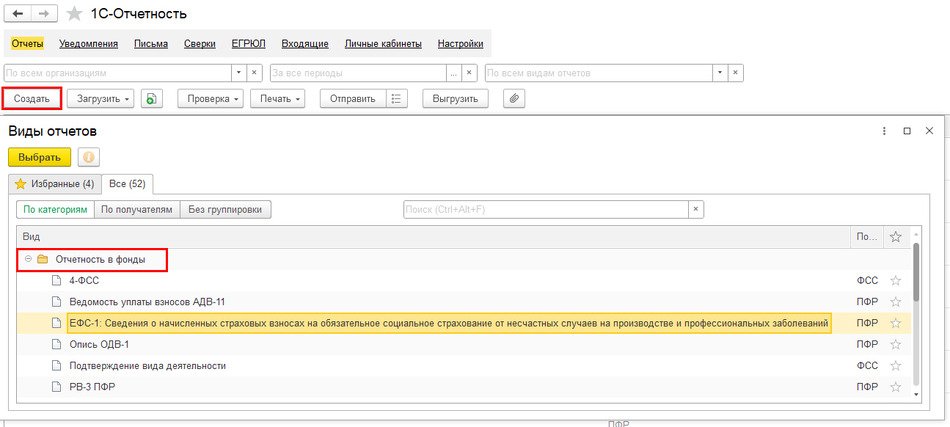

Раздел 2 содержит сведения ранее действующего отчета 4-ФСС. Подготовить Раздел 2 в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность – папка Отчетность в фонды (рис. 2).

Рис. 2. Раздел 2 формы ЕФС-1 в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 2. Раздел 2 формы ЕФС-1 в программе «1С:Зарплата и управление персоналом 8» ред. 3Раздел 2 формируется по застрахованным лицам:

-

сотрудникам, работающим по трудовым договорам;

-

работникам по договорам ГПХ, если по условиям договора предусмотрена уплата страховых взносов на травматизм. Для этого в программе «1С:Зарплата и управление персоналом 8» ред. 3 должен быть установлен флаг Подлежит страхованию от несчастных случаев в документе Договор (работы, услуги).

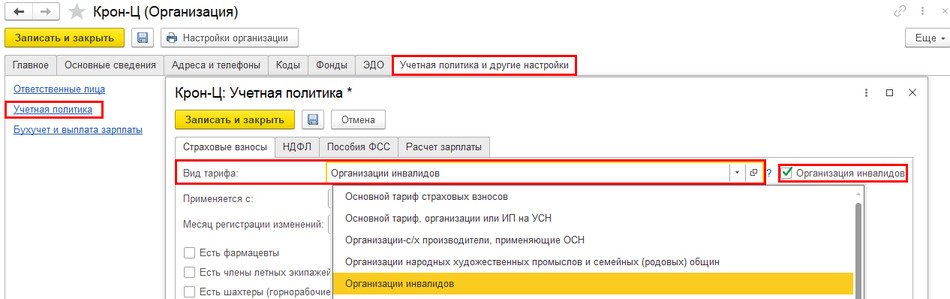

Если в настройках учетной политики в карточке Организация установлен флаг Организация инвалидов или выбран соответствующий вид тарифа, то в поле Льгота в Разделе 2 автоматически установится значение «1» («да, льгота есть»), рис. 3.

Рис. 3. Настройка «Организация инвалидов» в учетной политике организации в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 3. Настройка «Организация инвалидов» в учетной политике организации в программе «1С:Зарплата и управление персоналом 8» ред. 3Согласно п. 12 приказа СФР от 17.11.2023 № 2281 в составе Раздела 2 обязательно должны быть представлены:

-

Титульный лист;

-

Подраздел 2.1 «Расчет сумм страховых взносов»;

-

Подраздел 2.3 «Сведения о результатах проведенных обязательных предварительных и периодических медицинских осмотров работников и проведенной специальной оценке условий труда на начало года».

Если данные для заполнения Подразделов 2.1.1 «Сведения об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ) или для организаций – государственных (муниципальных) учреждений, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников (частичное финансирование), а также страхователей, исчисляющих страховые вносы по нескольким основаниям» и 2.2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона

от 24 июля 1998 г. № 125-ФЗ "Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний"» отсутствуют, подразделы в составе Раздела 2 формы ЕФС-1 не заполняются и не представляются.

Раздел 2 необходимо представлять ежеквартально не позднее 25-го числа месяца, следующего за отчетным.

Форма СЗВ-ДСО

Организации, использующие труд членов летных экипажей воздушных судов гражданской авиации, а также организации, относящиеся к угольной промышленности, должны представлять в СФР сведения о периодах работы, дающей право на доплату к пенсии, и о заработке, из которого исчисляется размер доплаты к пенсии застрахованного лица (Федеральный закон от 11.06.2022 № 182-ФЗ).

Ранее постановлением Правления ПФР от 03.11.2022 № 251п была разработана и утверждена форма СЗВ-ДСО, которая вступила в силу с 1 марта 2023 года. В связи с объединением ПФР и ФСС в Социальный фонд России (СФР) приказом СФР от 11.10.2023 № 2018 утверждена новая форма СЗВ-ДСО и соответствующий формат электронного представления. Обновленная форма и формат СЗВ-ДСО вступили в силу с 21 ноября 2023 года.

Подготовить форму СЗВ-ДСО можно с помощью сервиса 1С-Отчетность – папка Отчетность по физлицам. Обновленная форма СЗВ-ДСО, согласно приказу СФР от 11.10.2023 № 2018, выводится в документах, сформированных после 21 ноября 2023 года.

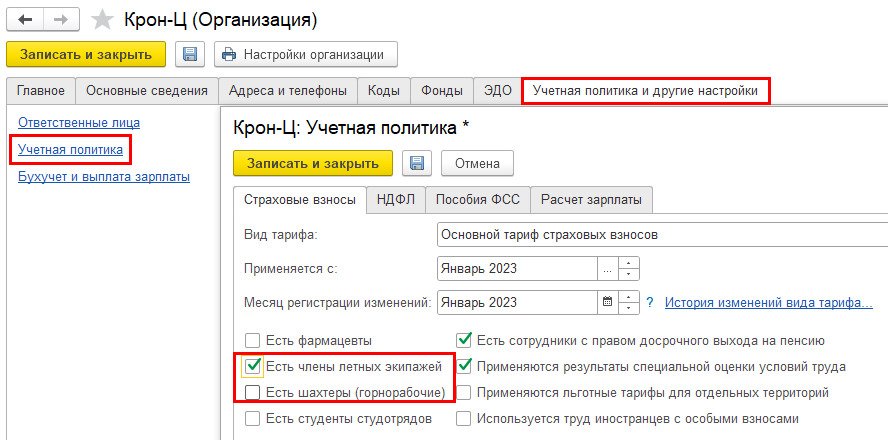

Для автоматического заполнения формы СЗВ-ДСО необходимо заполнить Особенности исчисления страховых взносов для должности летного экипажа и шахтерской должности (горнорабочих) внутри справочника Должности и (или) в Позиции штатного расписания.

Соответствующие поля для заполнения появятся внутри карточек, если в настройках учетной политики организации установлен флаг Есть члены летных экипажей или Есть шахтеры (горнорабочие), рис. 4.

Рис. 4. Настройка учетной политики организации для автоматического заполнения формы СЗВ-ДСО в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 4. Настройка учетной политики организации для автоматического заполнения формы СЗВ-ДСО в программе «1С:Зарплата и управление персоналом 8» ред. 3Новую форму СЗВ-ДСО необходимо представлять ранее озвученным организациям в СФР ежегодно не позднее 25 января года, следующего за отчетным.

Расчет по страховым взносам

Новая (обновленная) форма Расчета по страховым взносам утверждена приказом ФНС России от 29.09.2023 № ЕА-7-11/696@. Новую форму РСВ необходимо применять с 1 января 2024 года начиная с представления отчета за 2023 год.

Подготовить Расчет по страховым взносам в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность – папка Налоговая отчетность.

Начиная с версий 3.1.27.129 и 3.1.28.35 в программе «1С:Зарплата и управление персоналом 8» ред. 3 поддерживается новая форма, формат электронного представления и заполнение РСВ, утв. приказом ФНС России от 29.09.2023 № ЕА-7-11/696@.

Новая форма включает в себя изменения, действующие в рекомендованной форме, согласно письму ФНС России от 26.09.2023 № БС-4-11/12322@, и касаются организаций, которые производят выплаты физическим лицам, которые по международным соглашениям подпадают в России только под один или два вида обязательного социального страхования (граждане Вьетнама и КНР).

Расчет по страховым взносам необходимо представлять ежеквартально не позднее 25-го числа месяца, следующего за отчетным периодом.

Персонифицированные сведения о физических лицах

Форма Персонифицированные сведения о физических лицах содержит сведения ранее действующего отчета СЗВ-М. Подготовить Персонифицированные сведения в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность – папка Налоговая отчетность.

Состав сотрудников в отчете должен соответствовать составу сотрудников в Расчете по страховым взносам. В том числе он включает в себя сведения по мобилизованным сотрудникам, сотрудникам, находящимся в отпуске, совместителям и директору (единственному учредителю).

Персонифицированные сведения необходимо представлять ежемесячно не позднее 25-го числа месяца, следующего за отчетным периодом.

Расчет 6-НДФЛ

Формы расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ), утверждена приказом ФНС России от 29.09.2022 № ЕД-7-11/881@.

Если у организации есть обособленные подразделения, которые производят выплаты работникам этих подразделений, то расчет 6-НДФЛ сдается по месту регистрации каждого обособленного подразделения.

Подготовить расчет 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность – папка Отчетность по физлицам.

Обратите внимание, в настоящий момент для создания отчета 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 необходимо создавать форму 6-НДФЛ (с 2021 года). Редакция этого отчета поддерживает изменения законодательства.

Форма 6-НДФЛ содержит:

-

Титульный лист;

-

Раздел 1. Данные об обязательствах налогового агента;

-

Раздел 2. Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц;

-

Приложение 1 к расчету за год. Справки о доходах и суммах налога физического лица.

За 2023 год строки 021–024 в Разделе 1 заполняются так:

-

Строка 021 – за период с 23 сентября по 22 октября;

-

Строка 022 – за период с 23 октября по 22 ноября;

-

Строка 023 – за период с 23 ноября по 22 декабря;

-

Строка 024 – за период с 23 декабря по 31 декабря.

Данные в Разделе 2 заполняются нарастающим итогом за 2023 год.

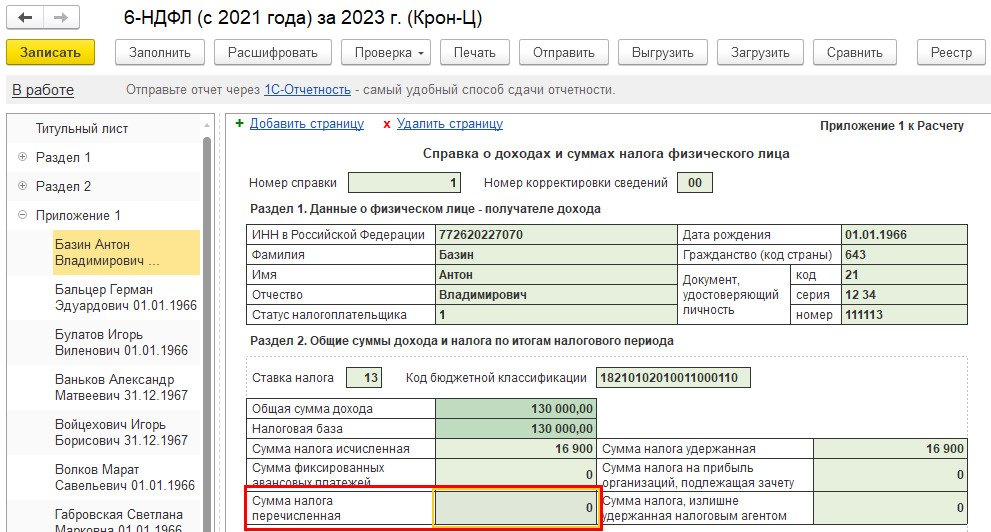

В связи с изменениями, внесенными Федеральным законом от 28.12.2022 № 565-ФЗ в положения статьи 230 НК РФ, в решениях «1С:Предприятие 8» в расчете 6-НДФЛ за 2023 год и в Справках о доходах с 2023 года показатели перечисленного налога не заполняются.

Начиная с версий 3.1.27.129 и 3.1.28.35 в программе «1С:Зарплата и управление персоналом 8» ред. 3 в расчете 6-НДФЛ и в Справках доходах с 2023 года строка Перечислено (Сумма налога перечисленная) не заполняется (рис. 5).

Рис. 5. Заполнение «Справки о доходах и суммах налога физического лица» в расчете 6-НДФЛ за 2023 год в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 5. Заполнение «Справки о доходах и суммах налога физического лица» в расчете 6-НДФЛ за 2023 год в программе «1С:Зарплата и управление персоналом 8» ред. 3Форма 6-НДФЛ представляется ежеквартально не позднее 25-го числа месяца, следующего за отчетным периодом.

Сроки представления «зарплатной» отчетности за 2023 год

Не позднее 25 января 2024 года организациям и ИП необходимо представить в СФР:

-

Подраздел 1.1 Раздела 1 формы ЕФС-1 (перевод, переименование) за декабрь 2023 года (бывш. СЗВ-ТД);

-

Подраздел 1.2 и 2 Раздела 1 формы ЕФС-1 за 2023 год (бывш. СЗВ-СТАЖ, ОДВ-1);

-

Подраздел 1.3 Раздела 1 формы ЕФС-1 за декабрь 2023 года;

-

Подраздел 3 Раздела 1 формы ЕФС-1 за 2023 год (бывш. Реестр ДСВ-3);

-

Раздел 2 формы ЕФС-1 за 2023 год (бывш. 4-ФСС);

-

СЗВ-ДСО за 2023 год.

Также до 25 января 2024 года организациям и ИП нужнно представить в ФНС:

-

Персонифицированные сведения о физических лицах за декабрь 2023 года (бывш. СЗВ-М);

-

Расчет по страховым взносам за 2023 год.

Исключением является расчет 6-НДФЛ за 2023 год, который необходимо представить в ФНС не позднее 26 февраля 2024 года (25 февраля – воскресенье).

Организации и ИП, применяющие автоматизированную УСН (АУСН), освобождены от уплаты страховых взносов и представления отчетов:

-

Раздел 2 формы ЕФС-1 (бывш. 4-ФСС);

-

Персонифицированные сведения о физических лицах (бывш. СЗВ-М);

-

Расчет по страховым взносам;

-

Расчет 6-НДФЛ.

Обратите внимание, организации и ИП на АУСН являются налоговыми агентами по НДФЛ, а значит обязаны представлять в СФР (при наличии сотрудников):

-

Подраздел 1.1 Раздела 1 формы ЕФС-1 (бывш. СЗВ-ТД);

-

Подраздел 1.2 Раздела 1 формы ЕФС-1 (выбш. СЗВ-СТАЖ).

Штрафы за непредставление «зарплатной» отчетности

Если организация не сдаст «зарплатную» отчетность либо представит ее позже установленного срока или с ошибками, нормами НК РФ и КоАП РФ предусмотрена ответственность в виде наложения штрафов.

За непредставление формы ЕФС-1 в СФР или представление подраздела, содержащего недостоверные сведения, предусматривается наложение штрафа в размере:

-

от 300 до 500 рублей (или предупреждение) ст. 15.33.2 КоАП РФ – для должностных лиц;

-

500 рублей за каждое застрахованное лицо (ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ) – для организаций (несдача или ошибки в Разделе 1);

-

5% от взносов, начисленных к уплате за последние три месяца отчетного периода, за каждый полный или неполный месяц просрочки (min – 1000 рублей, max – 30% от недоимки), п. 1 ст. 26.30 Федерального закона от 24.07.1998 № 125-ФЗ – для организаций (несдача или ошибки в Разделе 2).

За несоблюдение порядка представления формы ЕФС-1 в электронном виде предусматривается штраф в размере 1000 рублей (ст. 17 Федерального закона от 01.04.1996 № 27-ФЗ).

За непредставление Персонифицированных сведений в ИФНС предусматривается наложение штрафа в размере:

- от 300 до 500 рублей (или предупреждение), ст. 15.5 КоАП РФ – для должностных лиц;

- 200 рублей (ст. 126 НК РФ) – для организаций.

За непредставление РСВ в ИФНС предусматривается наложение штрафа в размере:

-

от 300 до 500 рублей (или предупреждение), ст. 15.5 КоАП РФ – для должностных лиц;

-

5% от не уплаченной по расчету суммы взносов за каждый полный и неполный месяц просрочки (min – 1000 рублей, max – 30% от недоимки), п. 1 ст. 119 НК РФ – для организаций.

Штраф за представление РСВ, содержащего недостоверные сведения (неуплата страховых взносов), составляет 20% от неуплаченной суммы страховых взносов.

За непредставление расчета 6-НДФЛ в ИФНС предусматривается наложение штрафа в размере:

-

от 300 до 500 рублей (ст. 15.6 КоАП РФ) – для должностных лиц;

-

1000 рублей за каждый полный или неполный месяц со для представления расчета (п. 1.2 ст. 126 НК РФ) – для организаций.

Штраф за представление расчета 6-НДФЛ, содержащего недостоверные сведения, составляет 500 рублей (п. 1 ст. 126.1 НК РФ).

За несоблюдение порядка представления расчетов в электронной форме предусматривается штраф в размере 200 рублей (ст. 119.1 НК РФ). Также возможно приостановление операций по счетам (п. 3.2 ст. 76 НК РФ).

Статистическая отчетность «по зарплате» за 2023 год

Список форм статистической отчетности, который должны представить организации и ИП в Росстат, можно найти в информационно-поисковой системе Федеральной службы государственной статистики. Помимо Форм П-4 и П-4 (НЗ) по итогам 2023 года работодателям необходимо представить в Росстат обновленные формы статистической отчетности (приказ Росстата от 31.07.2023 № 360):

-

Форма № 1-Т (условия труда) – до 21 января 2024 года;

-

Форма № 1-Т – до 31 января 2024 года;

-

Форма № 1-Т(ГС) – до 1 марта 2024 года;

-

Форма № 1-Т(МС) – до 1 марта 2024 года.

Подготовить обновленные формы статистики в программе 1С можно с помощью сервиса 1С-Отчетность (папка Статистика).

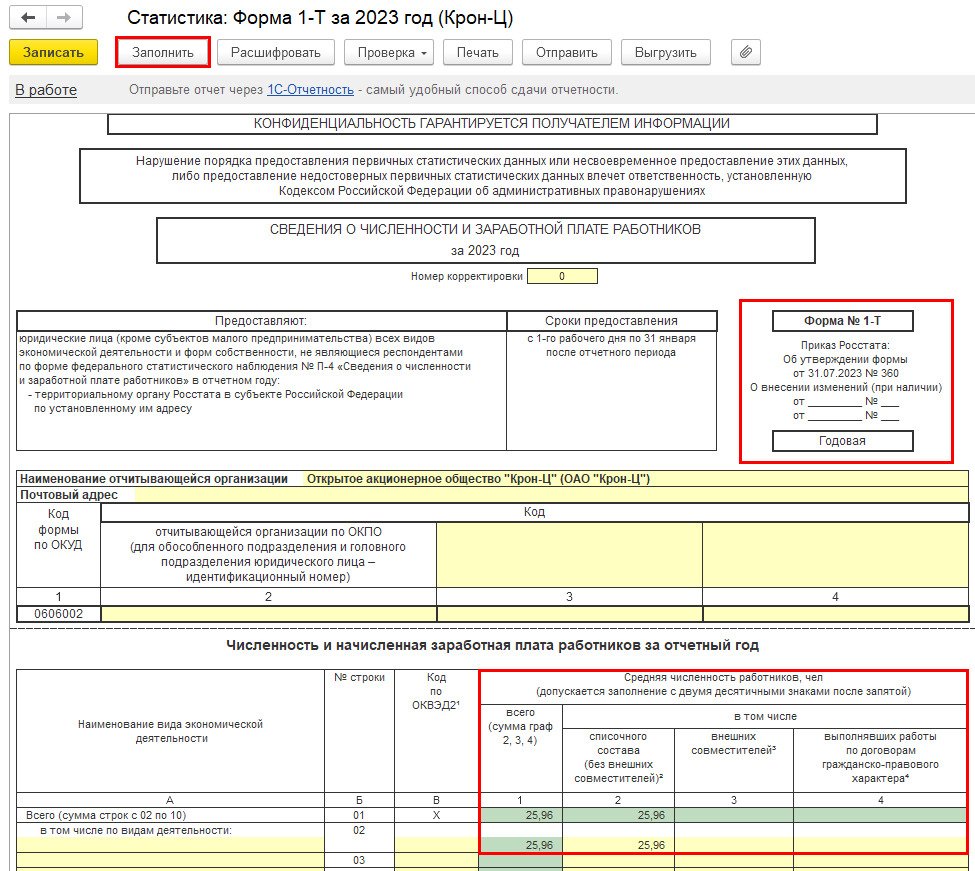

Обратите внимание, в программе «1С:Зарплата и управление персоналом 8» ред. 3 обновлена Форма № 1-Т за 2023 год в соответствии с приказом Росстата от 31.07.2023 № 360 (рис. 6).

Рис. 6. Обновленная Форма № 1-Т в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 6. Обновленная Форма № 1-Т в программе «1С:Зарплата и управление персоналом 8» ред. 3В новой Форме № 1-Т графу «Средняя численность работников, чел» допускается указывать с двумя десятичными знаками после запятой, а графу «Выплаты социального характера работникам – всего, тыс.руб» с одним десятичным знаком после запятой.

В решениях «1С:Предприятие 8» изменение форм статистического наблюдения поддерживается с выходом очередных версий.

Штрафы за непредставление статистической отчетности

Если организация не сдаст статистическую отчетность либо представит ее позже установленного срока, ее привлекут к административной ответственности ст. 13.19 КоАП РФ. Данная норма за несдачу статистической отчетности предусматривает наложение штрафов в следующих размерах:

-

от 10 000 до 20 000 рублей – для должностных лиц организаций;

-

от 20 000 до 70 000 рублей – для организаций.

Повторная несдача отчета о неполной занятости работников грозит наложением административных штрафов в повышенном размере:

-

от 30 000 до 50 000 рублей – для должностных лиц организаций;

-

от 100 000 до 150 000 рублей – для организаций.

Почему программа зуп подтягивает зарплату декабрь 2022 выплаченную 30.12.2022 в общее начисление зп за 3023 год... А затем минусует ее..! И получается в справках 2 ндфл январь 2023 с минусом... Что делать

Дешифратор деклараций, Посмотрите материалы на сайте, в которых разбиралась выплата зарплаты за декабрь 2022 года:

Отражение зарплаты за декабрь 2022 года в «1С:Зарплате и управлении персоналом 8» ред. 3;

«1С:ЗУП 8» (ред. 3): как отразить аванс декабря в расчете 6-НДФЛ за 2022 год ( видео).

Также вы можете обратиться со своим вопросом и описать подробно ситуацию на v8 @1c . ru (без пробелов)