Многие налогоплательщики уже начали применять универсальный передаточный документ (УПД). Он вмещает в себя первичный документ и счет-фактуру, то есть позволяет одновременно принять НДС к вычету и учесть расходы по налогу на прибыль, что существенно сокращает документооборот. Недавно ФНС разработала второй универсальный документ – корректировочный. Он создан, на основе корректировочного счета-фактуры и первичного документа, предусматривающего изменение стоимости. В статье эксперты «1С» комментируют правовые основы применения универсальных документов, разъясняют особенности их заполнения, а также рассказывают о том, как работать с УПД и УКД в программе «1С:Бухгалтерия 8» редакции 3.0.

Содержание

- УПД: счет-фактура и накладная в одном документе

- Формирование УПД в «1С:Бухгалтерии 8» (ред .3.0)

- Правовые основы введения универсального корректировочного документа (УКД)

- Заполнение реквизитов УКД

- Формирование УКД в «1С:Бухгалтерии 8» (ред. 3.0)

УПД: счет-фактура и накладная в одном документе

Многие реквизиты в счете-фактуре и в первичном документе, например, накладной повторяются. Потребность в едином документе, который позволил бы снизить издержки на обработку информации, была очевидной.

Впервые форма универсального передаточного документа (УПД) была рекомендована налоговым ведомством в письме от 21.10.2013 № ММВ-20-3/96@ «Об отсутствии налоговых рисков при применении налогоплательщиками первичного документа, составленного на основе счета-фактуры». Минфин России поддержал инициативу налоговиков по введению УПД в деловой оборот (письмо от 07.10.2013 № 03-07-15/41644).

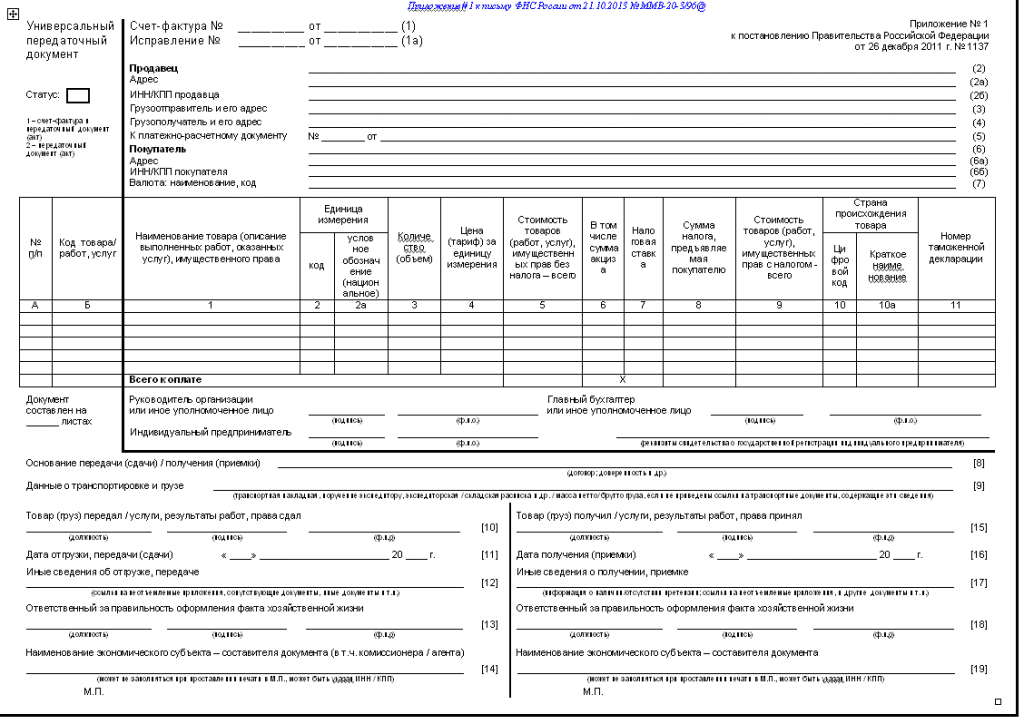

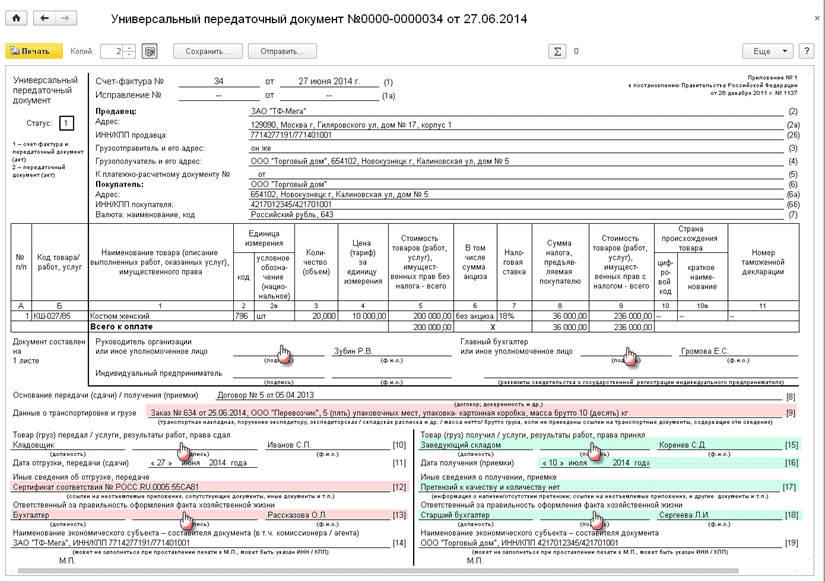

Форма УПД может использоваться и как совмещенный документ (первичный и счет-фактура), и как только первичный учетный документ. В основу документа положена форма счета-фактуры, утв. Постановлением Правительства РФ от 26.12.2011 № 1137 (далее – Постановление № 1137) – см. рис 1. Это позволяет заявить вычет по НДС по общим правилам.

Рис. 1. Форма УПД

Для использования в качестве первичного учетного документа, форма счета-фактуры дополнена обязательными реквизитами из пункта 2 статьи 9 Федерального закона от 06.12.2011 № 402-ФЗ (далее – Закон № 402-ФЗ). Ограничений на введение в форму счета-фактуры дополнительных реквизитов (сведений) нет. Об этом налоговики сообщали в письмах от 23.08.2012 № АС-4-3/13968@, от 12.03.2012 № ЕД-4-3/4061@, размещенных на официальном сайте ФНС России www.nalog.ru в разделе «Разъяснения ФНС, обязательные для применения налоговыми органами». Кроме того, планируется это правило закрепить в НК РФ (законопроект № 618603-6).

Форму УПД можно применять для оформления следующих операций:

- отгрузки товаров (без транспортировки и с транспортировкой);

- передачи результатов выполненных работ;

- оказания услуг;

- передачи имущественных прав;

- отгрузки товаров (работ, услуг) комиссионером (агентом) комитенту (принципалу).

Отметим, что использовать форму не обязательно! Организации и предприниматели имеют право на применение любых других форм, соответствующих требованиям статьи 9 Закона № 402-ФЗ.

В приложениях к письму ФНС России от 21.10.2013 № ММВ-20-3/96@ помимо рекомендованной формы УПД и перечня операций, для оформления которых она может быть использована, содержатся:

- рекомендации по заполнению отдельных реквизитов формы УПД;

- определение в форме УПД со статусом «1» показателей, установленных законодательством в качестве обязательных.

- отражение показателей УПД со статусом «1» в книге покупок и продаж, а так же в журналах учета выставленных и полученных счетов-фактур.

- отражение показателей УПД со статусом «1» в налоговом учете в соответствии с требованиями главы 25 НК РФ.

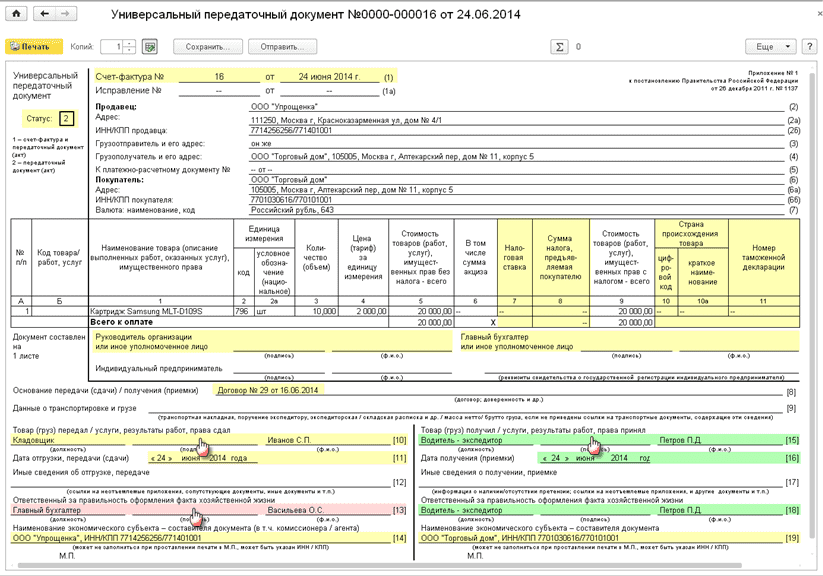

Статус УПД говорит о том, для каких целей планируется использовать документ. Если указан статус «1», то документ применяется одновременно и в качестве первичного учетного документа для бухгалтерского учета и в целях исчисления налога на прибыль организаций и как счет-фактура, т.е. служит основание для вычета НДС. Если выбран статус «2» - документ используется только в качестве первички.

Если УПД со статусом «2» применяют неплательщики НДС (например, те, кто применяет УСН, или если есть операции, освобожденные от НДС по ст. 149 НК РФ), то обязанности по исчислению и уплате налога у них не возникает.

Также со статусом «2» УПД может применяться при отгрузке товаров комитентом комиссионеру.

Кроме того, при установленном статусе «2» можно не заполнять поля, обязательные исключительно для счета-фактуры:

- «К платежно-расчетному документу» (строка 7);

- «В том числе сумма акциза» (графа 6);

- «Налоговая ставка» (графа 7);

- «Цифровой код страны происхождения товара» (графа 10);

- «Краткое наименование страны происхождения товара» (графа 10а);

- «Номер таможенной декларации» (графа 11).

Формирование УПД в «1С:Бухгалтерии 8» (ред .3.0)

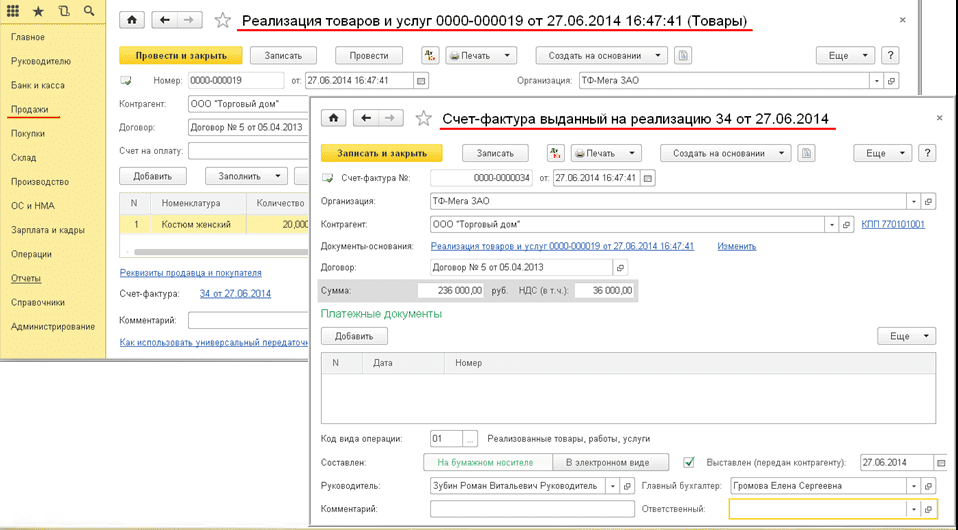

В «1С:Бухгалтерии 8» универсальный передаточный документ включен в список печатных форм для документов реализации и выданных счетов-фактур на реализацию. Поэтому сначала в программе регистрируются операции отгрузки (реализации) товаров покупателю и создается Счет-фактура выданный на реализацию (рис. 2).

Рис. 2. Формирование УПД «1С:Бухгалтерии 8» (ред. 3.0).

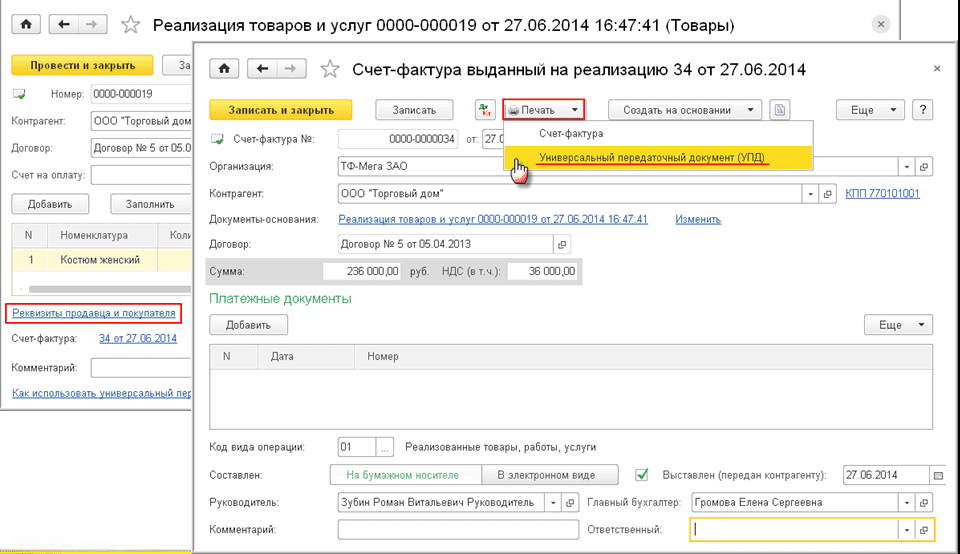

Просмотреть и распечатать УПД можно из документа Реализация товаров и услуг по команде Печать или из документа Счет-фактура выданный (рис. 3).

Рис. 3. Печать УПД.

Печатную форму УПД можно сохранить в любом удобном формате (рис. 4).

Рис. 4. Сохранение печатной формы УПД

Если товар доставляется до покупателя транспортной компанией, то должны быть указаны данные о транспортируемом грузе в строке [9] (см. рис. 5).

Рис. 5. Пример заполнения УПД при доставке товара транспортной компанией

Обратите внимание, в УПД данные о перевозчике не отражаются, есть только ссылка на перевозчика, тип упаковки и пр. в указанной строке.

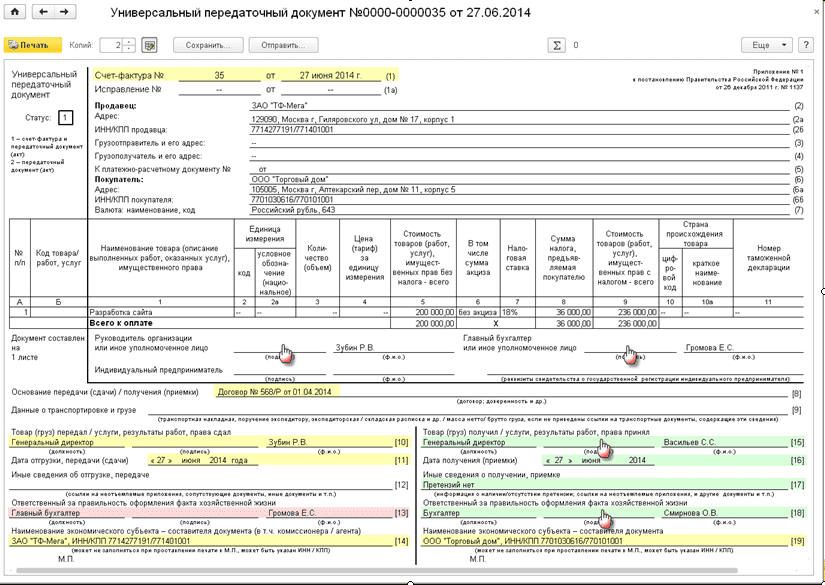

Программа позволяет применять УПД и для сдачи-приемки работ (рис. 6).

Рис. 6. Пример заполнения УПД при сдаче-приемке работ

Кроме того, можно выставить УПД для неплательщиков НДС, то есть со статусом «2» (рис. 7).

Рис. 7. Пример заполнения УПД со статусом «2»

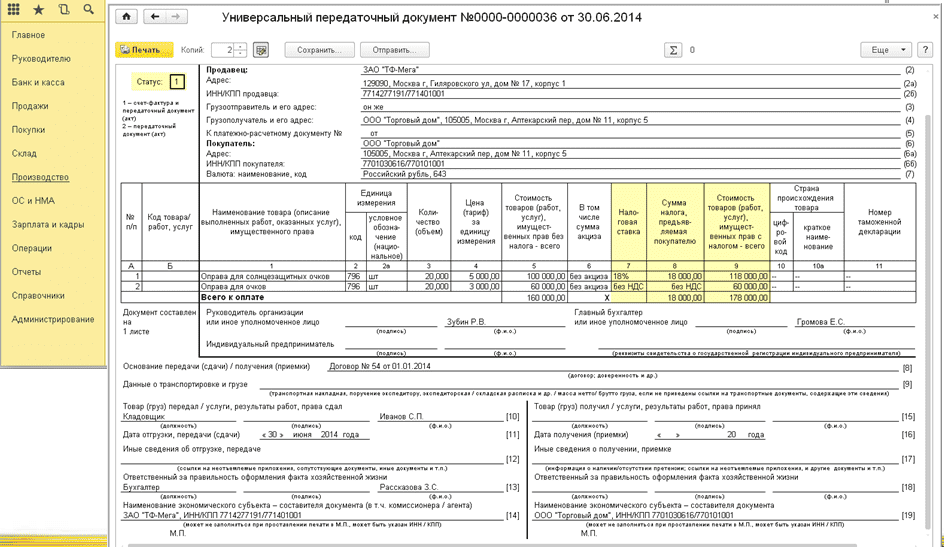

Пример заполнения УПД по облагаемым и освобождаемым операциям представлен на рисунке 8.

Рис. 8. Пример заполнения УПД по облагаемым и освобождаемым операциям

Правовые основы введения универсального корректировочного документа (УКД)

При изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе в случае изменения цены (тарифа) и (или) уточнения количества (объема), продавец выставляет покупателю корректировочный счет-фактуру не позднее пяти календарных дней считая со дня составления документов, служащих основанием для корректировки (п. 3 ст. 168 НК РФ).

Вычет разницы между суммами налога до и после изменения стоимости производится (п. 13 ст. 171 НК РФ):

- у продавца - при уменьшении стоимости;

- у покупателя - при увеличении стоимости.

Вычеты суммы разницы производятся на основании корректировочных счетов-фактур, выставленных продавцами в порядке, установленном пунктом 5.2 и пунктом 6 статьи 169 НК РФ, при наличии договора, соглашения, иного первичного документа, подтверждающего согласие (факт уведомления) покупателя на изменение стоимости, но не позднее трех лет с момента составления корректировочного счета-фактуры (п. 10 ст. 172 НК РФ).

Разницы между суммами налога до и после уменьшения стоимости восстанавливаются покупателем в налоговом периоде, на который приходится наиболее ранняя из следующих дат (пп.4 п.3 ст.170):

- дата получения покупателем первичных документов на уменьшение стоимости;

- дата получения покупателем корректировочного счета-фактуры.

Увеличения стоимости (без учета налога) отгруженных товаров (работ, услуг, имущественных прав) учитывается продавцом при определении налоговой базы за налоговый период, в котором были составлены документы, являющиеся основанием для выставления корректировочных счетов-фактур (п. 10 ст. 154 НК РФ).

Продавец и покупатель на основании корректировочных счетов-фактур должны совершить следующие действия:

1. При уменьшении стоимости продавец производит налоговый вычет разницы в периоде корректировки (п.13 ст.171, п.10 ст.172 НК РФ):

- выставляет корректировочный счет-фактуру (п.3 ст. 168 НК РФ)

- регистрирует корректировочный счет-фактуру в книге покупок (п.12 Правил ведения книги покупок, утв. постановлением № 1137).

Покупатель восстанавливает НДС в размере разницы в периоде корректировки (пп.4 п.3 ст.170 НК РФ): регистрирует в книге продаж корректировочный счет-фактуру или документы на изменение стоимости (п.14 Правил ведения книги продаж, утв. Постановлением № 1137).

2. При увеличении стоимости продавец увеличивает налоговую базу периода корректировки (п.10 ст.154 НК РФ с 01.07.2013):

- выставляет корректировочный счет-фактуру (п.3 ст. 168 НК РФ);

- регистрирует корректировочный счет-фактуру в книге продаж за период составления документов - оснований для выставления корректировочного счета-фактуры (п. 1 Правил ведения книги продаж, утв. постановлением № 1137).

Покупатель производит налоговый вычет разницы в периоде корректировки (п.13 ст.171, п.10 ст.172 НК РФ): регистрирует корректировочный счет-фактуру в книге покупок (п.2 Правил ведения книги покупок, утв. Постановлением № 1137).

В таблице 1 приведены условия, при которых корректировочные счета-фактуры не выставляются и не применяются.

Таблица 1

Случаи, когда налогоплательщик должен выставить корректировочный счет-фактуру

|

Нужно выставлять |

Не нужно выставлять |

|

|

Для выставления корректировочного счета-фактуры нужен документ-основание. Основанием может быть договор, соглашение, иной первичный документ, подтверждающий согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, в том числе из-за изменения цены (тарифа) и (или) изменения количества (объема) отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав. Об этом сказано в письме ФНС России от 24.01.2014 № ЕД-4-15/1121@.

До разработки УКД налогоплательщик для выставления корректировочного счета-фактуры мог составить любой документ-основание из вышеперечисленных, главное, чтобы он соответствовал требованиям статьи 9 Закона № 402-ФЗ. При этом документ нужно было составить новый, то есть в случае корректировки цены, стоимости и т.д. в УПД и в первоначальные первичные документы изменения не вносятся в соответствии с обычаями делового оборота (письмо Минфина России от 19.12.2006 № 07-05-06/302). Право составить любой традиционный документ осталось и сейчас, но наряду с ним налогоплательщик получил возможность сделать корректировку в УКД.

20 октября 2014 года ФНС на своем официальном сайте опубликовала рекомендованную форму универсального корректировочного документа (УКД) и рекомендации по его использованию в хозяйственной деятельности (письмо от 21.10.2013 № ММВ-20-3/96@ «О корректировке универсального передаточного документа»).

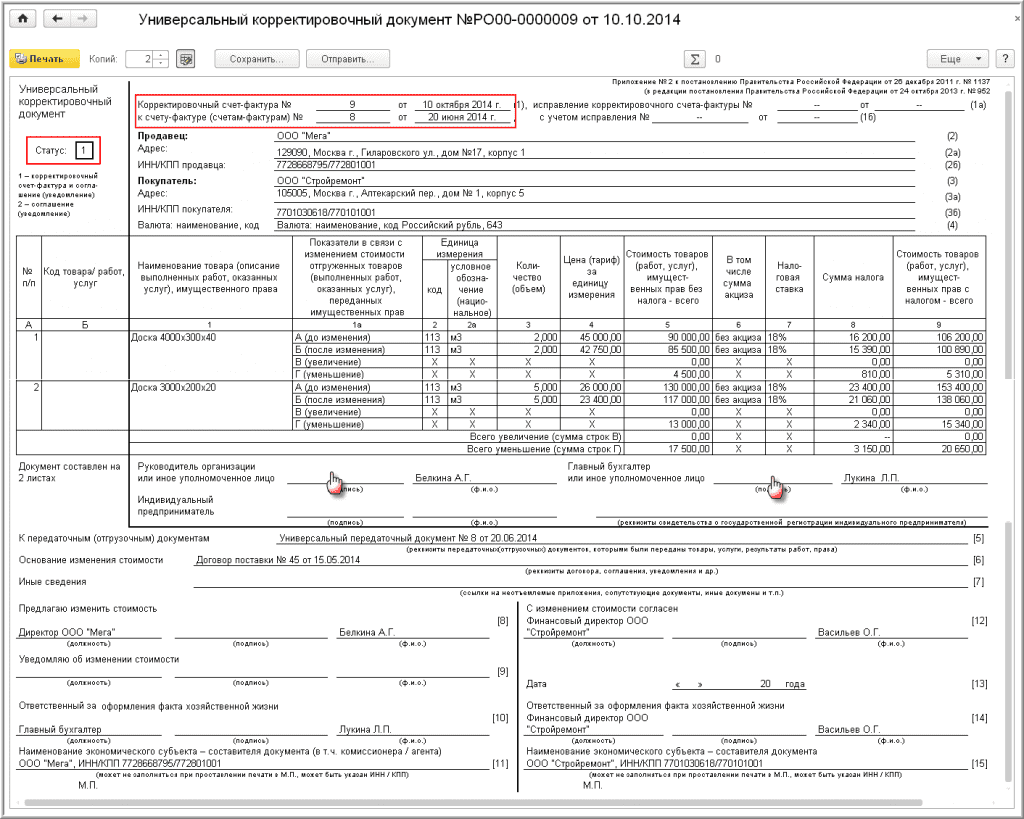

В основу документа положена форма корректировочного счета-фактуры, утв. в Приложении № 2 к Постановлению № 1137 (рис. 9).

Рис. 9. Форма УКД

Для использования в качестве первичного учетного документа форма корректировочного счета-фактуры дополнена отсутствующими обязательными реквизитами, установленными Законом № 402-ФЗ.

Форма УКД применяется в следующих случаях:

- при изменении стоимости ранее произведенной поставки из-за изменения цены (тарифа) и (или) уточнения количества (объема) отгруженных товаров (работ, услуг, имущественных прав), когда предложение о таком изменении исходит от продавца и требует согласия покупателя на такое изменение или не требует такого согласия в силу ранее достигнутых с покупателем договоренностей о возможности такого изменения без его дополнительного согласия;

- для документирования продавцом согласия с претензией покупателя при выявлении расхождения по количеству и качеству товаров (работ, услуг, имущественных прав) при их приемке, если документ о расхождениях представителем продавца не подписывался.

Не применяется форма УКД:

- при изменении общей стоимости отгрузки обусловлено допущением продавцом ошибки в первоначальном комплекте документов, сопровождающих отгрузку;

- для случаев, по которым предусмотрен специальный порядок оформления документов (например, возврат товаров, принятых покупателем на учет).

По аналогии с УПД форма УКД может использоваться и как совмещенный документ (первичный и корректировочный счет-фактура) и как только первичный учетный документ. Отметим, что введение формы в оборот также не является обязательным.

Заполнение реквизитов УКД

Как видно из рисунка 9, универсальный корректировочный документ по форме похож на универсальный передаточный документ. Рассмотрим заполнение реквизитов УКД.

Статус УКД

Статус УКД носит информационный характер. Если указан Статус «1», то документ применяется одновременно в качестве первичного учетного документа для бухгалтерского учета и в целях исчисления налога на прибыль организаций и как корректировочный счет-фактура.

Статус «2» указывается в том случае, если документ применяется только в качестве первичного учетного документа.

Применение УКД со статусом «2» у не плательщиков НДС (например, при УСН, при операциях, освобожденных от НДС по статье 149 НК РФ) не приводит к возникновению обязанности по исчислению и уплате НДС.

Кроме того, могут не заполняться поля, установленные в качестве обязательных исключительно для корректировочного счета-фактуры:

- «к счету-фактуре (счетам-фактурам) № … от …, с учетом исправления №… от…» (строка 1б);

- «в том числе сумма акциза» (графа 6);

- «налоговая ставка» (графа 7).

Номер УКД

В строке 1 корректировочного счета-фактуры, выставляемом при изменении стоимости отгруженных товаров (работ, услуг, имущественных прав), должен быть указаны порядковый номер (п. 5.2 ст.169 НК РФ, пп.«а» п.1 Правил заполнения корректировочных счетов-фактур, утв. Постановлением № 1137). Номера корректировочных счетов-фактур, счетов-фактур присваиваются в общем хронологическом порядке

Для обособленных подразделений (участника товарищества, доверительного управляющего) определен специальный порядок нумерации.

Номер первичного учетного документа в качестве обязательного реквизита не поименован (ст. 9 Закона № 402-ФЗ).

Таким образом, при заполнении формы УКД со статусом «1» номер присваивается в соответствии с хронологией нумерации счетов-фактур.

В УКД со статусом «2» (в случае, когда нет корректировочного счета-фактуры, а есть только согласие на корректировку) номер присваивается в соответствии с хронологией нумерации первичных документов по корректировке .

Дата УКД

В форме УКД есть две даты (см. рис. 9):

- Строка (1) - дата составления документа, которую заполняет продавец;

- Строка [13] - дата согласования покупателем предложенного изменения.

При заполнении УКД со статусом (1) в строке (1) указывается фактическая дата составления первичного документа и корректировочного счета-фактуры (п. 5.2 ст. 169 НК РФ, пп.«а» п.1 Правил заполнения корректировочных счетов-фактур, утв. Постановлением № 1137).

Корректировочный счет-фактура должен быть выставлен не позднее 5 календарных дней со дня составления документов, служащих основанием для изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

Если в соответствии с договором согласия покупателя на изменения их стоимости не требуется, то продавец составляет УКД только для уведомления покупателя об изменении стоимости и в качестве даты выставления корректировочного счета-фактуры на бумажном носителе будет дата, указанная в строке (1).

Если согласие от покупателя требуется, то в качестве даты выставления корректировочного счета-фактуры считается дата, указанная в строке [13].

При указании даты составления первичного учетного документа нужно учитывать, что согласно статье 9 Закона № 402-ФЗ документ должен быть составлен при совершении факта хозяйственной жизни, а при невозможности – непосредственно после его окончания (ч. 3 ст. 9 Закона № 402-ФЗ).

В строке [13] указывается дата согласования покупателем изменения стоимости отгруженных товаров (работ, услуг, имущественных прав) или дата получения покупателем уведомления продавца об изменении стоимости – в случае проставления:

- дата составления УКД в cтроке (1) совпадает с датой согласования изменения стоимости (строка [13]) или

- дата согласования изменения стоимости (строка [13 ]) более поздняя, чем дата составления УКД (строка (1)).

В таблице 2 приведены варианты проставления дат в УКД в целях учета НДС:

Таблица 2

Указание дат в строках (1) и [13] УКД у продавца и покупателя в целях исчисления НДС в зависимости от факта хозяйственной ситуации

|

Факт хозяйственной жизни |

Продавец |

Покупатель |

|

Увеличение стоимости по согласованию сторон |

Начисление НДС в налоговом периоде согласования – показатель строки [13] |

Вычет НДС в налоговом периоде получения УКД и согласования изменения – показатель строки [13] |

|

Увеличение стоимости на основании уведомления |

Начисление НДС в налоговом периоде составления УКД – показатель строки (1) |

Вычет НДС в налоговом периоде фактического получения УКД (показатель строки [13] при его заполнении) |

|

Уменьшение стоимости по согласованию сторон |

Вычет НДС в налоговом периоде составления УКД и согласования изменения – показатель строки [13] |

Восстановление НДС в налоговом периоде получения УКД и согласования изменения – показатель строки [13] |

|

Уменьшение стоимости на основании уведомления |

Вычет НДС в налоговом периоде составления УКД – показатель строки (1) |

Восстановление НДС в налоговом периоде фактического получения УКД (показатель строки [13] при его заполнении) |

Подписание УКД

Строка «Руководитель организации или иное уполномоченное лицо», «Главный бухгалтер или иное уполномоченное лицо» заполняется всегда в соответствии со статьей 169 НК РФ, Приложением № 2 к Постановлению № 1137.

В строке [8] или строке [9] указывается лицо, уполномоченное предлагать покупателю изменить стоимость отгруженных товаров (выполненных работ, оказанных услуг, переданных имущественных прав) или уведомлять о таком изменении от имени экономического субъекта. Здесь может быть указана должность лица, его подпись и Ф.И.О. или, если это лицо совпадает с лицом, уполномоченным подписывать корректировочный счет-фактуру, то может указываться только должность и Ф.И.О. без повторения подписи.

Строка [10] содержит информацию о лице, ответственном за оформление факта хозяйственной жизни. В ней указывается должность лица, его подпись и Ф.И.О.

Если же это лицо совпадает с лицом, указанным в строке [8] или строке [8] , то может указываться только должность и Ф.И.О. без повторения подписи.

В строке [12] заполняются сведения о лице, уполномоченном согласовывать изменение стоимости товаров (работ, услуг, имущественных прав) от имени экономического субъекта, если такое согласование требуется (может быть указана должность лица, его подпись и Ф.И.О.).

В строке [14] должна быть информация о лице, ответственном за оформление факта хозяйственной жизни. Здесь указывается должность лица, его подпись и Ф.И.О.

Если же это лицо совпадает с лицом, указанным в строке [12], то может указываться только должность и Ф.И.О. без повторения подписи.

Отметим также, что ФНС России разрабатывает формат представления в электронном виде универсальных документов: передаточного и корректировочного.

Формирование УКД в «1С:Бухгалтерии 8» (ред. 3.0)

В программе «1С:Бухгалтерия 8» редакции 3.0 возможность составления УКД будет реализована с ближайшим релизом.

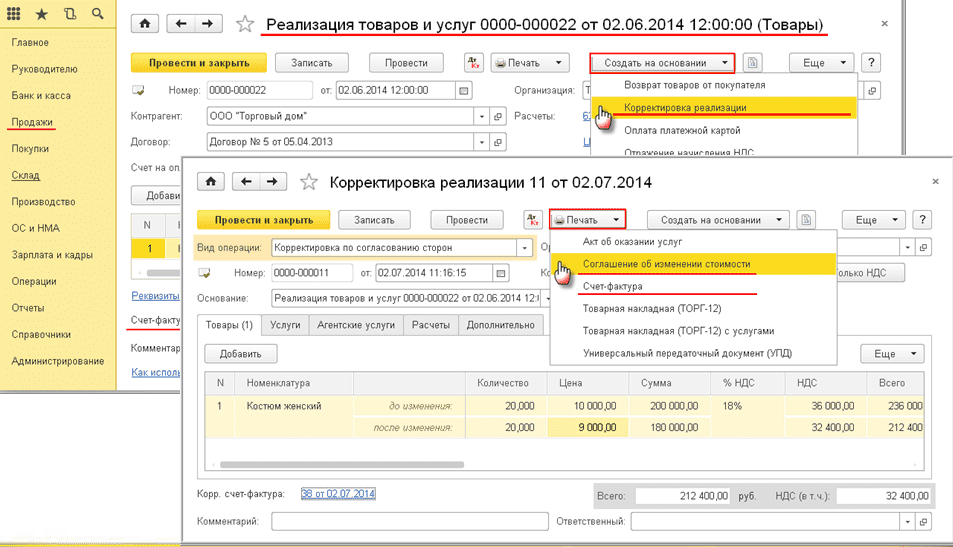

Корректировка реализации производится на основании документа Реализация товаров и услуг (выбирается Соглашение об изменении стоимости или Счет-фактура) – см. рис. 10.

Рис. 10. Корректировка реализации

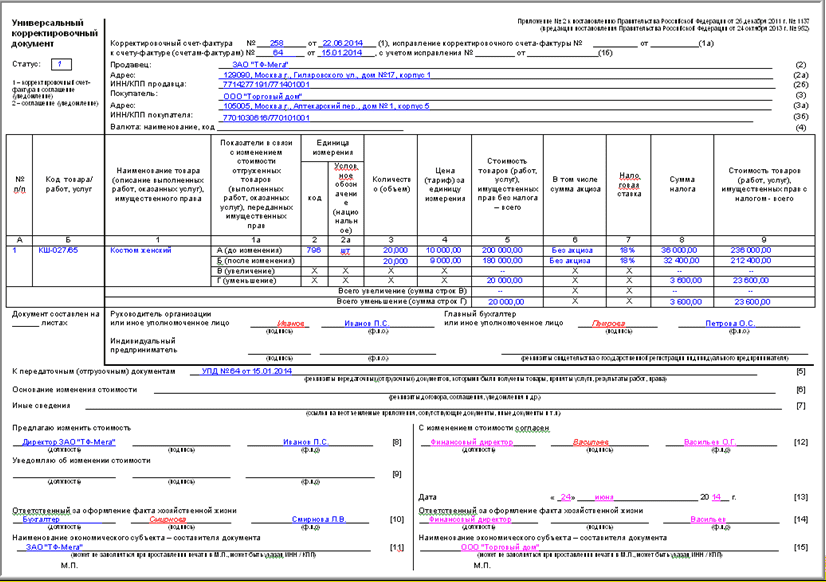

Печатная форма УКД формируется из документа Корректировка реализации по кнопке Печать.

На рисунке 11 приведен пример заполнения УКД при согласовании изменения стоимости.

Рис. 11. Образец заполнения УКД при согласовании изменения стоимости

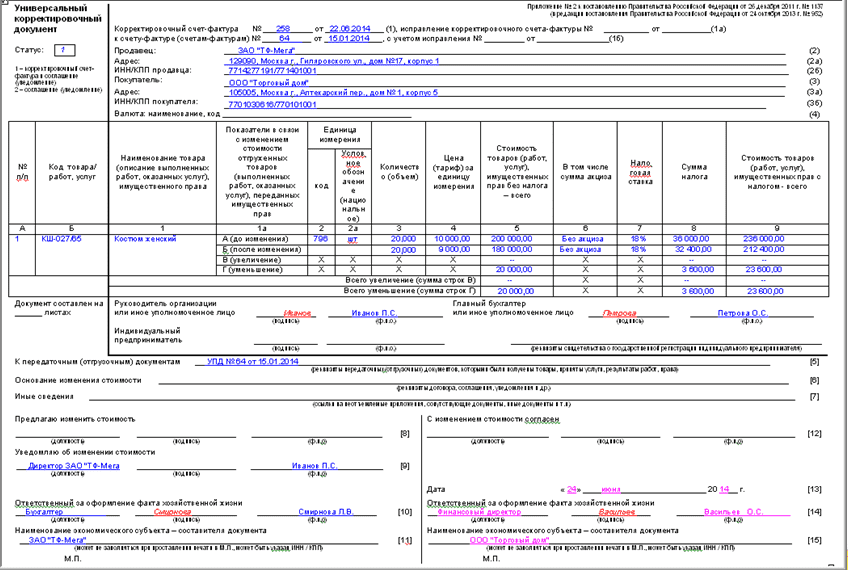

Образец заполнения УКД при уведомлении об изменении стоимости приведен на рисунке 12.

Рис. 12. Образец заполнения УКД при уведомлении об изменении стоимости

От редакции. Пользователи ИТС ПРОФ могут ознакомиться с материалами лекции «НДС: изменения в нормативном регулировании и их реализация в программе "1С:Бухгалтерия 8"», которая состоялась 8 сентября 2014 гола в 1С:Лектории. Эксперты «1С» рассмотрели не только вопросы применения в целях исчисления НДС универсальных документов: передаточного (УПД) и корректировочного (УКД), но и особенности ведения с 01.10.2014 новых форм журнала учета счетов-фактур, книг покупок и продаж в свете Постановления Правительства РФ от 30.07.2014 № 735, а также поправки, касающиеся НДС, в том числе планируемые. Подробнее см. на сайте http://its.1c.ru/lector/.

Спасибо за хорошую статью. Правда с заголовком я не согласен . Окончательно "упросит" учет единый счет-фактура , который скоро будет внедрен в дополнение к обычным счета-факутрам, корректировочным счетам-фактурам, исправительным счета-фактурам, УПД, универсальным корректировочным ПД, универсальным исправительным ПД и т.д.

KoloboK2 , Спасибо! Полезная статья! А про "упростит"... в заголовке не обещают упростить учет ))) , а говорят о документообороте - ИМХО не одно и то же

Да и еще - спасибо что реализовали это в 3.0 !

В Республике Беларусь уже более 15 лет применяют единую Накладную ТН-2 вместо пучка бессмысленных бумаг у нас ...