Пандемия коронавируса и меры, принимаемые Правительством РФ, существенно повлияли не только на учет времени и расчет зарплаты, но и на расчет страховых взносов. В целях поддержки предпринимателей в условиях пандемии принят Федеральный закон от 01.04.2020 № 102-ФЗ с рядом поправок в нормативно-правовые акты, регулирующие уплату страховых взносов.

Льготные тарифы страховых взносов

Льготные тарифы страховых взносов установлены для организаций и ИП, .

В период с 1 апреля до 31 декабря 2020 года для указанных плательщиков применяются следующие тарифы страховых взносов:

- На выплаты в пользу физических лиц в части, не превышающей МРОТ (определяемой по итогам каждого месяца), взносы исчисляются по общим тарифам (ст. 425 НК РФ):

-

- на пенсионное страхование – 22 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5,1 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 2,9 % или 1,8 % (на выплаты отдельным категориям физлиц, например, временно пребывающим иностранцам).

- На выплаты в пользу физических лиц в части, превышающей МРОТ (определяемой по итогам каждого месяца), взносы начисляются по пониженным тарифам (ст. 6 Закона №102-ФЗ):

- на пенсионное страхование – 10 % (на выплаты, не превышающие предельный размер базы по взносам) и 10 % (на выплаты свыше предельного размера базы по взносам);

- на медицинское страхование – 5 %;

- на социальное страхование на случай временной нетрудоспособности и в связи с материнством – 0 %.

Федеральный МРОТ на 01.01.2020 составляет 12 130 руб. (Федеральный закон от 27.12.2019 № 463-ФЗ).

Указанные плательщики страховых взносов вправе применять тарифы страховых взносов с 1-го числа месяца, в котором сведения о них внесены в реестр МСП, но не ранее чем с 1 апреля 2020 года (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Если плательщика страховых взносов исключают из реестра МСП, то он теряет право на применение пониженных тарифов с 1-го числа месяца, в котором произошло это событие (письмо ФНС России от 29.04.2020 № БС-4-11/7300@).

Расчет страховых взносов по льготному тарифу в «1С:Зарплате и управлении персоналом»

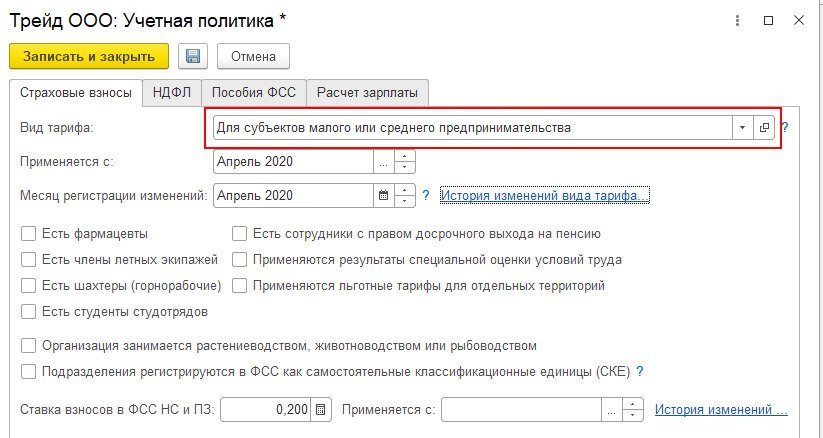

В программе «1С:Зарплата и управление персоналом» для расчета страховых взносов по льготному тарифу в учетной политике организации необходимо указать вид тарифа «Для субъектов малого и среднего предпринимательства» и месяц, с которого этот тариф применяется.

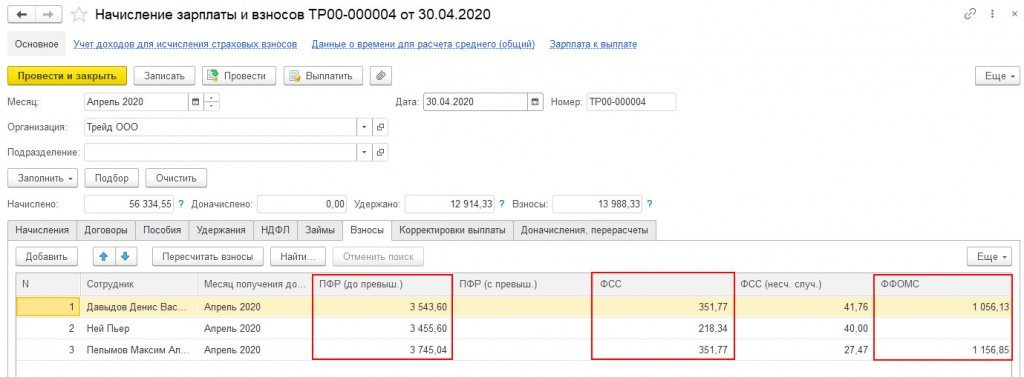

При расчете взносов в документах (Начисление зарплаты и взносов, Увольнение) никаких дополнительных колонок не возникает. В колонках отображаются общие суммы взносов.

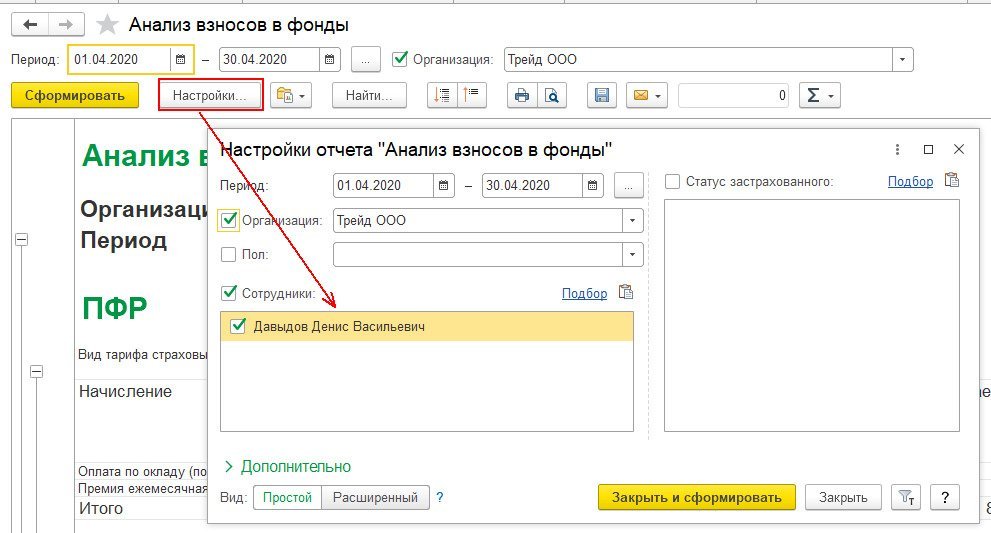

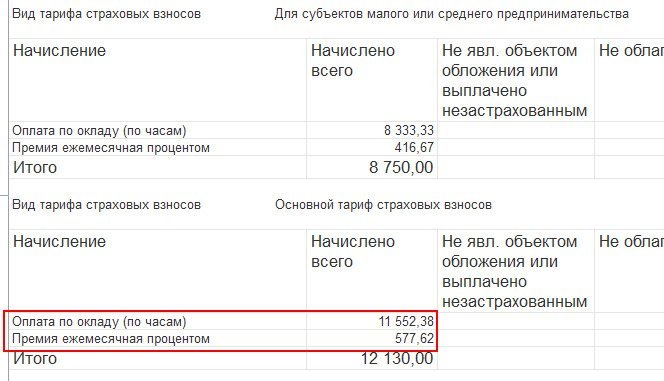

Проверить расчет удобно с помощью отчета «Анализ взносов в фонды» (раздел Налоги и взносы/Отчеты по налогам и взносам). В нем можно сделать, например, отбор по одному сотруднику.

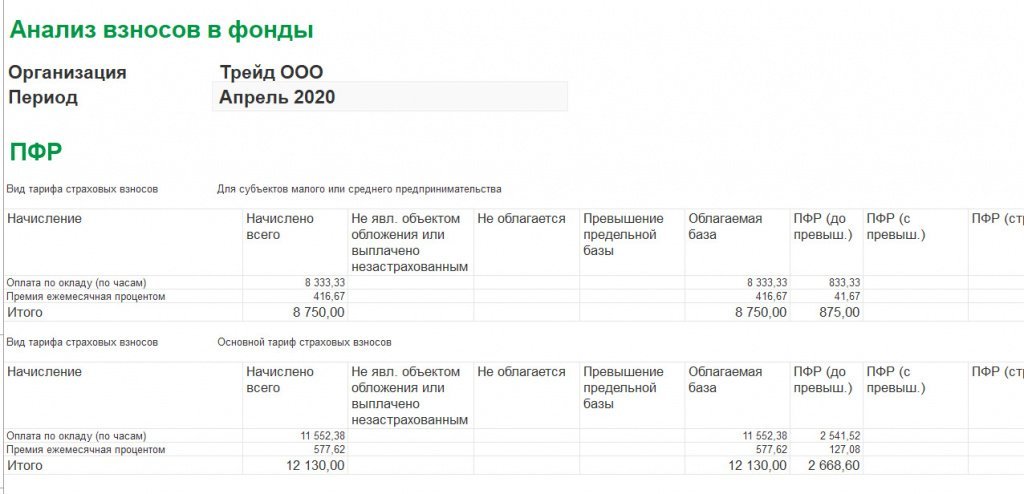

И проанализировать расчет взносов.

В некоторых случаях существуют особенности расчета взносов по пониженным тарифам:

-

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами.

-

Если сотрудник работает на неполную ставку, корректировка МРОТ на количество занимаемых ставок не предусмотрена. (п. 9 ст. 2, ст. 6 Федерального закона от 01.04.2020 №102-ФЗ).

Например, сотрудник работает на 0,5 ставки с окладом 20 000 руб., начислено за апрель – 10 000 руб., сумма начислений в пределах МРОТ (12 130 руб.) – 10 000 руб., сумма взносов в ПФР – 10 000 руб. * 22% (основной тариф) / 100 = 2200 руб.

-

Если сотрудник работает на нескольких должностях (например, 0,5 ставки по основному месту и еще 0,2 ставки по совместительству), база для расчета взносов суммируется по физическому лицу и сравнивается с МРОТ, т.е. пониженная ставка применяется в целом к сумме начислений по физическому лицу (ст. 6 Федерального закона №102-ФЗ).

-

Если в организации применяется районный коэффициент или северная надбавка, корректировка МРОТ на эти показатели не предусмотрена. Порядок расчета взносов для всех регионов одинаковый.

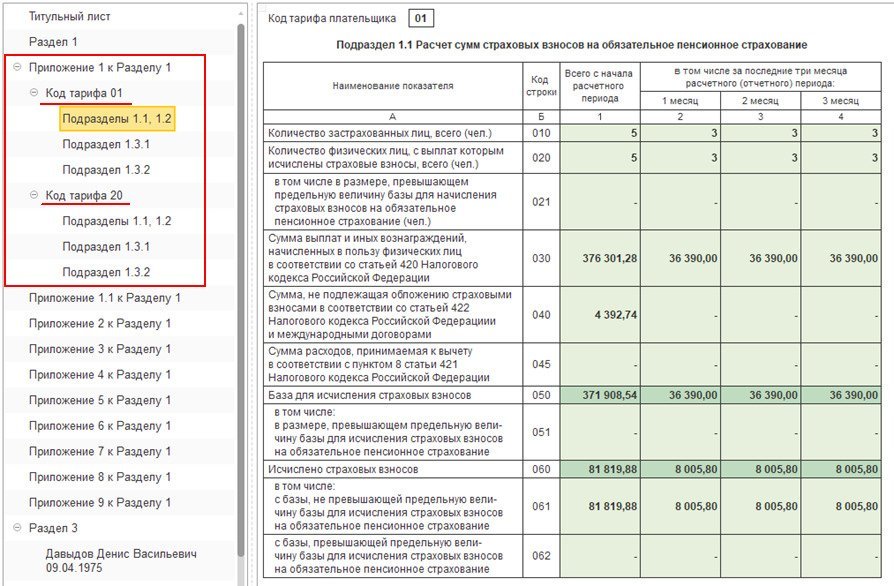

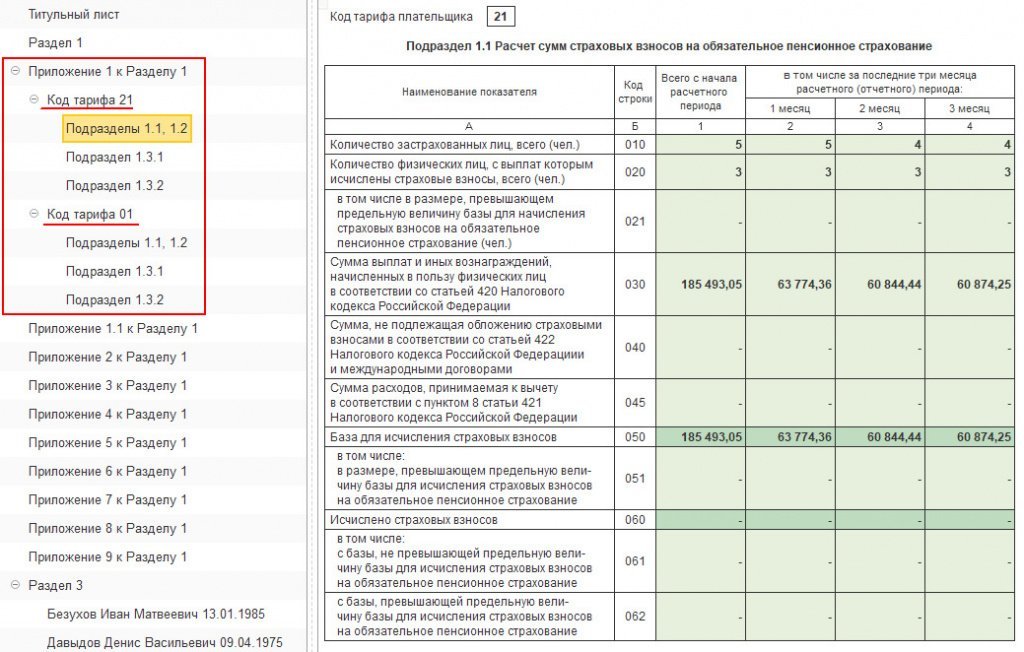

При формировании расчета по страховым взносам за 1 полугодие 2020 года плательщики, относящиеся к субъектам МСП, в отношении выплат, облагаемых по пониженным тарифам, должны использовать код тарифа «20» (письмо ФНС от 07.04.2020 № БС-4-11/5850@).

Этот код не назван в Приложении № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок заполнения расчета не внесены соответствующие изменения (письмо от 07.04.2020 № БС-4-11/5850@).

В случае если в течение расчетного (отчетного) периода применялось более одного тарифа, то в расчет включается столько приложений № 1 к разделу 1 (либо только отдельных подразделов приложения № 1 к разделу 1), сколько тарифов страховых взносов применялось в течение расчетного (отчетного) периода (п. 5.4 Порядка заполнения расчета).

Поэтому за 1 полугодие 2020 года будет сформировано два приложения № 1 к разделу 1. Одно приложение с кодом тарифа «01» и второе приложение с кодом тарифа «20».

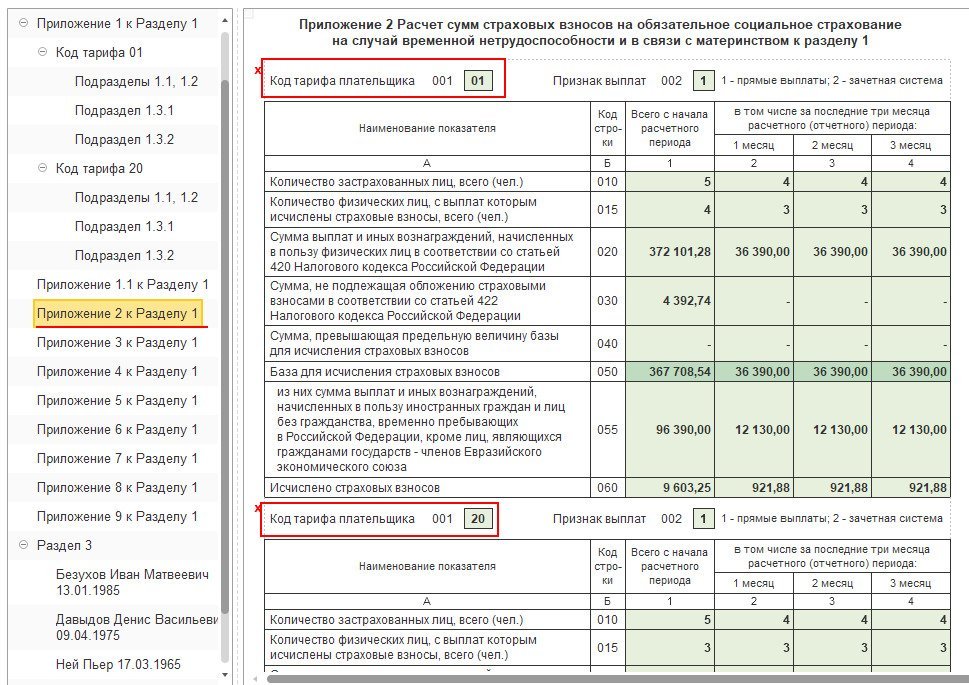

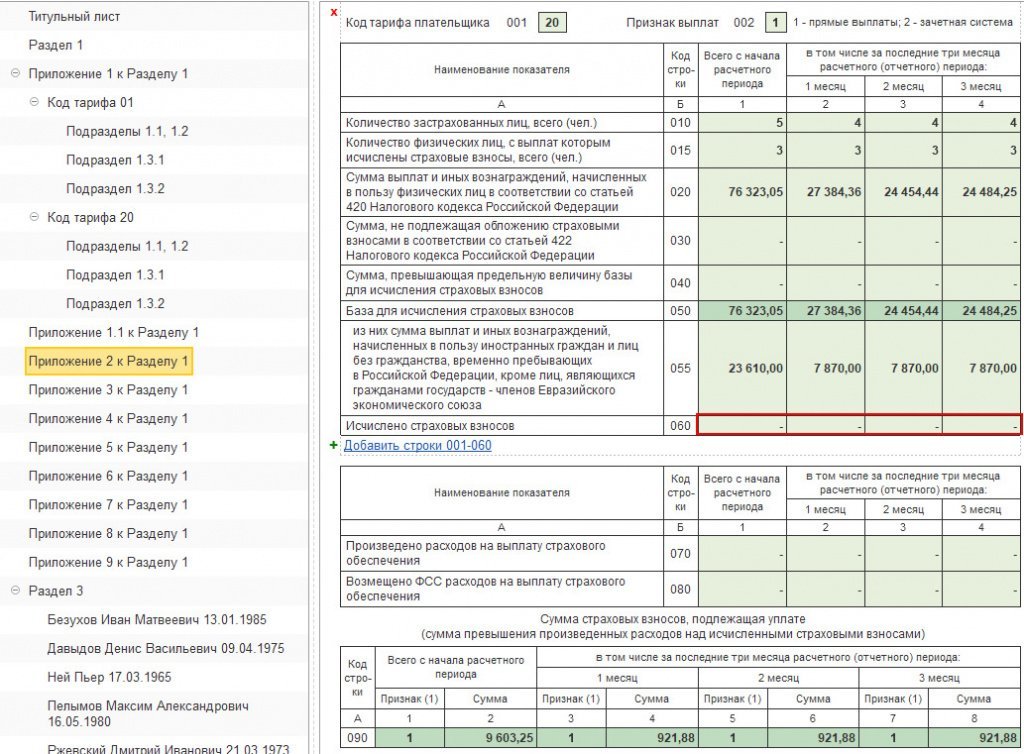

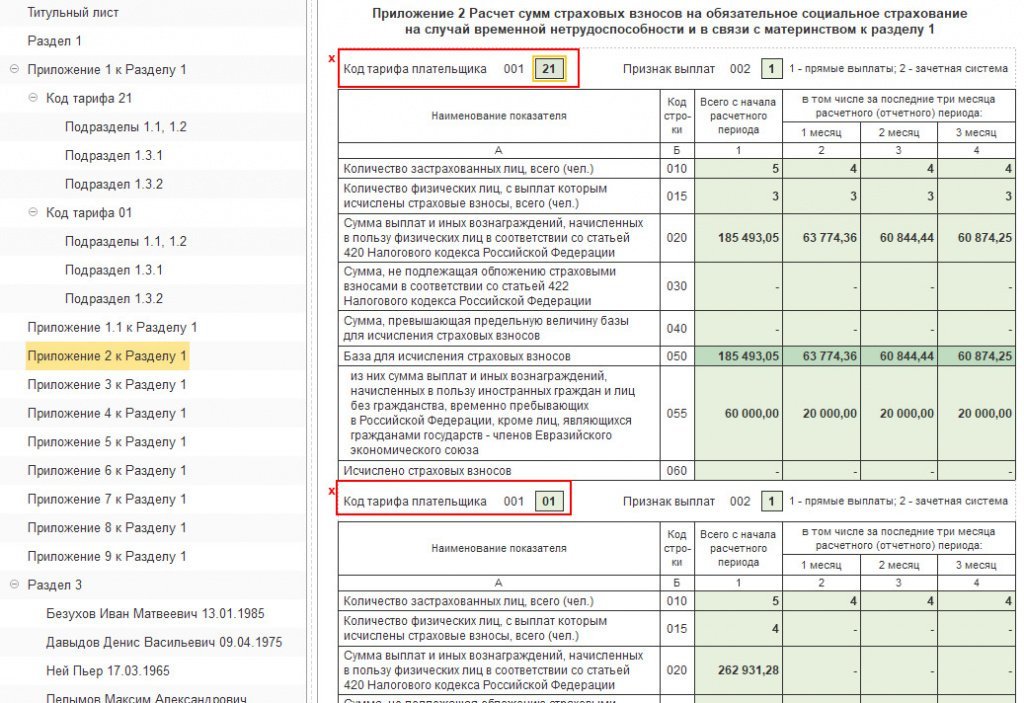

Также в расчете сформируются два приложения № 2 к разделу 1 (с кодом тарифа «01» и с кодом «20»), за исключением строк 070–090.

В строках 070-090 отражается информация в целом по плательщику страховых взносов.

В приложении 2 с кодом тарифа плательщика «01» отражается расчет страховых взносов на ОСС по общим тарифам. В приложении с кодом тарифа «20» отражается расчет страховых взносов на ОСС по пониженным тарифам. Но! Суммы начисленных взносов на обязательное социальное страхование будут равны нулю (в графах указаны прочерки), т.к. тариф равен 0%.

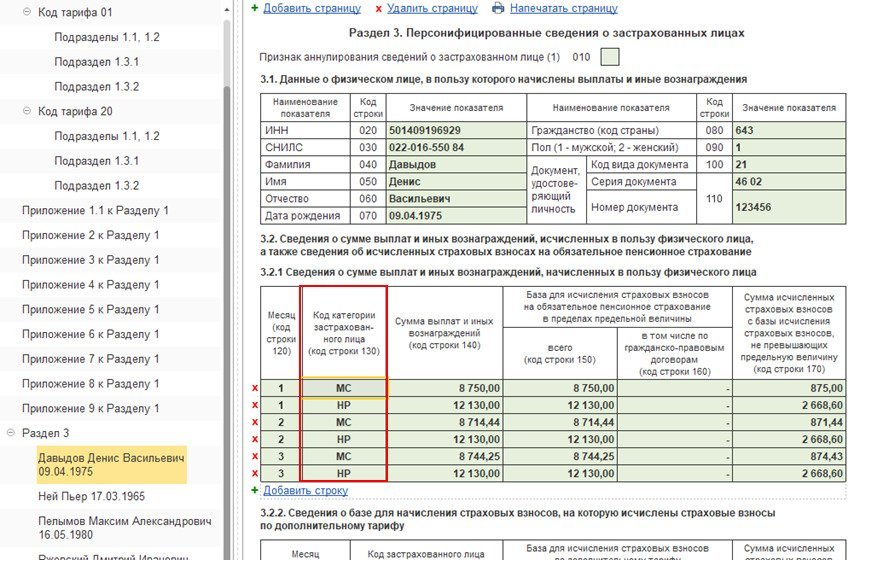

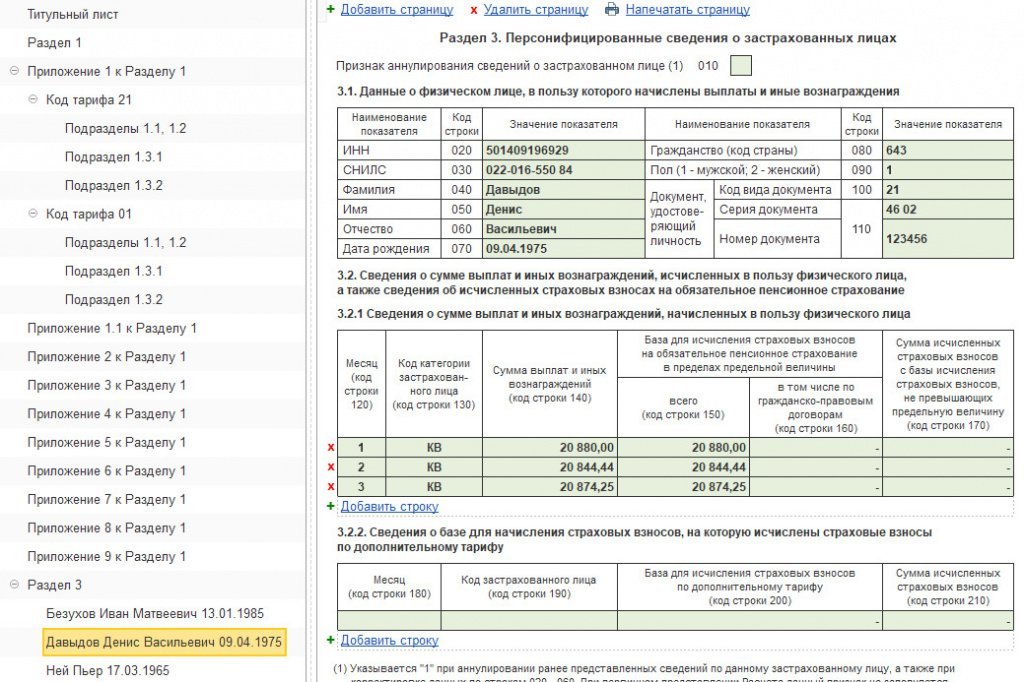

При заполнении подраздела 3.2.1 «Сведения о сумме выплат и иных вознаграждений, начисленных в пользу физического лица», раздела 3 «Расчета по страховым взносам» плательщики должны указать следующие коды категории застрахованного лица (Письмо ФНС от 07.04.2020 № БС-4-11/5850@):

-

МС – физические лица;

-

ВЖМС - застрахованные в системе обязательного пенсионного страхования лица из числа иностранных граждан или лица без гражданства, временно проживающие на территории Российской Федерации, а также временно пребывающие на территории Российской Федерации иностранные граждане или лица без гражданства, которым предоставлено временное убежище в соответствии с Федеральным законом от 19.02.1993 № 4528-1 «О беженцах»;

-

ВПМС - иностранные граждане или лица без гражданства (за исключением высококвалифицированных специалистов в соответствии с Федеральным законом от 25.07.2002 № 115-ФЗ «О правовом положении иностранных граждан в Российской Федерации»), временно пребывающие на территории Российской Федерации».

При этом по каждому застрахованному лицу суммы выплат и исчисленных взносов отражаются двумя строками с разными категориями застрахованного лица.

С кодом категории «НР» отражаются начисления по общим тарифам. При этом по строке 150 подраздела 3.2.1 во II квартале 2020 г. должно быть указано значение не более 12 130 (т.е. МРОТ).

С кодом категории «МС» («ВЖМС», «ВПМС» для иностранцев) отражаются начисления по пониженному тарифу в части выше МРОТ.

Налоговые органы будут проверять наличие сведений о работодателе в «Едином реестре субъектов МСП« на начало каждого месяца, за который взносы рассчитаны с применением пониженных тарифов, для проверки правомерности применения такой льготы.

В письме от 18.05.2020 № БС-4-11/8821@ специалисты налоговой службы уточнили перечень контрольных соотношений для проверки расчета по взносам с кодом тарифа «20».

Нулевой тариф страховых взносов

Принятых правительством в апреле 2020 года мер по снижению тарифов страховых взносов оказалось недостаточно. Из-за сложной эпидемиологической ситуации в стране было продлено действие ограничительных мер. Большинство предприятий малого бизнеса были вынуждены временно прекратить деятельность, что привело к большим финансовым проблемам. Особенно пострадавшими оказались предприятия, работающие в сфере пассажирских перевозок, культуры и развлечений, туристического и гостиничного бизнеса, общественного питания и т.п.

В связи с этим 08.06.2020 г. принят Федеральный закон 172-ФЗ, который предусматривает нулевые ставки по страховым взносам на ОПСЮ ОМС и ОСС со всех выплат в пользу физических лиц. При этом не имеет значения, превышают начисления предельную величину базы по страховым взносам или нет.

Нулевой тариф распространяется на доходы, начисленные за II квартал 2020 года и применяется задним числом с 01.04.2020.

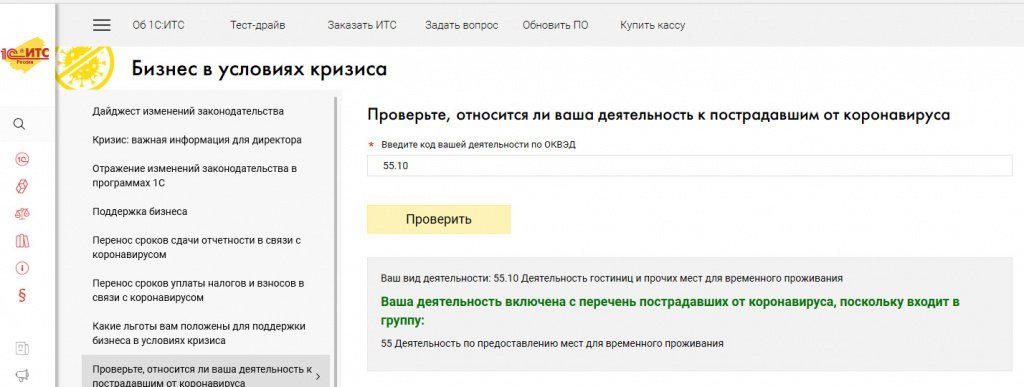

Право на применение нулевых тарифов получили организации и ИП, включенные в реестр малого и среднего предпринимательства и осуществляющие деятельность в отраслях наиболее пострадавших от коронавирусной инфекции, а также социально ориентированные НКО.

Проверить, относится ли осуществляемая деятельность к наиболее пострадавшим от коронавируса, можно с помощью специального сервиса на сайте .

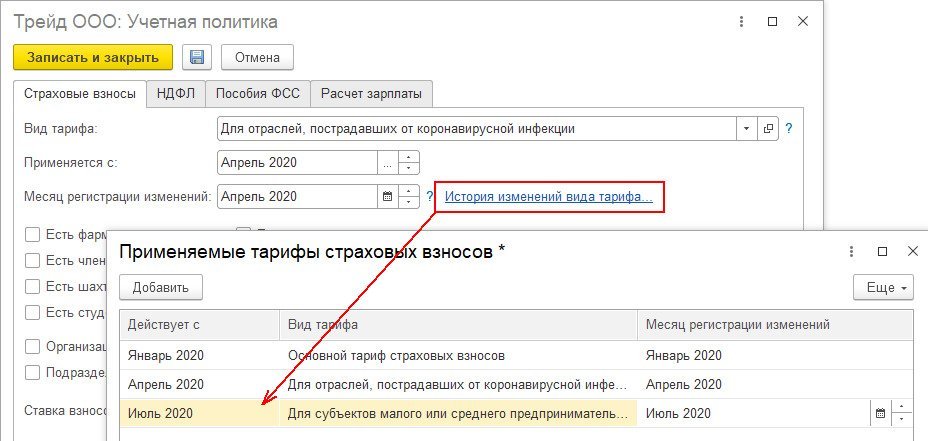

Организациям, получившим право на применение нулевого тарифа, в учетной политике организации следует установить тариф «Для отраслей пострадавших от коронавирусной инфекции».

Так как нулевые ставки действуют только во втором квартале 2020 г., с июля 2020 года необходимо установить тариф, который применялся организацией до 01.04.2020. Для этого в учетной политике следует перейти по ссылке «История изменений вида тарифа» и внести необходимые сведения с июля 2020 года.

Поскольку нулевые тарифы применяются задним числом, то ранее начисленные взносы, возможно, потребуется пересчитать.

Например, в апреле были начислены взносы по пониженным тарифам, в мае после установления нового «нулевого» тарифа в документе «Начисление зарплаты и взносов» автоматически пересчитаются взносы за апрель. Для уволенных сотрудников перерасчет производится отдельным документом «Перерасчет страховых взносов» (раздел Налоги и взносы).

Заполнение расчета по страховым взносам

Плательщики, которые имеют право на нулевые тарифы страховых взносов за полугодие 2020 года, при заполнении приложения № 1 и приложения № 2 к разделу 1 расчета, в поле 001 «Код тарифа плательщика» указывают значение «21». Этот код пока не внесен в приложение № 5, однако специалисты ФНС России рекомендуют указывать именно его, пока в Порядок не внесены соответствующие изменения (письмо ФНС России от 09.06.2020 № БС-4-11/9528@).

В строках 070-090 отражается информация в целом по плательщику страховых взносов. Если в течение апреля-июня 2020 года организации и предприниматели, применяющие ставку 0 процентов по страховым взносам, производили оплату пособий, то зачесть эти суммы можно в следующих периодах (п. 9 ст. 431 НК РФ). Также за возвратом суммы превышения можно обратиться в орган ФСС России (ч. 2 ст. 4.6 Федерального закона от 29.12.2006 № 255-ФЗ).

В разделе 3 по сотрудникам за апрель-июнь 2020 указывается: всего сумма выплат (строка 140), база для исчисления страховых взносов на ОПС (строка 150), но при этом в строках исчисленных страховых взносов будут прочерки (строка 170). В строке 130 указывается код застрахованного лица - КВ (ВЖКВ, ВПКВ в отношении иностранцев).

ФНС России дополнила ранее утвержденные контрольные соотношения для проверки расчета по страховым взносам. Они приведены в приложении к письму налоговой службы от 10.06.2020 № БС-4-11/9607.

В соответствии с п. 2.11–2.13 контрольных соотношений при отражении в расчете по взносам кода «21» налоговые органы будут проверять обязательное соблюдение условий, закрепленных в ст. 3 Закона № 172-ФЗ, т.е. условий для применения тарифов в размере 0 процентов.

Необходимо, чтобы:

-

работодатель по состоянию на 01.03.2020 был включен в »«;

-

основной вид деятельности (по коду из ЕГРЮЛ или ЕГРИП) относился к .

Здравствуйте!

Подскажите, эта информация откуда следует:

Если у сотрудника несколько видов начислений, то для расчета базы в пределах МРОТ сумма рассчитывается пропорционально с каждого вида начисления, облагаемого взносами

нет, до 12130 общий тариф, свыше 12130 пониженный.

Бухгалтер Корейко, Вы мне ответили?

Эта фраза из статьи, только из какого нормативного документа это следует, я не могу понять

У сотрудника два вида начислений, один из них пособие за дни ухода ща ребенком-инвалидом. Нужно определить сумму взносов с этого пособия, 1С посчитала пропорционально как раз. Но где есть разъяснения по этому расчету?

Есть письмо Минфина по поводу исчисления взносов с ДОВ по уходу за ребенком -инвалидом.Исчисленные взносы, приходящиеся на ДОВ нужно рассчитать пропорционально доле этих ДОВ общем доходе.(всего взносы * % ДОВ).

Постоянное обновление, Спасибо, поищу!