Письмом ФНС России от 04.07.2017 № ЕД-4-15/12846@ в формат представления требования в электронной форме были внесены изменения (версия 5.03), согласно которым в состав требования теперь включается приложение в электронной форме (в формате xml) не только по разделам 8-12 декларации, но и по выявленным нарушениям контрольных соотношений показателей декларации. До выхода указанного письма в соответствии с ранее действовавшим форматом (версия 5.02) в состав требования входило приложение по КС и по сведениям, отсутствующим в книге продаж, только в текстовом формате (в формате pdf).

Формирование пояснений по контрольным соотношениям

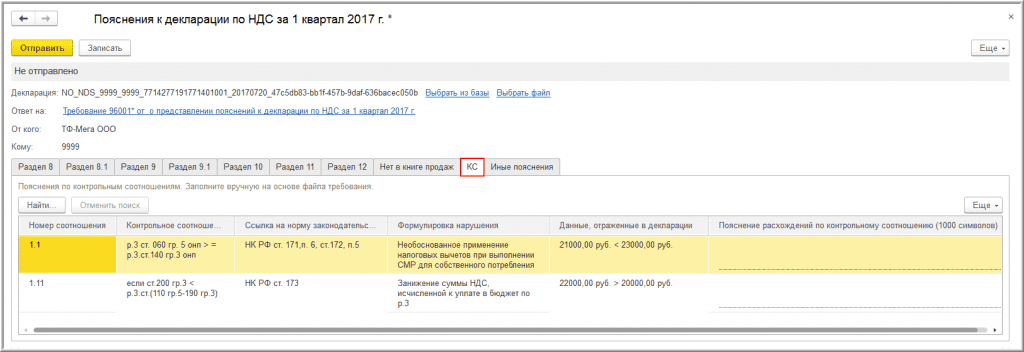

Если согласно поступившему Требованию по новому формату необходимо представить пояснения не только по выявленным несоответствиям в разделах 8-12 налоговой декларации, но и по нарушениям контрольных соотношений показателей декларации (КС), то необходимо в открытом документе Пояснения к декларации:

- перейти на закладку КС;

- внести в графу Пояснение расхождений по контрольному соотношению (1000 символов) текстовую информацию, поясняющую возникшие расхождения (рис. 1).

Рис. 1

Если в результате проверки Требования по контрольным соотношениям будут выявлены ошибки, приводящие к изменению стоимостных показателей налоговой декларации, то будет необходимо представить уточненную налоговую декларацию.

Обработка подготовленных пояснений к расхождениям по контрольным соотношениям показателей декларации можно сохранить по кнопке Записать или отправить налоговому органу по утвержденному формату по кнопке Отправить.

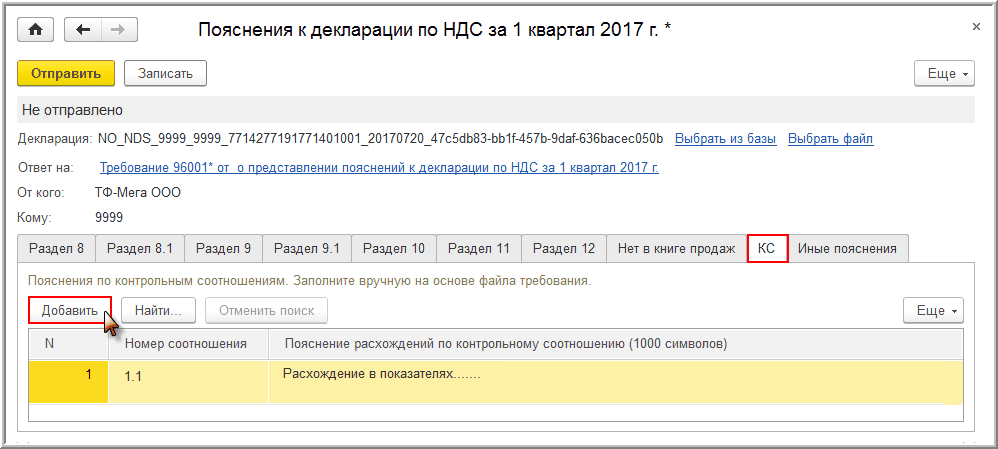

Если в полученном требовании содержится приложение по КС только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в открытом документе Пояснения к декларации:

- перейти на закладку КС;

- с помощью кнопки Добавить перенести в графу Номер соотношения номер контрольного соотношения из полученного Требования:

- в графу Пояснение расхождений по контрольному соотношению (1000 символов) ввести текстовую информацию, поясняющую возникшие расхождения (рис. 2).

Рис. 2

Формирование пояснений по иным основаниям

Если согласно поступившему Требованию необходимо представить пояснения по отсутствию тех или иных регистрационных записей в книге продаж или по иным ошибкам (противоречиям), выявленным в ходе камерального контроля декларации по НДС, то такие пояснения также представляются по формату, утв. приказом ФНС России от 16.12.2016 № ММВ-7-15/682@, по ТКС через оператора ЭДО.

Для формирования пояснений необходимо перейти на соответствующие закладки документа Пояснения к декларации.

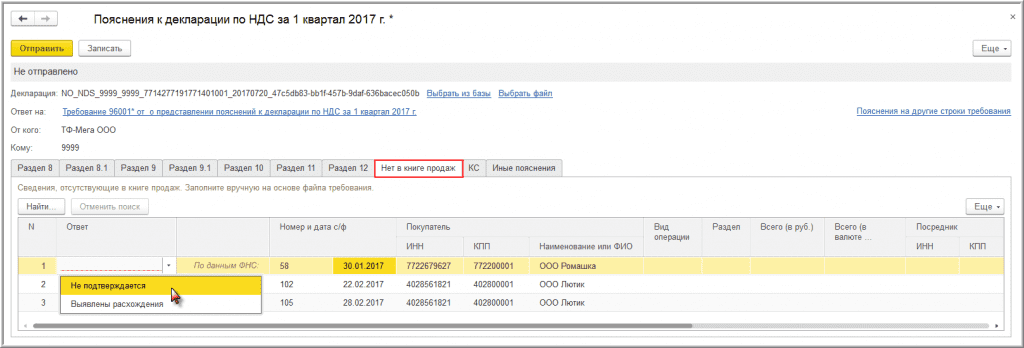

Так, например, в случае отсутствия в разделе 9 налогоплательщика регистрационной записи по счету-фактуре, по которому контрагентом была отражена соответствующая регистрационная запись в разделе 8 налоговой декларации, необходимо на закладке "Нет в книге продаж" представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

Значение Не подтверждается выбирается в том случае, если после проверки налогоплательщик уверен в достоверности сведений, отраженных им в разделе 9 налоговой декларации (или в приложении 1 к разделу 9 уточненной налоговой декларации), представленной в налоговый орган, подтверждая тем самым отсутствие у него соответствующей операции, являющейся объектом налогообложения по НДС, и выставления данного счета-фактуры.

При выборе такого варианта ответа графы Вид операции, Раздел, Всего (в руб.), Всего (в валюте счета-фактуры), Посредник (ИНН/КПП) не заполняются (рис. 3).

Рис. 3

Значение Выявлены расхождения выбирается, если в результате проверки налогоплательщик обнаружил ошибку в отражении/неотражении данного счета-фактуры в декларации.

После выбора этого вида ответа в табличной части для соответствующей регистрационной записи появляется дополнительная строка Уточненные данные, в которой необходимо внести исправленные значения.

Например, при формировании Требования налоговый орган, не найдя соответствующей регистрационной записи у налогоплательщика, полагал, что такая запись должна присутствовать в разделе 9. Однако налогоплательщик выставлял покупателю счет-фактуру от собственного имени, действуя в рамках договора комиссии, в силу чего данный счет-фактура был отражен не в разделе 9, а в разделе 10 налоговой декларации по НДС и при этом еще и с ошибкой в указании номера.

Если в результате проверки будет выявлено неправомерное отсутствие регистрационной записи по данному счету-фактуре в книге продаж (дополнительном листе книги продаж), то для исправления допущенной ошибки будет необходимо представить уточненную налоговую декларацию за соответствующий налоговый период, внеся недостающую запись в приложение 1 к разделу 9.

Подготовленные пояснения также можно предварительно сохранить с помощью кнопки Записать или отправить в налоговый орган по кнопке Отправить.

Если в полученном требовании содержится приложение о представлении пояснений по сведениям, отсутствующим в книге продаж, только в текстовом формате, то для его обработки и представления пояснений в электронном формате будет необходимо в документе Пояснения к декларации:

- перейти на закладку Нет в книге продаж;

- по кнопке Добавить вручную перенести в каждую строку информацию из поступившего от налогового органа Требования в формате pdf;

- представить пояснения по каждой строке, выбрав один из двух возможных вариантов ответа: Не подтверждается или Выявлены расхождения.

Напомним, что на закладке Иные пояснения документа Пояснения к декларации можно представит любую текстовую информацию, поясняющую те или иные несоответствия (расхождения), выявленные при камеральном контроле. В этой части в формате ничего не изменилось.

Пошаговая инструкция по представлению пояснений по требованию налогового органа в программе "1С:Бухгалтерия 8" (редакция 3.0) размещена на сайте 1С:ИТС:

- получение требования;

- отправка квитанции о получении требования;

- формирование пояснения по разделам 8-12;

- формирование пояснений по контрольным соотношениям;

- формирование пояснений по иным основаниям.