Изменения в порядке получения вычетов по НДС

Федеральный закон от 28.12.2022 № 565-ФЗ существенным образом изменил порядок применения налоговых вычетов по НДС для организаций и ИП, уплачивающих данный налог в качестве налоговых агентов в соответствии со статьей 161 НК РФ. Речь идет о российских компаниях, приобретающих на территории РФ товары, работы и услуги у иностранных лиц.

Такие компании признаются налоговыми агентами по НДС и обязаны исчислять, удерживать у иностранных контрагентов и уплачивать в бюджет соответствующую сумму НДС при оплате приобретенных товаров, работ и услуг. Указанные обязанности они исполняют вне зависимости от того, являются ли они налогоплательщиками НДС или нет. При этом НДС, уплаченный российской компанией за иностранного контрагента в качестве налогового агента, можно принять к вычету. Право на этот вычет имеют покупатели – налоговые агенты, состоящие на учете в ИФНС и исполняющие обязанности налогоплательщика НДС.

Одно из основных изменений для таких налоговых агентов состоит в том, что, начиная с 1 января 2023 года, налоговый вычет по НДС можно заявить независимо от того, был ли уплачен налог в бюджет или же нет. Данное обстоятельство объясняется тем, что по новым правилам всю налоговую отчетность, в том числе и декларации по НДС, в которых заявляются налоговые вычеты, необходимо представлять в ИФНС в единый срок, до момента уплаты самих налогов.

Декларацию по НДС необходимо представлять в инспекцию не позднее 25-го числа месяца, следующего за истекшим кварталом, а платить налог нужно равными долями по 1/3 суммы не позднее 28-го числа каждого из трех месяцев, следующих за истекшим кварталом. Таким образом, сейчас к вычету заявляется исчисленный, но неуплаченный налог, в отличие от того, как это было раньше. Следовательно, чтобы заявить в 2023 году налоговый вычет по НДС, налогоплательщиком должны выполняться следующие обязательные условия (ст.ст. 171 и 172 НК РФ):

- принятие на учет приобретенных товаров, работ, услуг и имущественных прав;

- наличие документа, подтверждающего исчисление суммы НДС;

- приобретенные товары, работы, услуги и имущественные права предназначены для использования в деятельности, облагаемой НДС;

- наличие надлежаще оформленного счета-фактуры, составленного самим же налоговым агентом при приобретении у иностранного поставщика товаров, работ, услуг или имущественных прав.

Документа, подтверждающего фактическую уплату в бюджет удержанного у иностранного поставщика НДС, для получения вычета больше не требуется. В связи с указанными изменениями исчисление НДС и его принятие к вычету теперь осуществляются в рамках одного отчетного квартала, а сама уплата налога производится уже в следующем квартале.

Вычет НДС при приобретении товаров и услуг у иностранных контрагентов в «1С:Бухгалтерии 8» ред. 3.0

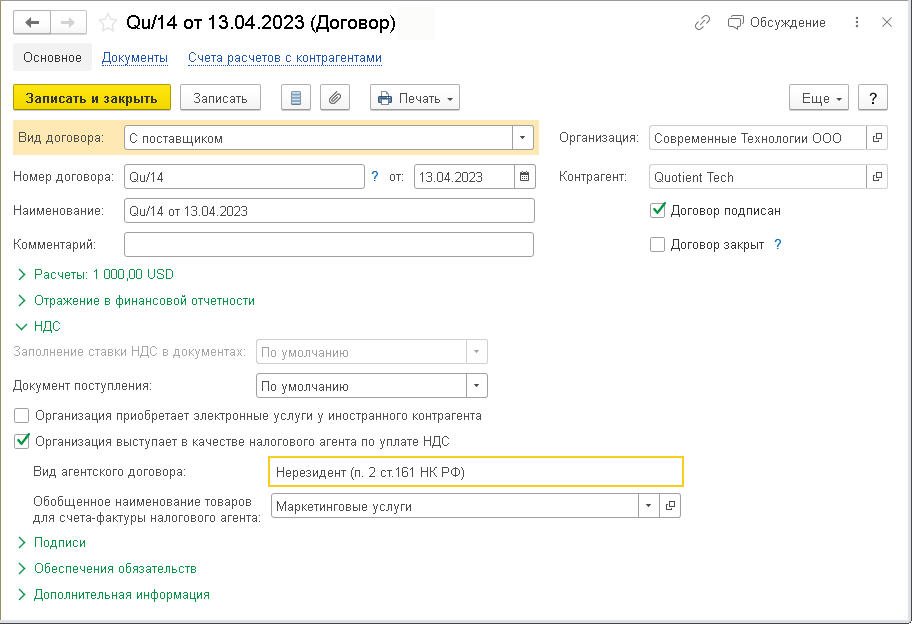

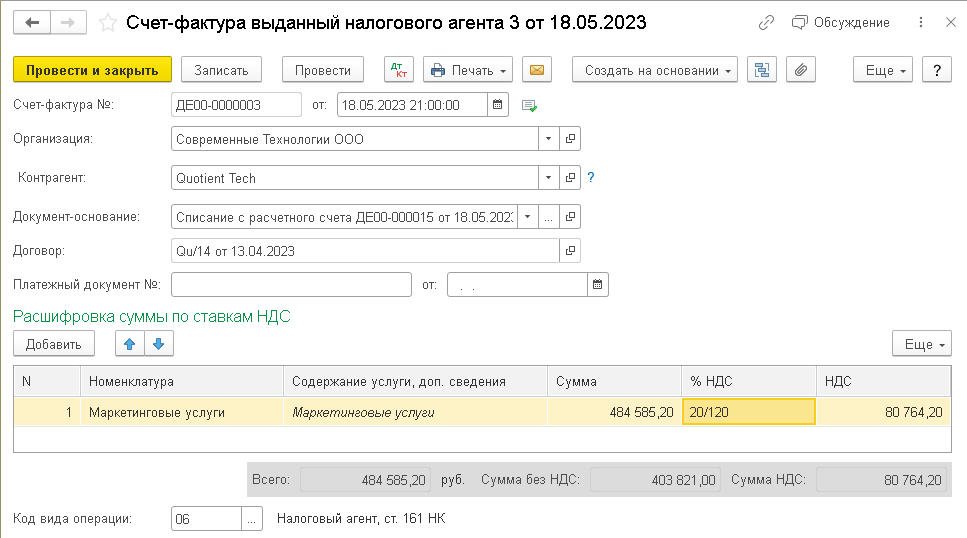

В «1С:Бухгалтерии 8» редакции 3.0 указанные изменения поддержаны. Счет-фактура налогового агента заполняется автоматически на основании документа, отражающего перечисление денежных средств в адрес поставщика-нерезидента. В договоре с таким поставщиком должен быть указан признак налогового агента.

Рис. 1. Карточка договора с поставщиком-нерезидентом при исполнении обязанности налогового агента по НДС

Рис. 2. Счет-фактура налогового агента

После того, как в программе будет учтено поступление услуг от данного нерезидента, можно заявить вычет НДС с помощью документа Формирование записей книги покупок.

Новый порядок возмещения НДС с 2023 года

Федеральный закон от 14.07.2022 № 263-ФЗ с 1 января 2023 года изменил порядок возмещения НДС. По действующим правилам возмещение производится, если по итогам того или иного квартала сумма налоговых вычетов превысит общую сумму налога, исчисленную по операциям, признаваемым объектом налогообложения НДС. Полученная разница либо возвращается налогоплательщику, либо зачитывается в счет уплаты других налогов (ст. 78 НК РФ).

При этом из-за перехода компаний на уплату налогов путем внесения ЕНП на единый налоговый счет разница в сумме вычетов по НДС теперь учитывается на ЕНС и формирует его сальдо (п. 2 ст. 11 НК РФ). Соответственно, зачет или возврат НДС по новым правилам возможны только при положительном сальдо ЕНС. При отрицательном сальдо НДС из бюджета вернуть не удастся. В таком случае образовавшаяся разница по вычетам НДС будет зачтена в следующей последовательности (п. 8 ст. 45 НК РФ):

- налоговая недоимка – начиная с наиболее раннего момента ее выявления;

- налоги;

- пени;

- проценты;

- штрафы.

При наличии же на едином счете положительного сальдо налогоплательщик вправе возместить имеющуюся переплату по НДС.

По общему правилу, сделать это можно путем заявления НДС к возмещению в налоговой декларации. Получив такую декларацию, ИФНС проведет по ней камеральную проверку. Срок проверки составляет 2 месяца со дня представления налоговой декларации, но его могут продлить еще на один месяц, если налоговики установят признаки, указывающие на возможное нарушение законодательства о налогах и сборах (п. 2 ст. 88 НК РФ).

По окончании проверки в течение 7 дней ИФНС обязана принять решение о возмещении НДС либо об отказе в возмещении. О принятом решении налоговики сообщают плательщику в течение 5 дней со дня его принятия (п. 4 ст. 176 НК РФ). По новым правилам поручение на возврат денег ИФНС направит в федеральное казначейство уже на следующий день после принятия решения о возмещении, а деньги в счет возмещения НДС поступят на указанный плательщиком счет в течение дня, следующего за днем направления поручения в казначейство.

При этом для тех компаний, которые применяют заявительный порядок возмещения НДС (до окончания камеральной проверки при предоставлении банковской гарантии или поручительства), с 1 января 2023 года также произошли изменения. Так, при необоснованном получении ими из бюджета излишне возмещенного НДС налоговики больше не выставляют требования о необходимости вернуть полученные деньги.

Вместо указанных требований налоговики направляют компаниям решения об отмене возмещения НДС. Получив решение об отмене, налогоплательщик должен вернуть в бюджет полученную денежную сумму с начисленными на нее процентами. Проценты должны быть уплачены исходя из 2-двукратной ключевой ставки ЦБ РФ. Указанные проценты начисляют начиная с 3 дня после принятия решения о возмещении НДС до дня отмены данного решения (п. 17 ст. 176.1 НК РФ).