Декларацию 3-НДФЛ за 2023 год нужно сдать по обновленной форме, утв. приказом ФНС от 15.10.2021 №ЕД-7-11/903@ в редакции приказа ФНС от 29.09.2022 №ЕД-7-11/880@. В декларации в новой редакции изложены:

- приложение 5 Расчет стандартных и социальных налоговых вычетов, а также инвестиционных налоговых вычетов, установленных статьей 219.1 НК РФ;

- приложение 6 Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, а также налоговых вычетов, установленных абз.2 пп.2 п.2 ст.220 НК РФ.

По строкам 050 и 060 теперь нужно указывать сумму стандартного налогового вычета, предоставляемого на каждого ребенка или подопечного, признанных судом недееспособными, вне зависимости от их возраста, а в новой строке 155 – сумму фактически произведенных и документально подтвержденных расходов, принимаемых к вычету при продаже и погашении имущественных прав.

При заполнении приложения № 7 налогоплательщики должны использовать новые коды операций – «37» и «38», которые служат для указания расходов и вычетов по операциям с ценными бумагами, а также доходов от участия в инвестиционных товариществах.

Кто обязан сдавать 3-НДФЛ за 2023 год

Представить налоговую декларацию по форме 3-НДФЛ за 2023 год обязаны следующие категории плательщиков НДФЛ:

- ИП, применяющие общую систему налогообложения (ОСНО);

- нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие плательщики НДФЛ, занимающиеся частной практикой;

- физлица, продавшие в 2023 году недвижимое имущество, находившееся в их собственности меньше минимального срока владения, применяемого в целях освобождения от уплаты НДФЛ (три года и пять лет);

- физлица, получившие доход от других физлиц и организаций, не являющихся налоговыми агентами по НДФЛ, на основе заключенных трудовых договоров и договоров ГПХ;

- физлица, получившие доход от лиц, не являющихся налоговыми агентами по НДФЛ, по договорам найма и договорам аренды любого имущества;

- физлица, планирующие получить налоговые вычеты по НДФЛ;

- физлица, получившие в 2023 году доходы от налоговых агентов, которые не удержали и не уплатили с данных доходов полагающуюся сумму НДФЛ;

- физлица, получившие выигрыши от лотерей и азартных игр в сумме, не превышающей 15 000 рублей;

- физлица, получившие от других физлиц, не являющихся ИП, налогооблагаемые доходы в денежной и натуральной формах в порядке дарения.

Все перечисленные налогоплательщики должны самостоятельно рассчитать и уплатить в бюджет НДФЛ с полученных в 2023 году доходов не позднее 15 июля 2024 года (п.4 ст.228 НК РФ). До уплаты налога необходимо заполнить и направить в налоговую инспекцию декларацию по форме 3-НДФЛ.

Как заполнить и сдать 3-НДФЛ за 2023 год

Форма 3-НДФЛ включает в свой состав титульный лист, Раздел 1 (с приложением заявления о возврате суммы излишне уплаченного налога) и Раздел 2, приложения 1–8 к декларации, а также Расчет к приложению 1 и Расчет к приложению 5.

Обязательному заполнению всеми плательщиками подлежат только титульный лист (здесь указывают сведения о налогоплательщике), а также Раздел 1 (сведения о суммах налога, подлежащих уплате или возврату из бюджета) и Раздел 2 (расчет налоговой базы и суммы налога, подлежащей уплате ). Все прочие приложения и расчеты заполняют в случае необходимости при наличии соответствующих показателей.

В приложении 1 указывают доходы, полученные от источников в РФ, в приложении 2 – доходы, полученные от источников за пределами РФ, в приложении 3 – доходы от предпринимательской и частной практики, а в приложении 4 – доходы, не подлежащие налогообложению. В приложениях 5–7 приводят расчеты полагающихся налоговых вычетов по НДФЛ, а в приложении 8 – расчет налоговой базы по операциям с ценными бумагами. В расчете к приложению 1 указывают сумму доходов от продажи объектов недвижимого имущества, а в расчете к приложению 5 – социальные налоговые вычеты по расходам на добровольное страхование.

При сдаче декларации за прошедший год в поле «Налоговый период» нужно указать код «34», а в поле «Отчетный год» – значение «2023». Сумму НДФЛ, отражаемую по строке 150 раздела 2, определяют в целом за календарный год. Ее рассчитывают из общей суммы доходов (строка 010 раздела 2) и суммы налоговых вычетов (строка 040 раздела 2) без учета авансовых платежей, исчисленных за первый квартал, полугодие и девять месяцев. В строках 160 и 170 производят расчет суммы НДФЛ, подлежащей доплате либо уменьшению за год уже с учетом исчисленных ранее авансовых платежей (письмо ФНС от 02.02.2023 №БС-3-11/1286@).

Для целей декларирования полученных доходов, а также заявления налоговых вычетов представлять две декларации не требуется. В таких случаях налогоплательщики должны представить единую декларацию 3-НДФЛ, в которой нужно отразить все доходы и все налоговые вычеты, право на которые имеет физлицо. При заполнении декларации в ней необходимо отразить, в том числе все предоставленные налоговым агентом (работодателем) вычеты, в том числе стандартные на детей.

Заполненную декларацию нужно направить в налоговый орган по месту жительства налогоплательщика. Физлица, отнесенные к категории крупнейших налогоплательщиков, должны представить 3-НДФЛ в налоговый орган по месту учета таких налогоплательщиков. Представить декларацию можно на личном приеме в ИФНС по месту жительства; по почте; через личный кабинет налогоплательщика на сайте ФНС; в электронной форме по ТКС.

Декларация 3-НДФЛ в программе «1С:Бухгалтерия 8»

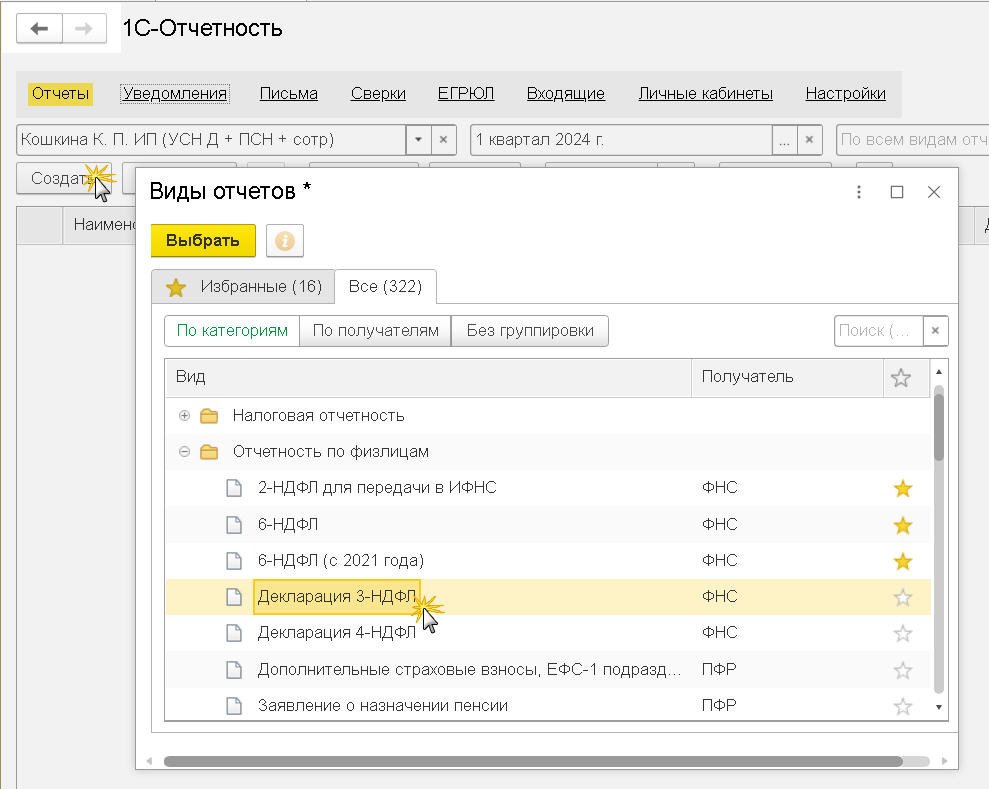

В «1С:Бухгалтерии 8» форма 3-НДФЛ доступна в разделе Отчеты единого рабочего места 1С-Отчетность.

По команде Создать в открывшейся форме Виды отчетов следует выбрать значение Декларация 3-НДФЛ из папки Отчетность по физлицам.

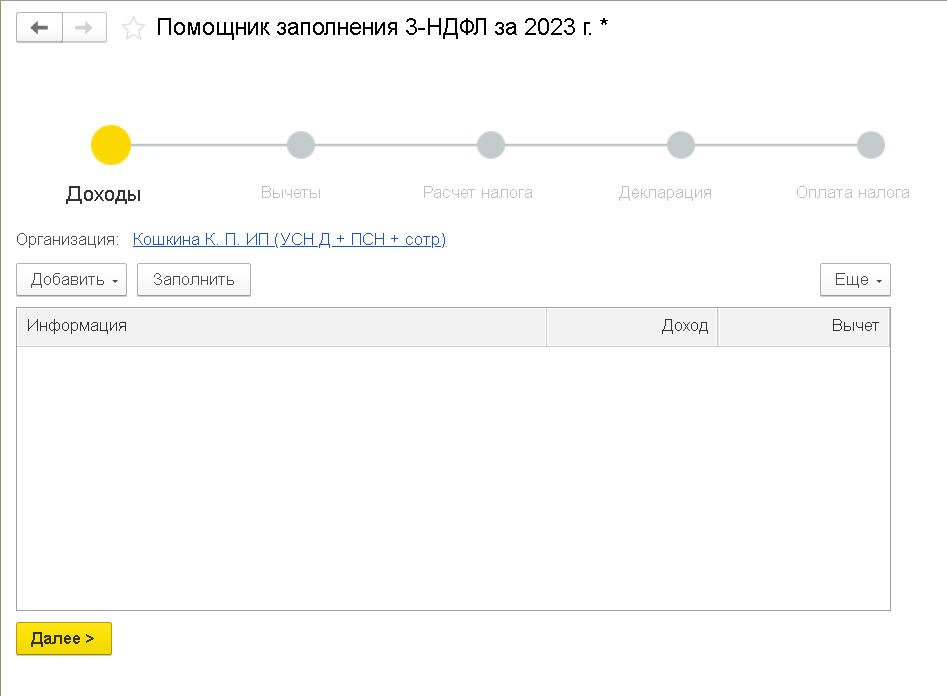

Декларация заполняется с использованием специального помощника.

Сроки сдачи 3-НДФЛ за 2023 год

Налоговую декларацию по форме 3-НДФЛ необходимо представлять не позднее 30 апреля года, следующего за истекшим налоговым периодом – годом (п.1 ст.299 НК РФ). Если крайняя дата представления налоговой декларации выпадает на день, признаваемый выходным или нерабочим праздничным днем, то срок сдачи декларации переносят на ближайший следующий за ним рабочий день (п.7 ст.6.1 НК РФ).

В текущем году 30 апреля и следующий за ним день 1 мая являются нерабочими праздничными днями, поэтому крайний срок сдачи декларации 3-НДФЛ за 2023 год переносится на 2 мая 2024 года.

Это общий срок представления налоговой декларации, однако если физлицо представляет декларацию исключительно с целью получения налоговых вычетов, то 3-НДФЛ в указанных целях можно подать в любое время в течение всего 2024 года.

Также общий срок сдачи 3-НДФЛ могут не соблюдать предприниматели, которые в 2024 году прекращают свою деятельность и снимаются с налогового учета в качестве ИП. Такие налогоплательщики должны представить 3-НДФЛ в 5-дневный срок со дня внесения в ЕГРИП сведений о прекращении предпринимательской деятельности (п.3 ст.299 НК РФ).

Остальные налогоплательщики, обязанные представить 3-НДФЛ за 2023 год, должны сдать декларацию не позднее 2 мая 2024 года. Пропуск указанного срока повлечет наложение налоговых штрафов.

Штрафы за несдачу 3-НДФЛ за 2023 год

Непредставление, равно как и несвоевременное представление декларации 3-НДФЛ за 2023 год является основанием для привлечения налогоплательщика к ответственности по ст.119 НК РФ (непредставление налоговой декларации или расчета по страховым взносам).

Данная норма предусматривает наложение штрафа в размере 5% от суммы налога, подлежащей уплате на основании данной налоговой декларации. Такой штраф рассчитают за каждый полный или неполный месяц просрочки сдачи декларации. Максимальный штраф за несдачу 3-НДФЛ составляет 30% от суммы налога, уплачиваемого по декларации, а минимальный – 1000 рублей.

Если налогоплательщик наряду с несдачей декларации не уплатил и сам налог по данной декларации, то его привлекут к ответственности еще и по ст.122 НК РФ (неуплата и неполная уплата налогов и страховых взносов). Налог по декларации 3-НДФЛ налогоплательщики должны заплатить не позднее 15 июля года, следующего за истекшим (п.4 ст.228 НК РФ). Пропуск этого срока повлечет наложение налогового штрафа в размере от 20 до 40% неуплаченной суммы НДФЛ.

Кроме того, налогоплательщика, не сдавшего 3-НДФЛ, могут оштрафовать еще и за непредставления письменных пояснений в налоговую инспекцию по факту получения незадекларированных доходов (письмо ФНС от 24.11.2021 №ЕА-4-15/16364@). Штраф за это нарушение назначают по ст.129.1 НК РФ, и его размер составляет 5 000 рублей.

- Гражданам предоставили право получать вычеты по НДФЛ на долгосрочные сбережения

- Минспорт определил на 2024 год перечень фитнес-клубов, которые можно посещать за счет НДФЛ

- С 2024 года увеличены предельные размеры социальных вычетов по НДФЛ

- С 2024 года можно оформить социальный вычет по расходам на обучение супругов