Согласно статье 136 ТК РФ, зарплата сотрудникам выплачивается не реже, чем каждые полмесяца. Дата выплаты зарплаты устанавливается правилами внутреннего трудового распорядка, коллективным договором или трудовым договором не позднее 15 календарных дней со дня окончания периода, за который она начислена.

С 1 января 2023 года вступил в силу Федеральный закон от 14.07.2022 № 263-ФЗ, который изменил порядок определения даты фактического получения дохода в виде оплаты труда в учете НДФЛ. С 2023 года датой фактического получения зарплаты стала дата ее выплаты, в том числе за первую половину месяца (пп. 1 п. 1 ст. 223 НК РФ). Исчисление НДФЛ производится на дату фактического получения зарплаты (п. 3 ст. 226 НК). Удерживать НДФЛ необходимо при каждой выплате зарплаты (п. 4 ст. 226 НК РФ).

Согласно статье 226 НК РФ, для исчисления налога, а затем его удержания в программе «1С:Зарплата и управление персоналом 8» ред. 3 необходимо выполнить расчет за первую половину месяца с расчетом НДФЛ документом Начисление за первую половину месяца.

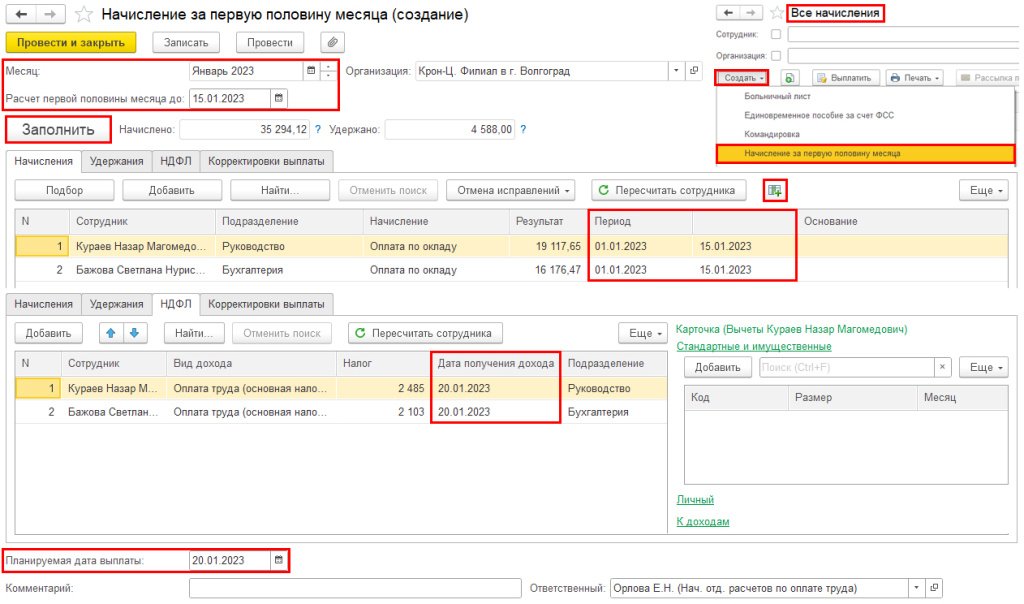

Документ Начисление за первую половину месяца можно создать в разделе Зарплата по ссылке Все начисления (или Создать по ссылке Начисление за первую половину месяца), рис. 1.

Рис. 1. Документ «Начисление за первую половину месяца» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Документ Начисление за первую половину месяца предназначен для расчета суммы аванса сотрудникам, исходя из их плановых начислений и удержаний, а также расчета НДФЛ. Итоговые начисления за весь месяц регистрируются при окончательном расчете зарплаты за месяц документом Начисление зарплаты и взносов.

Внимание! Порядок исчисления и удержания НДФЛ регулирует НК РФ. Если трудовым договором или локальным нормативным актом в организации предусмотрена выплата за первую половину месяца фиксированной суммой, с 2023 года с этого дохода необходимо исчислить и удержать налог при его выплате. Таким образом сумма к выплате не будет соответствовать оговоренной фиксированной сумме.

Начиная с версий 3.1.24.212 и 3.1.23.357 программы «1С:Зарплата и управление персоналом 8» ред. 3, документ Начисление за первую половину месяца с 2023 года заполняется по всем сотрудникам, независимо от ранее указанного способа расчета аванса.

В документе указывается месяц, за который проводится начисление. Также можно изменить дату Расчета первой половины месяца до, установленную по умолчанию (15-е число), до которой следует учитывать отработанное время при расчете начислений (рис. 1).

Внимание! Расчет пособий, доначислений, взносов и т.д. для выплаты аванса производить не нужно.

По кнопке Заполнить в таблицу автоматически попадут все сотрудники организации (рис. 1).

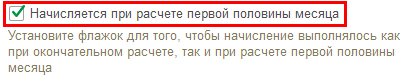

Внимание! На вкладку Начисления в документе Начисление за первую половину месяца автоматически попадут плановые начисления сотрудников, внутри которых установлен флаг Начисляется при расчете первой половины месяца (рис. 2).

Рис. 2. Флаг «Начисляется при расчете первой половины месяца» внутри начисления в программе «1С:Зарплата и управление персоналом 8» ред. 3

Расчет за первую половину месяца проводится с учетом отработанного времени сотрудников. Посмотреть показатели и проверить расчет начисления сотрудников можно по соответствующей кнопке Показать подробности расчета (рис. 1).

Исчисление НДФЛ с применением вычетов в документе Начисление за первую половину месяца проводится на вкладке НДФЛ на планируемую дату выплаты (рис. 1).

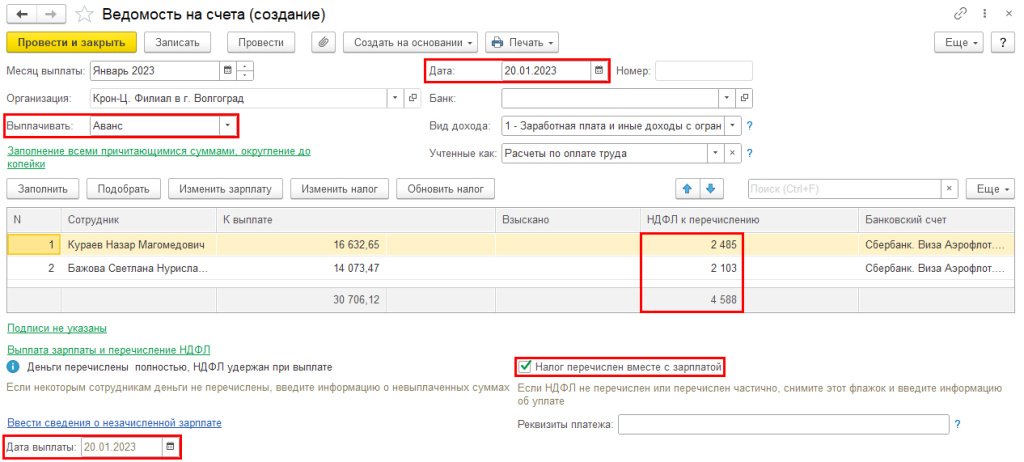

Внимание! Если Ведомость на выплату (рис. 3) (фактическая выплата) будет проведена в другой день, то в программе автоматически изменится дата выплаты дохода и НДФЛ, согласно дате, установленной в ведомости на выплату.

После проведения документа Начисление за первую половину месяца ведомость на выплату с видом Выплачивать: Аванс заполнится автоматически по всем сотрудникам. Суммы аванса будут рассчитаны с учетом удержанного НДФЛ (рис. 3).

Рис. 3. Ведомость на выплату аванса в программе «1С:Зарплата и управление персоналом 8» ред. 3

Налог будет удержан на дату выплаты, указанной в поле Дата выплаты (рис. 3).

Внимание! В ведомости на выплату аванса также указываются суммы из расчетных документов, выплата по которым была выбрана с авансом.

Перечислить НДФЛ (п. 6 ст. 226 НК РФ) с зарплаты, выплаченной с 1 по 22 января 2023 года, необходимо не позднее 30 января 2023 года (п. 7 ст. 6.1 НК РФ). В Ведомости флаг Налог перечислен вместе с зарплатой устанавливается по умолчанию.

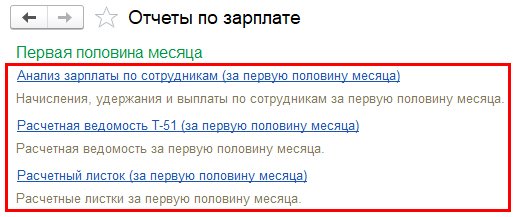

Для анализа начисления за первую половину месяца применяются отчеты по зарплате: Анализ зарплаты по сотрудникам (за первую половину месяца), Расчетная ведомость Т-51 (за первую половину месяца), Расчетный листок (за первую половину месяца) в подразделе Первая половина месяца (рис. 4).

Рис. 4. Отчеты по зарплате за первую половину месяца в программе «1С:Зарплата и управление персоналом 8» ред. 3

Расскажите, пожалуйста, как начислять аванс за 1-ю половину января 2023 г. в Базовой редакции 3.0.

Нетипичный 1С-ник, В БП 3.0? Документом "Начисление зарплаты" с установленным внутри флагом "Аванс". Выплата производится Ведомостью с тем же флагом "Аванс".

Настройка аванса в программе происходит в разделе "Зарплата и кадры" - "Настройки зарплаты" - "Порядок учета зарплаты"

Подскажите, пожалуйста, каким документом начислить второй аванс за месяц январь?

Екатерина, В ЗУП – также документом "Начисление за первую половину месяца" с измененной датой "Расчет первой половины месяца до". Если по умолчанию была установлена дата 15.01 и с ней был проведен документ, то в новом документе укажите другую дату, необходимую вам, например, 20.01. Тогда период в таблице будет рассчитан с 16.01 по 20.01.

Также проверяйте, пожалуйста, чтобы суммы всех ваших авансов по сотруднику не превышали итоговую сумму зарплаты за месяц, иначе появятся минуса и будет ошибка.

При ручных корректировках (будь то изменение даты или суммы), обязательно пересчитывайте удержания и НДФЛ. Для этого на вкладках есть соответствующие кнопки. Но лучше корректировки не вводить, а вводить документы "Все отсутствия сотрудников", регистрируя неявки

Добрый день. Не заполняется вкладка НДФЛ, если стоит дата выплаты аванса 20.01. Если поменять на 01.02, то заполняется и дата получения дохода встает 01.02, но это же неправильно. Как быть?

Любовь, В настройках учетной политики какая стоит дата выплаты аванса? (внутри карточки организации)

Анастасия Гурьева 1С, У меня та же проблема. В карточке организации дата аванса - 20 е число, базы обновлены, в учетной политике про удержание НДфл с аванса флажки стоят. Что ещё сделать?

Можно ли править сумму в ведомости до целого числа, без копеек, чуть меньше, чем было начислено за 1 половину месяца? И чем это грозит?

Людмила, Да, посмотрите "Секреты «1С:ЗУП»: как округлить зарплату/аванс" по тэгу секреты 1С:ЗУП

Планируется ли в Бухгалтерии реализовать возможность выбора даты выплаты ЗП? Сейчас в настройках Бухгалтерии есть только выплата в следующем месяце. Нет возможности выплаты месяц в месяц. А также в начислении нет окна дата планируемой выплаты как в ЗП. Соответственно зарплата за январь, ставится дата выплаты дохода например 10 февраля, задваивается вычет за январь и февраль, а НДФЛ регистрируется февралем.