Нормативное регулирование

Экспорт - таможенная процедура, применяемая в отношении товаров Евразийского экономического союза, в соответствии с которой такие товары вывозятся с таможенной территории Союза для постоянного нахождения за ее пределами (п. 1 ст. 139 Таможенного кодекса Евразийского экономического союза).

Порядок налогообложения реализации товаров в таможенной процедуре экспорта зависит от наличия пакета подтверждающих документов, предусмотренного статьей 165 НК РФ.

При реализации товаров на экспорт в соответствии с пунктом 9 статьи 167 НК РФ моментом определения налоговой базы является:

-

последнее число квартала, в котором собран полный пакет подтверждающих документов;

-

день отгрузки товаров в соответствии с подпунктом 1 пункта 1 статьи 167 НК РФ, если полный пакет подтверждающих документов не собран в течение 180 календарных дней, считая с даты помещения товаров под таможенную процедуру экспорта.

Налогообложение НДС реализации товаров на экспорт производится:

-

с применением ставки 0 % (пп. 1 п. 1 ст. 164 НК РФ) при условии, что в налоговый орган представлен пакет подтверждающих документов;

-

с применением ставки 20 % (10 %), согласно пунктам 2 и 3 статьи 164 НК РФ, если пакет подтверждающих документов не собран по истечении 180 календарных дней, считая с даты выпуска товаров таможенными органами в таможенной процедуре экспорта.

Налоговая база при реализации товаров на экспорт в соответствии с пунктом 1 статьи 164 НК РФ в случае расчетов по таким операциям в иностранной валюте определяется в рублях по курсу ЦБ РФ на дату отгрузки товаров (п. 3 ст. 153 НК РФ).

При этом оплата, частичная оплата, полученная налогоплательщиком в счет предстоящих поставок товаров, которые облагаются по налоговой ставке 0 %, в налоговую базу не включается (п. 1 ст. 154 НК РФ).

Порядок заявления налоговых вычетов при реализации товаров в таможенной процедуре экспорта имеет ряд особенностей и с 01.07.2016 зависит от того, какие именно товары отгружаются на экспорт - сырьевые или несырьевые. Если на экспорт отгружаются несырьевые товары:

-

вычет предъявленной суммы НДС производится в общеустановленном порядке (п. 3 ст. 172 НК РФ);

-

у налогоплательщика отсутствует обязанность определения суммы НДС, относящейся к товарам (работам, услугам), имущественным правам, приобретенным для производства и (или) реализации товаров с применением ставки 0 %, т. е. отсутствует обязанность ведения раздельного учета (абз. 2 п. 10 ст. 165 НК РФ).

Вне зависимости от того, какие товары отгружаются на экспорт (сырьевые или несырьевые), вычет суммы налога, исчисленной налогоплательщиком на 181-й календарный день в случае отсутствия подтверждающих документов, производится на дату, соответствующую моменту последующего подтверждения НДС по ставке 0 % (п. 10 ст. 171, п. 3 ст. 172 НК РФ).

Подробнее о порядке исчисления НДС и заявления налоговых вычетов при экспорте товаров см. в разделе .

Экспорт несырьевых товаров: приобретение, учет НДС, отгрузка

Рассмотрим порядок отражения в программе "1С:Бухгалтерия 8" (ред. 3.0) экспорта несырьевых товаров: приобретение, учет НДС, отгрузка.

Пример 1

- 15.02.2022 - 10 шт. диванов "Вальс" на сумму 720 000,00 руб. (в т. ч. НДС 20 % - 120 000,00 руб.) для реализации на экспорт и 10 шт. диванов "Танго" на сумму 480 000,00 руб. (в т. ч. НДС 20 % - 80 000,00 руб.) для реализации на внутреннем рынке.

- 12.04.2022 - получила от покупателя предварительную оплату в размере 50 % стоимости товаров, составляющую 3 000,00 EUR (курс EUR - 85,9752);

- 18.04.2022 - отгрузила на экспорт 6 шт. диванов "Вальс" на общую сумму 6 000,00 EUR (курс EUR - 87,0715);

- 11.05.2022 - получила окончательную оплату за отгруженные товары в размере 3 000,00 EUR (курс EUR - 71,0963).

Настройка учетной политики и параметров учета

Если налогоплательщик реализует на экспорт только несырьевые товары и при этом у него отсутствуют иные основания для ведения раздельного учета (осуществление операций, которые освобождены от налогообложения по ст. 149 НК РФ, и (или) местом реализации которых не признается территория РФ по ст. 147 и ст. 148 НК РФ, и (или) которые не признаются объектом налогообложения по п. 2 ст. 146 НК РФ), то на закладке НДС формы Учетная политика (раздел Главное - подраздел Настройки - Налоги и отчеты) нужно проверить отсутствие флага для значений Ведется раздельный учет входящего НДС по способам учета.

Коды видов товаров, относящихся к сырьевым, утверждены Постановлением Правительства РФ от 18.04.2018 № 466 в соответствии с единой Товарной номенклатурой внешнеэкономической деятельности Евразийского экономического союза.

В соответствии с утвержденными кодами следует указать, относятся или нет реализуемые на экспорт товары к группе сырьевых, проставив соответствующий флаг для каждого конкретного кода ТН ВЭД.

По умолчанию флаг Сырьевой товар снят, т. е. все реализуемые товары относятся к несырьевым.

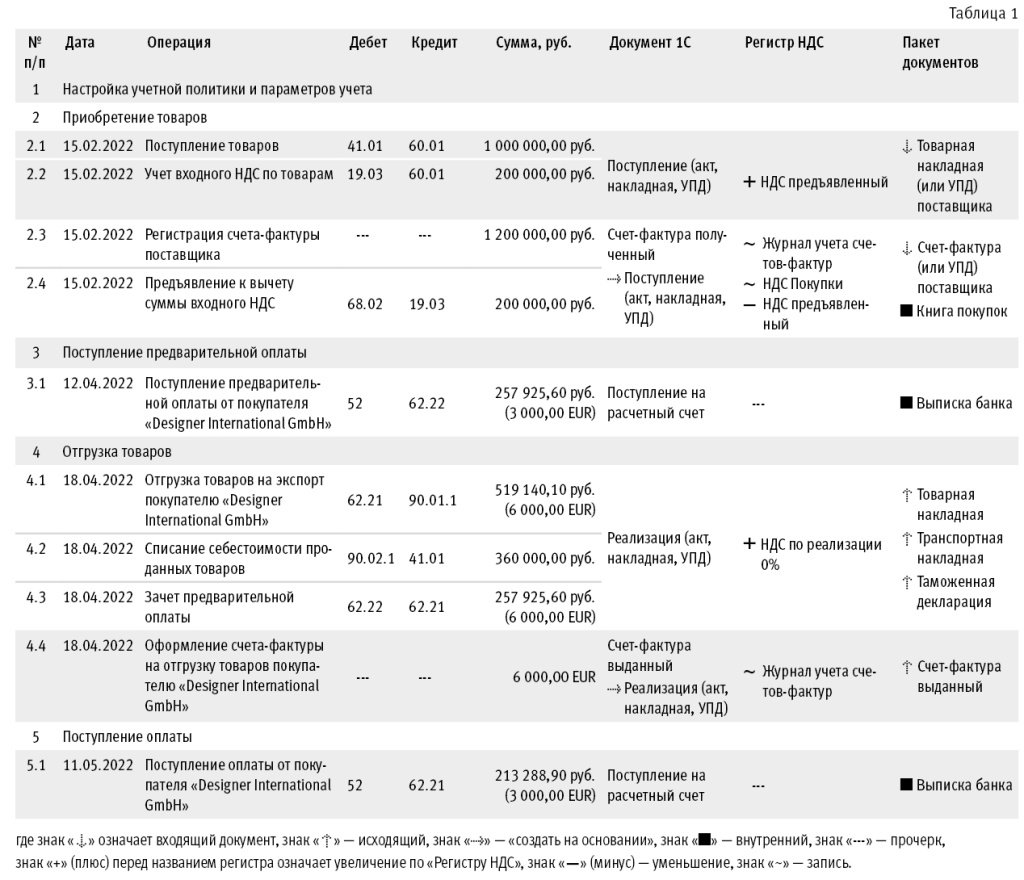

Приобретение товаров

Поступление товаров в организацию (операции 2.1, 2.2) регистрируется с помощью документа Поступление (акт, накладная, УПД) с видом операции Товары (накладная, УПД) (раздел Покупки - подраздел Покупки).

Обратите внимание, если налогоплательщик ведет раздельный учет НДС, т. е. на закладке НДС формы Учетная политика (раздел Главное - подраздел Настройки - гиперссылка Налоги и отчеты) установлен флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета, то в графе Способ учета НДС для несырьевых товаров, приобретаемых для реализации на экспорт, следует установить значение Принимается к вычету.

После проведения документа Поступление (акт, накладная) будут сформированы бухгалтерские проводки:

Дебет 41.01 Кредит 60.01

- на стоимость приобретенных диванов;

Дебет 19.03 Кредит 60.01

- на сумму НДС, предъявленную поставщиком по приобретенным диванам.

Для целей налогового учета (НУ) по налогу на прибыль организаций соответствующие суммы фиксируются также в ресурсах НУ: Сумма Дт и Сумма Кт для счетов с признаком НУ. В регистр НДС предъявленный вводится запись с видом движения Приход и событием Предъявлен НДС Поставщиком.

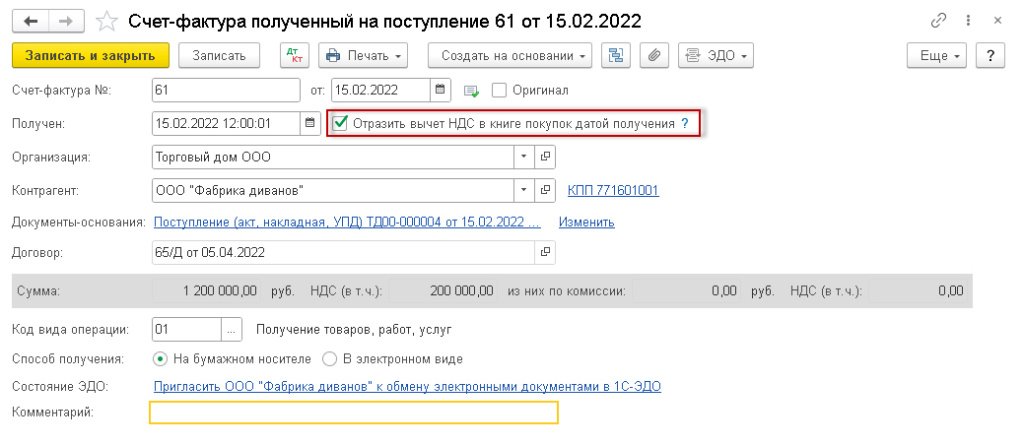

Для регистрации полученного счета-фактуры (операции 2.3, 2.4) необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная, УПД) ввести соответственно номер и дату входящего счета-фактуры и нажать на кнопку Зарегистрировать. После этих действий в строке Счет-фактура появится гиперссылка для перехода в новый сформированный документ Счет-фактура полученный.

Если операция по отгрузке товаров была оформлена продавцом с помощью универсального передаточного документа (УПД) со статусом "1" (счет-фактура и передаточный документ), то необходимо переключатель под табличной частью документа Поступление (акт, накладная, УПД) перевести в положение УПД, и тогда документ Счет-фактура полученный будет автоматически сформирован после проведения документа Поступление (акт, накладная, УПД).

В этом случае перейти в новый документ Счет-фактура полученный можно:

-

из списка связанных документов документа Поступление (акт, накладная, УПД);

-

по гиперссылке Все реквизиты формы Универсальный передаточный документ, которая открывается по гиперссылке строки УПД документа Поступление (акт, накладная, УПД).

Поля документа Счет-фактура полученный (рис. 1) будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная, УПД). Кроме того:

Рис. 1. Счет-фактура на приобретенные несырьевые товары

-

в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

-

в поле Получен проставлена дата регистрации документа Поступление (акт, накладная, УПД), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором электронного документооборота (ЭДО), указанная в его подтверждении;

-

в поле Код вида операции (КВО) будет отражено значение "01", которое соответствует отгрузке (передаче) товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

Если организация не ведет раздельный учет НДС (в настройках учетной политики (раздел Главное - подраздел Настройки - Налоги и отчеты) не установлен флаг для значения Ведется раздельный учет входящего НДС по способам учета), то в документе Счет-фактура полученный существует возможность для автоматического отражения вычета НДС по счету-фактуре в книге покупок за налоговый период, на который приходится дата получения счета-фактуры. Для упрощенного порядка заявления налогового вычета входного НДС необходимо установить флаг Отразить вычет НДС в книге покупок датой получения.

Если флаг снят, то вычет входного НДС можно отразить как в периоде поступления товаров (работ, услуг), так и в течение 3 лет с момента принятия на учет товаров (работ, услуг, имущественных прав) документом Формирование записей книги покупок (раздел Операции - подраздел Закрытие периода - Регламентные операции НДС).

Обратите внимание, если налогоплательщик ведет раздельный учет НДС, т. е. на закладке НДС формы Учетная политика (раздел Главное - подраздел Настройки - гиперссылка Налоги и отчеты) установлен флаг Ведется раздельный учет входящего НДС и Раздельный учет НДС по способам учета, то в документе Счет-фактура полученный отсутствуют строка и флаг для значения Отразить вычет НДС в книге покупок датой получения. В этом случае заявление налогового вычета всегда осуществляется с помощью регламентного документа Формирование записей книги покупок.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр бухгалтерии:

Дебет 68.02 Кредит 19.03

- на сумму входного НДС в размере 200 000,00 руб.

В результате проведения документа Счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур. Записи регистра Журнал учета счетов-фактур используются для хранения необходимой информации о полученном счете-фактуре.

В регистр накопления НДС предъявленный вносится запись с видом движения Расход.

В регистр накопления НДС Покупки вносится запись с событием Предъявлен НДС к вычету для регистрации счета-фактуры в книге покупок.

На основании записи регистра НДС Покупки заполняется книга покупок за период принятия к учету приобретенных товаров и получения счета-фактуры поставщика, т. е. за I квартал 2022 года (раздел Отчеты - подраздел НДС).

Сумма входного НДС по приобретенным товарам будет отражена по строке 120 Раздела 3, а также в Разделе 8 налоговой декларации по НДС за I квартал 2022 года, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (в ред. приказа от 24.12.2021 № ЕД-7-3/1149@) (раздел Отчеты - подраздел 1С-Отчетность - Регламентированная отчетность).

Поступление предварительной оплаты

Поступление частичной оплаты в счет предстоящей поставки товаров (операция 3.1) в программе отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя, который формируется:

-

на основании документа Счет на оплату покупателю (раздел Продажи - подраздел Продажи - журнал документов Счета покупателям);

-

или путем добавления нового документа в список Банковские выписки (раздел Банк и касса - подраздел Банк - журнал документов Банковские выписки).

В результате проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Дебет 52 Кредит 62.22

- на сумму поступившей предоплаты, которая составляет 257 925,60 руб. (3 000,00 EUR х 85,9752, где 85,9752 - курс EUR к рублю РФ на дату получения предоплаты (12.04.2022));

Дебет 91.02 Кредит 52

- на образовавшуюся отрицательную курсовую разницу в результате пересчета средств на банковском счете в EUR, составляющую 12 830,73 руб.

Согласно пункту 1 статьи 154 НК РФ, при получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), которые облагаются по налоговой ставке 0 % в соответствии с пунктом 1 статьи 164 НК РФ, такая оплата в налоговую базу не включается. Следовательно, у продавца отсутствует обязанность по исчислению НДС с полученной суммы предоплаты и составлению счета-фактуры.

Отгрузка товаров

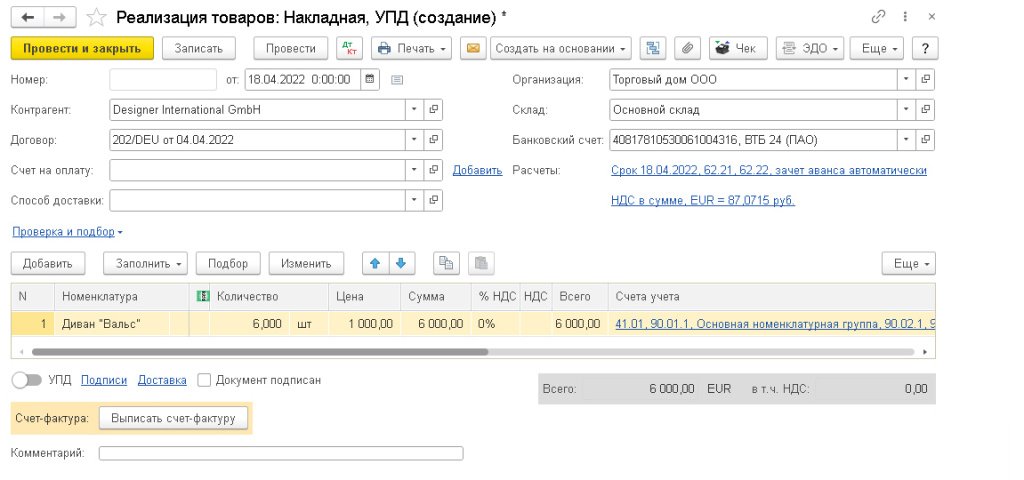

Отгрузка товаров на экспорт в адрес покупателя "Designer International GmbH" (операции 4.1, 4.2, 4.3) в программе регистрируется с помощью документа Реализация (акт, накладная, УПД) с видом операции Товары (накладная, УПД), см. рис. 2.

Рис. 2. Отгрузка несырьевых товаров на экспорт

Поскольку стоимость реализованных товаров в договоре с иностранным покупателем установлена в EUR, документ Реализация (акт, накладная, УПД) также заполняется в EUR.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01

- на себестоимость списанных диванов "Вальс";

Дебет 62.21 Кредит 90.01.1

- на продажную стоимость диванов "Вальс";

Дебет 62.22 Кредит 62.21

- на сумму засчитываемой предоплаты, если в документе Реализация (акт, накладная, УПД) (рис. 2) в строке Расчеты стоит значение "зачет аванса автоматически".

В соответствии с абзацем 3 пункта 9 ПБУ 3/2006 (утв. приказом Минфина России от 27.11.2006 № 154н), статьей 316 НК РФ выручка от реализации диванов "Вальс" в бухгалтерском и налоговом учете (БУ и НУ) составляет 519 140,10 руб. (3 000,00 EUR х 85,9752 + 3 000,00 EUR х 87,0715, где 85,9752 - курс EUR на дату получения предоплаты (12.04.2022), а 87,0715 - курс EUR на дату отгрузки товаров (18.04.2022)).

В регистр НДС по реализации 0 % вводится запись с видом движения Приход для книги продаж, отражающая начисление НДС по ставке 0 %.

Поскольку, согласно пункту 3 статьи 153 НК РФ, налоговая база при осуществлении операций по реализации товаров (работ, услуг), облагаемых по ставке 0 %, в случае расчетов по таким операциям в иностранной валюте определяется в рублях по курсу ЦБ РФ на дату отгрузки (передачи) товаров (выполнения работ, оказания услуг), то Сумма без НДС указывается в размере 522 429,00 руб. (6 000,00 EUR х 87,0715, где 87,0715 - курс EUR на дату отгрузки товаров (18.04.2022)).

Обратите внимание, что при наличии предоплаты налоговая база по НДС будет отличаться от выручки от реализации товаров, признанной в БУ и НУ, которая составляет 519 140,10 руб.

В регистр Рублевые суммы документов в валюте вводятся записи о рублевом эквиваленте сумм, отраженных в документе Реализация (акт, накладная) в EUR, причем как для определения выручки от реализации в БУ и НУ, так и для расчета налоговой базы по НДС, которые могут отличаться в случае поступления от покупателя предварительной оплаты.

Для создания счета-фактуры на отгруженные на экспорт товары (операция 4.4) необходимо нажать на кнопку Выписать счет-фактуру внизу документа Реализация (акт, накладная, УПД), рис. 2. При этом автоматически создается документ Счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе Счет-фактура выданный, который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Реализация (акт, накладная, УПД).

Кроме того:

-

в строке Документы-основания будет стоять гиперссылка на соответствующий документ реализации;

-

в строке Документы об отгрузке будет размещена гиперссылка <Авто>. Сведения этой строки предназначены для заполнения с 01.07.2021 строки 5а "Документ об отгрузке" счета-фактуры (пп. "з(1)" п. 1 Правил заполнения счета-фактуры, утвержденных Постановлением Правительства РФ от 26.12.2011 № 1137). Автоматически в строке 5а счета-фактуры указываются реквизиты товарной накладной (акта) или УПД, которыми оформляется отгрузка товаров (передача работ, оказание услуг, передача имущественных прав). При необходимости сведения о первичном документе могут быть отредактировать вручную в соответствующей форме, в которую можно перейти по гиперссылке <Авто>;

-

в поле Код вида операции будет отражено значение "01", которое соответствует отгрузке (передаче) товаров (работ, услуг), имущественных прав (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

переключатель Составлен будет стоять на значении На бумажном носителе;

-

в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Реализация (акт, накладная, УПД), которую при необходимости следует заменить на дату фактического выставления счета-фактуры.

В результате проведения документа Счет-фактура выданный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о выданном счете-фактуре.

С помощью кнопки Печать документа учетной системы Счет-фактура выданный можно просмотреть форму счета-фактуры и выполнить далее его печать.

Согласно пункту 7 статьи 169 НК РФ, в случае выражения обязательств по сделке в иностранной валюте суммы, указываемые в счете-фактуре, могут быть выражены в иностранной валюте.

Поэтому в печатной форме счета-фактуры указывается наименование (Евро) и код (978) в соответствии с Общероссийским классификатором валют (ОК (МК (ИСО 4217) 003-97) 014-2000, утв. постановлением Госстандарта России от 25.12.2000 № 405-ст), и все стоимостные показатели отражаются в EUR (пп. "м" п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137).

Обратите внимание, изменение внешней формы счета-фактуры, в котором показатели строк 1-8 расположены в 2 колонки, не противоречит требованиям законодательства о налогах и сборах, так как не нарушает содержание и число показателей, предусмотренных пунктом 5 статьи 169 НК РФ и Постановлением № 1137 (письмо ФНС России от 23.08.2021 № 3-1-11/0116@).

Поступление оплаты

Поступление окончательной оплаты за реализованные товары (операция 5.1) в программе "1С:Бухгалтерия 8" редакции 3.0 также отражается с помощью документа Поступление на расчетный счет с видом операции Оплата от покупателя.

В результате проведения документа в регистр бухгалтерии вводятся бухгалтерские записи:

Дебет 91.02 Кредит 62.21

- на образовавшуюся отрицательную курсовую разницу, которая составляет 47 925,60 руб. (3 000,00 EUR х (87,0715 - 71,0963), где 87,0715 - курс ЦБ РФ на дату отгрузки товаров (18.04.2022), а 71,0963 - курс ЦБ РФ на дату оплаты товаров (11.05.2022));

Дебет 91.02 Кредит 52

- на образовавшуюся отрицательную курсовую разницу в результате пересчета средств на банковском счете в EUR, составляющую 42 851,24 руб.;

Дебет 52 Кредит 62.21

- на сумму поступившей оплаты, которая составляет 213 288,90 руб. (3 000,00 EUR х 71,0963, где 71,0963 - курс ЦБ РФ на дату оплаты товаров (11.05.2022)).

Изменение курса EUR при последующей окончательной оплате реализованных на экспорт товаров не приводит к корректировке налоговой базы по НДС, сформированной на дату отгрузки товаров покупателю "Designer International GmbH".

Экспорт несырьевых товаров: нулевая ставка подтверждена в течение 180 дней

Рассмотрим порядок отражения в программе "1С:Бухгалтерия 8" (ред. 3.0) экспорта несырьевых товаров, если ставка НДС 0 % подтверждена в течение 180 дней.

Пример 2

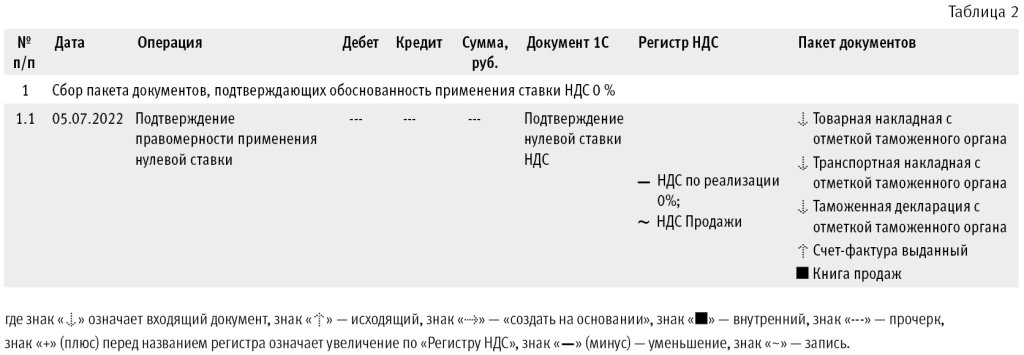

Сбор пакета документов, подтверждающих обоснованность применения ставки НДС 0 %

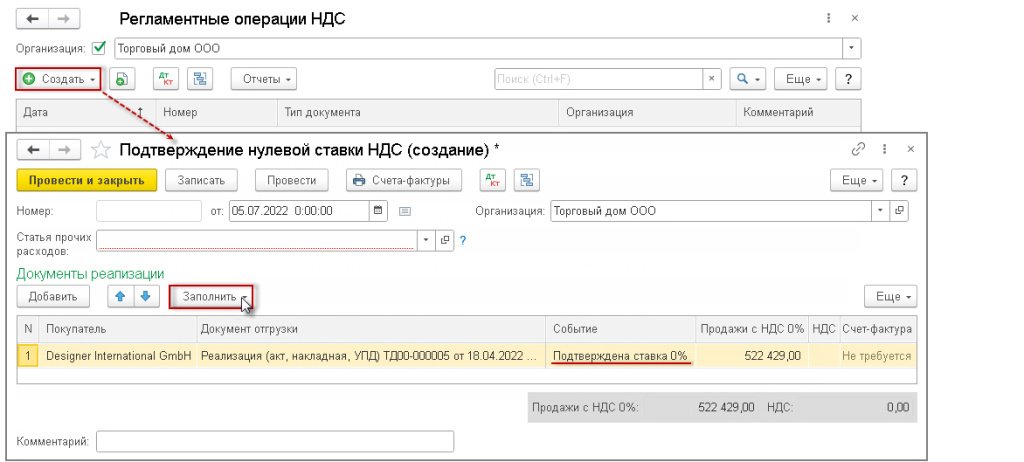

Регистрация события подтверждения обоснованности применения ставки НДС 0 % (операция 1.1) в программе производится с помощью регламентного документа Подтверждение нулевой ставки НДС (раздел Операции - подраздел Закрытие периода - Регламентные операции НДС), рис. 3.

Рис. 3. Подтверждение обоснованности применения ставки НДС 0 %

Формирование нового документа Подтверждение нулевой ставки НДС производится с помощью кнопки Создать. Для заполнения документа по данным учетной системы целесообразно использовать команду Заполнить.

Если в предыдущих периодах была произведена отгрузка товаров на экспорт в адрес нескольких покупателей, а пакет подтверждающих документов собран только по одной экспортной поставке, при автоматическом заполнении документа лишние строки следует удалить.

Перед проведением документа необходимо убедиться, что в графе Событие табличной части документа указано значение "Подтверждена ставка 0 %".

После проведения документа в регистр НДС по реализации 0 % вносится запись с видом движения Расход и событием "Подтверждена ставка 0 %". При этом в графе Вид ценности будет указано значение "Товары несырьевые".

В регистр НДС Продажи вносятся записи с событием "Подтверждена ставка 0 %" для формирования книги продаж.

Выставленный при экспортной отгрузке товаров 18.04.2022 счет-фактура будет зарегистрирован в книге продаж за налоговый период, на который приходится момент определения налоговой базы по реализации с применением ставки НДС 0 % (в данном случае - последний день квартала, в котором собран пакет подтверждающих документов) - за III квартал 2022 года (раздел Отчеты - подраздел НДС), см. рис. 4.

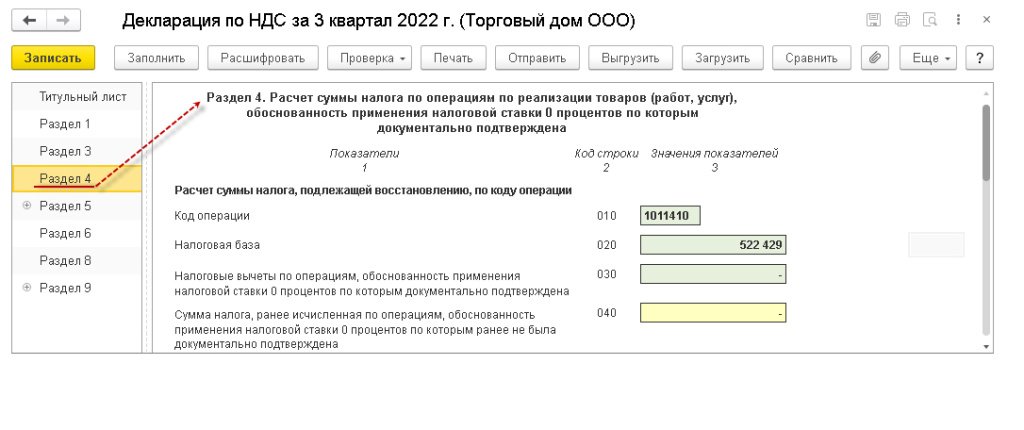

Рис. 4. Раздел 4 Декларации по НДС за III квартал 2022 года

При этом в книге продаж будут указаны:

-

в графе 2 - код вида операции 01 (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

-

в графе 12 - наименование и код валюты расчетов (пп. "п" п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

в графе 13а - итоговая сумма продаж по счету-фактуре, выраженная в иностранной валюте (пп. "р" п. 7 Правил ведения книги продаж, утв. Постановлением № 1137);

-

в графе 13б - итоговая стоимость продаж по счету-фактуре, выраженная в рублях (пп "с" п. 7 Правил ведения книги продаж, утв. Постановлением № 1137).

Операция реализации товаров на экспорт, по которой подтверждена обоснованность применения налоговой ставки 0 %, будет отражена в Разделе 4 налоговой декларации (см. рис. 5), а сведения из книги продаж - в Разделе 9 налоговой декларации по НДС за III квартал 2022 года (раздел Отчеты - подраздел 1С-Отчетность - Регламентированные отчеты).

В Разделе 4 декларации по НДС, согласно Порядку заполнения налоговой декларации по НДС, утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (в ред. приказа от 24.12.2021 № ЕД-7-3/1149@), будут указаны:

-

код операции (строка 010) - "1011410", что соответствует реализации товаров, вывезенных в таможенной процедуре экспорта (Приложение 1 к Порядку заполнения декларации по НДС);

-

налоговая база (строка 020) - 522 429 руб., которая определена по курсу ЦБ РФ, установленному на дату отгрузки товаров (6 000,00 EUR х 87,0715, где 87,0715 - курс EUR, установленный на дату отгрузки товаров (на 18.04.2022)).

Входная сумма НДС по несырьевым товарам, приобретенным 15.02.2022 (6 шт. диванов "Вальс"), операция по реализации которых на экспорт отражена в Разделе 4 декларации по НДС за III квартал 2022 года, была отражена в составе налоговых вычетов по строке 120 Раздела 3 налоговой декларации по НДС периода приобретения этих товаров, которым в данном случае является I квартал 2022 года, см. Пример 1.

Согласно пункту 15 статьи 165 НК РФ, для подтверждения обоснованности применения ставки НДС 0 % при реализации товаров, вывезенных в таможенной процедуре экспорта (пп. 1 п. 1 ст. 164 НК РФ), налогоплательщик может представить в налоговый орган реестры таможенных деклараций (полных таможенных деклараций), предусмотренных подпунктом 3 пункта 1 статьи 165 НК РФ, с указанием в них регистрационных номеров соответствующих деклараций вместо копий указанных деклараций (приказ ФНС России от 23.10.2020 № ЕД-7-15/772@).

В соответствии с пунктом 10 статьи 165 НК РФ документы (в т. ч. реестры) представляются одновременно с представлением налоговой декларации.

Чтобы в программе автоматически сформировать реестр таможенных деклараций (Приложение № 1 к приказу ФНС России от 23.10.2020 № ЕД-7-15/772@), необходимо заполнить документ Таможенная декларация (экспорт) на основании документа Реализация (акт, накладная, УПД) (раздел Продажи - подраздел Продажи - Таможенные декларации (экспорт)).

Поскольку Приложение № 1 к приказу ФНС России от 23.10.2020 № ЕД-7-15/772@ не требует представления сведений о транспортных и товаросопроводительных документах, то табличная часть документа может не заполняться.

После проведения документа в реестр сведений Сведения таможенных деклараций на экспорт будет внесена запись для формирование реестра.

По кнопке Создать необходимо выбрать из списка отчетов соответствующий реестр - Реестр по НДС: Приложение 01 и далее указать налоговый период, за который представляется декларация с заполненным Разделом 4 по соответствующей операции (раздел Отчеты - подраздел 1С-Отчетность - Регламентированные отчеты).

По кнопке Заполнить будут автоматически заполнены сведения Титульного листа и табличной части реестра.

В разделе "Инструкции по учету в программах "1С" см. подробнее об отражении в программе "1С:Бухгалтерия 8" (ред. 3.0) экспорта несырьевых товаров в следующих случаях: ; ; ; . В этом же разделе см. об отражении в "1С:Бухгалтерии 8" (ред. 3.0) экспорта сырьевых товаров. В частности, .