С начала 2023 года для всех организаций и ИП были установлены единые сроки уплаты всех налогов, сборов и страховых взносов (Федеральный закон от 14.07.2022 № 263-ФЗ). Таким единым сроком является 28-е число соответствующего месяца. При этом до 25-го числа месяца, в котором происходит уплата того или иного налога, плательщик должен представить в ИФНС уведомление о рассчитанной сумме налога (в том случае, если не представляется декларация или расчет).

В соответствии с представленной отчетностью налоговики 28-го числа и зачтут сумму ЕНП в счет уплаты рассчитанного налога. Таким образом, по состоянию на 28-е число месяца уплаты налогов на ЕНС должна находиться денежная сумма, достаточная для погашения совокупной налоговой обязанности.

Если же к 28-му числу месяца уплаты налогов сальдо единого налогового счета окажется отрицательным и величина начисленных налогов превысит сумму находящегося на счете ЕНП, то своевременно и в полном объеме исполнить совокупную налоговую обязанность плательщика будет невозможно.

Что такое сальдо ЕНС и как его определяют

Поступившие на ЕНС денежные средства и учитываемая на нем совокупная налоговая обязанность плательщика формируют сальдо налогового счета, за счет которого налоговики и списывают ЕНП в счет уплаты налогов и других обязательных платежей в бюджет.

Сальдо единого налогового счета – это разница между общей суммой денежных средств, перечисленных в качестве ЕНП, и денежным выражением совокупной налоговой обязанности плательщика. Совокупная обязанность представляет собой общую сумму налогов, авансовых платежей, страховых взносов, пеней, штрафов, процентов, которые требуется уплатить на конкретную дату.

В зависимости от величины совокупной налоговой обязанности плательщика и количества средств, находящихся на его налоговом счете, сальдо бывает отрицательным, положительным или нулевым.

Положительное сальдо возникает, если общая сумма перечисленных в качестве ЕНП денежных средств превышает размер налогов и штрафных санкций, которые плательщик должен заплатить по итогам налогового (расчетного) периода. Нулевое сальдо единого налогового счета образуется, когда сумма ЕНП равна совокупному размеру налогов, подлежащих уплате за тот или иной период. Отрицательное же сальдо возникает в случаях, когда величина ЕНП оказывается недостаточной для того, чтобы заплатить все налоги и обязательные платежи, числящиеся за плательщиком.

При нулевом и положительном сальдо налогового счета никаких проблем с уплатой налогов у плательщиков не возникает. Все налоги и прочие обязательные платежи списываются налоговиками за счет ЕНП и учтенных на едином налоговом счете, в размерах и очередности, указываемых плательщиками в отчетности и уведомлениях. Налоги в таких случаях считаются уплаченными в полном объеме и в надлежащие сроки, без предъявления к плательщикам каких бы то ни было финансовых санкций в виде процентов, пеней и штрафов.

Однако если сальдо ЕНС окажется отрицательным (если величина подлежащих уплате налогов превысит перечисленные суммы ЕНП), то своевременно и в полном объеме исполнить совокупную налоговую обязанность плательщика будет невозможно. При отрицательном сальдо за плательщиком образуется налоговая недоимка. В таких случаях зачет ЕНП в счет погашения налоговых обязанностей будет производиться в порядке законной очередности пропорционально соответствующим налоговым обязанностям.

Как зачитывают ЕНП, если средств недостаточно

Если перечисленной и имеющейся на едином счете суммы ЕНП окажется недостаточно для исполнения всех налоговых обязанностей плательщика, то при наступлении соответствующего срока уплаты налоговики зачтут ЕНП пропорционально суммам налоговых обязанностей в определенной законом последовательности.

Последовательность зачета сумм ЕНП в счет уплаты налогов и прочих обязательных платежей определена в соответствии с пунктом 8 статьи 45 НК РФ. Данная норма устанавливает следующую последовательность зачета ЕНП:

-

налоговая недоимка – начиная с наиболее раннего момента ее выявления;

-

налоги, авансовые платежи, сборы, страховые взносы – с момента возникновения обязанности по их уплате;

-

пени;

-

проценты;

-

штрафы.

Таким образом, если денежных средств на едином счете к моменту исполнения той или иной налоговой обязанности окажется недостаточно, налоговики сначала погасят за счет ЕНП имеющиеся у плательщика долги, потом зачтут налоги, пени и проценты, а в последнюю очередь спишут за счет оставшейся суммы наложенные на плательщика штрафы. ЕНП будет списан с единого налогового счета плательщика пропорционально соответствующим налоговым обязанностям.

Указанная последовательность зачета ЕНП не распространяется на исполнение обязанности по уплате налогов, авансовых платежей по налогам, сборов, страховых взносов, пеней, штрафов и процентов плательщиками, в отношении которых возбуждено производство по делу о банкротстве. Если плательщик является банкротом, ЕНП будет зачитываться в счет уплаты долгов банкрота в порядке очередности, установленной статьей 134 Федерального закона «О несостоятельности (банкротстве)» от 26.10.2002 № 127-ФЗ.

Пени на отрицательное сальдо ЕНС

Пени начисляются на отрицательное сальдо ЕНС за каждый календарный день просрочки уплаты налогов (взносов) начиная со дня возникновения недоимки по день уплаты включительно. Для физлиц и ИП процентная ставка пени принимается равной 1/300 действующей в это время ключевой ставки ЦБ РФ. Для организаций в период до 31 декабря 2023 года ставка пени также принимается равной 1/300 ключевой ставки ЦБ РФ (п. 5 ст. 75 НК РФ).

Не начисляются пени на сумму недоимки, которую налогоплательщик не мог погасить в силу следующих обстоятельств:

-

по решению налогового органа был наложен арест на имущество налогоплательщика;

-

по решению суда были приняты обеспечительные меры в виде приостановления операций по счетам налогоплательщика в банке, наложения ареста на денежные средства или на имущество налогоплательщика.

В перечисленных случаях пени не начисляются за весь период действия указанных обстоятельств. Во всех других ситуациях отрицательное сальдо ЕНС повлечет начисление пени. Для того чтобы не допустить образования налоговой недоимки и начисления пеней, плательщики должны периодически контролировать состояние сальдо своего ЕНС.

Недоимка по НДФЛ грозит налоговым агентам штрафом по статье 123 НК РФ в размере 20% от суммы, подлежащей удержанию и перечислению. При этом налоговики пообещали до 1 мая 2023 года не привлекать компании к налоговой ответственности по статьям 122 и 123 НК РФ (письмо ФНС от 26.01.2023 № ЕД-26-8/2@).

Узнать сальдо ЕНС организации и ИП могут в личном кабинете налогоплательщика на сайте ФНС. Кроме того, плательщик вправе запросить у ИФНС справку о состоянии сальдо его единого налогового счета. Справку предоставляют по форме, утвержденной приказом ФНС от 30.11.2022 № ЕД-7-8/1128@ (приложение № 1). Справку представят в течение 5 дней со дня поступления в налоговую инспекцию соответствующего запроса (пп. 10 п. 1 ст. 32 НК РФ).

Распределение и зачет ЕНП в счет уплаты налогов в «1С:Бухгалтерии 8» ред. 3.0

На примере «1С:Бухгалтерии 8» редакции 3.0 рассмотрим, как в программах 1С выполняется распределение и зачет ЕНП в счет уплаты налогов, взносов и штрафных санкций.

Для автоматического распределения и зачета ЕНП в счет уплаты налогов и санкций в обработку Закрытие месяца включена специальная регламентная операция Зачет аванса по единому налоговому счету. При проведении данной регламентной операции бухгалтерских проводок не создается, формируются только движения по регистрам учета ЕНС. Кроме того, вводятся записи в налоговые регистры для учета НДФЛ, а также в налоговые регистры при применении некоторых спецрежимов (чтобы учесть расходы по уплаченным налогам).

В некоторых случаях при проведении сверки с ФНС может потребоваться корректировка расчетов на ЕНС по налогам и санкциям. Для этого следует использовать специальные операции по ЕНС (раздел Операции – Единый налоговый счет – Операции по счету).

Для удобства расчета и уплаты налогов и взносов в программе рекомендуется использовать специализированные помощники. Переход к помощникам выполняется из списка Задачи организации (раздел Главное). Помощники не только автоматически рассчитают и начислят налоги, но и подскажут, когда при уплате тех или иных налогов (взносов) нужно формировать Уведомление об исчисленных суммах налогов, а когда достаточно выполнить Операцию по ЕНС. Из формы помощника можно сразу перейти к оплате начисленного налога и/или взносов. По одной кнопке формируется платежное поручение на уплату ЕНП с актуальными реквизитами и суммой, заполненной на основании выполненных помощником расчетов.

При этом у пользователей зачастую возникает недопонимание, как именно зачитываются уплаченные в виде ЕНП суммы. Но добросовестно выполняя задачу по уплате определенного налога, не стоит полагать, что уплаченные через помощник денежные средства зачтутся в счет уплаты именно этого конкретного налога. Результат может оказаться совсем не таким, на который рассчитывал пользователь.

Например, для ИП на УСН есть особенность: срок уплаты налога за год и авансового платежа за I квартал приходится на один день – не позднее 28 апреля (п. 7 ст. 346.21 НК РФ). Пользуясь помощником по уплате налога за год и уплачивая указанную сумму, предприниматель ожидает, что она целиком будет зачтена в счет уплаты УСН за год. На самом деле при уплате налога посредством ЕНП происходит только пополнение единого налогового счета. И если авансовый платеж по УСН не уплачен в положенный срок, сумма ЕНП зачитывается частями в счет уплаты как годового налога УСН, так и авансового платежа, вне зависимости от желания ИП.

Иными словами, если по данным ФНС на ЕНС пользователя отражена обязанность по нескольким налогам, подлежащим уплате в один срок, то перечисленные денежные средства будут распределены и списаны в счет уплаты совокупной обязанности в порядке, предусмотренном пунктом 8 статьи 45 НК РФ. Именно так работает и регламентная операция Зачет аванса по единому налоговому счету.

Рассмотрим описанную ситуацию на примере.

Пример 1

- авансовый платеж по УСН за I квартал в размере 30 000 руб.;

- страховые взносы по единому тарифу за март в размере 15 000 руб.*;

- НДФЛ за период с 23.03.2023 по 22.04.2023 в размере 5 000 руб.

По условиям Примера 1 организация не позднее 25.04.2023 должна представить в ИФНС уведомления об исчисленных суммах УСН за I квартал 2023 года и НДФЛ за период с 23.03.2023 по 22.04.2023. Уведомление об исчисленных суммах страховых взносах за март представлять не требуется, поскольку указанные суммы отражаются в расчете по страховым взносам за I квартал 2023 года, который также требуется представить не позднее 25.04.2023.

Документ учетной системы Уведомление об исчисленных суммах налогов позволяет не только сформировать уведомление для налоговой, но и отразить соответствующие движения в регистре бухгалтерии и в регистрах подсистемы ЕНС. Такие документы можно автоматически сформировать и заполнить по данным информационной базы при выполнении задач по составлению уведомлений по УСН за I квартал 2023 года и по НДФЛ за апрель.

При проведении документов Уведомление об исчисленных суммах налогов, составленных по УСН и по НДФЛ, формируются проводки по переносу задолженности на счет учета ЕНС:

Дебет 68.12 Кредит 68.90

- на сумму исчисленного авансового платежа по УСН (30 000 руб.);

Дебет 68.01.1 Кредит 68.90

- на сумму удержанного НДФЛ (5 000 руб.).

Помимо этого, на указанные суммы вводятся записи в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

При выполнении задачи Страховые взносы, расчет за 1 квартал 2023 г. в форме помощника будет предложено сформировать операцию по ЕНС. По одноименной команде создается, автоматически заполняется и проводится документ Операция по ЕНС с видом Налоги (начисление). В результате проведения операции формируется проводка:

Дебет 69.09 Кредит 68.90

- на сумму начисленных страховых взносов за март (15 000 руб.).

Также на указанную сумму вводится запись регистра Расчеты по налогам на едином налоговом счете с видом движения Приход.

Составляя уведомления, декларации и расчеты из списка Задачи организации, можно сразу же и заплатить соответствующий налог (взносы), не выходя из формы помощника. Но делать это необязательно, поскольку для уплаты налогов и взносов создаются отдельные задачи.

По условиям Примера 1 пользователь решил уплатить УСН при выполнении задачи УСН, авансовый платеж за 1 квартал 2023 г., которая отражается в списке Задачи организации по сроку исполнения 28.04.2023.

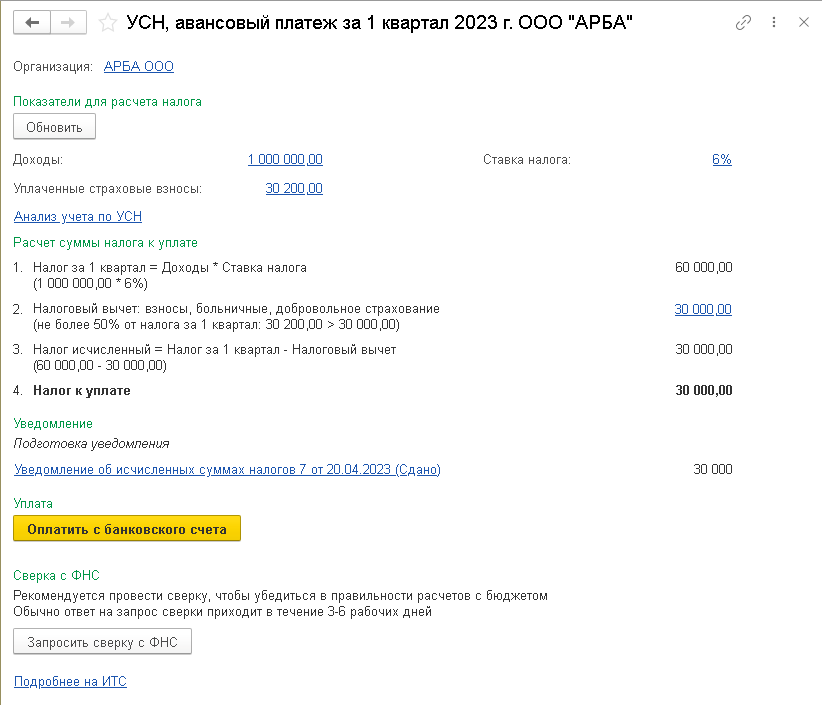

При переходе по соответствующей гиперссылке открывается одноименная форма помощника (рис. 1).

Рис. 1. Помощник по уплате авансового платежа по УСН

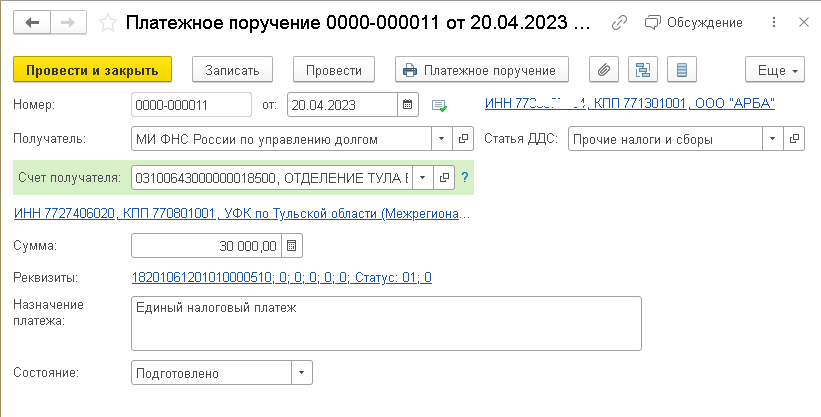

По кнопке Оплатить с банковского счета автоматически формируется платежное поручение на уплату ЕНП в сумме 30 000 руб. (рис. 2).

Рис. 2. Платежное поручение на уплату ЕНП

При проведении документа списания с расчетного счета, отражающего уплату ЕНП, формируется бухгалтерская проводка:

Дебет 68.90 Кредит 51

- на сумму 30 000 руб.

Помимо этого, на указанную сумму вводится запись в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

Как видим, перечисленная сумма ЕНП – обезличена. Дальнейшая «судьба» денежных средств, перечисленных путем ЕНП, будет зависеть от состояния расчетов на едином налоговом счете.

Предположим, пользователь по какой-то причине не смог выполнить в срок задачи по уплате НДФЛ и страховых взносов.

30.04.2023 года при проведении регламентной операции Зачет аванса по единому налоговому счету вводятся записи в регистры накопления:

Расчеты по единому налоговому счету с видом движения Расход

- на сумму 30 000 руб. с указанием документа списания с расчетного счета;

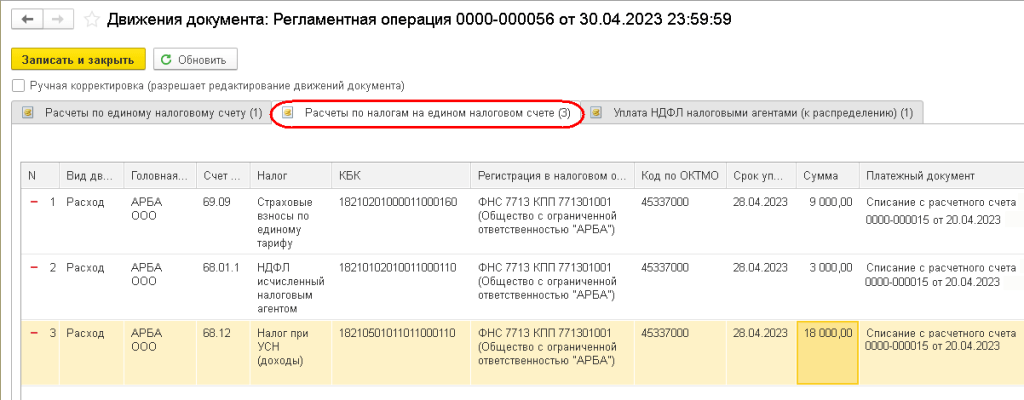

Расчеты по налогам на едином налоговом счете с видом движения Расход (рис. 3):

- на сумму 9 000 руб. – в счет уплаты страховых взносов;

- на сумму 3 000 руб. – в счет уплаты НДФЛ;

- на сумму 18 000 руб. – в счет уплаты УСН с объектом «доходы».

Кроме того, вводится запись в регистр подсистемы учета НДФЛ.

Рис. 3. Зачет ЕНП в счет уплаты текущей задолженности по налогам (Пример 1)

Проанализируем результаты выполнения регламентной операции Зачет аванса по единому налоговому счету.

По сроку уплаты 28.04.2023 на ЕНС учтена совокупная обязанность по уплате налогов и взносов на сумму 50 000 руб., в том числе:

-

15 000 руб. – по страховым взносам по единому тарифу за март;

-

5 000 руб. – по НДФЛ за период с 23.03.2023 по 22.04.2023;

-

30 000 руб. – по авансовому платежу УСН за I квартал.

Имеющейся на едином налоговом счете суммы ЕНП в размере 30 000 руб. недостаточно для исполнения всех налоговых обязанностей плательщика, поэтому указанная сумма зачитывается пропорционально суммам начисленных налогов. Коэффициент распределения (зачета) ЕНП составляет 0,60 (30 000 руб. / 50 000 руб.).

Таким образом, налоговые обязанности исполнены только частично в сумме:

-

9 000 руб. – по страховым взносам за март (15 000 руб. х 0,60);

-

3 000 руб. – НДФЛ за апрель (5 000 руб. х 0,60);

-

18 000 руб. – УСН за I квартал (30 000 руб. х 0,60).

Получается, что из всей суммы авансового платежа по УСН в размере 30 000 руб., пусть даже уплаченной через помощник, в счет уплаты УСН зачтено только 18 000 руб.

Обратите внимание, что помощники по расчету и уплате налогов обеспечивают корректную работу в программе в строгом соответствии с законодательством. Поэтому помощники не могут гарантировать, что перечисленный ЕНП будет зачтен в счет уплаты конкретного налога, если имеющихся денежных средств не хватает для исполнения совокупной обязанности, учтенной на ЕНС. А вот задачи по уплате налогов с истекшими сроками уплаты как раз будут информировать пользователя о том, что в учете допущены нарушения.

Мы с вами рассмотрели очень простой пример (нулевое сальдо ЕНС на начало периода, одна уплата ЕНП в течение месяца, небольшое количество налогов). Представим себе организацию или ИП на общей системе налогообложения, у которой есть неисполненные налоговые обязанности прошлых периодов (образовалось отрицательное сальдо ЕНС), да еще когда разные исполнители отвечают за расчет и уплату разных налогов. В этом случае учет расчетов на ЕНС становится намного сложнее. И если пропущена уплата хотя бы одного налога, то, как по данным ФНС, так и в учетной системе пользователя, будет отражаться недоимка в отношении сразу всех налогов. А это влечет за собой пени и штрафы.

По мере перечисления денежных средств в виде ЕНП накопленные задолженности по налогам списываются по очереди с момента возникновения обязанности по их уплате, начиная с самой ранней даты. Если на одну дату приходится несколько задолженностей по разным налогам, а суммы ЕНП для списания недостаточно, то она распределяется пропорционально суммам задолженностей на указанную дату.

Рассмотрим данную ситуацию, воспользовавшись исходными данными Примера 1.

Пример 2

- страховые взносы по единому тарифу за апрель в размере 15 000 руб.;

- НДФЛ за период с 23.04.2023 по 22.05.2023 в размере 8 000 руб.

- 22.05.2023 – на сумму 15 000 руб.;

- 24.05.2023 – на сумму 8 000 руб.

По условиям Примера 2 организация не позднее 25.05.2023 должна представить в ИФНС уведомления об исчисленных суммах НДФЛ за период с 23.04.2023 по 22.05.2023 и страховых взносов за апрель.

При проведении документов Уведомление об исчисленных суммах налогов, составленных по взносам и по НДФЛ, формируются проводки по переносу задолженности на счет учета ЕНС:

Дебет 69.09 Кредит 68.90

- на сумму страховых взносов по единому тарифу (15 000 руб.);

Дебет 68.01.1 Кредит 68.90

- на сумму удержанного НДФЛ (8 000 руб.).

Также на указанные суммы вводятся записи в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход.

При проведении документов списания с расчетного счета от 22.05.2023 и от 24.05.2023, отражающих уплату ЕНП, формируются бухгалтерские проводки:

Дебет 68.90 Кредит 51

- на суммы 15 000 руб. и 8 000 руб.

Помимо этого, на указанные суммы вводятся записи в регистр накопления Расчеты по единому налоговому счету с видом движения Приход.

31.05.2023 года при проведении регламентной операции Зачет аванса по единому налоговому счету вводятся записи в регистр подсистемы учета НДФЛ, а также в регистры ЕНС:

Расчеты по единому налоговому счету с видом движения Расход

- на суммы 15 000 руб. и 8 000 руб. в разрезе платежных документов;

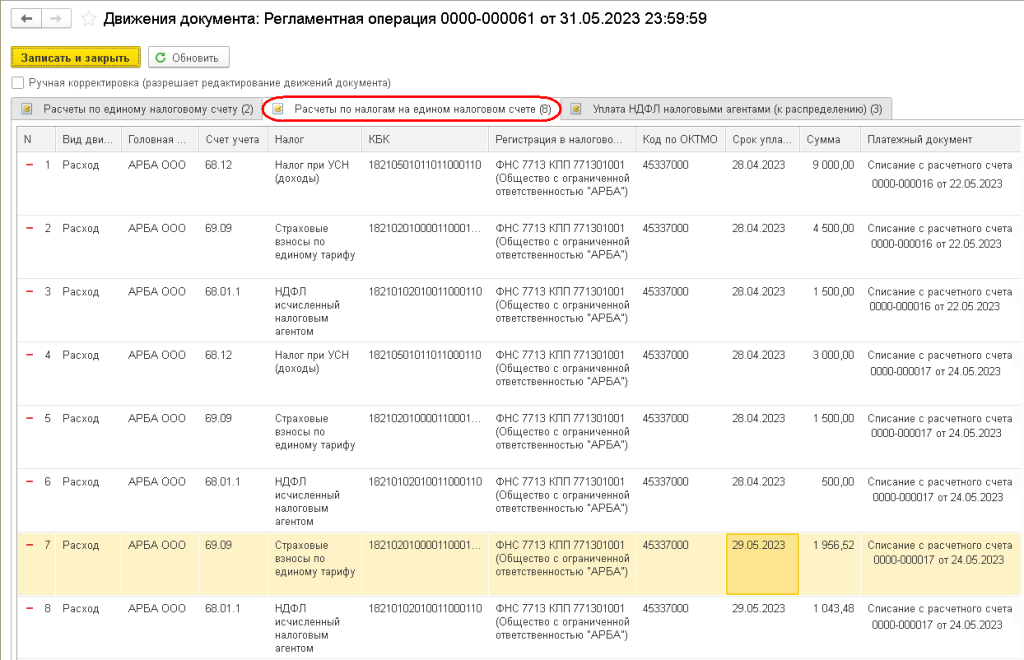

Расчеты по налогам на едином налоговом счете с видом движения Расход (рис. 4).

Рис. 4. Зачет ЕНП в счет уплаты текущей задолженности по налогам (Пример 2)

Записи регистра Расчеты по налогам на едином налоговом счете формируются в разрезе платежных документов и по срокам уплаты налогов и взносов начиная с более ранних.

Сначала распределяется сумма денежных средств в размере 15 000 руб., перечисленная 22.05.2023. По сроку уплаты 28.04.2023 на ЕНС имеется задолженность по налогам на сумму 20 000 руб.:

-

12 000 руб. – по УСН за I квартал;

-

6 000 руб. – по страховым взносам за март;

-

2 000 руб. – по НДФЛ за апрель.

Поскольку на погашение задолженности суммы ЕНП от 22.05.2023 не хватает, она зачитывается пропорционально суммам задолженности с коэффициентом 0,75 (15 000 руб. / 20 000 руб.):

-

9 000 руб. – УСН за I квартал (12 000 руб. х 0,75);

-

4 500 руб. – по страховым взносам за март (6 000 руб. х 0,75);

-

1 500 руб. – НДФЛ за апрель (2 000 руб. х 0,75).

Денежными средствами в размере 8 000 руб., перечисленными 24.05.2023, погашается оставшаяся задолженность по сроку уплаты 28.04.2023 в сумме 5 000 руб.:

-

3 000 руб. – по УСН за I квартал;

-

1 500 руб. – по страховым взносам за март;

-

500 руб. – по НДФЛ за апрель.

«Старая» задолженность полностью погашена. Из денежных средств, перечисленных 24.05.2023, нераспределенной остается сумма в размере 3 000 руб.

По сроку уплаты 29.04.2023 на ЕНС учтена обязанность по налогам на сумму 23 000 руб.:

-

15 000 руб. – по страховым взносам за апрель;

-

8 000 руб. – по НДФЛ за период с 23.04.2023 по 22.05.2023.

Поскольку остатка суммы ЕНП не хватает, она зачитывается пропорционально суммам обязанностей с коэффициентом 0,13 (3 000 руб. / 23 000 руб.)*:

-

1 957 руб. – по страховым взносам за апрель (15 000 руб. х 0,13);

-

1 043 руб. – НДФЛ за май (8 000 руб. х 0,13).

* Для облегчения восприятия суммы в статье округлены до целых значений.

Таким образом, на конец мая 2023 года образуется задолженность по налогам по сроку уплаты 29.05.2023 на сумму 20 000 руб.:

-

13 043 руб. – по страховым взносам за апрель;

-

6 957 руб. – по НДФЛ за май.

Напоминаем, что нет необходимости по отдельности уплачивать каждый налог, учитываемый на ЕНС. Всю задолженность по налогам можно оплачивать сразу одним платежным документом. Для этого следует перейти в список платежных поручений (раздел Банк и касса). По команде Оплатить – Начисленные налоги и взносы в открывшемся списке начисленных по состоянию на текущую дату налогов и взносов программа предложит создать платежный документ на общую сумму единого налогового платежа с учетом текущего сальдо ЕНС. Таким способом проще избежать ошибок, связанных с недоплатой налога. При этом на момент уплаты на ЕНС должна быть учтена вся совокупная обязанность (должны быть сформированы все необходимые документы Уведомление об исчисленных суммах налога и Операция по ЕНС).

Определить сальдо по ЕНС на 1 ноября