Особенности налогового учета убытков

По правилам главы 25 "Налог на прибыль организаций" НК РФ учет убытков разного вида имеет свои особенности, например, убытки:

-

от реализации амортизируемого имущества (п. 3 ст. 268 НК РФ);

-

по деятельности, связанной с использованием объектов обслуживающих производств и хозяйств (ст. 275.1 НК РФ);

-

полученные при уступке (переуступке) права требования (ст. 279 НК РФ);

-

по операциям с ценными бумагами (ст. ст. 280, 328, 329 НК РФ) и т. д.

Таким образом, при регистрации в программе фактов хозяйственной жизни пользователь должен помнить о специфике отражения убытков в налоговом учете (НУ) и отчетности.

Ряд операций, связанных с учетом убытков, выполняется автоматически. Так, начиная с версии 3.0.96 в "1С:Бухгалтерии 8" налоговый убыток переносится на будущее без использования ручных операций.

Как в программе "1С:Бухгалтерия 8" редакции 3.0 учитываются убытки по налогу на прибыль

Начиная с версии 3.0.123 в "1С:Бухгалтерии 8" автоматизирован учет убытков от реализации амортизируемых основных средств.

Напомним, если остаточная стоимость амортизируемого имущества с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика. Полученный убыток можно включить в состав прочих расходов, но не единовременно, а равными долями - в течение срока, определяемого как разница между сроком полезного использования (СПИ) этого имущества и фактическим сроком его эксплуатации до момента реализации (п. 3 ст. 268 НК РФ).

Выручка от продажи основного средства признается доходом от реализации в сумме, установленной договором купли-продажи (без учета НДС) на дату реализации покупателю (п. 1 ст. 248, п. 1 ст. 249, п. 3 ст. 271 НК РФ).

Если в отношении основного средства применялась амортизационная премия и оно реализовано до истечения 5 лет с момента введения в эксплуатацию взаимозависимому лицу, то сумма амортизационной премии, ранее признанной в составе расходов, подлежит восстановлению (включению в состав внереализационных доходов) (п. 9 ст. 258 НК РФ).

Доход, полученный от реализации амортизируемого имущества, может быть уменьшен на остаточную стоимость такого имущества. Остаточную стоимость реализуемого основного средства можно увеличить на сумму восстановленной премии (пп. 1 п. 1 ст. 268, п. 1 ст. 257 НК РФ).

Прибыль (убыток) от реализации амортизируемого имущества определяется на основании аналитического учета по каждому объекту на дату признания дохода (расхода). Учет доходов и расходов по амортизируемому имуществу ведется по каждому объекту (за исключением амортизации по объектам с нелинейным методом начисления амортизации) (ст. 323 НК РФ).

Подробнее об учете расходов и налоге на прибыль (убытке) при реализации ОС и нематериальных активов (НМА) см. в разделе .

Автоматический перенос убытка от реализации ОС

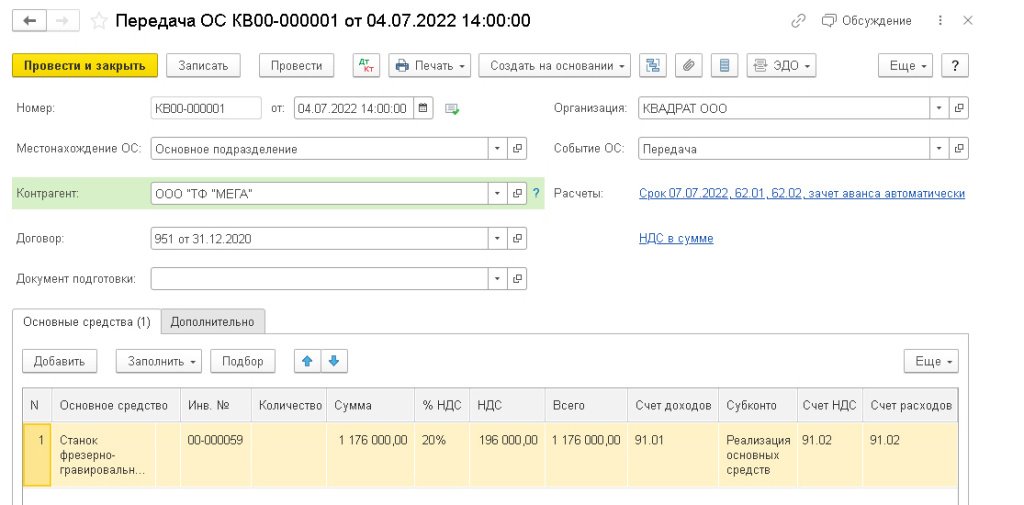

Реализация основного средства отражается в программе документом Передача ОС (раздел ОС и НМА).

В прежних версиях программы налоговый убыток от реализации основных средств нужно было перенести на счет 97.21 "Прочие расходы будущих периодов", чтобы задействовать механизм учета расходов будущих периодов. Такой перенос выполнялся вручную с помощью документа Операция. При этом пользователь должен был самостоятельно определить сумму убытка и период его списания (оставшийся СПИ).

Напомним, при проведении документа Передача ОС доходы и расходы от реализации ОС обособленно учитываются на счетах 91.01 "Прочие доходы" и 91.02 "Прочие расходы".

Финансовые результаты от реализации амортизируемого имущества иллюстрируются в регистре налогового учета Финансовые результаты от реализации ОС и НМА (раздел Отчеты - Налог на прибыль - Регистры налогового учета).

Период списания можно определить, сформировав регистр налогового учета Информация об объекте основных средств, где отражается информация об общем СПИ объекта и о количестве месяцев начисления амортизации.

В дальнейшем перенесенный убыток автоматически списывался со счета 97.21 при выполнении регламентной операции Списание расходов будущих периодов, входящей в обработку Закрытие месяца.

После обновления на версию 3.0.123 в "1С:Бухгалтерии 8" начиная с 01.01.2023 налоговый учет убытков от реализации основных средств не требует выполнения ручных операций.

При проведении документа Передача ОС, отражающего продажу ОС с убытком, автоматически рассчитывается сумма убытка от реализации ОС и срок его списания:

-

сумма убытка учитывается в налоговом учете на новом счете 97.12 "Убытки от реализации основных средств";

-

срок списания справочно указывается в комментариях к проводке, отражающей перенос убытка на расходы будущих периодов.

Чтобы перейти на автоматический учет убытков от реализации основных средств ранее 01.01.2023, достаточно указать дату начала его применения. Для этого в списке документов Передача ОС выводится баннер со ссылкой в виде текста: Укажите дату последнего документа с введенной ручной операцией переноса убытка, чтобы последующие документы отражали убыток при проведении. Перейдя по указанной ссылке в форму Дата начала автоматического учета, нужно изменить дату начала автоматического учета убытков от реализации ОС. Указанная дата действует для всех организаций, учет по которым ведется в данной информационной базе.

Рассмотрим автоматический учет убытков в программе на примере.

Пример

- дата ввода в эксплуатацию - 10.01.2022;

- первоначальная стоимость - 1 240 000,00 руб.;

- срок полезного использования - 62 месяца;

- амортизация начислялась линейным способом;

- амортизационная премия не применялась;

- использовался в основной деятельности;

- остаточная стоимость основного средства на дату реализации - 1 120 000,00 руб.

Предположим, организация уже с 2022 года хочет использовать автоматический учет убытков от реализации ОС.

Для этого в форме Дата начала автоматического учета следует установить дату, например, 01.07.2022.

Заполним по условиям Примера документ Передача ОС (см. рисунок). Документ Подготовка к передаче ОС использовать не будем.

Рисунок

При проведении документа формируются бухгалтерские проводки (записи регистра бухгалтерии):

Дебет 62.01 Кредит 91.01

- на сумму выручки от реализации ОС (1 176 000,00 руб.);

Дебет 26 (44, 20) Кредит 02.01

- на сумму амортизации основных средств за текущий месяц (20 000,00 руб.);

Дебет 02.01 Кредит 01.09

- на сумму накопленной амортизации (120 000,00 руб.);

Дебет 01.09 Кредит 01.01

- на первоначальную стоимость ОС (1 240 000,00 руб.);

Дебет 91.02 Кредит 01.09

- на остаточную стоимость ОС (1 120 000,00 руб.);

Дебет 91.02 Кредит 68.02

- на сумму НДС, начисленную с реализации основного средства (196 000,00 руб.).

Для целей налогового учета соответствующие суммы отражаются в специальных полях регистра бухгалтерии - Сумма Кт НУ и Сумма Дт НУ. Суммы вводятся в ресурсы только для тех счетов, где поддерживается налоговый учет (например, на счете учета расчетов по НДС 68.02 не поддерживается).

Сумма убытка от реализации основного средства составляет 140 000,00 руб. (1 176 000,00 руб. - 196 000,00 руб. - 1 120 000,00 руб.).

Указанная сумма рассчитывается автоматически и вводится в ресурсы: Сумма Дт НУ: 97.12 и Сумма Кт НУ: 91.09. В комментарии выводится текст: Убыток от реализации объекта ОС (Станок фрезерно-гравировальный), распределенный на срок в 56 мес.

Начиная с августа 2022 года убыток ежемесячно включается в прочие расходы по налогу на прибыль равными долями в сумме 2 500,00 руб. (140 000,00 / 56 мес.). При выполнении регламентной операции Списание расходов будущих периодов указанная сумма вводится в ресурсы: Сумма Дт НУ: 91.02 и Сумма Кт НУ: 97.12.

Убыток, учтенный на счете 97.21, перенесенный ранее ручной операцией, также продолжает автоматически списываться на прочие расходы в НУ.

Детальный расчет списания убытков от реализации ОС представлен в Справке-расчете списания расходов будущих периодов.

Поскольку в бухгалтерском учете убыток от реализации основных средств признается единовременно, это может привести к возникновению временных разниц и признанию отложенного налога согласно ПБУ 18/02.

Сумма убытка от реализации ОС, учтенная в прочих расходах, при автоматическом заполнении декларации по налогу на прибыль отражается в Приложении 2 к Листу 02 по строке 100 "Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода" (п. 7.7 Порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@).

Автоматический учет убытков при реализации нематериальных активов (НМА) в программе не поддерживается.

Убыток от реализации НМА по-прежнему следует переносить на счет 97.21 вручную.

От редакции. Актуальную информацию о новых возможностях "1С:Бухгалтерии 8" редакции 3.0 и других программ 1С см. в справочнике "Информация об обновлениях программных продуктов "1С:Предприятие" раздела .