Для отражения соответствующих данных работодатели заполняют отдельное приложение к расчету 6-НДФЛ «Справка о доходах и суммах налогов физлица» (приложение № 1).

Справка заполняется работодателями только при составлении 6-НДФЛ за календарный год. В справке указываются следующие сведения:

- о доходах физических лиц истекшего налогового периода;

- о суммах налога, исчисленных, удержанных и перечисленных в бюджет;

- о невозможности удержать налог;

- о суммах дохода, с которого не был удержан налог, и сумме неудержанного НДФЛ.

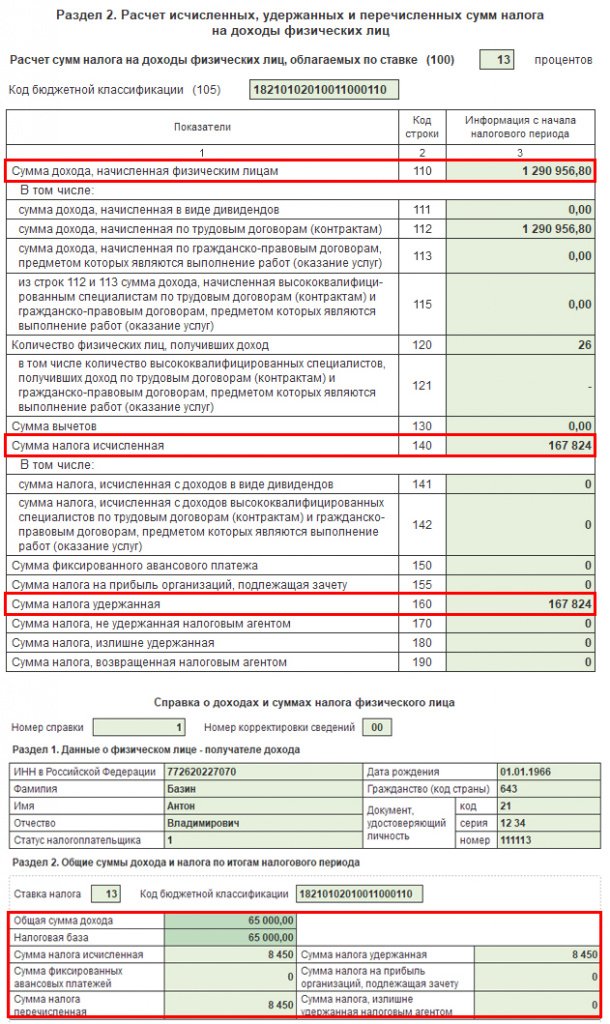

Общие суммы дохода, а также исчисленного, удержанного и перечисленного НДФЛ нужно указывать в разделе 2 справки. В случае выплаты в течение налогового периода доходов, облагаемых по разным ставкам, заполняется необходимое количество страниц справки.

Отражению в расчете подлежат только суммы доходов, в том числе в виде заработной платы, которые не только были начислены работникам, но и фактически им были выплачены на дату представления 6-НДФЛ.

Рис.1 В изображенном примере зарплата за декабрь была выплачена в декабре, а дата подписи отчета на титульном листе 1 февраля 2022 года

Доходы, которые на дату представления расчета по форме 6-НДФЛ фактически не выплачены физическим лицам, не указываются налоговым агентом в справке о доходах и суммах налога физического лица (письмо ФНС от 06.10.2021 № БС-4-11/14126@).

К слову, данное правило применимо не только к справкам о доходах, представляемым в составе расчета, но и ко всему расчету по форме 6-НДФЛ в целом. Напомним, данные о доходах физлиц теперь подлежат указанию в разделе 2 расчета по форме 6-НДФЛ.

Для этого в поле 110 нужно указывать обобщенную по всем работникам сумму начисленного дохода нарастающим итогом с начала налогового периода, а в поле 140 - обобщенную по всем работникам сумму исчисленного налога нарастающим итогом с начала налогового периода.

При этом ФНС в письме от 25.11.2021 № БС-4-11/16428@ подтвердила, что в указанных полях не нужно указывать начисленную зарплату, которая фактически будет выплачена работникам уже после сдачи расчета по форме 6-НДФЛ. Соответственно, и сумму исчисленного НДФЛ с такой зарплаты в расчете указывать не следует.

ЗП начислили, период закрыли. Редактировать закрытый период строго настрого запрещено аудитом. Но если ЗП по какой-то причине не выплатили, как в ЗУПе исключить её из справки и из формы 6-НДЛФ?

Сам себе кассир, ЗП не исключить, она останется в 6-НДФЛ за год во втором разделе и приложениях, если был проведен документ начисления. Если выплаты не было до сих пор, во втором разделе отразится неудержанный НДФЛ и в справках будет разниться исчисленный-удержанный-перечисленный налог. Если выплатите в конце февраля, то в отчет за 2021 год, сформированном после даты выплаты, будет разница во втором разделе строк 140 и 160. Справки о доходах при этом будут красиво закрыты. Недостающая сумма удержанного НДФЛ за 21 отразится в 6-НДФЛ за первый квартал 22

Охранник со сканвордом, Оно и понятно, но в статье говорится мол если не заплатили - тогда отменяйте начисления.

В отношении оклада не понятно, дата получения дохода фиксирована - это конец месяц за который доход был начислен.

Так какая разница когда он был выплачен, если хочешь не хочешь, а доход считается полученным датой равной концу месяца.

Информационное письмо за подписью:

Действительный государственный советник Российской Федерации 2-го класса

С. Л. Бондарчук

Уволить его за такое надо