Что изменилось в механизме проверки контрольных соотношений и зачем

Для простоты предположим, что все разделы Расчета по страховым взносам, кроме Раздела 3 – это один раздел. Назовем его условно первый раздел, а Раздел 3 – третий раздел. В первом разделе Расчета приводятся сводные данные, в третьем разделе – персонифицированные данные по сотрудникам.

Пунктом 1.2 Порядка заполнения Расчета по страховым взносам (приложение № 2 к приказу ФНС России от 10.10.2016 № ММВ-7-11/551@) установлено, что при сдаче корректирующего расчета в первом разделе всегда указываются данные с учетом исправлений, а в третьем разделе представляются не все сведения, а только по тем сотрудникам, по которым были изменения.

Из этого следует важный вывод: выполнить напрямую проверку совпадения данных первого и третьего разделов Расчета можно только в первичном отчете. В корректирующем отчете этого сделать уже нельзя, т.к. в первом разделе указаны полные данные, а в третьем– только изменения. Поэтому, до недавнего времени, ряд контрольных соотношений в корректировочных отчетах в программах «1С:Предприятия 8» был отключен.

Теперь это ограничение устранено.

Как сравнить первый и третий разделы в корректировочных Расчетах по страховым взносам

Допустим, в первом разделе Расчета один сводный показатель, а в третьем разделе – один персонифицированный (имя) и один - числовой. Итак, подаем первичный отчет за I квартал. У нас три сотрудника: Иванов, Петров и Сидоров, у каждого в третьем разделе по 100 рублей.

Условно первичный расчет можно представить так:

|

Отчет |

Сотрудник |

1 раздел |

3 раздел |

|

0 |

Иванов |

|

100 |

|

0 |

Петров |

|

100 |

|

0 |

Сидоров |

|

100 |

|

0 |

|

300 |

300 |

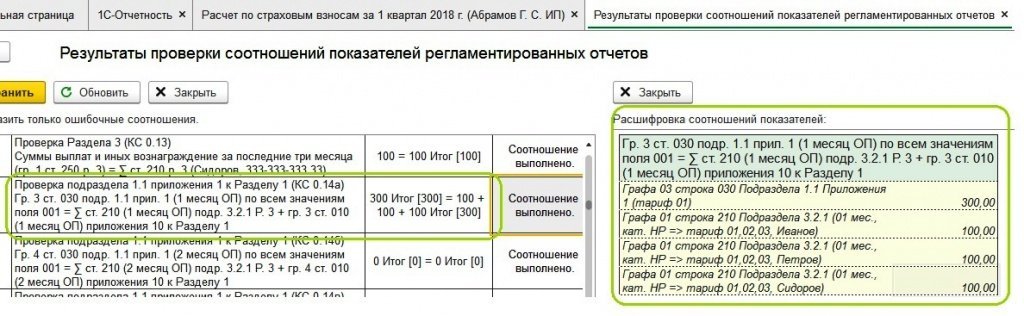

Проверяем контрольное соотношение (1 раздел = 3 раздел): 300 = 300, все в порядке (рис. 1).

Рис.1.

Затем подаем корректирующий первый расчет. В нем по Иванову подаем новые данные – 250 рублей (величина страхового взноса увеличилась на 150 рублей) и добавляем еще одного сотрудника - Кузнецова, которого «забыли» подать в первичном расчете (новые данные).

Примечание: в корректировочном отчете в третьем разделе указываются только измененные данные.

Наша корректировка выглядит так:

|

Отчет |

Сотрудник |

1 раздел |

3 раздел |

|

1 |

Иванов |

|

250 |

|

1 |

Кузнецов |

|

100 |

|

1 |

|

550 |

350 |

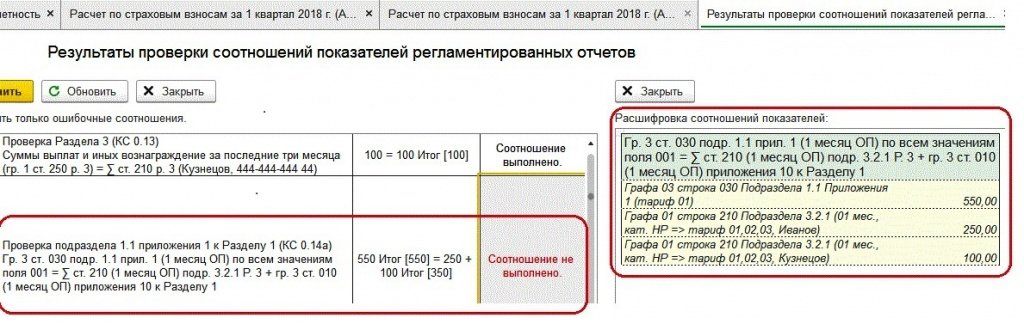

Теперь, если мы попытаемся проверить контрольное соотношение, то оно не выполнится (550 не равно 350), хотя мы все сделали правильно. В этом и заключалась проблема: выполнены действия, но нет инструментария контроля их правильности /ошибочности с локализацией ошибки (рис.2).

Рис.2

Далее предположим, что необходимо представить еще один корректирующий второй отчет. Оказалось, что Петров работает в другой организации и его надо «обнулить» (удалить данные по сотруднику и минус страховой взнос - 100 рублей), а вместо него добавить Филиппова (добавить данные нового сотрудника в третий раздел плюс страховой взнос - 150 рублей).

Делаем корректировку:

|

Отчет |

Сотрудник |

1 раздел |

3 раздел |

|

2 |

Петров |

|

0 |

|

2 |

Филиппов |

|

150 |

|

2 |

|

600 |

150 |

И снова контрольное соотношение не выполняется, и разрыв еще больше. Чтобы проверка выполнилась, надо «собрать» третий раздел по всем сданным отчетам. Из одного первичного отчета и двух корректирующих «соберем» один полный отчет. Он будет выглядеть следующим образом:

|

Отчет |

Сотрудник |

1 раздел |

3 раздел |

|

0 |

Сидоров |

|

100 |

|

1 |

Иванов |

|

250 |

|

1 |

Кузнецов |

|

100 |

|

2 |

Филиппов |

|

150 |

|

2 |

|

600 |

600 |

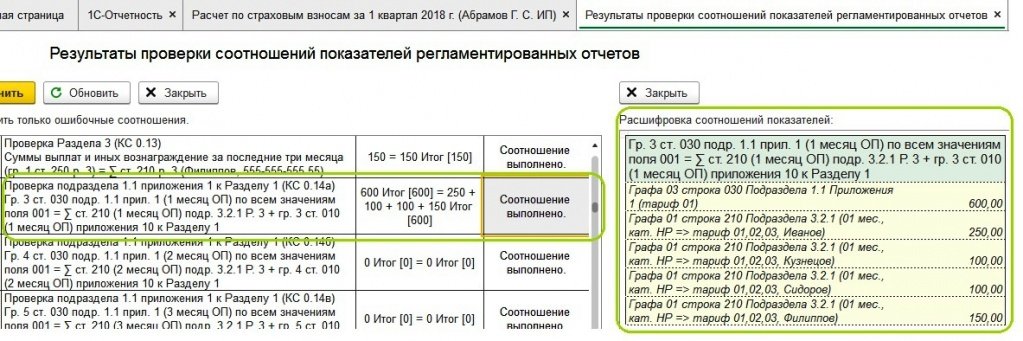

В таком варианте отчета контрольное соотношение будет выполнено: стало очевидно, что первичный отчет и корректировки соотносятся между собой (рис.3).

Рис.3

Как видно из приведенного примера, чтобы проверить контрольное соотношение в корректировке 2, нам пришлось выполнить сквозную «сборку» третьего раздела по всей цепочке отчетов (первичный + корректировка 1 + корректировка 2). Очевидно, что даже для нашего простейшего отчета это непростая задача. И чем больше данных приходится собирать в один отчет, тем она сложнее.

В этом и заключается суть доработки механизма проверки контрольных соотношений Расчета по страховым взносам: неважно, сколько сотрудников в отчете и сколько корректирующих отчетов было составлено - после каждой корректировки проверка контрольных соотношений сама свяжет все первичные и корректирующие отчеты текущего и прошлых кварталов (в пределах года) и покажет несоответствие в данных.

Проверка контрольных соотношений с учетом данных корректирующих отчетов выводит инструментарий контроля и локализации ошибок на новый уровень. Корректирующие отчеты становятся прозрачными для проверки. Это позволяет не ограничивать представление корректировок и сдавать их столько, сколько реально требуется –их проверка больше не будет доставлять хлопот.

Теперь, когда мы рассмотрели идею сквозной «сборки» третьего раздела на простом примере, полезно сделать некоторые уточнения, которые касаются работы реального алгоритма.

Порядок заполнения Раздела 3 Расчета по страховым взносам при представлении корректирующих отчетов регламентируется письмами ФНС России от 28.06.2017 № БС-4-11/12446@ и от 18.07.2017 № БС-4-11/14022@ .

На принципах, изложенных в этих письмах, был построен алгоритм сборки. Однако приведенные письма носят общий характер и не содержат технических деталей, некоторые из которых важны для понимания работы и использования механизма.

Приведем основные из них:

- В «сборку» включаются только те расчеты, которые не помечены на удаление. Этим можно управлять: если вы не хотите, чтобы какой-то отчет участвовал в сборке, его временно можно пометить на удаление.

- Сотрудники идентифицируются только по СНИЛС. Совершенно не важно, что указано в прочих персонифицированных данных: если женщина вышла замуж и поменяла фамилию или мужчина поменял паспорт – в целях сборки это будут те же самые сотрудники, если правильно указаны их СНИЛС.

- При сборке происходит безусловное замещение персонифицированных данных с одинаковыми СНИЛС более младших отчетов более старшими внутри квартала. Таким образом вносятся новые данные по сотруднику или происходит «зануление» сотрудника (исключение персонифицированных данных из расчета – подробнее см. в письмах ФНС);

- Чтобы «занулить» сотрудника, необходимо в соответствующих табличных частях раздела 3.2.1 или 3.2.2 оставить пустые суммовые показатели. При этом необходимо заполнить данные о месяце и о категории застрахованного лица (раздел 3.2.1) или о коде тарифа (раздел 3.2.2) так же, как это было указано ранее в более младшем отчете. Без указания месяца и категории сотрудник не «занулится».

- Сборка прозрачна. В нашем контрольном примере третий раздел был собран из трех отчетов. При расшифровке контрольного соотношения видно, какая запись из какого отчета была взята. Если в окне расшифровки кликнуть на Сидорова, мы попадем в первичный отчет, на Иванова и Кузнецова – в корректировку 1, на Филиппова – в корректировку 2.

Резюмируя, можно сказать, что принцип сборки основан на том, что персонифицированные данные из третьего раздела не помеченных на удаление отчетов замещают друг друга по СНИЛС с приоритетом номера корректировки, при этом строки с пустыми суммовыми показателями отбрасываются.

Как доработка проверки контрольных соотношений Расчета по страховым взносам с учетом корректировок может отразиться на работе пользователей

Для тех пользователей, которые не делают корректировок, ничего не должно измениться: проверка первичных отчетов работает по прежнему порядку.

Пользователям, которые работают с корректировками, надо принимать во внимание, что корректировка будет «подтягивать» данные первичного отчета и младших корректировок внутри квартала. Поэтому теперь корректировки надо делать действительно только на изменения – как это и предусмотрено Порядком заполнения и указанными письмами ФНС.

Если же была сделана полная корректировка, то, во избежание некорректной проверки, все предыдущие Расчеты квартала, за который была сделана корректировка, нужно временно пометить на удаление. Но это можно рассматривать как обходной вариант, но никак нельзя рекомендовать как рабочую методологию.

Основная рекомендация состоит в том, чтобы после составления каждого корректирующего отчета, выполнить проверку контрольных соотношений и убедиться, что она прошла с учетом данных первичного отчета и данных отчетов прошлых периодов.

Безошибочное выполнение проверки можно рассматривать как критерий правильности отчетных данных перед сдачей отчета в контролирующие органы и перед составлением следующей корректировки.

Отличная статья, но в каком релизе реализовано это богатство?

КСС, Добрый день!

Можно пользоваться, начиная с релиза 3.0.63.11

Кудинова Елена (1С, Москва) , Т.е. это изменение только для Бух 3.0, а для ЗУП 3.1 что-то ожидается?

Для 2.5 КОРП когда будет? )

Подскажите,для ЗУП 3.1 будут изменения или в каком релизе они уже присутствуют?