Не позднее 25 апреля 2024 года всем организациям и ИП необходимо представить в территориальный орган СФР и ФНС следующую «зарплатную» отчетность:

- Подраздел 1.1 Раздела 1 формы ЕФС-1 (перевод, переименование) за март 2024 года (бывш. СЗВ-ТД);

- Подраздел 1.3 Раздела 1 формы ЕФС-1 за март 2024 года;

- Подраздел 3 Раздела 1 формы ЕФС-1 за I квартал 2024 года (бывш. Реестр ДСВ-3);

- Раздел 2 формы ЕФС-1 за I квартал 2024 года (бывш. 4-ФСС);

- Расчет по страховым взносам за I квартал 2024 года;

- Персонифицированные сведения за март 2024 года (бывш. СЗВ-М);

- Расчет 6-НДФЛ за I квартал 2024 года.

Организации и ИП, применяющие автоматизированную УСН (АУСН), освобождены от уплаты страховых взносов и представления следующих отчетов:

- Раздел 2 формы ЕФС-1 (бывш. 4-ФСС);

- Персонифицированные сведения о физических лицах (бывш. СЗВ-М);

- Расчет по страховым взносам;

- Расчет 6-НДФЛ.

Форма ЕФС-1

Единая форма «Сведения (индивидуального) персонифицированного учета и сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (ЕФС-1)» утверждена приказом СФР 17.11.2023 №2281. Соответствующий формат электронного представления формы ЕФС-1 утвержден приказом СФР от 23.11.2023 №2315.

За март 2024 года и I квартал 2024 года в СФР необходимо представить:

- Подраздел 1.1 Раздела 1 «Сведения о трудовой (иной) деятельности...»;

- Подраздел 1.3 Раздела 1 «Сведения о заработной плате работников государственных (муниципальных) учреждений»;

- Подраздел 3 Раздела 1 «Сведения о застрахованных лицах, за которых перечислены и уплачены дополнительные страховые взносы на накопительную пенсию...»;

- Раздел 2 «Сведения о начисленных страховых взносах на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний».

Каждый подраздел формы ЕФС-1 имеет свой срок представления и формируется в программе «1С:Зарплата и управление персоналом 8» ред. 3 отдельно.

❗ Начиная с версий 3.1.27.208 и 3.1.29.38 в программе «1С:Зарплата и управление персоналом 8» ред. 3 актуализированы наименования документов, формирующих подразделы формы ЕФС-1.

Подготовить подраздел 1.1 Раздела 1 формы ЕФС-1 можно с помощью документа Сведения о трудовой деятельности ЕФС-1 подраздел 1.1 (раздел Кадры или Отчетность, справки – Электронные трудовые книжки).

Подготовить подраздел 3 Раздела 1 формы ЕФС-1 можно в разделе Отчетность, справки – Добровольное пенсионное страхование (раздел Отчетность, справки – 1С-Отчетность папка Отчетность по физлицам).

Документ Дополнительные страховые взносы, ЕФС-1 подраздел 3 формируется по каждому платежному поручению за месяц, в котором из заработной платы сотрудника были удержаны и уплачены в СФР суммы дополнительных страховых взносов на накопительную пенсию.

Подготовить Раздел 2 формы ЕФС-1 можно с помощью сервиса 1С-Отчетность (раздел Отчетность, справки) – папка Отчетность в фонды. Раздел 2 формируется по сотрудникам, работающим по трудовым договорам, и исполнителям по договорам ГПХ, если по условиям договора предусмотрена уплата страховых взносов на травматизм. Согласно п.12 приказа СФР от 17.11.2023 №2281, в составе Раздела 2 обязательно должны быть представлены:

- Титульный лист;

- Подраздел 2.1 «Расчет сумм страховых взносов»;

- Подраздел 2.3 «Сведения о результатах проведенных обязательных предварительных и периодических медицинских осмотров работников и проведенной специальной оценке условий труда на начало года».

❗ По вопросам заполнения сведений в подразделе 2.3 необходимо обратиться в территориальный орган СФР.

Расчет по страховым взносам и Персонифицированные сведения

Формы Расчет по страховым взносам (РСВ) и Персонифицированные сведения о физических лицах и соответствующие форматы электронного представления утверждены приказом ФНС России от 29.09.2023 №ЕА-7-11/696@. Подготовить Расчет по страховым взносам и Персонифицированные сведения в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность (папка Налоговая отчетность).

Действующая форма РСВ с 2024 года включает в себя изменения, рекомендованные письмом ФНС России от 26.09.2023 №БС-4-11/12322@.

Состав сотрудников в Персонифицированных сведениях должен соответствовать составу сотрудников в РСВ, включая сведения по мобилизованным сотрудникам, сотрудникам, находящимся в отпуске, совместителям и директору (единственному учредителю).

Новая форма 6-НДФЛ

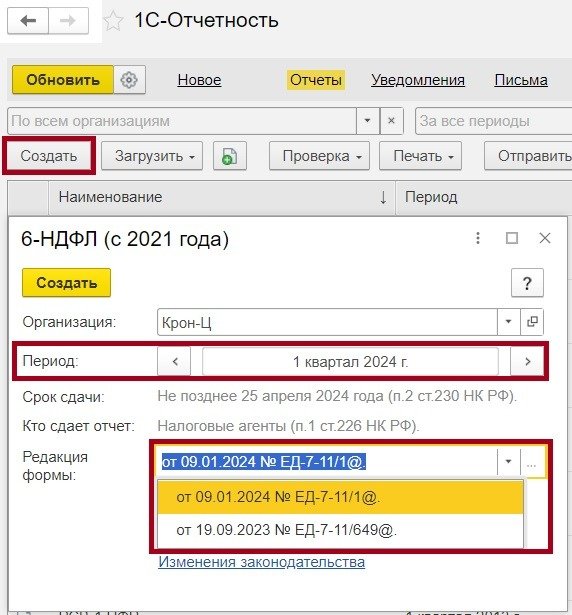

Новая форма расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (6-НДФЛ), утверждена приказом ФНС России от 09.01.2024 №ЕД-7-11/1@ и вступила в силу с 9 апреля 2024 года. Подготовить расчет 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность (папка Отчетность по физлицам).

❗ Начиная с версий 3.1.27.193 и 3.1.29.21 с 9 апреля 2024 года редакция рекомендованной формы от 4 декабря 2023 года автоматически изменилась на новую форму расчета 6-НДФЛ, утвержденную приказом ФНС России от 9 января 2024 года (рис. 1).

Рис. 1. Обновленная форма 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 1. Обновленная форма 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3Обновленная форма 6-НДФЛ включает в себя изменения, рекомендованные письмом ФНС России от 4 декабря 2023 года, и содержит:

- Титульный лист;

- Раздел 1 «Сведения об обязательствах налогового агента»;

- Раздел 2 «Расчет исчисленных и удержанных сумм налога на доходы физических лиц».

Для корректного заполнения сведений, в частности строк 120 и 170, дата подписи отчета на титульном листе должна быть больше даты выплаты заработной платы за март или каждого третьего месяца отчетного периода.

В Разделе 1 по строкам 020 и 030 указываются суммы НДФЛ, подлежащие перечислению и возвращенные с начала налогового периода, по соответствующему сроку перечисления: с 1-го по 22-е число и с 23-го числа по последнее число месяца (рис. 2).

Рис. 2. Строки 020–026 в Разделе 1 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 2. Строки 020–026 в Разделе 1 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3❗ Значения строк 020–026 (сумма к перечислению) не уменьшаются на соответствующие значения строк 030–036 (возвращенные суммы налога).

В Разделе 2 ставка налога и КБК отображаются по строкам 100 и 105. Количество физических лиц, получающих доход, указывается в строках 110–111. Сумма дохода, полученного физическими лицами, заполняется в строке 120, которая содержит в себе строку 121 с суммой доходов ВКС по трудовым и гражданско-правовым договорам на выполнение работ и оказание услуг. Сумма дохода в строках 120 и 121 указывается нарастающим итогом с начала года. По строке 130 отражается общая сумма вычетов и расходов, уменьшающих облагаемый доход нарастающим итогом с начала налогового периода (года), рис. 3.

Рис. 3. Раздел 2 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 3. Раздел 2 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3В строке 131 указывается обобщенная по всем физическим лицам налоговая база (сумма полученного дохода за минусом вычетов) нарастающим итогом с начала налогового периода (года) по каждой ставке налога. В строке 156 вручную отражаются суммы НДФЛ с дивидендов от источников за пределами РФ, уплаченные по месту нахождения источника дохода в иностранном государстве, с которым заключен договор (соглашение) об избежание двойного налогообложения. Строка 160 содержит суммы удержанного НДФЛ по соответствующему сроку перечисления: с 1-го по 22-е число и с 23-го числа по последнее число месяца. Строка 190 содержит суммы возвращенного НДФЛ по соответствующему сроку перечисления: с 1-го по 22-е число и с 23-го числа по последнее число месяца.

❗ В Справке о доходах (и в Приложении 1 к расчету 6-НДФЛ за 2024 год) исключена строка с перечисленным НДФЛ и добавлена строка с НДФЛ, уплаченном за границей.