В соответствии с Федеральным законом от 03.08.2018 № 303-ФЗ с 1 января 2019 года производится изменение налоговой ставки НДС с 18% на 20% (с 18/118 на 20/120 и с 15,25% на 16,67%). Ставка НДС в размере 20% применяется в отношении товаров (работ, услуг), имущественных прав, отгруженных (выполненных, оказанных), переданных с 1 января 2019 года, в том числе и на основании договоров, заключенных до 01.01.2019 (письма Минфина России от 07.09.2018 № 03-07-11/64045, от 07.09.2018 № 03-07-11/64049, от 10.09.2018 № 03-07-11/64576, от 16.10.2018 № 03-07-11/74188).

ФНС России в письме от 23.10.2018 № СД-4-3/20667@ уточнила, что новая ставка 20% применяется с 01.01.2019 независимо от даты и условий заключения договоров. Причем, по мнению ФНС России, изменение ставки НДС не требует внесения изменений в договоры, заключенные до 01.01.2019. В то же время стороны вправе уточнить порядок расчетов и стоимость реализуемых товаров (работ, услуг), имущественных прав.

Также в п. 1.1 письма налоговая служба разъяснила, что если предварительная оплата в счет предстоящей отгрузки товаров (выполнения работ, оказания услуг), передачи имущественных прав получена до 01.01.2019, то продавец с полученной суммы предоплаты исчисляет НДС по ставке 18/118. После отгрузки соответствующих товаров с 01.01.2019 продавец начисляет НДС по ставке 20% и заявляет налоговый вычет суммы НДС, ранее исчисленной с суммы предоплаты по налоговой ставке 18/118.

В случае, если по соглашению сторон покупатель производит с 01.01.2019 доплату НДС в размере 2%, то такую доплату не следует рассматривать в качестве дополнительной оплаты стоимости, с которой необходимо исчислять НДС по ставке 20/120, а следует признавать доплатой суммы налога. Поэтому продавцу при получении доплаты НДС в размере 2% следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118, и показателем суммы налога, рассчитанной с учетом размера доплаты налога.

Таким образом, если продавец получил доплату НДС в размере 2% и выставил корректировочный счет-фактуру, то при отгрузке товаров (работ, услуг), имущественных прав начиная с 01.01.2019 исчисление НДС он производит по налоговой ставке 20%, а сумму НДС, исчисленную на основании корректировочного счета-фактуры, принимает к вычету с даты отгрузки соответствующих товаров (работ, услуг), имущественных прав в порядке, предусмотренном п. 6 ст. 172 НК РФ.

Причем продавец вправе также составить единый корректировочный счет-фактуру к двум и более счетам-фактурам, составленным ранее.

Порядок заполнения показателей корректировочного счета-фактуры приведен в Примере № 1 приложения к Письму.

Разница между суммами налога, указанная в корректировочном счете-фактуре, отражается по строке 070 в графе 5 налоговой декларации по НДС и учитывается при расчете общей суммы налога, исчисленной по итогам налогового периода. При этом по строке 070 в графе 3 налоговой декларации по НДС указывается цифра "0" (ноль).

С 01.10.2017 внесены изменения в формы и правила заполнения (ведения) счетов-фактур, книг покупок и книг продаж, журнала учета счетов-фактур, утв. постановлением Правительства РФ от 26.12.2011 № 1137.

Пример

В 2018 году организация ООО "Торговый дом" (продавец) заключила с организацией ООО "Одежда и обувь" (покупатель) договор поставки товаров на условиях полной предварительной оплаты.

16 ноября 2018 года продавец выставил покупателю счет для оплаты.

20 ноября 2018 года продавец получил от покупателя предварительную оплату в размере 177 000,00 руб. (в т. ч. НДС 18% - 27 000,00 руб.).

9 января 2019 года в связи с задержкой поставки товаров продавец и покупатель заключили дополнительное соглашение к договору, согласно которому стоимость товаров стала составлять 180 000,00 руб. (в том числе НДС 20% - 30 000,00 руб.).

11 января 2019 года продавец получил от покупателя доплату 2% НДС в размере 3 000,00 руб.

15 февраля 2019 года продавец отгрузил покупателю товары.

| № | Дата | Операция | Дт | Кт | Сумма | Документ 1С

Создать на основании | Регистр

Приход Расход Запись | Пакет документов

Входящий Исходящий

|

|---|---|---|---|---|---|---|---|---|

| 1 | Выставление счета на оплату покупателю | |||||||

| 1.1 | 16.11.18 | Выставление счета покупателю | --- | --- | 177 000,00 | Счет покупателю | --- | Счет на оплату |

| 2 | Получение предварительной оплаты от покупателя | |||||||

| 2.1 | 20.11.18 | Учет предварительной оплаты от покупателя | 51 | 62.02 | 177 000,00 | Поступление на расчетный счет

Счет покупателю | --- | Банковская выписка |

| 2.2 | 20.11.18 | Составление счета-фактуры на сумму предварительной оплаты | --- | --- | 177 000,00 | Счет-фактура выданный

Поступление на расчетный счет | НДС Продажи

Журнал учета счетов-фактур | Счет-фактура выданный

Книга продаж |

| 2.3 | 20.11.18 | Исчисление НДС с полученной предварительной оплаты | 76.АВ | 68.02 | 27 000,00 | |||

| 3 | Получение доплаты 2% НДС | |||||||

| 3.1 | 11.01.19 | Учет доплаты НДС от покупателя | 51 | 62.02 | 3 000,00 | Поступление на расчетный счет

Счет покупателю | --- | Банковская выписка |

| 3.2 | 11.01.19 | Составление корректировочного счета-фактуры на сумму доплаты НДС | --- | --- | 180 000,00 | Корректировочный счет-фактура выданный

Поступление на расчетный счет | НДС Продажи

Журнал учета счетов-фактур | Корректировочный счет-фактура выданный

Книга продаж |

| 3.3 | 11.01.19 | Исчисление НДС с полученной доплаты | 76.АВ | 68.02 | 3 000,00 | |||

| 4 | Отгрузка товаров | |||||||

| 4.1 | 15.02.19 | Учет выручки от продажи товаров | 62.01 | 90.01.1 | 180 000,00 | Реализация (акт, накладная)

Счет покупателю | НДС Продажи | Товарная накладная

(или УПД) |

| 4.2 | 15.02.19 | Начисление НДС с отгрузки товаров | 90.03 | 68.02 | 30 000,00 | |||

| 4.3 | 15.02.19 | Списание себестоимости проданных товаров | 90.02.1 | 41.01 | 97 026,78 | |||

| 4.4 | 15.02.19 | Зачет предварительной оплаты | 62.02 | 62.01 | 180 000,00 | |||

| 4.5 | 15.02.19 | Составление счета-фактуры на отгруженные товары | --- | --- | 180 000,00 | Счет-фактура выданный

Реализация (акт, накладная) | Журнал учета счетов-фактур | Cчет-фактура выданный или (УПД)

Книга продаж |

| 4.6 | 15.02.19 | Вычет НДС при отгрузке товаров и зачете предварительной оплаты | 68.02 | 76.АВ | 30 000,00 | Формирование записей книги покупок | НДС Покупки | Книга покупок |

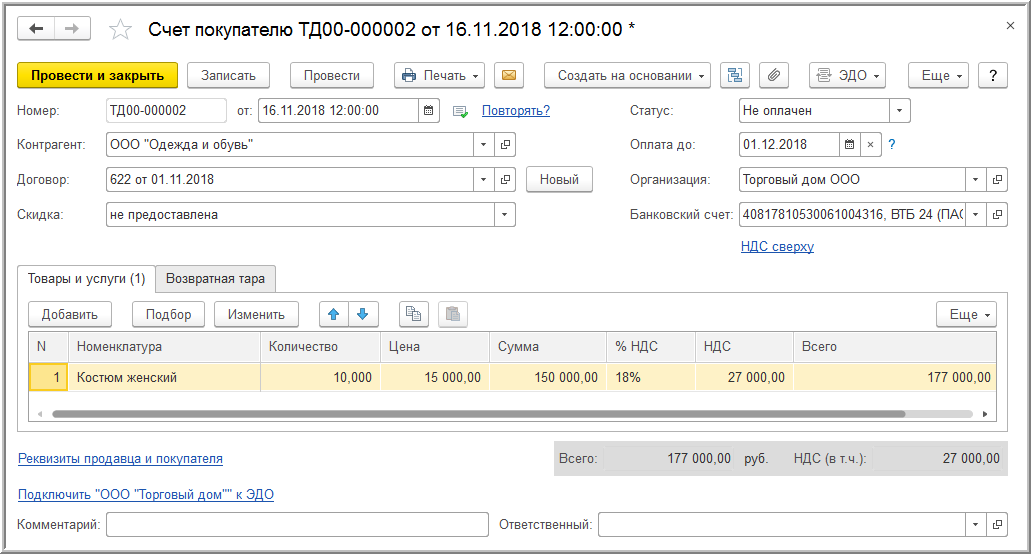

Выставление счета на оплату покупателю в 1С:Бухгалтерии 8 (ред. 3.0)

Для выполнения операции 1.1 "Выставление счета покупателю" (раздел Продажи - подраздел Продажи) необходимо с помощью кнопки Создать сформировать новый документ "Счет покупателю" (рис. 1).

Рис. 1

Получение предварительной оплаты от покупателя в 1С:Бухгалтерии 8 (ред. 3.0)

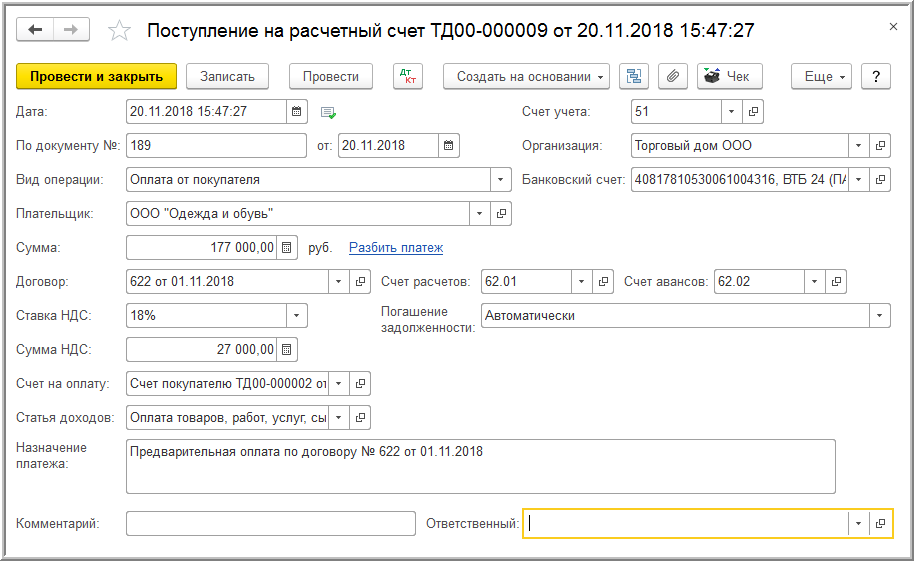

Для выполнения операции 2.1 "Учет предварительной оплаты от покупателя" на основании документа "Счет покупателю" (рис. 1) создается документ "Поступление на расчетный счет" с видом операции "Оплата от покупателя".

Показатели документа "Поступление на расчетный счет" заполняются автоматически на основании сведений документа "Счет покупателю".

Кроме того, в документе "Поступление на расчетный счет" необходимо указать (рис. 2):

- в полях "По документу №" и "от" - номер и дату платежного поручения покупателя;

- в поле "Сумма" - фактическую сумму перечисленной предоплаты.

Рис. 2

В результате проведения документа "Поступление на расчетный счет" будет сформирована бухгалтерская проводка (рис. 3):

- по дебету счета 51 и кредиту счета 62.02 - на сумму денежных средств, поступивших продавцу от покупателя.

Рис. 3

В соответствии с п. 1, п. 3 ст. 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты.

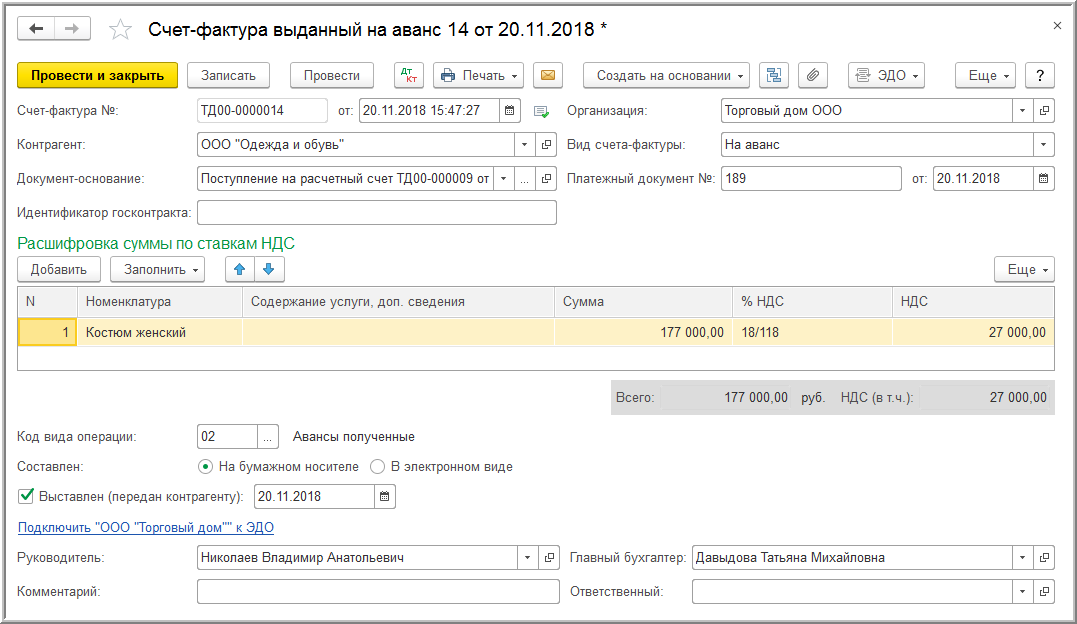

Счет-фактура на полученную сумму предоплаты (операция 2.2 "Составление счета-фактуры на сумму предварительной оплаты"; 2.3 "Исчисление НДС с полученной предварительной оплаты") в программе формируется на основании документа "Поступление на расчетный счет" по кнопке Создать на основании (рис. 2). Автоматическое формирование счетов-фактур на авансы, полученные от покупателей, может производиться также с помощью обработки "Регистрация счетов-фактур на аванс" (раздел Банки и касса).

В новом документе "Счет-фактура выданный" (рис. 4) основные сведения будут заполнены автоматически по документу-основанию:

- в поле "от" - дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа "Поступление на расчетный счет";

- в полях "Контрагент", "Платежный документ №" и "от" - соответствующие сведения из документа-основания;

- в поле "Вид счета-фактуры" - значение "На аванс";

- в табличной части документа - сумма поступившей предоплаты, ставка НДС и сумма НДС соответственно.

Кроме того, автоматически будут проставлены:

- в поле "Код вида операции" - значение "02", которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель "Составлен" - переведен в положении "На бумажном носителе", если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или "В электронном виде", если такое соглашение заключено;

- флажок "Выставлен (передан контрагенту)" с указанием даты - если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флажок и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля "Руководитель" и "Главный бухгалтер" - данные из регистра сведений "Ответственные лица". В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника "Физические лица".

Для корректного составления счета-фактуры, а также правильного отражения документа в учетной системе необходимо, чтобы в поле "Номенклатура" табличной части документа было указано наименование (или обобщенное наименование) поставляемых товаров в соответствии с условиями договора с покупателем.

Данные сведения заполняются автоматически с указанием:

- наименования конкретных номенклатурных позиций из документа "Счет покупателю" (рис. 1), если такой счет предварительно выставлялся;

- обобщенного наименования, если в договоре с покупателем такое обобщенное наименование было определено.

Рис. 4

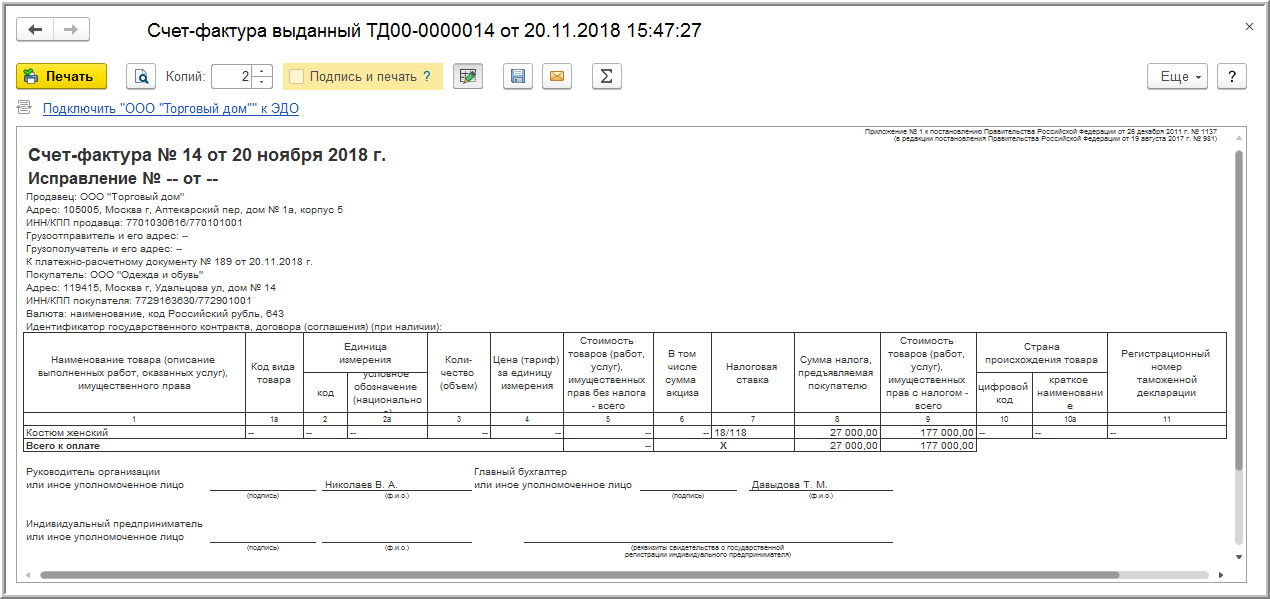

По кнопке Печать документа "Счет-фактура выданный" (рис. 4) можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах (рис. 5).

Согласно Правилам заполнения счета-фактуры, утв. постановлением Правительства РФ от 26.12.2011 № 1137, в счете-фактуре на полученную сумму предоплаты указываются:

- в строке 5 - реквизиты (номер и дата составления) платежно-расчетного документа (пп. "з" п. 1 Правил заполнения);

- в графе 1 - наименование поставляемых товаров (описание работ, услуг), имущественных прав (пп. "а" п. 2 Правил заполнения);

- в графе 8 - сумма налога, исчисленная исходя из налоговой ставки, определяемой в соответствии с п. 4 ст. 164 НК РФ (пп. "з" п. 2 Правил заполнения);

- в графе 9 - полученная сумма предварительной оплаты (пп. "и" п. 2 Правил заполнения);

- в строках 3 и 4 и графах 2-6, 10 - 11 - прочерки (п. 4 Правил заполнения).

Рис. 5

В результате проведения документа "Счет-фактура выданный" формируется бухгалтерская проводка (рис. 6):

- по дебету счета 76.АВ и кредиту счета 68.02 - на сумму НДС, исчисленную с поступившей суммы предоплаты от покупателя, в размере 27 000,00 руб. (177 000,00 руб. х 18/118).

Рис. 6

На основании документа "Счет-фактура выданный" вносится запись в регистр сведений "Журнал учета счетов-фактур" (рис. 7).

Несмотря на то, что с 01.01.2015 г. налогоплательщики, не являющиеся посредниками (экспедиторами, застройщиками), не ведут журнал учета полученных и выставленных счетов-фактур, записи регистра "Журнал учета счетов-фактур" используются для хранения необходимой информации о выставленном счете-фактуре.

Рис. 7

Документ "Счет-фактура выданный" регистрируется в регистре накопления "НДС Продажи" (рис. 8).

Рис. 8

На основании записей регистра "НДС Продажи" формируется книга продаж за IV квартал 2018 года (раздел Продажи - подраздел НДС) (рис. 9).

Рис. 9

Начисленная с полученной предоплаты сумма НДС отражается по строке 070 раздела 3 налоговой декларации по НДС за IV квартал 2018 года (утв. приказом Минфина России от 15.10.2009 № 104н) (раздел Отчеты - подраздел 1С-Отчетность - гиперссылка Регламентированные отчеты).

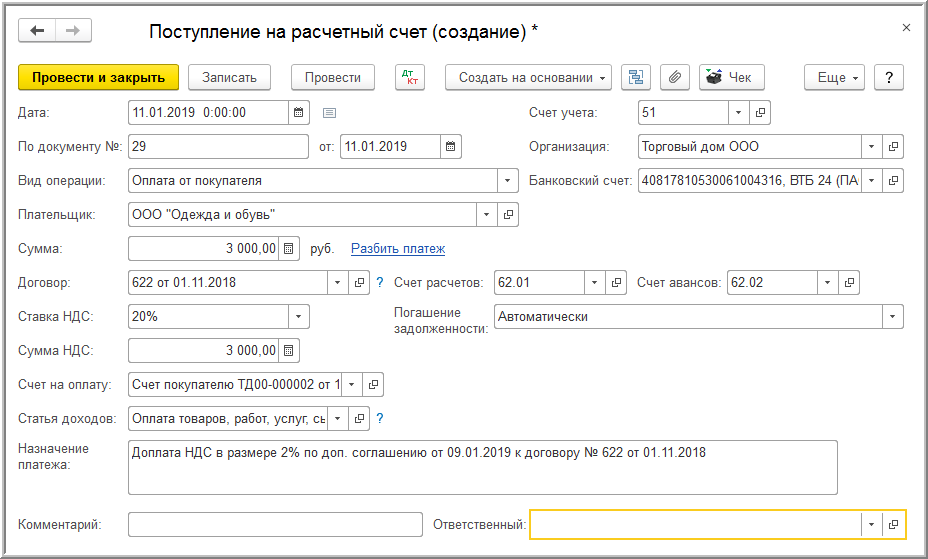

Получение доплаты 2% НДС в 1С:Бухгалтерии 8 (ред. 3.0)

Для выполнения операции 3.1 "Учет доплаты НДС от покупателя" на основании документа "Счет покупателю" (рис. 1) создается документ "Поступление на расчетный счет" с видом операции "Оплата от покупателя".

Показатели документа "Поступление на расчетный счет" заполняются автоматически на основании сведений документа "Счет покупателю".

Кроме того, в документе "Поступление на расчетный счет" необходимо указать (рис. 10):

- в полях "По документу №" и "от" - номер и дату платежного поручения покупателя;

- в поле "Сумма" - фактическую сумму полученной доплаты НДС.

Если по соглашению сторон покупатель производит в 2019 году доплату НДС в размере 2%, то такая доплата признается доплатой именно суммы налога (письмо ФНС России от 23.10.2018 № СД-4-3/20667@).

Рис. 10

В результате проведения документа "Поступление на расчетный счет" будет сформирована бухгалтерская проводка (рис. 11):

- по дебету счета 51 и кредиту счета 62.02 - на сумму денежных средств, поступивших продавцу от покупателя в качестве доплаты 2% НДС.

Рис. 11

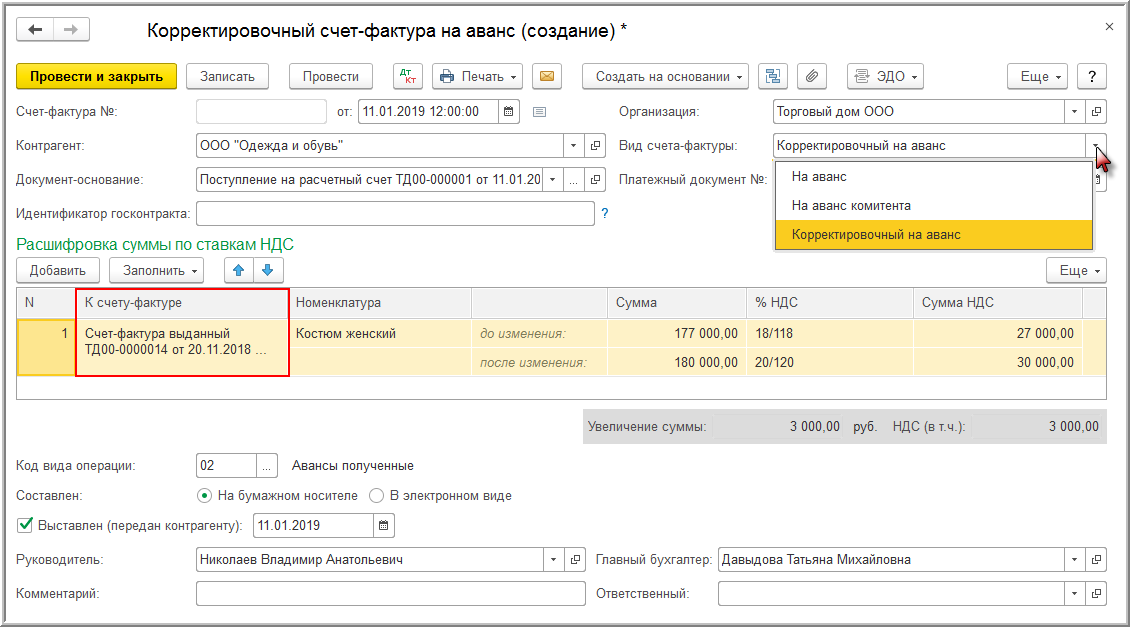

При получении в 2019 году доплаты НДС в размере 2% продавцу следует выставить корректировочный счет-фактуру на разницу между показателем суммы налога по счету-фактуре, составленному ранее с применением налоговой ставки в размере 18/118 (рис. 4), и показателем суммы налога, рассчитанной с учетом размера доплаты (письмо ФНС России от 23.10.2018 № СД-4-3/20667@).

Корректировочный счет-фактура на полученную сумму доплаты НДС (операции 3.2 "Составление корректировочного счета-фактуры на сумму доплаты НДС", 3.3 "Исчисление НДС с полученной доплаты") в программе формируется на основании документа "Поступление на расчетный счет" по кнопке Создать на основании (рис. 10).

В новом документе "Счет-фактура выданный" (рис. 12) основные сведения будут заполнены автоматически по документу-основанию:

- в поле "от" - дата составления счета-фактуры, которая по умолчанию устанавливается аналогичной дате формирования документа "Поступление на расчетный счет";

- в полях "Контрагент", "Платежный документ №" и "от" - соответствующие сведения из документа-основания;

Кроме того, автоматически будут проставлены:

- в поле "Код вида операции" - значение "02", которое соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- переключатель "Составлен" - переведен в положении "На бумажном носителе", если отсутствует действующее соглашение об обмене электронными счетами-фактурами, или "В электронном виде", если такое соглашение заключено;

- флажок "Выставлен (передан контрагенту)" с указанием даты - если счет-фактура передан покупателю и подлежит регистрации. При наличии соглашения об обмене электронным счетами-фактурами до получения подтверждения оператора ЭДО флажок и дата выставления будут отсутствовать. Если дата передачи покупателю бумажного счета-фактуры отлична от даты составления, то ее необходимо скорректировать;

- поля "Руководитель" и "Главный бухгалтер" - данные из регистра сведений "Ответственные лица". В случае если документ подписывают иные ответственные лица, например, на основании доверенности, то необходимо внести соответствующие сведения из справочника "Физические лица".

Поскольку на сумму доплаты НДС выставляется корректировочный счет-фактура, необходимо в поле "Вид счета-фактуры" заменить установленное по умолчанию значение "На аванс" на новое значение "Корректировочный на аванс".

В измененной табличной части документа необходимо указать в графе "К счету-фактуре" реквизиты счета-фактуры на аванс (рис. 4), к которому составляется корректировочный счет-фактура. После этого автоматически будут заполнены стоимостные показатели табличной части, причем как "до изменения", так и "после изменения".

Рис. 12

По кнопке Печать документа "Корректировочный счет-фактура выданный" (рис. 12) можно перейти в просмотр формы корректировочного счета-фактуры и далее выполнить его печать в двух экземплярах (рис. 13).

В соответствии с Примером № 1, приведенным в приложении к письму ФНС России от 23.10.2018 № СД-4-3/20667@, в корректировочном счете-фактуре на полученную в 2019 году сумму доплаты НДС указываются:

- в графе 7 строки А (до изменения) - налоговая ставка 18/118;

- в графе 7 строки Б (после изменения) - налоговая ставка 20/120;

- в графе 8 строки А (до изменения) - сумма НДС в размере 27 000,00 руб., исчисленная с полученной суммы предварительной оплаты (177 000,00 руб. х 18/118);

- в графе 8 строки Б (после изменения) - сумма НДС в размере 30 000,00 руб., являющаяся результатом сложения суммы НДС, исчисленной с полученной предварительной оплаты (177 000,00 руб. х 18/118), и суммы доплаты НДС (3 000,00 руб.);

- в графе 8 строки В (увеличение) - разность показателей строк Б (после изменения) и А (до изменения), составляющая 3 000,00 руб. (30 000,00 руб. - 27 000,00 руб.);

- в графе 9 строки А (до изменения) - сумма полученной предварительной оплаты в размере 177 000,00 руб.;

- в графе 9 строки А (после изменения) - сумма полученной предварительной оплаты в размере 177 000,00 руб. и доплаты НДС в размере 3 000,00 руб.;

- в графе 9 строки В (увеличение) - разность показателей строк Б (после изменения) и А (до изменения) в размере 3 000,00 руб., соответствующая сумме полученной доплаты.

Рис. 13

В результате проведения документа "Корректировочный счет-фактура выданный" формируется бухгалтерская проводка (рис. 14):

- по дебету счета 76.АВ и кредиту счета 68.02 - на сумму поступившей доплаты 2% НДС в размере 3 000,00 руб.

Рис. 14

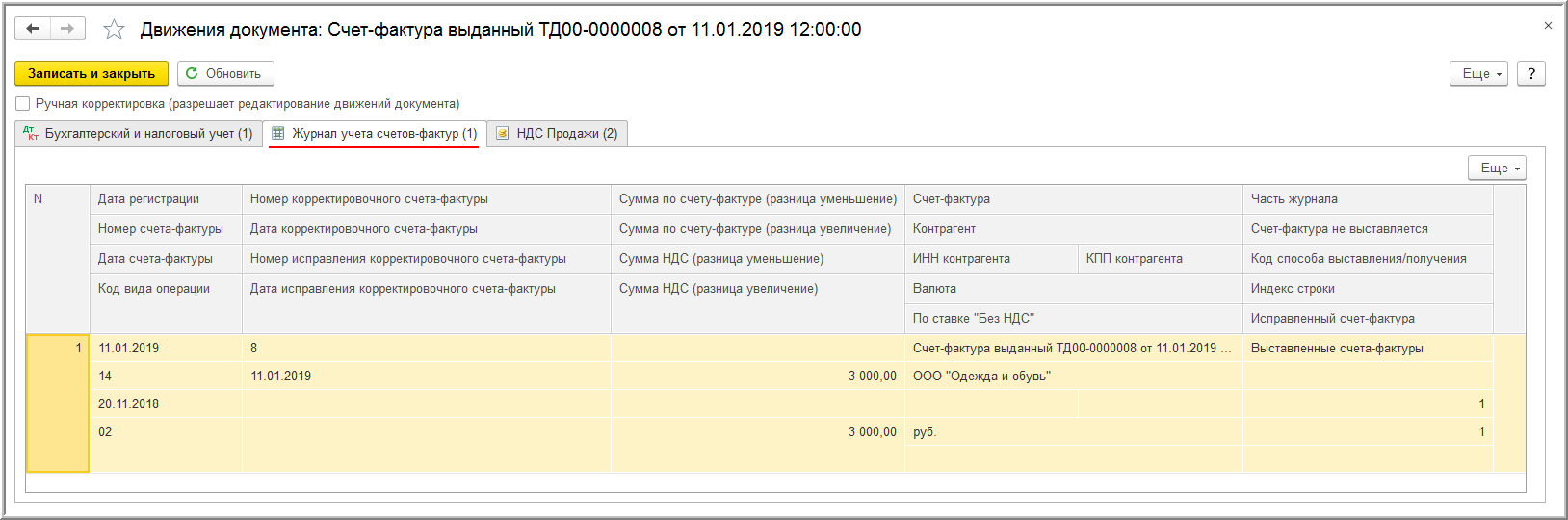

На основании документа "Корректировочный счет-фактура выданный" вносится запись в регистр сведений "Журнал учета счетов-фактур" для хранения необходимой информации о выставленном корректировочном счете-фактуре (рис. 15).

Рис. 15

Документ "Корректировочный счет-фактура выданный" регистрируется в регистре накопления "НДС Продажи" (рис. 16).

Рис. 16

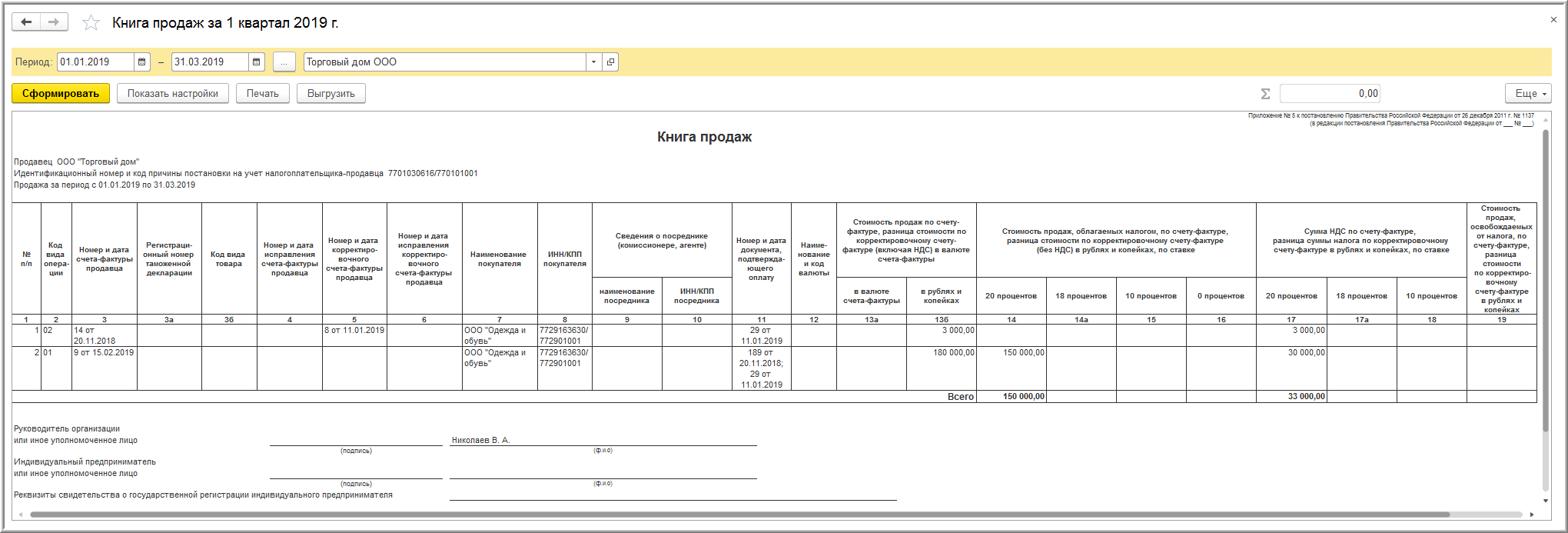

На основании записей регистра "НДС Продажи" формируется книга продаж за I квартал 2018 года (раздел Продажи - подраздел НДС) (рис. 24).

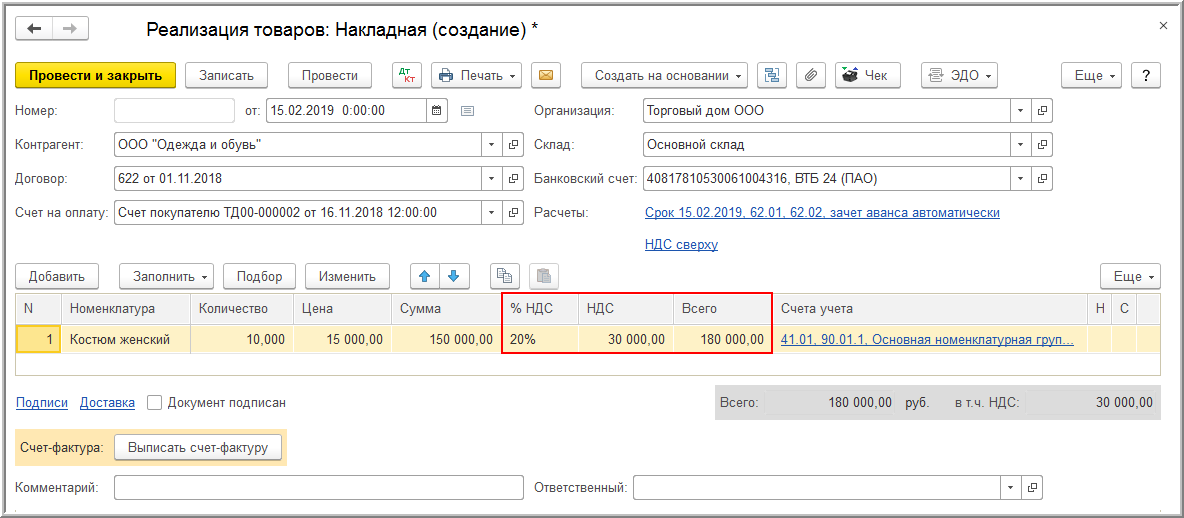

Отгрузка товаров в 1С:Бухгалтерии 8 (ред. 3.0)

Для выполнения операций 4.1 "Учет выручки от продажи товаров"; 4.2 "Начисление НДС с отгрузки товаров"; 4.3 "Списание себестоимости проданных товаров"; 4.4 "Зачет предварительной оплаты" необходимо создать документ "Реализация (акт, накладная)" с видом операции "Товары (накладная)" на основании документа "Счет покупателю" (рис. 1) с помощью кнопки Создать на основании (рис. 17).

Перед проведением документа "Реализация (акт, накладная)" с видом операции "Товары" необходимо указать ставку НДС в размере 20% (графа "% НДС"). При этом сумма НДС (графа "НДС") и стоимость товаров с учетом НДС (графа "Всего") будут пересчитаны автоматически.

Рис. 17

В результате проведения документа будут сформированы бухгалтерские проводки (рис. 18):

- по дебету счета 90.02.1 и кредиту счета 41.01 - на себестоимость реализованных товаров;

- по дебету счета 62.02 и кредиту счета 62.01 - на сумму предоплаты и сумму доплаты налога, засчитываемую в счет оплаты отгруженных товаров с НДС, в размере 180 000,00 руб.;

- по дебету счета 62.01 и кредиту счета 90.01.1 - на стоимость отгруженных товаров с НДС в размере 180 000,00 руб.;

- по дебету счета 90.03 и кредиту счета 68.02 - на сумму НДС, начисленную при отгрузке товаров, в размере 30 000,00 руб. (150 000,00 руб. х 20%).

Рис. 18

Кроме того, будет внесена запись в регистр накопления "НДС Продажи" (рис. 19). На основании записей этого регистра формируется книга продаж за I квартал 2019 года.

Рис. 19

Согласно п. 3 ст. 169 НК РФ налогоплательщик обязан составить счет-фактуру при совершении операций, признаваемых объектом налогообложения (за исключением операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со ст. 149 НК РФ. При совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, по письменному согласию сторон сделки счета-фактуры не составляются.

В соответствии с п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг), передаче имущественных прав выставляются соответствующие счета-фактуры не позднее пяти календарных дней, считая со дня отгрузки товара (выполнения работ, оказания услуг).

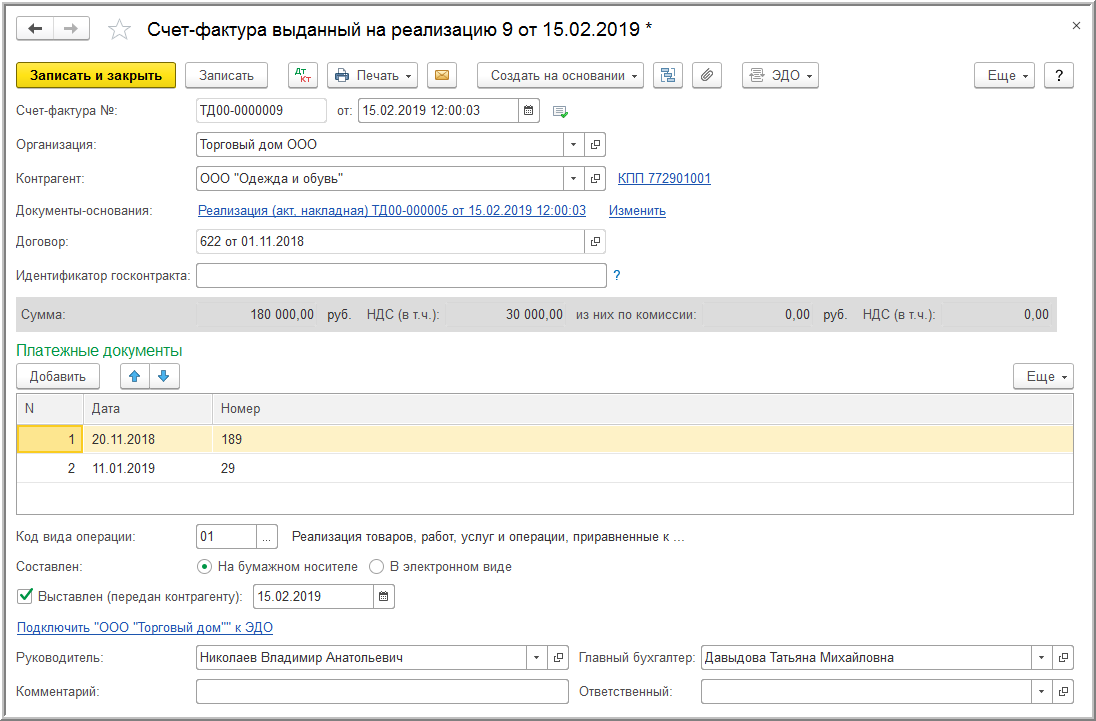

Для создания счета-фактуры на отгруженные покупателю товары (операция 4.5 "Составление счета-фактуры на отгруженные товары") необходимо нажать на кнопку Выписать счет-фактуру внизу документа "Реализация (акт, накладная)" (рис. 17). При этом автоматически создается документ "Счет-фактура выданный", а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

В новом проведенном документе "Счет-фактура выданный" (рис. 20), который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа "Реализация (акт, накладная)".

При этом в поле "Код вида операции" будет указано значение "01", которое соответствует отгрузке (передаче) или приобретению товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Рис. 20

По кнопке Печать документа "Счет-фактура выданный" (рис. 20) можно перейти в просмотр формы счета-фактуры и далее выполнить его печать в двух экземплярах (рис. 21).

Все реквизиты составленного счета-фактуры будут соответствовать Правилам заполнения счета-фактуры, утв. Постановлением № 1137. Так, согласно пп. "з" п. 1 Правил заполнения счета-фактуры, утв. Постановлением № 1137, в строке 5 счета-фактуры будут указаны реквизиты двух платежно-расчетных документов.

Рис. 21

В результате проведения документа "Счет-фактура выданный" вносится запись в регистр сведений "Журнал учета счетов-фактур" для хранения необходимой информации о выданном счете-фактуре (рис. 22).

Рис. 22

Также будут сформированы дополнительные записи в регистре накопления "НДС Продажи" для хранения информации о платежно-расчетных документах (рис. 23).

Рис. 23

На основании записи регистра "НДС Продажи" формируется запись книги продаж за I квартал 2019 года (раздел Продажи - подраздел НДС) (рис. 24).

ВНИМАНИЕ! Форма книги продаж приводится в соответствии с Проектом изменений в постановление Правительства РФ от 26.12.2011 № 1137.

Рис. 24

Суммы налога, исчисленные налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), подлежат налоговому вычету с даты отгрузки соответствующих товаров (выполнения работ, оказания услуг), передачи имущественных прав в размере налога, исчисленного со стоимости отгруженных товаров (выполненных работ, о50казанных услуг), переданных имущественных прав, в оплату которых подлежат зачету суммы ранее полученной оплаты, частичной оплаты согласно условиям договора (при наличии таких условий) (п. 8 ст. 171 НК РФ, п. 6 ст. 172 НК РФ).

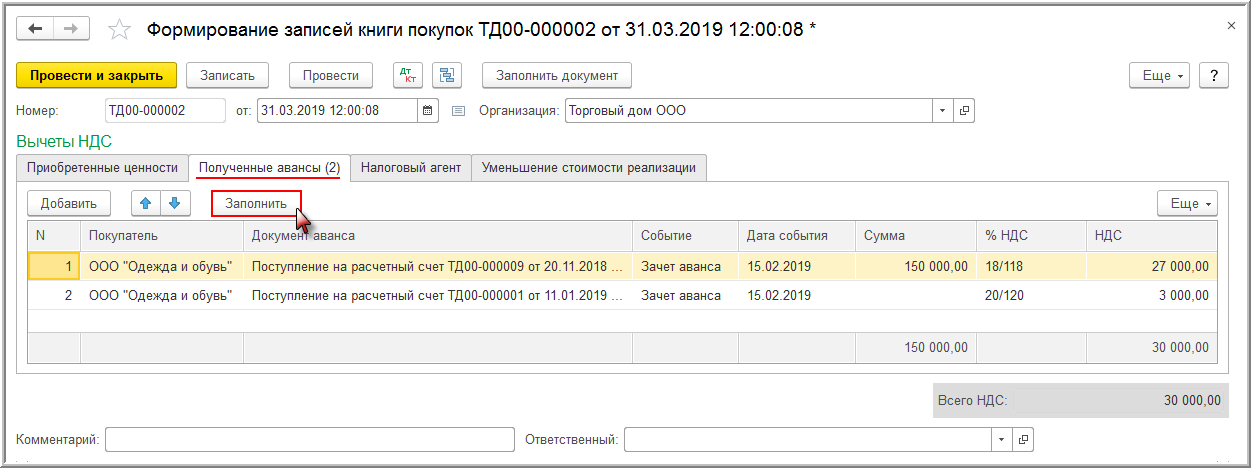

Для отражения операции 4.6 "Вычет НДС при отгрузке товаров и зачете предварительной оплаты" необходимо создать документ "Формирование записей книги покупок" (раздел Операции - подраздел Закрытие периода - гиперссылка Регламентные операции НДС) (рис. 25).

Автоматическое заполнение документа производится по кнопке Заполнить.

На закладке "Полученные авансы" будут отражены сведения о поступивших суммах предоплаты и доплаты, а также суммах НДС, исчисленный ранее с этих сумм и зачтенных в счет отгрузки соответствующих товаров.

Рис. 25

В результате проведения документа "Формирование записей книги покупок" вносится запись в регистр бухгалтерии (рис. 26):

- по дебету счета 68.02 и кредиту счета 76.АВ - на суммы НДС, исчисленные при получении предоплаты и доплаты и предъявляемые к вычету после отгрузки соответствующих товаров, в оплату которых подлежат зачету суммы ранее полученной оплаты.

Рис. 26

Для регистрации документа "Счет-фактура выданный" в книге покупок предусмотрен регистр накопления "НДС Покупки" (рис. 27).

Рис. 27

На основании записей регистра "НДС Покупки" формируется книга покупок за I квартал 2019 года (раздел Покупки - подраздел НДС) (рис. 28).

При регистрации в книге покупок авансового счета-фактуры и корректировочного счета-фактуры будут указаны:

- в графе 2 - код вида операции 22, который соответствует вычетам сумм налога, исчисленных налогоплательщиком с сумм оплаты, частичной оплаты, полученных в счет предстоящих поставок товаров (работ, услуг), имущественных прав (приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- в графе 15 - вся сумма по счету-фактуре из графы 9 по строке "Всего к оплате" (рис. 5) (пп. "т" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137) и сумма по корректировочному счету-фактуре из графы 9 по строке "Всего увеличение" (рис. 1);

- в графе 16 - сумма НДС, которую продавец предъявляет к налоговому вычету (пп. "у" п. 6 Правил ведения книги покупок, утв. Постановлением № 1137).

Рис. 28

Суммы налога, начисленная при поступлении доплаты 2% НДС и при отгрузке товаров, а также сумма НДС, заявленная к налоговому вычету после отгрузки товаров и зачета поступившей суммы предоплаты, будут отражены в разделе 3 декларации по НДС за I квартал 2019 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@):

- по строке 010 - налоговая база в размере 150 000 руб. и сумма НДС, начисленная при реализации товаров, в размере 30 000 руб. (150 000,00 руб. х 20%);

- по строке 070 - налоговая база в размере 0 руб. и сумма НДС в размере 3 000 руб. (письмо ФНС России от 23.10.2018 № СД-4-3/20667@);

- по строке 170 - сумма НДС, исчисленная с суммы полученной предоплаты и доплаты и предъявленная к вычету, в размере 30 000 руб. (27 000,00 руб. + 3 000,00 руб.).