Виды стимулирующих вознаграждений

Каждый продавец заинтересован в увеличении объема продаж товаров (работ, услуг). Именно для этой цели предназначены стимулирующие (поощряющие) вознаграждения, которые могут предоставляться организациям розничной торговли или оптовым покупателям за выполнение определенных условий договора поставки, например:

- за определенный объем закупок;

- поставку товаров во вновь открывшиеся магазины торговой сети;

- досрочную оплату товара;

- включение определенных товарных позиций в ассортимент и т. д.

Примечание

Порядок учета бонусов, предоставленных розничным покупателям (бонусные программы лояльности), в данной статье не рассматривается.

Предоставление стимулирующих вознаграждений не связано с оказанием услуг продавцу, поэтому сумма вознаграждения не является выручкой от реализации и не облагается НДС у покупателя (см., например, письмо Минфина России от 16.08.2017 № 03-07-11/52516, Постановление ФАС Восточно-Сибирского округа от 02.09.2010 № А33-20390/2009).

Если же вознаграждение получено покупателем за оказанные продавцу услуги, то оно является их оплатой. Услуги, оказанные продавцу, у покупателя признаются реализацией, которая подлежит налогообложению в обычном порядке. Покупатель выставляет счет-фактуру с НДС, на основании которого продавец принимает НДС к вычету (письма Минфина России от 26.07.2007 № 03-07-15/112, от 25.10.2007 № 03-07-11/524). К таким вознаграждениям относятся суммы, полученные за действия по продвижению товара продавца на рынке и его рекламу, например:

- привлечение внимания покупателей к товару продавца (промоакции, размещение товара в оговоренных местах, выделение постоянного или дополнительного места в магазине);

- обеспечение наличия товаров продавца в магазинах покупателя и другие аналогичные услуги.

Вознаграждения (премии, бонусы, скидки) могут признаваться оплатой услуг покупателя исходя из условий, изложенных в договоре. Поэтому к формулировкам договора следует подходить с особой аккуратностью.

Вернемся к стимулирующим вознаграждениям - их в практике встречается большое разнообразие: премии, поощрительные выплаты, бонусы, баллы, скидки, ваучеры, кредит-ноты и пр. При этом в действующем законодательстве не содержится разъяснений, что понимать под указанными терминами. На самом деле порядок бухгалтерского и налогового учета стимулирующего вознаграждения зависит не от его названия, а от того, на каких условиях оно предоставляется покупателю:

- изменяется ли стоимость отгруженных ранее товаров (работ, услуг);

- в денежной или в безденежной форме.

В целях настоящей статьи условимся называть вознаграждение премией, если в результате ее выплаты стоимость отгруженных ранее товаров не меняется. Если же в результате предоставленного вознаграждения уменьшается цена уже реализованного товара, то назовем такое вознаграждение ретроспективной скидкой (то есть скидкой, предоставленной задним числом).

Обратите внимание, что выплата бонусов для продовольственных товаров имеет ограничения, установленные Федеральным законом от 28.12.2009 № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации». Так, например, вознаграждение торговым организациям (ч.ч. 4-6 ст. 9 Закона № 381-ФЗ):

- может начисляться только за приобретение определенного количества продовольственных товаров и недопустимо за исполнение иных условий договора поставки;

- не может менять цену продовольственных товаров, а его размер не должен превышать 5% от цены приобретенных товаров;

- не выплачивается при поставках в торговые сети социально значимых продовольственных товаров, указанных в перечне, утв. Постановлением Правительства РФ от 15.07.2010 № 530 и т. д.

Учет бонусного товара у поставщика

В качестве премии, выданной покупателю

В тех случаях, когда вознаграждение покупателя согласно договору не меняет стоимость отгруженных ранее товаров (работ, услуг), налоговая база по НДС у поставщика не корректируется (п. 2.1 ст. 154 НК РФ).

Вознаграждение в виде дополнительной партии товара, по мнению контролирующих органов, представляет собой безвозмездную передачу права собственности на указанные товары. А безвозмездная передача в целях НДС признается реализацией и является объектом налогообложения у поставщика (пп. 1 п. 1 ст. 146 НК РФ, письма Минфина России от 30.11.2016 № 03-07-11/70848, УФНС России по МО от 30.03.2005 № 21-27/26431). Поэтому при передаче бонусного товара поставщик:

- должен начислить НДС исходя из рыночной стоимости товара (п. 2 ст. 154 НК РФ);

- имеет право на вычет входного НДС в общеустановленном порядке, поскольку бонусный товар используется в облагаемых НДС операциях (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

В то же время существуют судебные решения, в которых высказывается мнение, что передача товара за выполнение договорных условий не может расцениваться как безвозмездная реализация, так как премия (бонус) предоставляется при условии выполнения встречного обязательства, предусмотренного возмездным договором, например:

- за приобретение определенного количества товаров (продукции) (Постановление ФАС Московского округа от 30.04.2013 № А40-88182/12-20-479);

- за закупку товара в определенном объеме в установленный период времени (Постановление АС Волго-Вятского округа от 03.03.2016 № Ф01-22/2016 по делу № А43-14608/2013).

Постановление Пленума ВАС РФ от 30.05.2014 № 33 «О некоторых вопросах, возникающих у арбитражных судов при рассмотрении дел, связанных с взиманием налога на добавленную стоимость» расставило точки над «i». В пункте 12 Постановления № 33 указано, что передача контрагенту товаров в качестве дополнения к основному товару (в т. ч. в виде бонуса) без взимания отдельной платы подлежит налогообложению как передача товара на безвозмездной основе, если только организация не докажет, что цена основного товара включает в себя стоимость дополнительно переданного товара, а исчисленный с основной операции налог включает и передачу дополнительного товара.

Для целей налогообложения прибыли расходы по выплате премии (бонуса, вознаграждения) учитываются в составе внереализационных расходов, если предоставление такой премии осуществляется без изменения цены единицы товара (пп. 19.1 п. 1 ст. 265 НК РФ, письмо Минфина России от 14.04.2017 № 03-03-06/1/22268).

Подтвердить расходы на предоставление покупателю бонусов и их обоснованность помогут документы:

- договор (дополнительное соглашение к нему), в котором предусмотрены четкие правила и условия предоставления соответствующих вознаграждений (письмо Минфина России от 09.12.2013 № 03-03-06/1/53559). Из договора должно однозначно следовать, что бонусы не меняют цену реализованных товаров, работ или услуг (письмо Минфина России от 26.08.2016 № 03-03-07/49936);

- подписанный сторонами договора документ (акт, протокол, отчет, расчет), свидетельствующий о выполнении предусмотренных договором условий предоставления бонуса и удостоверяющий его сумму (величину).

Рассмотрим, как продавцу отразить в «1С:Бухгалтерии 8» (ред. 3.0) передачу покупателю бонусного товара в качестве премии.

Пример 1

|

ООО «Современные Технологии» применяет ОСНО, положения ПБУ 18/02, уплачивает НДС. В I квартале 2019 года ООО «Современные Технологии» реализует оптовому покупателю партию непродовольственного товара в размере 500 шт. стоимостью 1 440 руб. за штуку (в т. ч. НДС 20%). Общая стоимость договора составляет 720 000 руб. (в т. ч. НДС 20%). Себестоимость единицы товара - 900 руб. Товар оплачен покупателем на условиях 100% предоплаты. По итогам I квартала 2019 года за выполнение определенных условий договора ООО «Современные Технологии» предоставляет покупателю бонус в виде дополнительной партии товаров в количестве 100 шт. Согласно договору поставки стоимость ранее отгруженных товаров не изменяется. |

Отметим, что Приказом от 20.11.2018 № 236н Минфин России внес изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). Поправки вступают в силу с бухгалтерской отчетности за 2020 год. Добровольно организации могут применять новую редакцию ПБУ раньше указанного срока, если раскроют такое решение в бухгалтерской отчетности. В «1С:Бухгалтерии 8» начиная с версии 3.0.59 можно вести учет как в соответствии с действующей редакцией ПБУ 18/02, так и в соответствии с утвержденными поправками в ПБУ 18/02. Подробнее о вариантах применения ПБУ 18/02 см. в статье «Применение ПБУ 18/02 в "1С:Бухгалтерии 8"». Порядок учета бонусного товара от варианта применения ПБУ 18/02 не зависит.

Реализация товара оптовому покупателю отражается в программе стандартным документом учетной системы Реализация (акт, накладная) с видом Товары (раздел Продажи). При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- - на себестоимость товара (450 000 руб.);

- Дебет 62.02 Кредит 62.01

- - на сумму зачтенного аванса покупателя (720 000 руб.);

- Дебет 62.01 Кредит 90.01.1

- - на сумму реализации (720 000 руб.);

- Дебет 90.03 Кредит 68.02

- - на сумму НДС (120 000 руб.).

Здесь и далее во всех примерах статьи для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии Сумма Дт НУ и Сумма Кт НУ.

Для целей учета НДС вводится запись в специальный регистр НДС Продажи.

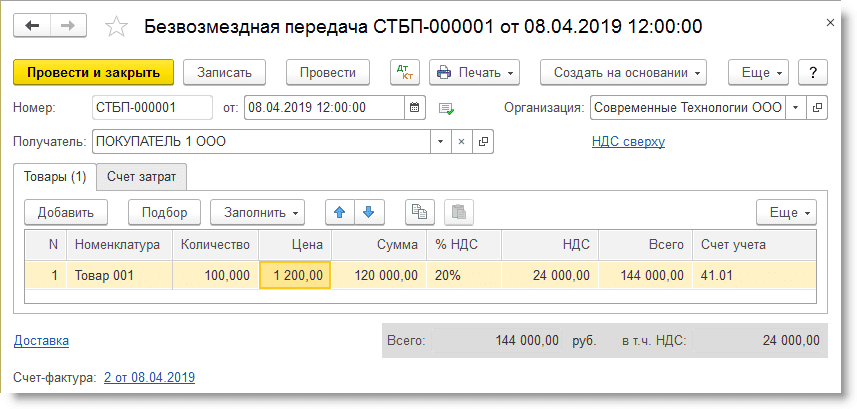

Передачу бонусного товара в качестве премии удобно отражать документом Безвозмездная передача (раздел Продажи), рис. 1.

Рис. 1. Передача бонусного товара

Примечание

О возможностях документа Безвозмездная передача программы «1С:Бухгалтерия 8» редакции 3.0 читайте в статье «Безвозмездная передача имущества в "1С:Бухгалтерии 8».

В данной ситуации следует заполнить поле Получатель, поскольку организация должна сформировать комплект документов в адрес покупателя.

На закладке Товары следует указать сведения о передаваемых бонусных товарах. В качестве рыночной стоимость бонусных товаров в программе автоматически заполняется ценой продажи по последнему документу. В Примере 1 - это 1 200 руб. (без учета НДС).

Предположим, у организации отсутствуют доказательства, что цена основного товара уже включает в себя стоимость дополнительно переданного товара (п. 12 Постановления № 33). В этом случае в поле % НДС следует указать ставку налога 20% и зарегистрировать счет-фактуру по кнопке Выписать счет-фактуру.

В автоматически созданном счете-фактуре в строках «Грузополучатель и его адрес», «Покупатель», «Адрес», «ИНН/КПП покупателя» будут указаны реквизиты покупателя. Счет-фактура, выставленный при безвозмездной передаче товаров, будет зарегистрирован в книге продаж с кодом вида операции «10», который соответствует значению «Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе» согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

На закладке Счет затрат для счета затрат и счета учета НДС по умолчанию установлены счета 91.02 «Прочие расходы» с аналитикой Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд (не принимаемые для целей налогообложения прибыли). Поскольку расходы на приобретение бонусного товара можно учесть во внереализационных расходах как премию, то в поле Прочие доходы и расходы следует самостоятельно установить требуемую статью прочих доходов и расходов с видом Премия, выплаченная покупателю и с установленным флагом Принимается к налоговому учету.

НДС, начисленный при безвозмездной передаче имущества (в т. ч. и в рекламных целях), по мнению контролирующих органов, учитывать в расходах неправомерно (письма Минфина России от 12.11.2018 № 03-07-11/81021, от 11.03.2010 № 03-03-06/1/123, письмо ФНС России от 20.11.2006 № 02-1-07/92). Эти выводы можно распространить и на бонусный товар. Поэтому в поле Счет учета НДС безопаснее оставить счет 91.02 с аналитикой прочих доходов и расходов, предлагаемой программой по умолчанию.

Документ Безвозмездная передача позволяет напечатать комплект документов в адрес покупателя: Товарную накладную (ТОРГ-12), Счет-фактуру или Универсальный передаточный документ (УПД).

При проведении документа Безвозмездная передача сформируются бухгалтерские проводки:

- Дебет 91.02 Кредит 41.01

- - на себестоимость товара (90 000 руб.);

- Дебет 91.02 Кредит 68.02

- - на сумму НДС (24 000 руб.).

Поскольку начисленный НДС в налоговом учете не учитывается, в поле Сумма Дт ПР 91.02 фиксируется постоянная разница на сумму 24 000 руб.

Для целей учета НДС вводится запись в регистр НДС Продажи.

После выполнения обработки Закрытие месяца будет признано постоянное налоговое обязательство (постоянный налоговый расход в терминах редакции приказа Минфина России от 20.11.2018 № 236н):

- Дебет 99.02.3 Кредит 68.04.2

- - на сумму 4 800 руб. (24 000 руб. х 20%).

Стоимость переданного бонусного товара автоматически:

- включается в состав внереализационных расходов (строка 200 Приложения № 2 к Листу 02 и строка 040 Листа 02) декларации по налогу на прибыль организаций (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@);

- отражается в составе строки 2350 «Прочие расходы» отчета о финансовых результатах (утв. приказом Минфина России от 02.07.2010 № 66н). В эту же строку включается сумма начисленного НДС.

Стоимость основной партии товара автоматически:

- включается в состав прямых расходов, уменьшающих сумму доходов от реализации (строки 020 и 030 Приложения № 2 к Листу 02, строка 030 Листа 02) декларации по налогу на прибыль организаций;

- отражается в составе строки 2120 «Себестоимость продаж» отчета о финансовых результатах.

В качестве ретроспективной скидки, предоставленной покупателю

Если в соответствии с условиями договора на сумму предоставленного покупателю вознаграждения (как в денежной форме, так и в виде бонусного товара) меняется стоимость отгруженных ранее товаров (работ, услуг), то поставщик должен скорректировать налоговую базу по НДС (п. 2.1 ст. 154 НК РФ).

В том случае, когда вознаграждение выплачивается в течение 5 дней после отгрузки (до выставления счета-фактуры), покупателю предъявляется сумма налога, исчисленная с уменьшенной стоимости товара, а счет-фактура на отгруженные товары оформляется с учетом предоставленной скидки (п. 1 ст. 154, п. 4 ст. 166 НК РФ, письмо Минфина России от 18.06.2014 № 03-07-РЗ/29089).

Когда вознаграждение выплачивается уже после выставления счета-фактуры на отгрузку, продавец обязан выставить корректировочный счет-фактуру (п. 3 ст. 168, п. 5.2 ст. 169 НК РФ). На основании корректировочного счета-фактуры продавец вправе заявить к вычету разницу между суммами НДС до и после изменения цены (п. 1 ст. 169, п. 13 ст. 171, п. 10 ст. 172 НК РФ). При этом выставление корректировочных счетов-фактур не влечет представления уточненных деклараций по НДС (п. 12 Правил ведения книги покупок, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

Вознаграждение, уменьшающее стоимость отгруженных товаров, внереализационным расходом не признается (письмо Минфина России от 14.04.2017 № 03-03-06/1/22268). Поскольку стоимость проданных товаров меняется, поставщик должен скорректировать налоговую базу и сумму налога на прибыль. По общему правилу корректировать налоговую базу следует в том периоде, когда были допущены искажения (то есть в периоде реализации товара) с представлением уточненной декларации. В то же время если уменьшение стоимости товара привело к переплате налога на прибыль в периоде реализации, то корректировку можно выполнить в периоде предоставления бонуса и не представлять уточненную декларацию (п. 1 ст. 54, п. 1 ст. 81 НК РФ, письмо Минфина России от 07.10.2016 № 03-03-06/1/58514).

Передача дополнительной партии товара, стоимость которого включена в общую сумму договора поставки, признается реализацией. Со стоимости переданного бонусного товара поставщик должен начислить НДС и выставить счет-фактуру в общем порядке.

Рассмотрим, как продавцу отразить в «1С:Бухгалтерии 8» (ред. 3.0) передачу покупателю бонусного товара в качестве скидки на товар, отгруженный ранее. Для этого изменим условия Примера 1.

Пример 2

|

По условиям договора на сумму 100 шт. бонусного товара уменьшается стоимость товаров, отгруженных ранее. Общая стоимость договора не меняется и составляет 720 000 руб. (в т. ч. НДС 20%). Документ с покупателем о предоставлении ему ретроспективной скидки в виде дополнительной партии товара подписан во II квартале 2019 года. |

Стоимость товара с учетом скидки, предоставленной в виде дополнительной партии товара, составит 1 200 руб. (720 000 руб. / (500 + 100)) с учетом НДС 20%.

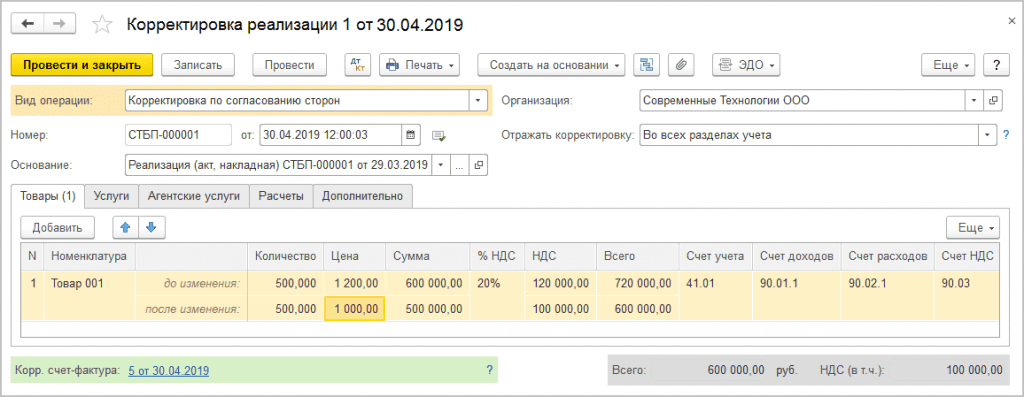

Уменьшение стоимости ранее отгруженного товара отражается документом Корректировка реализации (раздел Продажи), рис. 2. Документ можно создать на основании документа реализации.

Рис. 2. Корректировка реализации

|

1С:ИТС О единой корректировке реализации при ретроспективной скидке в программе «1С:Бухгалтерия 8» (ред. 3.0) см. в справочнике раздела «Бухгалтерский и налоговый учет». |

В документе Корректировка реализации с видом операции Корректировка по согласованию сторон на закладке Товары в графе Цена для каждой товарной позиции в строке после изменения нужно указать новую цену с учетом предоставленной скидки (1 000 руб. без учета НДС). Значения остальных полей по измененным товарным позициям (стоимость без НДС - в графе Сумма, сумма НДС - в графе НДС, стоимость с НДС - в графе Всего) рассчитываются автоматически.

Поскольку предоставление ретроспективной скидки должно быть отражено и для целей бухгалтерского учета, налогового учета по налогу на прибыль, и для целей применения НДС, то в строке Отражать корректировку должно быть установлено значение Во всех разделах учета.

При проведении документа будут сформированы бухгалтерские проводки:

- СТОРНО Дебет 62.01 Кредит 90.01.1

- - на разницу между стоимостью товаров с НДС до и после корректировки (-120 000 руб.);

- Дебет 62.01 Кредит 62.02

- - на выделенный аванс от покупателя (120 000 руб.). Аванс признается автоматически при уменьшении суммы реализации, поскольку на закладке Расчеты в поле Зачет аванса по умолчанию установлено значение Автоматически;

- СТОРНО Дебет 90.03 Кредит 19.09

- - на разницу в сумме НДС по операции реализации до и после корректировки (-20 000 руб.).

Если корректировка реализации прошлых лет выполняется после подписания бухгалтерской отчетности, то в регистре бухгалтерии отражаются прочие доходы и расходы с аналитикой Исправительные записи по операциям прошлых лет.

Для целей применения НДС вносится запись в регистр НДС предъявленный.

Корректировочный счет-фактура создается по кнопке Выписать корректировочный счет-фактуру. В созданном и проведенном документе Корректировочный счет-фактура выданный все поля будут заполнены автоматически, в том числе Код вида операции «18», который соответствует значению «Составление или получение корректировочного счета-фактуры в связи с уменьшением стоимости отгруженных товаров...» (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

Корректировочный счет-фактура, составленный продавцом при уменьшении стоимости ранее отгруженных товаров, регистрируется в книге покупок в том налоговом периоде, в котором было согласовано изменение стоимости или составлено уведомление об изменении стоимости, если такая возможность была ранее предусмотрена сторонами сделки.

Регистрация корректировочного счета-фактуры в книге покупок выполняется с помощью документа Формирование записей книги покупок (раздел Операции) по кнопке Создать. По кнопке Заполнить документ заполняется автоматически по данным подсистемы НДС. Сведения о корректировке реализации отражаются на закладке Уменьшение стоимости реализации.

При проведении документа Формирование записей книги покупок формируются бухгалтерские проводки:

- Дебет 68.02 Кредит 19.09

- - на сумму НДС, принимаемую к налоговому вычету после уменьшения стоимости товаров (20 000 руб.).

Также вносятся записи в регистры НДС покупки и НДС предъявленный.

Отгрузка 100 шт. бонусного товара отражается стандартным документом Реализация (акт, накладная) с видом Товары. При проведении документа формируются бухгалтерские проводки:

- Дебет 90.02.1 Кредит 41.01

- - на себестоимость товара (90 000 руб.);

- Дебет 62.02 Кредит 62.01

- - на сумму зачтенного аванса покупателя (120 000 руб.);

- Дебет 62.01 Кредит 90.01.1

- - на сумму выручки от реализации (120 000 руб.);

- Дебет 90.03 Кредит 68.02

- - на сумму НДС (20 000 руб.).

Для целей применения НДС вносится запись в регистр НДС Продажи.

В отчетности за полугодие 2019 года стоимость и основного, и бонусного товара автоматически:

- включается в состав прямых расходов, уменьшающих сумму доходов от реализации (строки 020 и 030 Приложения №2 к Листу 02, строка 030 Листа 02) декларации по налогу на прибыль организаций;

- отражается в составе строки 2120 «Себестоимость продаж» отчета о финансовых результатах.

Проанализируем налоговую нагрузку поставщика при различных условиях передачи бонусного товара в соответствии с Примерами 1 и 2 (см. таблицу 1).

Таблица 1. Налоговая нагрузка поставщика при различных условиях передачи бонусного товара

|

Показатели за 2019 год (тыс. руб.) |

Пример 1 |

Пример 2 | ||||

|

I квартал |

II квартал |

Полугодие |

I квартал |

II квартал |

Полугодие | |

|

Выручка (без НДС) |

600 |

|

600 |

600 |

100-100 = 0 |

600 |

|

Себестоимость товара |

450 |

|

450 |

450 |

90 |

540 |

|

Внереализационные расходы |

|

90 |

90 |

|

|

|

|

Налогооблагаемая база |

150 |

|

60 |

150 |

|

60 |

|

НДС к начислению |

120 |

24 |

|

120 |

20 |

|

|

НДС к вычету |

|

|

|

|

20 |

|

|

НДС к уплате |

120 |

24 |

|

120 |

0 |

|

Как видим, по условиям Примера 1 и Примера 2 налогооблагаемая база по налогу на прибыль совпадает.

Если в соответствии с договором поставки стоимость отгруженных ранее товаров не меняется, то во избежание претензий со стороны контролирующих органов организация должна иметь документальное подтверждение того, что исчисленная сумма НДС по сделке включает в себя НДС с бонусного товара. В противном случае придется доначислить НДС со стоимости бонусного товара (по условиям Примера 1 - это 24 000 руб.). Получается, что для поставщика предпочтительней вариант, когда при передаче бонусного товара стоимость ранее отгруженных товаров меняется.

Учет бонусного товара у покупателя

В качестве премии, полученной от поставщика

Если полученное от поставщика вознаграждение в соответствии с договором поставки не меняет стоимость отгруженных ранее товаров (работ, услуг), у покупателя не возникает оснований для корректировки входного НДС, заявленного к вычету (пп. 4 п. 3 ст. 170 НК РФ).

Если вознаграждение получено в виде дополнительной партии товара, то НДС по безвозмездно полученному имуществу:

- вычету не подлежит, поскольку при безвозмездной передаче имущества передающая сторона не предъявляет получателю к уплате сумму налога (письма Минфина России от 13.12.2016 № 03-03-05/74496, ФНС России от 26.05.2015 № ГД-4-3/8827@). Счета-фактуры, полученные при безвозмездной передаче имущества, в книге покупок не регистрируются (п. 19 Правил ведения книги покупок, утв. Постановлением № 1137);

- в стоимость товара не включается, поскольку безвозмездное получение имущества не поименовано в пункте 2 статьи 170 НК РФ, который устанавливает закрытый перечень случаев, когда входной НДС включается в стоимость товаров (работ, услуг) (письмо УФНС России по г. Москве от 20.05.2011 № 16-15/049561@, Постановление ФАС Северо-Кавказского округа от 15.12.2010 № А32-5103/2010-25/7).

Стоимость вознаграждения, полученного в виде дополнительной партии товара, покупатель отражает в составе внереализационных доходов как безвозмездно полученное имущество. Оценка доходов осуществляется исходя из рыночных цен, определяемых с учетом положений статьи 105.3 НК РФ (п. 2 ст. 248 НК РФ, п. 8 ст. 250 НК РФ, письмо Минфина России от 19.02.2015 № 03-03-06/1/8096).

Внереализационный доход признается на дату подписания акта приемки-передачи бонусного товара (пп. 1 п. 4 ст. 271 НК РФ). Стоимость безвозмездно полученных товаров, включенную в доходы, можно учесть в расходах при продаже (п. 2 ст. 254 НК РФ).

Пример 3

|

ООО «Покупатель 1» применяет ОСНО, положения ПБУ 18/02, уплачивает НДС. В I квартале 2019 года ООО «Покупатель 1» приобретает у поставщика партию непродовольственного товара в размере 500 шт. стоимостью 1 440 руб. за штуку (в т. ч. НДС 20%). Товар оплачен поставщику на условиях 100% предоплаты. По итогам I квартала 2019 года за выполнение определенных условий договора ООО «Покупатель 1» получает от поставщика бонус в виде дополнительной партии товаров в размере 100 шт. В соответствии с договором поставки стоимость ранее полученных товаров не изменяется. На конец каждого квартала ООО «Покупатель 1» распродает весь имеющийся товар. |

Приобретение партии товара у поставщика отражается в программе стандартным документом учетной системы Поступление (акт, накладная) с видом Товары (раздел Покупки). При проведении документа формируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- - на сумму зачтенного аванса поставщику (720 000 руб.);

- Дебет 41.01 Кредит 60.01

- - на стоимость товара (600 000 руб.);

- Дебет 19.03 Кредит 60.01

- - на сумму НДС (120 000 руб.).

Для целей учета НДС вводится запись в специальный регистр НДС Предъявленный.

Полученный от поставщика счет-фактуру можно зарегистрировать непосредственно в документе Поступление (акт, накладная). По умолчанию в созданном документе Счет-фактура полученный на поступление установлен флаг Отразить вычет НДС в книге покупок датой получения. Вычет входного НДС отражается проводкой:

- Дебет 68.02 Кредит 19.03

- - на сумму НДС (120 000 руб.).

Также в результате проведения документа Счет-фактура полученный на поступление вносятся записи в регистры подсистемы НДС (Журнал учета счетов-фактур, НДС предъявленный, НДС Покупки).

Предположим, ООО «Покупатель 1» реализует товар по цене 1 800 руб. (с учетом НДС 20%) за штуку. Реализация товара в I квартале 2019 года отражается проводками:

- Дебет 90.02.1 Кредит 41.01

- - на себестоимость товара (600 000 руб.);

- Дебет 62.01 (50.01) Кредит 90.01.1

- - на сумму реализации (900 000 руб.);

- Дебет 90.03 Кредит 68.02

- - на сумму НДС (150 000 руб.).

Вводится запись в регистр НДС Продажи.

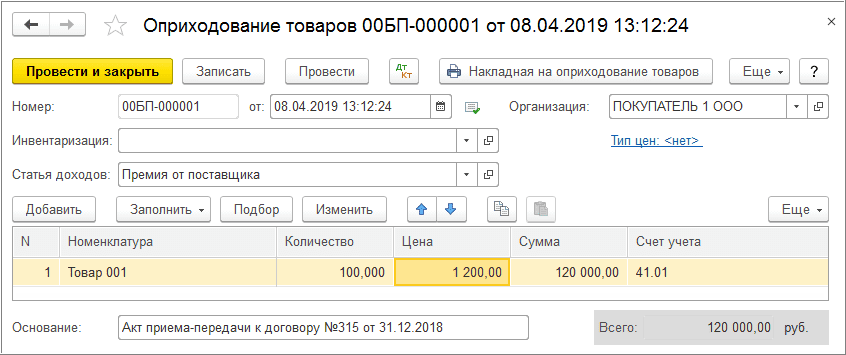

Получение бонусного товара в качестве премии в программе удобно отражать документом Оприходование товара (раздел Склад), рис. 3.

Рис. 3. Оприходование бонусного товара

В шапке документа следует указать статью прочих доходов и расходов, на которую будут отнесены доходы в бухгалтерском и налоговом учете (например, Премия от поставщика с видом Безвозмездное получение имущества, работ, услуг, имущественных прав и с установленным флагом Принимается к налоговому учету).

В табличной части нужно указать номенклатуру, количество и рыночную цену товара без учета НДС. По условиям Примера 3 в качестве рыночной необходимо указать цену поставщика (1 200 руб.).

При проведении документа формируются бухгалтерские проводки:

- Дебет 41.01 Кредит 91.01

- - на рыночную стоимость товара (120 000 руб.).

Реализация товара во II квартале 2019 года отражается проводками:

- Дебет 90.02.1 Кредит 41.01

- - на себестоимость товара (120 000 руб.);

- Дебет 62.01 (50.01) Кредит 90.01.1

- - на сумму реализации (180 000 руб.);

- Дебет 90.03 Кредит 68.02

- - на сумму НДС (30 000 руб.).

Для целей НДС вводится запись в регистр НДС Продажи.

В отчетности за полугодие 2019 года стоимость полученного бонусного товара автоматически:

- включается в состав внереализационных доходов (строки 100 и 103 Приложения № 1 к Листу 02, строка 020 Листа 02) декларации по налогу на прибыль организаций;

- отражается в составе строки 2340 «Прочие доходы» отчета о финансовых результатах.

Стоимость реализованного товара (и основного, и бонусного) автоматически:

- включается в состав прямых расходов, уменьшающих сумму доходов от реализации (строки 020 и 030 Приложения № 2 к Листу 02, строка 030 Листа 02) декларации по налогу на прибыль организаций;

- отражается в составе строки 2120 «Себестоимость продаж» отчета о финансовых результатах.

В качестве ретроспективной скидки, полученной от поставщика

Если скидка предоставляется покупателю в течение 5 дней после отгрузки (до выставления счета-фактуры), то поставщик предъявляет сумму налога, исчисленную с уменьшенной стоимости товара, а счет-фактуру оформляет с учетом предоставленной скидки. Покупатель принимает к вычету НДС по такому счету-фактуре в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Если после выставления счета-фактуры на отгрузку основного товара предоставляется скидка или отгружается дополнительная партия бонусного товара, изменяющая стоимость отгруженного товара, то покупатель должен восстановить разницу между суммами налога до и после уменьшения цены товара, отгруженного ранее (пп. 4 п. 3 ст. 170 НК РФ). Налог следует восстановить на наиболее раннюю из дат:

- день получения первичных документов на уменьшение стоимости товаров;

- день получения корректировочного счета-фактуры.

Корректировочный счет-фактуру (или первичный документ) покупатель регистрирует в книге продаж. НДС корректируется в текущем периоде и не требует представления уточненной декларации (пп. 4 п. 3 ст. 170 НК РФ, п. 14 Правил ведения книги продаж, утв. Постановлением № 1137).

Если скидка (бонусный товар) предоставляется покупателю путем уменьшения первоначальной цены реализованного товара, то покупатель такое вознаграждение в доходах не учитывает. В данном случае необходимо произвести корректировку налоговой базы по налогу на прибыль за налоговый период признания расходов, в том числе путем пересчета средней стоимости соответствующих товаров в налоговом учете начиная с периода оприходования до момента списания (письмо Минфина России от 20.03.2012 № 03-03-06/1/137). По мнению финансового ведомства, покупатель не вправе скорректировать налоговую базу в периоде получения скидки. Изменения показателей доходов или расходов, возникшие в связи с изменением цены договора, в том числе в связи с предоставлением скидок, учитываются в порядке, предусмотренном статьей 54 НК РФ, т. е. как при обнаружении ошибки (письмо Минфина России от 22.05.2015 № 03-03-06/1/29540).

Если покупатель корректирует налоговую базу прошлого налогового (отчетного) периода, то ему придется представить в налоговый орган уточненную налоговую декларацию за указанный период (п. 1 ст. 81 НК РФ). А занижение суммы налога, подлежащей уплате в прошлых периодах, в свою очередь влечет уплату пеней (п.п. 1, 3-5 ст. 75 НК РФ).

Что касается бонусного товара, то он учитывается покупателем по стоимости приобретения. Вычет НДС по полученному бонусному товару можно заявить в общеустановленном порядке (п. 2 ст. 171, п. 1 ст. 172 НК РФ).

Рассмотрим, как покупателю отразить в «1С:Бухгалтерии 8» (ред. 3.0) получение бонусного товара в качестве ретроспективной скидки. Для этого изменим условия Примера 3.

Пример 4

|

По условиям договора на сумму 100 шт. бонусного товара уменьшается стоимость товаров, приобретенных ранее. Общая стоимость договора не меняется и составляет 720 000 руб. (в т. ч. НДС 20%). Документ с поставщиком о получении ретроспективной скидки в виде дополнительной партии товара подписан во II квартале 2019 года. |

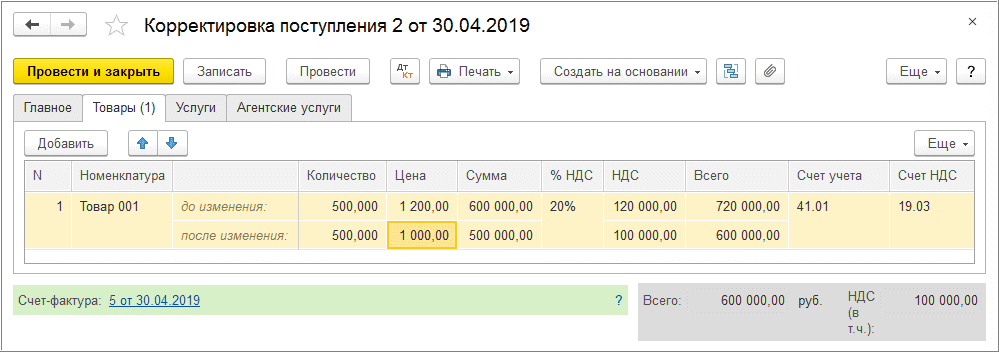

Отразим уменьшение стоимости ранее купленного товара документом Корректировка поступления с видом операции Корректировка по согласованию сторон (раздел Покупки). Документ можно создать на основании документа поступления.

|

1С:ИТС Об исправлении и корректировке поступлений в программе «1С:Бухгалтерия 8» (ред. 3.0) см. в справочнике раздела «Бухгалтерский и налоговый учет». |

Поскольку получение ретроспективной скидки должно быть отражено и для целей бухгалтерского и налогового учета по налогу на прибыль, и для целей применения НДС, то на закладке Главное в строке Отражать корректировку должно быть установлено значение Во всех разделах учета.

При уменьшении стоимости приобретенных товаров автоматически формируется запись книги продаж по восстановлению ранее принятого к вычету НДС по счету-фактуре, к которому выставлен корректировочный счет-фактура (пп. 4 п. 3 ст. 170 НК РФ). Флаг Восстановить НДС в книге продаж установлен по умолчанию.

В поле Зачесть аванс по умолчанию установлено значение Автоматически. Это означает, что при уменьшении суммы поступления автоматически будет признан аванс, выданный поставщику.

На закладке Товары документа Корректировка поступления в графе Цена для каждой товарной позиции в строке после изменения нужно указать новую цену с учетом полученной скидки (1 000 руб. без учета НДС).

Значения остальных полей по измененным товарным позициям рассчитываются автоматически (рис. 4).

Рис. 4. Корректировка поступления, закладка «Товары»

Для регистрации полученного корректировочного счета-фактуры необходимо ввести номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления.

В поле Код вида операции будет отражено значение «18», которое соответствует получению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) отгруженных товаров (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@).

При проведении документа Корректировка поступления будут сформированы бухгалтерские проводки:

- Дебет 60.02 Кредит 60.01

- - на сумму признанного аванса поставщику (120 000 руб.);

- Дебет 19.03 Кредит 68.02

- - на сумму восстановленного НДС (20 000 руб.);

- СТОРНО Дебет 19.03 Кредит 60.01

- - на разницу в сумме входного НДС по операции поступления до и после корректировки (-20 000 руб.);

-

- СТОРНО Дебет 90.02.1 Кредит 60.01

- - на разницу в себестоимости проданного товара до и после корректировки (-100 000 руб.). Если товар на момент корректировки не продан, то корректируется стоимость товара по дебету счета 41.

Для целей учета НДС вводится запись в регистр НДС Продажи. По результатам корректировки себестоимость товара в I квартале 2019 года уменьшилась и составляет 500 000 руб. Указанное изменение необходимо отразить в уточненной декларации по налогу на прибыль за I квартал 2019 года, а также доплатить налог и пени.

Поступление 100 шт. бонусного товара регистрируется стандартным документом Поступление (акт, накладная) с видом Товары. При проведении документа формируются бухгалтерские проводки:

- Дебет 60.01 Кредит 60.02

- - на сумму зачтенного аванса поставщику (120 000 руб.);

- Дебет 41.01 Кредит 60.01

- - на стоимость бонусного товара (100 000 руб.);

- Дебет 19.03 Кредит 60.01

- - на сумму НДС (20 000 руб.).

Вводится запись в регистр НДС Предъявленный.

При установленном флаге Отразить вычет НДС в книге покупок датой получения в документе Счет-фактура полученный на поступление автоматически отражается вычет входного НДС:

- Дебет 68.02 Кредит 19.03

- - на сумму НДС (20 000 руб.).

Также автоматически вносятся записи в регистры подсистемы НДС Журнал учета счетов-фактур, НДС предъявленный, НДС Покупки. Реализация бонусного товара во II квартале 2019 года отражается проводками:

- Дебет 90.02.1 Кредит 41.01

- - на себестоимость товара (100 000 руб.);

- Дебет 62.01 Кредит 90.01.1

- - на сумму реализации (180 000 руб.);

- Дебет 90.03 Кредит 68.02

- - на сумму НДС (30 000 руб.).

Для целей учета НДС вводится запись в регистр НДС Продажи. В отчетности за полугодие стоимость реализованного товара (и основного, и бонусного) автоматически:

- включается в состав прямых расходов, уменьшающих сумму доходов от реализации (строки 020 и 030 Приложения № 2 к Листу 02, строка 030 Листа 02) декларации по налогу на прибыль организаций;

- отражается в составе строки 2120 «Себестоимость продаж» отчета о финансовых результатах.

Проанализируем налоговую нагрузку покупателя при различных условиях получения бонусного товара - см. таблицу 2. Как видим, с точки зрения налоговой нагрузки для покупателя нет разницы между разными вариантами получения бонусного товара. Но если в соответствии с условиями договора поставки на сумму бонусного товара меняется стоимость полученных ранее товаров, то у покупателя резко возрастает трудоемкость учета по налогу на прибыль, поскольку данный вариант влечет:

- пересчет себестоимости реализованного товара;

- корректировку налоговой базы прошлых периодов;

- представление уточненной декларации;

- уплату пеней.

Таблица 2. Налоговая нагрузка покупателя

|

Показатели за 2019 год (тыс. руб.) |

Пример 1 |

Пример 2 | ||||

|

I квартал |

II квартал |

Полугодие |

I квартал |

II квартал |

Полугодие | |

|

Выручка (без НДС) |

750 |

150 |

900 |

750 |

150 |

900 |

|

Себестоимость товара |

600 |

120 |

720 |

600-100 =500 |

100 |

600 |

|

Внереализационные расходы |

|

120 |

120 |

|

|

|

|

Налогооблагаемая база |

150 |

|

300 |

250 |

|

300 |

|

НДС к начислению |

150 |

30 |

|

150 |

30 |

|

|

НДС к восстановлению |

|

|

|

|

20 |

|

|

НДС к вычету |

120 |

|

|

120 |

20 |

|

|

НДС к уплате |

30 |

30 |

|

30 |

30 |

|

Обратите внимание, что корректировка налоговой базы прошлых лет в программе связана с определенными административными и технологическими трудностями. Например, в организации может быть установлена дата запрета изменения данных прошлого года, и «открывать» закрытый период категорически запрещено внутренним регламентом организации. Если изменения в данные налогового учета за прошлый год все же вносятся, то меняется финансовый результат в НУ, поэтому возникает необходимость заново сформировать операцию Реформация баланса, причем без перепроведения всех остальных документов, чтобы не затронуть данные бухгалтерского учета.

Избежать указанных трудностей можно следующим образом:

- с помощью ручной операции отразить в текущем периоде доходы прошлых лет только в бухгалтерском учете. Если организация применяет положения ПБУ 18/02, следует отразить постоянную разницу;

- вручную составить регистр налогового учета за прошлый налоговый период, где отразить уменьшение прямых расходов (уменьшение себестоимости товаров);

- вручную заполнить уточненную декларацию.

Таким образом, с точки зрения трудоемкости учета для покупателя предпочтительнее вариант, когда при передаче бонусного товара стоимость ранее отгруженных товаров не меняется.

|

1С:ИТС О налоговом учете вознаграждений (скидок, премий, бонусов) см. в справочнике раздела «Юридическая поддержка». |