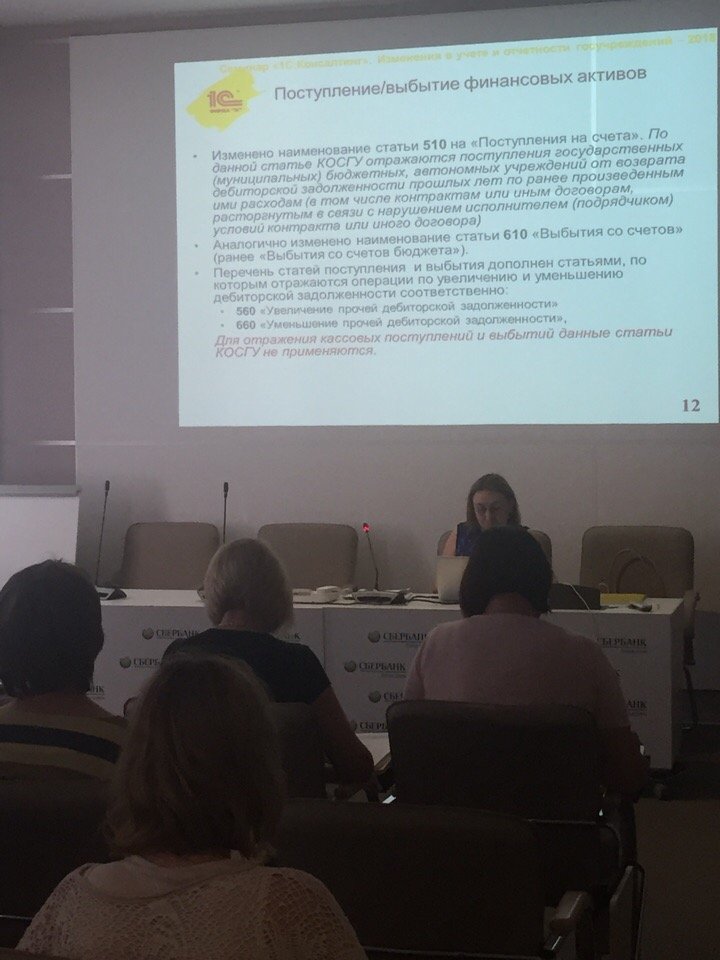

В период с 3 мая по 1 октября 2018 года более 60 партнеров фирмы «1С» в 55 городах России при методической поддержке фирмы «1С» проводят очередной семинар-тренинг «Изменения в учете и отчетности государственных и муниципальных учреждений в 2018 году. Применение «1С:Бухгалтерии государственного учреждения». Предлагаем вам подборку ответов на вопросы, отзывы слушателей и фоторепортажи с этого семинара.

Содержание

- О семинаре «Изменения в учете и отчетности государственных и муниципальных учреждений в 2018 году. Применение «1С:Бухгалтерии государственного учреждения»

- Методическая поддержка участников семинара

- Ответы на вопросы слушателей семинара

- Отзывы слушателей и фоторепортажи с семинаров

- Ближайшие семинары 1С:Консалтинг

- Пресс-релизы о прошедших семинарах 1С:Консалтинг

О семинаре «Изменения в учете и отчетности государственных и муниципальных учреждений в 2018 году. Применение «1С:Бухгалтерии государственного учреждения»

С целью оказания методической поддержки бухгалтерским службам государственных и муниципальных учреждений фирма «1С» вместе с региональными партнерами проводит серию семинаров по теме: «Изменения в учете и отчетности государственных и муниципальных учреждений в 2018 году. Применение 1С:Бухгалтерии государственного учреждения» – массовое просветительское мероприятие по единой программе более чем в 55 городах России.

Семинар ориентирован на слушателей, желающих повысить квалификацию по актуальным вопросам изменений в учете и отчетности государственных и муниципальных учреждений в 2018 году. На семинаре рассматриваются особенности применения бюджетной классификации, вопросы применения СГС «Основные средства», «Аренда» с учетом положений СГС «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» и требований методических рекомендаций Минфина России, переходные положения, вопросы налогообложения, а также уделяется внимание особенностям формирования и представления квартальной отчетности с применением «1С:Бухгалтерии государственного учреждения 8» (ред.1 и 2) для казенных, бюджетных и автономных учреждений.

В программе семинара:

- Особенности применения бюджетной классификации в 2018 году (Приказ Минфина России от 01.07.2013 № 65н в редакции Приказа Минфина России от 27.12.2017 № 255н);

- Применение СГС «Основные средства» и «Аренда», учет переходных положений»;

- Отдельные вопросы налогообложения госучреждений в 2018 году;

- Актуальные вопросы формирования и представления отчетности в 2018 году: на что обратить внимание;

- Практические примеры ведения учета в казенных, бюджетных и автономных учреждениях с применением «1С:Бухгалтерии государственного учреждения» (ред. 1 и 2).

- Ответы на вопросы

Наибольшее количество слушателей в городах России собрали семинары, проведенные фирмами:

|

|

Методическая поддержка участников семинара

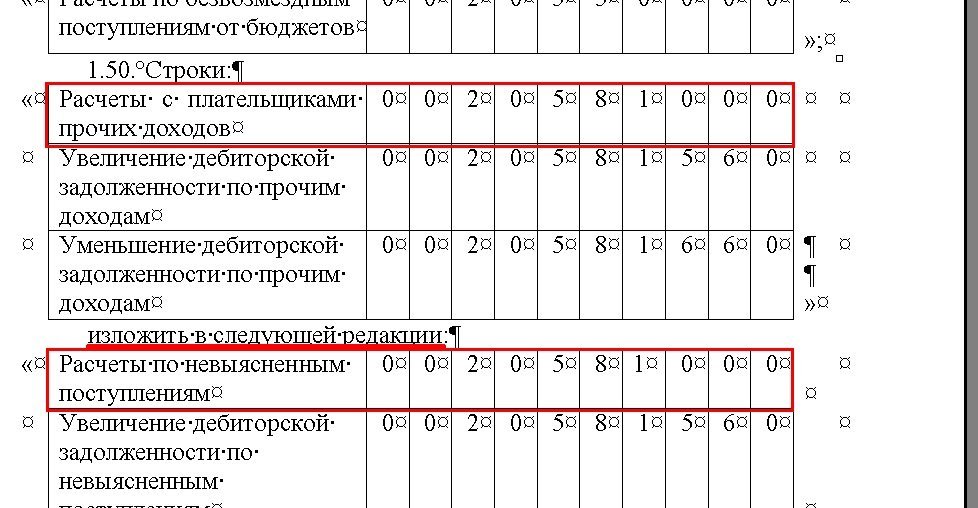

К семинарам, независимо от того, где они проводятся, предъявляются одинаковые требования по методическому обеспечению участников, по тематическому наполнению и полноте раскрытия рассматриваемых вопросов. Всем слушателям семинара предоставляются методические материалы фирмы «1С», в которых отражены материалы выступлений и практические примеры. В пособии рассматриваются:

В пособии рассматриваются:

- особенности применения бюджетной классификации,

- вопросы применения СГС «Основные средства», «Аренда» с учетом положений СГС «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора» и требований методических рекомендаций Минфина России,

- переходные положения,

- вопросы налогообложения,

- а также уделяется внимание особенностям формирования и представления квартальной отчетности с применением «1С:Бухгалтерии государственного учреждения 8») для казенных, бюджетных и автономных учреждений.

В первом разделе пособия приводится обзор изменений в учете и отчетности государственных и муниципальных учреждений в 2018 году.

Во втором и третьем разделе представлены практические примеры ведения учета в бюджетных, автономных и казенных учреждениях в редакции 1 и 2 «1С:Бухгалтерии государственного учреждения 8».

Представленные в настоящем пособии рекомендации будут полезны в практической работе бухгалтерам казенных, бюджетных и автономных учреждений в 2018 году с применением программного продукта «1С:Бухгалтерия государственного учреждения 8».Ответы на вопросы слушателей семинара

Как показывает практика, у бухгалтеров государственных и муниципальных учреждений много вопросов, которые возникают в их повседневной работе, на все эти вопросы можно получить ответы на семинаре «Изменения в учете и отчетности государственных и муниципальных учреждений в 2018 году. Применение 1С:Бухгалтерии государственного учреждения»

СГС «Аренда»

В соответствии с пунктом 1 статьи 16 Земельного кодекса РФ земли, не находящиеся в собственности граждан, юридических лиц или муниципальных образований, являются государственной собственностью.

Разграничение государственной собственности на землю на федеральную собственность, собственность субъектов РФ и муниципальную собственность осуществляется в соответствии Земельным кодексом РФ и федеральными законами. Земельные участки, не находящиеся в федеральной, муниципальной собственности, а также в собственности субъекта РФ, юридических и физических лиц, являются земельными участками, государственная собственность на которые не разграничена.

Земля является непроизведенным активом. Согласно Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157, в редакции, применяемой до 1 января 2018 г., на соответствующем счете аналитического учета счета 10300 "Непроизведенные активы" учитывались только земельные участки, используемые учреждениями на праве постоянного (бессрочного) пользования (в том числе расположенные под объектами недвижимости) на основании документа (свидетельства), подтверждающего право пользования земельным участком.

Разъяснения порядка учета земельных участков, собственность на которые не разграничена, ранее были приведены в письме Минфина России от 31.08.2015 № 02-07-10/49963. В письме указано, что до принятия соответствующих федеральных стандартов бухгалтерского учета земельные участки, право собственности на которые не разграничено, могут учитываться на забалансовом счете 01 «Имущество, полученное в пользование» по их кадастровой стоимости, с одновременным отражением на счете 25 «Имущество, переданное в возмездное пользование (аренду)».

С 01.01.2018 организации госсектора должны применять федеральные стандарты бухгалтерского учета:

- Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора (приказ Минфина России от 31.12.2016 № 256н);

- Основные средства (приказ Минфина России от 31.12.2016 № 257н);

- Аренда (приказ Минфина России от 31.12.2016 № 258н).

По своей экономической сути земельные участки, право собственности на которые не разграничено, расположенные в границах публично-правого образования и передаваемые им в возмездное пользование (аренду), являются активом.

Согласно Стандарту «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора»

«Для целей бухгалтерского учета, формирования и публичного раскрытия показателей бухгалтерской (финансовой) отчетности активом признается имущество, включая наличные и безналичные денежные средства, принадлежащее субъекту учета и (или) находящееся в его пользовании, контролируемое им в результате произошедших фактов хозяйственной жизни, от которого ожидается поступление полезного потенциала или экономических выгод.

Контроль над активом имеет место, если субъект учета обладает правом использовать актив, в том числе временно, для извлечения полезного потенциала или получения будущих экономических выгод в процессе достижения целей своей деятельности (выполняемых функций, полномочий) и может исключить или иным образом регулировать доступ к этому полезному потенциалу или экономическим выгодам.» (п. 36 Стандарта);

«Для целей бухгалтерского учета, формирования и публичного раскрытия показателей бухгалтерской (финансовой) отчетности признание объекта бухгалтерского учета осуществляется при одновременном соблюдении следующих условий:

а) соответствие объекта бухгалтерского учета определению, установленному настоящим Стандартом, иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности;

б) уверенности субъекта учета в будущем повышении (снижении) полезного потенциала либо увеличении (уменьшении) будущих экономических выгод, связанных с признаваемым объектом бухгалтерского учета;

в) возможности оценить стоимость объекта бухгалтерского учета с учетом положений настоящего Стандарта, кроме случаев, установленных иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности.» (п. 47 Стандарта).

Согласно пункту 7 федерального стандарта бухгалтерского учета для организаций государственного сектора «Непроизведенные активы» (утв. приказом Минфина России от 28.02.2018 № 34н), далее – Стандарт «Непроизведенные активы»

«Объект непроизведенных активов подлежит признанию в бухгалтерском учете в составе нефинансовых активов при условии, что субъектом учета прогнозируется получение от его использования экономических выгод или полезного потенциала и первоначальную стоимость такого объекта можно достоверно оценить.

Объекты непроизведенных активов, не приносящие субъекту учета экономические выгоды, не имеющие полезного потенциала и в отношении которых в дальнейшем не предусматривается получение экономических выгод, учитываются на забалансовых счетах Рабочего плана счетов субъекта учета, утвержденного субъектом учета в рамках его учетной политики (далее - забалансовый учет).»

Согласно подпункту «в» пункта 10 Стандарта "Непроизведенные активы"

«Признание (принятие к бухгалтерскому учету) земельных участков осуществляется следующими субъектами учета:

…в части учета земельных участков, на которые не разграничена государственная собственность, которые не внесены в государственный кадастр недвижимости и не закреплены на праве постоянного (бессрочного) пользования, но которые используются (например, передаются в возмездное и безвозмездное пользование) - органы государственной власти (местного самоуправления), уполномоченные на распоряжение земельными участками, на которые государственная собственность не разграничена;»

Хотя Стандарт «Непроизведенные активы» будет применяться при ведении бюджетного учета, бухгалтерского учета государственных (муниципальных) бюджетных и автономных учреждений с 1 января 2020 года, составлении бюджетной отчетности, бухгалтерской (финансовой) отчетности государственных (муниципальных) бюджетных и автономных учреждений начиная с отчетности 2020 года (п. 2 приказа Минфина России от 28.02.2018 №34н), с 1 января 2018 г. уже применяется Стандарт «Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора», согласно которому требуется учитывать все активы, поэтому такие земельные участки следует учитывать в составе нефинансовых активов на соответствующем аналитическом счете счета 103 00 «Непроизведенные активы».

Согласно пункту 71 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157 в актуальной редакции (утв. приказом Минфина России от 31.03.2018 № 64н) Земельные участки, по которым собственность не разграничена, вовлекаемые уполномоченными органами власти (органами местного самоуправления) в хозяйственный оборот, учитываются на соответствующем счете аналитического учета счета 10300 "Непроизведенные активы" на основании документа (свидетельства), подтверждающего право пользования земельным участком, по их кадастровой стоимости (стоимости, указанной в документе на право пользования земельным участком, расположенном за пределами территории Российской Федерации), а при отсутствии кадастровой стоимости земельного участка - по стоимости, рассчитанной исходя из наименьшей кадастровой стоимости квадратного метра земельного участка, граничащего с объектом учета, либо, при невозможности определения такой стоимости, - в условной оценке, один квадратный метр - 1 рубль.

По мнению методологов Минфина России, высказанному на совещании «Актуальные вопросы внедрения и применения СГС. Переход на СГС, применяемых с 2019 года» в рамках круглого стола для финансовых органов Северо—Западного федерального округа (07.06.2018 –08.06. 2018, г. Санкт—Петербург), земельные участки, на которые государственная собственность не разграничена, следует принять к учету на счет 103 13 «Прочие непроизведенные активы - недвижимое имущество учреждения».

В соответствии с пунктом 80 Инструкции № 157н единицей бухгалтерского учета непроизведенных активов является инвентарный объект. Также, учитывая тот факт, что земли в общем случае принимаются к учету по кадастровой стоимости отдельного участка учреждению госсектора необходимо организовать учет таких непроизведенных активов в разрезе каждого участка с площадью и кадастровым номером. При этом в целях организации и ведения аналитического учета каждому инвентарному объекту непроизведенных активов присваивается уникальный инвентарный порядковый номер, который используется исключительно в регистрах бухгалтерского учета (п. 81 Инструкции № 157н).

Положениями пункта 16 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н (далее – Инструкция №162н), бухгалтерские записи по принятию к учету земельных участков, собственность на которые не разграничена, не определены. По нашему мнению, в текущем году такие операции могут отражаться аналогично операциям по получению земельных участков на праве постоянного (бессрочного) пользования бухгалтерской записью:

Д-т КРБ 1 103 13 330, К-т КДБ 1 401 10 189.

В межотчетном периоде операции отражаются в корреспонденции со счетом 401 30 «Финансовый результат прошлых отчетных периодов»

Д-т КРБ 1 103 13 330, К-т КДБ 1 401 30 000.

Последнюю запись можно сделать только при наличии соответствующей информации в документах инвентаризации, проведенной по состоянию на 1 января 2018 г. в целях подтверждения данных отчетности за 2017 год.

В соответствии с пунктом 2 Инструкции № 162н финансовые органы, главные распорядители бюджетных средств имеют право определять необходимую для отражения в бюджетном учете корреспонденцию счетов в части, не противоречащей Инструкции № 162н.

Внутреннее перемещение объектов непроизведенных активов, в т.ч. при предоставлении в аренду, отражается по дебету и кредиту соответствующих счетов аналитического учета счета 103 00 «Непроизведенные активы» и одновременно на забалансовом счете 25 «Имущество, переданное в возмездное пользование (аренду)».

В 2018 г. предоставление в аренду земельных участков отражается в соответствии с федеральным стандартом бухгалтерского учета для организаций государственного сектора "Аренда" (утв. приказом Минфина России от 31.12.2016 № 258н) и квалифицируется как операционная аренда. Подробнее об учете объектов операционной аренды в статье «Учет объектов операционной аренды при передаче в аренду земельных участков», публикуемой в ресурсах ИТС-БЮДЖЕТ.

|

КУ МИ сдает в аренду физическим и юридическим лицам земельные участки, учитываемые на счете 108 00 «Имущество казны», не закрепленные за КУМИ. Попадает ли такая аренда под СГС «Аренда»? |

Стандарт «Аренда» (приказ Минфина России от 31.12.2016 № 258н):

«2. Настоящий Стандарт применяется при отражении в бухгалтерском учете активов, обязательств, фактов хозяйственной жизни, иных объектов бухгалтерского учета, возникающих при получении (предоставлении) во временное владение и пользование или во временное пользование материальных ценностей по договору аренды (имущественного найма) либо по договору безвозмездного пользования (далее - объекты учета аренды).

16. Объекты учета аренды, возникающие по договору аренды земель (объектов имущества, признаваемых для целей бухгалтерского учета непроизведенными активами), классифицируются для целей настоящего Стандарта как объекты учета операционной аренды.

9. Объекты бухгалтерского учета, возникающие при передаче государственного (муниципального) имущества, составляющего государственную (муниципальную) казну, органом, уполномоченным на управление таким имуществом, кроме случаев, указанных в пункте 10 настоящего Стандарта, классифицируются для целей настоящего Стандарта в качестве объектов учета аренды.

10. Объекты бухгалтерского учета, возникающие при закреплении государственного (муниципального) имущества на праве оперативного управления за субъектами учета с целью выполнения ими возложенных на них полномочий (функций) не классифицируются в качестве объектов учета аренды.»

Таким образом, передача в аренду физическим и юридическим лицам земельных участков – имущества казны должна учитываться согласно стандарту "Аренда", классифицируется как операционная аренда.

|

Администрация сдает в аренду земельные участки под гаражи, под размещение нестационарного торгового объекта и т.д. Как это учитывать в 2018 году? |

Здесь ключевые слова «сдает в аренду». Согласно пункту 16 федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда» (утв. приказом Минфина России от 31.12.2016 № 258н), далее - Стандарт «Аренда»

«Объекты учета аренды, возникающие по договору аренды земель (объектов имущества, признаваемых для целей бухгалтерского учета непроизведенными активами), классифицируются для целей настоящего Стандарта как объекты учета операционной аренды.»

Методика отражения объектов учета операционной аренды в бухгалтерском учете правообладателя (арендодателя) имущества приведена в пунктах 24, 25 Стандарта "Аренда.

Бухгалтерские записи по отражению в бюджетном учете объектов учета операционной аренды арендодателем (балансодержателем имущества) приведены в части III.3 Методических указаний по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», доведенных письмом Минфина России от 13.12.2017 № 02-07-07/83464, а также в Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н в редакции от 31.03.2018.

Подробнее об учете и отражении в «1С:Бухгалтерии государственного учреждения 8» объектов операционной аренды при передаче в аренду земельных участков в статье , публикуемой в ресурсах ИТС-БЮДЖЕТ.

|

Скажите, в чем разница с прошлыми периодами, если счет 101.40 по лизингу существовал и раньше? |

Раньше объекты лизинга учитывались на счете 101.40. Теперь они учитываются на счетах 101 10 «Основные средства - недвижимое имущество учреждения», 101 20 «Основные средства - особо ценное движимое имущество учреждения» или 101 30 «Основные средства - иное движимое имущество учреждения».

Согласно Стандарту «Аренда» (приказ Минфина России от 31.12.2016 № 258н)

«18.1. Объект учета неоперационной (финансовой) аренды в виде актива, отражается пользователем имущества (арендатором) в составе основных средств с одновременным признанием в бухгалтерском учете обязательств (кредиторской задолженности по аренде) перед правообладателем (арендодателем) на дату классификации объектов учета аренды (далее - арендные обязательства пользователя (арендатора).

18.3. Оценка (величина) арендных обязательств пользователя (арендатора) определяется в сумме, наименьшей из:

а) суммы справедливой стоимости имущества, предоставляемого в пользование;

б) дисконтированной стоимости арендных платежей.»

Условия договора лизинга бывают разные. Например, ранее объект мог продолжать учитываться на балансе лизингодателя. Согласно пункту 5 стандарта «Аренда» при финансовой аренде теперь всегда объект учитывается на балансе арендатора:

«Необходимость отражения арендатором (лизингополучателем) и арендодателем (лизингодателем) объектов учета аренды, возникающих при заключении (исполнении) договоров лизинга, на балансовых счетах Рабочего плана счетов субъекта учета определяется в соответствии с настоящим Стандартом вне зависимости от условий определения балансодержателя объекта лизинга, установленных по взаимному соглашению сторон в договоре лизинга.»

Поскольку в коммерческом секторе соответствующий стандарт «Аренда» вступит в действие не ранее 2020 г., то теоретически может быть такая ситуация, когда один и тот же объект может учитываться на балансе у арендатора и лизингодателя. Но тут важно известить лизингодателя о новом порядке учета, чтобы не платить налог на имущество дважды.

Финансовая аренда не только лизинг.

Признаки финансовой аренды приведены в пункте 13 Стандарта «Аренда» (Приказ Минфина России от 31.12.2016 № 258н)

Согласно пункту 14 Стандарта «Аренда» к объектам учета неоперационной (финансовой) аренды также относятся объекты бухгалтерского учета, возникающие при:

а) предоставлении государственного (муниципального) имущества, составляющего государственную (муниципальную) казну, органом, уполномоченным на управление таким имуществом, за плату или в безвозмездное пользование коммерческим и (или) некоммерческим организациям, если выявлены признаки, указанные в пункте 13 настоящего Стандарта;

б) заключении органом, уполномоченным на управление государственным (муниципальным) имуществом, а также субъектом учета договора лизинга, в которых они выступают либо арендодателями (лизингодателями), либо арендаторами (лизингополучателями).

На счетах 101 40 теперь учитываются объекты операционной аренды - права пользования.

|

Собственником здания является управление имущественных отношений (РБС- функционирование). На праве оперативного управления по договору здание передано ХОЗУ (РБС-администрация). ХОЗУ передает это здание своему РБС – администрации в безвозмездное пользование. Надо ли администрации отражать операции по аренде или это в ХОЗУ? |

Согласно части II Методических указаний по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», доведенных письмом Минфина России от 13.12.2017 № 02-07-07/83464

«в случае передачи учреждениями, созданными собственником государственного (муниципального) имущества, объектов нефинансовых активов при выполнении ими функций по осуществлению содержания государственного (муниципального) имущества, и организационно-техническому обеспечению иных учреждений (органов власти), созданных собственном, в целях использования последними указанного имущества при выполнении возложенных на них функций (полномочий), без возложения на пользователя имущества обязанности по его содержанию, классификация объектов учета аренды не осуществляется - положения СГС «Аренда» к указанным операциям (отношениям) не применяются.

При этом операции по передаче такого имущества подлежат отражению в порядке, предусмотренном до применения СГС «Аренда» (до 1 января 2018 года) иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета:

передающей стороной - на соответствующих счетах аналитического учета основных средств (0 101 00 000 «Основные средства») с одновременным отражением на забалансовом счете 26 «Имущество, переданное в безвозмездное пользование»;

принимающей стороной - на соответствующих счетах забалансового учета, предусмотренного актами субъекта учета, принятыми в рамках формирования его учетной политики (счет 01 «Имущество, полученное в пользование»).»

Таким образом, если у учреждения – пользователя нет обязанности по содержанию переданного ему имущества, то положения СГС «Аренда» к указанным операциям (отношениям) не применяются.

Иначе – положения СГС «Аренда» к указанным операциям (отношениям) применяются и тем, кто передал имущество, и тем, кто получил.

|

В МКУ на балансе стоит два здания. В первом здании находимся мы сами и Администрация, КУМИ, РайОО, РайФо (занимают отдельные кабинеты), договора заключены не были. Второе здание целиком занимает Соцзащита, с которой заключен договор безвозмездного пользования. За электроэнергию и коммунальные услуги платит сама Соцзащита. Будет ли в данном случае с 2018 года применятся СГС «Аренда»? |

1. В первом находимся мы сами и Администрация, КУМИ, РайОО, РайФо (занимают отдельные кабинеты), договора заключены не были…

В данном случае необходимо проанализировать отношения с юридическими лицами, занимающими отдельные кабинеты.

Возможно, МКУ наделено полномочиями, аналогичными тем, о которых говорится в части II Методических указаний по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», доведенных письмом Минфина России от 13.12.2017 № 02-07-07/83464 (далее – Методические указания):

«в случае передачи учреждениями, созданными собственником государственного (муниципального) имущества, объектов нефинансовых активов при выполнении ими функций по осуществлению содержания государственного (муниципального) имущества, и организационно-техническому обеспечению иных учреждений (органов власти), созданных собственном, в целях использования последними указанного имущества при выполнении возложенных на них функций (полномочий), без возложения на пользователя имущества обязанности по его содержанию, классификация объектов учета аренды не осуществляется - положения СГС «Аренда» к указанным операциям (отношениям) не применяются.

При этом операции по передаче такого имущества подлежат отражению в порядке, предусмотренном до применения СГС «Аренда» (до 1 января 2018 года) иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета:

передающей стороной - на соответствующих счетах аналитического учета основных средств (0 101 00 000 «Основные средства») с одновременным отражением на забалансовом счете 26 «Имущество, переданное в безвозмездное пользование»;

принимающей стороной - на соответствующих счетах забалансового учета, предусмотренного актами субъекта учета, принятыми в рамках формирования его учетной политики (счет 01 «Имущество, полученное в пользование»).»

Если же МКУ не наделено полномочиями, указанными в части II Методических указаний, то отношения классифицируются как безвозмездное пользование и необходимо заключить с Администрацией, КУМИ, РайОО, РайФО договоры операционной аренды на льготных условиях.

Подробнее читайте в статье .

2. Все второе здание занимает Соцзащита, с которой заключен договор безвозмездного пользования. За электроэнергию и коммунальные услуги платит сама Соцзащита. Будет ли в данном случае с 2018 года применяться СГС «Аренда»?

Если договором о передаче имущества в безвозмездное пользование предусмотрено содержание имущества пользователем, то такая передача подпадает под определение «операционная аренда» и должна отражаться в соответствии с положениями федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда» (утв. приказом Минфина России от 31.12.2016 № 258н). Об этом сказано в письме Минфина России от 07.03.2018 № 02-07-10/14794.

Согласно положениям федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда» (далее - СГС «Аренда») объекты учета аренды классифицируются для целей бухгалтерского учета в зависимости от предполагаемого срока использования имущества по отношению к оставшемуся сроку полезного использования передаваемого объекта, величины арендных платежей по отношению к справедливой стоимости объекта учета аренды и соблюдения иных условий, предусмотренных пунктами 12 - 14 СГС "Аренда", либо объектами учета операционной аренды, либо объектами учета неоперационной (финансовой) аренды.

…В случае если договор безвозмездного пользования имуществом (нежилым помещением) заключен на неопределенный срок и в соответствии с условиями договора в любое время может быть расторгнут согласно статье 610 Гражданского кодекса Российской Федерации, а обоснованиями бюджетных ассигнований предусмотрены расходы на содержание такого имущества (нежилого помещения) для использования его субъектом учета в целях обеспечения выполняемых им функций на весь период бюджетного цикла, то для целей бухгалтерского учета полученное право пользования имуществом (нежилым помещением) признается активом.

При признании указанного актива следует классифицировать его как объект учета операционной аренды, полагаясь на принцип допущения непрерывности деятельности субъекта учета, принимая во внимание период бюджетного цикла и рыночную стоимость арендных платежей по аналогичным объектам имущества.»

Исходя из вопроса право собственности на здание не планируется передавать Соцзащите. Таким образом, передача здания Соцзащите по договору безвозмездного пользования классифицируется как операционная аренда на льготных условиях.

|

При сдаче имущества в безвозмездную аренду как правильно заполнять документ «Начисление доходов будущих периодов»? «Сумму по договору» указать - 0? А «Справедливую стоимость» нужно указывать для расчета упущенной выгоды? |

Да. В документе «Начисление доходов будущих периодов» в графе сумма по договору цена отсутствует = 0 , а графу «Справедливая стоимость» следует заполнить суммой, определяемой на дату классификации объектов учета аренды методом рыночных цен - как если бы право пользования имуществом было предоставлено на коммерческих (рыночных) условиях.

|

Училище олимпийского резерва (бюджетное учреждение) периодически арендует помещения, сооружения на срок, как правило, от полугода до года для тренировки своих учащихся. В этом случае должны ли мы в 2018 году ставить на баланс арендованное помещение (или сооружение)? Или, как прежде, проводим услуги по аренде через счет 302.24? |

С 01.01.2018 подлежит применению Федеральный стандарт бухгалтерского учета для организаций государственного сектора «Аренда», утвержденный приказом Минфина России от 31.12.2016 № 258н, далее – Стандарт «Аренда».

В качестве объектов учета аренды в соответствии с пунктом 2 Стандарта «Аренда» классифицируются объекты бухгалтерского учета, возникающие при получении (предоставлении государственного (муниципального)) имущества во временное владение (пользование):

- по договору аренды (имущественного найма);

- по договору безвозмездного пользования.

Стандарт «Аренда» выделяет два типа аренды:

1. Операционная аренда. Это наиболее распространенный вариант среди «обычных» государственных (муниципальных) учреждений. Объекты учета операционной аренды возникают, например, при передаче или получении в аренду помещений, транспортных средств и другого имущества на небольшой срок (от нескольких месяцев до нескольких лет), несопоставимый с оставшимся сроком полезного использования имущества (п. 12 Стандарта), а также при передаче или получении в аренду земли (непроизведенных активов) (п. 16 Стандарта).

2. Неоперационная (финансовая) аренда. Объекты учета неоперационной (финансовой) аренды возникают при заключении договоров лизинга, а также в некоторых особых случаях (п. 13, 14 Стандарта), в частности:

- при передаче имущества казны в аренду или безвозмездное пользование коммерческим и некоммерческим организациям на долгосрочной основе;

- при предоставлении арендодателем рассрочки по уплате арендных платежей.

Подробно порядок классификации объектов бухгалтерского учета в качестве объектов учета операционной или финансовой аренды рассмотрен в пунктах 12-16 Стандарта.

Согласно Стандарту «Аренда» получение в аренду помещений, сооружений на срок от полугода до года относится к операционной аренде.

Методика отражения арендатором объектов учета операционной аренды в бухгалтерском учете приведена в пунктах 20, 21 Стандарта «Аренда».

Разъяснения по применению Стандарта «Аренда» доведены письмом Минфина России от 13.12.2017 № 02-07-07/83464.

В отличие от прежнего порядка, когда арендатор ежемесячно отражал в учете начисление арендной платы, теперь при признании объекта операционной аренды на учет ставится право пользования активом в сумме арендных платежей за весь срок пользования имуществом согласно договору, ежемесячно начисляется амортизация права пользования активом в сумме месячных арендных платежей.

Подробнее об учете и отражении в «1С:Бухгалтерии государственного учреждения 8» объектов операционной аренды арендатором в статье

|

Администрация округа часть помещений (в оперативном управлении) сдает в долгосрочную аренду за определенную плату, а часть сдает безвозмездно. Как правильно это учитывать? Как выделить эти части на 25, 26 счете? |

В Методических указаниях по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», доведенных письмом Минфина России от 13.12.2017 № 02-07-07/83464 сказано:

«При передаче в пользование части инвентарного объекта основного средства, в случае, когда субъектом учета не принято решение об обособлении передаваемой части имущества (например, отдельного элемента оборудования, автомобиля, части помещения) корреспонденции по внутреннему перемещению или обособлению передаваемой части инвентарного объекта в бухгалтерском учете не отражаются*. Вместе с тем, в Инвентарной карточке (ф. 0504031) у передающей стороны подлежит отражению информация о передаче части инвентарного объекта основного средства в пользование….»

«…Решение об обособлении в отдельный инвентарный объект основного средства части имущества, передаваемого в пользование по операционной аренде, целесообразно принимать исключительно в случае, когда такой объект имущества субъект учета предполагает в дальнейшем (по завершении договора аренды (пользования)) использовать как самостоятельный объект (с обособлением выполняемой им целевой функции).**»

Примечание.

*) Поскольку согласно пункту 33 Инструкции № 157н операции по передаче (возврату) материального объекта нефинансовых активов в безвозмездное или возмездное пользование отражаются на забалансовом счете 25 (26) одновременно с отражением внутреннего перемещения объекта нефинансовых активов на соответствующих балансовых счетах учета нефинансовых активов, то если при передаче части объекта ОС, не выделенной в отдельный инвентарный объект, не требуется отражение внутреннего перемещения, то соответственно не требуется и отражение ее на забалансовом счете 25 (26).

**) Согласно пункту 45 Инструкции № 157н «отдельные помещения зданий, имеющие разное функциональное назначение, а также являющиеся самостоятельными объектами имущественных прав, учитываются как самостоятельные инвентарные объекты основных средств».

Таким образом, если помещение сдается в аренду на продолжительный срок, его целесообразно выделить в отдельный инвентарный объект.

Для выделения части инвентарного объекта с целью принятия части на учет как самостоятельный объект производится разукомплектование.

Подробнее в статье

|

В 2017 году МУ «Управление ГОЧС г.о. Кинешма» получило в безвозмездное пользование от ОГКУ «Управление по ОЗН и ПБ» имущество (основные средства) по Договору безвозмездного пользования имуществом Ивановской области. В договоре прописано, что Ссудодатель (ОГКУ) передает Ссудополучателю (Управление) движимое имущество, входящее в комплексную систему экстренного оповещения населения, в соответствии с Перечнем (прилагается), а Ссудополучатель принимает это имущество и обязуется использовать его в соответствии с назначением, обязано проводить текущий ремонт данного имущества и нести все расходы по содержанию его. Ссудополучатель не имеет права заложить данное имущество, сдать в аренду, передать в пользование третьей стороне или распорядиться им иным способом. На каком счете учитывать данное имущество: на балансовом или на забалансе? |

До перехода на применение федеральных стандартов бухгалтерского учета для организаций государственного сектора указанные объекты подлежали учету у ссудополучателя на забалансовом счете 01 «Имущество, полученное в пользование» (п. 333 Инструкции № 157н).

С момента перехода на применение СГС «Аренда» эти объекты классифицируются как объекты аренды и подлежат отражению на балансовых счетах по справедливой стоимости в соответствии с пунктами 26 - 28 Стандарта «Аренда» и Инструкцией № 157н (в ред. приказа Минфина России от 31 марта 2018 г. № 64н). В данном случае, по условиям договора перехода права собственности на имущество к арендатору не происходит, поэтому аренду по договору безвозмездного пользования следует классифицировать как операционную на льготных условиях. Для учета объектов операционной аренды - прав пользования активами, осуществляемого пользователем (арендатором) в соответствии со Стандартом «Аренда», в Едином плане счетов бухгалтерского учета (утв. приказом Минфина России от 01.12.2010 №157н в редакции от 30.03.2018 № 64н) предназначен счет 111 40 «Права пользования».

|

Автономное учреждение-арендодатель предоставляет в аренду помещение коммерческим организациям. Договор бессрочный. По первому договору арендатор возмещает коммунальные расходы и производит арендную плату. А по второму договору - только оплата арендных платежей. Как отразить операции по этим договорам? |

Отношения по договору аренды регулируются гл. 34 ГК РФ. Арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование (ст. 606 ГК РФ).

Сроку договора аренды посвящена ст. 610 ГК РФ. Если срок аренды в договоре не определен, он считается заключенным на неопределенный срок. В этом случае каждая из сторон вправе в любое время отказаться от договора, предупредив об этом другую сторону за один месяц, а при аренде недвижимого имущества – за три месяца. Законом или договором может быть установлен иной срок для предупреждения о прекращении договора аренды, заключенного на неопределенный срок.

Поскольку бессрочный договор аренды может быть расторгнут в любой срок по соглашению сторон, для целей бухгалтерского учета он считается операционной арендой (п. 12 СГС «Аренда», утв. приказом Минфина России от 31.12.2016 № 258н, далее – СГС «Аренда», Стандарт). В отношении договора бессрочного безвозмездного пользования такие разъяснения содержатся в письме Минфина России от 07.03.2018 № 02-07-10/14794.

Объекты учета аренды, возникающие по договору, в рамках которого арендные платежи являются только платой за пользование арендованного имущества (арендной платой), классифицируются для целей СГС «Аренда» как объекты учета операционной аренды (п. 15 Стандарта).

Если автономное учреждение не планирует впоследствии передавать имущество арендатору в собственность, операции следует рассматривать в рамках операционной аренды.

Порядок отражения в бухгалтерском учете объектов операционной аренды арендодателем приведен в разд. III.3 Методических рекомендаций (доведены письмом Минфина России от 13.12.2017 № 02-07-07/83464), а также в соответствующих пунктах инструкции, утв. приказом Минфина России от 23.12.2010 № 183н.

Подробнее об учете и отражении объектов операционной аренды арендодателем в редакции 2 «1С:Бухгалтерии государственного учреждения 8» в статье .

В отношении второго договора не вполне понятно, будет ли арендатор самостоятельно оплачивать коммунальные услуги и другие эксплуатационные расходы поставщикам этих услуг или же стоимость услуг включена в размер арендной платы. Если предусмотрен второй вариант (расходы учтены в размере арендной платы), по нашему мнению, затраты на содержание имущества, сданного в аренду (операции 7, 8), целесообразно относить на счет 109 00, чтобы сформировать себестоимость услуг по сдаче объектов в аренду.

При передаче в пользование части инвентарного объекта основного средства (помещения в здании) в случае, когда учреждением не принято решение об обособлении передаваемой части имущества, корреспонденции по внутреннему перемещению или обособлению передаваемой части инвентарного объекта в бухгалтерском учете не отражаются. Вместе с тем, в Инвентарной карточке (ф. 0504031) у передающей стороны отражается информация о передаче части инвентарного объекта основного средства в пользование.

|

Согласно статье 606 ГК РФ по договору аренды (имущественного найма) арендодатель (наймодатель) обязуется предоставить арендатору (нанимателю) имущество за плату во временное владение и пользование или во временное пользование. Подпадает ли предоставление места в общежитии студентам и аспирантам на срок обучения под стандарт «Аренда»? ФБУ ВПО |

Бухгалтерский учет расчетов по оплате проживания в общежитии

Федеральным законом от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации», далее – Закон об образовании, установлена обязанность учреждений образования, при наличии жилищного фонда, предоставлять обучающимся по основным образовательным программам среднего профессионального и высшего образования по очной форме обучения и на период прохождения промежуточной и итоговой аттестации обучающимся по данным образовательным программам по заочной форме обучения, нуждающимся в жилье, жилые помещения в общежитиях (п. 1 ст. 39 Закона об образовании). С каждым таким обучающимся заключается договор найма жилого помещения в общежитии и взимается плата за проживание в нем (п. 2 ст. 39 Закона об образовании).

В соответствии с пунктом 2 статьи 105 Жилищного кодекса Российской Федерации (от 29.12.2004 № 188-ФЗ) договор найма жилого помещения в общежитии заключается на период трудовых отношений, прохождения службы или обучения. Прекращение трудовых отношений, обучения, а также увольнение со службы является основанием прекращения договора найма жилого помещения в общежитии.

Жилищный фонд включает в себя жилые помещения в общежитии, и услуги общежития являются жилищными. В связи с этим услуги по предоставлению в пользование койко-мест в общежитиях являются услугами по предоставлению в пользование помещений (Постановления ФАС СКО от 03.10.2011 № А32-34416/2010, ФАС УО от 12.05.2008 № Ф09-3292/08-С2, ФАС ВВО от 26.03.2007 № А79-6049/2006, ФАС МО от 29.12.2011 № А40-120210/10-116-467). Поэтому услуги по предоставлению в пользование жилых помещений и койко-мест в общежитиях не подпадают под стандарт «Аренда», и расчеты с нанимателями в 2018 году учитываются в прежнем порядке. Отличие состоит в применении новых счетов расчетов, введенных в Единый план счетов бухгалтерского учета приказом Минфина России от 31.03.2018 № 64н в связи с детализацией доходных статей КОСГУ (приказ Минфина России от 27.12.2017 № 255н).

Согласно пункту 3 статьи 39 Закона об образовании наниматели жилых помещений в общежитиях, входящих в жилищный фонд организаций, осуществляющих образовательную деятельность, по договорам найма жилого помещения в общежитии вносят плату за пользование жилым помещением (плату за наем) и плату за коммунальные услуги.

Компенсация затрат учреждения вне рамок договора аренды (имущественного найма) или договора безвозмездного пользования подлежит отражению по подстатье 134 «Доходы от компенсации затрат» КОСГУ (письмо Минфина России от 06.04.2018 № 02-05-10/22911) и отражается на счете 209 34 «Расчеты по доходам от компенсации затрат».

Бухгалтерские записи по расчетам за услуги по предоставлению помещений в общежитии и документы, которыми они оформляются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2), приведены в таблице.

|

Содержание операции |

Бухгалтерская запись |

Документ | ||

|

Дебет |

Кредит |

БГУ1 |

БГУ2 | |

|

Начисление платы за общежитие (в том числе за дополнительные услуги) |

КДБ 2 205 31 560 |

КДБ 2 401 10 131 |

Акт об оказании услуг, Реализация услуги |

Акт об оказании услуг, Начисление учащимся за прочие услуги |

|

Начисление платы по возмещению коммунальных расходов |

КДБ 2 209 34 560 |

КДБ 2 401 10 134 |

Операция (бухгалтерская) |

Операция (бухгалтерская) |

|

Поступление платы за общежитие (в том числе за дополнительные услуги) |

КИФ 2 201 34 510 (КИФ 2 201 11 510) 17 (АГ 130, КОСГУ 131) |

КДБ 2 205 31 660 |

Приходный кассовый ордер, Кассовое поступление |

Приходный кассовый ордер, Кассовое поступление |

|

Поступление платы в возмещение коммунальных расходов |

КИФ 2 201 34 510 (КИФ 2 201 11 510) 17 (АГ 130, КОСГУ 134) |

КДБ 2 209 34 660 |

Приходный кассовый ордер, Кассовое поступление |

Приходный кассовый ордер, Кассовое поступление |

КДБ – разряды 1 – 17 номера счета, где разряды 1-4 – раздел (подраздел), разряды 5-14 - нули, разряды 15-17 – аналитическая группа подвидов доходов бюджетов 130.

НДС

Подпунктом 10 пункта 2 статьи 149 НК РФ установлено, что не подлежит обложению НДС реализация услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности.

Позиция судов РФ: предоставление жилой площади в общежитиях подпадает под льготу, предусмотренную подпунктом 10 пункта 2 статьи 149 НК РФ.

Минфин считает иначе (письма от 22.08.2012 № 03-07-07/88, от 02.07.2010 № 03-07-11/283, от 18.06.2010 № 03-07-07/37 и др.).

Следует отметить, что учреждения образования вправе воспользоваться освобождением от обязанностей плательщика НДС по статье 145 НК РФ, если за три предшествующих последовательных календарных месяца сумма выручки от реализации товаров, работ, услуг без учета налога не превысила в совокупности 2 млн. руб.

Согласно Письму Минфина РФ от 24.03.2009 № 03-03-05/47 «В соответствии с пп. 1 п. 1 ст. 146 гл. 21 «Налог на добавленную стоимость» НК РФ объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг), передаче имущественных прав на территории Российской Федерации, по которым выставляются счета-фактуры. Поэтому при получении министерством денежных средств, перечисленных организациями, расположенными в помещениях указанного здания, в качестве компенсации расходов министерства по оплате вышеназванных услуг, у министерства объекта налогообложения налогом на добавленную стоимость не возникает и, соответственно, счета-фактуры не выставляются.»

Аналогичная позиция изложена в Письме Минфина РФ от 31.12.2008 № 03-07-11/392 «Об отсутствии оснований для налогообложения НДС денежных средств, перечисленных субабонентом в целях компенсации расходов абонента по оплате переданной субабоненту электроэнергии, принятой абонентом от энергоснабжающей организации", Письме ФНС РФ от 27.10.2006 № ШТ-6-03/1040@, Письме ФНС РФ от 23.04.2007 № ШТ-6-03/340@, Письме ФНС РФ от 04.02.2010 № ШС-22-3/86@ и др.

Таким образом, если бюджетное учреждение не является исполнителем коммунальных услуг перед нанимателем имущества, у него не возникает объекта налогообложения по НДС в отношении доходов от возмещения затрат на содержание переданного в пользование имущества.

|

Два учреждения госсектора заключили между собой договор аренды, в котором учли и налог на имущество. Принимающая сторона отражает арендуемое ОС у себя на балансе и обязана заплатить налог на имущество и кроме этого возместить эту же сумму передающей стороне. Таким образом, заплатить налог на имущество дважды? А передающая сторона это же имущество оставляет у себя на балансе и тоже должно перечислить налог. Т.е. налоговые органы тоже получат налог дважды? |

Если принимающая сторона отразит это имущество у себя на балансе в качестве объекта ОС на счете 101 00 – это финансовая аренда.

Значит, арендодатель его со своего баланса спишет.

Объектом обложения налогом на имущество является имущество, учитываемое на балансовых счетах.

Согласно статье 375 НК РФ налоговая база по налогу на имущество организаций в отношении основных средств определяется как среднегодовая стоимость имущества, признаваемого объектом налогообложения и учитываемого по его остаточной стоимости, сформированной в соответствии с установленным порядком ведения бухгалтерского учета, утвержденным в учетной политике организации, если иное не установлено пунктом 2 статьи 375 НК РФ.

Нет имущества на балансе – нет налога на имущество.

Если все-таки речь идет об операционной аренде, с 2018 г. согласно Стандарту «Аренда» (приказ Минфина России от 31.12.2016 № 258н) у арендатора к учету принимается право пользования – счет 111 40. Оно налогом на имущество не облагается.

В договоре аренды может быть условие по возмещению налога на имущество. Платит его только тот, у кого оно на балансе. А арендатор перечисляет арендодателю соответствующую сумму в качестве условных арендных платежей (счет 302 35) согласно графику платежей к договору.

|

Бюджетным учреждением безвозмездно получено мед. оборудование с программным обеспечением, которое в документах выделено отдельной строкой. На каком счете это ПО учитывать? |

Пока на забалансовом счете 01. Когда вступит в действие Стандарт «Нематериальные активы», программные продукты с неисключительной лицензией будут учитываться на балансе в составе счета 102 00 «Нематериальные активы».

В соответствии с пунктом 7 проекта Стандарта «Нематериальные активы»

«Нематериальный актив – объект нефинансовых активов, предназначенный для неоднократного и (или) постоянного использования в деятельности учреждения свыше 12 месяцев, не имеющий материально-вещественной формы, с возможностью идентификации (выделения, отделения) от другого имущества, в отношении которого у субъекта учета при приобретении (создании) возникли исключительные права, права в соответствии с лицензионными договорами либо иными документами, подтверждающими существование актива.»

Сравните с определением в пункте 56 Инструкции № 157н (в редакции до 31.03.2018)

«К нематериальным активам относятся объекты нефинансовых активов, предназначенные для неоднократного и (или) постоянного использования в деятельности учреждения, одновременно удовлетворяющие следующим условиям:…

…наличие надлежаще оформленных документов, устанавливающих исключительное право на актив;»

|

Будут ли являться с 1 января 2018 года инвестиционной недвижимостью переданные в аренду части здания - нежилого помещения МБУ «Бизнес-инкубатор», оснащенные оборудованием и мебелью?

|

Согласно пункту 7 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства», утв. Приказом Минфина России от 31.12.2016 № 257н, далее – Стандарт «Основные средства», объект недвижимости (части объекта недвижимости), а также движимое имущество, составляющее с указанным объектом единый имущественный комплекс, находящиеся во владении и (или) пользовании субъекта учета с целью получения платы за пользование имуществом (арендной платы) и (или) увеличения стоимости недвижимого имущества, но не предназначенные для выполнения возложенных на субъект учета государственных (муниципальных) полномочий (функций), осуществления деятельности по выполнению работ, оказанию услуг либо для управленческих нужд субъекта учета и (или) продажи, признаются инвестиционной недвижимостью.

Следует отметить, что в соответствии с Международным стандартом финансовой отчетности (IAS) 40 «Инвестиционная недвижимость» инвестиционной недвижимостью признается объект недвижимости в целом. Исключение составляет часть недвижимости, которая может быть продана отдельно от других частей, ее составляющих, что возможно, если указанные части представляют собой разные кадастровые объекты (например, первый этаж - один объект с одним кадастровым номером, а второй этаж - другой объект с другим кадастровым номером).

Согласно пункту 10 Международного стандарта финансовой отчетности (IAS) 40 «Инвестиционная недвижимость», если недвижимость включает в себя часть, которая удерживается для получения арендной платы или в целях получения выгоды от прироста стоимости, и другую часть, которая удерживается для целей производства или поставки товаров, или оказания услуг либо в административных целях, то организация учитывает эти части раздельно, если указанные части могут быть проданы по отдельности (или отдельно друг от друга сданы в финансовую аренду). Если же эти части нельзя продать по отдельности, то соответствующая недвижимость будет являться инвестиционной недвижимостью, только если ее часть, удерживаемая для использования в производстве или поставке товаров, или оказания услуг либо в административных целях, будет незначительной.

В отличие от Международного стандарта финансовой отчетности (IAS) 40 «Инвестиционная недвижимость», Стандарт «Основные средства» не содержит подобных ограничений и требования применять критерий значительности. Поэтому отдельные помещения, имеющие индивидуальные инвентарные номера, по нашему мнению, могут признаваться объектами инвестиционной недвижимости.

Согласно пункту 3 Методических указаний по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства», утв. Приказом Минфина России от 31.12.2016 № 257н, доведенных письмом Минфина России от 15.12.2017 № 02-07-07/84237:

«К инвестиционной недвижимости относится полученное (созданное, приобретенное) имущество для целей предоставления его в аренду (субаренду). При этом право осуществления субъектом учета функций (деятельности) по предоставлению государственного (муниципального) имущества в аренду должно быть предусмотрено его учредительными документами.

Признание объекта основных средств в составе группы «Инвестиционная недвижимость» прекращается с момента прекращения договора аренды и если в дальнейшем его использование в целях получения арендных платежей (платы за пользование (арендной платы) не предполагается.»

Таким образом, если предоставление помещений в аренду является основной уставной деятельностью МБУ «Бизнес инкубатор», назначение использования здания, находящегося в оперативном управлении у МБУ «Бизнес инкубатор», изначально предполагало передачу помещений в аренду, по нашему мнению, объекты, передаваемые в аренду, подпадают под определение инвестиционной недвижимости. Поскольку в отличие от IAS 40 Стандарт «Основные средства» не содержит примеров отнесения частей объектов ОС к инвестиционной недвижимости, рекомендуем согласовать свою позицию по данному вопросу с Минфином России, и как минимум отразить принятое решение в отношении признания/не признания здания (помещений) объектом инвестиционной недвижимости в Учетной политике учреждения.

Согласно пункту 2 статьи 611 ГК РФ имущество сдается в аренду вместе со всеми его принадлежностями и относящимися к нему документами (техническим паспортом, сертификатом качества и т.п.), если иное не предусмотрено договором.

В соответствии с этим Стандартом «Основные средства» предусмотрено включение в группу «Инвестиционная недвижимость» движимого имущества, составляющего единый имущественный комплекс с объектом недвижимости. Согласно пункту 31 Стандарта «Основные средства»

«Перевод объектов основных средств в группу основных средств «Инвестиционная недвижимость» или исключение из нее должен проводиться в отношении объектов недвижимости (части объекта недвижимости), а также движимого имущества, составляющего с указанными объектами единые имущественные комплексы, используемых субъектом учета с целью получения платы за пользование имуществом (арендной платы) и (или) увеличения стоимости недвижимого имущества, в случае изменения назначения их использования.»

Следовательно, в группе основных средств «Инвестиционная недвижимость» должны учитываться не только сдаваемые в аренду помещения, но и находящиеся в них оборудование и мебель.

Для учета инвестиционной недвижимости в Едином плане счетов бухгалтерского учета (утв. приказом Минфина России от 01.12.2010 № 157н) применяются счета:

- 101 13 «Инвестиционная недвижимость – недвижимое имущество учреждения»;

- 101 33 «Инвестиционная недвижимость – иное движимое имущество учреждения».

Для учета амортизации на объекты инвестиционной недвижимости применяются счета:

- 104 13 «Амортизация инвестиционной недвижимости - недвижимого имущества учреждения»;

- 104 33 «Амортизация инвестиционной недвижимости - иного движимого имущества учреждения».

Согласно пункту 45 Инструкции по применению Единого плана счетов бухгалтерского учета для органов государственной власти (государственных органов), органов местного самоуправления, органов управления государственными внебюджетными фондами, государственных академий наук, государственных (муниципальных) учреждений, утв. Приказом Минфина России от 01.12.2010 № 157н, «отдельные помещения зданий, имеющие разное функциональное назначение, а также являющиеся самостоятельными объектами имущественных прав, учитываются как самостоятельные инвентарные объекты основных средств».

В пункте 1 части III.3 Методических указаний по применению федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда» (СГС «Аренда»), доведенных письмом Минфина России от 13.12.2017 № 02-07-07/83464, финансовое ведомство уточняет:

«Принятие решения об обособлении в отдельный инвентарный объект основного средства части имущества, передаваемого в пользование по операционной аренде, является исключительной компетенцией субъекта учета (не является обязательным). Такое решение целесообразно принимать исключительно в случае, когда такой объект имущества субъект учета предполагается в дальнейшем (по завершении срока полезного использования объекта учета аренды (по завершении договора аренды (пользования) использовать как самостоятельный объект (с обособлением выполняемой им целевой функции).»

Поэтому учреждение вправе присвоить отдельным помещениям здания отдельные инвентарные номера и учесть эти помещения на счете 101 13 «Инвестиционная недвижимость – недвижимое имущество учреждения».

Если помещения передаются в аренду с обстановкой, мебель и прочее оборудование можно учесть на счете 101 33 «Инвестиционная недвижимость – иное движимое имущество учреждения».

При первом применении Стандарта «Основные средства» необходимо перенести остатки по объектам, признаваемым инвестиционной недвижимостью, со счетов 101 00, 104 00 на счета 101 03, 104 03. Перенести остатки и обороты 2018 г. по объектам, признаваемым инвестиционной недвижимостью, можно документами «Переход на применение приказа 64н (НФА)».

Подробнее в статье:

- БГУ1 - Инструкция по переходу на новые положения, утвержденные приказом Минфина России от 31.03.2018 № 64н;

- БГУ2 - .

Для переноса объектов основных средств в течение отчетного года на счета инвестиционной недвижимости 101.13 и 101.33 (104.13 и 104.33) с иных субсчетов счета 101.00 (104.00) применяется документ:

- БГУ1 - Внутреннее перемещение ОС и НМА с операцией Внутреннее перемещение ОС между счетами;

- БГУ2 - Внутреннее перемещение ОС с операцией Внутреннее перемещение между счетами.

Подробнее об учете и отражении объектов операционной аренды арендодателем в «1С:Бухгалтерии государственного учреждения 8» в статье «», публикуемой в ресурсах ИТС-БЮДЖЕТ.

СГС «Основные средства»

|

Школе родители подарили аппарат по выдаче бахил (у нас в Омске таких случаев много). Как его правильно учесть? По логике - как оборудование на 101 счет. Но проверяющие пришли и сказали, что это аренда, потому что мы получаем деньги от продажи бахил. Но ведь это наше. Мы его не брали в аренду. Нам его подарили. Как правильно отражать это в учете? |

Ключевое слово «подарили» имущество. При принятии к учету комиссия по поступлению и выбытию активов классифицирует объект имущества независимо от стоимости в соответствии со сроком полезного использования - ОС или МЗ.

Комиссия определяет справедливую стоимость объекта - рыночную. Полагаем, что аппарат по выдаче бахил можно учесть как объект ОС. Если не новый, при определении срока полезного использования можно учесть срок использования предыдущим владельцем:

Д-т 2.101.34.310, К-т 2.401.10.189.

Кстати, если на момент приема учреждением в аппарате были бахилы, их стоимость следует учесть в составе счета 010538000 «Товары - иное движимое имущество учреждения»:

Д-т 2.105.38.340, К-т 2.401.10.189.

Далее отражаете выручку от реализации бахил. И выбытие бахил.

|

Есть ли особенности в учете ОС с явно выраженной сезонностью? Например, лодки. Зимой это не актив? |

Согласно пункту 7 Стандарта «Основные средства» (приказ Минфина России от 31.12.2016 №257н)

«Основные средства - являющиеся активами материальные ценности независимо от их стоимости со сроком полезного использования более 12 месяцев (если иное не предусмотрено настоящим Стандартом, иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности), предназначенные для неоднократного или постоянного использования субъектом учета на праве оперативного управления (праве владения и (или) пользования имуществом, возникающем по договору аренды (имущественного найма) либо договору безвозмездного пользования) в целях выполнения им государственных (муниципальных) полномочий (функций), осуществления деятельности по выполнению работ, оказанию услуг либо для управленческих нужд субъекта учета.

Указанные материальные ценности признаются основными средствами при их нахождении в эксплуатации, в запасе, на консервации, а также при их передаче субъектом учета, в том числе инвестиционной недвижимости, во временное владение и пользование или во временное пользование по договору аренды (имущественного найма) либо по договору безвозмездного пользования.»

Если объект ОС вовлечен в хозяйственную деятельность, его хранят, предусмотрены затраты на его содержание – охрану, поддержание работоспособности, следовательно, это актив, который надлежит учитывать на счете 101 00 «Основные средства».

|

Лошадь в лесхозе будет относиться к активам (ОС) или нет? |

Согласно пункту 7 Стандарта «Основные средства» (утв. приказом Минфина России от 31.12.2016 № 257н)

«Основные средства - являющиеся активами материальные ценности независимо от их стоимости со сроком полезного использования более 12 месяцев (если иное не предусмотрено настоящим Стандартом, иными нормативными правовыми актами, регулирующими ведение бухгалтерского учета и составление бухгалтерской (финансовой) отчетности), предназначенные для неоднократного или постоянного использования субъектом учета на праве оперативного управления (праве владения и (или) пользования имуществом, возникающем по договору аренды (имущественного найма) либо договору безвозмездного пользования) в целях выполнения им государственных (муниципальных) полномочий (функций), осуществления деятельности по выполнению работ, оказанию услуг либо для управленческих нужд субъекта учета.»

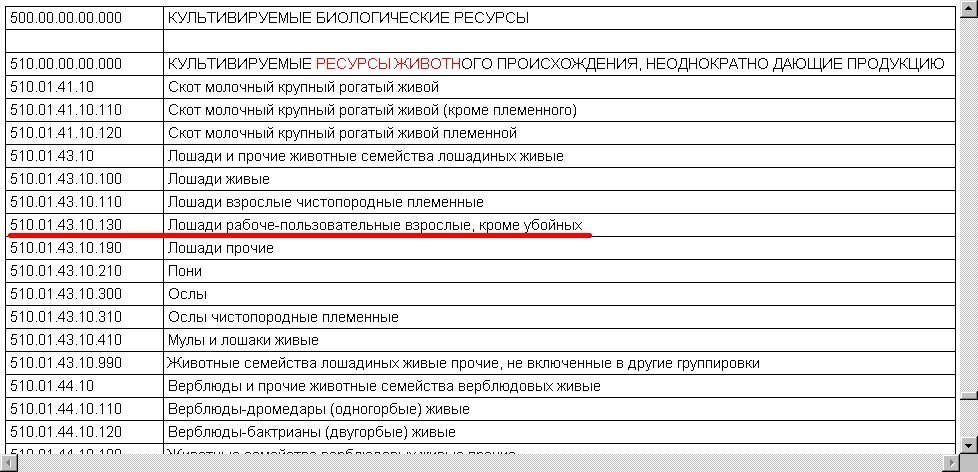

Рабочие лошади, используемые в производственной деятельности, – актив, раньше учитывались на счете 101 08 «Прочие основные средства», с 2018 г. – на счете 101 07 «Биологические ресурсы».

Пункт 45 Инструкции по применению Единого плана счетов бухгалтерского учета, утвержденной приказом Минфина России от 01.12.2010 № 157н, в редакции от 31.03.2018 №64н, далее - Инструкция № 157н, дополнен абзацем следующего содержания:

«в составе группы учета «Биологические ресурсы» отражаются служебные собаки, многолетние насаждения, лошади и иные объекты животного (живые животные) и растительного происхождения (деревья и другие многолетние сельскохозяйственные культуры, например, фруктовые сады, виноградники, другие плантации), неоднократно дающие продукцию, чей естественный рост и восстановление находятся под непосредственным контролем субъекта учета».

Согласно пункту 53 Инструкции № 157н «Группировка основных средств осуществляется по группам имущества, предусмотренным пунктом 37 настоящей Инструкции (недвижимое имущество учреждения, особо ценное движимое имущество учреждения, иное движимое имущество учреждения, имущество в концессии) и видам имущества, соответствующим подразделам классификации, установленным ОКОФ».

Во Введении к ОКОФ ОК 013-2014 (СНС 2008) сказано:

«Группировка «КУЛЬТИВИРУЕМЫЕ БИОЛОГИЧЕСКИЕ РЕСУРСЫ» включает две группировки «КУЛЬТИВИРУЕМЫЕ РЕСУРСЫ ЖИВОТНОГО ПРОИСХОЖДЕНИЯ, НЕОДНОКРАТНО ДАЮЩИЕ ПРОДУКЦИЮ» и «КУЛЬТИВИРУЕМЫЕ РЕСУРСЫ РАСТИТЕЛЬНОГО ПРОИСХОЖДЕНИЯ, НЕОДНОКРАТНО ДАЮЩИЕ ПРОДУКЦИЮ»

К группировке «КУЛЬТИВИРУЕМЫЕ БИОЛОГИЧЕСКИЕ РЕСУРСЫ» относятся ресурсы животного (живые животные) и растительного происхождения (деревья и другие многолетние сельскохозяйственные культуры, т.е. фруктовые сады, виноградники, другие плантации и т.п.), неоднократно дающие продукцию, чей естественный рост и восстановление находятся под прямым контролем определенных юридических лиц.

К группировке «КУЛЬТИВИРУЕМЫЕ РЕСУРСЫ ЖИВОТНОГО ПРОИСХОЖДЕНИЯ, НЕОДНОКРАТНО ДАЮЩИЕ ПРОДУКЦИЮ» относятся животные, чей естественный рост и восстановление находятся под прямым контролем, ответственностью и управлением конкретных юридических лиц. Животные, выращенные на убой, включая домашнюю птицу, не относятся к основным фондам, а рассматриваются как запасы материальных оборотных средств. Эта группировка не включает культивируемые активы, не достигшие зрелости, за исключением тех случаев, когда они выращиваются для собственного использования.

К таким объектам также относятся и водные культивируемые биологические ресурсы, неоднократно дающие продукцию, культивируемые с целью управляемого воспроизводства (например, взрослые особи различных рыб и лягушек, дающие икру и молодь; устрицы, дающие жемчуг), а также калифорнийские черви, дающие гумус и т.д.

В группировку «КУЛЬТИВИРУЕМЫЕ РЕСУРСЫ РАСТИТЕЛЬНОГО ПРОИСХОЖДЕНИЯ, НЕОДНОКРАТНО ДАЮЩИЕ ПРОДУКЦИЮ» включаются все виды культивируемых многолетних насаждений, неоднократно дающие продукцию, включая редкие растения, чей естественный рост и восстановление находятся под прямым контролем, ответственностью и управлением конкретных юридических лиц, независимо от возраста данных насаждений, например:

- плодово-ягодные насаждения всех видов (деревья и кустарники);

- озеленительные и декоративные насаждения на улицах, площадях, в парках, садах, скверах, на территории юридических лиц, во дворах жилых домов;

- живые изгороди, снего- и полезащитные полосы, насаждения по укреплению песков и берегов рек, овражно-балочные насаждения и т.п.;

- культивируемые насаждения ботанических садов, других научно-исследовательских учреждений и учебных заведений для научно-исследовательских целей.

Деревья, выращиваемые с целью получения древесины и дающие готовую продукцию только один раз после рубки, не являются основными фондами, так же, как и зерновые культуры или овощи, которые дают только единственный урожай.

Объектами классификации также являются зеленые насаждения каждого парка, сада, сквера, улицы, бульвара, двора, территории и т.д. в целом, независимо от количества, возраста и породы насаждений; зеленые насаждения вдоль улицы, дороги (в границах закрепленного участка), включая индивидуальные ограждения каждого насаждения; насаждения каждого участка (района) полезащитных полос.

Ниже приведен фрагмент ОКОФ ОК 013-2014. Из него видно, что рабочие лошади входят в группу «КУЛЬТИВИРУЕМЫЕ БИОЛОГИЧЕСКИЕ РЕСУРСЫ».

Таким образом, с 2018 г. рабочие лошади учитываются на счете 101 07 «Биологические ресурсы».

|

Надо ли переносить служебных собак с забалансового счета 01 на счет 101? |

Зависит от того, по какой причине служебная собака учитывалась за балансом как арендованное ОС.

Согласно п. 45 Инструкции 157н на счете 101.07 «Биологические ресурсы» учитываются, в том числе и служебные собаки.

«…в составе группы учета «Биологические ресурсы» отражаются служебные собаки, многолетние насаждения, лошади и иные объекты животного (живые животные) и растительного происхождения (деревья и другие многолетние сельскохозяйственные культуры, например, фруктовые сады, виноградники, другие плантации), неоднократно дающие продукцию, чей естественный рост и восстановление находятся под непосредственным контролем субъекта учета».

В зависимости от причины учета на счете 01 будет решаться и вопрос, нужно ли переносить на счет 101.07 или 111 47 и каким образом.

Например, если служебная собака является собственностью сотрудника учреждения и используется для выполнения служебных обязанностей, то это квалифицируется как операционная аренда и подлежит учету на счете 111 47 «Права пользования биологическими ресурсами».

Формирование рабочего плана счетов

|

Бюджетное учреждение. При формировании себестоимости на счете 109.61 должны восстанавливать КВР в операциях: Дт 109 Кт 104 (начисления амортизации); Дт 109 Кт 105 (списания материалов). В инструкции прописан только счет 401, где разрешено использовать нули в 5-17 разрядах номера счёта, других корреспонденций нет. Допустимо ли использовать нули и в корреспонденциях со счётом 109? |

Согласно пункту 2.1 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 №174н в ред. приказа Минфина России от 16.11.2016 №209н)

«По счетам аналитического учета счета 010000000 «Нефинансовые активы», за исключением счетов аналитического учета счетов 010600000 «Вложения в нефинансовые активы», 010700000 «Нефинансовые активы в пути», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг», а также по счету 020135000 «Денежные документы» и по корреспондирующим с ними счетам 040120200 «Расходы текущего финансового года» (040120241, 040120242, 040120270) в 5 - 17 разрядах номера счета отражаются нули, если иное не предусмотрено требованиями целевого назначения выделенных средств.»

Аналогичная норма есть в Инструкциях для казенных и автономных учреждений №162н и №183н.

Таким образом, в 5-17 разрядах номера счета 109 00 указывается не нулевой КПС, т. е. в 15 - 17 разрядах номера счета применяется аналитический код вида выбытий по расходам.

|

Бюджетное учреждение. КПС на счёте 201.35 теперь нулевой? |

Согласно пункту 2.1 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 №174н в ред. приказа Минфина России от 16.11.2016 №209н)

По счетам аналитического учета счета 010000000 «Нефинансовые активы», за исключением счетов аналитического учета счетов 010600000 «Вложения в нефинансовые активы», 010700000 «Нефинансовые активы в пути», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг», а также по счету 020135000 «Денежные документы» и по корреспондирующим с ними счетам 040120200 «Расходы текущего финансового года» (040120241, 040120242, 040120270) в 5 - 17 разрядах номера счета отражаются нули, если иное не предусмотрено требованиями целевого назначения выделенных средств.

Аналогичная норма есть в Инструкциях для казенных и автономных учреждений №162н и №183н.

|

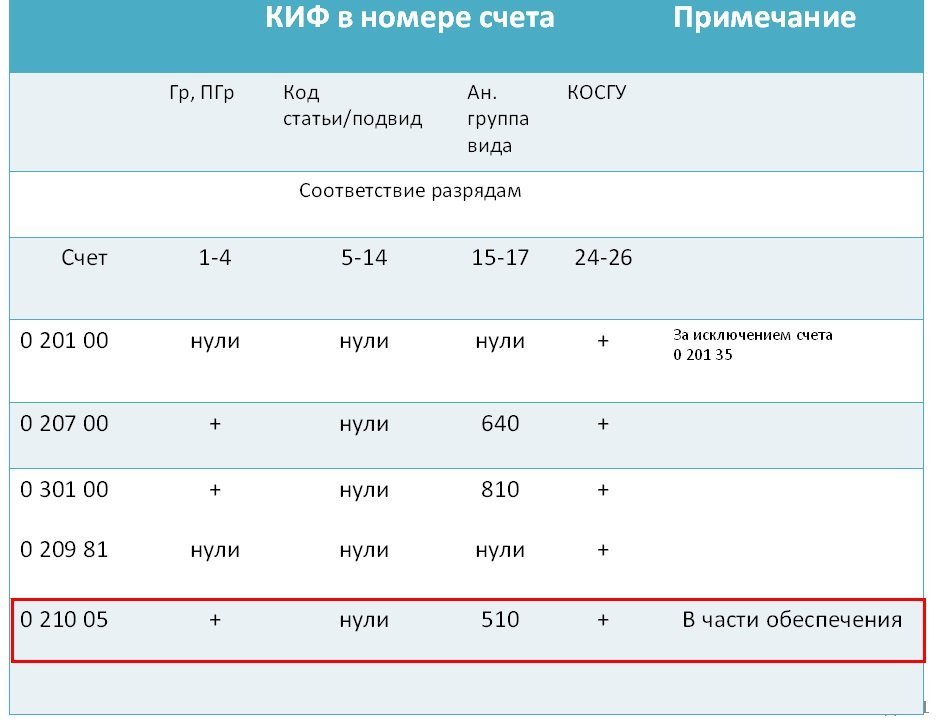

Какой следует указывать КПС и аналитический код в разрядах 5-17 номера счета 210.05 с учетом изменений (учреждение бюджетное)? |

Согласно пункту 2.1 Инструкции по применению Плана счетов для бюджетных учреждений (утв. приказом Минфина России от 16.12.2010 № 174н, в ред. Приказа Минфина России от 31.03.2018 № 66н), далее – Инструкция № 174н,

«По счетам аналитического учета счета 021005000 «Расчеты с прочими дебиторами» в 1 - 4 разрядах номера счета отражается код вида функции, услуги (работы) учреждения, по которой в целях обеспечения проведения конкурса по исполнению договоров на оказание услуг (работ) будет отражаться доход, получаемый учреждением в результате оказанного им вида услуги (работы), в 5 - 17 - аналитический код поступления, соответствующий коду аналитической группы вида источников финансирования дефицитов бюджетов 510 «Поступление на счета бюджетов».»

В «5 – 17» – похоже, ошибка, имеются в виду разряды 15-17, поскольку согласно абзацу 3 этого же пункта Инструкции № 174н

«в 5 - 14 разрядах номера счета - отражаются нули, если иное не предусмотрено учетной политикой учреждения;»

Ниже слайд из презентации методологов Минфина России.

Обратите внимание на приписку Минфина – «в части обеспечения проведения конкурса по исполнению договоров на оказание услуг (работ)».

Таким образом, в разрядах 15-17 номера счета 210 05 код 510 (КПС вида КИФ) указывается в операциях по отражению обеспечения проведения конкурса по исполнению договоров на оказание услуг (работ).

По счету 210 05 могут быть и другие операции.

Например, счет 210 05 теперь будет применяться при отражении доходов и расходов по льготной аренде (операционной и финансовой). Согласно пункту 158 инструкции №174н в ред. Приказа Минфина России № 66н

«начисление ссудодателем доходов будущих периодов от передачи ссудополучателю в безвозмездное срочное пользование (операционная аренда) объектов нефинансовых активов отражается по дебету счета 021005560 «Увеличение дебиторской задолженности с прочими кредиторами» и кредиту соответствующих счетов аналитического учета счета 040140120 «Доходы будущих периодов от собственности»; одновременно отражается начисление ссудодателем расходов будущих периодов от передачи ссудополучателю в безвозмездное срочное пользование объектов нефинансовых активов по дебету соответствующих счетов аналитического учета счета 040150200 «Расходы будущих периодов» и кредиту счета 021005660 «Уменьшение дебиторской задолженности с прочими кредиторами»;

начисление ссудодателем доходов будущих периодов от передачи ссудополучателю в безвозмездное бессрочное пользование (неоперационная (финансовая) аренда) объектов нефинансовых активов отражается по дебету счета 021005560 «Увеличение дебиторской задолженности с прочими кредиторами» и кредиту счета 040140122 «Доходы будущих периодов от финансовой аренды»; одновременно отражается начисление ссудодателем расходов будущих периодов от передачи ссудополучателю в безвозмездное бессрочное пользование (неоперационная (финансовая) аренда) объектов нефинансовых активов по дебету соответствующих счетов аналитического учета счета 040150200 «Расходы будущих периодов» и кредиту счета 021005660 «Уменьшение дебиторской задолженности с прочими кредиторами»;»

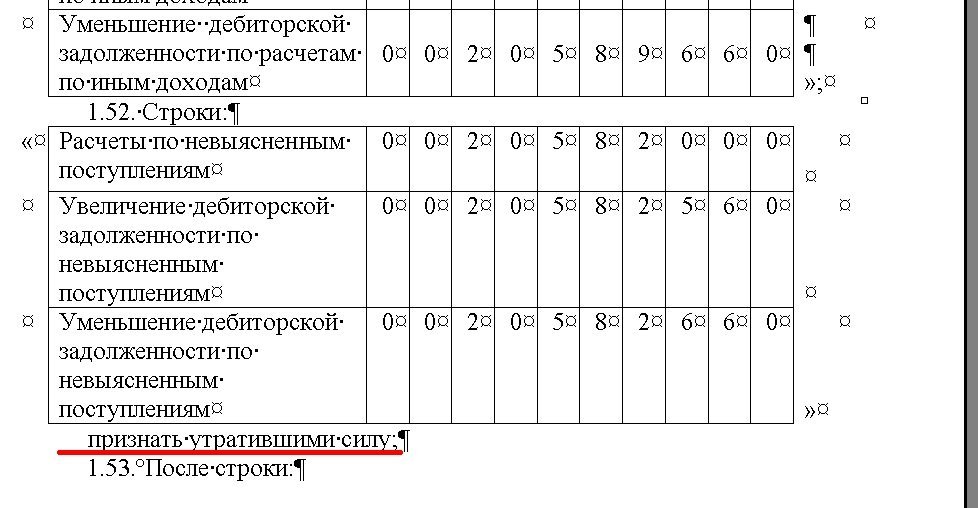

В обновленном приложении к Инструкции по применению Плана счетов бюджетного учета (утв. приказом Минфина России о 06.12.2010 № 162н, в редакции от 31.03.2018 № 65н) «Порядок включения кода бюджетной классификации Российской Федерации при формировании номера счета бюджетного учета» по счету 210 05 могут быть все виды КБК.

Чтобы счет 210.05 закрылся, необходимо, чтобы в обеих операциях применялся один и тот же КПС.

|

Должны ли учреждения уже сейчас начать применять новые счета, введенные приказом Минфина России от 31.03.2018 № 65н: 302.27 "Расчеты по страхованию"; 302.28 "Расчеты по услугам, работам для целей капитальных вложений"; 302.29 "Расчеты по арендной плате за пользование земельными участками и другими обособленными природными объектами"? Т.е. те, которые соответствуют кодам КОСГУ, вступающим в силу только с 2019 года. И если да, то использовать эти счета пока что со старыми кодами КОСГУ, и какую аналитику ставить в счете 401.20 в этом случае, например, по страхованию, 401.20.227 или 401.20.226? |

31.03.2018 утверждены приказы Минфина России:

№ 64н - о внесении изменений в приложения № 1 и № 2 к приказу Минфина России от 01.12.2010 № 157н, далее – Приказ № 64н;

№ 65н - о внесении изменений в приложения к приказу Минфина России от 06.12.2010 № 162н;

№ 66н - о внесении изменений в приложения к приказу Минфина России от 16.12.2010 № 174н;

№ 67н - о внесении изменений в приложения к приказу Минфина России от 23.12.2010 № 183н.

Согласно пункту 2 указанных приказов они применяются при формировании учетной политики и показателей бухгалтерского учета, начиная с 2018 года. Исключений для отдельных пунктов или счетов нет. Поэтому счета 302.27 - 302.29 должны применяться в 2018 году.

В отличие от принятого ранее порядка, по которому аналитические счета расчетов соответствуют кодам КОСГУ, для счетов 302.27, 302.28, 302.29 в Указаниях по применению бюджетной классификации РФ (утв. приказом Минфина России от 01.07.2013 № 65н) в редакции, применяемой в 2018 году, далее – Указания, нет соответствующих кодов КОСГУ.

В письме Минфина России от 16.04.2018 № 02-05-10/25298 отмечается, что в Указаниях, применяемых с 1 января 2018 года, детализация статьи 220 «Оплата работ, услуг» подстатьями 227, 228 и 229 классификации операций сектора государственного управления не предусмотрена. Вместе с тем приказом Минфина России от 29 ноября 2017 г. № 209н «Об утверждении Порядка применения классификации операций сектора государственного управления» (далее - Приказ № 209н), который применяется при ведении бюджетного (бухгалтерского) учета с 1 января 2019 года, составлении бюджетной (бухгалтерской) и иной финансовой отчетности начиная с отчетности за 2019 г., предусматривается детализация статьи 220 "Оплата работ, услуг" подстатьями 221 - 229 классификации операций сектора государственного управления. В этой связи подстатьи 227, 228 и 229 классификации операций сектора государственного управления подлежат применению с 1 января 2019 года.

Поэтому при отражении расходов, в том числе кассовых, следует применять коды КОСГУ, действующие в 2018 году.

|

Номер счета |

Подстатья КОСГУ |

|

302.27 |

226 |

|

302.28 |

226 |

|

302.29 |

224 |

|

Медицинское учреждение (ФГБУ) оказывает услугу со скидкой (20% от установленной цены в прайсе). Должно ли предоставление скидки найти отражение на счетах бух.учета? Если да, то как отразить в 1С:БГУ? |

Не должно. Согласно пункту 3 раздела V Указаний о порядке применения бюджетной классификации Российской Федерации (утв. приказом Минфина России от 01.07.2013 № 65н) на подстатью 174 «Выпадающие доходы» КОСГУ относятся операции, отражающие финансовый результат от операций по уменьшению (списанию) суммы начисленных доходов, в том числе денежных взысканий (штрафов, пеней, неустоек), при принятии решения об их уменьшении в соответствии с законодательством Российской Федерации (выпадающие доходы).

Согласно пункту 152 приказа Минфина России от 16.12.2010 № 174н, п. 180 приказа Минфина России от 23.12.2010 № 183н (в ред. Приказа Минфина РФ от 16.11.2016 № 209н)

уменьшение суммы начисленных доходов, в том числе денежных взысканий (штрафов, пеней, неустоек) при принятии решения об их уменьшении в соответствии с законодательством Российской Федерации отражается по дебету счета 040110174 «Выпадающие доходы» и кредиту соответствующих счетов аналитического учета счетов 020500000 «Расчеты по доходам», 020900000 «Расчеты по ущербу и иным доходам».

Следовательно, скидки отдельно, в качестве упущенной выгоды, на счетах учета не должны отражаться.

Согласно пункту 13 Федерального стандарта бухгалтерского учета для организаций государственного сектора «Доходы», далее - Стандарт (проект размещен на :)

«Доход оценивается в полной сумме ожидаемого поступления экономических выгод и (или) полезного потенциала, заключенного в активе.

В целях определения величины дохода осуществляется:

а) корректировка на сумму предоставляемых скидок или льгот;»