По прежнему опыту, отправив декларацию к уменьшению, мы ожидаем высвобождения суммы уплаченного налога, ждем, что появится переплата, которой можно воспользоваться. Но фактически такого инструмента уже нет, и важно понимать следующее: два месяца будет идти камеральная проверка (может, и три, если будут выявлены риски). Конечно, проверка может быть закончена раньше, если налоговые органы не будут видеть риски и не потребуются какие-то дополнительные мероприятия налогового контроля. Но только после проверки начисления попадут на ЕНС.

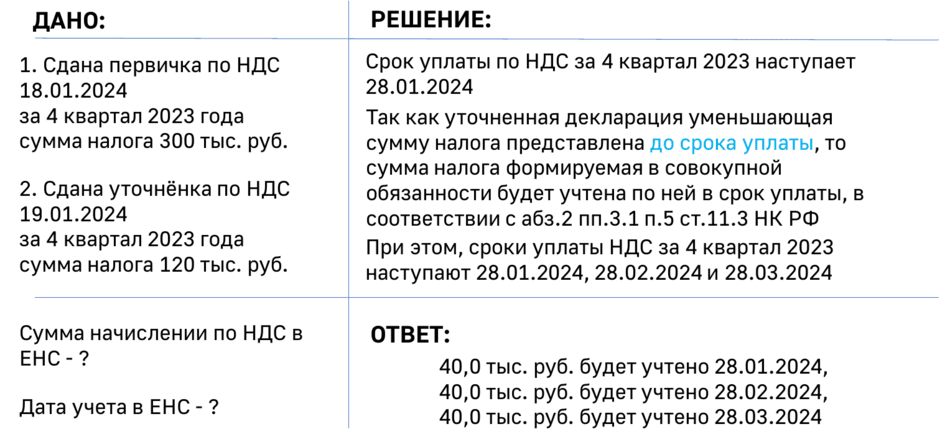

Для лучшего понимания работы механизма ЕНС рассмотрим пример

Предположим, сдана первичная декларация по НДС за IV квартал 2023 года, сумма налога − 300 000 рублей. 19 января 2024 года сдана уточненка с меньшей суммой налога - 120 000 рублей. Как будут проведены начисления на ЕНС?

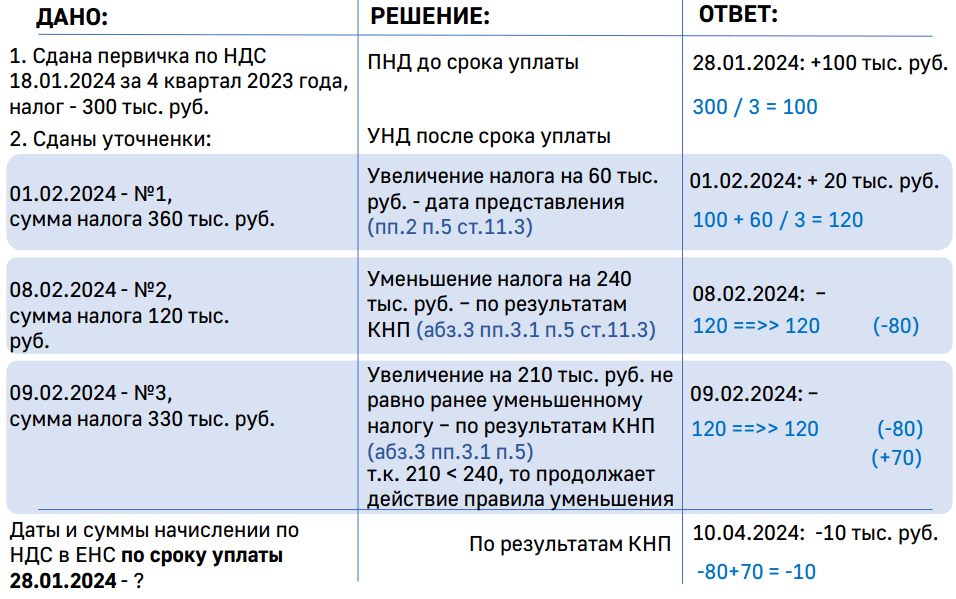

Усложним пример

Допустим, 18 января 2024 года сдана первичная декларация на 300 000 рублей, 1 февраля сдана уточненка с суммой налога 360 000 рублей, то есть с большей суммой. Через неделю представлена декларация с меньшей суммой налога - 120 000 рублей, и спустя день третья уточненная декларация, которая по отношению к предыдущей увеличивает сумму налога - 330 000 рублей. Как будут учитываться начисления по первому сроку уплаты по НДС?

Уточненная декларация сдана уже после срока уплаты, соответственно, произошло увеличение налога на 60 000 рублей. Увеличение налога проводится сразу, таким образом 1 февраля сумма совокупной налоговой обязанности будет увеличена на 20 000 рублей (60 000 / 3) и составит 120 000 рублей (100 000 + 20 000).

Далее представлена уточненка, которая уменьшает сумму налога. Поскольку сумма налога уменьшающая (а такие суммы проводятся по результатам камеральной налоговой проверки), то 8 февраля ничего отображено на ЕНС не будет, то есть формирование совокупной обязанности не происходит. При этом мы понимаем, что происходит уменьшение суммы налога на 80 000 рублей ((360 000 – 120 000) / 3). Соответственно, пока идет камеральная проверка, 80 000 рублей, что называется, держим в уме.

Спустя день представляется третья уточненная декларация на увеличение налога. Поскольку уменьшение было на 240 000 рублей, а увеличение налога произошло на 210 000, то сумма увеличения не перекрывает сумму уменьшения. Таким образом, эти строчки также не проведутся, поскольку общая результирующая сумма отрицательная.

То есть 9 февраля на ЕНС тоже ничего не отображается. Суммы -80 000 рублей и +70 000 рублей (1/3 платежа) будут проведены по результатам камеральной проверки, то есть общее изменение (-10 000 рублей по каждому сроку уплаты) будет проведено только 10 апреля 2024 года.

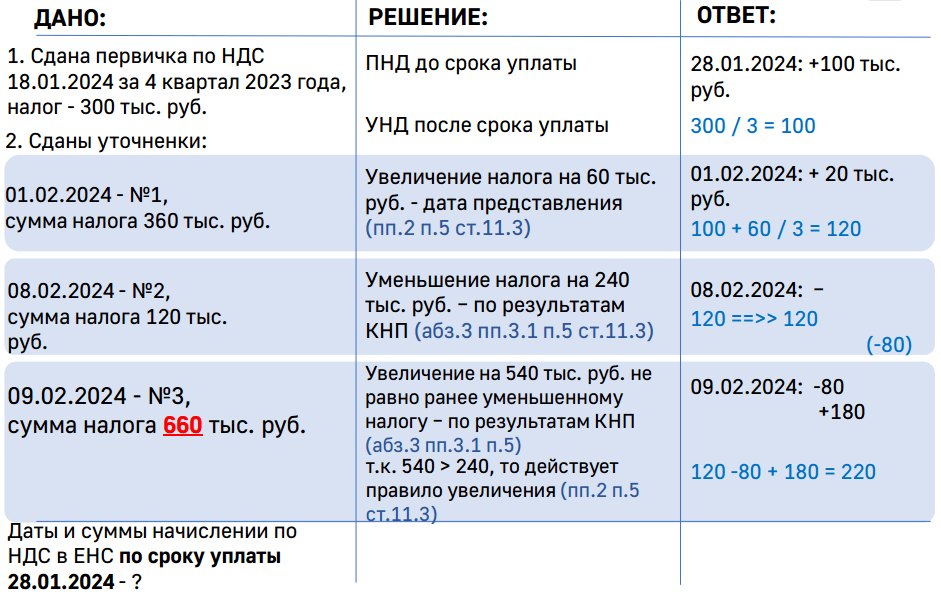

Теперь изменим еще одно условие нашего примера

К примеру, 9 февраля представлена сумма увеличения налога существенно больше, чем было ранее представлено. То есть до второй декларации пример остается прежним. 8 февраля мы на камеральной налоговой проверке задержали 80 000 рублей. 9 февраля представлена декларация с увеличением налога до 660 000, то есть сумма увеличения в 540 000 явно больше, чем 240 000, которые мы задержали. А мы задержали там 1/3, это -80 000 рублей. -80 000 + 180 000 (540 000 / 3) в итоге дают положительное значение.

Спасибо. Понятно всё, только всё ещё не привычно с этим есн, раньше было проще увидеть начисления.

полный дурдом

Упростили блин. Зато одна платежка)))

Капитальчик, Может у кого-то одна платежка, а у бюджетников ничего не поменялось. Платежки по каждому источнику финансирования (ИФО) у нас до пяти по каждому коду виду расхода (КВР) в основном может доходить до восьми. Мало того, распределение по разным налогам производится по каждой платежке пропорционально (одна платежка может делится на несколько налогов, а с учетом того что у нас много платежек....). Упростили называется.

Лучше б налоговые научили, как это работает, звонишь, а они сами ничего не знают.

Понятно, спасибо. Только нужно было это в самом начале года проводить обучения, одновременно налоговиков и бухгалтеров фирм, тогда весь год проще работалось бы, как слепые котята не тыркались бы и не делали что попало. А у нас, как всегда, через одно место делается.

Потом еще "заработал" ЛК в налог.ру, у нас ИП на ОСНО, как увидели так поседели окончательно разгребая данные этого ЛК... Христом Богом просим, найдите умных людей, заплатите им деньги один раз чтобы они приложили мозги на все 100%, сделайте чтобы в ЛК все можно было видеть быстро и удобно разобраться!

Стало гораздо хуже, чем было раньше. Лучше несколько платежек сделать, чем делать хаос.

Каким образом теперь отражать НДФЛ на счете ЕНС, если Уведомление не делает проводок?

Дотошный аудитор,

Если зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, начисляется на счет 68.90 при проведении документов, отражающих фактическую выплату зарплаты или дивидендов: Списание с расчетного счета; Выдача наличных. Если учет зарплаты ведется в «1С:Зарплате и управлению персоналом 8», то НДФЛ начисляется на ЕНС при проведении документа Сведения об удержанном НДФЛ.

При этом проводки по переносу на ЕНС задолженности по НДФЛ формируются не на дату выплаты дохода, а на дату наступления срока уплаты НДФЛ (28-е или 5-е число месяца в зависимости от даты удержания НДФЛ).

Задолженность по уплате налогов автоматически переносится на счет 68.90 при выполнении новой регламентной операции Начисление налогов на единый налоговый счет. При этом проводки по начислению налогов на ЕНС формируются не на дату регламентной операции, а на даты наступления сроков уплаты налогов, установленных НК РФ (28-е число месяца, следующего за отчетным, или другие даты).

Проще говоря, одновременно с каждой выплатой дохода надо проводить

документы Сведения об удержанном НДФЛ. А их основании при закрытии месяца регламентной операцией Начисление налогов на единый налоговый счет будут сделаны проводки .