В «1С:Бухгалтерии 8» редакции 3.0 реализован расчет отложенных налогов как затратным методом (методом отсрочки), так и балансовым методом. В начале 2020 года с выходом очередных версий поддерживается еще один альтернативный балансовый метод - без отражения постоянных и временных разниц в учете. Эксперты 1С на примерах рассказывают, чем отличаются варианты применения ПБУ 18/02 в программе.

Новая редакция ПБУ 18/02

Приказом Минфина России от 20.11.2018 № 236н внесены изменения в ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций» (утв. приказом Минфина России от 19.11.2002 № 114н). В связи с указанными изменениями в отчете о финансовых результатах уточнен состав и наименование показателей, раскрывающих величину налога на прибыль (приказ Минфина России от 19.04.2019 № 61н). Поправки, предусмотренные Приказами №№ 236н и 61н, действуют с отчетности за 2020 год, но организации вправе применять новые правила и ранее, закрепив свое решение в учетной политике.

Многие изменения, внесенные в ПБУ 18/02, соответствуют Международному стандарту финансовой отчетности (IAS) 12 «Налоги на прибыль» (введен в действие на территории РФ приказом Минфина России от 28.12.2015 № 217н) и рекомендациям Бухгалтерского методологического центра (БМЦ). Основные поправки:

- из сферы действия ПБУ 18/02 исключаются организации государственного сектора;

- уточняется порядок определения временных (ВР) и постоянных разниц (ПР), в т. ч. участником консолидированной группы налогоплательщиков;

- по некоторым видам разниц устраняется неопределенность, к каким видам их относить — временным или постоянным;

- устанавливается порядок определения расхода (дохода) по налогу на прибыль, который складывается из текущего и отложенного налога и отражается в отчете о финансовых результатах за отчетный период. Текущий налог на прибыль — это налог на прибыль для целей налогообложения, определяемый по данным налогового учета. Отложенный налог на прибыль определяется как суммарное изменение отложенных налоговых активов (ОНА) и отложенных налоговых обязательств (ОНО), за исключением результатов операций, не включаемых в бухгалтерскую прибыль (убыток);

- уточняется терминология: вместо понятия «постоянный налоговый актив» (ПНА) используется термин «постоянный налоговый доход» (ПНД), а вместо понятия «постоянное налоговое обязательство» (ПНО) — «постоянный налоговый расход» (ПНР). При этом все определения данного понятия остаются прежними.

Новая редакция ПБУ 18/02 дополнена Приложением, содержащим практический пример определения расхода (дохода) по налогу на прибыль и связанных с ним показателей, в том числе величины чистой прибыли за отчетный период. Для наглядности расчет выполнен двумя способами:

- путем уменьшения прибыли до налогообложения на величину расхода по налогу на прибыль (так называемый балансовый метод);

- путем уменьшения прибыли до налогообложения на величину условного расхода, скорректированную на суммы постоянного налогового расхода, увеличения отложенного налогового актива и отложенного налогового обязательства отчетного периода (так называемый метод отсрочки или затратный метод).

Минфин России в Информационном сообщении от 28.12.2018 № ИС-учет-13 обращает внимание на тот факт, что ПБУ 18/02 не содержит ограничений для применения организацией любого из этих способов по своему выбору. Таким образом, при соблюдении правил, предусмотренных Приказом № 236н, методика расчета показателей по ПБУ 18/02 может отличаться.

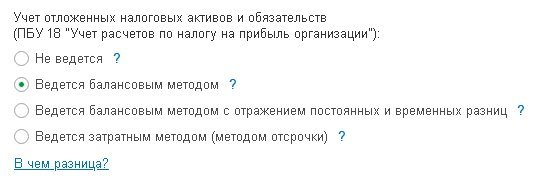

В 2020 году в настройках учетной политики (раздел Главное) «1С:Бухгалтерии 8» пользователю на выбор предоставлены следующие варианты учета расчетов по налогу на прибыль организаций (рис. 1).

Рис. 1. Варианты расчетов по ПБУ 18/02

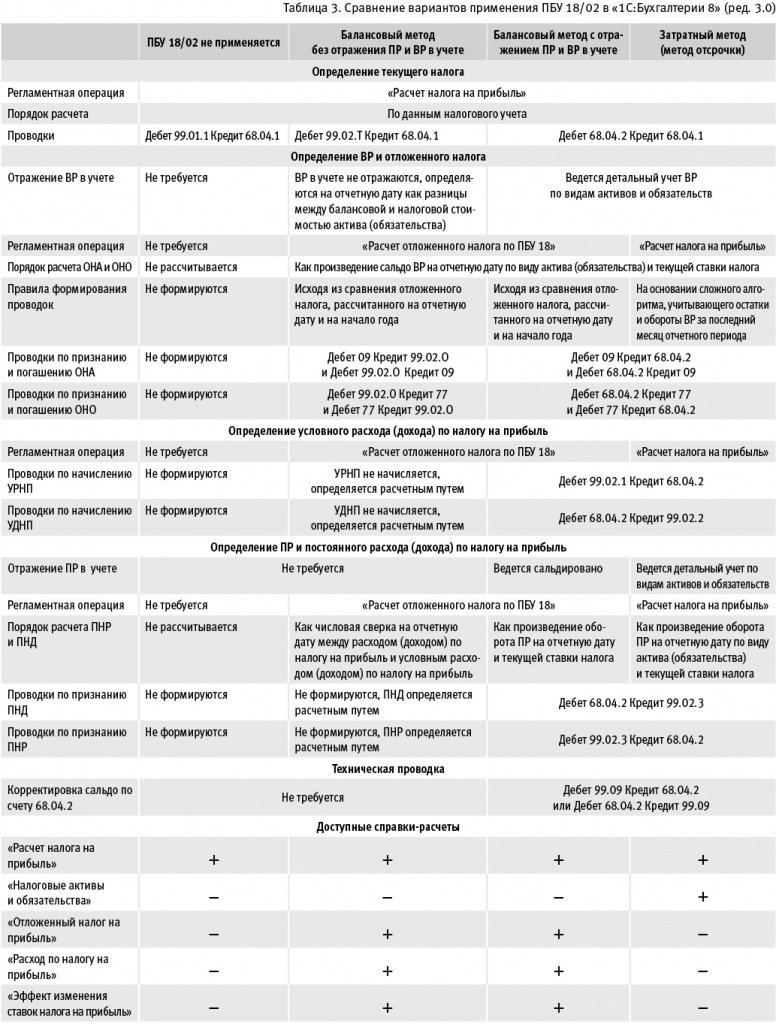

В таблице 3 поименованы основные критерии, по которым отличаются данные варианты.

Рассмотрим, как в программе отражаются расчеты по налогу на прибыль в зависимости от вариантов применения положений ПБУ 18/02.

Расчеты по налогу на прибыль в «1С:Бухгалтерии 8»

Вариант 1: ПБУ 18/02 не применяется

Организации, которые вправе применять упрощенные способы ведения бухгалтерского учета, включая упрощенную бухгалтерскую (финансовую) отчетность, могут не применять положения ПБУ 18/02 (п. 2 ПБУ 18/02). Согласно пункту 4 статьи 6 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете», к таким организациям относятся в том числе субъекты малого предпринимательства (МП).

Пример 1

Организация АО «КРУГ» является субъектом МП, применяет общую систему налогообложения (ОСНО) и уплачивает НДС. Ставка налога на прибыль — 20 %.

В соответствии с учетной политикой АО «КРУГ»:

- ПБУ 18/02 не применяет;

- формирует отчет о финансовых результатах за 2019 год в редакции Приказа № 61н.

В декабре 2019 года в учете организации отражаются следующие хозяйственные операции:

- у поставщика ООО «Годограф» приобретен сервер стоимостью 240 000 руб. (в т. ч. НДС 20 %);

- монтаж и пусконаладка оборудования осуществлены силами стороннего исполнителя — ИП Кузякина П.П. Стоимость работ — 10 000 руб. (без НДС). Денежные средства в указанной сумме были перечислены на расчетный счет исполнителя. При этом исполнитель не представил документы, подтверждающие выполнение работ по монтажу и пусконаладке оборудования;

- в этом же месяце сервер введен в эксплуатацию. Срок полезного использования сервера — 25 месяцев;

- выручка от реализации услуг — 240 000 руб. (в т. ч. НДС 20 %);

- учтены расходы на аренду помещения — 120 000 руб. (в т. ч. НДС 20 %). Других доходов и расходов в 2019 году не было.

В настройках учетной политики (раздел Главное — Учетная политика) для АО «КРУГ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Не ведется.

Поступление оборудования, требующего включения дополнительных расходов в первоначальную стоимость, отражается в программе стандартным документом Поступление (акт, накладная) с видом операции Оборудование (раздел ОС и НМА). При проведении документа сформируются бухгалтерские проводки:

Дебет 08.04.1 Кредит 60.01 - на стоимость поступившего оборудования (200 000 руб.);

Дебет 19.01 Кредит 60.01 - на сумму НДС (40 000 руб.).

Для целей налогового учета (НУ) соответствующие суммы отражаются в специальных полях регистра бухгалтерии (для тех счетов, где поддерживается налоговый учет):

Сумма Дт НУ: 08.04.1 и Сумма Кт НУ: 60.01.

В бухгалтерском учете стоимость монтажа и пусконаладочных работ включается в стоимость основного средства (ОС) (п. 8 ПБУ 6/01 «Учет основных средств», утв. приказом Минфина России от 30.03.2001 № 26н).

Для целей налогообложения прибыли расходами признаются понесенные налогоплательщиком обоснованные и документально подтвержденные затраты (п. 1 ст. 252 НК РФ). Соответственно, стоимость монтажа и пусконаладки не может включаться в налоговую стоимость ОС.

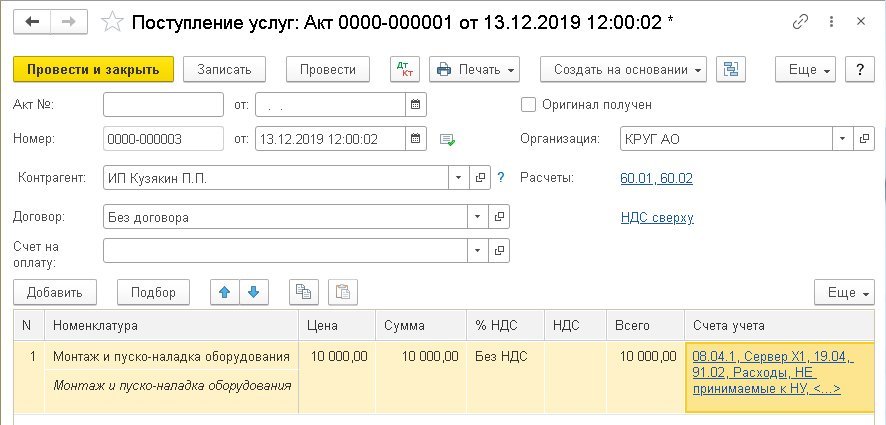

Поскольку порядок учета стоимости работ исполнителя в бухгалтерском и налоговом учете различается, документ Поступление доп. расходов не применяется. Данную ситуацию можно отразить документом Поступление (акт, накладная) с видом операции Услуги (раздел Покупки), рис. 2.

Рис. 2. Поступление услуг

В табличной части документа указывается стоимость монтажа и пусконаладочных работ в соответствии со счетом исполнителя и понесенными затратами. Из поля Счета учета по соответствующей гиперссылке осуществляется переход в форму Счета учета, которую нужно заполнить следующим образом:

- в качестве счета затрат указать счет 08.04.1 «Приобретение компонентов основных средств»;

- в поле Номенклатура указать наименование сервера;

- в качестве счета затрат НУ указать счет 91.02 «Прочие расходы»;

- в поле Прочие доходы и расходы указать статью, выбрав ее из справочника статей прочих доходов и расходов. В карточке статьи флаг Принимается к налоговому учету должен быть снят.

При проведении документа сформируется бухгалтерская проводка:

Дебет 08.04.1 Кредит 60.01 - на стоимость пусконаладки, увеличивающей первоначальную стоимость сервера в бухгалтерском учете (БУ) (10 000 руб.);

В налоговом учете стоимость пусконаладки учитывается только по кредиту счета 60.01, то есть в специальном поле регистра бухгалтерии:

Сумма Кт НУ: 60.01.

Поскольку АО «КРУГ» не применяет ПБУ 18/02, постоянные и временные разницы в учете не фиксируются.

Принятие к учету и ввод в эксплуатацию сервера регистрируются документом Принятие к учету ОС из раздела ОС и НМА.

При проведении документа формируется запись регистра бухгалтерии:

Дебет 01.01 Кредит 08.04.1 - на первоначальную стоимость объекта ОС (210 000 руб.).

При этом заполняются специальные поля регистра бухгалтерии:

Сумма Дт НУ: 01.01 и Сумма Кт НУ: 08.04.1 - на налоговую стоимость сервера (200 000 руб.).

Рассчитаем налоговую базу за 2019 год:

- выручка от реализации — 200 000 руб.;

- расходы на аренду — 100 000 руб.;

- налоговая база — 100 000 руб. (200 000 руб. — 100 000 руб.).

В декабре 2019 года при выполнении регламентной операции Расчет налога на прибыль, входящей в обработку Закрытие месяца (раздел Операции), сформируются бухгалтерские проводки с одновременным распределением по бюджетам:

Дебет 99.01.1 Кредит 68.04.1 - на сумму текущего налога на прибыль, рассчитанного по данным налогового учета (100 000 руб. х 20 % = 20 000 руб.).

Расчет налога на прибыль подтверждается одноименной справкой-расчетом.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Для этого в едином рабочем месте 1С-Отчетность (раздел Отчеты — Регламентированные отчеты) следует создать новый отчет Бухгалтерская отчетность (с 2011 года). В стартовой форме отчета следует указать период (Январь — Декабрь 2019 г.), выбрать редакцию формы (от 19.04.2019 № 61н (за 2020 год)) и нажать на кнопку Создать. Отчет заполняется автоматически по кнопке Заполнить. Результат заполнения представлен в таблице 1.

Таблица 1. Показатели отчета о финансовых результатах, если ПБУ 18/02 не применяется

|

Наименование показателя |

Код строки |

Значение |

|

Выручка |

2110 |

200 |

|

Валовая прибыль |

2100 |

200 |

|

Управленческие расходы |

2220 |

(100) |

|

Прибыль (убыток) от продаж |

2200 |

100 |

|

Прибыль (убыток) до налогообложения |

2300 |

100 |

|

Налог на прибыль |

2410 |

(20) |

|

в том числе: текущий налог на прибыль |

2411 |

(20) |

|

отложенный налог на прибыль |

2412 |

|

|

Чистая прибыль (убыток) |

2400 |

80 |

Поскольку ПБУ 18/02 не применяется, отложенный налог не рассчитывается. Соответственно, расход по налогу на прибыль будет равен текущему налогу на прибыль.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. Сумма амортизации сервера составит:

- 8 400 руб. — в бухгалтерском учете (210 000 руб. / 25 мес.);

- 8 000 руб. — в налоговом учете (200 000 руб. / 25 мес.).

Если организация примет решение с 2020 года применять ПБУ 18/02, то ей придется принять еще одно решение: отражать ли в учете ПР и ВР при применении балансового метода.

Вариант 2: ПБУ 18/02 применяется балансовым методом без отражения в учете ВР и ПР

До недавнего времени в программах 1С для расчета сумм отложенных налоговых активов и отложенных налоговых обязательств требовалось вести учет временных разниц в стоимости активов и обязательств. Под видами активов и обязательств в «1С:Бухгалтерии 8» редакции 3.0 понимаются объекты учета, соответствующие либо балансовым статьям (например, Основные средства, Материалы, Кредиторская задолженность), либо иным объектам, которые требуется учитывать обособленно (например, Убыток текущего периода).

Также для расчета суммы постоянного налогового расхода (дохода) требовалось вести учет постоянных разниц в стоимости активов и обязательств с прослеживанием их до счетов финансового результата.

В связи с изменениями, внесенными в ПБУ 18/02 и в показатели отчета о финансовых результатах, Бухгалтерский методологический центр выпустил рекомендацию № Р-102/2019-КпР «Порядок учета налога на прибыль» (утв. Фондом «НРБУ „БМЦ“ 26.04.2019).

Данная Рекомендация № Р-102/2019-КпР предлагает отражать суммы текущего налога на прибыль и отложенного налога на прибыль на отдельных субсчетах счета 99 «Прибыли и убытки» (см. п.п. 3-4 Рекомендации № Р-102/2019-КпР). При этом суммы постоянного налогового расхода (дохода) отражать на счете 99 не требуется. Если следовать рекомендации БМЦ № Р-102/2019-КпР, то отпадает необходимость детального учета ПР и ВР.

Аналогичный вывод можно сделать из текста ПБУ 18/02 в редакции Приказа № 236н. Так, последнее предложение пункта 8 позволяет для расчета ОНА и ОНО использовать только данные бухгалтерского и налогового учета, без выделения в учете ПР и ВР: «Временная разница по состоянию на отчетную дату определяется как разница между балансовой стоимостью актива (обязательства) и его стоимостью, принимаемой для целей налогообложения».

Практический пример, приведенный в Приложении к новой редакции ПБУ 18/02, наглядно демонстрирует, что, зная только суммы БУ и НУ в оценке активов и обязательств, можно получить все показатели, необходимые для выполнения требований стандарта.

Фирма «1С» решила поддержать вариант балансового метода на основе рекомендации БМЦ (без учета постоянных и временных разниц). При этом существующие в программе варианты применения ПБУ 18/02 остаются.

Для реализации балансового метода на основе рекомендации БМЦ потребовалось внести изменения не только в алгоритмы расчетов, но и в план счетов программы. К счету 99.02 «Налог на прибыль» добавлены субсчета третьего порядка:

- 99.02.Т «Текущий налог на прибыль»;

- 99.02.О «Отложенный налог на прибыль».

Счета 99.02.Т и 99.02.О соответствуют показателям, раскрывающим величину налога на прибыль в отчете о финансовых результатах в редакции Приказа № 61н:

- «Текущий налог на прибыль» — строка (2411);

- «Отложенный налог на прибыль» — строка (2412).

При выполнении регламентной операции Расчет налога на прибыль сумма текущего налога на прибыль, рассчитанная по данным налогового учета, отражается по кредиту счета 68.04.1 «Расчеты с бюджетом» в корреспонденции с дебетом счета 99.02.Т. Одновременно суммы налога распределяются по бюджетам различных уровней.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 по каждому виду активов и обязательств определяются временные разницы — как разницы между балансовой и налоговой стоимостью актива (обязательства) на отчетную дату.

Затем рассчитываются суммы отложенного налога. Отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога. При этом проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года.

Суммы ОНА отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 09 «Отложенные налоговые активы». Суммы ОНО отражаются по дебету (кредиту) счета 99.02.О в корреспонденции с кредитом (дебетом) счета 77 «Отложенные налоговые обязательства».

Рассмотрим применение этого варианта на примере.

Пример 2

Организация АО «КВАДРАТ» применяет ОСНО, ПБУ 18/02 балансовым методом и уплачивает НДС. Постоянные и временные разницы в учете не отражает. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «КВАДРАТ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом (см. рис. 1). При использовании данного метода постоянные и временные разницы в регистре бухгалтерии не фиксируются. Поэтому при проведении документов Поступление (акт, накладная) и Принятие к учету ОС все записи регистра бухгалтерии совпадают с записями, описанными в Примере 1.

Но при выполнении регламентной операции Расчет налога на прибыль в декабре 2019 года корреспонденция счетов будет иной:

Дебет 99.02.Т Кредит 68.04.1 - на сумму текущего налога (20 000 руб.). При этом сумма налога распределяется по бюджетам.

Расчет текущего налога на прибыль подтверждается справкой-расчетом, форма которой не зависит от варианта применения ПБУ 18/02.

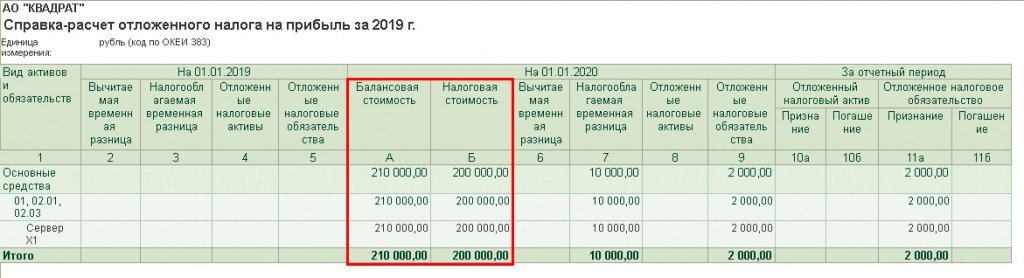

На конец 2019 года балансовая стоимость сервера превышает его налоговую стоимость на 10 000 руб. (210 000 руб. — 200 000 руб.). Соответственно, разница по виду актива Основные средства составляет 10 000 руб. и является налогооблагаемой временной разницей.

Обратите внимание, при применении балансового метода (без отражения в учете ПР и ВР) показатели ПР и ВР в стандартных отчетах недоступны.

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года по виду актива Основные средства признается отложенное налоговое обязательство:

Дебет 99.02.О Кредит 77 - на сумму 2 000 руб. (10 000 руб. х 20 %).

Детальный расчет ОНА и ОНО приводится в Справке-расчете отложенного налога на прибыль (рис. 3). При применении балансового метода справка дополнена показателями балансовой и налоговой стоимости активов и обязательств на отчетную дату.

Рис. 3. Справка-расчет отложенного налога за 2019 год

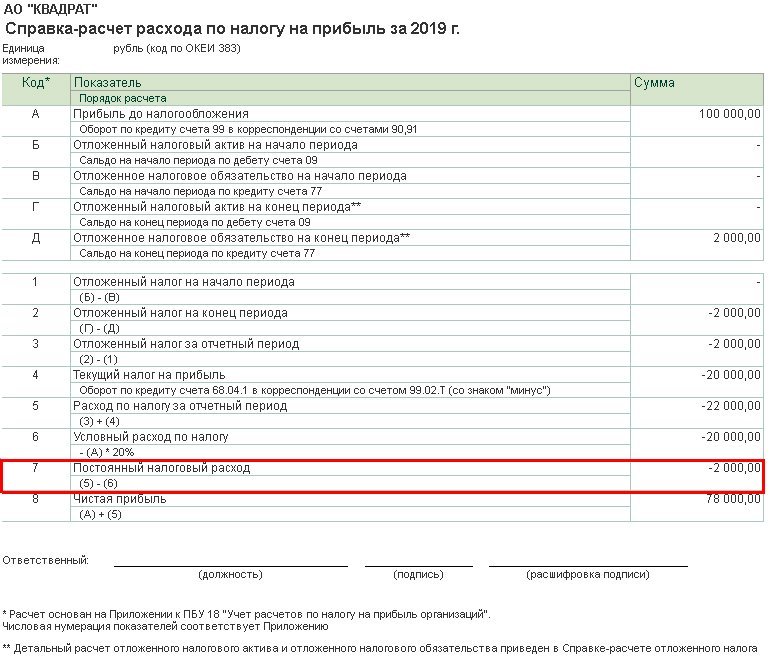

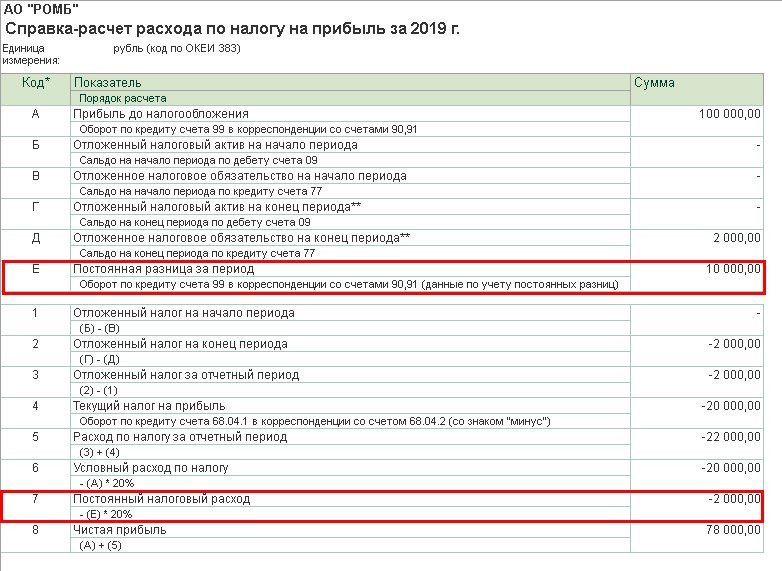

Для расшифровки показателей отчета о финансовых результатах в программе предусмотрена новая справка-расчет Расход по налогу на прибыль (рис. 4). Структура справки-расчета соответствует Приложению к ПБУ 18/02.

Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась расчетным путем без выявления и отражения в учете ПР.

Рис. 4. Справка-расчет расхода по налогу на прибыль за 2019 год

Между тем, исходя из буквального прочтения пункта 4 ПБУ 18/02: «...под постоянными разницами понимаются доходы и расходы: формирующие бухгалтерскую прибыль (убыток) отчетного периода, но не учитываемые при определении налоговой базы по налогу на прибыль как отчетного, так и последующих отчетных периодов...».

А согласно второму и третьему абзацу пункта 7 ПБУ 18/02: «...под постоянным налоговым расходом (доходом) понимается сумма налога, которая приводит к увеличению (уменьшению) налоговых платежей по налогу на прибыль в отчетном периоде. Постоянный налоговый расход (доход) признается организацией в том отчетном периоде, в котором возникает постоянная разница».

Поэтому у пользователя могут возникнуть вопросы:

- Почему один факт хозяйственной жизни (осуществление затрат на монтаж и пусконаладку оборудования, не подтвержденных документально и не признанных для целей налогового учета) привел к формированию и ПНР, и ОНО в одном отчетном периоде?

- Правомерно ли считать постоянной разницу, которая в текущем периоде не формирует бухгалтерскую прибыль (убыток) и не учитывается для целей налогообложения прибыли, то есть не соответствует условиям возникновения ПР, изложенным в пункте 4 ПБУ 18?

- Правомерно ли признание ПНР в текущем периоде, если осуществленные затраты будут формировать бухгалтерскую прибыль (убыток) только в последующих отчетных периодах и никогда не будут учтены для целей налогообложения прибыли?

Что касается разницы, возникшей между балансовой и налоговой стоимостью ОС, то данная разница является временной, как в силу прямого указания ПБУ 18/02 (п. 8 в ред. Приказа № 236н), так и согласно пункту 5 МСФО (IAS) 12. Экономическое обоснование данного подхода можно найти в рекомендации БМЦ № Р-2/2008 КпР «Временные разницы по налогу на прибыль» (утв. Фондом «НРБУ „БМЦ“ 26.11.2008): „при классификации разницы в качестве постоянной или временной необходимо рассматривать комплексное влияние на финансовые результаты всех доходов и расходов, как возникших в текущем периоде, так и возможных в будущих отчетных периодах. ...Если признание какого-либо факта хозяйственной жизни приводит к тому, что балансовая стоимость любого актива или обязательства отличается от его налоговой стоимости, то возникшая разница является временной. Временная разница остается непогашенной до тех пор, пока хотя бы в какой-то степени сохраняется разница в балансовой и налоговой оценках какого-либо актива или обязательства“.

При этом в отношении выявленных временных разниц организация должна признавать ОНА или ОНО в соответствии с общими требованиями ПБУ 18/02.

Теперь разберемся, почему признается постоянный налоговый расход.

По нашему мнению, постоянными разницами, возникающими в текущем периоде, следует считать в том числе и те разницы, которые в текущем периоде не формируют бухгалтерскую прибыль (убыток) и не учитываются для целей налогообложения прибыли, но:

- приведут к формированию бухгалтерской прибыли (убытка) в последующих отчетных периодах и никогда не будут учтены для целей налогообложения прибыли;

- будут учтены для целей налогообложения прибыли в последующих отчетных периодах и никогда не приведут к формированию бухгалтерской прибыли (убытка).

Иными словами, считаем, что периодом возникновения постоянной разницы и, соответственно, признания постоянного налогового расхода (дохода) является тот период, в котором произошли события, обусловившие ее возникновение. По условиям Примера 2 это декабрь 2019 года, когда были выявлены факты, не позволяющие признать затраты (10 000 руб.) в составе налогооблагаемой базы в будущем (а не тот период, в котором фактически наступают последствия этих фактов, повлиявшие на показатели декларации по налогу на прибыль).

С экономической точки зрения признание ПНР — это результат событий в жизни предприятия, которые привели к дополнительному расходу по налогу. Первый абзац пункта 7 ПБУ 18/02 как раз описывает взаимосвязь между суммой постоянного налогового расхода, расхода по налогу и текущего налога: ПНР — это превышение налоговых платежей (над условным расходом).

В силу третьего абзаца пункта 7 ПБУ 18/02 и по условиям Примера 2: ПНР = 2 000 руб. (10 000 руб. х 20 %). Но тот же самый результат можно получить, не высчитывая постоянные разницы, как и продемонстрировано справкой-расчетом Расход по налогу на прибыль.

В пункте 9 № Р-109/2019-КпР «Регистр учета временных разниц» (утв. Фондом «НРБУ „БМЦ“ 11.12.2019) указано, что: „Постоянный налоговый расход (доход)возможно определять согласно пункту 7 практического примера из Приложения к ПБУ 18/02 как числовую сверку между расходом по налогу на прибыли условным расходом по налогу на прибыль. Организация самостоятельно принимает решение о необходимости ведения регистра постоянных разниц“.

Таким образом, разница в 10 000 руб., образовавшаяся по условиям Примера 2, представляет собой одновременно и временную, и постоянную («комплексную») разницу.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Результат заполнения представлен в таблице 2.

Таблица 2. Показатели отчета о финансовых результатах, если ПБУ 18/02 ведется балансовым методом

|

Наименование показателя |

Код строки |

Значение (тыс. руб.) |

|

Выручка |

2110 |

200 |

|

Валовая прибыль |

2100 |

200 |

|

Управленческие расходы |

2220 |

(100) |

|

Прибыль (убыток) от продаж |

2200 |

100 |

|

Прибыль (убыток) до налогообложения |

2300 |

100 |

|

Налог на прибыль |

2410 |

(22) |

|

в том числе: текущий налог на прибыль |

2411 |

(20) |

|

отложенный налог на прибыль |

2412 |

(2) |

|

Чистая прибыль (убыток) |

2400 |

78 |

Пользователи, которые будут применять балансовый метод без отражения ПР и ВР в учете, по-прежнему смогут пользоваться и популярным отчетом Анализ учета по налогу на прибыль (раздел Отчеты). Отличие будет состоять в том, что разницы в суммах БУ и НУ в отчете не будут подразделяться на ПР и ВР. В любом случае Анализ учета по налогу на прибыль позволяет получить по каждому показателю расшифровку в виде отчета с возможностью детализации по документам программы. Документ можно открыть непосредственно из отчета и при необходимости скорректировать.

В январе 2020 года сервер начинает амортизироваться в бухгалтерском и налоговом учете. При формировании Справки-расчета амортизации (а также некоторых других Справок-расчетов) по желанию можно вывести показатель: БУ-НУ.

По мере амортизации ОС будет погашаться ОНО.

Изменения, внесенные в ПБУ 18/02, а также рекомендации БМЦ позволяют применить новый методический подход к учету расчетов по налогу на прибыль и таким образом существенно упростить применение ПБУ 18/02 в программе.

Вариант 3: ПБУ 18/02 ведется балансовым методом с отражением в учете ПР и ВР

Применение ПБУ 18/02 балансовым методом (с отражением ПР и ВР в учете) в «1С:Бухгалтерии 8» поддерживается начиная с версии 3.0.59. Аналитический учет постоянных и временных разниц ведется с использованием регистра бухгалтерии, где предусмотрены специальные ресурсы ПР и ВР отдельно для счета дебета и счета кредита (только на тех счетах, где предусмотрен налоговый учет).

В результате проведения стандартных документов учетной системы разницы в ресурсах ПР и ВР фиксируются автоматически. Если проводка вводится пользователем вручную, то ресурсы ПР и ВР должны быть заполнены таким образом, чтобы сумма проводки для целей бухгалтерского учета соответствовала сумме проводки для целей налогообложения прибыли с учетом значений ПР и ВР. Иначе говоря, должно выполняться ключевое правило соотношения сумм проводки (причем как по дебету, так и по кредиту).

Выделим основные принципы и алгоритмы расчетов по ПБУ 18/02, применяемые в «1С:Бухгалтерии 8» при использовании балансового метода:

- отложенный налог на отчетную дату рассчитывается как произведение сальдо временных разниц по виду актива (обязательства) и текущей ставки налога на прибыль;

- при наличии обособленных подразделений, применяющих разные ставки налога, рассчитывается взвешенная ставка исходя из показателей, определенных НК РФ;

- проводки формируются исходя из сравнения отложенного налога, рассчитанного на отчетную дату, и отложенного налога, рассчитанного на начало года. Временные разницы, отраженные и погашенные в отчетном периоде, не приводят к изменению величины отложенного налога, поэтому в этом случае проводки по счетам 09 и 77 не формируются;

- на признание отложенного налога влияют временные разницы, учтенные на всех счетах активов и обязательств. Доходы и расходы, отраженные на счетах 90 «Продажи», 91 «Прочие доходы и расходы» и 99 «Прибыли и убытки», для целей формирования бухгалтерской и налогооблагаемой прибыли учитываются в одном периоде, поэтому обобщенные на этих счетах временные разницы не должны приводить к признанию или погашению ОНА и ОНО;

- ПНР (ПНД) рассчитывается как произведение оборота постоянных разниц по счету налогооблагаемой прибыли (99.01.1 «Прибыли и убытки по деятельности с основной системой налогообложения») и текущей ставки налога. Аналитический учет постоянного налогового расхода (дохода) по видам активов и обязательств не требуется и не поддерживается.

О том, как в «1С:Бухгалтерии 8» редакции 3.0 применяется балансовый метод с отражением в учете ПР и ВР, см. в статьях экспертов 1С и .

Рассмотрим данный вариант применения ПБУ 18/02 на примере.

Пример 3

Организация АО «РОМБ» применяет ОСНО, ПБУ 18/02 балансовым методом и уплачивает НДС. В учете отражаются постоянные и временные разницы. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «РОМБ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») следует установить в положение Ведется балансовым методом с отражением постоянных и временных разниц.

При проведении документа, отражающего поступление оборудования, в ресурсах ПР и ВР разницы не фиксируются. А при проведении документа Поступление (акт, накладная), отражающего услуги монтажа и пусконаладочных работ, автоматически выявляется постоянная разница на сумму 10 000 руб., которая фиксируется в поле:

Сумма Дт ПР: 08.04.1.

При проведении документа Принятие к учету ОС постоянная разница на сумму 10 000 руб. фиксируется в полях:

Сумма Дт ПР: 01.01 и Сумма Кт ПР: 08.04.1.

Считаем, что отражение в учете постоянной разницы между балансовой и налоговой стоимостью сервера в меньшей степени соответствует сути требований IAS 12.

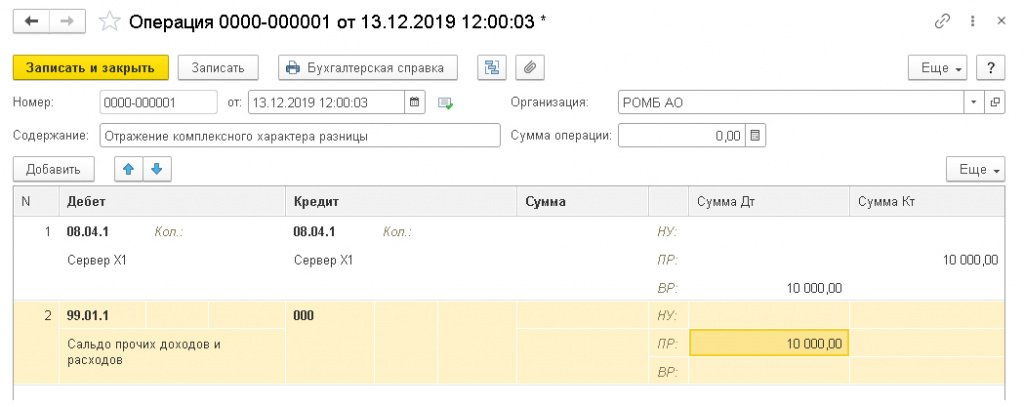

Чтобы избежать такой ситуации, отразим комплексный характер разницы документом Операция (раздел Операции - Операции, введенные вручную). В документе предлагаем ввести корреспонденцию (рис. 5):

Дебет 08.04.1 Кредит 08.04.1 — поле Сумма не заполняется.

Рис. 5. Отражение «комплексной» разницы

В этой же записи регистра бухгалтерии следует заполнить поля:

Сумма Дт ВР: 08.04.1 и Сумма Кт ПР: 08.04.1 - на сумму 10 000 руб. (переквалифицируется разница по виду актива Внеоборотные активы).

В отдельной записи регистра бухгалтерии следует отразить постоянную разницу в поле:

Сумма Дт ПР: 99.01.1 - на сумму 10 000 руб.

При выполнении регламентной операции Расчет налога на прибыль за декабрь 2019 года формируются бухгалтерские проводки:

Дебет 68.04.2 Кредит 68.04.1 - на сумму текущего налога (20 000 руб.).

При этом сумма налога распределяется по бюджетам.

О применении счета 68.04.2, а также об организации аналитического учета расчетов с бюджетом по налогу на прибыль в «1С:Бухгалтерии 8» редакции 3.0 см. статью экспертов 1С «Бухгалтерский учет налога на прибыль в „1С:Бухгалтерии 8"».

При выполнении регламентной операции Расчет отложенного налога по ПБУ 18 в декабре 2019 года формируются бухгалтерские проводки:

Дебет 68.04.2 Кредит 77 - признается ОНО на сумму 2 000 руб. (10 000 руб. х 20 %) по виду актива Основные средства;

Дебет 99.02.1 Кредит 68.04.2 - отражается условный расход по налогу на прибыль (УРНП) на сумму 20 000 руб.;

Дебет 99.02.3 Кредит 68.04.2 - признается ПНР на сумму 2 000 руб. (10 000 руб. х 20 %).

Таким образом, после выполнения регламентных операций Расчет налога на прибыль и Расчет отложенного налога по ПБУ 18 счет 68.04.2 всегда закрывается.

На рис. 6 представлена Справка-расчет отложенного налога на прибыль за 2019 год при применении балансового метода с отражением ПР и ВР в учете.

Рис. 6. Справка-расчет за 2019 год при применении балансового метода с отражением в учете ПР и ВР

Справка-расчет расхода по налогу на прибыль (рис. 7) при отражении ПР и ВР в учете немного отличается от аналогичной справки из Примера 2. Как видим, сумма постоянного налогового расхода (2 000 руб.) определилась исходя из суммы ПР, отраженной в учете.

Рис. 7. Справка-расчет расхода по налогу на прибыль за 2019 год при отражении в учете ПР и ВР

Подведем итоги. Расход (доход) по налогу на прибыль и связанные с ним показатели, рассчитанные разными способами применения ПБУ 18/02, могут не совпадать, так как разные способы основаны на разных трактовках. Если же эти различия в трактовках устранить (например, ручной операцией, как показано на рис. 5), то показатели будут идентичны. А результат заполнения отчета о финансовых результатах за 2019 год в редакции Приказа № 61н будет совпадать с результатом, представленным в таблице 2.

Вариант 4: ПБУ 18/02 ведется затратным методом

Затратный метод (метод отсрочки) — это первоначальный исторически сложившийся способ применения положений ПБУ 18/02 в «1С:Бухгалтерии 8», основанный на сравнении доходов (расходов) отчетного периода, определенных для целей бухгалтерского учета и для целей налогообложения прибыли. Данный способ поддерживается в программе с момента вступления в силу ПБУ 18/02 и требует детального учета постоянных и временных разниц не только на балансовых счетах, но и на счетах учета доходов и расходов.

Затратный метод (метод отсрочки) в первую очередь базируется на сопоставлении расчета налоговой базы в бухгалтерском и налоговом учете, а учет разниц на балансовых счетах (на счетах учета доходов и расходов) нужен только для того, чтобы это сопоставление получить. Это как раз и отличает его от «балансовых» методов — там первичным является сопоставление бухгалтерской и налоговой стоимости показателей баланса (активов и обязательств), а разницы в доходах и расходах — это просто следствие изменения этих показателей.

Выделим основные принципы и алгоритмы расчетов по ПБУ 18/02, применяемые в «1С:Бухгалтерии 8» при использовании затратного метода:

- в составе обработки Закрытие месяца выполняется одна регламентная операция Расчет налога на прибыль, которая выполняет две функции — начисление налога по данным налогового учета и расчеты по ПБУ 18/02 по данным бухгалтерского учета;

- алгоритм расчетов ПНР, ПНД, ОНО и ОНА достаточно сложный, поскольку указанные показатели рассчитываются по каждой операции выявленного дохода или расхода;

- отложенный налог на отчетную дату рассчитывается исходя из сравнения сальдо временных разниц и их оборотов за последний месяц отчетного периода. Изменение временных разниц может приводить к проводкам по счетам 09 и 77, даже если величина отложенного налога фактически не изменилась;

- ПНР и ПНД определяются детально, по каждой постоянной разнице в соответствии с правилами группировки временных разниц;

- Справка-расчет налоговых активов и обязательств формируется в достаточно сложной для восприятия форме.

Затратный метод имеет ограничения: его не могут применять организации с обособленными подразделениями, применяющие различные ставки налога. В таких организациях может использоваться средняя ставка, но алгоритм затратного метода не учитывает изменение этой средней ставки в течение периода.

Внимание! В программе есть и другие ограничения на применение затратного метода. После того, как в результате изменений, внесенных в ПБУ 18/02 Приказом № 236н, балансовый метод стал основным для использования с 2019 года, его развитие в программе прекращено. Новая функциональность в типовом решении реализуется применительно к балансовому методу, но не к затратному. В частности, с ограничениями можно столкнуться при автоматическом переносе убытков, в автоматических расчетах по дисконтированию, автоматическом учете резервов под обесценение, при применении рациональных методик учета основных средств и другой функциональности. Если вы столкнулись с ограничениями затратного метода, рекомендуем переходить на один из вариантов балансового метода.

В остальном затратный метод вполне можно применять для расчетов по налогу на прибыль, если результаты таких расчетов будут совпадать с результатами, полученными при применении балансового метода.

Рассмотрим применение затратного метода на примере.

Пример 4

Организация АО «ТРАПЕЦИЯ» применяет ОСНО, ПБУ 18/02 затратным методом (методом отсрочки) и уплачивает НДС. Остальные условия совпадают с условиями Примера 1.

В настройках учетной политики для АО «ТРАПЕЦИЯ» переключатель Учет налоговых активов и обязательств (ПБУ 18 «Учет расчетов по налогу на прибыль организаций») установлен в положение Ведется затратным методом (методом отсрочки).

При проведении документа, отражающего поступление оборудования, в ресурсах ПР и ВР разницы не фиксируются. А при проведении документа Поступление (акт, накладная), отражающего услуги монтажа и пусконаладочных работ, автоматически выявляется постоянная разница на сумму 10 000 руб., которая фиксируется в поле:

Сумма Дт ПР: 08.04.1.

При проведении документа Принятие к учету ОС постоянная разница на сумму 10 000 руб. фиксируется в полях:

Сумма Дт ПР: 01.01 и Сумма Кт ПР: 08.04.1.

При выполнении регламентной операции Расчет налога на прибыль за декабрь 2019 года формируются бухгалтерские проводки:

Дебет 68.04.2 Кредит 68.04.1 - а сумму текущего налога (20 000 руб.). При этом сумма налога распределяется по бюджетам;

Дебет 99.02.1 Кредит 68.04.2 - на сумму условного расхода по налогу на прибыль (20 000 руб.).

На рис. 8 представлена Справка-расчет налоговых активов и обязательств за декабрь 2019 года.

Рис. 8. Справка-расчет налоговых активов и обязательств

Затраты на монтаж и пусконаладку оборудования будут формировать бухгалтерскую прибыль (убыток) только со следующего месяца — при амортизации ОС. Поэтому ПНР в ноябре 2019 года не признается, несмотря на то, что зафиксирована ПР по виду актива Основные средства. Справка-расчет расхода по налогу на прибыль для затратного метода недоступна.

Сформируем отчет о финансовых результатах за 2019 год в редакции Приказа № 61н. Поскольку отложенный налог не признается, расход по налогу на прибыль совпадает с текущим налогом. Результат заполнения отчета совпадает с результатом, представленным в таблице 1 (то есть в ситуации, когда ПБУ 18/02 не применяется).

Таким образом, показатели финансовой отчетности при применении затратного и балансового методов по условиям Примера 1 не совпадают. Но результаты обоих методов будут идентичны, если использовать другой подход (например, подход, рекомендованный БМЦ):

- отражать временную, а не постоянную разницу между балансовой стоимостью актива (обязательства) и его налоговой стоимостью;

- также отражать постоянную разницу, которая приведет к формированию бухгалтерской прибыли (убытка) в последующих отчетных периодах и никогда не будет учтена для целей налогообложения прибыли.

Как это сделать, мы рассмотрели в Примере 3.

У многих пользователей возникают вопросы по переходу с 2020 года на балансовый метод. Как таковой переход не потребуется, но рекомендуем провести инвентаризацию временных и постоянных разниц по видам активов и обязательств на конец 2019 года. Ситуация, когда квалификация разницы не соответствует принципам балансового метода, по мнению БМЦ, не является ошибкой, а представляет собой следствие изменения учетной политики. Если учет велся правильно, то последствия таких изменений будут несущественными, и их можно отражать перспективно. Для этого в программе достаточно изменить настройку учетной политики. Первая же регламентная операция приведет показатели по ПБУ 18/02 в соответствие балансовому методу.

В заключение представляем сравнительный анализ вариантов применения ПБУ 18/02 в «1С:Бухгалтерии 8» редакции 3.0.

От редакции. В 1С:Лектории 12.12.2019 состоялась лекция «ПБУ 18/02 в новой редакции: что изменилось, учет налога на прибыль балансовым методом» с участием О.А. Сухаревой и экспертов 1С (директора Фонда «НРБУ „БМЦ“). Видеозапись доступна для просмотра . 16.01.2020 ждем вас на лекции экспертов 1С „Новая редакция ПБУ 18/02 — особенности применения, примеры учета и формирования отчетности в „1С:Бухгалтерии 8“ (ред. 3.0)». Зарегистрироваться и задать свой вопрос по теме лекции можно .

А зачем в Варианте № 3 нужно делать ручную операцию по переносу разницы с постоянной на временную? Почему не сделали правильное отражение автоматически сразу?

Это что теперь постоянно помимо типовых документов нужно будет каждый раз ручную операцию делать?

Ручная операция - это же потенциальная ошибка в учете! В смысле того, что с ней нужно очень внимательно работать. А на практике даже специалисты высокой квалификации при большой нагрузке совершают ошибки. Получается, с новой системой, и обязательным использованием ручных операций, ошибок не избежать. Хорошо, когда в небольших организациях можно отменить закрытие, исправить всё "задним числом" и снова закрыть. Но когда речь идет о среднем, крупном и крупнейшем сегменте, где "Дату запрета" не открывают. Как там быть?

Валерия , Предполагается, что большинство пользователей все же будет применять Вариант №2 как наиболее простой и соответствующий рекомендациям БМЦ. Если же применять Вариант 3, то ручная проводка потребуется не всегда, а, например, в тех случаях, когда непринимаемые к НУ расходы (доходы) "зашиты" в стоимость актива (обязательства).

Калинина Елена, фирма 1С , "Если же применять Вариант 3, то ручная проводка потребуется не всегда, а, например, в тех случаях, когда непринимаемые к НУ расходы (доходы) "зашиты" в стоимость актива (обязательства)".

Вопрос: А как вводить начальные остатки по ОС, не принятым к налоговому учету, имеющуюся разницу "ПР" вводить как "ВР"?

Бухгалтер, Теперь все разницы в стоимости активов и обязательств являются временными согласно действующей редакции ПБУ 18/02

Калинина Елена, фирма 1С , Уточните, пожалуйста, ссылку на п. ПБУ 18/02, где указано это.

Также, все вышенаписанное в этой статье противоречит этому утверждению.

Калинина Елена, фирма 1С , Спасибо!

Помню, как в июле 88-го года делал свой первый баланс. Сколько воды утекло с тех пор, и все эти годы наш доблестный Минфин всё совершенствовал и совершенствовал учет. Уже многие новаторские решения, внедренные им когда-то, давно похоронены и намертво забыты поколениями бухгалтеров, а ему всё неймётся и неймется в реформаторском зуде. Зачем надо было городить весь этот огород с налоговым учетом, всеми этими ОНА и ОНО? Запутали всех, да и сами наверное запутались. Если опытные бухгалтера едва-едва разбираются в этих дебрях, то что ждать от налоговых инспекторов, вчерашних студентов, которые должны эту дребедень проверять? Был отработанный десятилетиями налог с оборота, отменили, придумали НДС с этими тысячами тонн счетов-фактур в масштабах всей страны, а это сотни гектаров спиленного леса. Ну и где все эти миллионы счетов-фактур закончат жизнь? Правильно - в печке... Весь НК - это тысячи условностей и оговорок. Ни одна даже самая светлая аудиторская голова всего этого не запомнит. А теперь о налоге на прибыль. Интересно знать, Минфин никогда не проводил опроса на предмет - кто ведёт налоговый учет нелинейным методом? Наверное 0-целых, хрен десятых предприятий. Вместо того, чтобы упрощать и сближать налоговый и бухгалтерский учет (кстати такую задачу некогда ставил В.В.П.), они всё более и более отдаляются и тем самым выходят из под контроля и начинают жить какой-то самостоятельной жизнью. Неужели нельзя было синхронизировать изменение стоимости активов принимаемых в качестве ОС (40 и 100 т.р.). Или это было не в силах Минфина? И так везде... Значит вся эта байда кому-то выгодна. Поэтому когда слышу как г-н Силуанов анонсирует сокращение чиновничьего аппарата на 5, а потом ещё на 10%, на ум приходит мысль: "С себя, батенька, начинать надо, с себя, в смысле своего ведомства". Вот тогда точно никому не придет в голову заниматься всякими выдумками, если поголовье минфиновцев резко сократится. А вы все об ОНО, да ОНА, зрите в корень.....................

Старый бух, ПБУ 18/02 - это не про налоговый учет. Налоговых инспекторов ОНА и ОНО не интересуют. ПБУ 18/02 нужно для информирования инвесторов или собственников организации о будущих последствиях, к которым приведет начисленный в текущем периоде налог. Малые предприятия могут не применять ПБУ 18/02.

Старый бух, Как я с Вами солидарна!!!!!

Старый бух, Теоретик никогда не поймет практика. Это из оперы сытый голодного не разумеет. Одно дело придумать, другое-реализовать это в программе.