В «1С:Бухгалтерии 8» начиная с версии 3.0.65 можно отразить безвозмездную передачу товаров - подарков, выигрышей, призов, рекламной продукции и др. - с помощью документа «Безвозмездная передача». Также рассказываем о налогообложении операций по безвозмездной передаче имущества.

О правовом регулировании, налогообложении НДФЛ подарков работникам и порядке отражения доходов в виде подарков в программе «1С:Зарплата и управление персоналом 8» редакции 3 см. в статье «Подарки сотрудникам: как оформить и отразить в 1С».

С безвозмездной передачей товаров, результатов работ и услуг мы сталкиваемся довольно часто. Это ситуации, когда передаются:

- подарки сотрудникам и (или) их детям;

- подарки сотрудникам организаций-контрагентов;

- выигрыши и призы в конкурсах, соревнованиях, играх и других мероприятиях;

- образцы товара потенциальным покупателям, в том числе продукты питания для дегустации;

- полиграфическая и сувенирная продукция в рекламных целях;

- товары (работы, услуги) в благотворительных целях;

- бонусные товары;

- канцелярская и полиграфическая продукция на семинарах, конференциях и симпозиумах.

Список этот можно продолжить. Иногда такие передачи обусловлены обычаями делового оборота и традициями, принятыми в обществе. Иногда напрямую связаны с экономической выгодой, которую можно будет получить в будущем. В любом случае безвозмездные передачи позволяют создать позитивный имидж компании.

Рассмотрим, как безвозмездная передача регулируется нормами гражданского и налогового законодательства, а также положениями о бухгалтерском учете.

Безвозмездная передача: правовое регулирование, бухгалтерский и налоговый учет

Безвозмездным договором является договор, по которому одна сторона обязуется предоставить что-либо другой стороне без получения от нее платы или иного встречного предоставления (п. 2 ст. 423 ГК РФ). Договор дарения, договор безвозмездного пользования, безвозмездный договор оказания услуг - все это примеры безвозмездных договоров. Так, например, по договору дарения даритель (п. 1 ст. 572 ГК РФ):

- безвозмездно передает или обязуется передать одаряемому вещь в собственность либо имущественное право (требование) к себе или к третьему лицу;

- освобождает или обязуется освободить одаряемого от имущественной обязанности перед собой или перед третьим лицом.

Дарение между коммерческими организациями не допускается (пп. 4 п. 1 ст. 575 ГК РФ), причем данное ограничение распространяется и на индивидуальных предпринимателей (ИП) (см. Постановление ФАС Центрального округа от 16.04.2014 по делу № А08-8252/2012).

Исключением являются подарки стоимостью до 3 000 руб. (например, цветы, конфеты, бизнес-сувениры, полиграфическая продукция и т. д.), передаваемые деловым партнерам в соответствии с обычаями делового оборота.

В бухгалтерском учете стоимость безвозмездно переданного имущества признается в составе прочих расходов и отражается по дебету счета 91.02 «Прочие расходы» в корреспонденции со счетами учета передаваемого имущества (п.п. 11, 17, 19 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н; Раздел VIII Инструкции по применению плана счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н).

В общем случае передача права собственности на товары (результаты работ, услуг) на безвозмездной основе признается реализацией и является объектом налогообложения НДС (пп. 1 п. 1 ст. 146 НК РФ). Исключение составляют случаи, когда такая передача:

- не признается объектом налогообложения, например безвозмездная передача объектов социально-культурного и жилищно-коммунального назначения органам государственной власти и органам местного самоуправления (пп. 2 п. 2 ст. 146 НК РФ);

- освобождается от налогообложения НДС, например, безвозмездная передача товаров (работ, услуг, имущественных прав) в рамках благотворительной деятельности (пп. 12 п. 3 ст. 149 НК РФ);

Если товары (продукция) раздаются в рекламных целях, то объект налогообложения по НДС возникает только в том случае, если рекламные материалы отвечают признакам товара, т. е. имущества, предназначенного для реализации в собственном качестве. Если же передаются рекламные материалы (листовки, каталоги, брошюры и т. п.), которые не обладают признаками товара и являются частью деятельности по продвижению на рынке производимых и (или) реализуемых товаров, то объекта налогообложения по НДС не возникает независимо от величины расходов на их приобретение (создание) (п. 12 Постановления Пленума ВАС РФ от 30.05.2014 № 33, письма Минфина России от 23.12.2015 № 03-07-11/75489, от 19.12.2014 № 03-03-06/1/65952, от 23.10.2014 № 03-07-11/53626).

В соответствии с Налоговым кодексом РФ налоговая база по НДС определяется как стоимость передаваемого имущества (работ, услуг), исчисленная исходя из рыночных цен (ст. 105.3, п. 2 ст. 154 НК РФ). Начислять НДС следует в день отгрузки (передачи) товаров (работ, услуг) в адрес получателя (п. 1 ст. 167 НК РФ).

НДС в бюджет уплачивается за счет средств передающей стороны (письмо Минфина России от 16.04.2009 № 03-07-08/90). При этом НДС, начисленный при безвозмездной передаче, в расходах по налогу на прибыль учесть нельзя (п.п. 16, 19 ст. 270 НК РФ).

Что касается входного НДС, предъявленного поставщиком, то налог подлежит вычету в общем порядке при принятии имущества к учету на основании счета-фактуры поставщика и при наличии первичных документов, поскольку приобретенное имущество используется для облагаемой НДС операции (письмо Минфина России от 18.08.2017 № 03-07-11/53088). Если же при безвозмездной передаче имущества у дарителя не возникает обязанности по начислению НДС (например, при передаче товаров на благотворительность), то входной НДС, принятый к вычету при приобретении имущества, подлежит восстановлению (пп. 2 п. 3 ст. 170 НК РФ, письмо Минфина России от 04.11.2012 № 03-07-09/158).

В целях налога на прибыль организаций безвозмездная передача имущества, в отличие от НДС, реализацией не признается, поэтому у передающей стороны не возникает доходов (письмо Минфина России от 27.10.2015 № 03-07-11/61618). При этом стоимость безвозмездно переданного имущества и расходов, связанных с такой передачей, не учитывается и в расходах по налогу на прибыль (п. 16 ст. 270 НК РФ, письмо Минфина России от 18.09.2017 № 03-03-06/1/59819).

Поскольку порядок признания расходов при безвозмездной передаче имущества в бухгалтерском и налоговом учете различен, в оценке этих расходов возникнет постоянная разница, которая приведет к образованию постоянного налогового обязательства (п.п. 4, 7 ПБУ 18/02 «Учет расчетов по налогу на прибыль организаций», утв. приказом Минфина России от 19.11.2002 № 114н). В редакции ПБУ 18/02, утв. приказом Минфина России от 20.11.2018 № 236н, вместо понятия «постоянное налоговое обязательство» (ПНО) используется термин «постоянный налоговый расход».

|

1С:ИТС О безвозмездной передаче товаров, работ и услуг в целях НДС см. в справочнике раздела «Налоги и взносы». |

Передача подарков физическим лицам

Итак, дарение между коммерческой организацией и физическим лицом, не являющимся ИП, не запрещено действующим законодательством (пп. 4 п. 1 ст. 575 ГК РФ). Передача подарка стоимостью до 3 000 руб. может быть совершена в устной форме (п. 1 ст. 574 ГК РФ).

Стоимость подарков, полученных физическим лицом от организаций или ИП, не превышающая 4 000 руб. в год, НДФЛ не облагается (п. 28 ст. 217 НК РФ). Для отдельной категории граждан (например, для ветеранов и инвалидов Великой Отечественной войны) стоимость подарков, которая не облагается НДФЛ, составляет 10 000 руб. в год (п. 33 ст. 217 НК РФ).

Для получения налогового вычета, предусмотренного пунктами 28 и 33 статьи 2017 НК РФ, передачу подарка нужно подтвердить документально (письмо Минфина России от 12.08.2014 № 03-04-06/40051). При этом для целей НДФЛ не имеет значения:

- что является подарком - деньги, подарочный сертификат или другое имущество;

- является ли одаряемый сотрудником организации или нет.

Иное дело, если подарок является поощрением работника за добросовестное исполнение трудовых обязанностей. В этом случае подарок представляет собой стимулирующую выплату (премию), которая является частью оплаты труда (ч. 1 ст. 129, ст. 131, ст. 191 ТК РФ).

Подарок в рамках трудовых отношений облагается НДФЛ в полной сумме без применения вычета как доход в денежной или в натуральной форме (пп. 6 п. 1 ст. 208 НК РФ, п.п. 1, 3, 4 ст. 210 НК РФ, п. 2 ст. 211 НК РФ).

У организации не возникает объекта обложения страховыми взносами, если подарки работникам передаются по договору дарения в письменной форме, стоимость подарка при этом не имеет значения (п. 4 ст. 420 НК РФ, письмо Минтруда России от 22.09.2015 № 17-3/В-473, письмо Минфина России от 20.01.2017 № 03-15-06/2437).

Если же передача подарков осуществлена в рамках трудовых отношений, является частью системы оплаты труда (вознаграждением за конкретные трудовые результаты) и носит стимулирующий характер, то стоимость подарков работникам организации облагается страховыми взносами (Определения Верховного Суда РФ от 06.03.2017 № 307-КГ17-54 по делу № А44-1285/2016, от 27.08.2014 по делу № 307-ЭС14-377, А44-3041/2013).

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) отражается передача подарков физическим лицам.

Пример 1

|

ООО «Современные Технологии» применяет ОСНО, положения ПБУ 18/02, уплачивает НДС. Руководство ООО «Современные Технологии» в марте 2019 года решило в честь Международного женского дня вручить на официальном мероприятии подарки своим сотрудницам и сотрудницам организации-партнера (всего 10 подарков). Решение оформлено приказом руководителя. Стоимость каждого подарка - 1 200,00 руб. (в т. ч. НДС 20 % - 200,00 руб.). |

Поступление товаров (материалов), использующихся в дальнейшем для передачи физическим лицам в качестве подарков, отражается стандартным документом учетной системы Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки). Допустим, организация приобрела 50 готовых подарочных наборов. После проведения документа в регистр бухгалтерии вводятся записи:

- Дебет 41.01 Кредит 60.01

- - на сумму приобретенных подарков (50 000 руб.).

- Дебет 19.03 Кредит 60.01

- - на сумму НДС (10 000 руб.).

Для тех счетов, где поддерживается налоговый учет (в данном случае это счета 41 и 60, для счета 19 налоговый учет не поддерживается), соответствующие суммы вводятся в специальные ресурсы регистра бухгалтерии для целей налогового учета (Сумма Дт НУ и Сумма Кт НУ).

Для регистрации счета-фактуры, полученного от поставщика, следует заполнить поля Счет-фактура № и от, затем нажать на кнопку Зарегистрировать. При этом автоматически создается документ Счет-фактура полученный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру. В форме документа Счет-фактура полученный по умолчанию установлен флаг Отразить вычет НДС в книге покупок датой получения, который позволяет включить сумму налога в состав налоговых вычетов НДС сразу после принятия подарков к учету. Если флаг не установлен, то вычет отражается регламентным документом Формирование записей книги покупок.

Начиная с версии 3.0.65 в «1С:Бухгалтерии 8» отразить безвозмездную передачу товаров (материалов, продукции) можно с помощью документа Безвозмездная передача (раздел Продажи), который позволяет:

- указывать как определенного получателя (например, при передаче бонусного товара покупателю), так и не указывать совсем (например, при раздаче материалов в рекламных целях неопределенному кругу лиц);

- автоматически отражать в расходах стоимость передаваемого имущества. Счет затрат и счет учета НДС по умолчанию указывается как 91.02 «Прочие расходы» с аналитикой Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд (не принимаемые для целей налогообложения прибыли);

- начислять НДС, который попадает в книгу продаж и в декларацию по НДС. Если организация ведет раздельный учет НДС и вводит ставку Без НДС, то данные можно отразить в Разделе 7 декларации по НДС;

- отражать сторно оплаченных расходов в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (КУДиР);

- печатать документы (Требование-накладная (М-11), Счет-фактура, Товарная накладная (ТОРГ-12), Универсальный передаточный документ (УПД)).

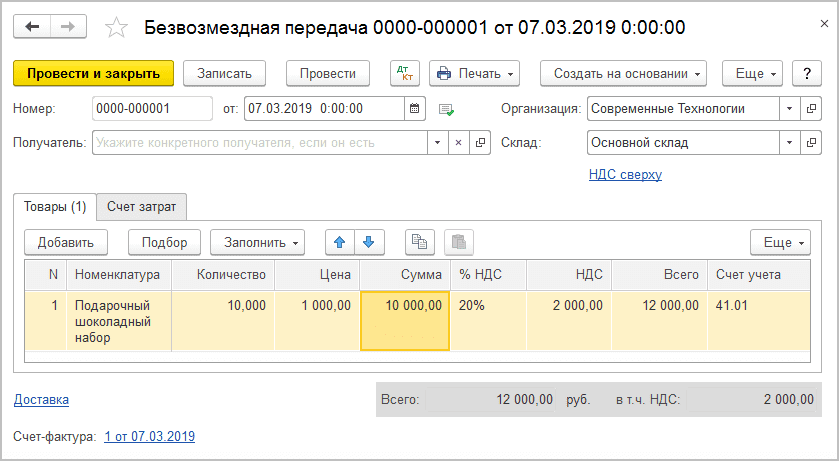

Сформируем документ Безвозмездная передача по условиям Примера 1 (рис. 1).

Рис. 1. Документ «Безвозмездная передача», закладка «Товары»

Несмотря на то, что подарки передаются определенным физическим лицам, указанным в приказе руководителя, поле Получатель заполнять не обязательно. При безвозмездной реализации товаров физическим лицам можно и не выставлять счета-фактуры в адрес каждого из них, поскольку физические лица не принимают НДС к вычету.

Для отражения начисленного НДС в книге продаж достаточно составить бухгалтерскую справку-расчет или сводный счет-фактуру (письмо Минфина России от 08.02.2016 № 03-07-09/6171).

На закладке Товары следует указать сведения о товарах, передаваемых в рекламных целях. В качестве рыночной стоимость товаров в программе автоматически заполняется ценой продажи по последнему документу. Если цена продажи не определена, то заполняется цена приобретения. В Примере 1 - это 1 000 руб.

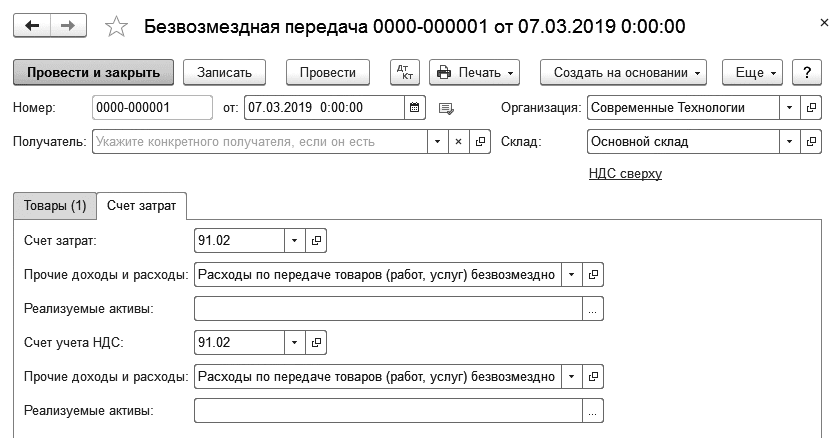

Поскольку стоимость подарков и сумма начисленного НДС в расходах по налогу на прибыль не учитывается, то на закладке Счет затрат следует оставить счет затрат и счет учета НДС, установленный программой по умолчанию в соответствующих полях (рис. 2).

Рис. 2. Счета затрат при передаче подарков

После проведения документа Безвозмездная передача формируются бухгалтерские проводки:

- Дебет 91.02 Кредит 41.01

- - на стоимость подарков (10 000 руб.).

- Дебет 91.02 Кредит 68.02

- - на сумму начисленного НДС (2 000 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

- Сумма Кт НУ 41.01

- - на стоимость подарков (10 000 руб.).

- Сумма Дт ПР 91.02

- - на суммы постоянных разниц (10 000 руб. и 2 000 руб.).

Если организация примет решение выставить сводный счет-фактуру, то достаточно нажать на кнопку Выписать счет-фактуру. В автоматически созданном счете-фактуре в строках «Грузополучатель и его адрес», «Покупатель», «Адрес», «ИНН/КПП покупателя» проставляются прочерки в соответствии с рекомендациями Минфина России, изложенными в письме от 08.02.2016 № 03-07-09/6171.

Сводный счет-фактура, выставленный при безвозмездной передаче товаров, будет зарегистрирован в книге продаж с кодом вида операции «10», который соответствует значению «Отгрузка (передача) товаров (выполнение работ, оказание услуг), имущественных прав на безвозмездной основе» согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

В месяце передачи подарков после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет отложенного налога по ПБУ 18 будет признан постоянный налоговый расход:

- Дебет 99.02.3 Кредит 68.04.2

- - на сумму 2 400 руб. (12 000 руб. х 20 %).

В отчете о финансовых результатах стоимость переданного подарка и сумма начисленного НДС будут автоматически отражены в составе строки 2350 «Прочие расходы».

|

1С:ИТС О том, как в решениях 1С отразить доход физического лица в сумме стоимости подарка, см. в справочнике раздела «Кадры и оплата труда». |

Передача выигрышей и призов победителям конкурсов

Передача физическим лицам выигрышей и призов по результатам проведения конкурсов, соревнований и других мероприятий также признается безвозмездной реализацией и подлежит обложению НДС. В этом смысле призы ничем не отличаются от подарков.

Для целей налогообложения прибыли расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, относятся к нормируемым расходам на рекламу (п. 4 ст. 264 НК РФ). Такие расходы будут признаваться в размере, не превышающем 1 % выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Если же проведение конкурса или соревнования не преследует рекламных целей, не предусмотрено коллективным договором и не входит в систему оплаты труда, то стоимость выигрыша учесть в расходах не получится.

Что касается НДФЛ, то стоимость выигрышей и призов, полученных в конкурсах, соревнованиях, играх, облагается по ставкам (п.п. 1, 2 ст. 224, п. 28 ст. 217 НК РФ):

- 35 % - в части превышения 4 000 руб., если мероприятие проводится в целях рекламы товаров, работ и услуг;

- 13 % и без применения вычета 4 000 руб., если мероприятие проводится в иных целях (письмо Минфина России от 20.08.2018 № 03-04-05/58919);

- 13 % - в части превышения 4 000 руб., если мероприятие проводится по решениям Правительства РФ и представительных органов власти (письмо Минфина России от 14.11.2018 № 03-04-06/81966).

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) можно отражать передачу призов победителям розыгрыша, проводимого в рамках рекламной кампании.

Пример 2

|

ООО «Современные Технологии» в марте 2019 года участвует в выставке, где проводит в рекламных целях розыгрыш призов среди посетителей. Всего разыгрываются 10 призов стоимостью 1 200,00 руб. (в т. ч. НДС 20 % - 200,00 руб.). Победители определяются случайной выборкой с помощью компьютерной программы. По данным налогового учета сумма расходов на проведение розыгрыша призов не превышает 1 % выручки от реализации за текущий отчетный период. |

Передачу призов также удобно отражать документом Безвозмездная передача. Порядок заполнения закладки Товары аналогичен порядку, описанному в Примере 1. Поскольку призы передаются неопределенному кругу лиц, то поле Получатель также заполнять не нужно.

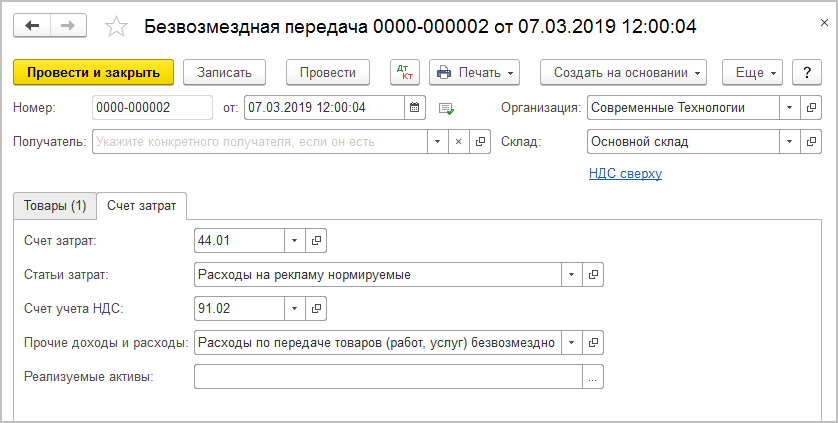

На закладке Счет затрат в поле Счет затрат следует самостоятельно установить требуемый счет (например, счет 44.01 «Издержки обращения в организациях, осуществляющих торговую деятельность» с видом расхода Расходы на рекламу (нормируемые)).

По мнению Минфина России и ФНС России, расходы в виде сумм НДС, уплачиваемых организацией при безвозмездной раздаче рекламной продукции, не могут быть учтены при исчислении налога на прибыль (письма Минфина России от 11.03.2010 № 03-03-06/1/123, от 20.11.2006 № 02-1-07/92). Данный вывод можно распространить и на передачу призов победителям розыгрыша, проводимого в рамках рекламной кампании. Поэтому в поле Счет учета НДС следует оставить счет 91.02, предлагаемый программой по умолчанию (рис. 3).

Рис. 3. Счета затрат при передаче призов в рамках рекламной кампании

После проведения документа Безвозмездная передача формируются записи регистра бухгалтерии:

- Дебет 44.01 Кредит 41.01

- - на стоимость призов (10 000 руб.).

- Дебет 91.02 Кредит 68.02

- - на сумму начисленного НДС (2 000 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

- Сумма Дт НУ 44.01 и Сумма Кт НУ 41.01

- - на стоимость призов (10 000 руб.).

- Сумма Дт ПР 91.02

- - на постоянную разницу (2 000 руб.).

В месяце передачи призов после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет отложенного налога по ПБУ 18 будет признан постоянный налоговый расход:

- Дебет 99.02.3 Кредит 68.04.2

- - на сумму 400 руб. (2 000 руб. х 20 %).

Справка-расчет или сводный счет-фактура, выставленный при передаче призов, будет зарегистрирован в книге продаж с кодом вида операции «10». Стоимость выданных призов будет включена в состав косвенных расходов, которые в декларации по налогу на прибыль отражаются по строке 040 Приложения № 2 к Листу 02.

В отчете о финансовых результатах стоимость призов отражается в составе строки 2210 «Коммерческие расходы», а сумма начисленного НДС - в составе строки 2350 «Прочие расходы».

|

1С:ИТС О том, как отразить начисление НДС при рекламной раздаче товаров, см. в справочнике раздела «Бухгалтерский и налоговый учет». |

Отражение передачи товаров на благотворительность

Благотворительной деятельностью считается добровольная деятельность граждан и юридических лиц по бескорыстной (безвозмездной или на льготных условиях) передаче гражданам или юридическим лицам имущества (в том числе денежных средств), бескорыстное выполнение работ, предоставление услуг, оказание иной поддержки (ст. 1 Федерального закона от 11.08.1995 № 135-ФЗ «О благотворительной деятельности и добровольчестве (волонтерстве)»). Благотворительной деятельностью не является направление средств или оказание помощи в иных формах коммерческим организациям, политическим партиям, движениям, группам (п. 2 ст. 3 Федерального закона от 11.08.1995 № 135-ФЗ).

Передача товаров (выполнение работ, оказание услуг) в рамках благотворительной деятельности освобождается от обложения НДС в соответствии с подпунктом 12 пункта 3 статьи 149 НК РФ. Перечень документов, подтверждающих благотворительные цели безвозмездной передачи, законодательно не установлен. Минфин рекомендует предоставлять для подтверждения льготы следующие документы:

- договор об оказании благотворительной помощи со ссылкой на Федеральный закон от 11.08.1995 № 135-ФЗ;

- акт или другой документ о принятии имущества (работ, услуг), подписанный получателем благотворительной помощи;

- акт или другой документ о целевом использовании полученных (принятых) в рамках благотворительной деятельности товаров (работ, услуг).

Суммы НДС, ранее правомерно принятые к вычету при приобретении товаров, переданных в дальнейшем на благотворительные цели, подлежат восстановлению в связи с использованием этих товаров в деятельности, которая не облагается НДС (пп. 2 п. 3 ст. 170 НК РФ). На сумму налога, подлежащего восстановлению, в книге продаж регистрируется счет-фактура, на основании которого НДС был принят к вычету (п. 14 Правил ведения книги продаж, утв. Постановлением Правительства РФ от 26.12.2011 № 1137).

В общем случае суммы восстановленного НДС учитываются в составе прочих расходов в соответствии со статьей 264 НК РФ. Но поскольку восстановление НДС в данном случае не связано с производством и реализацией, то расходы в сумме восстановленного НДС не учитываются в целях налогообложения прибыли на основании пункта 16 статьи 270 НК РФ. Налогоплательщик вправе отказаться от освобождения от НДС при передаче товаров на благотворительность, представив в налоговый орган соответствующее заявление не позднее первого числа квартала, с которого он намерен отказаться от освобождения. При этом отказ от освобождения от НДС на срок менее одного года не допускается (п. 5 ст. 149 НК РФ).

Рассмотрим, как в «1С:Бухгалтерии 8» (ред. 3.0) отражается восстановление входного НДС по имуществу, переданному на благотворительные цели.

Пример 3

|

ООО «Современные Технологии» приобретает в сентябре 2019 года канцелярские товары на сумму 47 400 руб. (в т. ч. НДС 20 %) для использования в деятельности, облагаемой НДС. В ноябре 2019 года общество приняло решение об оказании безвозмездной благотворительной помощи в рамках Федерального закона от 11.08.1995 № 135-ФЗ и передало половину канцтоваров детскому дому. |

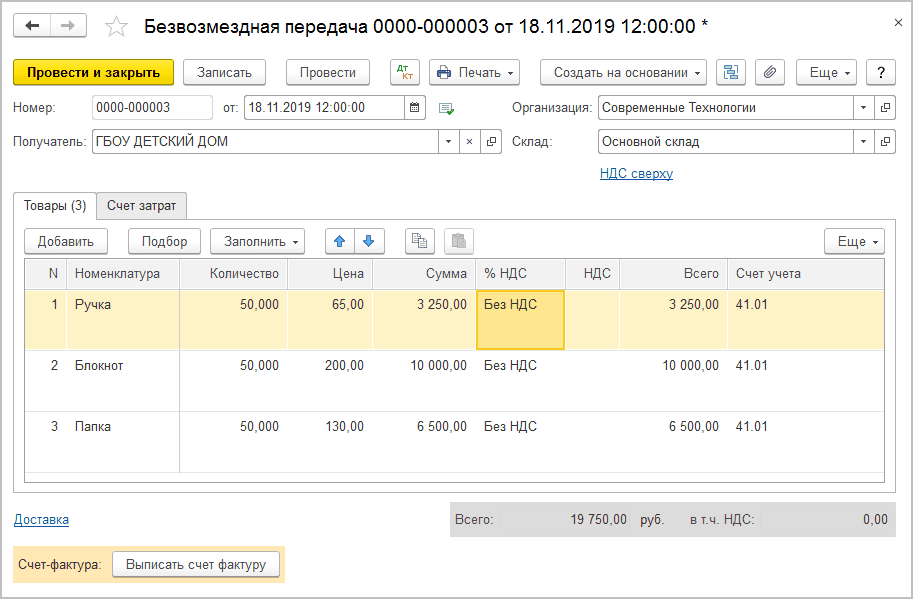

Воспользуемся документом Безвозмездная передача для отражения передачи товаров на благотворительность (рис. 4).

Рис. 4. Передача товаров на благотворительность

В данной ситуации следует обязательно заполнить поле Получатель, поскольку организация будет формировать комплект документов в адрес получателя благотворительной помощи. Передача товаров на благотворительность освобождается от обложения НДС, поэтому в поле % НДС следует указать значение Без НДС. При совершении операций, не подлежащих налогообложению (освобождаемых от налогообложения) в соответствии со статьей 149 НК РФ, счета-фактуры не составляются (пп. 1 п. 3 ст. 169 НК РФ).

Стоимость безвозмездно переданного имущества в расходах по налогу на прибыль не учитывается, поэтому на закладке Счет затрат следует оставить счета затрат, установленные программой по умолчанию.

После проведения документа Безвозмездная передача формируется бухгалтерская проводка:

- Дебет 91.02 Кредит 41.01

- - на стоимость канцтоваров (19 750 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

- Сумма Кт НУ 41.01

- - на стоимость канцтоваров (19 750 руб.).

- Сумма Дт ПР 91.02

- - на сумму постоянной разницы (19 750 руб.).

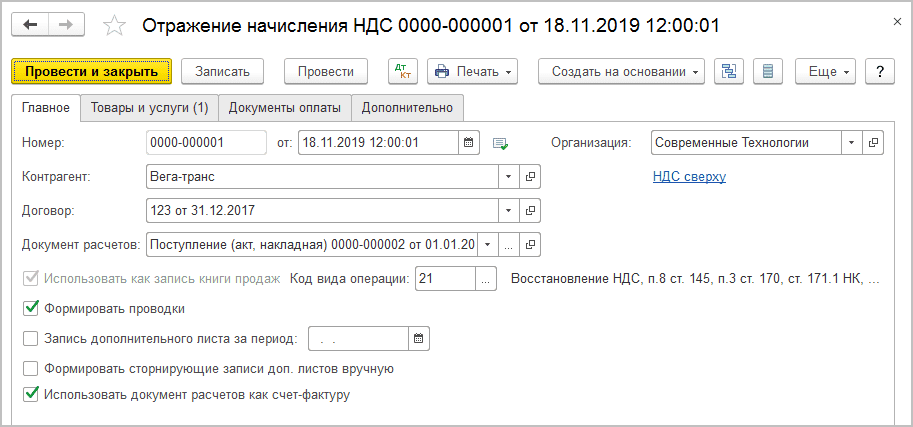

Для восстановления входного НДС по канцтоварам, переданным в благотворительных целях, следует воспользоваться документом Отражение начисления НДС (раздел Операции). На закладке Главное (рис. 5) указывают:

- дату восстановления НДС;

- наименование контрагента, у которого были приобретены канцтовары;

- договор с контрагентом;

- документ-основание, по которому поступили товары;

- значение кода вида операции - «21», которое соответствует операциям по восстановлению сумм налога согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@.

Рис. 5. Отражение начисления НДС, закладка «Главное»

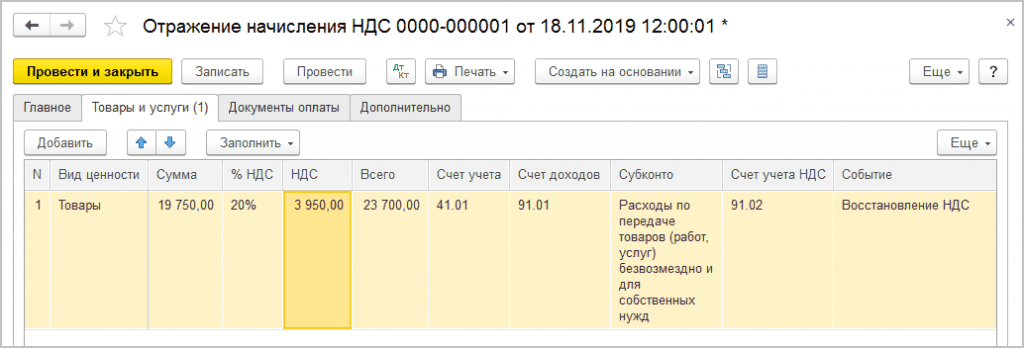

Для отражения НДС в книге продаж по умолчанию установлен флаг Использовать как запись книги продаж. Дополнительно нужно установить флаги Формировать проводки и Использовать документ расчетов как счет-фактуру. На закладке Товары и услуги указываются (рис. 6):

- вид ценности - Товары (номенклатуру и количество товара можно не заполнять);

- стоимость переданных на благотворительность товаров и ставку НДС (сумма восстановленного НДС рассчитывается автоматически);

- счет учета передаваемых ценностей, а также счет учета начисленного НДС (91.02 с аналитикой Расходы по передаче товаров (работ, услуг) безвозмездно и для собственных нужд);

- событие - Восстановление НДС.

Рис. 6. Отражение начисления НДС, закладка «Товары и услуги»

После проведения документа формируется следующая проводка:

- Дебет 91.02 Кредит 68.02

- - на сумму восстановленного НДС (3 950 руб.).

Для целей налогового учета по налогу на прибыль вводится сумма в специальный ресурс регистра бухгалтерии:

- Сумма Дт ПР 91.02

- - на сумму постоянной разницы (3 950 руб.).

На сумму налога, подлежащую восстановлению, в книге продаж регистрируется счет-фактура поставщика, на основании которого НДС был ранее принят к вычету. В декларации по НДС сумма восстановленного НДС отражается в графе 5 строки 080 «Суммы налога, подлежащие восстановлению, всего» Раздела 3 «Расчет суммы налога, подлежащей уплате в бюджет...».

В месяце оказания благотворительной помощи после выполнения обработки Закрытие месяца и выполнения регламентной операции Расчет отложенного налога по ПБУ 18 будет признан постоянный налоговый расход:

- Дебет 99.02.3 Кредит 68.04.2

- - на сумму 4 740 руб. (23 700 руб. х 20 %).

В отчете о финансовых результатах стоимость переданных на благотворительность канцтоваров и сумма восстановленного НДС будут автоматически отражены в составе строки 2350 «Прочие расходы».

|

1С:ИТС О том, как отразить безвозмездную передачу товаров на благотворительность, см. в раздела «Бухгалтерский и налоговый учет».

|

11