Содержание

- Переход на единый налоговый счет

- Налог на прибыль

- НДС и прослеживаемость товаров

- Упрощенная система налогообложения

- Налог на имущество организаций

- Транспортный и земельный налоги

- Отчетность по страховым взносам

- Расчет 6-НДФЛ

- Бухгалтерская отчетность

Переход на единый налоговый счет

С 01.01.2023 все организации и ИП будут уплачивать налоги, страховые взносы и штрафные санкции посредством перечисления денежных средств в качестве единого налогового платежа (ЕНП). Совокупная обязанность по уплате налогов и перечисленные денежные средства будут учитываться на едином налоговом счете (ЕНС) (Федеральный закон от 14.07.2022 № 263-ФЗ).

Для большинства налогов, взносов и сборов установлены единые сроки:

-

для представления отчетности - не позднее 25-го числа соответствующего месяца;

-

для уплаты - не позднее 28-го числа соответствующего месяца.

Об исчисленных суммах необходимо уведомить ФНС, если:

-

налоги (авансовые платежи), сборы, взносы и другие обязательные платежи следует уплачивать до представления декларации или расчета;

-

представлять декларацию (расчет) в текущем периоде не требуется.

Уведомления об исчисленных суммах налогов следует отправлять в ИФНС в электронной форме не позднее 25-го числа месяца, в котором установлен срок исполнения совокупной обязанности. Уведомление можно представлять на бумажном носителе, если среднесписочная численность работников компании за предшествующий календарный год не превысила 100 человек (пп. "и" п. 17 ст. 1 Закона № 263-ФЗ, п. 9 ст. 58 НК РФ). Форма уведомления, порядок его заполнения и электронный формат утверждены приказом ФНС России от 02.11.2022 № ЕД-7-8/1047@.

Подробнее об изменении сроков уплаты налогов (взносов) и представлении отчетности с 2023 года см. .

В программах 1С для корректного расчета налогов (авансов по налогам), сборов и взносов, отражения состояния ЕНС, а также для составления отчетности (в том числе для формирования уведомлений об исчисленных суммах налогов) рекомендуется использовать встроенные помощники.

В "1С:Бухгалтерии 8" редакции 3.0 переход к помощникам по налогам и взносам выполняется из списка Задачи организации (раздел Главное). В список включаются задачи по составлению только тех отчетов, которые организация (ИП) обязана представлять, и по уплате только тех налогов и взносов, которые организация (ИП) обязана уплачивать.

См. также видеозапись онлайн-лекции в 1С:Лектории "ЕНС. Нормативное правовое регулирование, поддержка в 1С" от 08.12.2022 с участием Н. Шалыгиной, начальника Управления по работе с задолженностью ФНС России, и эксперта 1С К.Вартаняна:

- Н. Шалыгина ;

- Н. Шалыгина ;

- К. Вартанян ;

- К. Вартанян .

Налог на прибыль

В действующую форму декларации по налогу на прибыль организаций, электронный формат представления и порядок заполнения (утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@) внесены изменения (приказ ФНС России от 17.08.2022 № СД-7-3/753@). Обновленная форма декларации вступает в силу с 01.01.2023 и применяется с отчетности за 2022 год. Основные поправки:

-

учтена особенность заполнения налогового расчета при исполнении обязанности налогового агента для организаций, зарегистрированных на Курильских островах после 01.01.2022 (т. е. освобожденных от налога на прибыль);

-

учтено применение различных ставок налогообложения доходов, связанных с деятельностью международных холдинговых компаний;

-

уточнен порядок заполнения декларации объектами культуры, применяющими нулевую ставку по налогу на прибыль;

-

введены новые коды доходов, не учитываемые в базе налога на прибыль (616-619).

В программах системы "1С:Предприятие" изменения в форме, формате и заполнении декларации по налогу на прибыль с выходом очередных версий.

С учетом переноса крайнего срока представления декларации, приходящегося на выходной день 25.03.2023, отчитаться по налогу на прибыль за 2022 год следует не позднее 27.03.2023 (пп. "б" п. 23 ст. 2 Закона № 263-ФЗ, п. 4 ст. 289, п. 7 ст. 6.1 НК РФ).

Уплатить налог на прибыль за 2022 год следует не позднее 28.03.2023 (пп. "а" п. 22 ст. 2 Закона № 263-ФЗ, п. 1 ст. 287 НК РФ). По правилам, установленным Законом № 263-ФЗ, уведомление об исчисленных суммах налога на прибыль представлять в ИФНС не требуется.

В программах 1С для целей корректного учета ЕНС в отношении налога на прибыль следует использовать специальный документ учетной системы. В "1С:Бухгалтерии 8" редакции 3.0 таким документом является Операция по ЕНС с видом Начисление. При проведении этого документа сформируются проводки по переносу задолженности по налогу на прибыль на счет ЕНС, а также необходимые движения по регистрам.

Учет убытков от реализации амортизируемых ОС

С целью повышения автоматизации учета по налогу на прибыль в версии 3.0.123 "1С:Бухгалтерии 8" автоматизирован налоговый учет убытков от реализации амортизируемых основных средств (ОС). Напомним, убыток, полученный от реализации амортизируемого имущества, можно включить в состав прочих расходов равными долями в течение оставшегося срока полезного использования (п. 3 ст. 268 НК РФ). Сумма такого рода убытков отражается в Приложении 2 к Листу 02 декларации по прибыли по строке 100 "Сумма убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода" (п. 7.7 Порядка заполнения декларации по налогу на прибыль, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@).

Начиная с 01.01.2023 при проведении документа Передача ОС (раздел ОС и НМА), отражающего продажу ОС с убытком, сумма убытка от реализации ОС и срок его списания рассчитываются автоматически. Полученный убыток теперь учитывается в налоговом учете на новом счете 97.12 "Убытки от реализации основных средств".

В дальнейшем перенесенный убыток автоматически списывается со счета 97.12 на счет 91.02 "Прочие расходы" при выполнении регламентной операции Списание расходов будущих периодов, входящей в обработку Закрытие месяца. Перейти на автоматический учет убытков от реализации основных средств можно и ранее 01.01.2023. Для этого следует изменить дату начала автоматического учета убытков от реализации ОС. Перейти к изменению даты можно по гиперссылке из баннера, который отражается в списке документов Передача ОС.

В разделе "Консультации по законодательству" см. подробнее: о наиболее значимых ; .

НДС и прослеживаемость товаров

Действующая форма декларации по НДС, формат ее представления в электронном виде и порядок заполнения утверждены приказом ФНС России от 29.10.2014 № ММВ-7-3/558@. Срок представления декларации по НДС за IV квартал 2022 года не изменился и приходится на 25.01.2023 (п. 5 ст. 174 НК РФ).

Уплатить НДС за IV квартал 2022 года следует с учетом норм о ЕНС тремя равными частями не позднее (п. 1 ст. 2 Закона № 263-ФЗ, п. 1 ст. 174, п. 7 ст. 6.1 НК РФ):

-

30.01.2023 - с учетом переноса крайнего срока уплаты налога, приходящегося на выходной день 28.01.2023;

-

28.02.2023;

-

28.03.2023.

Для налоговых агентов, приобретающих работы, услуги у иностранных лиц (не состоящих на учете), в отношении сроков уплаты теперь применяется аналогичный порядок.

В "1С:Предприятии 8" изменение порядка уплаты НДС налоговыми агентами в связи с повсеместным введением единого налогового счета с 2023 года .

Уведомление об исчисленных суммах НДС, как и в случае с налогом на прибыль, представлять в ИФНС не требуется. При этом в учетной системе следует отразить перенос задолженности по НДС на счет ЕНС и сформировать необходимые движения по регистрам ЕНС. В "1С:Бухгалтерии 8" для этой цели служит Операция по ЕНС с видом Начисление.

ФНС России подготовила ряд поправок в декларацию по НДС. В частности, в обновленной декларации учтены изменения, внесенные в НК РФ и предусматривающие расширение перечня операций, освобожденных от НДС, а также с применением нулевой налоговой ставки в отношении гостиничных услуг с 01.07.2022.

Подробнее об отчетности по НДС и о ее составлении в "1С:Бухгалтерии 8" (ред. 3.0) см. в разделе .

Отчет об операциях с прослеживаемыми товарами за IV квартал 2022 года (если таковые осуществлялись в данном отчетном периоде) необходимо представить в ИФНС не позднее 25.01.2023 (п. 32 постановления Правительства РФ от 01.07.2021 № 1108 "Об утверждении Положения о национальной системе прослеживаемости товаров").

Формы, форматы, порядки заполнения отчета об операциях с товарами, подлежащими прослеживаемости, а также документов, содержащих реквизиты прослеживаемости, утверждены приказом ФНС России от 08.07.2021 № ЕД-7-15/645@. Плательщики НДС включают в отчет только те операции, которые не указаны в декларации по НДС. Неплательщики НДС - все операции с прослеживаемыми товарами (при их наличии).

Учет и формирование отчетности по прослеживаемым товарам в разрезе регистрационных номеров партий товаров (РНПТ) в программах системы "1С:Предприятие" поддержан.

С 01.07.2022 в рамках пилотного проекта осуществляется информационный обмен сведениями о перемещении прослеживаемых товаров на территории ЕАЭС (в ситуации, когда при доставке покупателю товар перемещается транзитом по территории других стран ЕАЭС).

Формат уведомления о перемещении прослеживаемых товаров рекомендован ФНС России письмом от 27.07.2022 № СД-4-15/9706@. Прием сведений по рекомендуемому формату осуществляется с 28.11.2022.

В решениях "1С:Предприятие" экранная форма, формат и заполнение уведомления о перемещении прослеживаемых товаров, ввезенных на таможенную территорию ЕАЭС, поддержаны.

В "1С:Бухгалтерии 8" оформить и отправить в ФНС уведомление о перемещении прослеживаемых товаров в ЕАЭС можно начиная с версии 3.0.123.

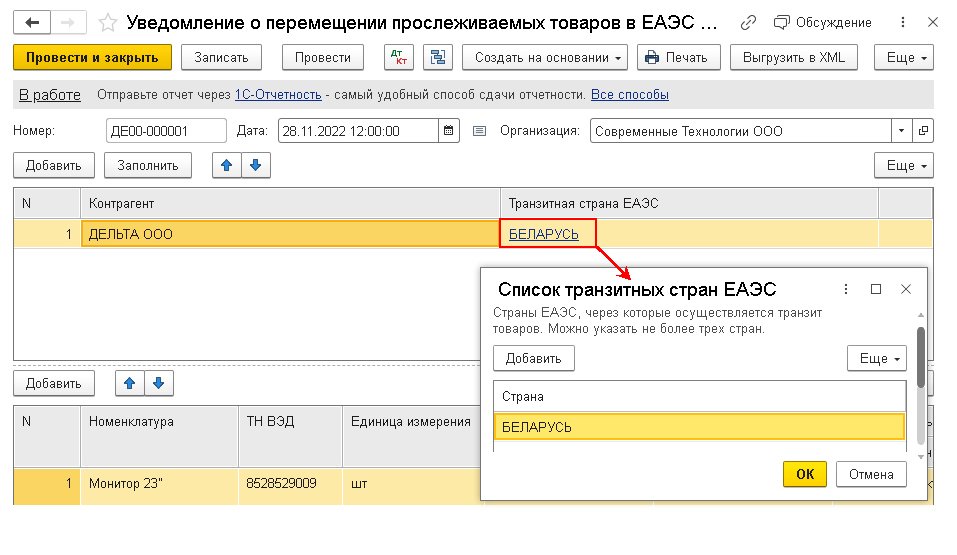

Указанное уведомление доступно из раздела Отчеты - Прослеживаемость - Уведомления о перемещении. В открывшейся форме уведомления следует указать контрагента-покупателя, сведения о прослеживаемом товаре и список стран ЕАЭС, через которые осуществляется транзит товаров (см. рисунок).

Рисунок. Уведомление о перемещении прослеживаемых товаров в ЕАЭС

При необходимости на основании Уведомления о перемещении прослеживаемых товаров в ЕАЭС можно сформировать корректировочное уведомление. Корректировочное уведомление позволяет изменить не только сведения о прослеживаемом товаре, но и транзитную страну.

Отметим, что планируются поправки в положение о национальной системе прослеживаемости товаров, утв. постановлением Правительства РФ от 01.07.2021 № 1108 и в перечень прослеживаемых товаров, утв. постановлением Правительства РФ от 01.07.2021 № 1110. О сроках реализации этих и других изменений законодательства, связанных с прослеживаемостью товаров, можно .

Упрощенная система налогообложения

Организации и ИП, применяющие упрощенную систему налогообложения, должны отчитаться за 2022 год, представив декларацию по УСН по форме, формату представления в электронной форме, утв. приказом ФНС России от 25.12.2020 № ЕД-7-3/958@. Сроки представления декларации по УСН (п. 42 ст. 2 Закона № 263-ФЗ, п. 1 ст. 346.23, п. 7 ст. 6.1 НК РФ):

-

для организаций - не позднее 27.03.2023 (25.03.2023 выпадает на выходной день);

-

для ИП - не позднее 25.04.2023.

Налог при применении УСН за 2022 год уплачивается (п. 41 ст. 2 Закона № 263-ФЗ, п. 7 ст. 346.21 НК РФ):

-

организациями - не позднее 28.03.2023;

-

ИП - не позднее 28.04.2023.

Таким образом, по итогам 2022 года уведомление об исчисленных суммах налога, уплачиваемого при применении УСН, представлять в ИФНС не требуется. При этом в учете необходимо отразить перенос задолженности по налогу при УСН на счет ЕНС, а также необходимые движения в регистрах ЕНС. В "1С:Бухгалтерии 8" для этого используется Операция по ЕНС с видом Начисление.

Обратите внимание! При перечислении авансовых платежей по УСН уведомления в ФНС направлять необходимо. Например, не позднее 28.04.2023 следует уплатить авансовый платеж по УСН за I квартал и не позднее 25.04.2023 уведомить об этом платеже налоговый орган.

В программах 1С такое уведомление формируется с помощью документа Уведомление об исчисленных суммах налогов. При его проведении формируются проводки по переносу задолженности по налогу при УСН на счет ЕНС, а также необходимые движения по регистрам ЕНС.

Также напоминаем, что для организаций и ИП производственной сферы срок уплаты авансового платежа по УСН за I квартал 2022 года был перенесен на 30.11.2022 (постановление Правительства РФ от 30.03.2022 № 512). При этом уплата перенесенного платежа может производиться равными частями в размере одной шестой суммы с месяца, следующего за тем, на который приходится продленный срок. Крайний срок уплаты одной шестой суммы - не позднее последнего числа соответствующего месяца. Таким образом, авансовый платеж за I квартал 2022 года начинает уплачиваться равными долями не позднее 30.11.2022 и далее ежемесячно до полной уплаты, т. е. не позднее 30.04.2023 (письмо ФНС России 31.03.2022 № СД-4-3/3868@).

В 2023 году для перенесенных с 2022 года платежей продолжают действовать именно те сроки уплаты, на которые их перенесли. При этом перечислять перенесенные платежи следует на ЕНС. Полагаем, что пока декларация по УСН за 2022 год не будет представлена, потребуется ежемесячно представлять уведомления по уплате перенесенных платежей.

Отметим, что ФНС России подготовила изменения в форму и формат декларации по налогу, уплачиваемому в связи с применением УСН. Обо всех изменениях по УСН и о сроках реализации в решениях 1С см. в "Мониторинге законодательства" в разделе .

Подробнее о составлении декларации по налогу, уплачиваемому при применении УСН, см. в разделе . Об учете при применении УСН в 1С см. в разделе .

Налог на имущество организаций

С 01.01.2023 действует новая декларация по налогу на имущество, форма, формат электронного представления и порядок заполнения которой утверждены приказом ФНС России от 24.08.2022 № ЕД-7-21/766@. Отчитаться по налогу на имущество за 2022 год следует уже по новой форме (в новом формате). Основные изменения:

-

из Раздела 1 исключена строка 005 "Признак налогоплательщика", введенная для организаций, которые имели право на отсрочку уплаты налога на имущество и авансовых платежей в 2020 году;

-

для организаций, у которых объекты недвижимости находятся на федеральной территории, в Разделе 2.1 предусмотрен код "5";

-

для организаций, которые заключили соглашение о защите и поощрении капиталовложений (СЗПК) и которые вправе уменьшать сумму налога на имущество на сумму налогового вычета, предусмотренного статьей 382.1 НК РФ, добавлен специальный Раздел 2.2;

-

Раздел 3 "Сумма налога, исчисленного исходя из определения налоговой базы по кадастровой стоимости" заполняется только иностранными организациями.

Письмом ФНС России от 21.10.2022 № БС-4-21/14195@ направлены контрольные соотношения для использования новой формы налоговой декларации по налогу на имущество организаций. В программах системы "1С:Предприятие 8" обновленная форма, формат и по налогу на имущество организаций будут поддержаны к моменту вступления в силу новых норм с выходом очередных версий. Возможность проверки показателей новой декларации по налогу на имущество на соответствие разработанным КС .

Декларацию по налогу на имущество следует представить в ИФНС не позднее 27.03.2022 (крайний срок ее представления приходится на выходной день 25.03.2023) (пп. "а" п. 49 ст. 2 Закона № 263-ФЗ, п. 3 ст. 386, п. 7 ст. 6.1 НК РФ). Уплатить налог на имущество за 2022 год следует не позднее 28.02.2023 (п. 48 ст. 2 Закона № 263-ФЗ, п. 1 ст. 383 НК РФ).

Это означает, что не позднее 27.02.2023 (25.02.2023 - выходной день) необходимо представить в ИФНС уведомление об исчисленных суммах налога на имущество за 2022 год, сформировав для этого в программе документ Уведомление об исчисленных суммах налогов. При проведении документа формируются проводки по переносу задолженности по налогу на имущество на счет ЕНС и необходимые движения по регистрам ЕНС.

При перечислении авансовых платежей по налогу на имущество (если они предусмотрены региональным законодательством) также следует формировать в программе и отправлять в ИФНС уведомление.

Подробнее об особенностях расчета налога на имущество в "1С:Бухгалтерии 8" (ред. 3.0) см. в разделе .

Транспортный и земельный налоги

По окончании 2022 года отчетность по транспортному и земельному налогам не представляется (Федеральный закон от 15.04.2019 № 63-ФЗ). При этом не позднее 28.02.2023 организация обязана самостоятельно исчислить и уплатить транспортный и/или земельный налоги по итогам налогового периода (п.п. 45, 52 ст. 2 Закона № 263-ФЗ, п. 1 ст. 363, п. 1 ст. 397 НК РФ).

Не позднее 27.02.2023 (25.02.2023 - выходной день) необходимо сформировать в программе и представить в ИФНС уведомления об исчисленных суммах транспортного и земельного налогов за 2022 год.

При перечислении авансовых платежей по транспортному и земельному налогам (если они предусмотрены региональным и местным законодательством) также следует формировать уведомление в программе и отправлять его в ИФНС.

О сроках реализации законодательных изменений по и налогам см. в одноименных разделах "Мониторинга законодательства".

Подробнее об особенностях расчета и налогов в "1С:Бухгалтерии 8" (ред. 3.0) см. в разделе "Инструкции по учету в программах "1С".

Отчетность по страховым взносам

По окончании 2022 года страхователи (организации и ИП, осуществляющие выплаты и вознаграждения в пользу физлиц) должны отчитаться перед ИФНС по начисленным и уплаченным страховым взносам.

Расчет по страховым взносам (РСВ) за 2022 год следует представить по форме (в электронном формате), утв. приказом ФНС России от 06.10.2021 № ЕД-7-11/875@ (в ред. приказа от 19.05.2022 № ЕД-7-11/413@). Срок представления РСВ за 2022 год - не позднее 25.01.2023 (пп. "в" п. 13 ст. 2 Федерального закона от 14.07.2022 № 239-ФЗ). С учетом переноса крайнего срока уплаты, приходящегося на выходной день 28.01.2023, страховые взносы за декабрь 2022 года следует уплатить не позднее 30.01.2023 (пп. "а" п. 55 ст. 2 Закона № 263-ФЗ, п. 3 ст. 431, п. 7 ст. 6.1 НК РФ).

Уведомление об исчисленных суммах взносов за декабрь (как и за любой последний месяц отчетного или расчетного периода) представлять в ИФНС не требуется. В программе при этом необходимо сформировать Операцию по ЕНС с видом Начисление, чтобы отразить перенос задолженности по страховым взносам на счет ЕНС, а также движения в регистрах ЕНС.

При перечислении страховых взносов за первый и второй месяц квартала уведомления в ИФНС направлять нужно. Например, не позднее 28.02.2023 следует уплатить страховые взносы за январь 2023 года, уведомив об этом ИФНС не позднее 27.02.2023 (25.02.2023 приходится на выходной день).

В программе для этого необходимо сформировать документ Уведомление об исчисленных суммах налогов. При проведении документа будет отражен перенос задолженности по страховым взносам на счет ЕНС, а также движения в регистрах ЕНС.

В соответствии с постановлением Правительства РФ от 29.04.2022 № 776 (в ред. постановления от 15.06.2022 № 1068) организациям и ИП, пострадавшим от финансовых санкций, продлили сроки уплаты страховых взносов, исчисленных с выплат и иных вознаграждений в пользу работников за апрель - сентябрь 2022 года. Сроки уплаты взносов перенесены на 12 месяцев по сравнению с установленными в соответствии с нормами НК РФ. Перенесенные с 2022 года сроки уплаты страховых взносов продолжают действовать и в 2023 году (так же как и в случае с перенесенными сроками уплаты авансового платежа по УСН). Но перечислять в 2023 году взносы за 2022 год с перенесенными сроками уплаты следует на ЕНС. После представления РСВ за 2022 год ежемесячно представлять уведомления по уплате страховых взносов за 2022 год не нужно. Отражать перенос задолженности по страховым взносам на счет ЕНС, а также движения в регистрах ЕНС в этом случае следует Операцией по ЕНС с видом Начисление.

Обратите внимание! С 2023 года ПФР и ФСС РФ объединяются в единый фонд - Социальный фонд России (СФР), кроме того, существенно меняется порядок расчета страховых взносов. Начиная с отчетности за I квартал 2023 года применяются новые формы и форматы РСВ и персонифицированных сведений о физических лицах (утв. приказом ФНС России от 29.09.2022 № ЕД-7-11/878@).

По окончании 2022 года страхователи должны отчитаться перед территориальным органом ФСС РФ, представив последний раз расчет по начисленным и уплаченным страховым взносам на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний по форме 4-ФСС (утв. приказом ФСС РФ от 14.03.2022 № 80).

Технология приема расчета в электронном виде утверждена приказом ФСС РФ от 12.02.2010 № 19 (в ред. приказа ФСС РФ от 10.06.2022 № 226). Представить отчет по форме 4-ФСС следует не позднее (Федеральный закон от 24.07.1998 № 125-ФЗ):

-

25.01.2023 - для страхователей, которые отчитываются в электронном виде;

-

20.01.2023 - для страхователей, которые отчитываются в бумажном виде (допускается, если численность физлиц, в пользу которых производятся выплаты и иные вознаграждения, за предшествующий календарный год не превысила 10 человек).

В связи с объединением ПФР и ФСС начиная с отчетных периодов за 2023 год (месяц, квартал) меняется состав и порядок представления персонифицированной отчетности (Федеральный закон от 14.07.2022 № 237-ФЗ). Сведения персонифицированной отчетности страхователи будут представлять в составе единой формы сведений ЕФС-1. Данная форма объединяет в себе показатели расчета 4-ФСС и следующих форм: СЗВ-СТАЖ, ДСВ-3, СЗВ-ТД.

О сроках реализации изменений законодательства по страховым взносам и персотчетности в "1С:Предприятии 8" можно узнать в .

В разделе "Консультации по законодательству" см.: о ; о .

Расчет 6-НДФЛ

По окончании 2022 года налоговые агенты - организации и ИП, осуществляющие выплаты и вознаграждения в пользу физических лиц, должны отчитаться перед ИФНС об исчисленных и удержанных суммах налога на доходы физических лиц. Расчет по форме 6-НДФЛ за 2022 год следует представить по форме (в формате), утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (в ред. приказа ФНС России от 28.09.2021 № ЕД-7-11/845@).

С учетом переноса крайнего срока представления расчета, приходящегося на выходной день 25.02.2023, представить расчет 6-НДФЛ за 2022 год следует не позднее 27.02.2023 (пп. "б" п. 17 ст. 2 Закона № 263-ФЗ, п. 2 ст. 230, п. 7 ст. 6.1 НК РФ).

Сроки перечисления НДФЛ в бюджет зависят от периода его исчисления и удержания (пп. "а" п. 13 ст. 2 Закона № 263-ФЗ):

-

с 1 по 22 января - не позднее 28-го января;

-

с 23-го числа предыдущего месяца по 22-е число текущего месяца - не позднее 28-го числа текущего месяца;

-

с 23 по 31 декабря - не позднее последнего рабочего дня календарного года.

Если заработная плата за декабрь 2022 года выплачивается в декабре 2022 года, то НДФЛ необходимо перечислить в бюджет по прежним правилам, то есть не позднее следующего рабочего дня после удержания налога (п.п. 4, 6 ст. 226 НК РФ). НДФЛ, удержанный 30.12.2022 (31.12.2022 - выходной день), необходимо перечислить в бюджет 09.01.2023 (п. 7 ст. 6.1 НК РФ).

Если зарплата за декабрь 2022 года выплачивается в январе 2023 года и НДФЛ удержан с 1 по 22 января 2023 года, то по новым правилам следует:

-

перечислить НДФЛ не позднее 30.01.2023 (28.01.2023 - выходной день);

-

сформировать в программе и отправить уведомление в ИФНС - не позднее 25.01.2023.

Если же НДФЛ удержан с 23 января по 22 февраля 2023 года, то перечислить НДФЛ следует не позднее 28.02.2023, а отправить уведомление - не позднее 27.02.2023 (25.02.2023 - выходной день).

В уведомлении об исчисленных суммах НДФЛ, согласно проекту приказа ФНС России (см. выше), указываются в том числе сведения о суммах налога, исчисленного и удержанного за период с 23-го числа месяца, предшествующего месяцу подачи уведомления, по 22-е число текущего месяца. В программе при проведении документа Уведомление об исчисленных суммах налогов отражается перенос задолженности по НДФЛ на счет ЕНС, а также движения в регистрах ЕНС.

О сроках реализации изменений по НДФЛ в программах "1С:Предприятие 8" можно узнать в .

Подробнее о составлении отчетности по НДФЛ см. в разделе .

Бухгалтерская отчетность

Порядок представления бухгалтерской отчетности не поменялся. Формы бухгалтерской (финансовой) отчетности организации утверждены приказом Минфина России от 02.07.2010 № 66н "О формах бухгалтерской отчетности организаций".

Бухгалтерскую (финансовую) отчетность за 2022 год необходимо представить в ИФНС в электронном виде не позднее 31.03.2023. Если отчетность подлежит обязательному аудиту, то аудиторское заключение представляется вместе с отчетностью либо в течение 10 рабочих дней со дня, следующего за датой аудиторского заключения, но не позднее 31.12.2023 (ч. 5 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ "О бухгалтерском учете"). Порядок представления годовой бухгалтерской (финансовой) отчетности и аудиторского заключения о ней в целях формирования государственного информационного ресурса бухгалтерской (финансовой) отчетности (ГИР БО) утвержден приказом ФНС России от 13.11.2019 № ММВ-7-1/569@.

Начиная с бухгалтерской (финансовой) отчетности за 2022 год применяются новые Федеральные стандарты бухгалтерского учета:

-

ФСБУ 25/2018 "Бухгалтерский учет аренды" (утв. приказом Минфина России от 16.10.2018 № 208н);

-

ФСБУ 6/2020 "Основные средства" и ФСБУ 26/2020 "Капитальные вложения" (утв. приказом Минфина России от 17.09.2020 № 204н).

Перед составлением годовой бухгалтерской отчетности за 2022 год рекомендуется проверить состояние учета, в том числе и на наличие ошибок, которые могли возникнуть при обновлении начиная с версии 3.0.117 в связи с переносом проводок по переходу на ФСБУ 6/2020 в межотчетный период.

Вопросы появлялись, если в малоценное оборудование переводились основные средства с одинаковым наименованием.

Начиная с версии 3.0.123 в "1С:Бухгалтерии 8" появилась обработка Проверка перехода на ФСБУ 6 (раздел Администрирование - Сервис). Данную обработку рекомендуется использовать в следующих ситуациях:

-

имеется несколько регламентных операций Амортизация и износ основных средств в декабре 2021 года;

-

не по всем основным средствам, указанным в справке-расчете амортизации, сформированы проводки при выполнении регламентной операции Амортизация и износ основных средств в декабре 2021 года;

-

не по всем основным средствам, указанным в регламентной операции Перевод ОС в малоценное оборудование, сформированы проводки по их переводу в малоценное оборудование в межотчетном периоде 31.12.2021;

-

сформированы лишние проводки по переводу основных средств в малоценное оборудование в межотчетном периоде 31.12.2021.

Обработка Проверка перехода на ФСБУ 6 позволяет не только обнаружить указанные проблемы (они помечаются специальной пиктограммой с восклицательным знаком), но и автоматически их устранить.

Чтобы внести рекомендуемые программой исправления в бухучет, следует перейти по гиперссылке (гиперссылкам), которые выводятся в форме обработки.

Подробнее о составлении бухгалтерской (финансовой) отчетности см. в разделе .

Весь функционал для работы с отчетностью и электронным документооборотом с контролирующими органами в "1С:Бухгалтерии 8" редакции 3.0 .