С 1 октября и до конца 2023 года налоговые агенты могут направлять в ФНС промежуточные уведомления по НДФЛ. В «1С:Бухгалтерии 8» такая возможность поддерживается начиная с версии 3.0.142.67. Кроме того, при отправке уточняющих уведомлений в ФНС теперь не требуется вручную отражать корректировки для целей учета ЕНС во избежание задвоения сумм. Эксперты 1С на примере «1С:Бухгалтерии 8» ред. 3.0 демонстрируют новые возможности представления уведомлений по НДФЛ.

Промежуточное уведомление по НДФЛ

Федеральным законом от 31.07.2023 № 389-ФЗ изменен порядок формирования уведомлений по НДФЛ. С 1 октября по 31 декабря 2023 года налоговые агенты могут направлять в ИФНС уведомления об исчисленных суммах по НДФЛ два раза в месяц (п. 12.2 ст. 8 Закона № 389-ФЗ):

- до истечения 12-го числа текущего месяца, указав в таком уведомлении сумму налога, удержанную в период с 23-го числа предыдущего месяца до 9-го числа текущего месяца (промежуточное уведомление). Данное уведомление не является обязательным и представляется по желанию;

- до истечения 25-го числа текущего месяца, указав в таком уведомлении сумму исчисленного налога в полном объеме за период с 23-го числа предыдущего месяца по 22-е число текущего месяца включительно (итоговое или основное уведомление). Данное уведомление представляется в обязательном порядке.

Соответственно, у работодателей появляется право выбора наиболее удобного порядка представления уведомлений в части НДФЛ для своей компании: один раз в месяц (итоговое уведомление не позднее 25-го числа) или дважды (сначала промежуточное – не позднее 12-го числа, затем итоговое – не позднее 25-го числа). На момент подачи промежуточного уведомления необходимо обеспечить положительное сальдо ЕНС на сумму, указанную в этом уведомлении.

Ранее в НК РФ было введено положение о том, что положительное сальдо ЕНС (переплата) автоматически зачитывается в счет удержанного НДФЛ до наступления срока уплаты этого налога (28-го числа) на основании уведомления об исчисленных и удержанных налоговым агентом суммах НДФЛ (Федеральный закон от 29.05.2023 № 196-ФЗ). При этом зачет выполняется не позднее следующего рабочего дня после подачи уведомления (п. 7 ст. 78 НК РФ). Таким образом, использование промежуточных уведомлений обеспечивает более равномерное пополнение региональных и местных бюджетов.

Ранее в НК РФ было введено положение о том, что положительное сальдо ЕНС (переплата) автоматически зачитывается в счет удержанного НДФЛ до наступления срока уплаты этого налога (28-го числа) на основании уведомления об исчисленных и удержанных налоговым агентом суммах НДФЛ (Федеральный закон от 29.05.2023 № 196-ФЗ). При этом зачет выполняется не позднее следующего рабочего дня после подачи уведомления (п. 7 ст. 78 НК РФ). Таким образом, использование промежуточных уведомлений обеспечивает более равномерное пополнение региональных и местных бюджетов.

Новый порядок формирования уведомлений по НДФЛ в «1С:Бухгалтерии 8» (ред. 3.0)

В «1С:Бухгалтерии 8» (ред. 3.0) новый порядок формирования уведомлений по НДФЛ поддерживается начиная с версии 3.0.142.67. Кроме того, меняется отражение в учете всех документов вида Уведомление об исчисленных суммах налога, имеющих одинаковые реквизиты и сформированных за один и тот же период.

- Согласно методике, поддерживаемой в программе, для формирования уведомлений по налогам и других операций по ЕНС рекомендуется использовать встроенные помощники по расчету и уплате налогов. Такие помощники в том числе доступны из списка Задачи организации (раздел Главное). Промежуточное уведомление является исключением из этого правила и в списке задач организации не отражается. Его можно создать только вручную из списка уведомлений (раздел Операции – Единый налоговый счет – Уведомления), то есть без участия помощника по расчету и уплате НДФЛ.

- Как и раньше, уведомления можно заполнять автоматически по данным учетной системы. Но теперь уведомления по НДФЛ (в том числе промежуточные) заполняются не на основании текущего сальдо счета 68.01.1 «НДФЛ исчисленный налоговым агентом», а по сумме налогов, удержанных в текущем периоде.

- Дата создания промежуточного уведомления за текущий период должна находиться в диапазоне с 9-го по 12-е число месяца включительно (с учетом переноса выходных и праздничных дней согласно п. 7 ст. 6.1 НК РФ). В этом случае программа подставит в уведомление суммы НДФЛ, удержанного в период с 23-го числа предыдущего месяца до 9-го числа текущего месяца.

- Основное уведомление сторнирует ранее сделанные движения, то есть носит замещающий характер. Это позволяет исключить задвоение сумм, ранее указанных в промежуточном уведомлении.

Рассмотрим на примере, как в «1С:Бухгалтерии 8» (ред.3.0) формируются уведомления по НДФЛ с 1 октября 2023 года.

Пример

За период с 23 сентября по 22 октября 2023 года с доходов сотрудников организации удержан НДФЛ по ставке 13% на общую сумму 16 640 руб.:

- при выплате 05.10.2023 зарплаты за вторую половину сентября в сумме 7 800 руб.;

- при выплате 20.10.2023 зарплаты за первую половину октября (аванса) в сумме 8 840 руб.

12 октября 2023 года организация представила в ИФНС промежуточное уведомление по НДФЛ на сумму 7 800 руб., а 25.10.2023 – итоговое уведомление на сумму 16 640 руб.

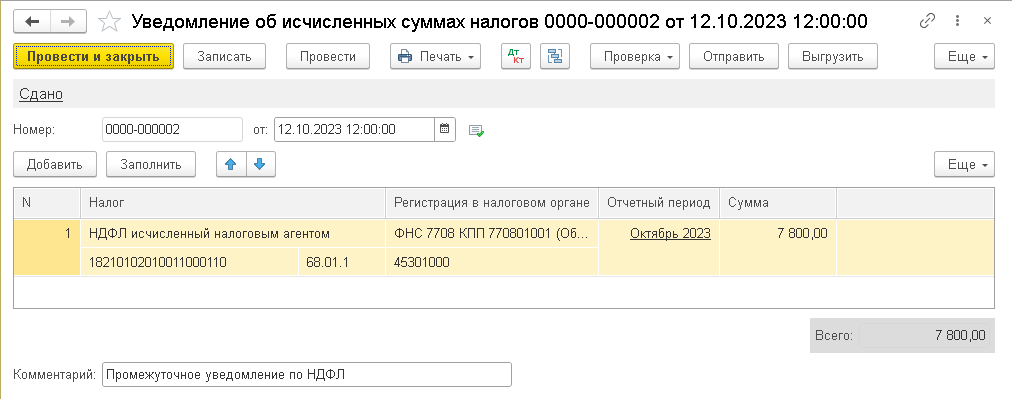

Для создания промежуточного уведомления по НДФЛ нужно перейти в список уведомлений и нажать на кнопку Создать. В открывшейся форме уведомления следует указать дату 12.10.2023 и нажать кнопку Заполнить. В уведомление автоматически подставляется сумма налога, удержанного с 23.09.2023 по 09.10.2023, которая составляет 7 800 руб. (рис. 1).

При проведении промежуточного уведомления формируется проводка по переносу задолженности со счета учета НДФЛ на счет ЕНС:

Дебет 68.01.1 Кредит 68.90

- на сумму 7 800 руб.

Кроме того, на указанную сумму вводится запись в регистр Расчеты по налогам на едином налоговом счете с видом движения Приход. В данном регистре фиксируется задолженность по НДФЛ налогового агента по сроку уплаты 30.10.2023 (с учетом переноса выходного дня).

При наличии положительного сальдо ЕНС зачет НДФЛ на стороне ФНС будет произведен не позднее 13.10.2023.

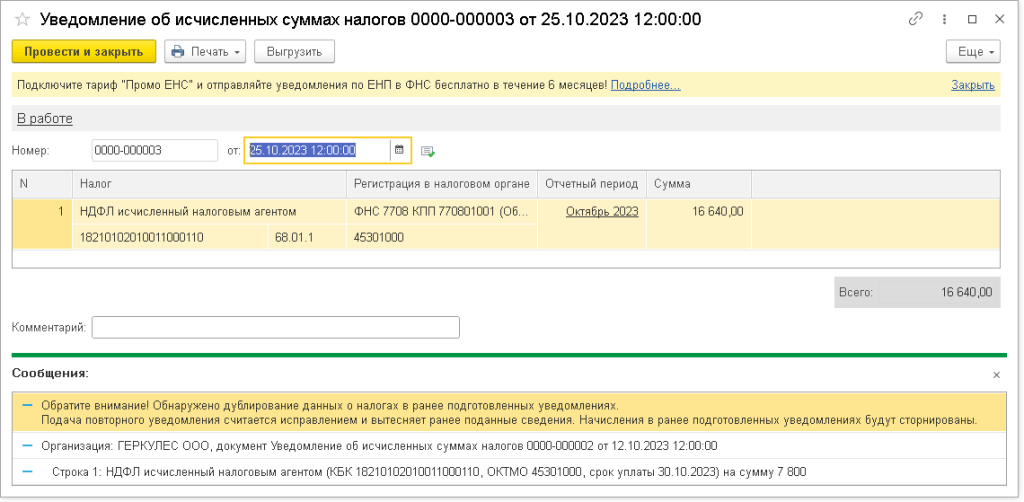

Итоговое уведомление по НДФЛ можно создать из списка Задачи организации. Задача НДФЛ, уведомление за октябрь 2023 г. отражается в списке задач по сроку исполнения 25.10.2023. По указанной ссылке осуществляется переход в одноименную форму. По кнопке Сформировать уведомление создается, автоматически заполняется и проводится документ Уведомление об исчисленных суммах налогов по НДФЛ налогового агента за октябрь на общую сумму 16 640 руб. (рис. 2).

Рис. 2. Итоговое уведомление по НДФЛ

Рис. 2. Итоговое уведомление по НДФЛ

Кроме того, программа приводит ссылку на ранее созданное уведомление за указанный период с детализацией до конкретной строки документа.

При проведении итогового уведомления формируются проводки:

Дебет 68.01.1 Кредит 68.90

- на общую сумму задолженности по НДФЛ (16 640 руб.);

СТОРНО Дебет 68.01.1 Кредит 68.90

- на уменьшение задолженности по НДФЛ, отраженной в ранее поданном промежуточном уведомлении («минус» 7 800 руб.).

В регистр Расчеты по налогам на едином налоговом счете вводится запись с видом движения Приход (отражена задолженность по НДФЛ налогового агента по сроку уплаты 30.10.2023 на сумму 16 640 руб.). Одновременно с этим в указанный регистр вводится корректировочная запись по НДФЛ и сроком уплаты 30.10.2023 с видом движения Приход со знаком «минус» на сумму 7 800 руб.

Таким образом, сумма 7 800 руб., ранее указанная в промежуточном уведомлении от 12.10.2023, не учитывается.

Внимание! Такой механизм отражения в учете повторных уведомлений, сформированных за один и тот же период, теперь распространяется на все уведомления об исчисленных суммах налогов (не только НДФЛ).

Для исправления ошибок, допущенных при составлении уведомления об исчисленных суммах налогов, следует направить в ИФНС новое уточняющее уведомление (см. письма ФНС России от 22.03.2023 № БС-4-11/3383@, от 03.02.2023 № БС-3-11/1379@).

Способ корректировки зависит от характера ошибки. Если ошибка допущена в сумме налога, подлежащего уплате, то в новом уведомлении следует повторить все реквизиты ошибочной строки (КПП, КБК, ОКТМО, период), а сумму указать новую. Если необходимо уточнить реквизиты, то корректировочное уведомление нужно заполнить следующим образом:

- в одной строке повторить реквизиты ошибочной строки и указать нулевую сумму налога;

- в новой строке отразить корректные данные – реквизиты и сумму.

Как только новое уведомление поступит в налоговую инспекцию, корректировка ЕНС на стороне ФНС произойдет автоматически. При этом каждое последующее уведомление с такими же реквизитами, отправленное в ФНС, заменяет предыдущее.

В прошлых версиях программы при создании нового уточняющего уведомления прежние начисления оставались. Поэтому во избежание задвоения сумм дополнительно требовалось отражать сторно ошибочных уведомлений. Начиная с 01.10.2023 при формировании повторных уведомлений за один и тот же период корректировка расчетов на ЕНС выполняется автоматически, что существенно упрощает учет для пользователей.