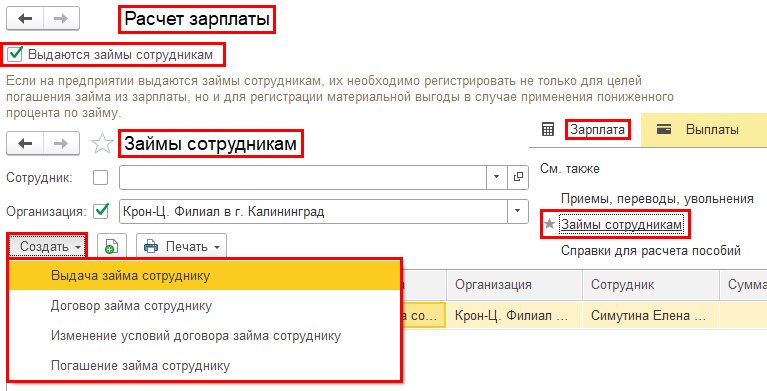

В программе «1С:Зарплата и управление персоналом 8» ред. 3 предусмотрена возможность регистрации выданных займов сотрудникам и отражения материальной выгоды в случае применения пониженного процента по займу. Для этого в настройках Расчета зарплаты необходимо установить флаг Выдаются займы сотрудникам (рис. 1). После установки соответствующего флага в разделе Зарплата появится ссылка Займы сотрудникам с возможностью создания документов Выдача займа сотруднику, Договор займа сотруднику, Изменение условий договора займа сотруднику и Погашение займа сотруднику (рис. 1).

Рис. 1. Установка флага «Выдаются займы сотрудникам» в настройках расчета зарплаты и создание документов «Займы сотрудникам» в программе «1С:Зарплата и управление персоналом 8» ред. 3

В новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3 материальная выгода (доходы с кодами 2610, 2630, 2640, 2641) автоматически становится необлагаемой НДФЛ.

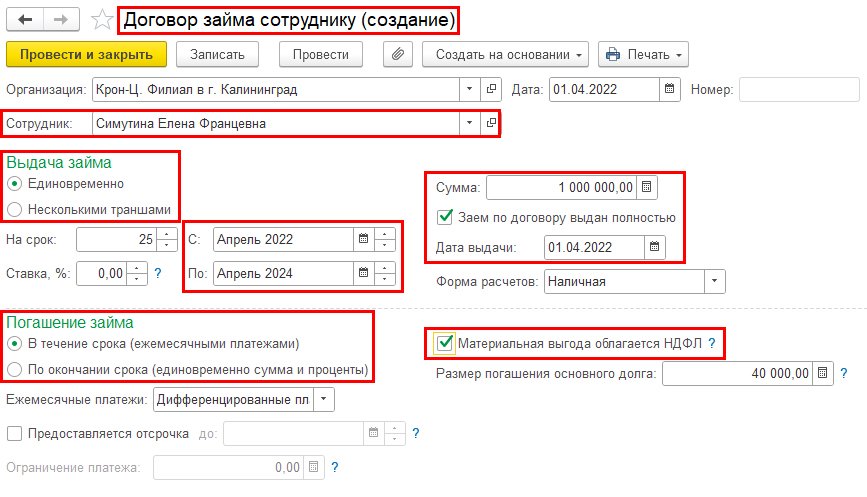

После обновления программы на релизы 3.1.21.75 и 3.1.18.435 при создании документа Договор займа сотруднику на срок до декабря 2023 снимать установленный по умолчанию флаг Материальная выгода облагается НДФЛ не нужно (рис. 2). Программа автоматически исключит из налогообложения период до 31 декабря 2023 года (рис. 3). Дополнительно создавать документ Изменение условий договора займа сотруднику со снятым флагом Материальная выгода облагается НДФЛ также не нужно.

Если срок выдачи займа захватывает 2024 год, флаг Материальная выгода облагается НДФЛ также должен быть установлен по умолчанию (рис. 2), а налогообложение материальной выгоды автоматически начнется с января 2024 года (рис. 3).

Рис. 2. Создание документа «Договор займа сотруднику» и флаг по умолчанию «Материальная выгода облагается НДФЛ» в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

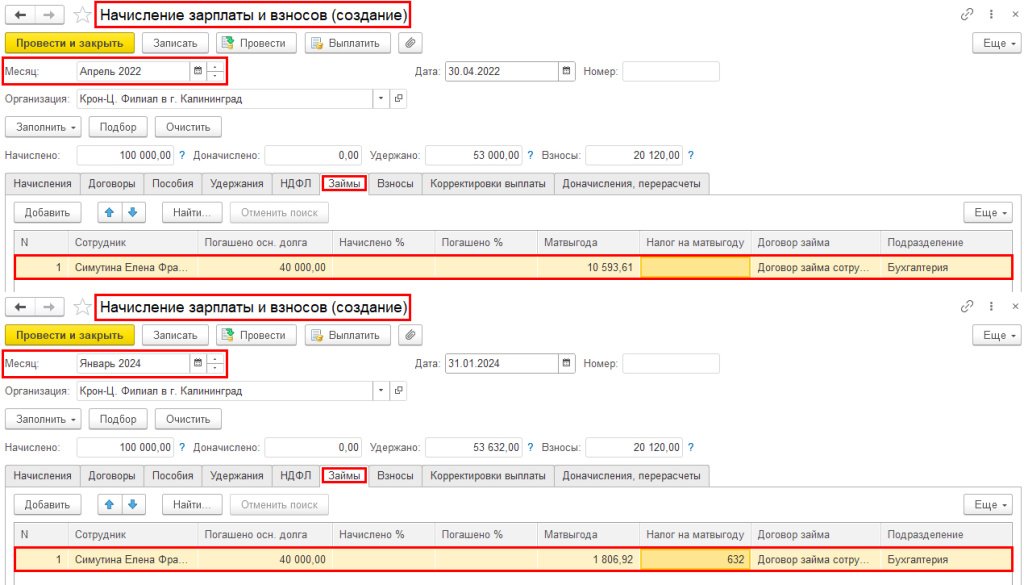

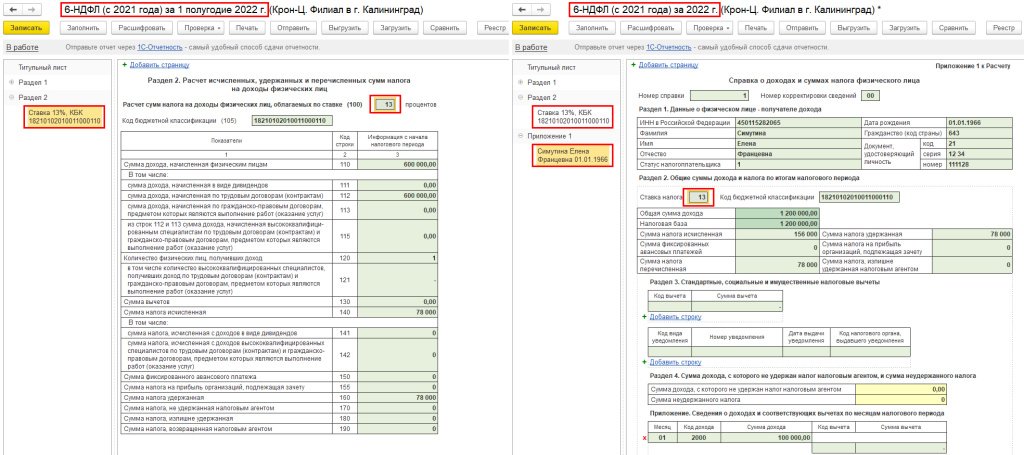

После проведения документа Договор займа сотруднику и создания документа Начисление зарплаты и взносов во вкладке Займы не будет рассчитан Налог на матвыгоду (рис. 3), а сумма Матвыгоды не будет отражена в Разделе 2 отчета 6-НДФЛ за квартал, полугодие, девять месяцев и 2022 год, а также в Справках о доходах и суммах налога физических лиц в Приложении 1 за 2022 год (рис. 4).

Рис. 3. Создание документов «Начисление зарплаты и взносов» за апрель 2022 и январь 2024 в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Рис. 4. Отчет 6-НДФЛ (с 2021 года) за 1-е полугодие 2022 года и за 2022 год без отражения суммы доходов в виде материальной выгоды в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Внимание! Сумма доходов в виде материальной выгоды по-прежнему будет отражена в аналитических Отчетах по налогам и взносам как Натуральный доход (основная налоговая база) с кодом дохода 2610.

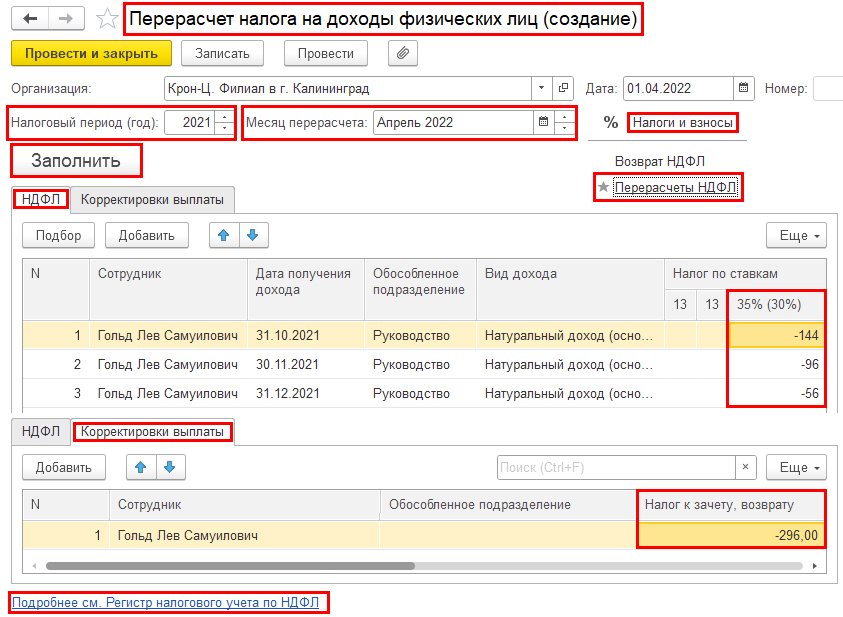

Для перерасчета НДФЛ с ранее полученных доходов в виде материальной выгоды в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3 необходимо создать документ Перерасчет налога на доходы физических лиц за 2021 год по ссылке Перерасчеты НДФЛ. Создавать документы по ссылке Операции учета НДФЛ в обновленных версиях программы не нужно. Благодаря обновленному алгоритму, по кнопке Заполнить в документ автоматически попадут сотрудники и суммы Налога по ставкам 35% (30%) во вкладке НДФЛ, а также суммы Налога к зачету, возврату во вкладке Корректировки выплаты (рис. 5) со знаком минус.

Рис. 5. Создание и заполнение документа «Перерасчет налога на доходы физических лиц» в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Внимание! Суммы налога будут отражены в Регистре налогового учета по НДФЛ со знаком минус.

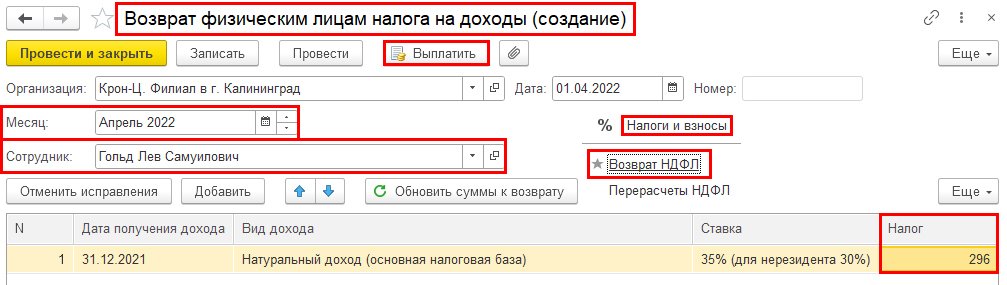

После проведения документа Перерасчет налога на доходы физических лиц необходимо получить от сотрудников заявления на возврат налога и по каждому сотруднику создать документ Возврат физическим лицам налога на доходы по ссылке Возврат НДФЛ. При выборе сотрудника таблица документа заполнится автоматически.

Рис. 6. Создание и заполнение документа «Возврат физическим лицам налога на доходы по каждому сотруднику» в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Выплату по документу можно произвести С авансом, В межрасчетный период или С зарплатой.

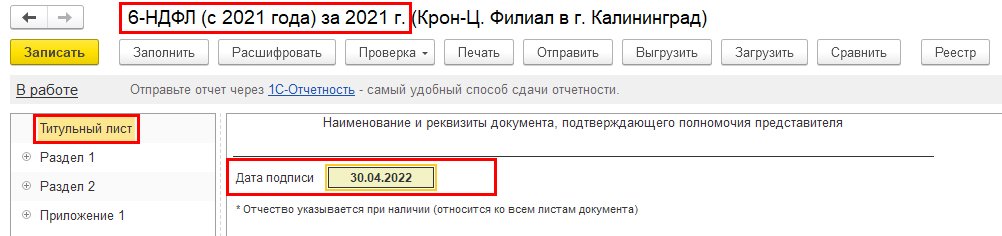

Внимание! Документы Перерасчеты НДФЛ и Возврат НДФЛ регистрируют суммы налога последним днем месяца (в примере – 30.04.2022). Для правильного заполнения корректирующего отчета 6-НДФЛ за 2021 год дата подписи на титульном листе должна быть 30.04.2022 или позже (рис. 7).

Рис. 7. Дата подписи на титульном листе корректирующего отчета 6-НДФЛ (с 2021 года) за 2021 год в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

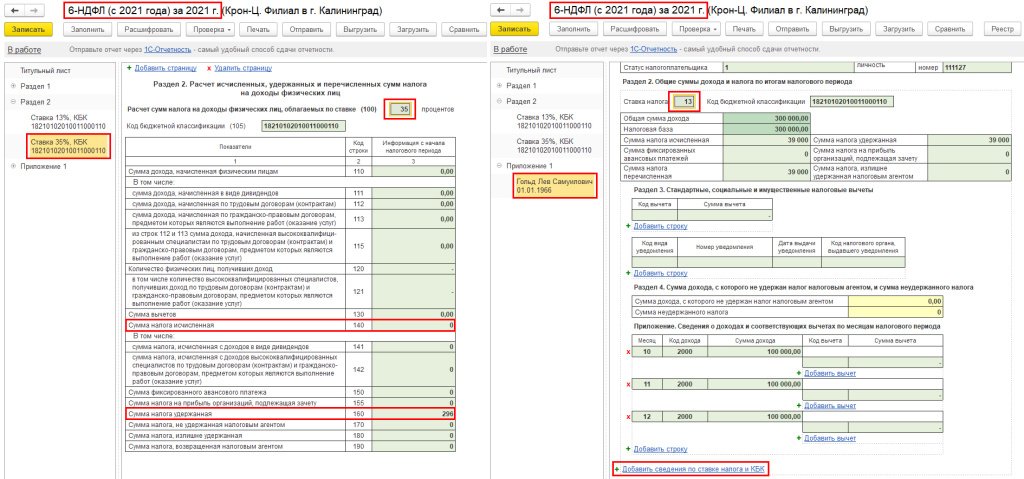

После проведения документов Перерасчеты НДФЛ и Возврат НДФЛ в корректирующем отчете 6-НДФЛ за 2021 год в разделе 2 по ставке 35% будет отражена сумма налога удержанная по коду строки 160. Строка 140 – Сумма налога исчисленная – должна быть пустой. При появлении суммы исчисленного налога в строке 140 необходимо проверить и изменить дату подписи на титульном листе корректирующего отчета 6-НДФЛ (рис. 7). В Справках о доходах и суммах налога физических лиц в Приложении 1 суммы дохода и налог по ставке 35% отражаться не будут (рис. 8).

Рис. 8. Заполнение корректирующего отчета 6-НДФЛ (с 2021 года) за 2021 года в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Если на дату создания корректирующего отчета 6-НДФЛ от сотрудников нельзя получить заявления на возврат налога и оформить документы Возврат НДФЛ, в разделе 2 по ставке 35% по сотрудникам будет заполнена строка 180 – Сумма налога, излишне удержанная. В Справках о доходах и суммах налога физических лиц в Приложении 1 по сотрудникам необходимо добавить и заполнить вручную сведения по ставке налога, КБК и строки с суммами налога удержанного и суммами налога, излишне удержанного налоговым агентом (рис. 8).

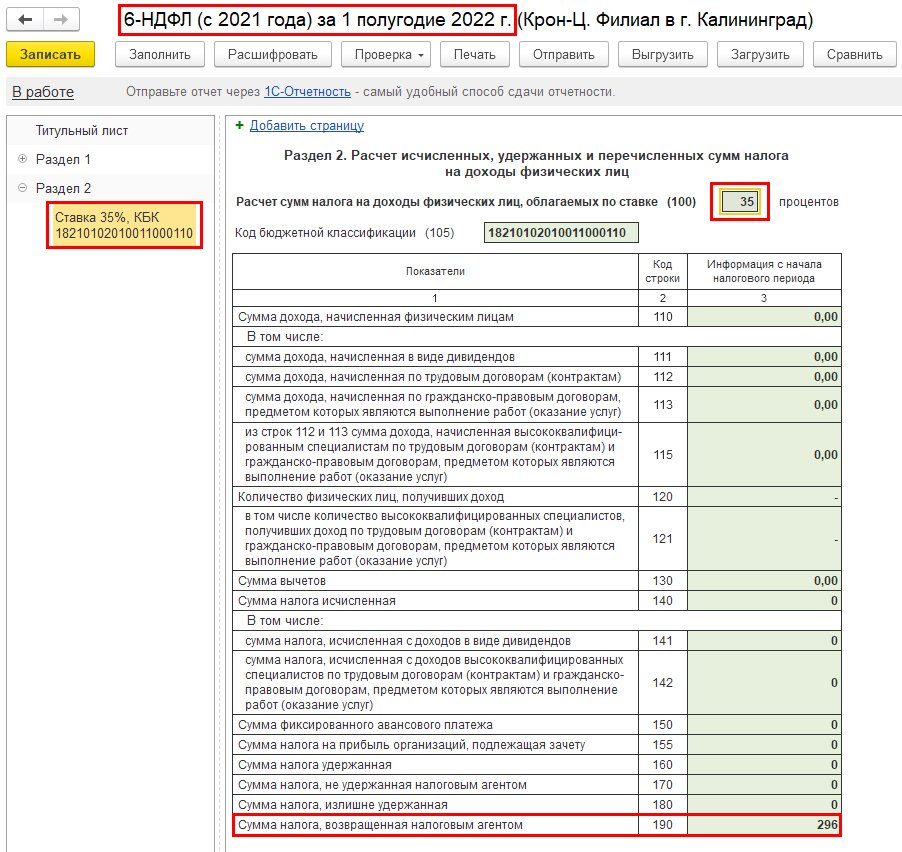

Сумма налога, возвращенная налоговым агентом, отразится по строке 190 в разделе 2 отчета 6-НДФЛ за полугодие 2022 года после проведения документов Возврат НДФЛ (рис. 9).

Рис. 9. Отчет 6-НДФЛ (с 2021 года) за 1-е полугодие 2022 года с отражением суммы налога, возвращенной налоговым агентом, в новых релизах 3.1.21.75 и 3.1.18.435 конфигурации «Зарплата и управление персоналом» ред. 3

Внимание! Для освобождения от НДФЛ доходов в виде материальной выгоды в ранних версиях конфигурации «Зарплата и управление персоналом» ред. 3 без обновления и реализованного механизма исключения периодов и автоматического перерасчета, описанного выше, необходимо:

-

заполнить документы Изменение условий договора займа и снять флаг Материальная выгода облагается НДФЛ. В строке Комментарий можно оставить запись о необходимости создания в 2024 году второго документа-изменения, но уже с установленным флагом обложения НДФЛ по умолчанию, если срок выдачи займа превышает установленный законом период освобождения от НДФЛ. Первичные документы изменять нельзя;

-

сторнировать суммы полученного дохода в документе Операция учета НДФЛ по ссылке Операции учета НДФЛ по каждому сотруднику;

-

заполнить документ Перерасчет налога на доходы физических лиц по ссылке Перерасчеты НДФЛ за выбранный налоговый период;

-

заполнить документы Возврат физическим лицам налога на доходы по ссылке Возврат НДФЛ по каждому сотруднику, если получено соответствующее заявление от сотрудника на возврат налога.