Объекты незавершенного строительства относятся к недвижимому имуществу (п. 1 ст. 130 ГК РФ). На объект незавершенного строительства, который планируется продать, должно быть зарегистрировано право собственности (п. 16 Приложения к информационному письму Президиума ВАС РФ от 16.02.2001 № 59).

Передача недвижимости продавцом и принятие ее покупателем производятся по передаточному акту или иному документу о передаче (п. 1 ст. 556 ГК РФ).

Право собственности на объект недвижимого имущества возникает у покупателя с момента государственной регистрации такого права, если иное не установлено законом (п. 2 ст. 223, п. 1 ст. 551 ГК РФ, ч. 6 ст. 1 Федерального закона от 13.07.2015 № 218-ФЗ).

За государственную регистрацию права собственности на объект недвижимости уплачивается государственная пошлина в размере 22 000 руб. (ст. 17 Закона № 218-ФЗ, пп. 22 п. 1 ст. 333.33 НК РФ).

Бухгалтерский учет строительства объектов основных средств

Затраты на строительство объектов основных средств относятся к капитальным вложениям (пп. "б" п. 5 ФСБУ 26/2020 "Капитальные вложения", утв. приказом Минфина России от 17.09.2020 № 204н).

В целях бухгалтерского учета (БУ) затраты на строительство объектов основных средств (ОС) отражаются на счете 08 "Вложения во внеоборотные активы" (субсчет 08.3 "Строительство объектов основных средств", Инструкция по применению Плана счетов бухгалтерского учета, утв. приказом Минфина России от 31.10.2000 № 94н).

Объект незавершенного строительства, который выбывает в результате продажи, списывается с бухгалтерского учета в отчетном периоде его продажи (пп. "а" п. 19, п. 20 ФСБУ 26/2020).

Разница между суммой балансовой стоимости списываемых капитальных вложений и затрат на их выбытие с одной стороны и поступлениями от их выбытия с другой стороны признается расходом или доходом периода, в котором списываются эти капитальные вложения (п. 22 ФСБУ 26/2020).

Доходы и расходы от реализации объекта незавершенного строительства в учете можно отразить развернуто (п. 11 ПБУ 10/99 "Расходы организации", утв. приказом Минфина России от 06.05.1999 № 33н, п. 7 ПБУ 9/99 "Доходы организации", утв. приказом Минфина России от 06.05.1999 № 32н): по кредиту счета 91.1 "Прочие доходы" - поступления от продажи, по дебету счета 91.2 "Прочие расходы" - балансовую стоимость, затраты на продажу, сумму начисленного НДС. При этом в отчете о финансовых результатах результат от продажи объекта незавершенного строительства должен быть отражен свернуто (п. 22 ФСБУ 26/2020):

-

по строке 2340 "Прочие доходы" - если доход от продажи превышает расходы от выбытия;

-

по строке 2350 "Прочие расходы" - если расходы от выбытия превышают доход от продажи.

В соответствии с рекомендациями Минфина России (письма от 27.01.2012 № 07-02-18/01, от 22.03.2011 № 07-02-10/20) до момента признания прочих доходов и расходов (до государственной регистрации перехода права собственности на недвижимое имущество) продавец может отражать выбывший объект на счете 45 "Товары отгруженные" (субсчет 45.04 "Переданные объекты недвижимости").

В бухгалтерском балансе такие объекты отражаются в составе оборотных активов.

Затраты на уплату госпошлины за государственную регистрацию права собственности на объект незавершенного строительства у продавца относятся на прочие расходы организации (п. 11 ПБУ 10/99).

Обратите внимание, если принято соответствующее решение руководства о продаже объекта незавершенного строительства, начаты действия по подготовке его к продаже (заключено соглашение о продаже и др.), то этот объект капитальных вложений необходимо переклассифицировать в долгосрочный актив к продаже (ДАП) (п. 10.1 ПБУ 16/02 "Информация по прекращаемой деятельности", утв. приказом Минфина России от 02.07.2002 № 66н).

Долгосрочные активы к продаже (ДАП) учитываются в составе оборотных активов обособленно от других активов.

Подробнее о переводе ОС в долгосрочный актив к продаже (ДАП) и последующая его реализация и об отражении в "1С:Бухгалтерии 8" (ред. 3.0) см. в разделе .

Объект внеоборотных активов, планируемый к продаже, можно не переклассифицировать в ДАП:

-

если организация имеет право на упрощенные способы ведения бухгалтерского учета (п. 3.1 ПБУ 16/02);

-

если между датой принятия решения о продаже объекта и фактической датой его продажи не требуется представлять бухгалтерскую (финансовую) отчетность (годовую или промежуточную) (по аналогии с п. 7 Рекомендации Фонда "Национальный негосударственный регулятор бухгалтерского учета "Бухгалтерский методологический центр" (Фонд "НРБУ "БМЦ") от 30.03.2022 Р-138/2022-КпР "Ценности от выбытия и содержания основных средств", принята Комитетом по рекомендациям 30.03.2022).

Налоговый учет продажи объекта незавершенного строительства

Налог на прибыль

В целях налогового учета по налогу на прибыль выручка от реализации объекта недвижимости (за вычетом предъявленного покупателю НДС) признается доходом от реализации на дату передачи объекта покупателю по передаточному акту или иному документу о передаче (пп. 1, абз. 5 п. 1 ст. 248, п. 1, п. 2 ст. 249, абз. 2 п. 3 ст. 271 НК РФ). Этот момент не зависит от даты государственной регистрации права собственности покупателя на это имущество.

Организация-продавец вправе уменьшить доходы от реализации имущества на цену приобретения (создания) этого имущества (п. 1, пп. 2 п. 1 ст. 268 НК РФ).

В общем случае государственная пошлина за государственную регистрацию права собственности на объект незавершенного строительства включается в состав прочих расходов (как федеральный сбор), связанных с производством и реализацией, на дату ее начисления (пп. 1 п. 1 ст. 264, пп. 1 п. 7 ст. 272 НК РФ). Но в данном случае госпошлину можно рассматривать и как расход, связанный с реализацией объекта незавершенного строительства, и учесть при определении налоговой базы в периоде реализации объекта (абз. 6 пп. 3 п. 1 ст. 268 НК РФ).

Если от реализации объекта незавершенного строительства получен убыток, то он учитывается единовременно в полной сумме на основании пункта 2 статьи 268 НК РФ.

Так как объект незавершенного строительства еще не является основным средством (амортизируемым имуществом), то специальный порядок признания убытка, изложенный в пункте 3 статьи 268 НК РФ, к нему не применяется.

НДС

Реализация недвижимого имущества на территории РФ (в том числе объектов незавершенного строительства) в общем случае признается объектом обложения по НДС (п. 1 ст. 146 НК РФ). Моментом определения налоговой базы по НДС признается день передачи имущества покупателю по передаточному акту или иному документу о передаче (п. 16 ст. 167 НК РФ).

Налог на имущество

Недвижимое имущество является объектом обложения налогом на имущество (п. 1 ст. 374 НК РФ). Плательщиком налога на имущество является собственник недвижимого имущества, обязанность по уплате налога сохраняется у продавца до момента регистрации перехода права собственности на это имущество к покупателю.

В зависимости от вида недвижимого имущества налоговая база по нему может определяться как среднегодовая или кадастровая стоимость (ст. 375 НК РФ).

В разделе "Консультации по законодательству" см. подробнее: ; ; .

Отражение в "1С:Бухгалтерии 8" продажи объекта незавершенного строительства

Рассмотрим операции по реализации объектов незавершенного строительства на примере.

Пример

Оплата госпошлины за регистрацию права собственности на объект НС

Отражение уплаты государственной пошлины регистрируется с помощью документа Списание с расчетного счета: раздел Банк и касса - Банковские выписки.

Следует создать документ по кнопке Списание или открыть ранее созданный/загруженный из системы "Клиент-банк" документ. Затем выбрать Вид операции - "Уплата налога".

По ссылке под полем Получатель нужно открыть и заполнить форму Отражение в бухгалтерском учете:

-

в поле Счет дебета выбрать счет 68.10 "Прочие налоги и сборы";

-

в поле Виды платежей в бюджет - "Налог (взносы): начислено / уплачено";

-

в поле Уровни бюджетов - "Федеральный бюджет".

В поле Статья расходов выбирается (при необходимости создается новая) статья движения денежных средств с видом движения "Прочие платежи по текущим операциям" (в "Отчете о движении денежных средств" сумма будет отражена в строке 4129 "Прочие платежи").

Затем следует проверить/заполнить остальные поля документа, установить флаг Подтверждено выпиской банка и нажать кнопку Провести. По кнопке ДтКт можно посмотреть результат проведения документа.

Учет госпошлины в составе расходов

Государственная пошлина учитывается в составе расходов с помощью документа Операция: раздел Операции - Операции, введенные вручную, по кнопке Создать, вид документа Операция. Следует заполнить табличную часть по кнопке Добавить:

-

в колонке Дебет указать счет учета расходов по уплате госпошлины: счет 91.02 "Прочие расходы" и аналитику к нему (статья прочих доходов и расходов с видом статьи "Налоги и сборы" и установленным флагом Принимается к налоговому учету);

-

в колонке Кредит указать счет 68.10 "Прочие налоги и сборы" и аналитику к нему;

-

в колонках Сумма и Сумма НУ Дт указать сумму уплаченной госпошлины для бухгалтерского и налогового учета.

Для вывода на печать бухгалтерской справки используется кнопка Бухгалтерская справка, затем следует нажать кнопку Записать и закрыть.

Реализация объекта НС (передача по акту без перехода права собственности)

Передача объекта НС по акту без перехода права собственности

Последовательность отражения реализации объекта НС (передачи по акту без перехода права собственности):

-

признание в НУ дохода от продажи объекта НС;

-

передача покупателю без перехода права собственности объекта НС;

-

учет в расходах в НУ стоимости переданного покупателю объекта НС.

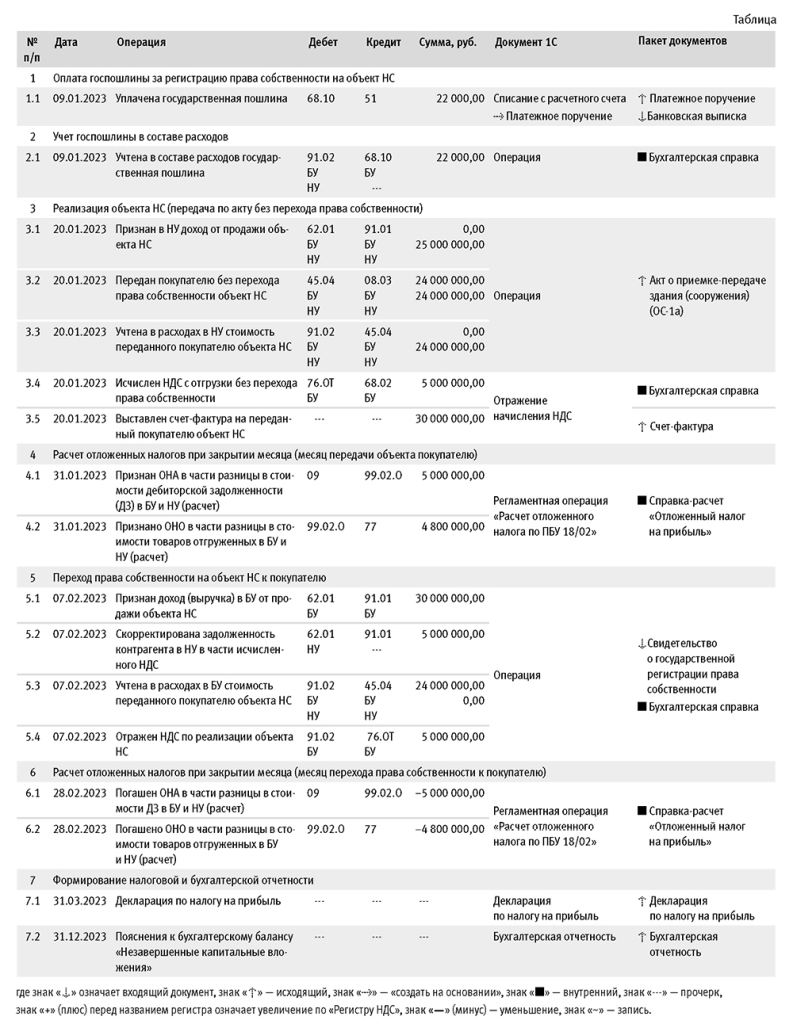

Используется документ Операция (рис. 1): раздел Операции - Операции, введенные вручную, кнопка Создать, вид документа Операция.

Рис. 1

В поле от указывается дата передачи объекта незавершенного строительства (без перехода права собственности на него) покупателю по передаточному акту.

Табличная часть заполняется по кнопке Добавить:

1. Проводка № 1 ("Признан доход в НУ от продажи объекта НС"):

-

в колонке Дебет указывается счет учета расчетов с покупателем, выберите покупателя недвижимости и договор с ним;

-

в колонке Кредит - счет 91.01 "Прочие доходы" и аналитика к нему (статья прочих доходов и расходов с видом "Реализация объектов строительства" и установленным флагом Принимается к налоговому учету);

-

колонка Сумма не заполняется (доход в БУ будет признан на дату перехода права собственности на объект недвижимости, см. операцию 5.1 "Признан доход (выручка) в БУ от продажи объекта НС" в таблице);

-

в колонках Сумма НУ Дт и Сумма НУ Кт указывается доход для целей исчисления налога на прибыль (выручка без НДС).

2. Проводка № 2 ("Передан покупателю без перехода права собственности объект НС"):

-

в колонке Дебет указывается счет 45.04 "Переданные объекты недвижимости" и аналитика к нему (контрагент и объект строительства; для отражения объекта строительства создается новый элемент в справочнике Основные средства с группой учета ОС "Другие виды основных средств", созданный элемент выполняет техническую функцию и не влияет на отражение операции в бухгалтерской отчетности);

-

в колонке Кредит указывается счет капитальных вложений 08.03 "Строительство объектов основных средств" и аналитика к нему (объект строительства, статья затрат с видом расхода "Прочие расходы" и способ строительства);

-

в колонках Сумма, Сумма НУ Дт, Сумма НУ Кт указывается себестоимость объекта незавершенного строительства - 24 000 000,00 руб.

3. Проводка № 3 ("Учтена в расходах в НУ стоимость переданного покупателю объекта НС"):

-

в колонке Дебет указывается счет 91.02 "Прочие расходы" и аналитика к нему (та же статья прочих доходов и расходов с видом "Реализация объектов строительства" и установленным флагом Принимается к налоговому учету, что и в проводке 1);

-

в колонке Кредит указывается счет 45.04 "Переданные объекты недвижимости" и аналитика к нему (те же контрагент и объект строительства, что и в проводке 2);

-

колонка Сумма не заполняется (расход в БУ будет признан на дату перехода права собственности на объект недвижимости, см. операцию 5.3 "Учтена в расходах в БУ стоимость переданного покупателю объекта НС");

-

в колонках Сумма НУ Дт и Сумма НУ Кт указывается себестоимость объекта (24 000 000,00 руб.).

Затем следует нажать кнопку Записать и закрыть.

Исчисление НДС с отгрузки без перехода права собственности

Для исчисления НДС с отгрузки без перехода права собственности используется документ Отражение начисления НДС: раздел Операции - Отражение начисления НДС, по кнопке Создать. Документ следует Заполнить. В поле от указывается дата начисления НДС - дата передачи объекта незавершенного строительства по передаточному акту. В полях Контрагент и Договор выбирается покупатель и договор с ним.

В поле Код вида операции выбирается код "01" - "Реализация товаров, работ, услуг и операции, приравненные к ней". Устанавливается флаг Формировать проводки.

На закладке Товары и услуги заполняется табличная часть по кнопке Добавить:

-

Вид ценности - "Объекты незавершенного строительства";

-

в колонке Номенклатура по ссылке Показать все сначала выбирается тип данных Объект строительства, затем сам объект из справочника Объекты строительства (наименование объекта отразится в печатной форме счета-фактуры);

-

заполняются колонки Цена, % НДС, Счет учета НДС (76.ОТ "НДС, начисленный по отгрузке") и другие.

Затем нужно нажать кнопку Провести.

По кнопке ДтКт можно посмотреть результат проведения документа.

Согласно пункту 16 статьи 167 НК РФ, моментом определения налоговой базы по налогу на добавленную стоимость признается день передачи недвижимого имущества покупателю этого имущества по передаточному акту или иному документу о передаче.

На сумму НДС (5 000 000,00 руб.) сформирована проводка по дебету счета 76.ОТ "НДС, начисленный по отгрузке" и кредиту счета 68.02 "Налог на добавленную стоимость".

Обратите внимание, одновременно с проводкой формируется запись в регистр накопления НДС Продажи, отражающая начисление НДС к уплате в бюджет. Эта запись необходима для формирования книги продаж.

Выставлен счет-фактура на переданный покупателю объект НС

Для формирования документа Счет-фактура выданный следует нажать кнопку Выписать счет-фактуру в документе Отражение начисления НДС. Автоматически будет создан документ Счет-фактура выданный, его поля будут заполнены данными из документа-основания, а в форме документа-основания появится ссылка на созданный документ.

По ссылке нужно открыть документ Счет-фактура выданный и проверить заполнение его полей.

Поле Код вида операции заполняется автоматически значением "01", которое соответствует отгрузке (передаче) или приобретению товаров, работ, услуг (включая посреднические услуги) согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@@.

Документ не формирует проводок.

Расчет отложенных налогов при закрытии месяца (месяц передачи объекта покупателю)

Порядок расчета отложенного налогового актива (ОНА) и отложенного налогового обязательства (ОНО) при закрытии месяца (месяц передачи объекта покупателю):

-

признан ОНА в части разницы в стоимости ДЗ в БУ и НУ;

-

признано ОНО в части разницы в стоимости товаров отгруженных в БУ и НУ.

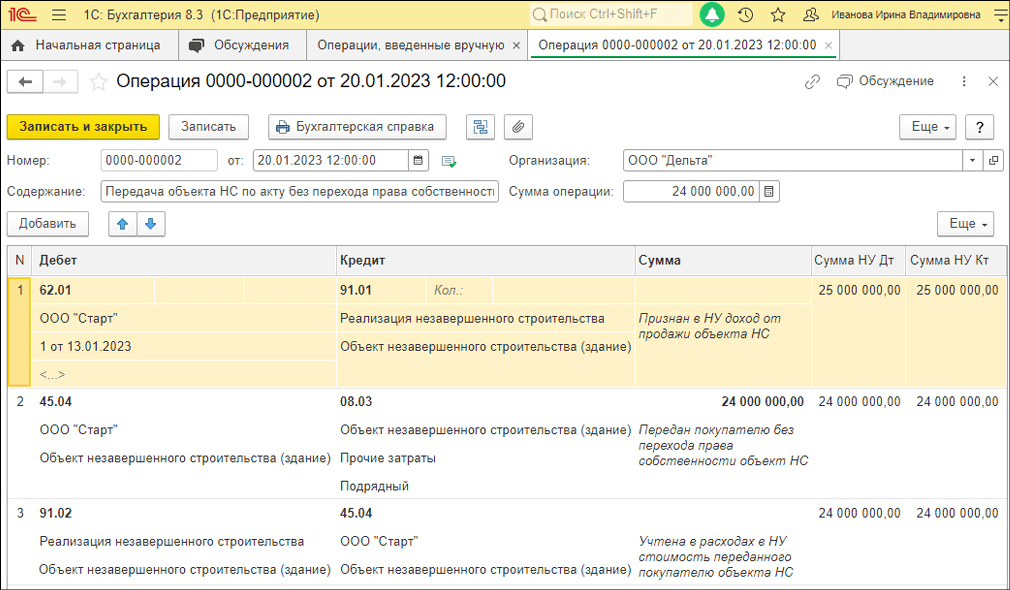

Регламентная операция Расчет отложенного налога по ПБУ 18 выполняется в составе обработки Закрытие месяца: раздел Операции - Закрытие месяца.

Устанавливается месяц закрытия ("Январь 2023"), затем следует нажать кнопку Выполнить закрытие месяца.

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 можно выбрать Показать проводки и посмотреть результат выполнения:

1. Проводка № 1: признан отложенный налоговый актив в части разницы в стоимости дебиторской задолженности в БУ и НУ на сумму 5 000 000,00 руб.

Расчет: (Налоговая стоимость ДЗ (счет 62.01) на 31.01.2023 - Балансовая стоимость ДЗ (счет 62.01) на 31.01.2023) х 20 % = (25 000 000,00 - 0,00) х 20 % = 5 000 000,00 руб.

2. Проводка № 2: признано отложенное налоговое обязательство в части разницы в стоимости товаров отгруженных в БУ и НУ на сумму 4 800 000,00 руб.

Расчет: (Балансовая стоимость переданного объекта НС (счет 45.04) на 31.01.2023 - Налоговая стоимость переданного объекта НС (счет 45.04) на 31.01.2023) х 20 % = (24 000 000,00 - 0,00) х 20 % = 4 800 000,00 руб.

Расчет сумм отложенных налоговых активов и обязательств можно проанализировать с помощью справки-расчета Отложенный налог на прибыль (рис. 2) (раздел Операции - Справки-расчеты - Отложенный налог на прибыль или по кнопке Справки-расчеты в форме обработки Закрытие месяца или ссылке с названием регламентной операции в форме обработки Закрытие месяца).

Рис. 2

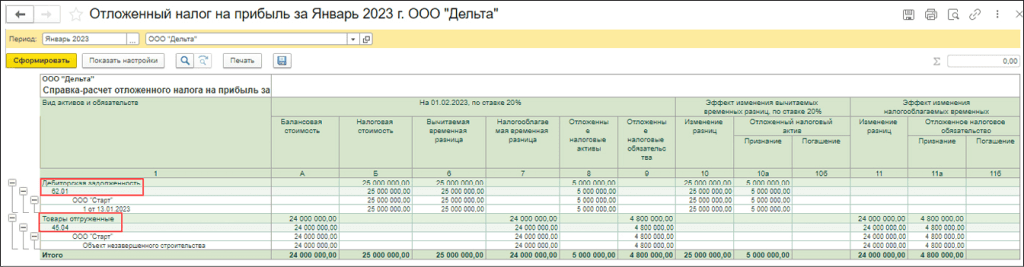

Переход права собственности на объект НС к покупателю

Порядок отражения перехода права собственности на объект НС к покупателю:

-

признан доход (выручка) в БУ от продажи объекта НС;

-

скорректирована задолженность контрагента в НУ в части исчисленного НДС;

-

учтена в расходах в БУ стоимость переданного покупателю объекта НС;

-

отражен НДС по реализации объекта НС.

Создается документ Операция (рис. 3): раздел Операции - Операции, введенные вручную, по кнопке Создать, вид документа Операция.

Рис. 3

В поле от указывается дата перехода права собственности на объект НС к покупателю.

Заполняется табличная часть документа по кнопке Добавить:

1. Проводка № 1 ("Признан доход (выручка) в БУ от продажи объекта НС"):

-

в колонке Дебет указывается счет учета расчетов с покупателем, выбирается покупатель и договор с ним;

-

в колонке Кредит указывается счет 91.01 "Прочие доходы" и аналитика к нему (статья прочих доходов и расходов с видом статьи "Реализация объектов строительства";

-

в колонке Сумма указывается выручка, включая НДС;

-

колонки Сумма НУ Дт и Сумма НУ Кт не заполняются.

2. Проводка № 2 ("Скорректирована задолженность контрагента в НУ в части исчисленного НДС"):

-

в колонке Дебет указывается счет учета расчетов с покупателем, выбирается покупатель и договор;

-

в колонке Кредит - счет 91.01 "Прочие доходы" и аналитика к нему (статья прочих доходов и расходов с видом статьи "Реализация объектов строительства";

-

в колонке Сумма НУ Дт - сумма НДС;

-

колонки Сумма и Сумма НУ Кт не заполняются.

3. Проводка № 3 ("Учтена в расходах в БУ стоимость переданного покупателю объекта НС"):

-

в колонке Дебет указывается счет 91.02 "Прочие расходы" и аналитика к нему (статья прочих доходов и расходов с видом статьи "Реализация объектов строительства";

-

в колонке Кредит - счет 45.04 "Переданные объекты недвижимости" и аналитика к нему (контрагент и объект строительства);

-

в колонке Сумма - себестоимость объекта незавершенного строительства (24 000 000,00 руб.);

-

колонки Сумма НУ Дт и Сумма НУ Кт не заполняются.

4. Проводка № 4 ("Отражен НДС по реализации объекта НС"):

-

в колонке Дебет указывается счет 91.02 "Прочие расходы" и аналитика к нему (статья прочих доходов и расходов с видом статьи "Реализация объектов строительства");

-

в колонке Кредит - счет 76.ОТ "НДС, начисленный по отгрузке" и аналитика к нему;

-

в колонках Сумма - сумма ранее исчисленного с реализации НДС (5 000 000,00 руб.);

-

колонки Сумма НУ Дт и Сумма НУ Кт не заполняются.

Затем нужно нажать кнопку Записать и закрыть.

Расчет ОНА и ОНО при закрытии месяца (месяц перехода права собственности к покупателю)

Порядок расчета отложенных налогов при закрытии месяца (месяц перехода права собственности к покупателю):

-

погашен ОНА в части разницы в стоимости ДЗ в БУ и НУ;

-

погашено ОНО в части разницы в стоимости товаров отгруженных в БУ и НУ.

Регламентная операция Расчет отложенного налога по ПБУ 18 выполняется в составе обработки Закрытие месяца: раздел Операции - Закрытие месяца.

Следует установить месяц закрытия ("Февраль 2023"), нажать кнопку Выполнить закрытие месяца.

По ссылке с названием регламентной операции Расчет отложенного налога по ПБУ 18 можно выбрать Показать проводки и посмотреть результат выполнения.

Ранее признанные отложенный налоговый актив и отложенное налоговое обязательство полностью погашаются в том отчетном периоде, в котором отражена реализация объекта незавершенного строительства в БУ:

1. Проводка № 1: погашен отложенный налоговый актив в части разницы в стоимости дебиторской задолженности в БУ и НУ на сумму 5 000 000,00 руб.

Расчет: (Изменение (увеличение) балансовой стоимости ДЗ (счет 62.01) в феврале 2023 года - Изменение налоговой стоимости ДЗ (счет 62.01) в феврале 2023 года) х 20 % = (25 000 000,00 - 0,00) х 20 % = 5 000 000,00 руб.

2. Проводка № 2: погашено отложенное налоговое обязательство в части разницы в стоимости товаров отгруженных в БУ и НУ на сумму 4 800 000,00 руб.

Расчет: (Изменение (уменьшение) балансовой стоимости переданного НС (счет 45.04) в феврале 2023 года - Изменение налоговой стоимости переданного НС (счет 45.04) в феврале 2023 года) х 20 % = (24 000 000,00 - 0,00) х 20 % = 4 800 000,00 руб.

Обратите внимание, уменьшение (погашение) ОНО и ОНА в течение текущего года отражается проводкой с той же корреспонденцией счетов, что и признание, но со знаком "минус" (сторно), в течение следующих лет - обратной проводкой со знаком "плюс".

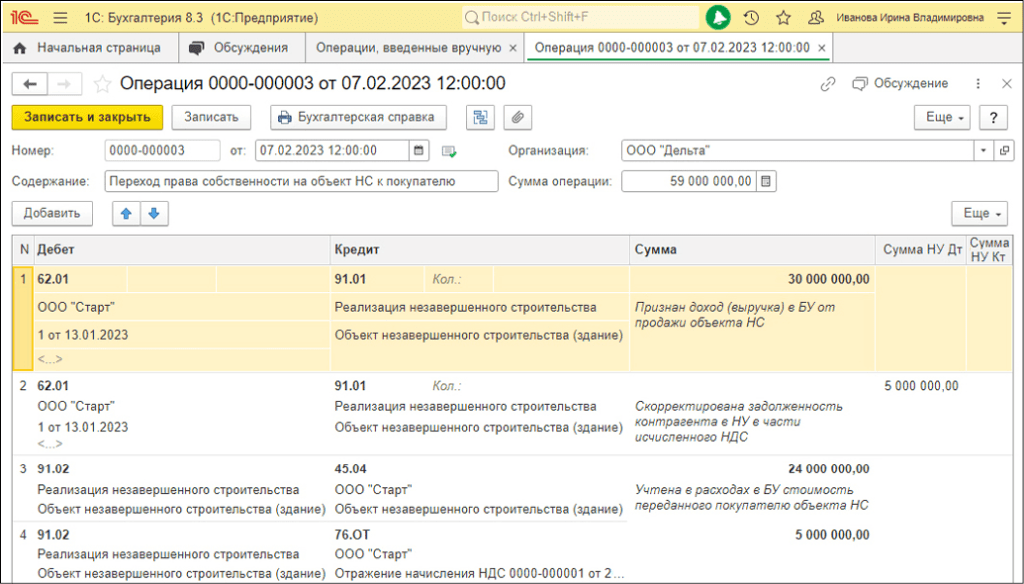

Формирование налоговой и бухгалтерской отчетности

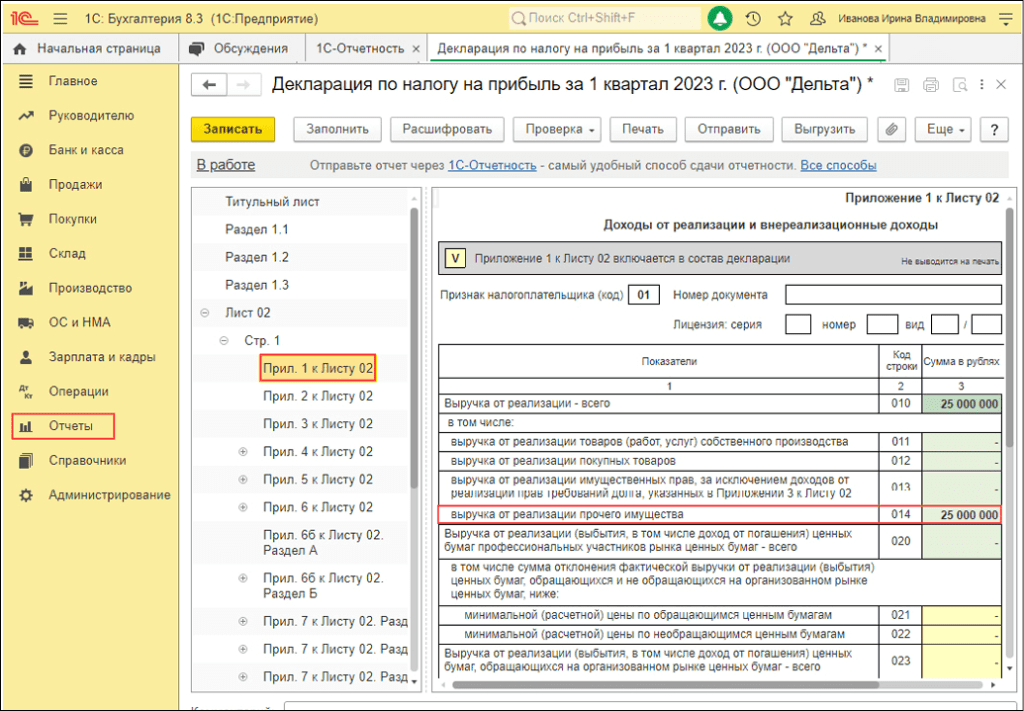

Декларация по налогу на прибыль

Декларация по налогу на прибыль формируется в едином рабочем месте 1С-Отчетность: раздел Отчеты - Регламентированные отчеты - Декларация по налогу на прибыль.

Устанавливается период формирования отчета (I квартал 2023 года), и затем следует нажать кнопку Заполнить.

В декларации по налогу на прибыль за отчетный (налоговый) период, в котором отражен факт передачи объекта незавершенного строительства покупателю по передаточному акту или иному документу о передаче, указывается (п.п. 6.1, 7.1, 7.5 Порядка заполнения декларации, утв. приказом ФНС России от 23.09.2019 № ММВ-7-3/475@, в ред. приказа от 17.08.2022 № СД-7-3/753@):

-

в Приложении № 1 к Листу 02 (рис. 4) по строке 014 "выручка от реализации прочего имущества" - доход от продажи объекта незавершенного строительства 25 000 000,00 руб.;

-

-

в Приложении № 2 к Листу 02:

- по строке 041 "суммы налогов и сборов, страховых взносов, начисленные в порядке, установленном законодательством Российской Федерации о налогах и сборах, за исключением налогов, перечисленных в статье 270 Налогового кодекса Российской Федерации " - государственная пошлина, уплаченная за государственную регистрацию права собственности на объект незавершенного строительства 22 000,00 руб.;

- по строке 060 "Цена приобретения реализованного прочего имущества и расходы, связанные с его реализацией" - себестоимость объекта незавершенного строительства 24 000 000,00 руб.

Расшифровать суммы в налоговой декларации можно по кнопке Расшифровать (рис. 4), затем в последующих отчетах - по двойному щелчку мыши на соответствующей ячейке.

Рис. 4

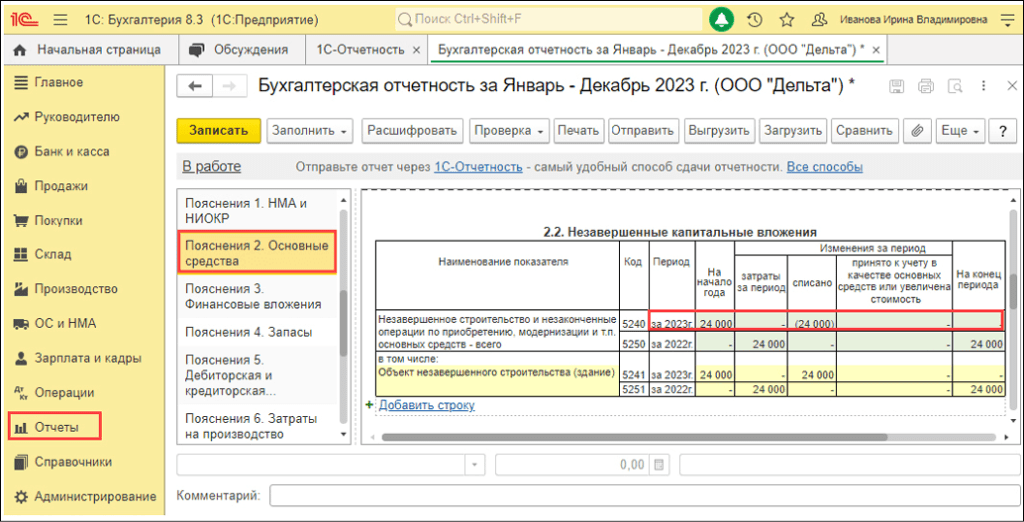

Пояснения к бухгалтерскому балансу "Незавершенные капитальные вложения"

Сформируем пояснения к бухгалтерскому балансу "Незавершенные капитальные вложения" в едином рабочем месте 1С:Отчетность: раздел Отчеты - Регламентированные отчеты - Бухгалтерская отчетность (с 2011 года).

Устанавливается период формирования отчета ("Январь - Декабрь 2023 года").

Затем следует сформировать отчетность по кнопке Заполнить - Все отчеты.

Выделяется в окне слева отчет Пояснения 2. Основные средства, в окне справа находится раздел "2.2 Незавершенные капитальные вложения" (рис. 5).

Рис. 5

В разделе "Инструкции по учету в программах "1С" можно найти еще больше полезных материалов .

От редакции. См. также видеозапись онлайн-лекции Т. Максимовой, эксперта 1С, государственного советника Российской Федерации 3 класса, от 23.03.2023. С расписанием 1С:Лектория можно ознакомиться на сайте .