По договору поставки недостача товара может быть выявлена не только при приемке товара, но и позднее. Например, когда недовложение обнаруживается уже при вскрытии коробки. В статье эксперты 1С рассказывают на примере «1С:Бухгалтерии 8» редакции 3.0, как покупателю отразить в учете недопоставку, которая была обнаружена после приемки и оформлена Актом о расхождениях (ТОРГ-2).

Недопоставка товаров с оформлением Акта о расхождениях (ТОРГ-2)

В общепринятом понимании под недопоставкой товаров понимается поставка товара поставщиком в количестве меньшем, чем зафиксировано в договоре, в счете-фактуре, в товаросопроводительных документах и так далее.

При получении товаров в количестве, не соответствующем условию договора, покупатель вправе или потребовать передать недостающее количество товара, или отказаться от переданного товара и от его оплаты. А если товар оплачен, то потребовать от поставщика возврата уплаченной денежной суммы (п. 1 ст. 466 ГК РФ).

Факт расхождения количества товаров оформляется соответствующим актом, который является основанием для предъявления претензии поставщику. До 01.01.2013 при обнаружении расхождения при приемке товаров применялись акты по форме № ТОРГ-2 или по форме № ТОРГ-3, которые были утверждены постановлением Госкомстата России от 25.12.1998 № 132. С 01.01.2013 формы первичных учетных документов, содержащиеся в альбомах унифицированных форм первичной учетной документации, не являются обязательными к применению. При этом они могут использоваться для ведения бухгалтерского учета.

Также организации могут разрабатывать формы самостоятельно либо использовать предусмотренные принятыми органами негосударственного регулирования бухгалтерского учета рекомендации в области бухучета (см., например, информацию Минфина России № ПЗ-10/2012). В «1С:Предприятии» реализовано большинство унифицированных форм первичных учетных документов. Поэтому организации могут воспользоваться формами, содержащимися в программе, закрепив в учетной политике применение форм из альбомов, утв. Постановлениями Госкомстата России.

При обнаружении недопоставки после принятия к учету приобретенных товаров на основании товаросопроводительных документов покупатель по согласованию с поставщиком вносит исправления в данные бухгалтерского учета (БУ) и налогового учета (НУ).

При уменьшении стоимости приобретенных товаров в связи с уточнением их количества покупатель производит восстановление НДС в размере разницы между суммами налога, исчисленными исходя из стоимости приобретенных товаров (выполненных работ, оказанных услуг), переданных имущественных прав до и после такого уменьшения.

Восстановление НДС покупатель производит в налоговом периоде, на который приходится наиболее ранняя из следующих дат: дата получения первичных документов на изменение стоимости товаров (работ, услуг, имущественных прав) либо дата получения корректировочного счета-фактуры (пп. 4 п. 3 ст. 170 НК РФ).

1С:ИТС

В справочнике «Договоры: условия, формы, налоги» раздела «Консультации по законодательству» см. подробнее о том, . В этом же разделе в справочнике «Налог на добавленную стоимость» см., .

Отражение недопоставки товаров с ТОРГ-2 после приемки в «1С:Бухгалтерии 8»

Рассмотрим пример отражения в программе «1С:Бухгалтерия 8» редакции 3.0 у покупателя недопоставки товаров, выявленной после приемки, с составлением Акта о расхождениях (ТОРГ-2).

Пример

Организация ООО «Модный город» (покупатель) заключила с ООО «Торговый дом» (продавец) договор на поставку товаров на сумму 240 000,00 руб. (в т. ч. НДС 20 % — 40 000,00 руб.):

- 20.03.2020 — покупатель внес полную предоплату за товары;

- 30.03.2020 — покупатель принял поступившие товары;

- 02.04.2020 — покупатель обнаружил недопоставку товаров, сформировал и направил продавцу акт о расхождениях;

- 04.04.2020 — покупатель согласовал с поставщиком уменьшение цены договора и получил от поставщика корректировочный счет-фактуру;

- 06.04.2020 — покупатель получил от поставщика возвращенную сумму переплаты.

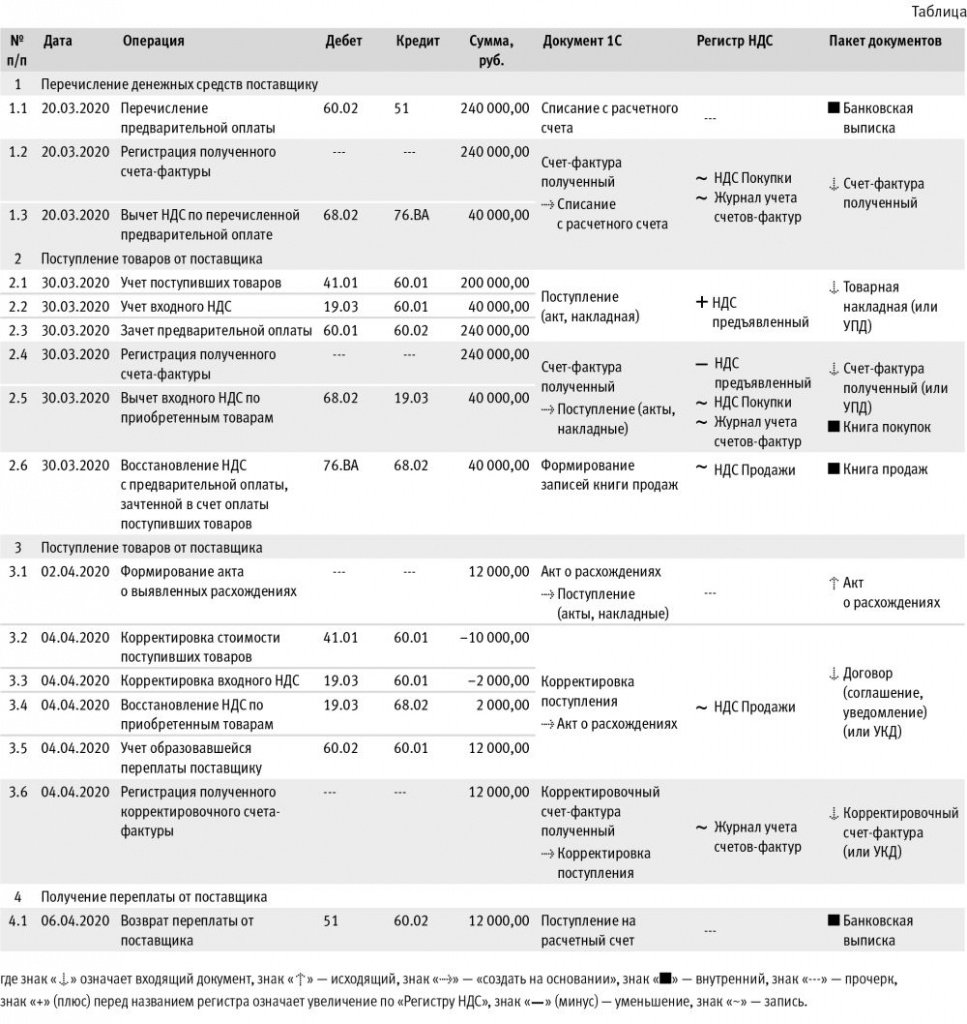

Последовательность операций приведена в таблице.

Перечисление денежных средств поставщику

Отражение в учете оплаты поставщику (операция 1.1 «Перечисление предварительной оплаты») в программе регистрируется с помощью документа Списание с расчетного счета с видом операции Оплата поставщику (раздел Банк и касса — подраздел Банк — Банковские выписки), который может быть создан вручную или сформирован на основании выгрузки из других внешних программ (например, «Клиент-банк»).

В результате проведения документа Списание с расчетного счета в регистр бухгалтерии вносится запись:

Дебет 60.02 Кредит 51

- на сумму перечисленной поставщику предоплаты в размере 240 000,00 руб.

В соответствии с пунктами 1, 3 статьи 168 НК РФ покупателю товаров, перечислившему сумму предоплаты, должен быть выставлен счет-фактура не позднее 5 календарных дней, считая со дня получения предоплаты продавцом.

Этот счет-фактура является основанием для принятия покупателем, перечислившим сумму оплаты, частичной оплаты в счет предстоящих поставок товаров (работ, услуг, имущественных прав), к вычету сумм налога, исчисленных и предъявленных продавцом, при наличии документов, подтверждающих фактическое перечисление сумм предоплаты, и договора, предусматривающего перечисление указанных сумм (п. 2 ст. 169, п. 12 ст. 171, п. 9 ст. 172 НК РФ).

Поступивший от поставщика счет-фактуру на перечисленную предоплату (операции 1.2 «Регистрация полученного счета-фактуры»; 1.3 «Вычет НДС по перечисленной предварительной оплате») можно ввести:

- через список документов Счета-фактуры полученные (раздел Покупки — подраздел Покупки — Счета-фактуры полученные);

- на основании документа Списание с расчетного счета по кнопке Создать на основании.

В новом документе Счет-фактура полученный большинство полей заполняются автоматически. При этом следует дополнительно указать:

- в полях Счет-фактура № и от — номер и дату счета-фактуры, полученного от продавца;

- в поле Получен - дату фактического получения счета-фактуры, которая по умолчанию проставляется аналогичной дате счета-фактуры, указанной в поле от.

Если покупатель намерен производить вычет НДС при перечислении продавцу предварительной оплаты, то в строке Отразить вычет НДС в книге покупок следует проверить наличие флага.

При проведении документа Счет-фактура полученный в регистр бухгалтерии вносится запись:

Дебет 68.02 Кредит 76.ВА

- на сумму НДС, предъявленную продавцом, которая заявляется к налоговому вычету, в размере 40 000,00 руб. (240 000,00 руб. х 20 / 120).

В регистр НДС Покупки вводится запись для книги покупок, отражающая принятие НДС к вычету.

Для хранения необходимой информации о полученном счете-фактуре вносится запись в регистр Журнал учета счетов-фактур.

Поступление товаров от поставщика

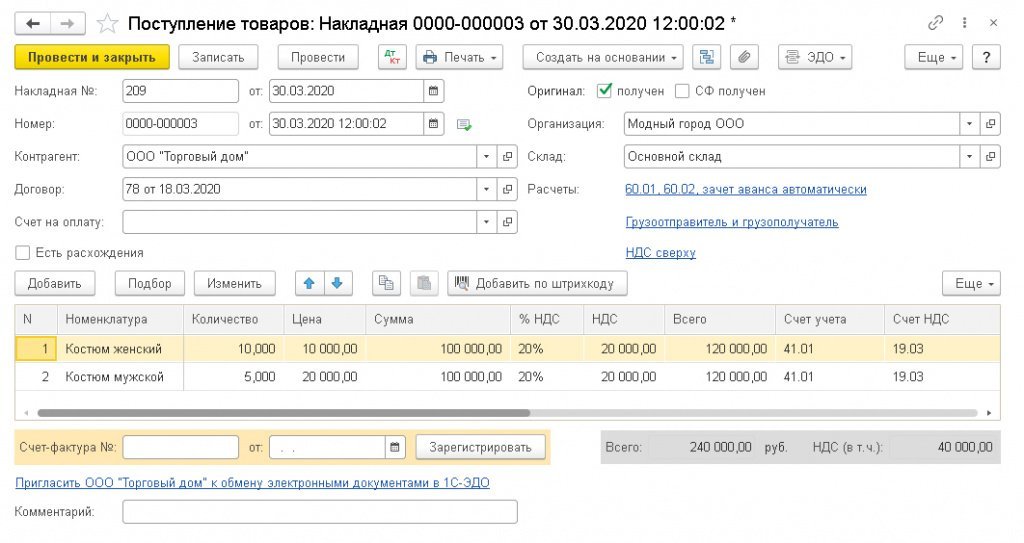

Поступление товаров от поставщика (операции 2.1 «Учет поступивших товаров»; 2.2 «Учет входного НДС»; 2.3 «Зачет предварительной оплаты») в программе регистрируется с помощью документа Поступление (акт, накладная) с видом операции Товары (накладная) (раздел Покупки — подраздел Покупки), рис. 1.

Рис. 1. Отражение поступления товаров

Поскольку в момент приемки товаров расхождения выявлены не были, в строке Есть расхождения над табличной частью документа Поступление (акт, накладная) флаг отсутствует. При проведении документа Поступление (акт, накладная) вводятся следующие записи в регистр бухгалтерии:

Дебет 60.01 Кредит 60.02

- на сумму зачтенной предварительной оплаты в размере 240 000,00 руб., если по гиперссылке Расчеты (рис. 1) установлено значение зачет аванса автоматически;

Дебет 41.01 Кредит 60.01

- на стоимость поступивших товаров без НДС в размере 200 000,00 руб.;

Дебет 19.03 Кредит 60.01

- на сумму входного НДС, предъявленную поставщиком по поступившим товарам, в размере 40 000,00 руб.

В результате проведения документа Поступление (акт, накладная) выполняется запись в регистр накопления НДС предъявленный с видом движения Приход и событием Предъявлен НДС Поставщиком по принятым к учету товарам.

Для регистрации полученного счета-фактуры (операции 2.4 «Регистрация полученного счета-фактуры»; 2.5 «Вычет входного НДС по приобретенным товарам») необходимо в поля Счет-фактура № и от документа Поступление (акт, накладная) (рис. 1) ввести соответственно номер и дату входящего счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Счет-фактура полученный (рис. 2), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 2. Формирование акта о расхождениях

Поля документа Счет-фактура полученный будут заполнены автоматически на основании сведений из документа Поступление (акт, накладная).

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Поступление (акт, накладная), которую при необходимости следует заменить на дату фактического получения счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ поступления;

- в поле Код вида операции будет отражено значение 01, которое соответствует приобретению товаров (работ, услуг), имущественных прав согласно Приложению к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@;

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

Если покупатель не ведет раздельный учет и приобретенные товары предназначены для использования в облагаемой НДС деятельности, то для предъявления к вычету входного НДС в налоговом периоде получения счета-фактуры достаточно проверить наличие флага в строке Отразить вычет НДС в книге покупок датой получения. Обратите внимание, установленный по умолчанию флаг Отразить вычет НДС в книге покупок датой получения следует снять:

- если покупатель не будет заявлять налоговый вычет (в т. ч. если приобретенные товары не будут использоваться для облагаемой НДС деятельности);

- если покупатель намерен перенести налоговый вычет входного НДС на следующие налоговые периоды (абз. 1 п. 1.1 ст. 172 НК РФ);

- если счет-фактура фактически получен после завершения налогового периода, в котором товары были приняты на учет, но до установленного статьей 174 НК РФ срока представления налоговой декларации за указанный налоговый период (абз. 2 п. 1.1 ст. 172 НК РФ).

При необходимости изменения указанных данных, например, уточнения даты получения, документ необходимо провести повторно, нажав кнопку Записать и закрыть или выполнив команду Провести, открыв список доступных команд с помощью кнопки Еще.

В результате проведения документа Счет-фактура полученный при установленном флаге в документе Счет-фактура полученный формируется бухгалтерская запись:

Дебет 68.02 Кредит 19.03

- на сумму НДС, принятую к вычету по принятым к учету товарам.

В регистр накопления НДС предъявленный вводится запись с видом движения Расход на сумму НДС, принятую к вычету. В регистр накопления НДС Покупки вносится запись для формирования книги покупок.

Для хранения необходимой информации о полученном счете-фактуре вносится запись в регистр Журнал учета счетов-фактур.

Согласно подпункту 3 пункта 3 статьи 170 НК РФ предъявленные покупателем к вычету суммы НДС по перечисленной предоплате подлежат восстановлению в том налоговом периоде, в котором суммы налога по приобретенным товарам (работам, услугам, имущественным правам) подлежат вычету в порядке, установленном НК РФ, или в том налоговом периоде, в котором произошло изменение условий либо расторжение соответствующего договора и возврат соответствующих сумм предоплаты.

Для выполнения операции по восстановлению (операция 2.6 «Восстановление НДС с предварительной оплаты, зачтенной в счет оплаты поступивших товаров») необходимо создать документ Формирование записей книги продаж (раздел Операции — подраздел Закрытие периода — Регламентные операции НДС).

Для автоматического заполнения табличной части нового документа Формирование записей книги продаж на основании сведений учетной системы следует выполнить команду Заполнить.

В результате проведения документа Формирование записей книги продаж в регистр бухгалтерии вносится запись:

Дебет 76.ВА Кредит 68.02

- на сумму НДС, принятую к вычету по перечисленной предоплате и подлежащую восстановлению после приобретения соответствующих товаров.

В регистр накопления НДС Продажи вносится запись для книги продаж, отражающая восстановление НДС.

В книге покупок за I квартал 2020 года (раздел Отчеты — подраздел НДС) будут зарегистрированы:

- счет-фактура № 158 от 20.03.2020 - на сумму НДС, предъявленную продавцом с перечисленной суммы предварительной оплаты, с кодом вида операции (КВО) 02, который соответствует оплате, частичной оплате (полученной или переданной) в счет предстоящих поставок товаров (Приложение к приказу ФНС России от 14.03.2016 № ММВ-7-3/136@);

- счет-фактура № 209 от 30.03.2020 - на сумму НДС, предъявленную продавцом по приобретенным товарам, с КВО 01, который соответствует приобретению товаров (работ, услуг), имущественных прав (Приложение к Приказу № 136).

В книге продаж за I квартал 2020 года (раздел Отчеты — подраздел НДС) будет зарегистрирован:

- счет-фактура № 158 от 20.03.2020 — на сумму НДС, принятую к вычету с перечисленной суммы предоплаты и восстановленную в связи с приобретением соответствующих товаров, с КВО 21, который соответствует операциям по восстановлению сумм налога, указанных в пункте 3 статьи 170 НК РФ (Приложение к Приказу № 136).

В Разделе 3 декларации по НДС за I квартал 2020 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) (раздел Отчеты — подраздел 1С-Отчетность - Регламентированные отчеты) будут отражены:

- по строке 080 (в том числе 090) — сумма НДС, исчисленная с суммы полученной предоплаты и восстановленная после приобретения соответствующих товаров, в размере 38 000,00 руб. (графа 3);

- по строке 120 — сумма НДС, предъявленная продавцом по приобретенным товарам, в размере 38 000,00 руб. (графа 3);

- по строке 130 — сумма НДС, предъявленная к вычету с перечисленной суммы предоплаты, в размере 40 000,00 руб. (графа 3).

Отражение недопоставки товаров

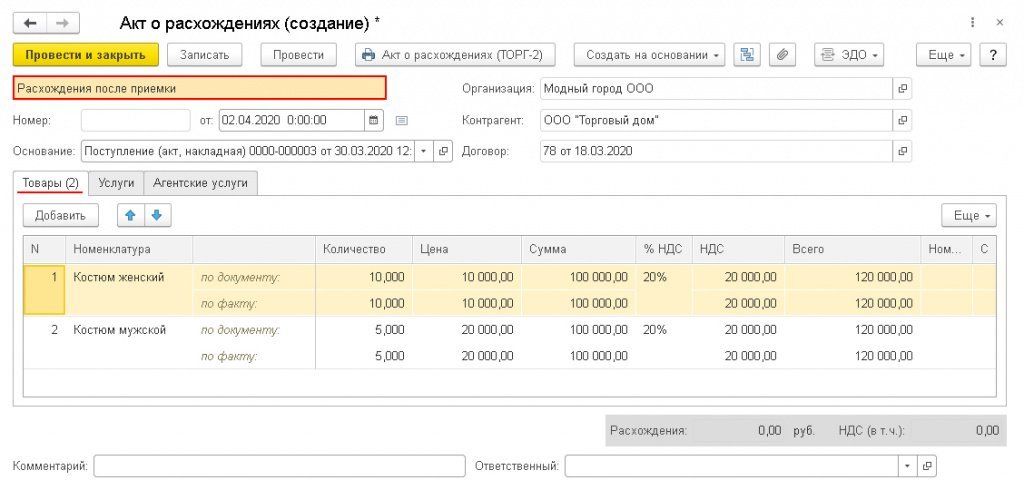

Для того, чтобы в БУ и НУ отразить выявленное расхождение в количестве поступивших товаров (операция 3.1 «Формирование акта о выявленных расхождениях»), необходимо на основании документа Поступление (акт, накладная) (рис. 1) по кнопке Создать на основании сформировать документ Акт о расхождениях (рис. 2).

Обратите внимание, в документе Акт о расхождениях будет размещена специальная строка, указывающая на то, что данный документ сформирован после принятия к учету поступивших товаров (работ, услуг). Это связано с тем, что документ Акт о расхождениях, сформированный после принятия к учету приобретений, и документ Акт о расхождениях, сформированный непосредственно в момент приемки (когда проставляется флаг в строке Есть расхождения в документе Поступление (акт, накладная)), производят различные движения в БУ и НУ.

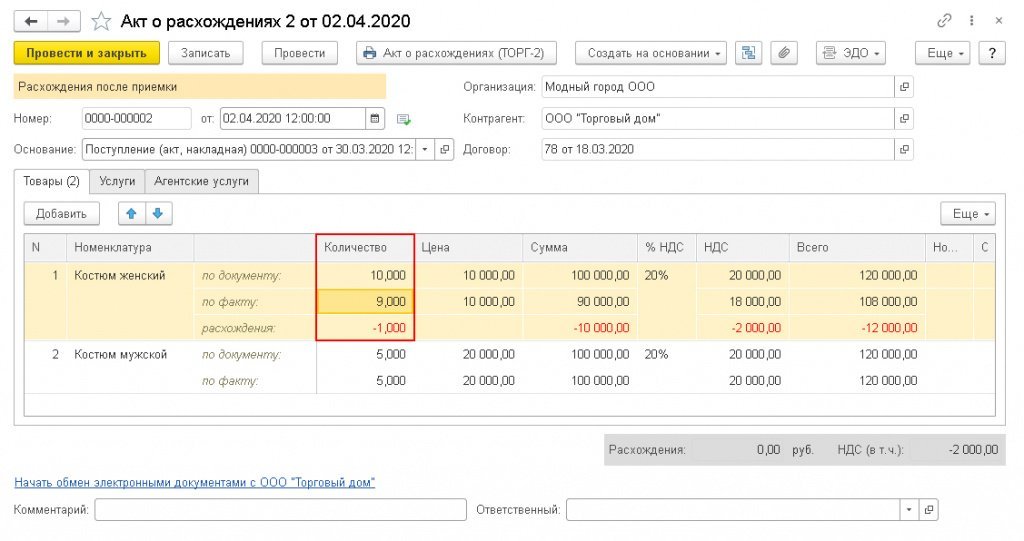

В табличной форме документа Акт о расхождениях для каждой товарной позиции предусмотрены две строки, в которых отражается информация о поступивших товарах: по товарной накладной (по документу) и по фактическому поступлению (по факту).

По тем товарным позициям, по которым выявлены расхождения, необходимо в строке по факту уточнить количество поступивших товаров, после чего для данной товарной позиции появится еще одна строка со сведениями о расхождениях (расхождения:), рис. 2.

По кнопке Акт о расхождениях (ТОРГ-2) из документа Акт о расхождениях (рис. 2) можно перейти в форму просмотра акта и выполнить его печать.

Проведенный документ Акт о расхождениях никаких движений в БУ и НУ не производит.

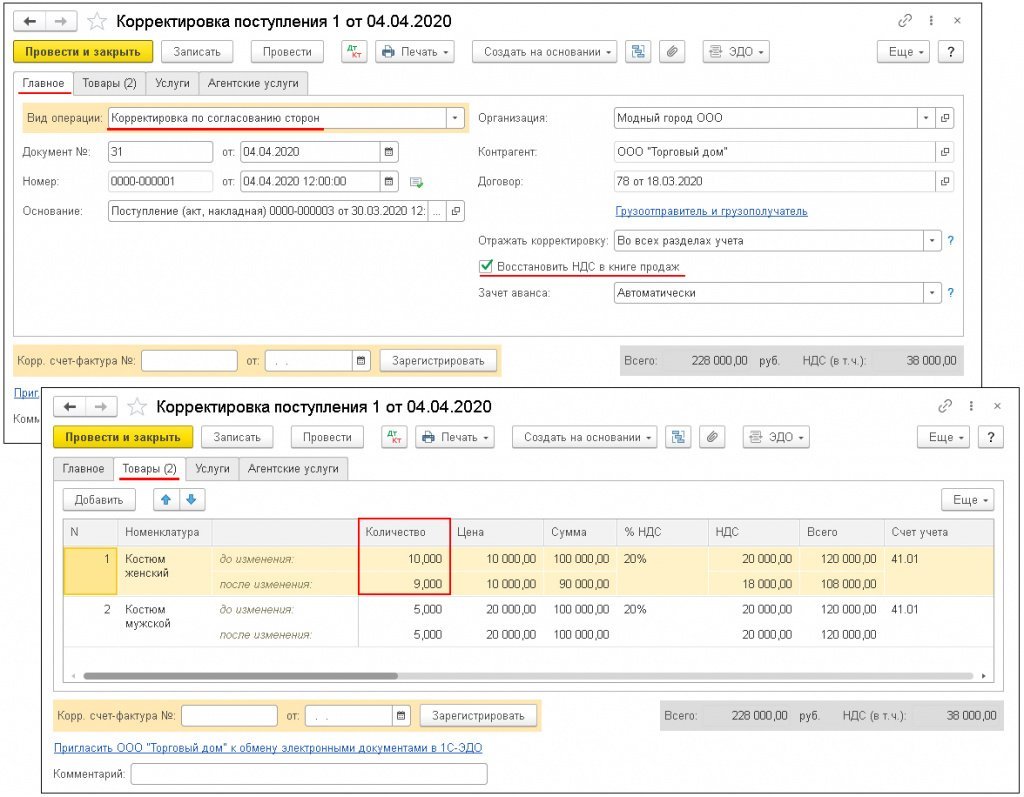

Для корректировки стоимости приобретенных товаров в БУ и НУ (операции 3.2 «Корректировка стоимости поступивших товаров»; 3.3 «Корректировка входного НДС»; 3.4 «Восстановление НДС по приобретенным товарам»; 3.5 «Учет образовавшейся переплаты поставщику») необходимо на основании документа Акт о расхождениях (рис. 2) по кнопке Создать на основании сформировать документ Корректировка поступления с видом операции Корректировка по согласованию сторон (раздел Покупки — подраздел Покупки).

На закладке Главное необходимо указать (рис. 3):

- в полях Документ № и от - номер и дату документа, служащего основанием для корректировки стоимости приобретенных товаров;

- в поле Отражать корректировку — значение Во всех разделах учета, поскольку корректировка вносится в стоимостные показатели;

- в строке Восстановить НДС в книге продаж - проверить наличие флага, поскольку при уменьшении стоимости приобретенных товаров ранее принятая к вычету сумма входного НДС подлежит восстановлению в соответствии с подпунктом 4 пункта 3 статьи 170 НК РФ.

Рис. 3. Отражение корректировки поступления

На закладке Товары в строке после изменения табличной части будут отражены уточненные показатели по соответствующей товарной позиции.

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 60.02 Кредит 60.01

- на образовавшуюся сумму предоплаты в результате уменьшения цены приобретенных товаров;

Дебет 19.03 Кредит 68.02

- на сумму НДС, подлежащую восстановлению;

Дебет 19.03 Кредит 60.01

- СТОРНО на разницу в сумме входного НДС;

Дебет 41.01 Кредит 60.01

- СТОРНО на разницу в стоимости приобретенных товаров.

В регистр НДС Продажи вносится запись для формирования книги продаж за налоговый период корректировки стоимости (за II квартал 2020 года) на сумму НДС, предъявленную к налоговому вычету по приобретенным товарам и подлежащую восстановлению после уменьшения их стоимости. Для регистрации полученного корректировочного счета-фактуры (операция 3.6 «Регистрация полученного корректировочного счета-фактуры») необходимо в поля Корр. счет-фактура № и от документа Корректировка поступления (рис. 3) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный, а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Корректировка поступления. Кроме того:

- в поле Получен будет проставлена дата регистрации документа Корректировка поступления, которую при необходимости следует заменить на дату фактического получения корректировочного счета-фактуры;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ корректировки поступления;

- в поле Код вида операции будет отражено значение 18, которое соответствует получению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) отгруженных товаров (Приложение к Приказу № 136).

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном корректировочном счете-фактуре. Если при уменьшении стоимости приобретенных товаров образующаяся сумма переплаты не возвращается покупателю, а засчитывается в счет будущих поставок товаров, то такая сумма признается для целей исчисления НДС предварительной оплатой, и покупатель в соответствии с пунктом 12 статьи 171, пунктом 9 статьи 172 НК РФ имеет право на налоговый вычет суммы НДС, исчисленной с данной предоплаты.

Поскольку в данном случае сторонами сделки согласовано уменьшение цены договора и возврат продавцом образовавшейся суммы переплаты, то данная сумма предоплатой не является. Следовательно, продавец с такой суммы переплаты НДС не исчисляет и покупателю не предъявляет. Таким образом, в книге продаж за II квартал 2020 года будет зарегистрирован:

- корректировочный счет-фактура № 227 от 04.04.2020, составленный к счету-фактуре № 209 от 30.03.2020, — на сумму НДС, восстановленную в связи с уменьшением стоимости приобретенных товаров, в размере 2 000,00 руб. с КВО 18.

В Разделе 3 декларации по НДС за II квартал 2020 года (утв. приказом ФНС России от 29.10.2014 № ММВ-7-3/558@) (раздел Отчеты — подраздел 1С-Отчетность - Регламентированные отчеты) будут отражены:

- по строке 080 — сумма НДС, принятая к вычету при приобретении товаров и восстановленная в связи с уменьшением их стоимости, в размере 2 000,00 руб. (графа 3).

Получение переплаты от поставщика

Возврат поставщиком переплаты, образовавшейся в результате недопоставки товаров (операция 4.1 «Возврат переплаты от поставщика»), в программе отражается с помощью документа Поступление на расчетный счет с видом операции Возврат от поставщика, который формируется путем добавления нового документа в список Банковские выписки (раздел Банк и касса — подраздел Банк — журнал документов — Банковские выписки).

В результате проведения документа Поступление на расчетный счет в регистр бухгалтерии вносится запись:

Дебет 51 Кредит 60.02

- на сумму переплаты, возвращенной поставщиком в связи с недопоставкой товаров.

1С:ИТС

В справочнике «Учет по налогу на добавленную стоимость раздела „Инструкции по учету в программах 1С“ см. подробнее: ; .

Как быть если партий на складе уже нет из-за более поздней поставки?