Узнать, насколько велики шансы проведения выездной налоговой проверки, компания может самостоятельно на основании показателей, разработанных ФНС. Критерии общедоступны, но разобраться в них не просто. Поэтому фирма «1С» решила автоматизировать этот процесс. О том, как с помощью «1С:Бухгалтерии 8» ред. 3.0 проверить, насколько вероятна налоговая проверка, читайте в материале экспертов 1С.

Чтобы оценить вероятность выездной налоговой проверки, нужно проанализировать 12 показателей, которые содержатся в Общедоступных критериях самостоятельной оценки рисков для налогоплательщиков, используемых налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок (Приложении № 2 к Приказу ФНС России от 30.05.2007 № ММ-3-06/333 "Об утверждении Концепции системы планирования выездных налоговых проверок"). О том, что проверка в ближайшее время возможна, просигнализирует, к примеру, низкий уровень (по сравнению со средним по отрасли) налоговой нагрузки предприятия, наличие убытков в отчетности, внушительные суммы налоговых вычетов по НДС, маленькая средняя заработная плата, частая смена налоговых инспекций и др.

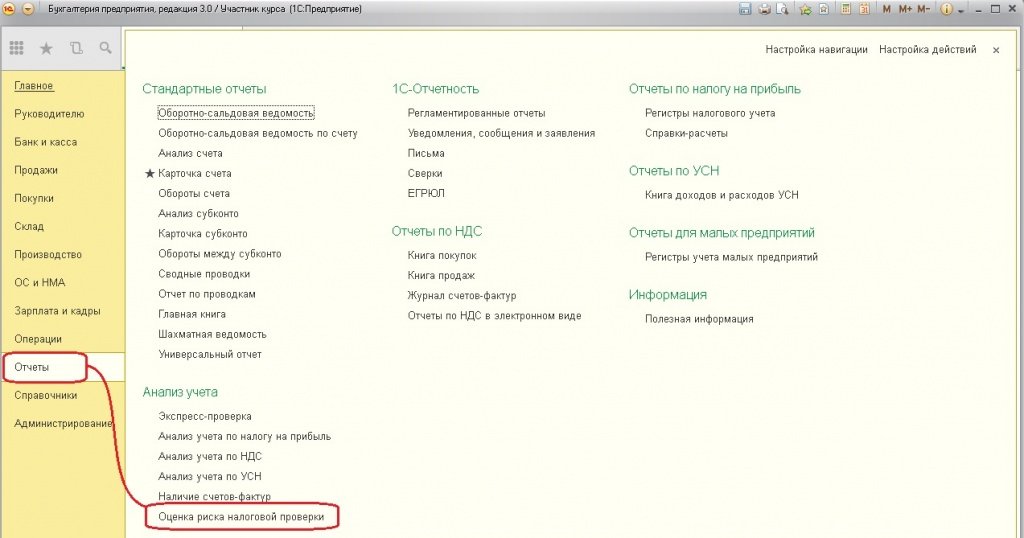

Как видите, показателей, нуждающихся в анализе, много, и такая работа займет много человеко-часов. Упростить процесс самостоятельной оценки рисков поможет новый отчет Оценка рисков налоговой проверки, который появился в конфигурации «1С:Бухгалтерия предприятия 8» ред. 3.0. Найти его можно через раздел Отчеты в группе Анализ учета (рис. 1).

Рис. 1. «Оценка рисков налоговой проверки» в «Отчетах»

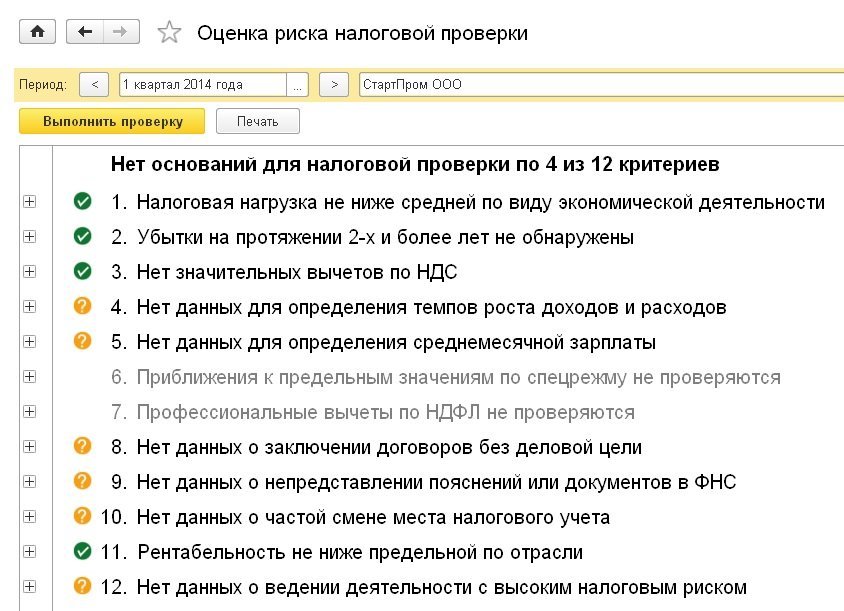

После открытия формы отчеты нужно выбрать период, который вы хотите проанализировать и нажать на кнопку Выполнить проверку. Программа выдаст вам результат (рис. 2).

Рис. 2. Результат проверки

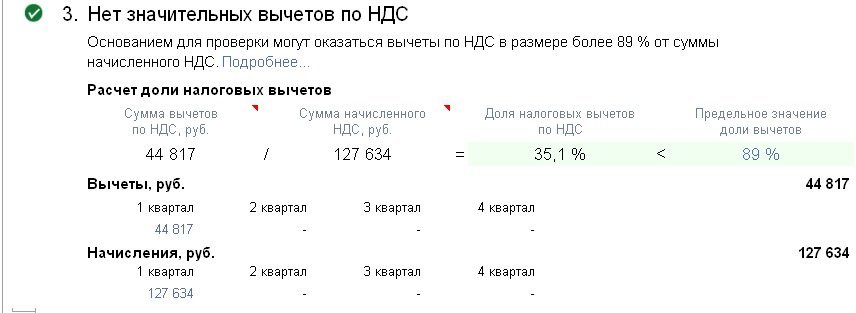

В отчете результат оценки по каждому из критериев сопровождается пиктограммой одного из трех цветов. Зеленый цвет показывает, что критерий выдержан, то есть риск налоговой проверки непосредственно по этому критерию отсутствует; желтый – что отсутствуют данные для сравнения (определения критерия); красный – что критерий не выдержан и по данному параметру может быть назначена налоговая проверка (рис. 3, 4).

Рис. 3. Расшифровка показателя, анализирующего уровень вычета по НДС

Рис. 4. Детализация показателя рентабельности

Результаты отчета основываются на информации базы данных и уже созданных ранее регламентированных отчетах. Если такие отчеты еще не сформированы, это можно сделать непосредственно из отчета Оценка риска налоговой проверки. Учтите, что для формирования полноценного отчета, то есть для сравнения данных за несколько периодов, в информационной базе должны быть сведения соответствующих периодов. К примеру, чтобы получить достоверный отчет за 2014 год, необходимы данные за 2013 год.

При использовании данного отчета следует иметь в виду, что его алгоритм отвечает критериям, определенным в вышеуказанном нормативном документе, но при этом не является стопроцентным индикатором того, что проверка будет назначена. То же можно сказать и об обратной ситуации, когда все проверенные пункты соответствуют критериям. Данные отчета – это всего лишь ориентир для бухгалтера и руководителя, диагностика данных хозяйственной жизни организации и не служит гарантией назначения или не назначения выездной налоговой проверки.

Вроде бы функционал полезный. Но судя из названия - только оценка риска. Отчет не дает ответа на конкретный вопрос, будет или нет проверка. Хотя сделан "симпатично". Но ощущение недоделанности лично у меня остается, именно из-за того, что он не дает четкого ответа. А раз не дает четкого ответа, то возникает ощущение только возможной необходимости отчета.

<a href="http://www.info-compas.ru" style="visibility:hidden" title="инфокурсы, видеокурсы, видео курсы" style="visibility:hidden">www.info-compas.ru</a>

Да! Бесполезный отчёт.

Даты налоговой проверки не выдаёт. Это раз!

Фамилии проверяющего инспектора нет. Это два!

Протокол решения налоговой проверки не печатается. Это три!

Даты судебных разбирательств спора с налоговой инспекцией по результатам налоговой проверки не выводится. Это четыре!

Постановления Арбитражного суда всех инстанций, включая решение Верховного Суда РФ по возможному судебному спору отчёт не формирует. Это пять!

И это только те недостатки, которые видны с первого взгляда.

А если сесть и подумать?...

Обновился до 3.0.38.50, но отчёт не появился.

Есть ошибки в отчете:

1. Расчет налоговой нагрузки не верен (В расчет не включаются Страховые взносы в Пенсионный фонд и на травматизм, а также налоги, которые организация удерживает и перечисляет в бюджет как налоговый агент (НДФЛ и удержанный с других лиц НДС).

2. Показатели сравнения налоговой нагрузки и рентабельности не соответствуют Приложению № 3, 4 к Приказу ФНС России от 30.05.07 №ММ-3-06/333@.