Содержание

- Ежегодный отпуск и оценочные обязательства в бухгалтерском учете

- Ежегодный отпуск и резервы в налоговом учете

- Превышение предельной суммы отчислений в год при нормативном методе

- Инвентаризация резервов по отпускам в налоговом учете

Если организация обязана формировать оценочные обязательства по оплате предстоящих отпусков в бухгалтерском учете, а учетной политикой организации предусмотрено еще и формирование резервов по отпускам для целей налогообложения прибыли, то бухгалтерской службе предстоит весьма трудоемкий процесс, который осилить вручную практически невозможно.

Рассмотрим, как автоматизирован учет обязательств и резервов по отпускам в программных продуктах «1С:Предприятия 8».Пример 1

В ООО «Современные Технологии» с 1 января 2015 года работают сотрудники Любавин П.П. и Краснова Р.З. с окладами 25 000 руб. и 30 000 руб. соответственно. Оценочные обязательства по отпускам формируются методом обязательств (МСФО), а в налоговом учете - нормативным методом. Согласно смете, утвержденной локальным актом организации, ежемесячный процент отчислений в резерв составляет 8 % от ФОТ, а предельная сумма отчислений в год не должна превышать 65 000 руб.

Организация находится на общей системе налогообложения и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль». Совокупный тариф страховых взносов составляет 30 %, ставка взносов в ФСС НС и ПЗ - 0,2 %.

На основании заявлений сотрудника Красновой Р.З. ей были предоставлены отпуска с 13 по 15 апреля и с 1 по 31 июля. Любавину П.П. в течение 2015 года отпуск не предоставлялся.

В номере 8 (август) журнала «БУХ.1С» в таблицах 2 и 3 на стр. 27 приведены примеры с подробным описанием результатов расчетов оценочных обязательств и резервов по отпускам по сотруднику Красновой Р.З. за полугодие 2015 года.

В апреле 2015 года документом Отпуск в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) сотруднику Красновой Р.З. начислено отпускных 3 071,67 руб. за 3 дня. Начисленная сумма отпускных вместе со страховыми взносами за апрель полностью покрывается за счет сформированных на этот момент сумм оценочных обязательств и резервов, поэтому в документе «1С:Бухгалтерии 8» Отражение зарплаты в бухучете за апрель данные бухгалтерского и налогового учета полностью совпадают.

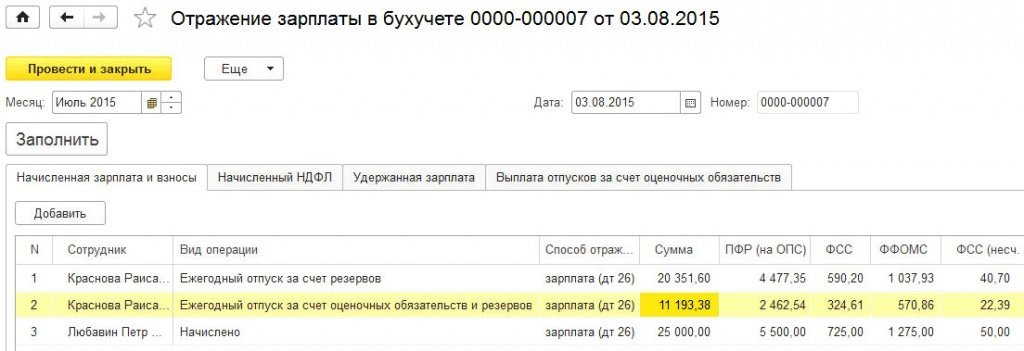

Иная картина складывается в июле 2015 года, когда Краснова Р.З. вновь уходит в отпуск с 1 по 31 июля, использая неотработанные дни отпуска. За 31 день сумма начисленных отпускных составляет 31 544,98 руб. При заполнении в программе «1С:Зарплата и управление персоналом 8» (ред. 3.0) документа Отражение зарплаты в бухучете за июль сумма отпускных распределяется по видам операций (рис. 1):

- Ежегодный отпуск за счет резервов: 20 351,60 руб.;

- Ежегодный отпуск за счет оценочных обязательств и резервов: 11 193,38 руб.

По этим видам операций распределяются и страховые взносы с начисленных отпускных. Рассмотрим подробнее смысл этих операций.

Ежегодный отпуск и оценочные обязательства в бухгалтерском учете

В бухгалтерском учете исчисленная сумма оценочных обязательств по отпускам Красновой Р.З. на начало июля составляет 11 193,38 руб. Обязательства в июле исчерпаны и не начисляются, так как у этого сотрудника не было рабочих дней, а значит и заработка.

Исчисленной суммы оценочных обязательств недостаточно для покрытия начисленной суммы отпускных, поэтому недостающая разница в сумме 20 351,60 руб. будет отнесена на счета учета расходов. Страховые взносы, относящиеся к этой части отпускных, также напрямую будут относиться на счета учета расходов, а не на счета оценочных обязательств по страховым взносам.

При этом оценочные обязательства по отпускам сотрудника Любавина П.П. продолжают исчисляться и накапливаться.

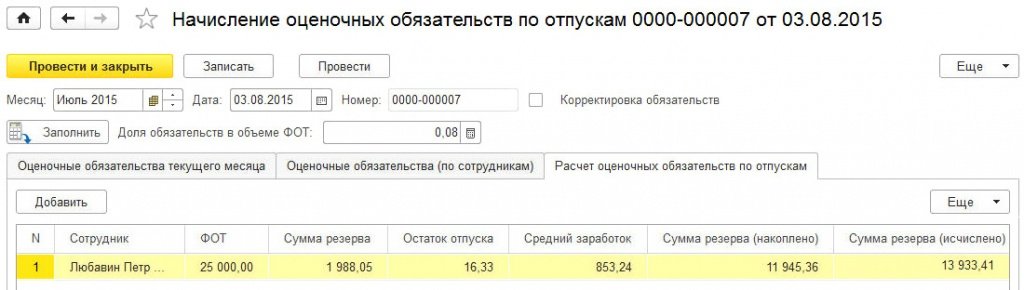

На рис. 2 представлен фрагмент закладки Расчет оценочных обязательств по отпускам документа Начисление оценочных обязательств по отпускам за июль 2015 года из программы «1С:Зарплата и управление персоналом 8».

Обратите внимание: накопленная на начало июля сумма оценочных обязательств по отпускам Любавина П.П. в сумме 11 945,36 руб. не используется для покрытия той части начисленной суммы отпускных Красновой Р.З., на которую не хватило «ее собственных» обязательств. Причина в том, что оценочные обязательства по отпускам в бухучете исчисляются персонифицировано (как методом обязательств, так и нормативным методом). Таким образом достигается основная цель создания любого оценочного обязательства - отражение в бухгалтерской отчетности организации ее фактического финансового состояния. При такой методике участникам (акционерам) общества на отчетную дату будет представлена максимально достоверная информация о наличии обязательств организации перед ее работниками по оплате предстоящих отпусков и обязательств перед внебюджетными фондам по страховым взносам, которые будут начислены на эту сумму отпускных.

До конца года оценочные обязательства по отпускам по сотруднику Красновой Р.З. начисляться не будут, так как у нее не осталось неиспользованных дней отпуска. По сотруднику Любавину П.П. на конец декабря накоплено обязательств в сумме 31 105,72 руб., из которых:

- 23 890,72 руб. - это оценочные обязательства по вознаграждениям;

- 7 215,00 руб. - это оценочные обязательства по страховым взносам.

Ежегодный отпуск и резервы в налоговом учете

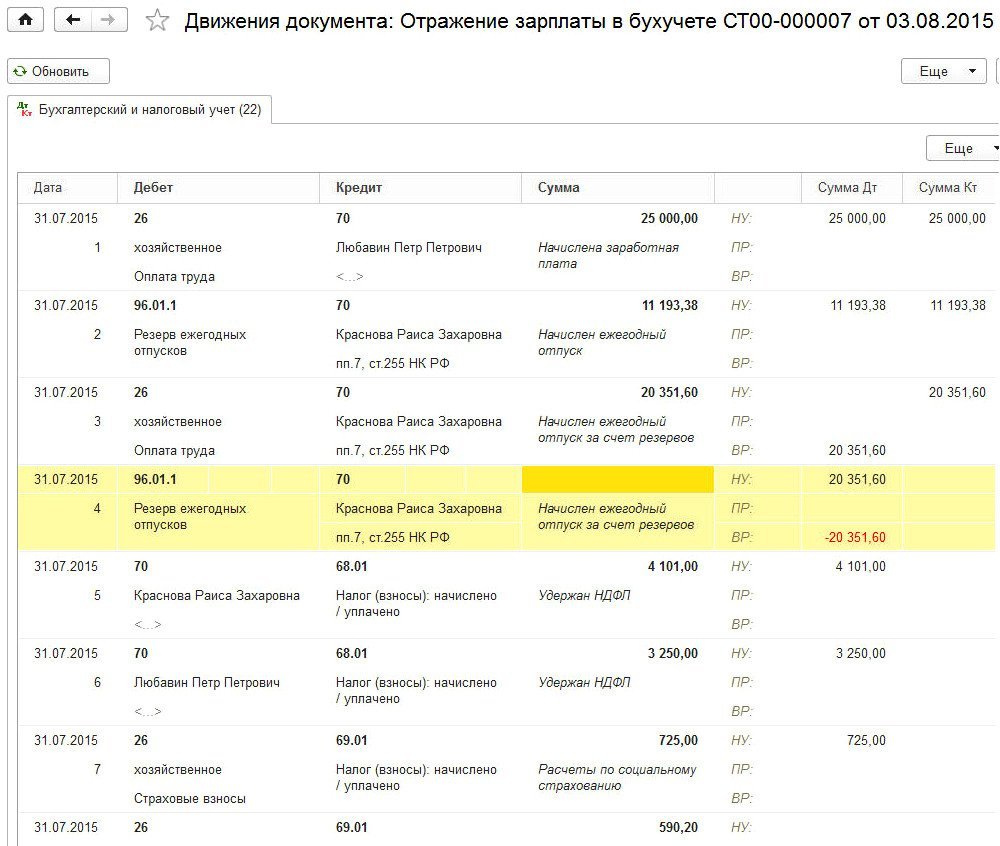

Вся сумма начисленных отпускных Красновой Р.З. за июль в сумме 31 544,98 руб. в налоговом учете относится на счет резервов. На рис. 3 отражены движения документа Отражение зарплаты в бухучете за июль из программы «1С:Бухгалтерия 8».

Рис. 3. Начисление отпуска и страховых взносов за счет оценочных обязательств и резервов

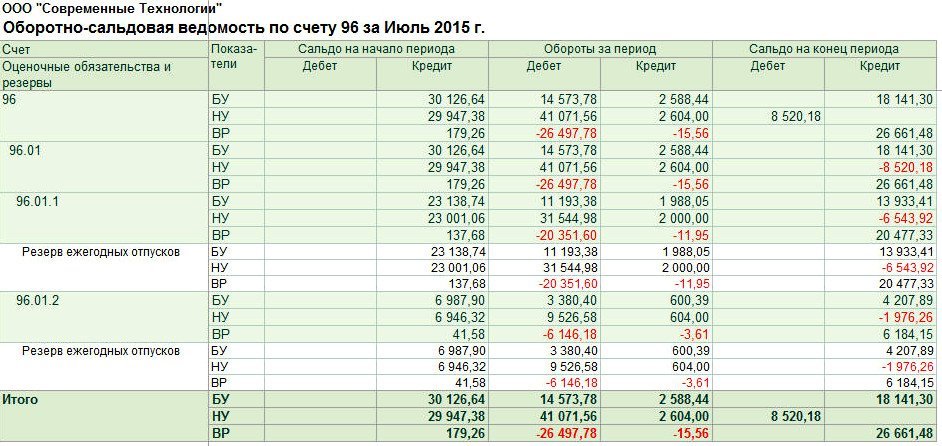

Из проводок видно, что в бухгалтерском учете часть отпускных в сумме 20 351,60 руб., не покрытая обязательствами, относится на 26 счет, а в налоговом - на счет резервов 96.01.1, следовательно, на этих счетах возникают временные разницы. Также они возникают и по страховым взносам, относящимся к этой части отпускных. Представленная на рис. 4 оборотно-сальдовая ведомость по счету 96 за июль 2015 года демонстрирует не только разницы между бухгалтерским и налоговым учетом, но и показывает отрицательное кредитовое сальдо по данным налогового учета. Получается, что в программе не контролируется превышение суммы начисленных отпускных над суммой резерва в налоговом учете. В этом нет необходимости. Разберемся, почему.

Основная цель создания этого вида резерва в налоговом учете - постепенное и равномерное списание расходов на оплату предстоящих отпусков работников. Поэтому независимо от внеплановых отпусков и других непредвиденных ситуаций в состав расходов на оплату труда каждый месяц включаются суммы отчислений в резерв, рассчитанные на основании сметы. Фактические расходы на оплату отпусков, включая сумму начисленных страховых взносов, в течение года отдельно в налоговых расходах не признаются (п. 2 письма Минфина России от 01.04.2013 № 03-03-06/2/10401).

Оборотно-сальдовая ведомость по счету 26 показывает, что расходы на оплату труда в июле в налоговом учете составляют 27 000 руб. (25 000 руб. оклад Любавина П.П. + 2 000 руб. начисленный резерв), а расходы на страховые взносы с учетом резерва составляют 8 154 руб. В бухгалтерском учете эти суммы существенно выше за счет отпускных Красновой Р.З. (рис. 5).

Отрицательное кредитовое сальдо на счетах 96.01.1 и 96.01.2 в налоговом учете никак не влияет на налоговую базу по налогу на прибыль, поэтому в течение года корректировать сальдо не имеет смысла. А вот в конце налогового периода организация обязана провести инвентаризацию резерва (п. 4 ст. 324.1 НК РФ).

Превышение предельной суммы отчислений в год при нормативном методе

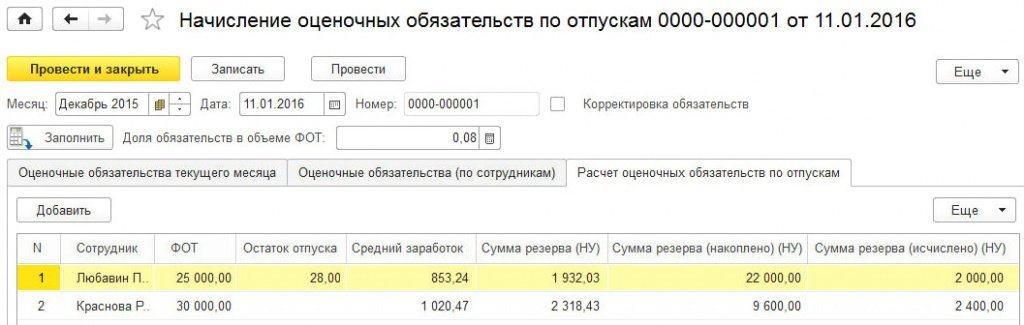

На рис. 6 представлен фрагмент закладки Расчет оценочных обязательств по отпускам документа Начисление оценочных обязательств по отпускам за декабрь 2015 года из программы «1С:Зарплата и управление персоналом 8», где видно, что показатели реквизитов Сумма резерва (НУ) и Сумма резерва (исчислено) (НУ) отличаются. Прежде значения этих показателей совпадали. Показатели Сумма резерва страховых взносов (НУ), Сумма резерва ФСС НС и ПЗ (НУ) тоже отличаются от показателей Сумма резерва страховых взносов (исчислено) (НУ), Сумма резерва ФСС НС и ПЗ (исчислено) (НУ).

Рис. 6. Резервы по отпускам в налоговом учете за декабрь

Показатели Сумма резерва (исчислено) (НУ), Сумма резерва страховых взносов (исчислено) (НУ) и Сумма резерва ФСС НС и ПЗ (исчислено) (НУ) являются расчетными показателями:

- Сумма резерва (исчислено) (НУ) рассчитывается как произведение заработка (который бы вошел в расчет среднего при расчете отпуска) и Ежемесячного процента отчислений от ФОТ (который указывается в меню Настройка - Реквизиты организации на закладке Учетная политика и другие настройки);

- Сумма резерва страховых взносов (исчислено) (НУ) рассчитываются как произведение показателя Сумма резерва (исчислено) (НУ) и совокупного тарифа страховых взносов;

- Сумма резерва ФСС НС и ПЗ (исчислено) (НУ) рассчитываются как произведение показателя Сумма резерва (исчислено) (НУ) и ставки взносов в ФСС НС и ПЗ.

Показатели Сумма резерва (НУ), Сумма резерва страховых взносов (НУ) и Сумма резерва ФСС НС и ПЗ (НУ) соответствуют расчетным показателям и ежемесячно отражаются в учете до тех пор, пока их сумма с начала года не превысит Предельную сумму отчислений в год.

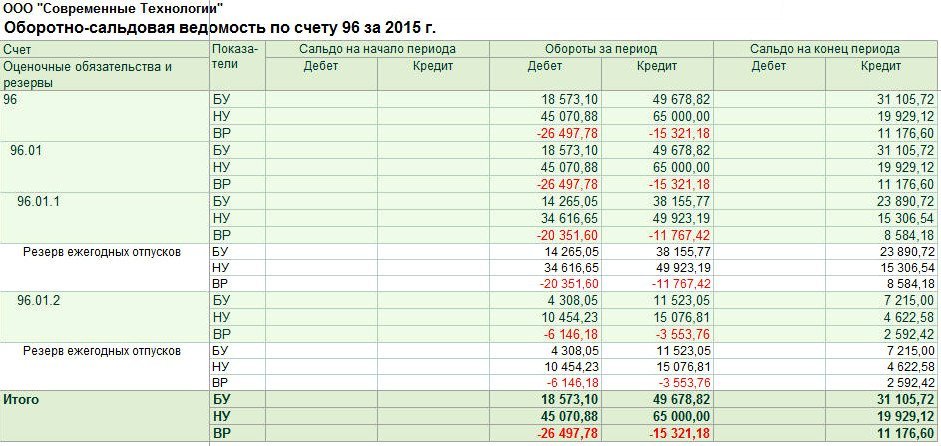

В декабре сумма показателей Сумма резерва (НУ), Сумма резерва страховых взносов (НУ) и Сумма резерва ФСС НС и ПЗ (НУ) превысила 65 000,00 руб. Программа обнаружила это превышение и автоматически уменьшила суммы, отражаемые в учете, до Предельной суммы отчислений в год. Именно поэтому резервы в декабре были отражены в меньшем размере, чем расчетные суммы. Оборотно-сальдовая ведомость по 96 счету за 2015 год (рис. 7) отражает сумму признанных оценочных обязательств и начисленные суммы резервов за год, суммы отпускных за счет оценочных обязательств и резервов, временные разницы между бухгалтерским и налоговым учетом.

Инвентаризация резервов по отпускам в налоговом учете

Инвентаризацию резервов по отпускам в налоговом учете необходимо проводить по состоянию на 31 декабря. В ходе инвентаризации уточняются суммы резервов, начисленных за год, а также сумма фактических расходов на оплату отпусков за год.

За год в резервы было отчислено 65 000,00 руб., из которых:

- 49 923,19 руб. - резервы по оплате труда;

- 15 076,81 руб. - резервы по страховым взносам.

Сумма фактических расходов на оплату отпусков за год составляет 45 070,88 руб., из которых:

- 3 071,67 руб. - сумма отпускных Красновой Р.З. за апрель;

- 927,65 руб. - страховые взносы, начисленные с отпускных Красновой Р.З. за апрель;

- 31 544,98 руб. - отпускные Красновой Р.З. за июль;

- 9 526,58 - страховые взносы, начисленные с отпускных Красновой Р.З. за июль.

Допустим, ООО «Современные Технологии» будет создавать резервы на оплату отпусков в следующем, 2016 году. В этом случае остаток резерва, соответствующий неиспользованным отпускам, можно перенести на следующий год.

Рассчитаем резерв, который можно перенести, исходя из количества дней неиспользованного отпуска, среднедневной суммы расходов на оплату отпусков и страховых взносов (письмо Минфина России от 11.01.2013 № 03-03-06/1/4).

Любавин П.П. не использовал 28 дней отпуска, его средний заработок составил 853,24 руб. (рис. 6). Отпускные Любавина с учетом страховых взносов равны:

(853,24 + 853,24 x 30,2 %) x 28 = 31 105,72 (руб.)

Такой расчет необходимо делать по всем работникам, имеющим остатки неиспользованных отпусков. Поскольку у Красновой Р.З. неиспользованных дней отпуска нет, в отношении нее резервы исчерпаны и на следующий год не переносятся.

Итого остаток резерва, который можно перенести на следующий год, составляет 31 105,72 руб.

Обратите внимание, эта сумма равна остаткам оценочных обязательств по отпускам, которые переносятся на следующий год, по данным бухгалтерского учета. Причина такого совпадения в том, что методика расчета оценочных обязательств методом обязательств (МСФО) и методика, применяемая при инвентаризации резервов, - идентичны. Это произведение среднего заработка и количества оставшихся дней отпуска с учетом страховых взносов.

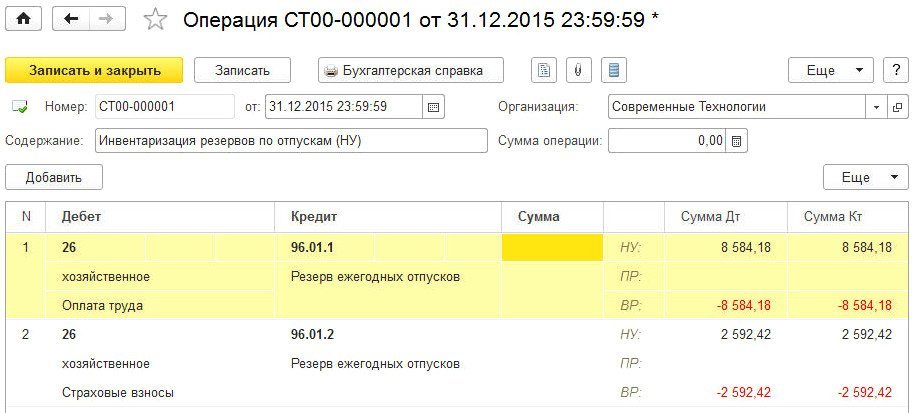

В примере суммы резервов, начисленных за год, меньше суммы фактических расходов на оплату отпусков за год и остатка резерва, переносимого на следующий год: 65 000,00 - (45 070,88 + 31 105,72) = -11 176,60, из которых:

- 8 584,18 руб. - это расходы на оплату труда за счет резервов;

- 2 592,42 руб. - это расходы на страховые взносы за счет резервов.

Согласно п. п. 3, 4 статьи 324.1 НК РФ эту разницу надо включить в состав расходов на оплату труда на 31 декабря текущего года.

В настоящий момент процесс инвентаризации резервов в программах «1С:Предприятие 8» не автоматизирован (автоматическая инвентаризация и корректировка резервов в отдельном документе будет реализована к концу 2015 году). Поэтому корректировка резервов по результатам инвентаризации отражена в документе Операции, введенные вручную (рис. 8).

Рис. 8. Доначисление расходов на оплату труда за счет резервов по результатам инвентаризации в налоговом учете

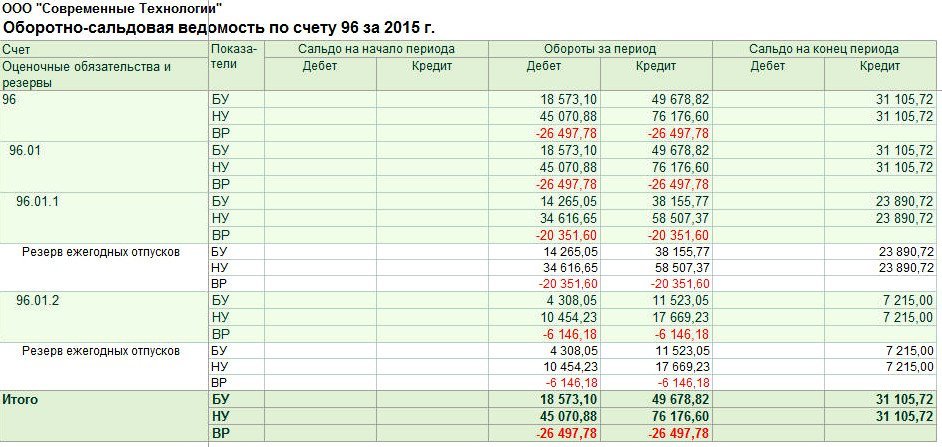

Эта операция необходима для завершения расчетов из приведенного примера. Изменения по 96 счету в оборотно-сальдовой ведомости за 2015 год после ручной операции отражены на рис. 9.

После проведения инвентаризации и корректировки резервов на конец налогового периода отсутствуют разницы между данными бухгалтерского и налогового учетов в отношении резервов и обязательств по отпускам, а после выполнения обработки Закрытие месяца за декабрь и выполнения регламентной операции Расчет налога на прибыль спишутся начисленные в течение года отложенные активы и обязательства.

В одном из следующих номеров «БУХ.1С» мы рассмотрим формирование оценочных обязательств и резервов по отпускам на примере, когда выплачивается компенсация за неиспользованный отпуск в связи с увольнением работника.

ИС:ИТС

Об учете оценочных обязательств по вознаграждениям работников см. в справочнике «Кадровый учет и расчеты с персоналом в программах 1С» раздела «Калры и оплата труда» .