Расчет по страховым взносам (РСВ)

Рассмотрим на примерах, как сторно доходов учитываются в программе и какие действия должен выполнить пользователь для корректного формирования отчета Расчет по страховым взносам.

В контрольных соотношениях, введенных письмом ФНС от 07.02.2020 № БС-4-11/2002@ (дополнены и уточнены письмом ФНС от 19.02.2021 № БС-4-11/2124@), есть обязательная проверка (КС 0.22) что в Разделе 3 формы сведения о базе для начисления страховых взносов, а также данные о начисленных страховых взносах по застрахованному лицу не могут содержать отрицательных значений.

В соответствии с этим требованием в программе автоматически определяется период, куда могут быть отнесены отрицательные суммы:

-

Вариант 1 - если положительных доходов текущего месяца хватает, чтобы «перекрыть» отрицательные – сторно относится к текущему месяцу;

-

Вариант 2 - если положительных доходов не хватает, сторно относится к периоду, за который оно начислено.

Рассмотрим поведение программы в двух вариантах на примерах заполнения отчета за 1-е полугодие 2021 года.

Вариант 1

По сотруднику в июне не поступили сведения об его отсутствиях, и заработная плата начислена за полный месяц 65 000 руб. Отчет РСВ за 1-е полугодие 2021 сдан.

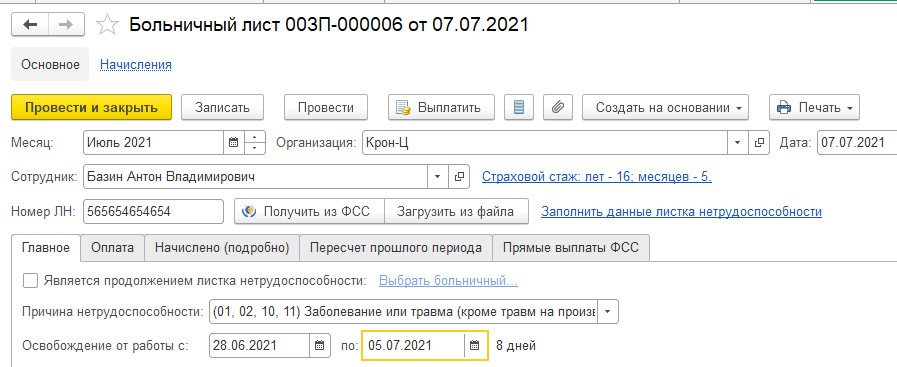

В начале июля сотрудник приносит больничный лист за период с 28.06.2021 по 05.07.2021.

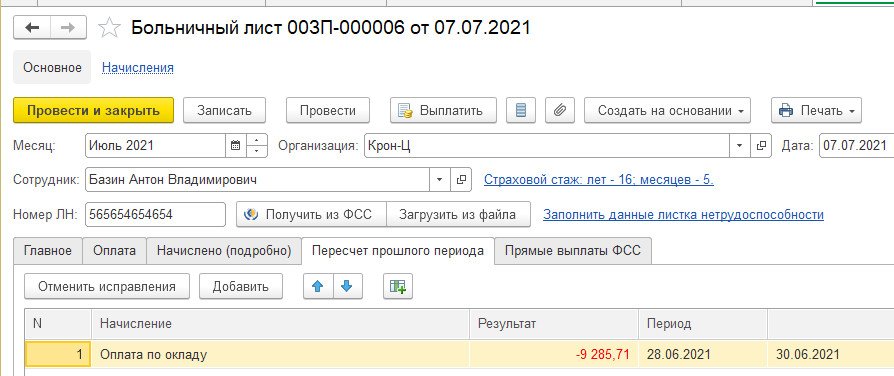

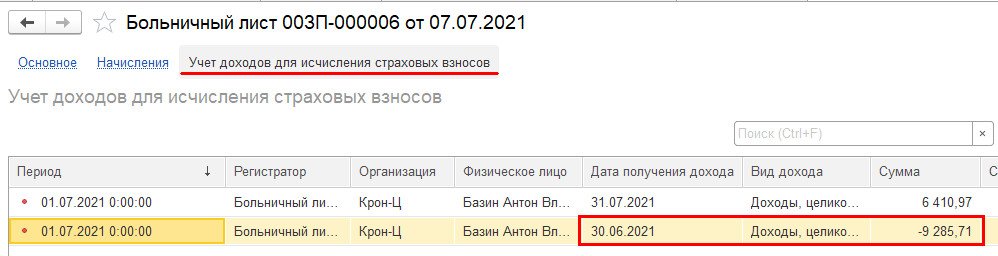

В больничном листе на закладке Пересчет прошлого периода происходит сторнирование оклада за июнь -9 285,71 руб.

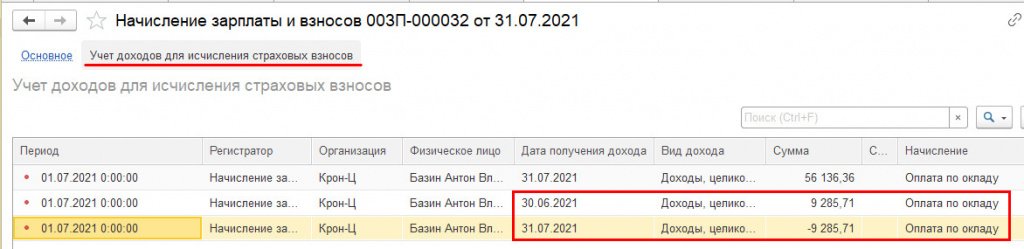

При проведении этого документа программа делает записи в регистре Учет доходов для исчисления страховых взносов, анализируя наличие положительных доходов, облагаемых страховыми взносами, по сотруднику в июле.

Если в июле сумма положительных доходов (начисленных текущим документом, а также любыми другими документами) превышает сумму сторно за июнь, то сумма сторно относится к текущему месяцу, т.е. к июлю. Если положительных доходов не хватает, тогда, чтобы не было отрицательных сумм у сотрудника в 3 разделе, сумма сторно относится к периоду, за который она была начислена.

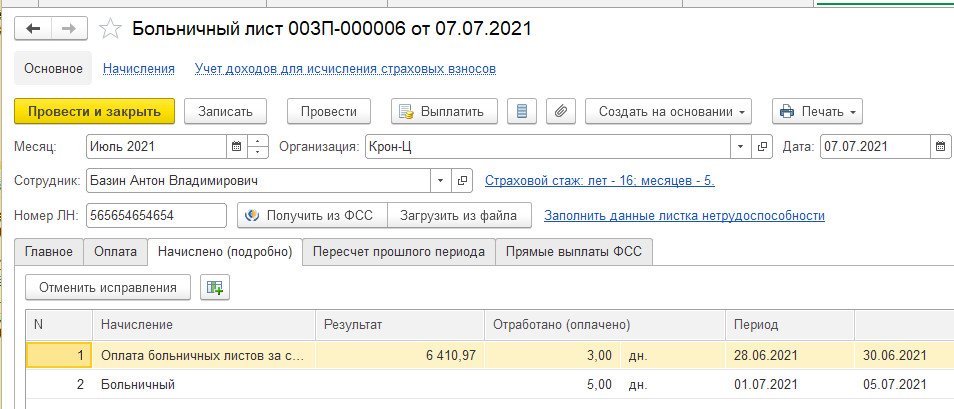

В нашем примере у сотрудника в июле пока нет никаких других документов-начислений. В документе Больничный лист ему начислена оплата больничного листа за счет работодателя 6 410,97 руб. – это доход, не облагаемый страховыми взносами.

Поэтому при проведении документа сторно оклада относится пока к июню.

Далее в июле у сотрудника могут появиться любые положительные доходы, облагаемые страховыми взносами, например премия, отпуск, разовые начисления и т.п. При проведении таких документов программа будет анализировать, нельзя ли отрицательный доход перенести в текущий месяц, и, если это возможно, то сделает соответствующие движения в регистре.

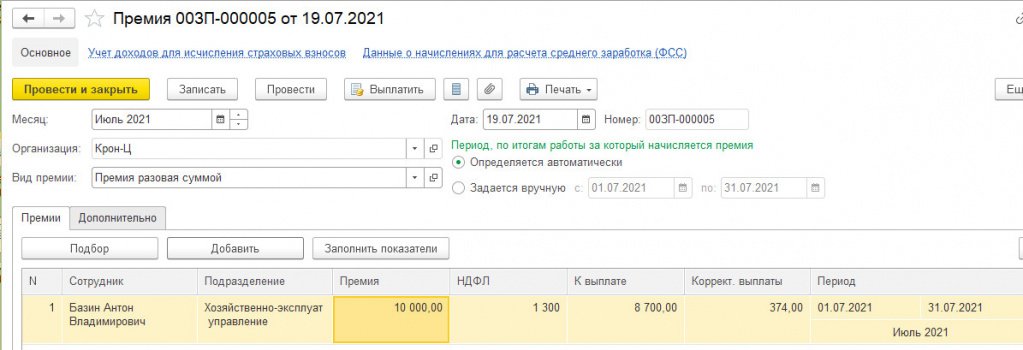

Например, начислим в июле сотруднику премию в размере 10 000 руб. (таким образом сумма положительных доходов в июле будет превышать сумму сторно).

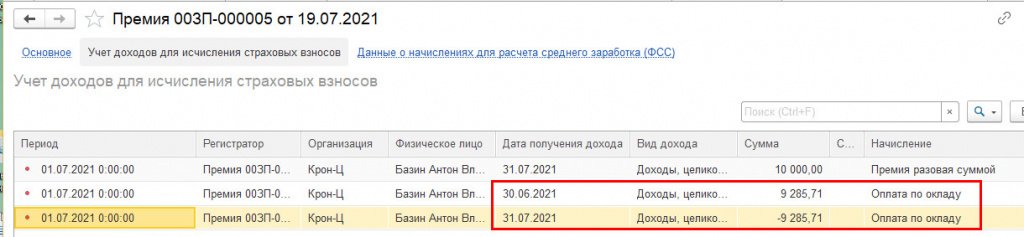

При проведении этого документа в регистре Учет доходов для страховых взносов программа не только записывает сумму премии, но и автоматически переносит сторно, ранее отнесенное к июню на текущий месяц – июль.

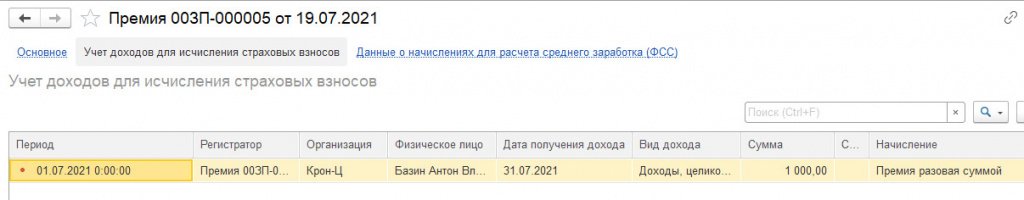

Но если бы сумма премии была меньше и в итоге положительных доходов, облагаемых страховыми взносами, в июле было бы меньше чем отрицательных, то сторно осталось бы в июне. Например, если сумма премии 1 000 руб., никаких движений по переносу сторно документ не сделает.

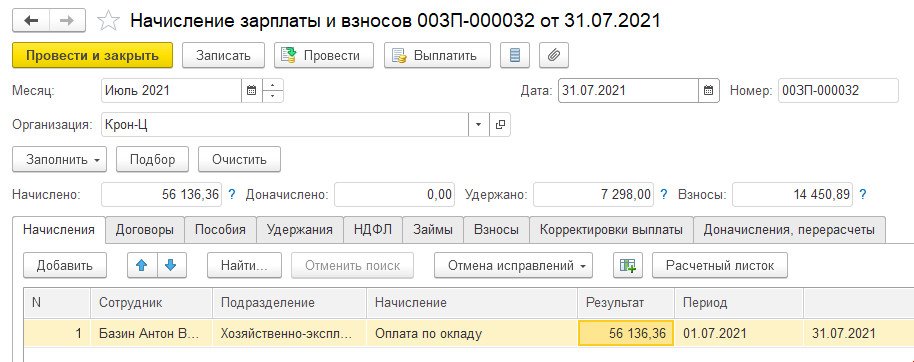

В примере оставляем сумму премии 1 000 руб. (сторно осталось в июне) и создаем документ Начисление зарплаты и взносов за июль. Сотруднику начислен оклад 56 136,36 руб.

Сумма положительных доходов в июле (оклад 56 136,36 руб. + премия 1 000 руб.) больше, чем сумма сторно оклада (-9 285,71 руб.). При проведении документ опять анализирует наличие положительных доходов и делает записи в регистре Учет доходов для страховых взносов, т.к. положительные доходы больше суммы сторно, переносит сторно и июня на текущий месяц (июль).

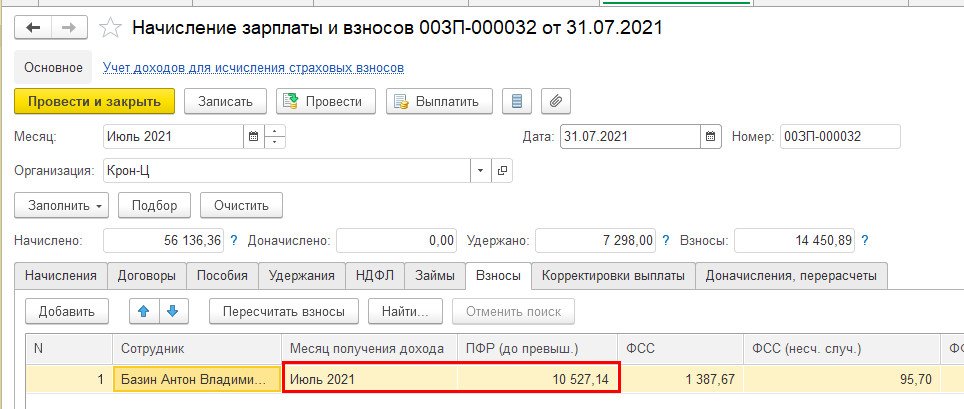

Таким образом, в июле доход сотрудника (облагаемый страховыми взносами) составляет 56 136,36 + 1 000 - 9 285,71 = 47 850,65. И в документе Начисление зарплаты и взносов на эту сумму дохода в июле начислены страховые взносы.

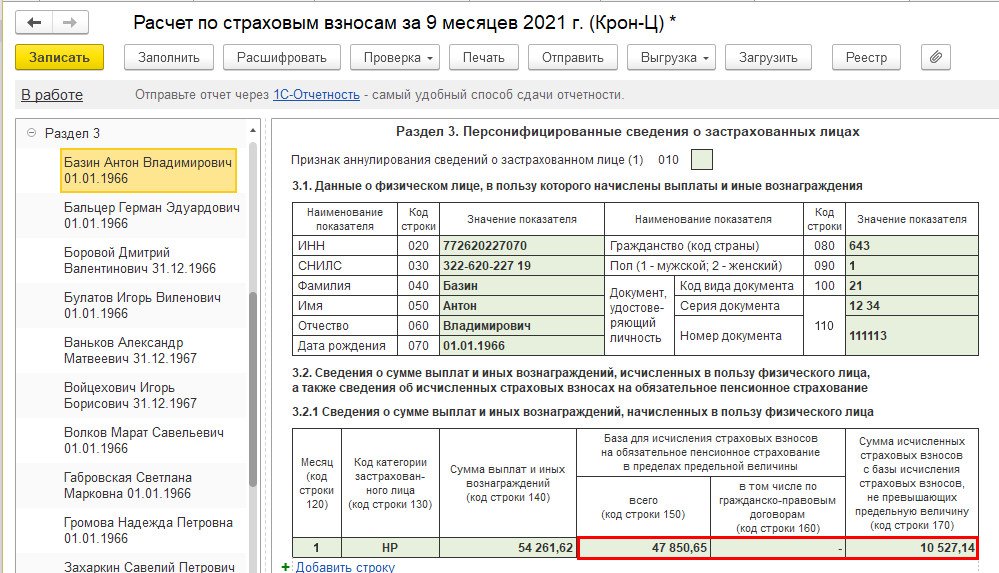

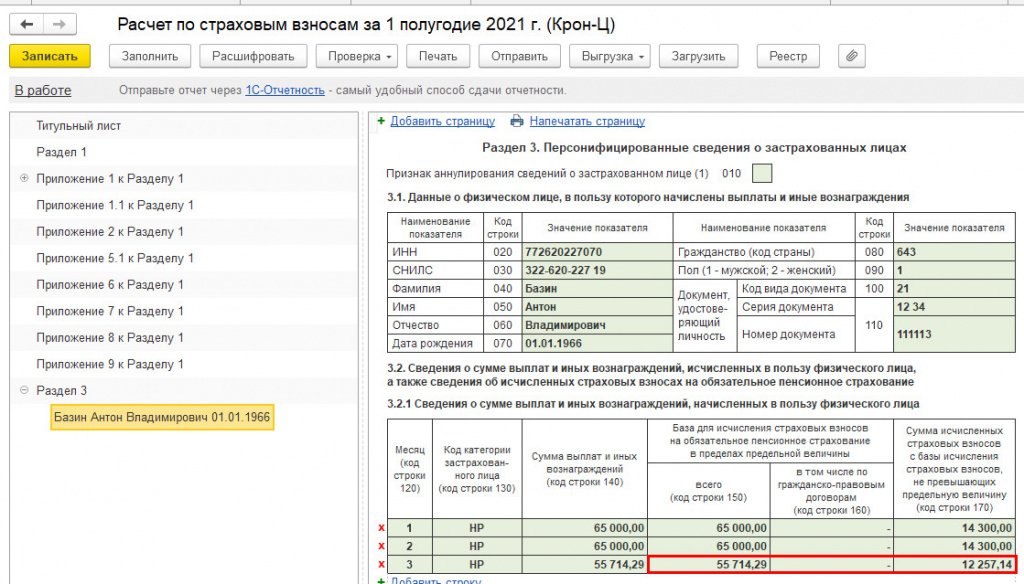

В расчете по страховым взносам за 9 месяцев в июле у сотрудника отражен доход с учетом сторно за июнь.

Никаких корректировок за полугодие в этом случае подавать не требуется.

Вариант 2

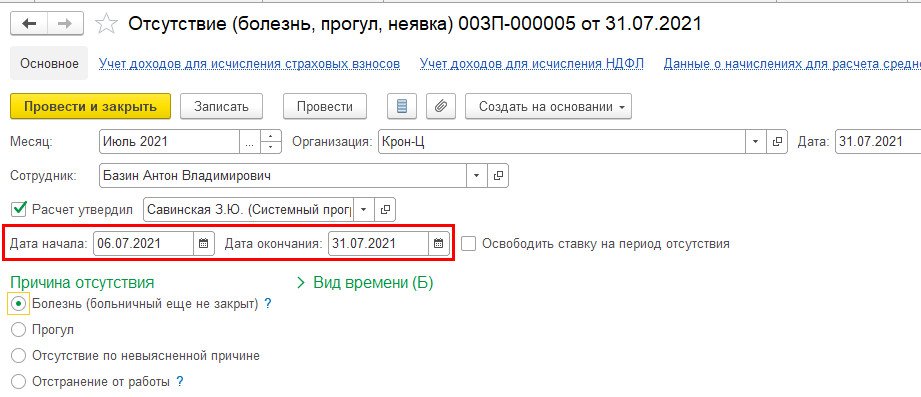

Но может возникнуть ситуация, когда достаточной суммы положительных доходов, облагаемых страховыми взносами, в июле у сотрудника так и не появится, например он продолжает болеть. В нашем примере мы оставим премию 1 000 руб. и зарегистрируем отсутствие сотрудника по болезни до конца июля.

В документе Начисление зарплаты и взносов никаких положительных доходов в июле сотруднику не начислено, поэтому сторно остается в июне (никаких движений в регистре Учет доходов для страховых взносов в этом случае документ не делает).

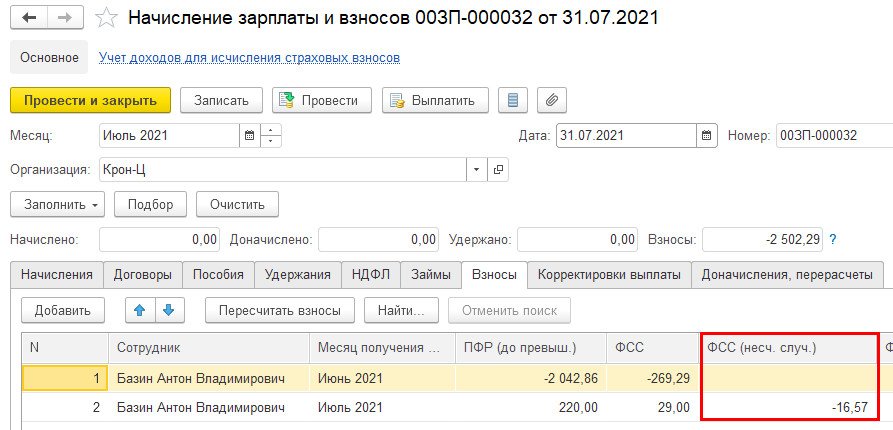

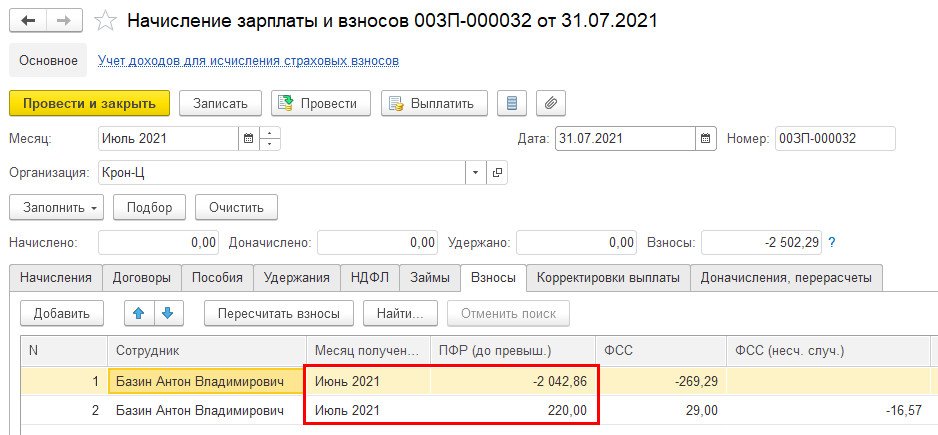

На закладке Взносы произведен расчет страховых взносов.

Пересчитаны взносы за июнь и начислены взносы за июль (с суммы премии).

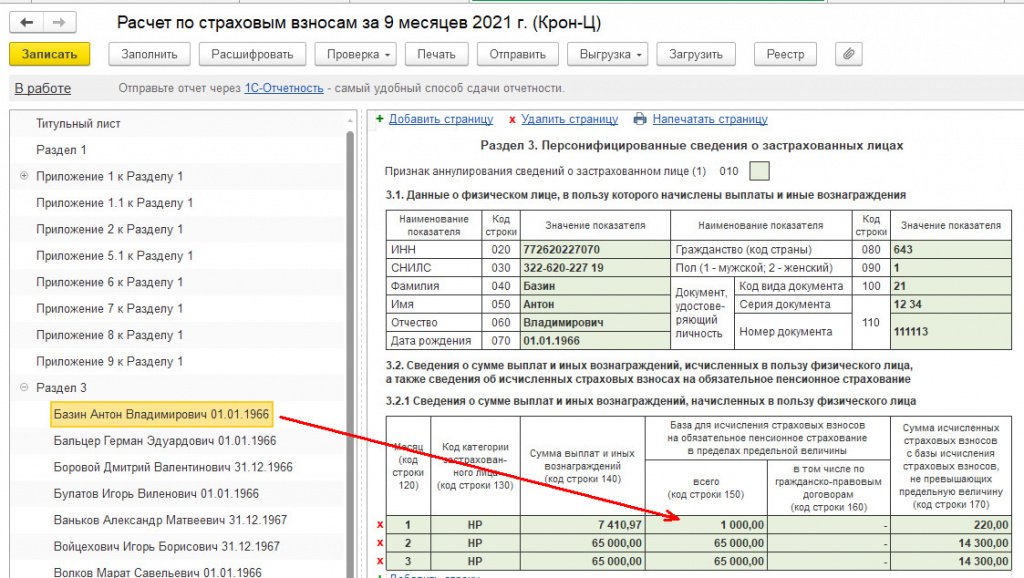

В отчете за 9 месяцев у сотрудника в июле отражается только сумма премии и взносы с нее.

В этой ситуации обязательно потребуется сформировать корректировочный отчет за 1-е полугодие (иначе будут ошибки в контрольных соотношениях в отчете за 9 месяцев)!

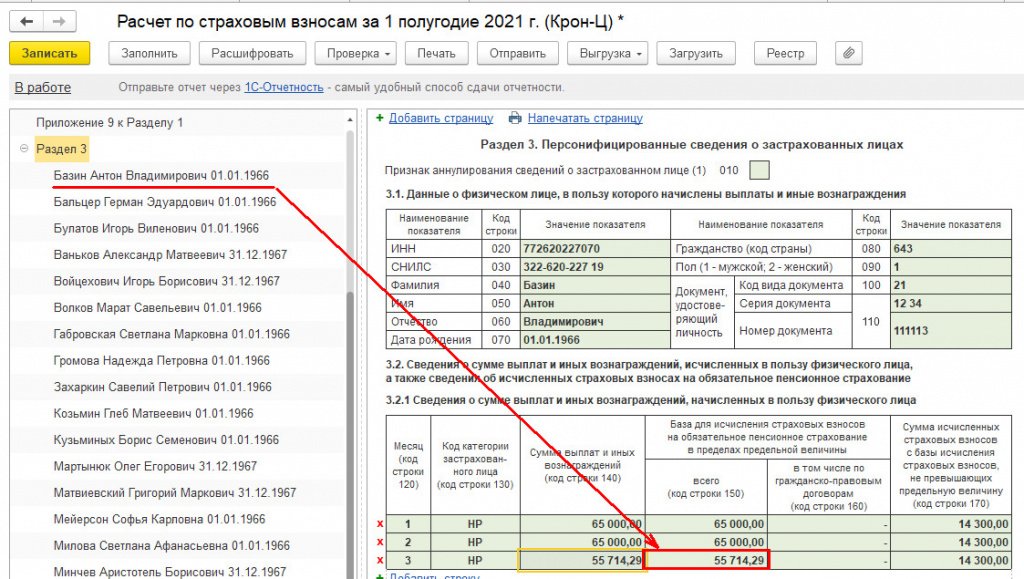

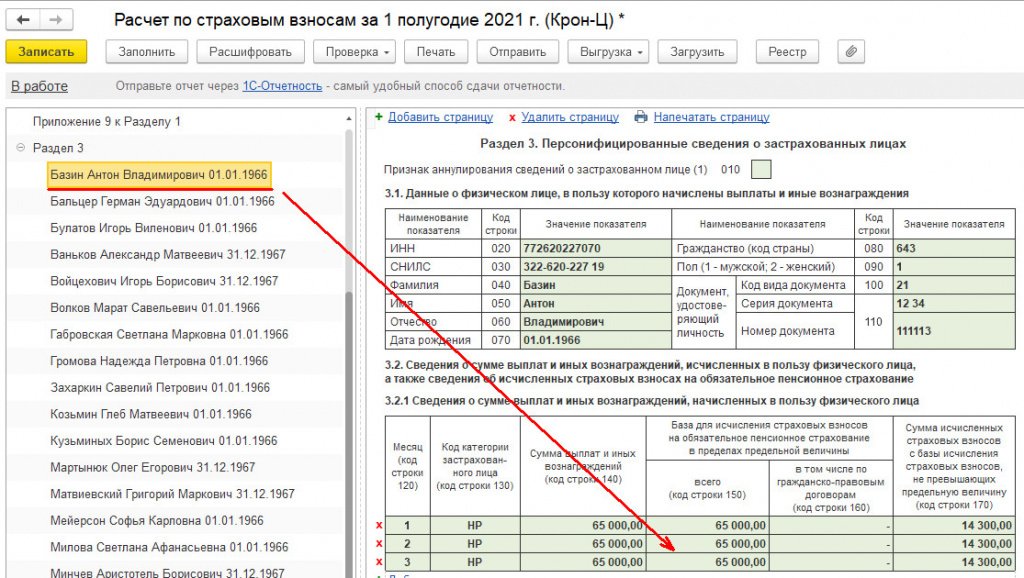

В корректировочном отчете за 1-е полугодие у сотрудника в июне учтено сторно оклада (65 000 - 9 285,71 = 55 714,29) и перерасчет взносов за июнь.

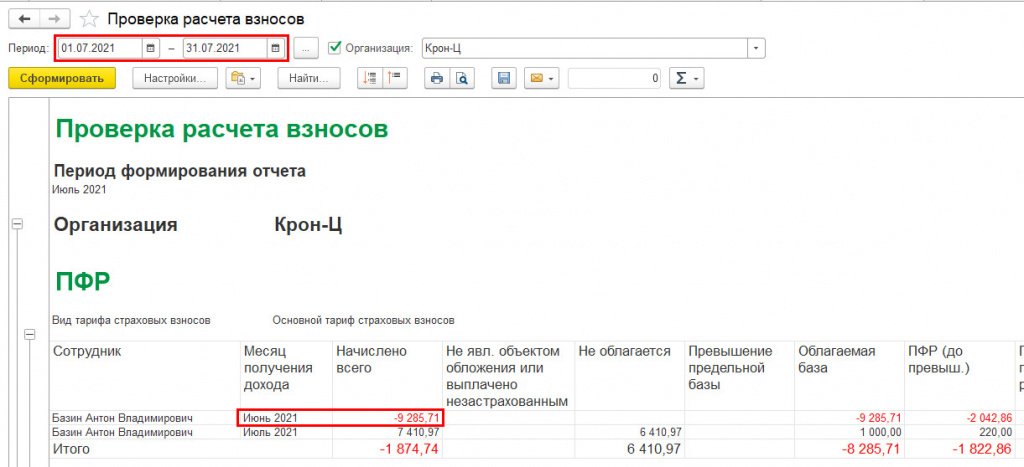

Проверить необходимость формирования корректировочного отчета можно с помощью аналитического отчета Проверка расчета взносов (раздел Налоги и взносы/Отчеты по налогам и взносам). Формировать такой отчет следует уже после окончательного расчета за текущий месяц.

При формировании отчета за июль мы видим, что у сотрудника отрицательный доход относится к июню (значит, не хватило положительного дохода, чтобы учесть сторно в июле) – это сигнал о необходимости создания корректировочного отчета за прошлый период.

Внимание! Может потребоваться также перерасчет текущих пособий ФСС, если сторно, проведенное в текущем году, отразилось в итоге в прошлом, т.к. базой для расчета среднего заработка пособий, являются доходы, облагаемые страховыми взносами за два предыдущих года.

Дата подписи на титульном листе отчета «Расчет по страховым взносам»

Дата подписи на титульном листе влияет на заполнение отчета:

-

кадровые данные заполняются на дату подписи;

-

в отчет включаются все перерасчеты, выполненные до даты подписи.

Вернемся к началу нашего примера.

Предположим, что отчет за полугодие 2021 еще не сформирован.

07.07.2021 зарегистрирован больничный с перерасчетом за июнь и пока больше никаких документов в июне не вводилось.

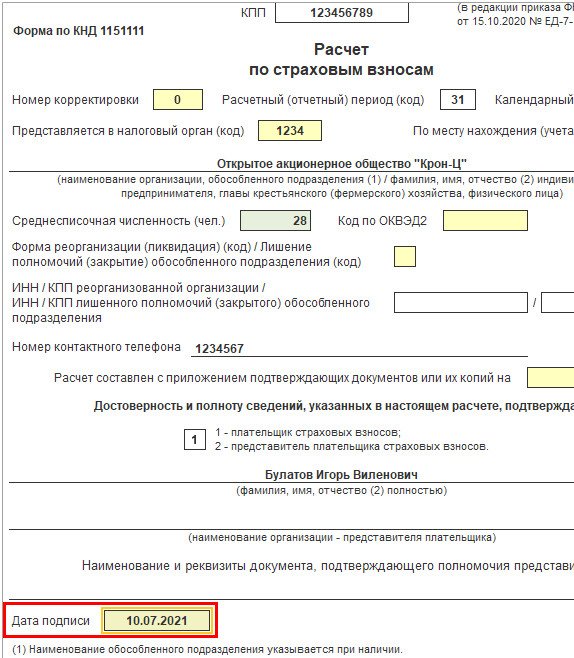

Формируем отчет за 1-е полугодие. Например, на титульном листе указана дата 10.07.2021.

Тогда в доходах за июнь будет учтен перерасчет, проведенный уже в июле (07.07.2021 зарегистрирован больничный).

Но пока расчет за июль еще не окончен, и сторно, как мы видели в вышеописанных примерах, может еще перейти в июль, но это будет известно только уже после окончательного расчета за июль.

Поэтому, чтобы в отчет за 1-е полугодие не попадали перерасчеты, произведенные в июле, дату подписи перед заполнением отчета следует установить – последний день месяца отчетного периода, за который формируется отчет, т.е. в нашем примере – 30.06.2021. Тогда июльский перерасчет в отчет не попадет.

После заполнения отчета следует установить уже реальную дату подписи, например 10.07.21, но уже не нажимать кнопку Заполнить, а просто записать и отправить отчет.

Отчет 4-ФСС

Для отчета 4-ФСС сторно доходов всегда учитывается в месяце начисления (в нашем примере это июль), т.к. в этом отчете суммы доходов и взносов отражаются всегда сводно по всем застрахованным лицам.

Поэтому в примере, описанном в Варианте 2, перерасчет взносов в ПФР, ФСС и ФОМС отражен в июне, а ФСС НС – остался в июле. И никаких корректировок делать не требуется.