Для корректного заполнения регламентированных отчетов (в том числе сведений на Титульном листе) в программе «1С:Зарплата и управление персоналом 8» ред. 3 необходимо оперативно вносить актуальные данные в справочниках Организации и Подразделения (раздел Настройка).

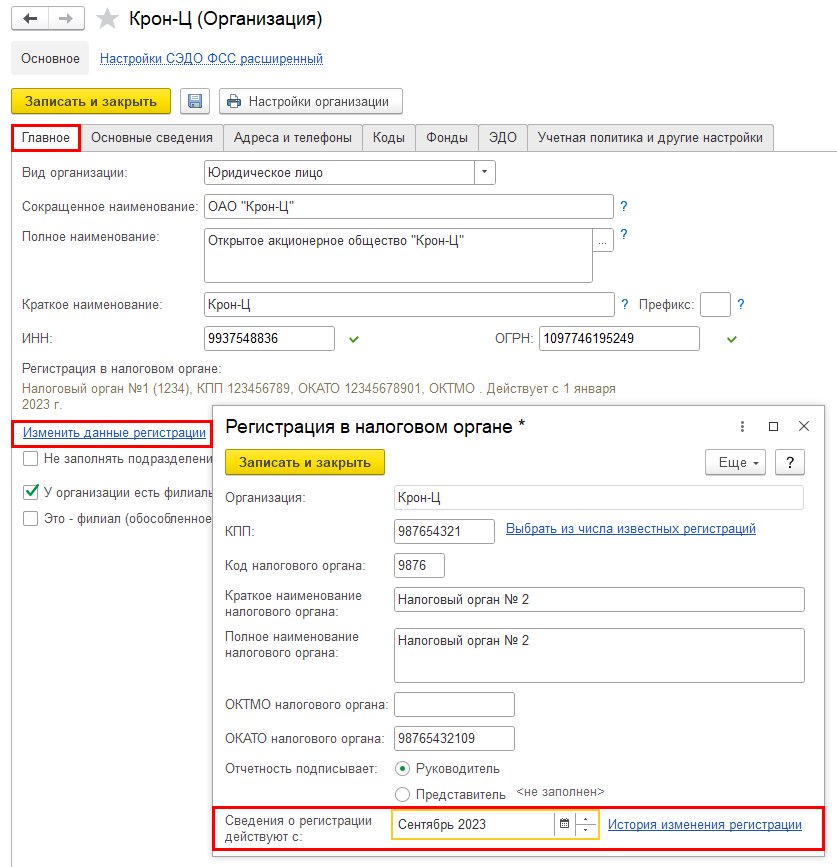

При внесении изменений данных регистрации в налоговом органе (вкладка Главное в карточках Организация и Подразделение) нужно указать месяц, с которого действуют новые сведения о регистрации (рис. 1), а также проверить (при необходимости — исправить) распределение доходов для учета НДФЛ в документах программы.

Рис. 1. Регистрация в налоговом органе в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 1. Регистрация в налоговом органе в программе «1С:Зарплата и управление персоналом 8» ред. 3

Во вкладке Страховые взносы устанавливаются Вид тарифа страховых взносов и Ставка взносов в СФР НС и ПЗ с сохранением истории изменений. Сведения о результатах СОУТ (подразделы Спецоценка условий труда и Досрочная пенсия) станут доступными для заполнения в Позиции штатного расписания или в справочнике Должности.

Если у организации есть обособленные подразделения, зарегистрированные в СФР как самостоятельные классификационные единицы (СКЕ), то в карточке Подразделение по обособленным подразделениям можно внести соответствующие данные СКЕ.

На вкладке НДФЛ по умолчанию установлен рекомендованный способ применения стандартных вычетов — Вычеты, не использованные в течение месяца, переходя на следующий месяц.

Личные данные сотрудников

Личная информация сотрудника может быть заполнена в справочниках Сотрудники или Физические лица. Программа «1С:Зарплата и управление персоналом 8» ред. 3 контролирует уникальность сведений физического лица. При совпадении данных запись изменений будет невозможна. При переносе данных задвоенные элементы справочника можно объединить с помощью обработки Объединение личных карточек (раздел Кадры — Сервис).

Для просмотра списка документов физического лица и добавления нового документа в разделе Личные данные (справочник Сотрудники или Физические лица) нужно перейти по ссылке Все документы. По кнопке Создать откроется форма заполнения нового Вида документа. Статус застрахованного лица, а также сведения об инвалидности можно указать в разделе Страхование. Сведения о стаже и местах работы заполняются по ссылке Трудовая деятельность.

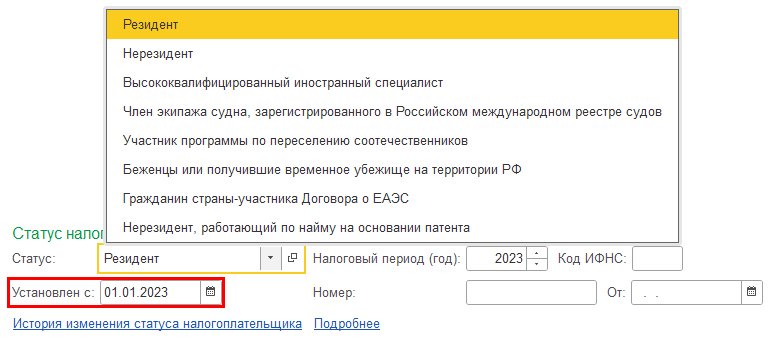

Рис. 2. Статус налогоплательщика в карточке сотрудника в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 2. Статус налогоплательщика в карточке сотрудника в программе «1С:Зарплата и управление персоналом 8» ред. 3

Настройка начислений

Для регистрации вознаграждений сотрудника и корректного расчета сумм в программе «1С:Зарплата и управление персоналом 8» ред. 3 необходимо проверить справочник Начисления (раздел Настройка).

На вкладке Основное устанавливаются основные параметры использования и расчета начисления. Вкладка Расчет базы становится доступной для заполнения списка начислений, если в формуле расчета начисления (Основное — Расчет и показатели) используется показатель «РасчетнаяБаза». Вид времени по классификатору использования рабочего времени, а также Вид стажа для заполнения подраздела 1.2 Раздела 1 формы ЕФС-1 необходимо установить на вкладке Учет времени.

Для удобства просмотра и редактирования начислений и удержаний, в расчетную базу которых входит созданное начисление, предусмотрены списки Зависимые начисления и Зависимые удержания во вкладке Зависимости. Вкладка Приоритет заполняется автоматически по результатам анализа основных параметров начислений. По назначению каждого начисления (Основное — Назначение и порядок расчета) автоматически определяется учет начисления при расчете среднего заработка согласно законодательству. Самостоятельное определение порядка учета начислений в среднем заработке возможно только для начислений с назначением Прочие начисления и выплаты.

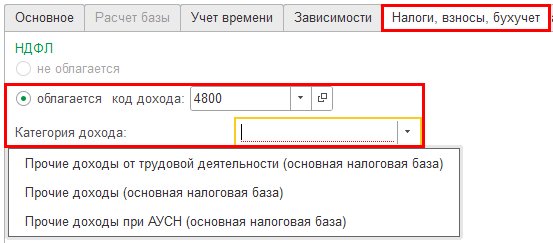

Во вкладке Налоги, взносы, бухучет необходимо указать код и категорию дохода для учета НДФЛ. Список доступных кодов определяется по назначению каждого начисления.Важно учитывать не только код дохода, но и категорию дохода. Например, для кода дохода 4800 — «Иные доходы» от выбранной категории дохода Прочие доходы от трудовой деятельности, Прочие доходы, Прочие доходы при АУСН зависит ставка налогообложения (рис. 3).

Рис. 3. Код и категория дохода в настройках начисления в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 3. Код и категория дохода в настройках начисления в программе «1С:Зарплата и управление персоналом 8» ред. 3

Также в программу «1С:Зарплата и управление персоналом» ред. 3 добавлены коды вида дохода для целей исполнительного производства, согласно указанию Банка России от 25.03.2022 № 6104-У.

Для просмотра или редактирования данных всех начислений в списке Начисления предусмотрена кнопка Настройка НДФЛ, среднего заработка и др.

Аналитические отчеты

Для анализа и проверки данных в программе «1С:Зарплата и управление персоналом 8» ред. 3 предусмотрены аналитические отчеты в соответствующих разделах: Кадровые отчеты, Отчеты по зарплате, Отчеты по выплатам, Отчеты по налогам и взносам.

Например, для проверки заполнения расчета 6-НЛФЛ (утв. приказом ФНС России от 15.10.2020 № ЕД-7-11/753@ (в ред. приказа от 29.09.2022 № ЕД-7-11/881@)) предусмотрены Отчеты по налогам и взносам: «Сводная» справка 2-НДФЛ, Анализ НДФЛ по месяцам налогового периода и месяцам взаиморасчетов, Подробный анализ НДФЛ по сотрудникам, Проверка раздела 1 формы 6-НДФЛ (с 2021 года), Удержанный НДФЛ. Все сформированные отчеты можно расшифровать.

Контроль ведения учета

В программе «1С:Зарплата и управление персоналом 8» ред. 3 предусмотрено автоматическое информирование пользователей о заполнении обязательных реквизитов в документах и справочниках. При создании документа или элемента справочника обязательные поля для заполнения подчеркиваются красным цветом. При отсутствии данных или неправильном заполнении данных в обязательных полях при записи изменений появится сообщение об ошибке со ссылкой на поле или реквизит, которые необходимо исправить.

Если в программе используются Правила проверки учета (раздел Администрирование — Обслуживание), то в документах и в справочнике Сотрудники появится столбец с Индикатором ошибки. По ссылке Отчет по проблемам (либо двойном нажатии на Индикатор ошибки в списке) сформируется административный отчет Контроль ведения учета с указанием возможной причины ошибки и рекомендацией по исправлению ошибки в документе (справочнике).

Административный отчет Контроль ведения учета также находится в разделе Администрирование — Обслуживание — Отчеты администратора.

Рекомендации по ведению учета по НДФЛ

С 1 января 2023 года вступил в силу Федеральный закон от 14.07.2022 № 263-ФЗ, который изменил порядок определения даты фактического получения дохода в виде оплаты труда в учете НДФЛ. С 2023 года датой фактического получения зарплаты стала дата ее выплаты, в том числе за первую половину месяца (пп. 1 п. 1 ст. 223 НК РФ). Исчисление НДФЛ производится на дату фактического получения зарплаты (п. 3 ст. 226 НК). Удерживать НДФЛ необходимо при каждой выплате зарплаты (п. 4 ст. 226 НК РФ).

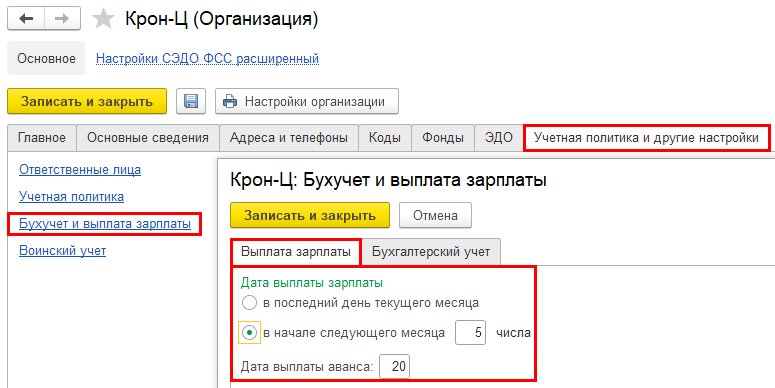

В программе «1С:Зарплата и управление персоналом 8» ред. 3 все межрасчетные документы исчисляют и удерживают налог, самостоятельно отражаясь в отчетности. Для корректного расчета налога в документе-начислении необходимо указать наиболее ожидаемую дату выплаты в поле Планируемая дата выплаты для предотвращения перерасчетов налога. Вычет работнику предоставляется при исчислении налога на первый доход, который будет получен на планируемую дату выплаты. В карточке Организация в настройках бухучета и выплаты зарплаты можно установить Дату выплаты зарплаты по умолчанию (рис. 4).

Рис. 4. Дата выплаты зарплаты в настройках организации в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 4. Дата выплаты зарплаты в настройках организации в программе «1С:Зарплата и управление персоналом 8» ред. 3

Если фактическая дата выплаты будет отличаться, следует изменить Планируемую дату выплаты в документе и проверить расчет НДФЛ (при необходимости — воспользоваться кнопкой Пересчитать НДФЛ, выделив в списке всех сотрудников).

При необходимости регистрации документов прошлого периода нужно предварительно пометить на удалении все созданные (записанные), но не проведенные документы, а также отменить все последующие зарегистрированные документы-начисления и ведомости на выплату. После регистрации новых данных прошлого периода необходимо последовательно провести, не перезаполняя, все снятые с проведения документы и ведомости в хронологическом порядке: начисление — выплата.

Для проверки и выявления ошибки в учете по НДФЛ можно воспользоваться документом Перерасчет НДФЛ. Если документ заполнился автоматически, значит, по сотруднику расчетах допущена ошибка, которую необходимо устранить непосредственно в самом учетном документе, а не с помощью документа Перерасчет НДФЛ.

Как проверить регламентированный отчет

Для отображения полных сведений при заполнении регламентированного отчета следует учитывать Дату подписи, установленную на Титульном листе. Например, в форме 6-НДФЛ (с 2021 года) строка 170 заполняется согласно установленной дате и проведенным документам до нее.

Перед представлением отчета необходимо проверить данные на наличие ошибок. В программе «1С:Зарплата и управление персоналом 8» редакции 3 каждый регламентированный отчет поддерживает возможность проверки показателей на соответствие разработанным контрольным соотношениям (КС).

По команде Проверка — Проверить контрольные соотношения появится сообщение об отсутствии ошибок либо откроется окно с автоматически сформированным отчетом с детализацией ошибок и рекомендациями по их устранению. С помощью двойного нажатия на поле в расшифровке можно автоматически перейти на поле с ошибкой в отчете для исправления ошибки.

Для проверки регламентированного отчета на соответствие требованиям формата электронного представления следует воспользоваться командой Проверка — Проверить выгрузку. При обнаружении ошибок появится окно Навигация по ошибкам. С помощью двойного нажатия на поле с описанием можно автоматически перейти на поле с ошибкой в отчете для исправления ошибки. После исправления ошибок нужно повторить выгрузку.

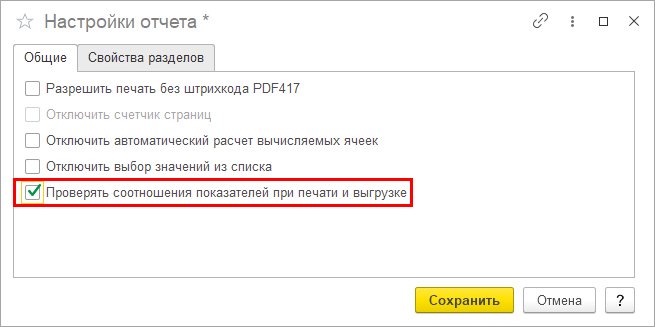

При подключенном сервисе 1С-Отчетность перед отправкой отчета необходимо воспользоваться командой Проверка — Проверить в интернете для выполнения форматно-логического контроля заполнения расчета. Также в Настройках отчета (кнопка Еще — Настройка) можно установить флаг Проверять соотношения показателей при печати и выгрузке (рис. 5).

Рис. 5. Команда «Проверять соотношение показателей при печати и выгрузке» в настройках отчета 6-НДФЛ (с 2021 года) в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 5. Команда «Проверять соотношение показателей при печати и выгрузке» в настройках отчета 6-НДФЛ (с 2021 года) в программе «1С:Зарплата и управление персоналом 8» ред. 3

Особенность заполнения формы 6-НДФЛ при смене налогового органа

Подготовить расчет 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3 можно с помощью сервиса 1С-Отчетность.

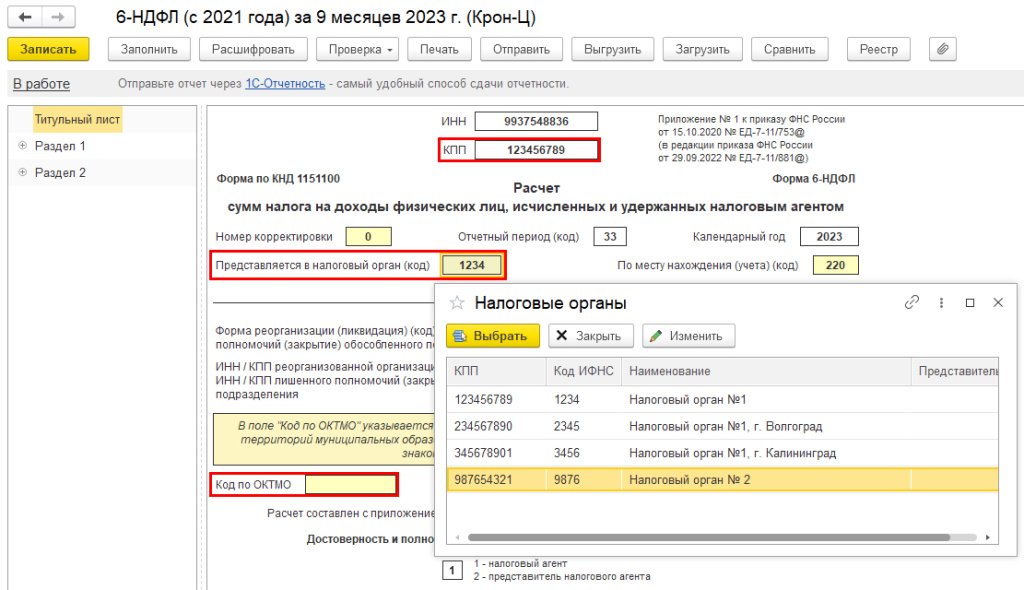

Для первого расчета 6-НДФЛ до смены ИФНС (по старому ОКТМО и новому КПП) нужно создать и автоматически заполнить отчет 6-НДФЛ (с 2021 года) по старой ИФНС. В поле Представляется в налоговый орган (код) необходимо выбрать новую ИФНС (код по ОКТМО и КПП автоматически изменится на новый). Для изменения кода по ОКТМО нужно вручную ввести старый код в поле Код по ОКТМО (рис. 6).

Рис. 6. Заполнение кодов на Титульном листе расчета 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рис. 6. Заполнение кодов на Титульном листе расчета 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3