В «1С:Зарплате и управлении персоналом 8» ред. 3 для корректного отражения данных в расчете 6-НДФЛ используется документ «Дивиденды». Начиная с версий 3.1.27.271 и 3.1.30.15 в программе изменено поведение документа «Дивиденды» для автоматического заполнения новых строк 155 и 156 в Разделе 2 расчета 6-НДФЛ и в Приложении 1 к расчету за год.

К дивидендам относится любой доход, полученный акционером по акциям от организации при распределении прибыли, оставшейся после налогообложения, пропорционально долям акционеров в уставном капитале организации. Также дивидендами признается любой доход, полученный от источников за пределами РФ, относящийся к дивидендам в соответствии с иностранным законодательством (ст.43 НК РФ).

Налоговая база по дивидендам определяется как совокупность всех доходов в виде дивидендов, полученных по акциям участником в налоговом периоде (письмо ФНС России от 22.06.2021 №БС-4-11/8724@).

Исчисление суммы налога с дивидендов участнику-резиденту производится на дату фактического получения дохода (ст.223 НК РФ) нарастающим итогом с начала года (ст.226 НК РФ). При исчислении суммы НДФЛ положения ст.225 НК РФ применяются с учетом особенностей, установленных в ст.214 НК РФ.

Согласно положениям ст.214 НК РФ, при определении суммы налога в расчет совокупности налоговых баз для целей применения ставки (13 / 15%), не включаются налоговые базы, указанные в ст.210 НК РФ (письмо Минфина от 22.05.2024 №03-04-07/47084, письмо ФНС России от 24.05.2024 №БС-4-11/5871@).

НДФЛ с дивидендов необходимо рассчитывать отдельно от остальных налоговых баз. Если дивиденды выплачиваются в натуральной форме, то датой фактического получения дохода является день передачи доходов в натуральной форме (ст.223 НК РФ). Удержание НДФЛ с дивидендов производится при выплате дохода в денежном эквиваленте. При этом вычеты по НДФЛ (ст.218–221 НК РФ) не применяются (ст.210 НК РФ).

❗ Выплата дивидендов не облагается страховыми взносами (ст.420 НК РФ, ст.5, ст.20.1 Федерального закона от 24.07.1998 №125-ФЗ).

Оформление дивидендов в 1С

Дивиденды и суммы исчисленного и удержанного НДФЛ с дивидендов с указанием даты выплаты регистрируются в программе «1С:Зарплата и управление персоналом 8» ред. 3 с помощью документа Дивиденды (раздел Зарплата – Дивиденды), см. рис. 1. Начисление и выплата самих дивидендов при этом производится в бухгалтерской программе, например в «1С:Бухгалтерии 8» ред. 3.

При исчислении НДФЛ применяется ставка 13 / 15% (в зависимости от величины дохода). В решениях «1С:Предприятие 8» налог с дивидендов исчисляется отдельно от остальных налоговых баз. В поле Дата выплаты устанавливается фактическая дата выплаты дивидендов для отражения суммы исчисленного и удержанного НДФЛ (см. рис. 1).

КБК по дивидендам налоговых нерезидентов (письмо ФНС России от 01.03.2024 №БС-2-11/3034@) – 18210102010011000110

КБК по дивидендам налоговых резидентов:

- 18210102130011000110 – в части суммы налога, не превышающей 650000 рублей;

- 18210102140011000110 – в части суммы налога, превышающей 650000 рублей.

Начиная с версий 3.1.27.271 и 3.1.30.15 в программе «1С:Зарплата и управление персоналом 8» ред. 3 автоматизировано заполнение строк 155 и 156 Раздела 2 расчета 6-НДФЛ, согласно данным из документа Дивиденды.

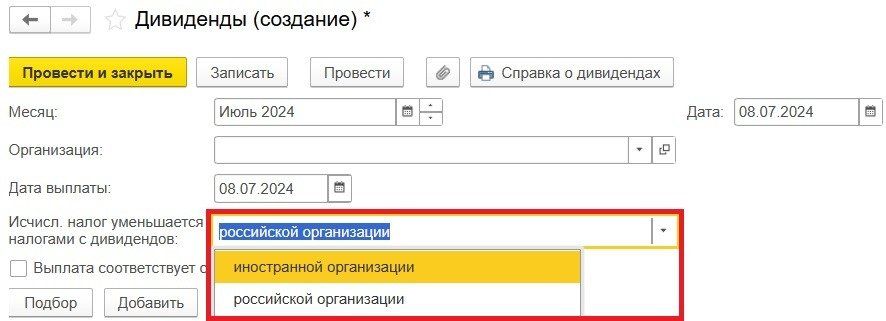

В документ Дивиденды добавлено поле Исчисл. налог уменьшается налогами с дивидендов с возможность выбора из списка: иностранной организации или российской организации (см. рис. 1).

Рисунок 1. Заполнение документа «Дивиденды» в программе «1С:Зарплата и управление персоналом 8» ред. 3

Рисунок 1. Заполнение документа «Дивиденды» в программе «1С:Зарплата и управление персоналом 8» ред. 3При выборе иностранной организации в таблице документа появится столбец Налог, упл. за рубежом. Заполненные сведения автоматически отобразятся по строке 156 в Разделе 2 расчета 6-НДФЛ «Сумма налога исчисленная и уплаченная в иностранном государстве», а также в одноименном поле в Разделе 5 в Приложении 1 к расчету 6-НДФЛ за год.

❗ Только в версии 1С:ЗУП КОРП реализована возможность выбора ставки НДФЛ 5, 10, 12%. В версиях Базовая и ПРОФ необходимо создавать и заполнять вручную отдельные страницы внутри регламентированного отчета 6-НДФЛ.

Также в документ Операция учета НДФЛ (раздел Налоги и взносы – Операции учета НДФЛ) добавлены соответствующие столбцы на вкладе Доходы: Доход из источников за пределами РФ и Налог к зачету для дивидендов, а в аналитических отчетах по НДФЛ (раздел Налоги и взносы – Отчеты по налогам и взносам) отредактированы поля таблиц.

В материале использованы фото: Studio Romantic / Shutterstock / Fotodom.