В этой статье мы продолжаем говорить о дивидендах. В «БУХ.1С» №7, 2014 на стр. 12 мы писали о том, как зарегистрировать в "1С:Бухгалтерии 8" начисленные, выплаченные и полученные дивиденды, а также о том, как отразить эти операции в бухгалтерской и налоговой отчетности (/articles/documents/35859/). В этой статье речь пойдет об особенностях налогообложения дивидендов иностранным участникам (акционерам) и формах налоговой отчетности, которые представляются в этом случае.

Содержание

- Расчет налога с дивидендов, выплачиваемых иностранной организации

- Нормы международных договоров при расчете налога на прибыль

- Начисление дивидендов в «1С:Бухгалтерии 8»

- Отчетность при выплате доходов иностранным организациям

- Декларация по налогу на прибыль при выплате доходов иностранным организациям

Расчет налога с дивидендов, выплачиваемых иностранной организации

Дивиденды, которые российская организация выплачивает иностранной, согласно статье 309 НК РФ относятся к доходам от источников в Российской Федерации. Если иностранные организации не осуществляют деятельность через постоянное представительство в России, но получают доходы от источников в нашей стране, то российские организации, выплачивающие такие доходы, являются налоговыми агентами. То есть они должны исчислить и удержать налог при каждой выплате (ст. 24 НК РФ, п. 3 ст. 275, ст. 310 НК РФ).

Как и в случае с российскими организациями-получателями дивидендов, в этой ситуации налоговый агент также должен перечислить налог на прибыль в федеральный бюджет не позднее дня, следующего за днем выплаты (п. 4 ст. 287, п. 1 ст. 310 НК РФ).

Налоговая ставка

Налоговая база определяется как сумма выплачиваемых иностранной организации дивидендов (п. 6 ст. 275 НК РФ). По общему правилу при выплате дивидендов иностранной организации применяется ставка налога в размере 15 процентов (подп. 3 п. 3 ст. 284, п. 1 ст. 310 НК РФ).

Если между Россией и страной, резидентом которой является иностранная компания, заключено соглашение об избежании двойного налогообложения, то применяются правила и нормы международного договора (ст. 7 НК РФ). Причина в том, что международные договоры имеют приоритет над национальным законодательством. Перечень международных договоров Российской Федерации об избежании двойного налогообложения, действующих на 1 января 2013 г., приведен в Информационном письме Минфина России.

Если международным соглашением предусмотрена пониженная ставка налога на прибыль в отношении дивидендов, то для применения положений международного договора необходимо получить от иностранной организации подтверждение ее постоянного местонахождения в том государстве, с которым заключен международный договор (п. 3 ст. 310 НК РФ). Необходимо иметь в виду, что подтверждение должно быть представлено налоговому агенту до даты выплаты дохода. Только в этом случае налоговый агент сможет не удерживать налог или удерживать его по пониженным ставкам.

Подтверждение статуса налогового резидента

Подтверждение (сертификат, справка) должно быть заверено компетентным органом соответствующего иностранного государства, а если оно составлено на иностранном языке, то и переведено на русский (п. 1 ст. 312 НК РФ). Требования к форме подтверждения в налоговом законодательстве РФ нет. Необходимо лишь указать год, за который подтверждается местопребывание иностранной компании. Иначе будет считаться, что документ выдан за текущий календарный год (письмо Минфина России от 12.04.2012 № 03-08-05/1).

Вопросы вызывает требование об обязательности апостиля. До недавнего времени контролирующие органы требовали апостиль в том случае, когда между Россией и страной, которая представляет подтверждение, не было официального согласования о принятии документов, подтверждающих статус налогового резидента (письмо ФНС России от 09.08.2011 № АС-4-3/12920@). Апостиль (apostille) – это специальный штамп на документе, проставляемый органами юстиции, который удостоверяет подлинность подписи, а также качество, в котором выступало лицо, подписавшее документ, и подлинность печати или штампа, которыми скреплен этот документ., Процедура установлена Гаагской конвенцией 1961 года, отменяющей требование легализации иностранных официальных документов.

В письме ФНС от 16.09.2013 № ОА-4-13/16590@ была высказана позиция, согласно которой обязанность по представлению сертификатов резидентства возлагается на иностранных налогоплательщиков, поэтому отечественные налогоплательщики могут представлять документы о местонахождении иностранного контрагента без заверения их апостилем даже в том случае, когда такая возможность не предусмотрена международным договором РФ. Однако, возможно, такую позицию придется отстаивать в суде.

Пример. Общим собранием участников ООО "Конфетпром" от 28 апреля 2014 года было принято решение распределить полученную за 2013 год прибыль в размере 4 000 000,00 руб., следующим образом:

1 000 000,00 руб. в пользу российского ЗАО "ИнвестСоюз", владеющего 25 процентами доли уставного капитала общества;

1 000 000,00 руб. в пользу бразильской компании “Brazilian company”, владеющей 25 процентами доли уставного капитала;

1 000 000,00 руб. в пользу греческой компании “Greek company”, владеющей 25 процентами доли уставного капитала;

1 000 000,00 руб. в пользу китайской компании “Chinese company”, владеющей 25 процентами доли уставного капитала.

ООО "Конфетпром" применяет общую систему налогообложения, ежеквартально уплачивает авансовые платежи по налогу на прибыль и применяет ПБУ 18/02 «Учет расчетов по налогу на прибыль».

От компании “Chinese company” получено должным образом оформленное подтверждение ее постоянного местонахождения в Китае.

ООО " Конфетпром" исчисляет и удерживает налог на прибыль при выплате дивидендов ЗАО "ИнвестСоюз" по ставке 9 процентов – 90 000 руб. Поскольку ООО «Конфетпром» не получило подтверждения от “Greek company” и “Brazilian company”, то налог будет рассчитываться по ставке 15 процентов и составит 150 000 руб. Так как китайская компания подтвердила свое местонахождение, то налог на прибыль нужно рассчитать в соответствии с нормами международного договора по ставке 10 процентов – 100 000 руб. 6 мая 2014 года ООО "Конфетпром" перечислило со своего расчетного счета дивиденды участникам за вычетом исчисленных и удержанных налогов, которые были перечислены в бюджет этим же днем.

Нормы международных договоров при расчете налога на прибыль

Рассмотрим, как будут применяться нормы международных договоров об избежании двойного налогообложения на нашем примере. Конвенция между Правительством Российской Федерации и Правительством Федеративной Республики Бразилия об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы от 22 ноября 2004 г. не вступила в силу и не применяется (письмо Минфина от 12 февраля 2014 г. № 03-08-06/5641).

Поэтому даже если бразильская компания представит подверждение своего резидентства, для расчета налога на прибыль компании “Brazilian company”будет применяться ставка 15 процентов. Сумма дивидендов к выплате “Brazilian company” составит 850 000 руб.

Между Российской Федерацией и Греческой Республикой заключена Конвенция от 26 июня 2000 года об избежании двойного налогообложения и предотвращении уклонения от уплаты налогов в отношении налогов на доходы и капитал. В Конвенции предусмотрены дифференцированные налоговые ставки в отношении дивидендов:

- если доля прямого участия греческой организации – получателя дивидендов составляет не менее 25 процентов уставного капитала компании, выплачивающей дивиденды, то применяется налоговая ставка не более 5 процентов от общей суммы дивидендов;

- 10 процентов от общей суммы дивидендов во всех остальных случаях.

Поэтому если греческая сторона представит подтверждение своего постоянного местонахождения, то российская организация должна будет удержать налог по ставке 5 процентов, то есть 50 000 руб.

Между Правительством Российской Федерации и Правительством Китайской народной Республики заключено Соглашение от 27 мая 1994 года об избежании двойного налогообложения и предотвращении уклонения от налогообложения в отношении налогов на доходы.

Соглашение предусматривает налоговую ставку в отношении дивидендов в размере 10 процентов, и ООО «Конфетпром» вправе применить такую пониженную налоговую ставку в отношении компании “Chinese company”, которая на момент выплаты доходов предоставила надлежащим образом оформленное подтверждение ее постоянного местонахождения в Китае.

Начисление дивидендов в «1С:Бухгалтерии 8»

Отражение начисленных дивидендов участникам, а также начисление налога на прибыль в редакции 3.0 в новом интерфейсе "Такси" регистрируется документом Операция, который доступен по гиперссылке Операции, введенные вручную на панели навигации из раздела Операции. На дату решения о выплате дивидендов (28 апреля 2014 года) вручную вводятся следующие проводки:

Дебет 84.01 Кредит 75.02

- со значением субконто ЗАО "ИнвестСоюз" на сумму 1 000 000 рублей;

Дебет 84.01 Кредит 75.02

- со значением субконто “Brazilian company” на сумму 1 000 000 рублей;

Дебет 84.01 Кредит 75.02

- со значением субконто “Greek company” на сумму 1 000 000 рублей;

Дебет 84.01 Кредит 75.02

- со значением субконто “Chinese company” на сумму 1 000 000 рублей.

Любые выплаты за счет чистой прибыли организации никак не влияют на налогооблагаемую базу, никак не отражаются в регистрах налогового учета, поэтому налоговый учет на счете 84 отключен.

На дату выплаты дивидендов у налогового агента возникает обязанность удержать налог на прибыль с дивидендов участников (акционеров).

6 мая 2014 года вручную вводятся следующие проводки:

Дебет 75.02 со значением субконто ЗАО "ИнвестСоюз" Кредит 68.04.1

- со вторым субконто Федеральный бюджет на сумму 90 000 рублей;

Дебет 75.02 со значением субконто “Brazilian company” Кредит 68.04.1

- со вторым субконто Федеральный бюджет на сумму 150 000 рублей;

Дебет 75.02 со значением субконто “Greek company” Кредит 68.04.1 со вторым субконто Федеральный бюджет на сумму 150 000 рублей;

Дебет 75.02 со значением субконто “Chinese company” Кредит 68.04.1 со вторым субконто Федеральный бюджет на сумму 100 000 рублей.

Суммы начисленных налогов с дивидендов в налоговом учете не отражаются.

Отчетность при выплате доходов иностранным организациям

Налоговый агент по итогам отчетного (налогового) периода обязан представить в налоговый орган по месту постановки на учет Налоговый расчет (информацию) о суммах выплаченных иностранным организациям доходов и удержанных налогов (п. 4 ст. 310 НК РФ).

Форма Налогового расчета утверждена приказом МНС России от 14.04.2004 N САЭ-3-23/286@ (в ред. приказа ФНС России от 18.12.2013 № ММВ-7-3/628@), а инструкция по заполнению формы Налогового расчета утверждена приказом МНС России от 03.06.2002 № БГ-3-23/275 (в ред. Приказа ФНС России от 18.12.2013 № ММВ-7-3/628@).

В Налоговом расчете нужно отразить доходы, фактически выплаченные иностранной организации, независимо от того, удерживался налог при их выплате или нет (письмо ФНС России от 25.10.2013 № ОА-4-13/19222@, письмо Минфина России от 07.06.2011 № 03-03-06/1/334).

Для составления налогового расчета в "1С:Бухгалтерии 8" ред. 3.0 в новом интерфейсе "Такси" необходимо в форме 1С-Отчетность ввести команду создания нового отчета, в форме Виды отчетов найти отчет с названием Доходы, выплаченные иностранным организациям и ввести команду Выбрать.

В стартовой форме необходимо указать организацию и период, за который составляется налоговый расчет.

Через форму настройки свойств разделов нужно оставить флажки Показывать и Печатать только для Титульного листа и Раздела 1.

В форме налогового расчета показатели, относящиеся к налоговому агенту, на титульном листе (наименование, коды и др.) будут заполнены автоматически имеющимися в информационной базе данными.

В поле Дата подписи необходимо указать дату составления налогового расчета (крайний срок представления налогового расчета в нашем примере – 28 июля 2014 года).

Раздел 1 заполняется вручную и в отношении каждой иностранной организации, которая получала доходы от источников в Российской Федерации.

В подразделе 1.1 Сведения об иностранной организации указываются основные сведения о получателе дохода: наименование, адрес, государство постоянного местопребывания (резидентства), числовой код страны постоянного местопребывания по Общероссийскому классификатору стран мира, ИНН (аналог, используемый в иностранном государстве вместо ИНН).

В подразделе 1.2 Расчет суммы налога указывается код бюджетной классификации (КБК), соответствующий налогу на прибыль с доходов, полученных в виде дивидендов от российских организаций иностранными организациями, код по ОКТМО.

В табличной части подраздела 1.2 указываются вид дохода и соответствующий ему код вида дохода согласно Приложению № 1 к Инструкции по заполнению налогового расчета, сумма дохода до удержания налога, наименование валюты и ее буквенный код по Общероссийскому классификатору валют.

Напоминаем, что налоговая база по доходам иностранной организации, подлежащим налогообложению, и сумма налога, удерживаемого с таких доходов, исчисляются в валюте, в которой иностранная организация получает доходы (п. 5 ст. 309 НК РФ), а сумма налога перечисляется в бюджет в российских рублях (по официальному курсу Банка России на дату перечисления налога в бюджет).

Далее в табличной части подраздела 1.2 отражается дата фактической выплаты дохода, применяемая ставка налога на доходы в виде дивидендов, удержанная налоговым агентом сумма налога, буквенный код российской валюты, дата перечисления налога в бюджет и официальный курс рубля Банка России, действовавший на дату перечисления налога в бюджет.

В рассматриваемом примере Раздел 1 будет представлен на трех страницах: в отношении “Brazilian company”, “Greek company” и “Chinese company” (рис. 1).

Рис. 1. Заполнение Раздела 1 Налогового расчета.

Налоговый расчет заполняется не нарастающим итогом, а отдельно за последний квартал отчетного (налогового) периода (в расчете за полугодие отражаются доходы, выплаченные иностранным организациям во II квартале). Особенностью расчета является то, что налоговый агент указывает в нем налог, который фактически уплачен.

Декларация по налогу на прибыль при выплате доходов иностранным организациям

Порядок заполнения налоговым агентом Листа 03 и Подраздела 1.3 Раздела 1 в составе налоговой декларации по налогу на прибыль мы подробно рассматривали в статье, опубликованной в №7 (июль) «БУХ.1С» за 2014 год (стр.12).

Напоминаем, что Лист 03 заполняется применительно к каждому решению о распределении доходов от долевого участия. Если выплаты по результатам нескольких решений осуществляются в текущем периоде, то налоговые агенты представляют несколько Листов 03.

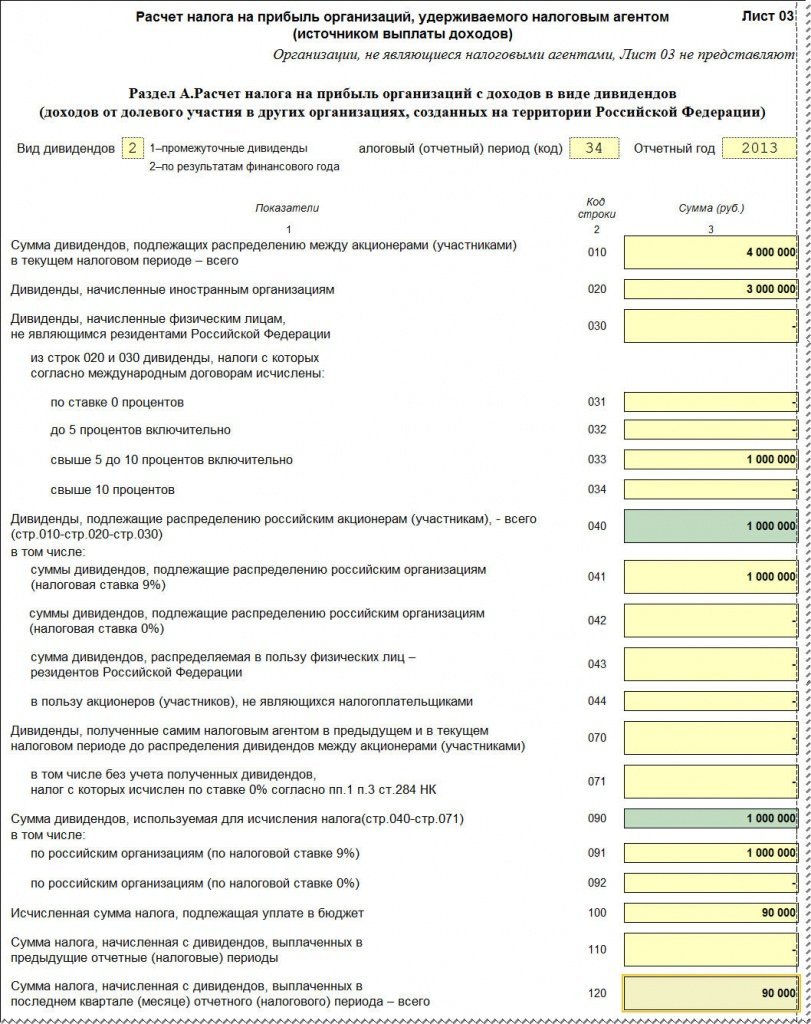

Раздел А Листа 03 заполняется вручную. Для рассматриваемого примера в этом разделе указывается (рис. 2):

Вид дивидендов – 2;

Налоговый (отчетный) период (код) – 34;

Отчетный год – 2013;

Строка 010 – 4 000 000;

Строка 020 – 3 000 000;

Строка 033 – 1 000 000;

Строка 041 – 1 000 000;

Строка 091 – 1 000 000;

Строка 100 – 90 000;

Строка 120 – 90 000.

Значение в строках 040 и 090 подсчитывается автоматически по формулам, указанным в показателях.

Рис. 2. Заполнение Раздела А Листа 03 Декларации

Раздел В Листа 03 заполняется вручную и только для получателя дивидендов - российской организации.

Обращаем ваше внимание, что в случае выплаты российской организацией дивидендов только иностранным или международным организациям у нее не возникает обязанности по заполнению Листа 03 декларации по налогу на прибыль организаций (письмо ФНС от 19 октября 2012 г. № ЕД-4-3/17761@).