Содержание

- Учет целевых субсидий

- Учет субсидий у получателя

- По каким подстатьям КОСГУ отражать расчеты со страховыми компаниями по ОМС

- По какому принципу определился тип контрагента

- Почему для индивидуальных предпринимателей указывается тип 6 «Некоммерческая организация / физическое лицо - производитель товаров, работ, услуг»

- Какие КОСГУ использовать при расчетах с нерезидентами

- Формирование номера счета 205 14

- Нужно ли детализировать входящие остатки по оборотным КОСГУ по подстатьям

- Код КОСГУ для медицинских расходных материалов

- Отражение расходов по выплате пособий за первые три дня временной нетрудоспособности

- Почему в декларации по налогу на имущество не формируются данные по счетам 111 00 «Права пользования активами»

- КОСГУ для продукции, товаров

- КДБ реализации продукции, товаров

- Код доходов и КОСГУ при начислении и уплате НДС и налога на прибыль

- КВР страховых взносов с компенсации медосмотра

- КВР, КОСГУ оплаты ГСМ командированному сотруднику на личном автотранспорте

- КОСГУ доходов от предоставления общежития

- По каким кодам отражать возврат переплат от поставщиков

- Формирование КПС по счетам учета НФА

- Как учитывать дорожные знаки

- Удержание стоимости вещевого имущества из зарплаты

- Возмещение работником штрафа за нарушение ПДД наличными

- Учет МЗ однократного применения

- По какому КОСГУ отразить приобретение цветов через подотчетное лицо

- ОС, полученное безвозмездно, учитывать на счете 101 или 106

- Расчеты с подотчетными лицами в разрезе подстатей КОСГУ 340

- Учет заправки кулеров при отсутствии справки СанПиН

- Учет процентов за пользование кредитом

- Стандарт «Учетная политика. Ошибки»

- Позднее поступление документов

- Применение ККТ

Учет целевых субсидий

Субсидию с условиями ставить на учет по счету 401.40 на весь период сразу или помесячно согласно графику к Соглашению?

Согласно пункту 301 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина России от 01.12.2010 № 157н в ред. приказа Минфина России от 28.12.2018 № 298н) счет 40140 «Доходы будущих периодов» предназначен для учета сумм доходов, начисленных (полученных) в отчетном периоде, но относящихся к будущим отчетным периодам, с учетом положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Доходы» (утв. приказом Минфина России от 27.02.2018 № 32н), далее - Стандарт «Доходы»:

- доходов, начисленных за выполненные и сданные заказчикам отдельные этапы работ, услуг, не относящихся к доходам текущего отчетного периода;

- доходов, полученных от продукции животноводства (приплод, привес, прирост животных) и земледелия;

- доходов по месячным, квартальным, годовым абонементам;

- доходов по операциям реализации имущества казны в случае, если договором предусмотрена рассрочка платежа на условиях перехода права собственности на объект после завершения расчетов;

- доходов по соглашениям о предоставлении в очередном финансовом году (годах, следующих за отчетным) безвозмездных перечислений на условиях предоставления активов: межбюджетных трансфертов, субсидий юридическим лицам, физическим лицам - производителям товаров, работ, услуг, иным физическим лицам;

- доходов по договорам (соглашениям) о предоставлении грантов;

- доходов от операций с объектами аренды (предстоящие доходы от предоставления права пользования активом);

- иных аналогичных доходов.

В соответствии с пунктом 2 приказа Минфина России от 27.02.2018 № 32н Стандарт «Доходы» вступил в действие с 1 января 2019 года.

Согласно пункту 4 Стандарта «Доходы»: «Доходы, полученные (начисленные) в отчетном периоде, но относящиеся к будущим отчетным периодам, признаются для целей бухгалтерского учета, формирования и публичного раскрытия показателей бухгалтерской (финансовой) отчетности доходами будущих периодов.»

В соответствии со Стандартом «Доходы»: «Доходы от межбюджетных трансфертов - доходы от предоставления дотаций, субсидий, субвенций и иных межбюджетных трансфертов из других бюджетов бюджетной системы Российской Федерации, предоставляемых с условиями при передаче активов, признаются в бухгалтерском учете по факту возникновения права на их получение доходами будущих периодов. Доходы будущих периодов от межбюджетных трансфертов признаются в составе доходов от межбюджетных трансфертов текущего отчетного периода по мере выполнения условий при передаче активов в части, относящейся к отчетному периоду.» (п. 25 Стандарта «Доходы»)

«Иные безвозмездные поступления от бюджетов, полученные с условиями при передаче активов, признаются в бухгалтерском учете в качестве доходов будущих периодов от безвозмездных поступлений от бюджетов по факту возникновения права на их получение от передающей стороны.» (п. 30 Стандарта «Доходы»).

«Доходы будущих периодов от безвозмездных поступлений от бюджетов, полученные с условиями при передаче активов, признаются в бухгалтерском учете в составе доходов от безвозмездных поступлений от бюджетов текущего отчетного периода по мере выполнения таких условий в части, относящейся к соответствующему отчетному периоду.» (п. 31 Стандарта «Доходы»).

Такой же порядок признания доходов распространен на субсидии на выполнение государственного (муниципального) задания. Согласно пункту 54 Стандарта «Доходы»: «Субсидии на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в качестве доходов будущих периодов на дату возникновения права на их получение.

Доходы будущих периодов от субсидий на выполнение государственного (муниципального) задания признаются в бухгалтерском учете в составе доходов от реализации текущего отчетного периода по мере исполнения государственного (муниципального) задания.».

Таким образом, датой подписания соглашения о предоставлении субсидии на выполнение государственного (муниципального) задания в учете следует начислить доходы будущих периодов (п. 93 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н в ред. от 28.12.2018, далее – Инструкция № 174н):

Д-т 4 205 31 561, К-т 4 401 40 131.

В форме «Государственное задание» (ф. 0506001), утвержденной постановлением Правительства РФ от 26.06.2015 № 640 в ред. от 29.11.2018) указывается периодичность представления отчетов о выполнении государственного задания (п. 4.1 части 3 ф. 0506001).

Согласно примечанию к ф. 0506001: «В случае установления требования о представлении ежемесячных или ежеквартальных отчетов о выполнении государственного задания в числе иных показателей устанавливаются показатели выполнения государственного задания в процентах от годового объема оказания государственных услуг (выполнения работ) или в абсолютных величинах как для государственного задания в целом, так и относительно его части (в том числе с учетом неравномерного оказания государственных услуг (выполнения работ) в течение календарного года).»

По факту принятия учредителем отчета о выполнении государственного (муниципального) задания в учете учреждения следует начислить доходы текущего финансового года (п. 150, 158 Инструкции № 174н):

Д-т 4 401 40 131, К-т 4 401 10 131.

В аналогичном порядке отражается:

- начисление доходов текущего финансового года по предоставленной бюджетному учреждению субсидии на иные цели, в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче актива):

Д-т 5 401 40 152 (162), Д-т 5 401 10 152 (162);

- начисление доходов текущего финансового года по предоставленным бюджетному учреждению субсидиям на капитальные вложения в соответствии с отчетом о достижении целевых показателей (о выполнении условия при передаче активов):

Д-т 6 401 40 162, Д-т 6 401 10 162 (п. 150, 158 Инструкции № 174н).

Отражение в БГУ

В программе "1С:Бухгалтерия государственного учреждения 8", редакции 1 и редакции 2, начисление доходов будущих периодов в сумме субсидий, предоставляемых в соответствии с соглашениями, отражается документом Начисление доходов будущих периодов с видом операции Прочие доходы будущих периодов.

Признание доходов текущего периода отражается документом «Списание доходов будущих периодов».

Подробнее в статье , публикуемой в ресурсах ИТС-Бюджет.

Учет субсидий у получателя

Учет субсидий (у получателя субсидий) по новым правилам, с использование 401.40 (ДБП). Всегда теперь применять счет 401.40? Будут документы в БГУ или использовать Операцию (бухгалтерскую)?

Согласно стандарту «Доходы», применяющемуся с 1 января 2019 года, субсидии с условиями и субсидии на госзадание отражаются как доходы будущих периодов. Про документы БГУ, которыми отражается начисление доходов, см. выше «Учет целевых субсидий».

По каким подстатьям КОСГУ отражать расчеты со страховыми компаниями по ОМС

По каким подстатьям статей 560, 660 КОСГУ отражать расчеты со страховыми компаниями по ОМС?

Отношения, возникающие в связи с осуществлением обязательного медицинского страхования, регулируются Федеральным законом "Об обязательном медицинском страховании в Российской Федерации" от 29.11.2010 № 326-ФЗ, далее – Закон об ОМС.

Согласно статье 3 Закона об ОМС страховое обеспечение по ОМС - исполнение обязательств по предоставлению застрахованному лицу необходимой медицинской помощи при наступлении страхового случая и по ее оплате медицинской организации.

Страховщиком по обязательному медицинскому страхованию в рамках реализации базовой программы обязательного медицинского страхования является Федеральный фонд ОМС (ч. 1 с. 12 Закона об ОМС).

В соответствии с положениями статьи 13 Закона об ОМС:

"2. Территориальные фонды осуществляют отдельные полномочия страховщика в части реализации территориальных программ обязательного медицинского страхования в пределах базовой программы обязательного медицинского страхования в соответствии с Законом об ОМС."

"3. Территориальные фонды осуществляют полномочия страховщика в части установленных территориальными программами обязательного медицинского страхования дополнительных объемов страхового обеспечения по страховым случаям, установленным базовой программой обязательного медицинского страхования, а также дополнительных оснований, перечней страховых случаев, видов и условий оказания медицинской помощи в дополнение к установленным базовой программой обязательного медицинского страхования."

Согласно статье 14 Закона об ОМС:

"1. Страховая медицинская организация, осуществляющая деятельность в сфере обязательного медицинского страхования (далее - страховая медицинская организация), - страховая организация, имеющая лицензию, выданную в установленном законодательством Российской Федерации порядке. Страховая медицинская организация осуществляет отдельные полномочия страховщика в соответствии с настоящим Федеральным законом и договором о финансовом обеспечении обязательного медицинского страхования, заключенным между территориальным фондом и страховой медицинской организацией."

"7. Страховые медицинские организации осуществляют свою деятельность в сфере обязательного медицинского страхования на основании договора о финансовом обеспечении обязательного медицинского страхования, договора на оказание и оплату медицинской помощи по обязательному медицинскому страхованию, заключенного между страховой медицинской организацией и медицинской организацией."

Таким образом, государственное (муниципальное) бюджетное (автономное) учреждение расчеты по средствам обязательного медицинского страхования осуществляет с медицинскими страховыми организациями, имеющими лицензию, выданную в установленном законодательством Российской Федерации порядке.

Согласно пункту 10.4 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н, юридические лица, предоставляющие на основании соответствующей лицензии услуги страхования, перестрахования, взаимного страхования, относятся к финансовым организациям.

В соответствии с пунктами 13.6.5 и 14.6.5 Порядка № 209н расчеты по средствам обязательного медицинского страхования с медицинскими страховыми организациями, имеющими лицензию, выданную в установленном законодательством РФ порядке, отражаются по подстатьям КОСГУ:

- 565 "Увеличение прочей дебиторской задолженности по расчетам с иными финансовыми организациями";

- 665 "Уменьшение прочей дебиторской задолженности по расчетам с иными финансовыми организациями".

По какому принципу определился тип контрагента

Подскажите, пожалуйста, согласно каким методическим рекомендациям Минфина в БГУ автоматически выбирается детализация КОСГУ 730, 830, 560, 660? Например, расчеты со страховой компанией «СК Согласие» отнесены на подстатьи КОСГУ 735 и 835 «Увеличение прочей кредиторской задолженности по расчетам с иными финансовыми организациями» и «Уменьшение прочей кредиторской задолженности по расчетам с иными финансовыми организациями» соответственно, а сопровождение справочника ГАРАНТ - на подстатьи КОСГУ 734, 834 «Увеличение прочей кредиторской задолженности по расчетам с иными нефинансовыми организациями» и «Уменьшение прочей кредиторской задолженности по расчетам с иными нефинансовыми организациями» соответственно.

При обновлении на версии 1.0.55.7 БГУ1 и 2.0.60.31 БГУ2 реквизит Тип контрагента справочника Контрагенты был заполнен автоматически. Анализировались лицевые и расчетные счета контрагентов, номера которых содержат признаки институциональных единиц.

Подробно алгоритм отнесения контрагента к тому или иному типу приведен в статье , публикуемой в ресурсах ИТС-бюджет.

Почему для индивидуальных предпринимателей указывается тип 6 «Некоммерческая организация / физическое лицо - производитель товаров, работ, услуг»

22.01.2019 состоялась по годовому отчету за 2019 год.

На ней выступала Светлана Викторовна Сивец, заместитель директора Департамента бюджетной методологии и финансовой отчетности в государственном секторе. Часть выступления она посвятила применению детализированных кодов КОСГУ - подстатей статей 560, 660, 730, 830. В частности она сказала, что расчеты с индивидуальными предпринимателями следует отражать по подстатьям КОСГУ 566, 666, 736, 836.

Согласно Порядку № 209н по подстатьям 566, 666, 736, 836 отражаются расчеты с некоммерческими организациями и физическими лицами - производителями товаров, работ, услуг.

Поэтому в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 и редакции 2 для контрагентов, которых определяем как ИП по наличию ОГРНИП, даты регистрации, имеют счет 40802, проставляем тип 6.

Подробнее в статье «», публикуемой в ресурсах ИТС-бюджет.

Приказом Минфина России от 13.05.2019 № 69н пункты 13.6.6, 14.6.6 (КОСГУ 566, 666), 13.4.6, 14.4.6 (КОСГУ 546, 646), 13.5.6, 14.5.6 (КОСГУ 556, 656), 15.3.6, 16.3.6 (КОСГУ 736, 836) Порядка № 209н дополнены индивидуальными предпринимателями.Какие КОСГУ использовать при расчетах с нерезидентами

Какие КОСГУ использовать на счетах расчетов (205 00, 206 00 – 560/660, 302 00 – 730/830) при расчетах с нерезидентами (иностранными юридическими лицами)? «9-ка» же пока отсрочена до 2021 года, или будут изменения?

Изначально предполагалось, что под нерезидентами понимаются граждане других государств (пункт 9.3.1 Порядка № 209н в старой редакции).

В ред. Приказа Минфина России от 30.11.2018 № 246н это положение было исключено, а применение пунктов Порядка № 209н в части отражения расчетов с нерезидентами – применение подстатей КОСГУ 569/669, 739/839 и т.п. отсрочено до 1 января 2021 года (п. 2 приказа Минфина России от 29.11.2017 № 209н).

По словам методологов Минфина России, в настоящее время готовятся изменения в Порядок № 209н, подстатьи КОСГУ 569/669, 739/839 планируют применять для расчетов с нерезидентами – юридическими лицами, и эта норма будет действовать уже в 2019 году.Формирование номера счета 205 14

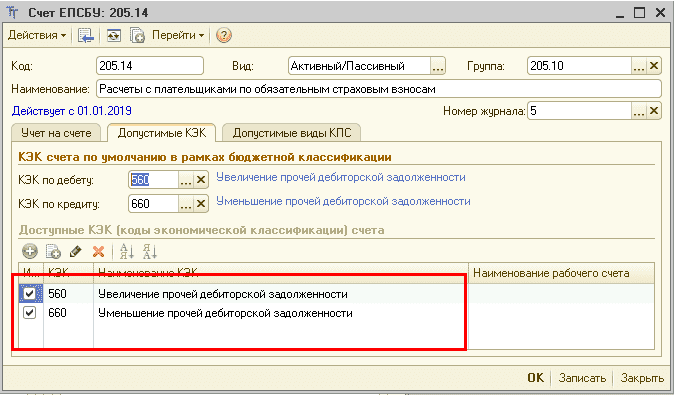

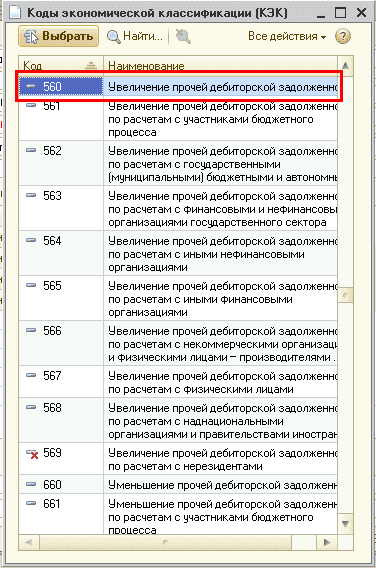

Можно ли указать для налоговых поступлений, поступлений в фонды КОСГУ 560, 660?

Да. В карточках счетов 205 00 указаны группы 560/660.

Можно выбрать любой код, в том числе и группу.

В номере счета подстатья КОСГУ формируется по типу контрагента.

Если в карточке контрагента не указан тип, будет указана группа 560/660.

Нужно ли детализировать входящие остатки по оборотным КОСГУ по подстатьям

На сегодняшний день это не предусмотрено инструкциям по учету.

Согласно пункту 2 Инструкции № 162н (п. 5 Инструкции № 174н): «При завершении текущего финансового года обороты по счетам, отражающим увеличение и уменьшение активов и обязательств, в регистры бухгалтерского учета очередного финансового года не переходят.»

Аналогичные положения содержатся в Инструкциях № 174н и № 183н.

Это означает, что на начало года по счетам 204.00, 205 00, 206 00, 207 00, 208 00, 209 00, 210.05, 210.06, 210 10, 215.00, 301 00, 302 00, 303 00, 304 00 есть остатки только по КОСГУ «000».

Поэтому в разрезе КОСГУ на начало года остатков по счетам 204.00, 205 00, 206 00, 207 00, 208 00, 209 00, 210.05, 210.06, 210 10, 215.00, 301 00, 302 00, 303 00, 304 00 в учетных данных нет.Код КОСГУ для медицинских расходных материалов

Какой код КОСГУ применять для медицинских расходных материалов, учитываемых на счете 105.36, – 341/441 или 346/446?

Порядком применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н (в ред. от 30.11.2018), далее - Порядок №209н, а также методическими рекомендациями по применению КОСГУ, доведенными письмом Минфина России от 29.06.2018 № 02-05-10/45153, предусмотрена детализация статей 340, 440 КОСГУ подстатьями по видам материальных запасов.

Согласно пункту 11.4 Порядка № 209н:

«11.4.1. На подстатью 341 «Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) лекарственных препаратов и материалов, применяемых в медицинских целях.»

«11.4.6. На подстатью 346 «Увеличение стоимости прочих оборотных запасов (материалов)» КОСГУ относятся расходы по оплате договоров на приобретение (изготовление) прочих объектов, относящихся к материальным запасам, в том числе:

- запасных и (или) составных частей для машин, оборудования, оргтехники, вычислительной техники, систем телекоммуникаций и локальных вычислительных сетей, систем передачи и отображения информации, защиты информации, информационно-вычислительных систем, средств связи и тому подобное;

- спецоборудования для научно-исследовательских и опытно-конструкторских работ;

- кухонного инвентаря;

- кормов, средств ухода, дрессировки, экипировки животных;

- материальных запасов в составе имущества казны, в том числе входящих в государственный материальный резерв;

- бланочной продукции (за исключением бланков строгой отчетности);

- другие аналогичные расходы.»

Согласно пункту 11 Порядка № 209н: «В рамках статей группы 300 «Поступление нефинансовых активов» группируются операции, связанные с приобретением, созданием объектов нефинансовых активов, отнесение которых к соответствующей группе объектов (основные средства, нематериальные активы, непроизведенные активы, материальные запасы, права пользования и неисключительные права на результаты интеллектуальной деятельности, биологические активы) и соответственно статье КОСГУ осуществляется согласно требованиям бухгалтерского (бюджетного) учета организациями государственного сектора по отнесению активов к соответствующей группе объектов учета нефинансовых активов.»

В соответствии с пунктом 118 Инструкции по применению Единого плана счетов бухгалтерского учета, утв. приказом Минфина России от 01.12.2010 № 157н,

«В целях настоящей Инструкции на соответствующих аналитических счетах счета 10500 «Материальные запасы», содержащих аналитические коды вида синтетического счета, учитываются следующие объекты материалов:

1 «Медикаменты и перевязочные средства»- медикаменты, компоненты, эндопротезы, бактерийные препараты, сыворотки, вакцины, кровь и перевязочные средства и т.д.

6 «Прочие материальные запасы» - реактивы и химикаты, стекло и химпосуда, металлы, электроматериалы, радиоматериалы и радиодетали, фотопринадлежности, подопытные животные и прочие материалы для учебных целей и научно-исследовательских работ, драгоценные и другие металлы для протезирования, а также инвалидная техника и средства передвижения для инвалидов;»

В Письме от 29.06.2018 № 02-05-10/45153 (п. 1 ч. 3) уточняется, что статьи 340 «Увеличение стоимости материальных запасов» и 440 «Уменьшение стоимости материальных запасов» детализируются подстатьями, отражающими увеличение/уменьшение стоимости материальных запасов по объектам.

«При этом отнесение приобретения отдельных объектов материальных запасов осуществляется, в том числе согласно Общероссийскому классификатору продукции по видам экономической деятельности ОКПД2 (ОК 034-2014 (КПЕС 2008)), утвержденному Приказом Росстандарта от 31.01.2014 № 14-ст, далее - ОКПД2.

Например, к подстатье 341 «Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях» относится приобретение антибиотиков, лекарственных препаратов, аптечек и сумок санитарных для оказания первой помощи и тому подобное.»

Согласно ОКПД2 (ОК 034-2014 (КПЕС 2008) лекарственные средства и материалы, применяемые в медицинских целях, отнесены к классу 21 «Средства лекарственные и материалы, применяемые в медицинских целях», который содержит перечень продукции и услуг, соответствующих описанию счета 105 01 «Медикаменты и перевязочные средства».

Обратите внимание на созвучность названий подстатей 341 / 441 КОСГУ и класса 21 ОКПД2 (ОК 034-2014 (КПЕС 2008))!

Такие расходные материалы, как шприцы, иглы, катетеры, канюли и аналогичные инструменты, суставы искусственные, протезы и т.п. отнесены в ОКПД2 к подклассу 32.5 «Инструменты и оборудование медицинские» класса 32 «Изделия готовые прочие», который включает, в том числе монеты, изделия из драгоценных камней, музыкальные инструменты, спортивные товары, игры и игрушки и многое другое.

Позднее, финансовое ведомство уточнило свою позицию. В методических рекомендациях , опубликованных , приобретение перевязочных средств (ваты, марли, бинтов), шприцов, игл, катетеров, канюль для переливания, стерильных перчаток и прочих медицинских расходных материалов, антисептиков, дезинфицирующих материалов, систем, тест-полосок, применяемых в медицинских целях, отнесено на статью 341 "Увеличение стоимости лекарственных препаратов и материалов, применяемых в медицинских целях".

По мнению методологов Минфина, «в части аналитического учета товаров медицинского назначения ничего нового не планировалось, как ранее применяли аналитические счета 105 00, так и сейчас надо применять».

Отражение расходов по выплате пособий за первые три дня временной нетрудоспособности

В программе «1С:Бухгалтерия государственного учреждения 8» появились новые счета, теперь меняем в документе «Отражение зарплаты в бухучете» в операциях по больничным за первые 3 дня КОСГУ 211 на код 266. Документ отражается корректно. Как внести изменения в документ «Заявка на кассовый расход» по перечислению зарплаты с больничных, т.к. в документе ранее была отражена общая сумма по КОСГУ 211, и в СУФД было выгружено также одной суммой?

В соответствии со статьей 18 БК РФ классификация операций публично-правовых образований (КОСГУ) является составной частью бюджетной классификации Российской Федерации, которая используется с 2016 г. только для ведения бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации.

Таким образом, при составлении и исполнении бюджетов бюджетной системы КОСГУ не применяется, а группировка доходов, расходов и источников финансирования дефицита бюджетов осуществляется путем применения классификации доходов бюджетов, классификации расходов бюджетов и классификации источников финансирования дефицита бюджетов.

Соответственно с 2016 года в СУФД данные Заявок на кассовый расход и других расчетно-платежных документов в разрезе КОСГУ не выгружаются.

Однако бухгалтерские записи, отражающие движение денежных средств, в соответствии с пунктом 21 Инструкции по применению Единого плана счетов бухгалтерского учета (утв. приказом Минфина России от 01.12.2010 № 157н, формируются по 26-разрядным номерам счетов, включающим коды КОСГУ. Поэтому в программе «1С:Бухгалтерия государственного учреждения 8» расчетно-платежные документы на основании выписки банка формируют бухгалтерские записи по номерам счетов бюджетного (бухгалтерского) учета, которые включают коды КОСГУ.

Согласно пункту 10.6.6 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н, далее – Порядок № 209н, расходы по выплате пособий за первые три дня временной нетрудоспособности за счет средств работодателя, в случае заболевания работника или полученной им травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний), относятся на подстатью 266 "Социальные пособия и компенсации персоналу в денежной форме".

Эта норма применяется с 1января 2019 года.

Пунктом 2 Порядка № 209н установлено, что он определяет правила применения кодов классификации операций сектора государственного управления (далее - КОСГУ), используемых для ведения органами государственной власти (государственными органами), органами местного самоуправления, органами управления государственными внебюджетными фондами, государственными (муниципальными) учреждениями, в том числе находящимися за пределами Российской Федерации, иными юридическими лицами, осуществляющими в соответствии с законодательством Российской Федерации бюджетные полномочия получателя бюджетных средств (далее - сектор государственного управления), бюджетного (бухгалтерского) учета, составления бюджетной (бухгалтерской) и иной финансовой отчетности, обеспечивающей сопоставимость показателей бюджетов бюджетной системы Российской Федерации.

Таким образом, с 1 января 2109 года для отражения расходов по выплате пособий за первые три дня временной нетрудоспособности за счет средств работодателя следовало применять подстатью 266 "Социальные пособия и компенсации персоналу в денежной форме".

В Методических рекомендациях по применению КОСГУ, доведенных письмом Минфина России от 29.06.2018 № 02-05-10/45153, говорится, что в соответствии с международным руководством СГФ-2014 заработная плата не включает социальные пособия, подлежащие выплате работодателем своим работникам, в том числе пособий по временной нетрудоспособности за счет средств работодателя в случае заболевания работника или получения травмы.

Поэтому счет 302 11 более не применяется для отражения таких выплат.

Начисление пособий за первые три дня временной нетрудоспособности за счет средств работодателя с 2019 года отражается в корреспонденции со счетом 302 66 «Расчеты по социальным пособиям и компенсациям персоналу в денежной форме» следующей записью:

Д-т КВР 0 109 ХХ 266, К-т КВР 0 302 66 737

Д-т КВР 0 401 20 266, К-т КВР 0 302 66 737

КВР - 111, 121, 141.

Соответственно перечисление пособий за первые три дня временной нетрудоспособности за счет средств работодателя отражается:

Д-т КВР 1 302 66 837, К-т КВР 1 304 05 266 - для казенных учреждений

Д-т КВР 0 302 66 837, К-т КВР 0 201 11 610;

Уменьшение счета 18 (КОСГУ 266) – для бюджетных и автономных учреждений.

Несмотря на то, что в казначействе оплата прошла одной суммой, в учете нужно сформировать 2 проводки с одним КВР 121 (111, 141) и с разными подстатьями КОСГУ 211 и 266.

Счет 302 66 «Расчеты по социальным пособиям и компенсациям персоналу в денежной форме» введен в Единый план счетов бухгалтерского учета приказом Минфина России от 28.12.2018 № 298н, далее – Приказ № 298н, который зарегистрирован в Минюсте России 29.01.2019 № 53597 и, по общему правилу, вступил в действие с 10.02.2019, при этом применяется при формировании учетной политики и показателей бухгалтерского учета, начиная с 2019 года (п. 2 Приказа № 298н).

Отражение в учете с начала 2019 года пособий за первые три дня временной нетрудоспособности за счет средств работодателя по старым правилам, в данном случае, - это не ошибка, а процедура перехода на измененный план счетов. Дата перехода на Приказ № 298н должна быть зафиксирована в локальном акте учреждения.

Если в качестве даты перехода на Приказ № 298н учреждение установило 1 января 2019 года, следует внести изменения в исходных документах Заявка на кассовый расход и соответственно в документах по начислению заработной платы.

Если в качестве даты перехода на Приказ № 298н установлена более поздняя дата, исправления отражаются аналогично записям по исправлению ошибок текущего года.

Согласно пункту 18 Инструкции № 157н исправление ошибок, обнаруженных в регистрах бухгалтерского учета, производится в соответствии со Стандартом «Учетная политика, оценочные значения и ошибки», утв. приказом Минфина России от 30.12.2017 № 274н.

В соответствии с пунктом 28 Стандарта «Учетная политика, оценочные значения и ошибки»:

«Исправление выявленной ошибки производится в бухгалтерском учете дополнительной бухгалтерской записью либо бухгалтерской записью способом "Красное сторно" и дополнительной бухгалтерской записью.»

В таком порядке осуществлялся переход в 2018 году на план счетов, измененный Приказом Минфина России от 31.03.2018 № 64н, далее – Приказ № 64н. Порядок перехода на Приказ №64н был доведен письмом Минфина России от 13.07.2018 № 02-06-07/49174:

«Вновь вводимые обороты принимаются к бюджетному учету посредством осуществления дополнительных бухгалтерских операций по соответствующим счетам актуализированного Рабочего плана счетов. При этом обороты, требующие корректировки (в связи с изменением порядка отражения объектов бухгалтерского учета) отражаются методом "Красное сторно"».

Таким образом, следует сторнировать соответствующие документы датой перехода на Приказ № 298н и ввести новые с правильными проводками.

Проверьте, чтобы не изменились итоговые суммы документов!Почему в декларации по налогу на имущество не формируются данные по счетам 111 00 «Права пользования активами»

Суммы по имуществу, хранящемуся на счетах группы 111 00 (и соответствующих им счетах амортизации группы 104 00), не попадают в декларацию по налогу на имущество, формируемую в программе «1С:Бухгалтерия государственного учреждения 8». В налоговой инспекции утверждают, что суммы должны быть. С чем связано такое поведение программы?

Согласно пункту 1 статьи 374 НК РФ (в редакции, действовавшей до 1 января 2019 года) объектами налогообложения налогом на имущество признавалось движимое и недвижимое имущество (в том числе имущество, переданное во временное владение, в пользование, распоряжение, доверительное управление, внесенное в совместную деятельность или полученное по концессионному соглашению), учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

С 1 января 2019 года объектами налогообложения налогом на имущество признается только недвижимое имущество согласно редакции от 03.08.2018 № 302-ФЗ.

Государственные (муниципальные) учреждения, а также органы государственной власти (государственные органы), органы местного самоуправления, органы управления государственными внебюджетными фондами, государственные академии наук применяют Единого плана счетов бухгалтерского учета и Инструкцию по его применению, утвержденные приказом Минфина России от 01.12.2010 № 157н, далее – Инструкция № 157н.

Согласно пункту 38 Инструкции № 157н для учета операций с материальными объектами, относящимися к основным средствам в соответствии с положениями федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства» предназначен счет 101 00 «Основные средства».

В соответствии с пунктом 151.1 Инструкции № 157н для учета объектов учета операционной аренды - прав пользования активами, осуществляемого пользователем (арендатором) в соответствии со Стандартом «Аренда» (утв. приказом Минфина России от 31.12.2016 № 258н), предназначен счет 111 00 "Права пользования активами".

К учету объект прав пользования принимается не по стоимости объекта, полученного в пользование, а по стоимости арендной платы за срок аренды. Согласно пункту 20 Стандарта «Аренда»

«Первоначальное признание объекта учета операционной аренды - право пользования активом производится на дату классификации объектов учета аренды в сумме арендных платежей за весь срок пользования имуществом, предусмотренный договором аренды.»

В свою очередь, под амортизацией права пользования понимается признание текущих расходов в сумме начисленной амортизации, которое осуществляется ежемесячно в сумме арендных платежей, причитающихся к уплате (п. 21 Стандарта «Аренда»).

Таким образом, объекты прав пользования активами – имущество, полученное в операционную аренду, учитываемые арендатором на счетах 111 00 "Права пользования активами", не являются основными средствами и соответственно не являются объектами налогообложения налогом на имущество.

Об этом также сказано .

Согласно Порядку заполнения декларации по налогу на имущество (утв. приказом ФНС России от 31.03.2017 № ММВ-7-21/271@)) в декларации отражается имущество, признаваемое объектом налогообложения.

Поскольку права пользования активами не являются объектами налогообложения налогом на имущество, их стоимость и амортизация не включаются в декларацию по налогу на имущество.

КОСГУ для продукции, товаров

По каким подстатьям статей 340, 440 КОСГУ отражать поступление и выбытие товаров и продукции, например, являющихся для покупателей основными средствами?

В нормативных документах, методических рекомендациях по применению КОСГУ и письмах Минфина России в настоящий момент данный вопрос не разъяснен.

Есть две позиции:

- для продавца вся реализуемая продукция и товары – это товар, поэтому их следует отражать по подстатье КОСГУ 346 «Увеличение стоимости прочих оборотных запасов (материалов)»;

- подстатья КОСГУ определяется по виду материального запаса.

КДБ реализации продукции, товаров

По какой статье аналитической группы подвида доходов бюджетов учитывать доходы от столовой (реализация готовой продукции студентам) - 130 или 440? Это платные услуги, столовая закупает продукты питания, из которых готовит блюда, затем блюда продаются, и выручка сдается на счет университета.

Согласно пункту 9.3.1 Порядка №209н в редакции Приказа от 13.05.2019 № 69н доходы от реализации готовой продукции отражаются по подстатье 131 "Доходы от оказания платных услуг (работ)" КОСГУ.

Начисление доходов от реализации готовой продукции отражается по дебету счета 0 205 31 560 "Увеличение дебиторской задолженности по доходам от оказания платных услуг (работ)" и кредиту счета 0 401 10 131 "Доходы от оказания платных услуг (работ)".

Согласно пункту 12.2.4 Порядка формирования и применения кодов бюджетной классификации РФ, их структуре и принципам назначения (утв. приказом Минфина России от 08.06.2018 №132н) доходы от выбытия материальных запасов относятся на статью 440 «Уменьшение стоимости материальных запасов» аналитической группы подвида доходов бюджетов, в том числе:

- от реализации материальных запасов;

- от выпуска материальных ценностей из государственного резерва;

- от возмещения ущерба, выявленного в связи с недостачей материальных запасов;

- от распоряжения и реализации конфискованного и иного имущества, обращенного в доходы бюджета;

- другие аналогичные доходы.

Например, согласно Приложению 1 к Порядку № 132н

- доходы от привлечения осужденных к оплачиваемому труду (в части реализации готовой продукции) отражаются по коду доходов 0001 14 11000 01 0000 440.

Д-т 0001 14 11000 01 0000 440 1 205 31 664, К-т 0001 14 11000 01 0000 440 1 401 10 131 - начисление доходов от реализации продукции, изготовленной осужденными

- доходы от реализации имущества, находящегося в оперативном управлении федеральных учреждений (за исключением имущества федеральных бюджетных и автономных учреждений), в части реализации материальных запасов по указанному имуществу (средства, поступающие от деятельности, осуществляемой загранучреждениями) отражаются по коду доходов 000 1 14 02013 01 0100 440

Д-т 000 1 14 02013 01 0100 440 1 210 02 446, К-т 000 1 14 02013 01 0100 440 1 205 74 664 – реализация металлолома.

Реализация товаров и продукции также отражается по статье 440 «Уменьшение стоимости материальных запасов»" аналитической группы подвида доходов бюджетов. Об этом сказано в письме Минфина России от 07.09.2018 № 02-07-10/63993:

|

Содержание операции |

Дебет |

Кредит |

|

Начисление доходов от реализации товаров |

XX XX 0000000000 440

|

XX XX 0000000000 440

|

|

Выбытие готовой продукции при ее отпуске заказчику |

XX XX 0000000000 440

|

XX XX 0000000000 000

|

|

В случае ведения учета товаров по цене с наценкой (Красное сторно) |

XX XX 0000000000 440

|

XX XX 0000000000 000

|

Код доходов и КОСГУ при начислении и уплате НДС и налога на прибыль

Какие код доходов и КОСГУ применять при перечислении НДС? Если 180 и 189, то каким образом в форме 0503737 будут отражены операции по уменьшению кода 180, если доходы будут поступать на коды 130, 440, 150?

Согласно пункту 9 Порядка применения классификации операций сектора государственного управления, утв. приказом Минфина России от 29.11.2017 № 209н, в редакции приказа Минфина России от 13.05.2019 № 69н (на дату подготовки публикации находится на регистрации в Минюсте РФ) далее – Порядок № 209н, операции налогоплательщиков - государственных (муниципальных) автономных и бюджетных учреждений по уплате налога на добавленную стоимость по доходам от произведенных продаж, выполненных работ, оказанных услуг, облагаемых в соответствии с законодательством Российской Федерации о налогах и сборах налогом на добавленную стоимость, исчисленного по результатам налогового (отчетного) периода, подлежащего уплате в бюджет, относятся на подстатью 189 "Иные доходы" КОСГУ.

В соответствии с пунктом 12.1.7 Порядка формирования и применения кодов бюджетной классификации Российской Федерации, утв. приказом Минфина России от 08.06.2018 № 132н в редакции от 06.03.2019 № 36н, далее – Порядок № 132н, операции налогоплательщиков - государственных (муниципальных) автономных и бюджетных учреждений по начислению налогов, объектом налогообложения для которых являются доходы (прибыль) учреждения, по начислению налога на добавленную стоимость по доходам от произведенных продаж, выполненных работ, оказанных услуг, облагаемых в соответствии с законодательством Российской Федерации о налогах и сборах налогом на добавленную стоимость, и по начислению налога на прибыль организаций, исчисленного по результатам налогового (отчетного) периода, подлежащего уплате в бюджет, относятся на статью аналитической группы подвида доходов бюджетов 180 "Прочие доходы".

Согласно пункту 131 Инструкции № 174н: «начисленные суммы НДС отражаются по кредиту счета 0 303 04 731 "Увеличение кредиторской задолженности по налогу на добавленную стоимость" и дебету соответствующих счетов аналитического учета счетов 030200000 "Расчеты по принятым обязательствам", 2 401 10 100 "Доходы экономического субъекта",

Бухгалтерские записи по отражению в учете начисления и уплаты НДС автономными и бюджетными учреждениями согласно Порядку № 209н, Порядку № 132н (в ред. 36н) и Инструкции № 174н приведены в таблице.

|

Операция |

Дебет |

Кредит |

|

Доходы от операционной аренды* | ||

|

Признаны доходы от аренды |

120** 2 401 40 121 |

120 2 401 10 121 |

|

Начислен НДС |

120 2 401 10 121 |

180 2 303 04 731 |

|

Доходы от оказания услуг | ||

|

Оказаны услуги |

130 2 205 31 564 |

130 2 401 10 131 |

|

Начислен НДС |

130 2 401 10 131 |

180 2 303 04 731 |

|

Доходы от реализации товаров | ||

|

Начислены доходы от реализации товаров |

440 2 205 31 560 |

440 2 401 10 131 |

|

Реализованы товары |

440 2 401 10 131 |

000 2 105 38 446 |

|

В случае ведения учета товаров по цене с наценкой (Красное сторно) |

440 2 401 10 131 |

000 2 105 39 346 |

|

Начислен НДС с доходов от реализации товаров*** |

440 2 401 10 131 |

180 2 303 04 731 |

|

Уплата НДС | ||

|

Уплачен НДС |

180 2 303 04 731 |

000 2 201.11 610 Уменьшение счета 2 17 (АГПД 180, КОСГУ 189) |

* Пункт 4 части III.3 Методических рекомендаций по применению федерального стандарта бухгалтерского учета для организаций государственного сектора "Аренда" (письмо Минфина России от 13.12.2017 № 02-07-07/83464).

** В номере счета указан код статьи АГПД.

*** Письмо Минфина России от 07.09.2018 № 02-07-10/63993.

Согласно пункту 12.1.7 Порядка № 132н на статью 180 "Прочие доходы" аналитической группы подвида доходов бюджетов также относятся прочие неналоговые доходы, не отнесенные на другие статьи аналитической группы подвида доходов бюджетов 100 "Доходы", в том числе:

- невыясненные поступления;

- доходы от реализации задержанных или изъятых товаров;

- доходы от непериодических выплат компенсаций в счет возмещения вреда или убытков, кроме страхового возмещения, выплачиваемого страховыми организациями в соответствии с договорами страхования;

- доходы от субсидии на иные цели;

- доходы от субсидии на осуществление капитальных вложений.

Кассовые поступления по подстатье АГПД 180 есть не у всех учреждений или незначительны, поэтому при уплате НДС, налога на прибыль (ЕНВД) по АГПД 180 в разделе 1 Отчета (ф. 0503737) будут показатели с "минусом".

Подробнее в статье , публикуемой в ресурсах ИТС-бюджет.КВР страховых взносов с компенсации медосмотра

Компенсация медосмотра сотрудникам при устройстве на работу облагается страховыми взносами и учитывается по 112 КВР. По какому КВР учитывать страховые взносы с данной компенсации?

Согласно части 2.2 Методических рекомендаций по применению КОСГУ с 2019 года, доведенных письмом Минфина России от 29.06.2018 № 02-05-10/45153, возмещение персоналу расходов на прохождение медицинского осмотра отражается по подстатье 226 "Прочие работы, услуги".

Согласно пунктам 49.5 и 51.1 Порядка № 132н расходы на осуществление работодателем (нанимателем) в соответствии с законодательством Российской Федерации выплат в пользу работников (государственных (муниципальных) служащих, сотрудников) и (или) их иждивенцев, не относящихся к заработной плате пособий, компенсаций и иных дополнительных выплат, обусловленных условиями трудовых отношений, статусом получателей), в том числе возмещение расходов на прохождение медицинского осмотра, отражаются по элементам видов расходов 112 «Иные выплаты персоналу учреждений, за исключением фонда оплаты труда», 122 «Иные выплаты персоналу государственных (муниципальных) органов, за исключением фонда оплаты труда», 133 «Расходы на выплаты военнослужащим и сотрудникам, имеющим специальные звания, зависящие от размера денежного довольствия», 134 «Иные выплаты военнослужащим и сотрудникам, имеющим специальные звания» и 142 «Иные выплаты персоналу, за исключением фонда оплаты труда».

В соответствии с пунктом 49.2 Порядка № 132н отражение расходов на уплату страховых взносов в государственные внебюджетные фонды, начисленных на выплаты физическим лицам, осуществляемые по элементам подгрупп видов расходов 110 "Расходы на выплаты персоналу казенных учреждений", 120 "Расходы на выплаты персоналу государственных (муниципальных) органов", 130 "Расходы на выплаты персоналу в сфере национальной безопасности, правоохранительной деятельности и обороны" и 140 "Расходы на выплаты персоналу государственных внебюджетных фондов" производятся, соответственно по элементам 119 "Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам учреждений", 129 "Взносы по обязательному социальному страхованию на выплаты денежного содержания и иные выплаты работникам государственных (муниципальных) органов", 139 "Взносы по обязательному социальному страхованию на выплаты по оплате труда лиц (денежное содержание) гражданских лиц" и 149 "Взносы по обязательному социальному страхованию на выплаты по оплате труда работников и иные выплаты работникам государственных внебюджетных фондов".КВР, КОСГУ оплаты ГСМ командированному сотруднику на личном автотранспорте

Какими проводками отражать учет и оплату ГСМ командированному сотруднику на личном автотранспорте (КВР, КОСГУ)?

Ответ приведен в письме Минфина России от 15.03.2019 № 02-05-10/17872: «Согласно требованиям Приказа № 132н и Приказа № 209н расходы (операции) учреждения на возмещение своему сотруднику затрат, осуществленных им при нахождении в служебной командировке в целях достижения места командирования и возврата (с разрешения и ведома работодателя и при условии наличия соответствующих записей в коллективном договоре или локальном нормативном акте), следует отразить по виду расходов 112 "Иные выплаты персоналу учреждений, за исключением фонда оплаты труда", увязанному в целях бюджетного учета с подстатьей 226 "Прочие работы, услуги" классификации операций сектора государственного управления.»

КОСГУ доходов от предоставления общежития

Какую подстатью КОСГУ применять при отражении операций по уплате коммунальных платежей и платы за наем физическими лицами (сотрудниками и студентами), проживающими в общежитиях университета?

В соответствии с ч. 2 ст. 27 Федерального закона от 29.12.2012 № 273-ФЗ «Об образовании в Российской Федерации» (далее – Закон № 273-ФЗ) образовательное учреждение может иметь в своей структуре различные структурные подразделения, обеспечивающие осуществление образовательной деятельности, включая общежития.

Частью 8 статьи 34 Закона № 273-ФЗ установлено, что организации, осуществляющие образовательную деятельность, финансовое обеспечение которой осуществляется за счет бюджетных ассигнований, в пределах своей компетенции и в соответствии с законодательством РФ обеспечивают обучающихся за счет бюджетных средств жилыми помещениями в общежитиях и интернатах.

Согласно положениям части 1 статьи 92 и части 1 статьи 94 Жилищного кодекса РФ (ЖК РФ) жилые помещения в общежитиях относятся к специализированному жилищному фонду и предназначаются для временного проживания граждан в период их работы, службы или обучения.

При этом предоставление таких помещений в соответствии с частью 1 статьи 99 ЖК РФ осуществляется по договорам найма специализированных жилых помещений.

С каждым обучающимся, проживающим в общежитии, заключается договор найма жилого помещения в порядке, установленном жилищным законодательством.

Договор найма заключается на период трудовых отношений, прохождения службы или обучения. Прекращение трудовых отношений, обучения, а также увольнение со службы является основанием для прекращения договора.

Студенты, проживающие в общежитиях, вносят плату за пользование жилым помещением (плату за наем) и за коммунальные услуги (ч. 3 ст. 39 Закона № 273-ФЗ).

В письме Минобрнауки России от 02.10.2013 № ВК-573/09 «О порядке оплаты за проживание в студенческом общежитии» отмечено, что несмотря на то, что предоставление общежития не выделено в отдельную целевую государственную услугу, непосредственное предоставление ее является одной из мер социальной поддержки, обеспечивающейся в рамках государственного задания. В связи с этим установление платы за жилое помещение в общежитии не может рассматриваться как извлечение прибыли с помощью недвижимого имущества, финансовое обеспечение содержания которого осуществляется в рамках финансового обеспечения выполнения государственного задания.

В письме Минфина России от 17.01.2019 № 02-06-05/1886 «Об отражении в бухучете медицинского учреждения доходов от платы за наем жилых помещений и за коммунальные услуги, возмещаемой работниками, проживающими в общежитии» сказано:

«Согласно положениям части 1 статьи 92 и части 1 статьи 94 Жилищного кодекса Российской Федерации (далее - ЖК РФ) жилые помещения в общежитиях относятся к жилым помещениям специализированного жилищного фонда и предназначаются для временного проживания граждан в период их работы, службы или обучения.

Следует отметить, что отношения по договорам найма специализированных жилых помещений (в рассматриваемом случае - жилых помещений в общежитиях) возникают из обязанности учреждений на основании законодательства Российской Федерации, иных распорядительных документов по обеспечению жильем отдельных категорий граждан.

Принимая во внимание специфику условий, порядка и оснований заключения договоров найма специализированных жилых помещений, объекты бухгалтерского учета, возникающие по указанным договорам, не относятся к объектам учета аренды в рамках положений федерального стандарта бухгалтерского учета для организаций государственного сектора «Аренда», утвержденного приказом Министерства финансов Российской Федерации от 31.12.2016 № 258н.

Отражение в бухгалтерском учете учреждения доходов от платы за наем и платы за коммунальные услуги, возмещаемой медицинскому учреждению сотрудниками, проживающими в общежитии,…

- от платы за наем - по дебету счета 0 205 29 560 «Увеличение дебиторской задолженности по иным доходам от собственности» и кредиту счета 0 401 10 129 «Иные доходы от собственности»;

- от платы за возмещение коммунальных услуг - по дебету счета 0 209 34 560 «Увеличение дебиторской задолженности по компенсации затрат» и кредиту счета 0 401 10 134 «Доходы от оказания платных услуг (работ), компенсаций затрат».»

При этом согласно пункту 12.1.3 Порядка формирования и применения кодов бюджетной классификации Российской Федерации, их структуре и принципах назначения" (приказ Минфина России от 08.06.2018 № 132н) плата за пользование общежитием, также как и в 2018 году, отражается по статье 130 «Доходы от оказания платных услуг (работ) и компенсации затрат» аналитической группы подвида доходов бюджетов.

12.1.3. На статью 130 «Доходы от оказания платных услуг, компенсаций затрат» аналитической группы подвида доходов бюджетов относятся доходы от оказания платных услуг и компенсации затрат, в том числе:

- доходы от оказания платных услуг;

- компенсации затрат;

- возмещение затрат государственных (муниципальных) учреждений на содержание дирекций (единых дирекций) строительства и проведение строительного контроля, предусмотренных сметной стоимостью строительства;

- доходы от возмещения расходов, понесенных в связи с эксплуатацией государственного (муниципального) имущества, закрепленного на праве оперативного управления;

- возмещение расходов по совершению исполнительных действий судебными приставами;

- плата за пользование общежитием.

Бухгалтерские записи по начислению доходов от платы за наем и платы за коммунальные услуги приведены в таблице:

|

Начисление платы за общежитие |

РзПр 130 2 205 29 560 |

РзПр 130 2 401 10 129 |

|

Начисление платы по возмещению коммунальных расходов |

РзПр 130 2 209 34 560 |

РзПр 130 2 401 10 134 |

До 2019 г. начисление платы за общежитие отражалось так:

|

Начисление платы за общежитие (в том числе за дополнительные услуги) |

РзПр 130 2 205 31 560 |

РзПр 130 2 401 10 131 |

Приказом Минфина России от 13.05.2019 № 69н (находится на регистрации в Минюсте) пункт 9.3.1 Порядка № 209н, в котором приведено назначение подстатьи КОСГУ 131, дополнен абзацем: «доходы от платы за пользование служебными жилыми помещениями и общежитиями, включающей в себя плату за пользование и плату за содержание жилого помещения».

Таким образом:

- Если заключен договор со студентом (работником), в котором предусмотрена плата в фиксированной сумме единым платежом, включающем все расходы, и плату за пользование, и за содержание общежития, в том числе и коммунальные услуги, то применяется КОСГУ 131, аналитическая группа подвида доходов (далее - вид поступлений) 130.

- Если отдельно установлена плата за общежитие, как наем помещения, - применяется КОСГУ 129, вид поступлений 120, а плата за возмещение коммунальных услуг и содержание общежития отражается по КОСГУ 134, вид поступлений 130.

Компенсация затрат учреждения вне рамок договора аренды (имущественного найма) или договора безвозмездного пользования подлежит отражению по подстатье 134 «Доходы от компенсации затрат» КОСГУ (письмо Минфина России от 06.04.2018 № 02-05-10/22911) и отражается на счете 209 34 «Расчеты по доходам от компенсации затрат».

Отметим, что согласно пп. 10 п. 2 ст. 149 НК РФ реализация услуг по предоставлению в пользование жилых помещений в жилищном фонде всех форм собственности не подлежит обложению налогом на добавленную стоимость.По каким кодам отражать возврат переплат от поставщиков

Казначейство зачисляет бюджетным и автономным учреждениям возвраты переплат от поставщиков за 2018 год на код аналит. группы вида источников - 510, ссылаясь на письмо Минфина № 07-04-05/02-14378 от 10.07.2018. Каким образом их потом тратить (возвращать эти деньги в доход бюджета не будут)?

По кодам расходов. Вы же доходы отражаете по кодам доходов, а расходы – по кодам расходов.Формирование КПС по счетам учета НФА

Разъясните применение полного КПС для всех типов учреждений по нефинансовым активам в текущем году (в свете действия 209н).

КПС (классификационный признак счета) – разряды 1-17 номера счета.

Формированию КПС по счетам учета НФА посвящены отдельные абзацы в преамбулах Инструкций по применению планов счетов.

Согласно пункту 2 Инструкции № 162н: в разрядах с 1 по 17 номера счета синтетического учета Рабочего плана счетов отражаются нули, если иное не предусмотрено настоящей Инструкцией (абзац введен Приказом Минфина России от 30.11.2015 N 184н).

По счетам аналитического учета счета 010000000 "Нефинансовые активы", за исключением счетов аналитического учета счетов 010600000 "Вложения в нефинансовые активы", 010700000 "Нефинансовые активы в пути", 010900000 "Затраты на изготовление готовой продукции, выполнение работ, услуг", а также по счету 020135000 "Денежные документы" и по корреспондирующим с ними счетам 0 401 20 000 "Расходы текущего финансового года" (0 401 20 240, 0 401 20 250, 0 401 20 270, 0401 20 280), 030404000 "Внутриведомственные расчеты" в 5 - 17 разрядах номера счета отражаются нули, если иное не предусмотрено целевым назначением имущества и (или) средств, являющихся источником финансового обеспечения приобретаемого имущества.

Аналогичное положение приведено в пункте 2.1 Инструкции № 174н: «По счетам аналитического учета счета 010000000 "Нефинансовые активы", за исключением счетов аналитического учета счетов 010600000 "Вложения в нефинансовые активы", 010700000 "Нефинансовые активы в пути", 010900000 "Затраты на изготовление готовой продукции, выполнение работ, услуг", а также по счету 020135000 "Денежные документы" и по корреспондирующим с ними счетам 040120200 "Расходы текущего финансового года" (0 401 20 241, 0 401 20 242, 0 401 20 270) в 5 - 17 разрядах номера счета отражаются нули, если иное не предусмотрено требованиями целевого назначения выделенных средств. По счету 421006000 "Расчеты с учредителем" и корреспондирующим с ним счетом 040110172 "Доходы от операций с активами" в 1 - 17 разрядах номеров счетов отражаются нули.»

То есть в разрядах 1 - 17 номеров счетов учета НФА указываются только раздел и подраздел.

Возможно, вас смутил текст пункта 8 Инструкции № 174н: «8. Для ведения бухгалтерского учета объектов основных средств бюджетного учреждения применяются счета аналитического учета счета 010100000 "Основные средства", предусмотренные Приложением N 1 к настоящему Приказу, с указанием в 1 - 17 разрядах номера счета, соответствующего кода (составной части кода) бюджетной классификации Российской Федерации, в 24 - 26 разрядах номера счета подстатьи КОСГУ <3>, соответствующей экономической сущности осуществляемого факта хозяйственной жизни (отражаемого объекта бухгалтерского учета).»

Данный текст не входит в противоречие с пунктом 2.1 Инструкции № 174н:

- в 1-4 разрядах номеров счетов 010600000 «Вложения в нефинансовые активы», 010700000 «Нефинансовые активы в пути», 010900000 «Затраты на изготовление готовой продукции, выполнение работ, услуг» указывается раздел, подраздел,

- в 5-14 разрядах - отражаются нули, если иное не предусмотрено учетной политикой учреждения;

- в 15-17 разрядах номера счета - код вида расходов.

- По остальным счетам 010100000 «Основные средства» в 1 - 17 разрядах номера счета указываются только раздел и подраздел.

Как учитывать дорожные знаки

Дорожные знаки приобретаются по коду КОСГУ 310, устанавливаются на дорогу либо в порядке замены изношенных, либо как новые.

- Является ли знак отдельным объектом учета на счетах 106 00 и 101 00 соответственно?

- Относится ли стоимость знака в стоимость дороги?

- Если стоимость объекта, установленного на дорогу, превышает 100 000 рублей, каков будет порядок его учета?

- При установке знака взамен изношенного, нужно ли списывать стоимость изношенного из стоимости дороги? Если остаточная стоимость дороги нулевая, как тогда списывать стоимость старых знаков, ранее установленных?

Согласно пункту 1 статьи 3 Закона об автомобильных дорогах (Федеральный закон от 08.11.2007 № 257-ФЗ) под автомобильной дорогой понимается объект транспортной инфраструктуры, предназначенный для движения транспортных средств и включающий земельные участки в границах полосы отвода автомобильной дороги и расположенные на них или под ними конструктивные элементы (дорожное полотно, дорожное покрытие и подобные элементы) и дорожные сооружения, являющиеся ее технологической частью, - защитные дорожные сооружения, искусственные дорожные сооружения, производственные объекты, элементы обустройства автомобильных дорог.

Согласно пункту 45 Инструкции 157н: Инвентарные объекты основных средств принимаются к бухгалтерскому учету согласно следующим особенностям и с учетом группировки объектов основных фондов, предусмотренной Общероссийским классификатором основных фондов: коммуникации внутри зданий, необходимые для их эксплуатации, в частности, система отопления, включая котельную установку для отопления (если последняя находится в самом здании); внутренняя сеть водопровода, газопровода и канализации со всеми устройствами; внутренняя сеть силовой и осветительной электропроводки со всей осветительной арматурой; внутренние телефонные и сигнализационные сети; вентиляционные устройства общесанитарного назначения; подъемники и лифты входят в состав здания и отдельными инвентарными объектами не являются. К самостоятельным инвентарным объектам относится оборудование указанных систем, например: оконечные аппараты, приборы, устройства средства измерения, управления; средства преобразования, принятия, передачи, хранения информации; средства вычислительной техники и оргтехники; средства визуального и акустического отображения информации, театрально-сценическое оборудование; обстановка дороги (технические средства организации дорожного движения, в том числе дорожные знаки, ограждение, разметка, направляющие устройства, светофоры, системы автоматизированного управления движением, сети освещения, озеленение и малые архитектурные формы) объединяются согласно учетной политике субъекта учета в один инвентарный объект, признаваемый для целей бухгалтерского учета комплексом объектов основных средств (учитывается в составе дороги), если иное не установлено порядком ведения реестра имущества соответствующего публично-правового образования.

В соответствии с "ОК 013-2014 (СНС 2008). Общероссийский классификатор основных фондов" «Примерами сооружений могут служить такие объекты, как магистрали, улицы, автомобильные, железные дороги, взлетно-посадочные полосы аэродромов; мосты, эстакады, тоннели; водные магистрали, плотины и другие гидротехнические сооружения; магистральные трубопроводы, линии связи и электропередачи; местные трубопроводы, шахты и сооружения для отдыха, развлечений и проведения досуга. …автомобильная дорога в установленных границах включает земляное полотно с укреплениями, верхнее покрытие и обстановку дороги (дорожные знаки и т.п.), другие относящиеся к дороге сооружения - ограждения, сходы, водосливы, кюветы, мосты длиной не более 10 м. Оборудование, установленное на сооружении, не входит в состав сооружения и классифицируется в соответствующих группировках машин и оборудования (например, оборудование связи (антенны, электрическое оборудование), установленное на вышках сотовой связи).»

Исходя из этого, следует ориентироваться на порядок ведения реестра имущества соответствующего публично-правового образования.

Особенно критичным вопрос, учитывать ли имущественный комплекс «дорога» как единый объект, встает, если дорога зарегистрирована как недвижимость, поскольку с 2019 года объектом обложения налогом на имущество является только недвижимость.Удержание стоимости вещевого имущества из зарплаты

Сотруднику выдано вещевое имущество, его срок носки (эксплуатации) еще не истек. Сотрудник увольняется, вещевое имущество не сдано в учреждение. Каким документом и с использованием какого счета произвести удержание с зарплаты сотрудника?

Согласно пункту 86 Инструкции по применению Плана счетов бюджетного учета, утв. приказом Минфина России от 06.12.2010 № 162н, «суммы выявленных недостач, хищений, потерь имущества, ущерба, нанесенного имуществу, являющемуся нефинансовыми активами, отнесенные за счет виновных лиц, отражаются по текущей оценочной стоимости по дебету соответствующих счетов аналитического учета счета 020900000 «Расчеты по ущербу и иным доходам» и кредиту счета 040110172 «Доходы от операций с активами»; суммы задолженности по компенсации расходов, понесенных учреждением, в связи с реализацией требований, установленных законодательством Российской Федерации, отражаются по дебету счета 020934000 «Расчеты по доходам от компенсации затрат» и кредиту соответствующих счетов аналитического учета счетов 040110134 «Доходы от компенсации затрат», 040140134 «Доходы будущих периодов от компенсации затрат»; уменьшение (списание) дебиторской задолженности в связи с уточнением суммы задолженности по решению суда, а также с неустановлением виновных лиц отражаются по кредиту соответствующих счетов аналитического учета счета 0 209 00 000 "Расчеты по ущербу и иным доходам" и дебету счета 0 401 40 172 "Доходы будущих периодов от операций с активами".»

Согласно пункту 110 Инструкции по применению Плана счетов бухгалтерского учета бюджетных учреждений, утв. приказом Минфина России от 16.12.2010 № 174н, «возмещение ущерба виновным лицом из заработной платы (иных выплат) на сумму удержаний, произведенных в порядке, предусмотренном законодательством Российской Федерации, отражается по кредиту соответствующих счетов аналитического учета счета 020900000 "Расчеты по ущербу и иным доходам" и дебету счета 030403830 "Уменьшение кредиторской задолженности по удержаниям из выплат по оплате труда"».

Если работник не оспаривает сумму возмещения, возмещает задолженность в добровольном порядке, написал заявление об удержании стоимости вещевого имущества из выплачиваемой ему при увольнении суммы, поскольку при выдаче вещевого имущества в личное пользование оно было списано со счета 105 05 «Мягкий инвентарь», то целесообразно отразить задолженность на счете 209 34 «Расчеты по доходам от компенсации затрат».

Если работник отказывается и возвращать вещевое имущество, и платить за него, удержать стоимость вещевого имущества по инициативе работодателя можно, если признать такой отказ причинением ущерба на основании статьи 248 ТК РФ. В этом случае задолженность работника следует отразить на счете 209 74 «Расчеты по ущербу материальным запасам» в корреспонденции со счетом 401 40 172.

Бухгалтерские записи по расчетам с работником и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2), приведены в таблице.

|

Операция |

Бухгалтерская запись |

Документ БГУ1/Операция |

Документ БГУ2/Операция | |

|

Дебет |

Кредит | |||

|

Списано невозвращенное имущество в личном пользовании |

|

Уменьшение забалансового счета 27 |

Списание материалов (забалансовый учет) |

Акт списания мягкого и хоз. инвентаря / Списание материалов (забаланс) |

|

Начислена задолженность работника, если работник не оспаривает ее размер |

0 209 34 567 |

0 401 10 134 |

Операция (бухгалтерская) |

Операция (бухгалтерская), Начисление доходов / Реализация услуги, начисление доходов (205, 209 - 401.10). |

|

Начислена задолженность работника, если работник оспаривает ее размер |

0 209 74 567 |

0 401 40 172 |

Операция (бухгалтерская) |

Операция (бухгалтерская) |

|

Уточнена сумма оспариваемой задолженности |

0 401 40 172 |

0 209 74 667 |

Операция (бухгалтерская) |

Операция (бухгалтерская) |

|

0 401 40 172 |

0 401 10 172 | |||

|

Начислено удержание из заработной платы |

0 304 03 837 |

0 209 34 667

|

Операция (бухгалтерская) |

Операция (бухгалтерская) |

|

Удержана задолженность работника из заработной платы |

0 302 11 837 |

0 304 03 737 |

Отражение зарплаты в учете / Удержание из сумм по оплате труда, денежного довольствия, компенсаций и прочих выплат |

Отражение зарплаты в учете / Удержание из сумм по оплате труда, денежного довольствия, компенсаций и прочих выплат |

Возмещение работником штрафа за нарушение ПДД наличными

Бюджетное учреждение. Штраф за нарушение работником ПДД уплатило учреждение. Работник возместил наличными сумму штрафа. Какими проводками отразить данное поступление.

Согласно пункту 86 Инструкции № 162н: «суммы задолженности по компенсации расходов, понесенных учреждением, в связи с реализацией требований, установленных законодательством Российской Федерации, отражаются по дебету счета 020934000 "Расчеты по доходам от компенсации затрат" и кредиту соответствующих счетов аналитического учета счетов 040110134 "Доходы от компенсации затрат", 040140134 "Доходы будущих периодов от компенсации затрат"».

Аналогичные пункты есть и в инструкциях по учету в бюджетных и автономных учреждениях.

Данный факт хозяйственной жизни отражается следующими записями:

- Д-т 2 209 34 567 К-т 2 401 10 134 – начисление задолженности;

- Д-т 2 201 34 510 К-т 0 209 34 667 – оплата в кассу учреждения;

Учет МЗ однократного применения

КОСГУ 349. Надо ли приходовать материальные запасы однократного применения на счет 105.36 («прогонять») или можем сразу списать на расходы (себестоимость) и оприходовать на соответствующие забалансовые счета (03, 07)? Это элемент учётной политики или всегда «прогонять»?

Согласно системному : «ценные подарки, сувенирная продукция, иные материальные ценности, предназначенные для целей награждения (дарения), бланки строгой отчетности, приобретаемые учреждением в целях выполнения функциональной деятельности, являются активами и в соответствии с федеральным стандартом бухгалтерского учета для организаций государственного сектора "Концептуальные основы бухгалтерского учета и отчетности организаций государственного сектора", утвержденным приказом Минфина России от 31.12.2016 № 256н, и Инструкцией № 157н подлежат учету на балансовых счетах счета 105 00 "Материальные запасы". При этом на счете 105 00 учитываются материальные ценности, поступившие на хранение, у которых определено материально ответственное лицо.»

В Письме сказано, что материальные ценности, расходы на приобретение (изготовление) которых в соответствии с пунктом 11.4.8 Порядка № 209н относятся на подстатью КОСГУ 349, находящиеся в местах хранения (складах) у субъекта учета, подлежат отражению в бухгалтерском (бюджетном) учете на счете 0 105 36 349 "Увеличение стоимости прочих материальных запасов однократного применения".

«С момента выдачи с мест хранения (со склада) материальных ценностей в виде ценных подарков (сувенирной продукции) работнику (сотруднику) учреждения, ответственному за организацию протокольного (торжественного) мероприятия и (или) вручение ценных подарков (сувенирной продукции), указанные материальные ценности отражаются на забалансовом счете 07 "Награды, призы, кубки и ценные подарки, сувениры" до момента их передачи (вручения). По факту документального подтверждения выдачи ценных подарков (сувенирной продукции) [со склада] их стоимость относится на расходы текущего финансового периода (по дебету счета 040120272 "Расходы материальных запасов текущего финансового года").»

«С момента выдачи материальных ценностей в виде бланков строгой отчетности работнику (сотруднику) учреждения, ответственному за их оформление и (или) выдачу, указанные материальные ценности отражаются на забалансовом счете 03 "Бланки строгой отчетности" до момента предоставления им документа, подтверждающего их выдачу (уничтожение испорченных бланков).

В этом случае стоимость бланков строгой отчетности, выданных с мест хранения, следует одновременно отнести на расходы текущего финансового периода (по дебету счета 0 401 20 272 "Расходы материальных запасов текущего финансового года").»

Соответствующие бухгалтерские записи приведены в таблицах.

Бухгалтерские записи по движению БСО и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2).

|

Операция |

Бухгалтерская запись |

Документ БГУ1/Операция |

Документ БГУ2/Операция | |

|

Дебет |

Кредит | |||

|

Оплата БСО |

1 302 34 834 |

1 304 05 349 |

Заявка на кассовый расход, Платежное поручение |

Заявка на кассовый расход, Платежное поручение |

|

Поступление БСО на склад |

1 105 36 349 (склад) |

1 302 34 734 |

Покупка материалов/ Поступление от поставщика (10Х - 302) |

Поступление МЗ /Поступление по договорам купли-продажи, договорам поставки, другим аналогичным договорам |

|

Выдача БСО ответственному за их оформление лицу |

1 401 20 272 |

1 105 36 449 (склад) |

Списание материалов/ Списание на собственные нужды (401.20.272 - 105.00) |

Акт списания материалов/Списание выданных со склада в подразделения материальных запасов (финансовый результат) (401.20 - 105) |

|

увеличение забалансового счета 03 (ответственное лицо) |

|

Поступление БСО |

Поступление БСО | |

|

Списание израсходованных бланков |

|

уменьшение забалансового счета 03 (ответственное лицо) |

Списание БСО |

Акт списания БСО |

Бухгалтерские записи по движению подарков (сувенирной продукции) и документы, которыми они формируются в программе «1С:Бухгалтерия государственного учреждения 8» редакции 1 (БГУ1) и редакции 2 (БГУ2), приведены в таблице.

|

Операция |

Бухгалтерская запись |

Документ БГУ1/Операция |

Документ БГУ2/Операция | |

|

Дебет |

Кредит | |||

|

Оплата подарков (сувенирной продукции) |

1 302 34 834 |

1 304 05 349 |

Заявка на кассовый расход, Платежное поручение |

Заявка на кассовый расход, Платежное поручение |

|

Поступление подарков (сувенирной продукции) на склад |

1 105 36 349 (склад) |

1 302 34 734 |

Покупка материалов/ Поступление от поставщика (10Х - 302) |

Поступление МЗ /Поступление по договорам купли-продажи, договорам поставки, другим аналогичным договорам |

|

Выдача подарков (сувенирной продукции) ответственному за их вручение лицу |

1 401 20 272 |

1 105 36 449 (склад) |

Списание материалов/ Списание МЗ однократного применения (401.20.272 (109) - 105.00) (поступление на забалансовый счет 07) |

Акт списания материалов/ Списание ценных подарков (сувенирной продукции) (109, 401.20 - 105) |

|

увеличение забалансового счета 07 (ответственное лицо) |

| |||

|

Списание подарков (сувенирной продукции) на основании документа, подтверждающего выдачу |

|

уменьшение забалансового счета 07 (ответственное лицо) |

Списание материалов (забалансовый учет) |

Акт списания материалов/ Списание материалов (забаланс) |

Из общего правила есть исключение. Согласно Письму: «В случае если порядок проведения торжественных и протокольных мероприятий, утвержденный субъектом учета, не предусматривает хранение (на складах учреждения) приобретаемых в целях награждения (дарения) ценных подарков (сувенирной продукции), в бухгалтерском бюджетном учете по факту одновременного представления работником (сотрудником) учреждения, ответственным за приобретение указанных материальных ценностей, а также за организацию протокольного (торжественного) мероприятия и (или) вручение ценных подарков (сувенирной продукции), документов, подтверждающих приобретение и вручение ценных подарков (сувенирной продукции), информация о таких материальных ценностях на забалансовом счете 07 "Награды, призы, кубки и ценные подарки, сувениры" не отражается. В этом случае стоимость подарков (сувенирной продукции) по факту поступления одномоментно относится на расходы текущего финансового периода (по дебету счета 0 401 20 272 "Расходы материальных запасов текущего финансового года").»

Таким образом, в этом случае оформляются следующие бухгалтерские записи:

|

Операция |

Бухгалтерская запись |

Документ БГУ1 |

Документ БГУ2 | |

|

Дебет |

Кредит | |||

|

Оплата подарков (сувенирной продукции) |

1 302 34 834 |

1 304 05 349 |

Заявка на кассовый расход, Платежное поручение |

Заявка на кассовый расход, Платежное поручение |

|

Поступление подарков (сувенирной продукции) на склад |

1 105 36 349 (склад) |

1 302 34 734 |

Покупка материалов/ Поступление от поставщика (10Х - 302) |

Поступление МЗ /Поступление по договорам купли-продажи, договорам поставки, другим аналогичным договорам |

|

Списание подарков (сувенирной продукции) на основании документа, подтверждающего выдачу |

1 401 20 272 |

1 105 36 449 (склад) |

Списание материалов/ Списание на собственные нужды (401.20.272 - 105.00) |

Акт списания материалов/Списание выданных со склада в подразделения материальных запасов (финансовый результат) (401.20 - 105) |

По какому КОСГУ отразить приобретение цветов через подотчетное лицо

Согласно 209н приобретение цветов относится на статью КОСГУ 349. Корректно ли отразить приобретение цветов через подотчетное лицо бухгалтерскими записями:

Д-т 1 105.36.349 – К-т 1 208.34.667; Д-т 1 208.34.567 – К-т 1 304.05.349.

Да, с 2019 г. корректно.ОС, полученное безвозмездно, учитывать на счете 101 или 106

Проводки при принятии к учету ОС, полученного безвозмездно, через какой счет - 101 или 106? Зависят ли проводки от того, новое это имущество или б/у?

Счет учета зависит от того, сформирована стоимость ОС или для ввода в эксплуатацию требуются дополнительные вложения. Если первое – счет 101, если второе – счет 106 01.Расчеты с подотчетными лицами в разрезе подстатей КОСГУ 340

В связи с изменениями КОСГУ согласно приказу Минфина России от 29.11.2017№ 209н, в редакции приказа от 30.11.2018 № 246н код КОСГУ 340 детализирован.

Вопрос: как увидеть детализацию по счету 208.34, т.е. в расчете с подотчетными лицами? Мне необходимо видеть расшифровку по подстатьям КОСГУ 340. И ещё непонятно, как увидеть по счету 105.36 детализацию на 346 и 349?

Ситуация такая: ввожу авансовый отчет, приходую материалы по КОСГУ 346, 343 и 349 в одном документе. Когда формирую оборотно-сальдовую ведомость по счету 208.34, то не видно, по какому КОСГУ я должна работнику. Может нужно изменить настройки формирования оборотно-сальдовой ведомости, чтобы это увидеть? Мы перепробовали разные настройки, не получается. Подскажите, как правильно сделать?

По счету 208.34 применяются оборотные КОСГУ 560, 660, и заняты все 4 субконто.

Одному счету 208.34 с 2019 года соответствуют, действительно, несколько подстатей КОСГУ по приобретению материальных запасов - 341-349, 441-449, далее – 34Х/44Х.

Но законодатель не предусмотрел для подстатей КОСГУ 34Х/44Х соответствующие субсчета на счетах 208 00, 206 00, 302 00. Поэтому в отчете Оборотно-сальдовая ведомость вы видите все приобретение МЗ через подотчетных лиц на одном счете 208.34.

Сопоставление остатков в расчетах, кассовых выплат, принятых обязательств возможно только по укрупненным кодам КОСГУ (340), поскольку по подстатьям КОСГУ 34Х/44Х информации нет на счете 208.34.

Требуемую вам информацию можно увидеть в стандартных отчетах Анализ счета, Обороты между субконто и Многографная карточка, выполнив их дополнительную настройку.

Подробнее в статье , публикуемой в ресурсах ИТС-бюджет.Учет заправки кулеров при отсутствии справки СанПиН

Какой код КОСГУ применять и на каком счете учитывать заправку кулеров (в учебных учреждениях), если справка СанПиН отсутствует?

Согласно ст. 1 Федерального закона от 02.01.2000 № 29-ФЗ «О качестве и безопасности пищевых продуктов» напитки, в. т.ч. вода питьевая бутилированная, отнесены к пищевым продуктам, согласно ОК 034-2014 (КПЕС 2008) вода питьевая отнесена к напиткам. Следовательно, по нашему мнению, при отсутствии заключения о признании воды несоответствующей санитарным нормам приобретение воды питьевой для заправки кулеров должно отражаться по КОСГУ 342 «Увеличение стоимости продуктов питания».

Аналогичная позиция высказана в письме Минфина России от 17.01.2019 № 02-05-11/2076 в отношении бутилированной питьевой воды:

В соответствии с пунктом 11.4.2 Порядка применения классификации операций сектора государственного управления, утвержденного приказом Министерства финансов Российской Федерации от 29 ноября 2017 г. N 209н (далее - Порядок), приобретение бутилированной питьевой воды учреждением при наличии системы централизованного питьевого водоснабжения и отсутствии заключения органа санитарно-эпидемиологического надзора или лаборатории организации, эксплуатирующей системы водоснабжения, о признании воды не соответствующей санитарным нормам подлежит отражению по подстатье 342 "Увеличение стоимости продуктов питания" классификации операций сектора государственного управления.