Итак, форму 2-НДФЛ с акцентом на правильности расчета и своевременности удержания налога налоговым агентом дополнила форма 6-НДФЛ. Правильно исчисленный и своевременно удержанный налог должен быть в срок, установленный ст.123 НК РФ, перечислен в бюджетную систему Российской Федерации. За неудержание или неперечисление сумм налога установлена ответственность (письмо Мифина №03-02-07/1/8500 от 19.03.2013). Причем, штраф полагается не только за неперечисление, но и за несвоевременное перечисление налога.

Наличие же штрафных санкций подразумевает некие отношения между ИФНС и организациями-налоговыми агентами. Когда будет сдан отчет 6-НДФЛ (отражающий эти отношения) за 4-й квартал и результаты всех четырех отчетов за год сойдутся с годовым отчетом 2-НДФЛ, у бухгалтеров уменьшится число вопросов.

А пока, не дожидаясь 2017 года и сдачи 6-НДФЛ за 4-квартал, эксперты 1С рассмотрят несколько конкретных ситуаций и расскажут, как отражать их в программе «1С:Зарплата и управление персоналом 8» версии 3.1.1 (для простоты восприятия примеры выполнены так, будто других расчетов в программе не было).

Фиксированный авансовый платеж превышает сумму НДФЛ, исчисленную с зарплаты иностранного работника, работающего по найму в российской организации. Как в этом случае следует заполнить 6-НДФЛ?

В соответствии с п.6 ст.227.1 НК РФ, сумма НДФЛ уменьшается на сумму фиксированных авансовых платежей. Если ежемесячный фиксированный платеж превышает сумму НДФЛ, исчисленного с дохода иностранного работника, то налог в бюджет не перечисляется. Такое мнение было сформулировано ФНС в письме № БС-4-11/8718@ от 17.05.2016. Но в соответствии с рекомендациями в письме ФНС № ГД-4-11/14507 от 09.08.16 при формировании отчета 6-НДФЛ в случае, когда к перечислению никакая сумма не подлежит, надо отражать налог на общих основаниях, и указывать нулевую сумму перечисленного НДФЛ.

В форме 6-НДФЛ эта ситуация отражается и в разделе 1 (суммы исчисленного дохода, налога и фиксированного авансового платежа) и в разделе 2 (дата и сумма фактического получения дохода). Поля «Дата удержания налога», «Срок перечисления налога» заполняются датами в соответствии с законодательством, а «Сумма удержанного налога» заполняются нулем.

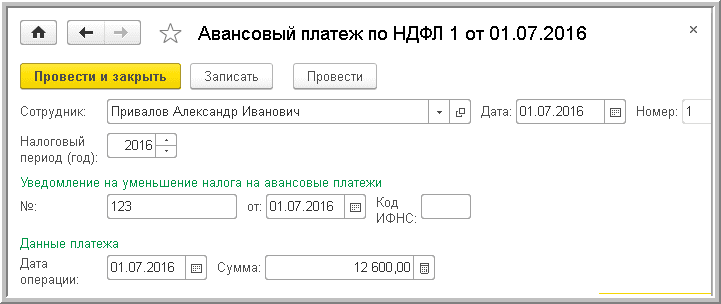

Пример 1. Безвизовый иностранец Привалов А.И. представил уведомление на уменьшение налога на авансовые платежи на сумму 12600 рублей (рис.1). При расчете зарплаты за июль ему был начислен доход – Оплата по окладу в размере 46 155 рублей и исчислен НДФЛ по ставке 13% - 6 000 рублей.

Рис.1 Авансовый платеж по НДФЛ

Авансовый платеж 12 600 рублей превысил сумму исчисленного НДФЛ 6000 рублей и налог не подлежит перечислению.

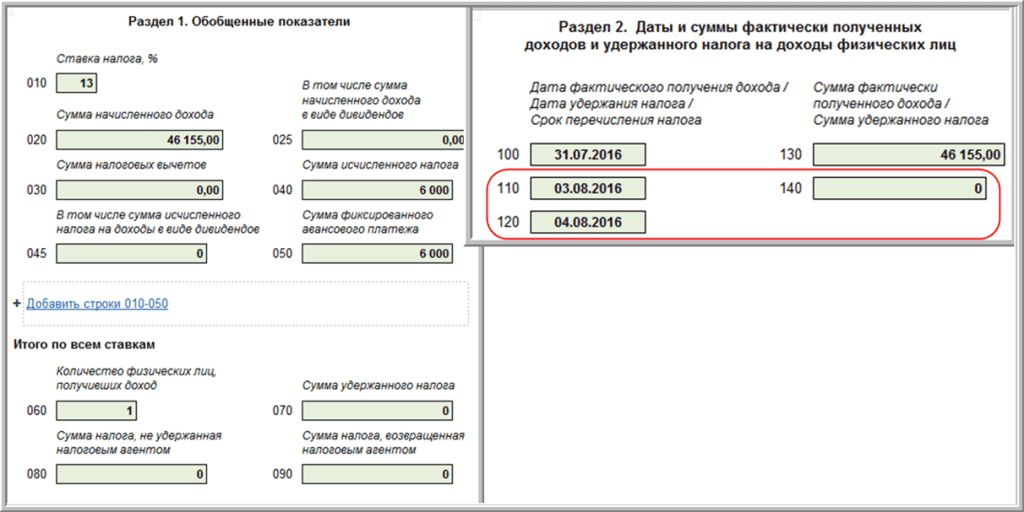

В разделе 1 отчета за 9 месяцев (рис.2) отражается:

в строке 20 «Сумма исчисленного дохода» - 46 155

в строке 40 «Сумма исчисленного налога» - 6 000

в строке 50 «Сумма фиксированного авансового платежа» - 6 000

Рис.2 разделы 1 и 2

В разделе 2 отчета за 9 месяцев (рис.2) отражается:

По строке 100 «Дата фактического получения дохода» – 31.07.2016;

По строке 110 «Дата удержания налога» – 03.08.2016 в соответствии с правилам ст. 226 НК РФ, удержать НДФЛ с заработной платы следует в день выплаты зарплаты за вторую половину месяца;

По строке 120 «Срок перечисления налога» – не позднее одного дня со дня удержания налога 04.08.2016 ( п. 6 ст. 226 НК РФ);

По строке 130 «Сумма фактически полученного дохода» – 46 155;

По строке 140 «Сумма удержанного налога» – 0.

При расчете зарплаты за август сотруднику Привалову А.И. был начислен доход – Оплата по окладу в размере 60 000 рублей и исчислен НДФЛ по ставке 13% - 7 800 рублей. В примере отчет 6-НДФЛ формируется до фактической выплаты дохода сотруднику и перечисления налога.

Остаток авансового платежа налога после того, как было зачтено 6 000 рублей исчисленного в июле НДФЛ, составляет 6 600 рублей (12 600 - 6 000). Перечислить в бюджет следует 1 200 рублей (7 800 – 6 600).

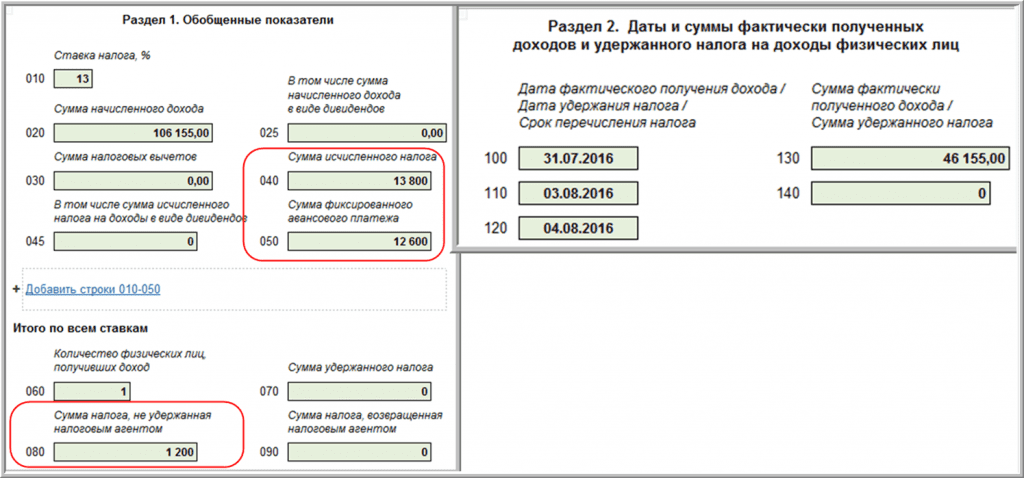

По результатам двух месяцев в разделе 1 отчета за 9 месяцев (рис.3) отражается:

в строке 20 «Сумма исчисленного дохода» - 106 155 (46 155 +60 000)

в строке 40 «Сумма исчисленного налога» - 13 800 (6 000 + 7 800)

в строке 50 «Сумма фиксированного авансового платежа» - 12 600

в строке 80 «Сумма налога, не удержанного налоговым агентом» - 1 200.

Рис.3 Разделы 1 и 2

Так как фактически доход не был получен, то исчисленная в августе зарплата и налог не отражаются в разделе 2 отчета за 9 месяцев.

Раздел 2 при этом содержит информацию только о доходе июля (рис.3).

По строке 100 «Дата фактического получения дохода» – 31.07.2016;

По строке 110 «Дата удержания налога» – 03.08.2016;

По строке 120 «Срок перечисления налога» – 04.08.2016;

По строке 130 «Сумма фактически полученного дохода» – 46 155;

По строке 140 «Сумма удержанного налога» – 0.

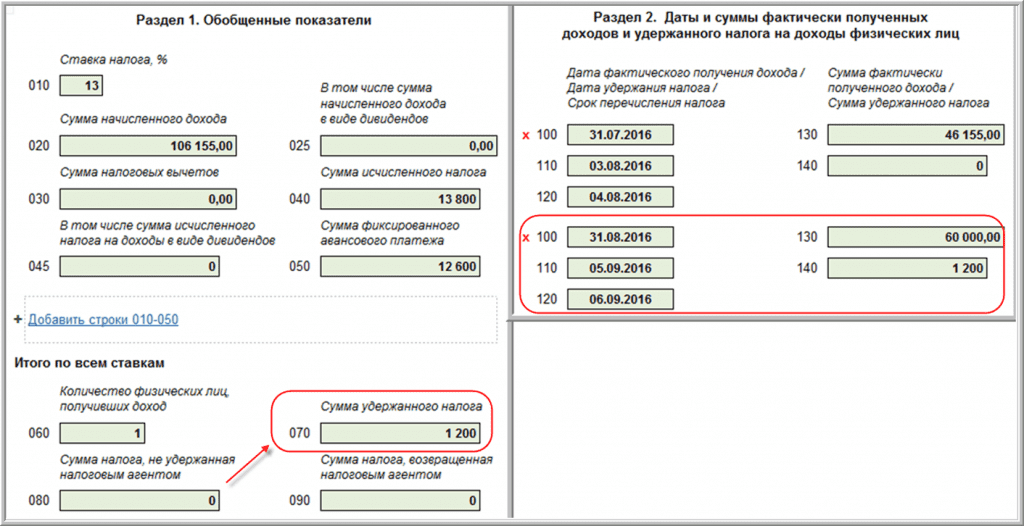

Доход, исчисленный в августе в виде Оплаты по окладу в размере 60 000 рублей, выплачен 5 сентября. Теперь после выплаты дохода налог считается удержанным. Поэтому в разделе 1 отчета за 9 месяцев (рис.4) сумма налога из строки 80 «переходит» в строку 70.

В строке 70 указывается «Сумма удержанного налога» - 1 200,

а в строке 80 «Сумма налога, не удержанного налоговым агентом» обнуляется.

Строки 20, 40, 50 не изменились:

в строке 20 «Сумма исчисленного дохода» -106 155 (46 155 + 60 000)

в строке 40 «Сумма исчисленного налога» - 13 800 (6 000 + 7 800)

в строке 50 «Сумма фиксированного авансового платежа» - 12 600.

Рис.4 Разделы 1 и 2

Деньги были перечислены сотруднику 5 сентября, следовательно, удержан НДФЛ. Поэтому в разделе 2 отчета за 9 месяцев добавляется блок, содержащий информацию об августовской зарплате (рис.4).

Во втором блоке раздела 2 отображается:

По строке 100 «Дата фактического получения дохода» – 31.08.2016;

По строке 110 «Дата удержания налога» – 05.09.2016 (в соответствии с правилам ст. 226 НК РФ, удержать НДФЛ с заработной платы следует в день выплаты зарплаты за вторую половину месяца);

По строке 120 «Срок перечисления налога» – 06.09.2016 (согласно п. 6 ст. 226 НК РФ налоговые агенты обязаны перечислять НДФЛ, удержанный с заработной платы, не позднее дня, следующего за днем выплаты налогоплательщику дохода);

По строке 130 «Сумма фактически полученного дохода» – 60 000;

По строке 140 «Сумма удержанного налога» – 1 200.

Обратите внимание, что фактическая дата перечисления налога в отчете не отображается.

При проверке отчета ИФНС сравнивает значение строки 120 «Срок перечисления налога» с данными из карточки расчета с бюджетом налогового агента. При возникновении спорных ситуаций и необходимости прилагать платежное подтверждение может оказаться существенным значение поля 107 «Налоговый период» в платежных поручениях по НДФЛ. Законодательство не дает четкого ответа на вопрос о том, что указывать - месяц или точную дату. Во избежание недоразумений можно указывать месяц, как советуют специалисты ФНС в статье «Как заполнять строку 107 в платежках по НДФЛ в 2016 году?» (письмо ФНС от 01.09.2016 № БС-3-11/4028@).

В программе «1С:Зарплата и управление персоналом 8» ред.3 есть отчеты Проверка разд.2 6-НДФЛ и Контроль сроков уплаты НДФЛ, которые предназначены для того, чтобы помочь пользователю не ошибиться с датой перечисления налога.

Сотрудник получает зарплату наличными в кассе. После увольнения он не явился за окончательным расчетом. Таким образом, доход сотрудник фактически не получил, исчисленный НДФЛ не был удержан и перечислен. Как в этом случае следует заполнить 6-НДФЛ?

Пример 2. Сотрудник Горбунков С.С. был уволен 12.07.16. При увольнении произведен окончательный расчет - начислена полагающаяся ему заработная плата и компенсация за неиспользованный отпуск в размере 35 544,60 руб. и по ставке 13% исчислен налог 4 621 руб. Но выплата не произведена, налог не удержан и не перечислен.

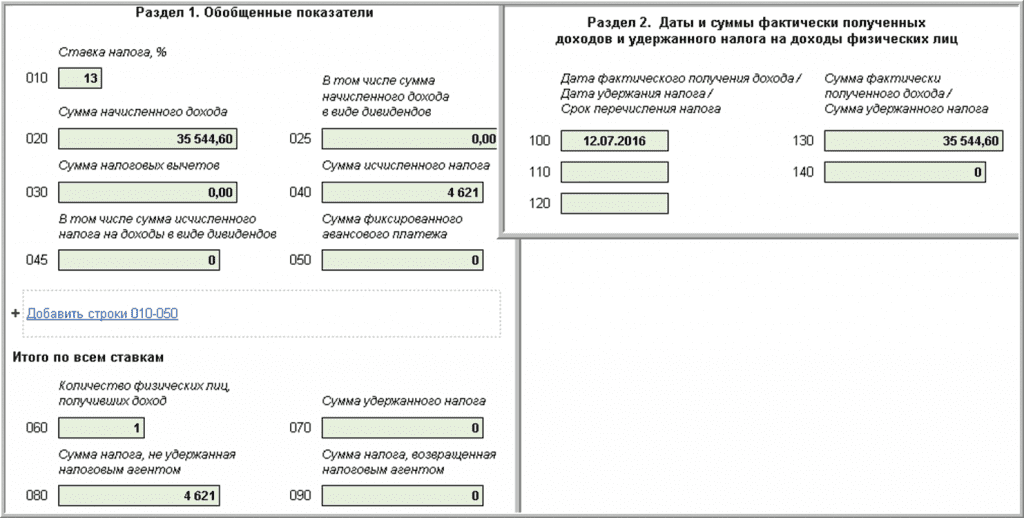

В разделе 1 отчета за 9 месяцев (рис.5) отражается:

в строке 20 «Сумма исчисленного дохода» - 35 544,60

в строке 40 «Сумма исчисленного налога» - 4 621

и в строке 80 «Сумма налога, не удержанного налоговым агентом» - 4 621.

Рис.5 Разделы 1 и 2

В разделе 2 при этом содержится информация о доходе июля (рис.5).

По строке 100 «Дата фактического получения дохода» – 12.07.2016;

По строке 110 «Дата удержания налога» – пустое поле;

По строке 120 «Срок перечисления налога» – пустое поле;

По строке 130 «Сумма фактически полученного дохода» – 35 544,60;

По строке 140 «Сумма удержанного налога» – 0.

Сотруднику положены вычеты на детей, превышающие величину исчисленного НДФЛ. Как в этом случае следует заполнить 6-НДФЛ?

Подобную ситуацию рассматривает ФНС в письме от 05.08.2016 № ГД-4-11/14373. Но в письме от 09.08.2016 № ГД-4-11/14507 ведомство уточняет, что в случае выплаты дохода, когда налог не подлежал удержанию, так как был исчислен равным 0, ситуация трактуется как удержание и перечисление нулевой суммы налога (аналогично примеру 1).

Пример 3. Сотруднице Ростовой Н.И. положен стандартный налоговый вычет в двойном размере на ребенка-инвалида до 18 лет, при отказе второго родителя от вычета - 24 000 рублей. Заработок сотрудницы в июле составил 20 000 рублей.

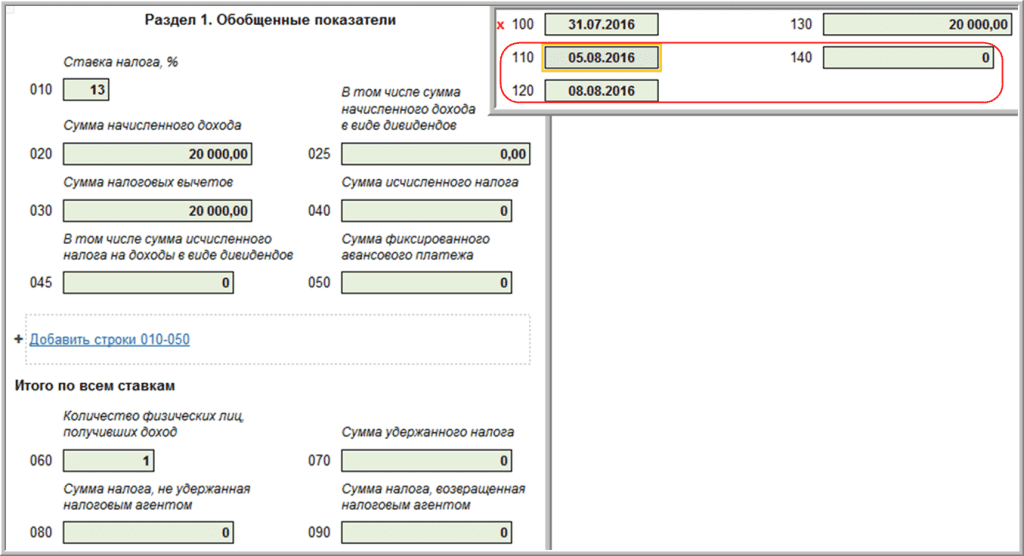

Вычет больше полученного дохода, но применяется в размере, не превышающем доход. В разделе 1 отчета за 9 месяцев (рис.6) отражается:

в строке 20 «Сумма исчисленного дохода» - 20 000

в строке 30 «Сумма налоговых вычетов» - 20 000

в строке 40 «Сумма исчисленного налога» - 0

Рис.6 Разделы 1 и 2

В разделе 2 при этом содержится информация о доходе июля (рис.6).

По строке 100 «Дата фактического получения дохода» – 31.07.2016

По строке 110 «Дата удержания налога» – 05.08.2016 (в соответствии с правилам ст. 226 НК РФ, удержать НДФЛ с заработной платы следует в день выплаты зарплаты за вторую половину месяца);

По строке 120 «Срок перечисления налога» – 08.08.2016 (не позднее одного дня со дня даты удержания налога с учетом выходных дней года, согласно п. 6 ст. 226 НК РФ);

По строке 130 «Сумма фактически полученного дохода» – 20 000;

По строке 140 «Сумма удержанного налога» – 0.

Бывший работник организации получил доход в натуральной форме. При этом никаких денежных выплат в текущем году он не получал. Как в этом случае следует заполнить 6-НДФЛ?

Аналогичную ситуацию рассмотрела ФНС РФ в своем письме № БС-4-11/13984 от 01.08.2016.

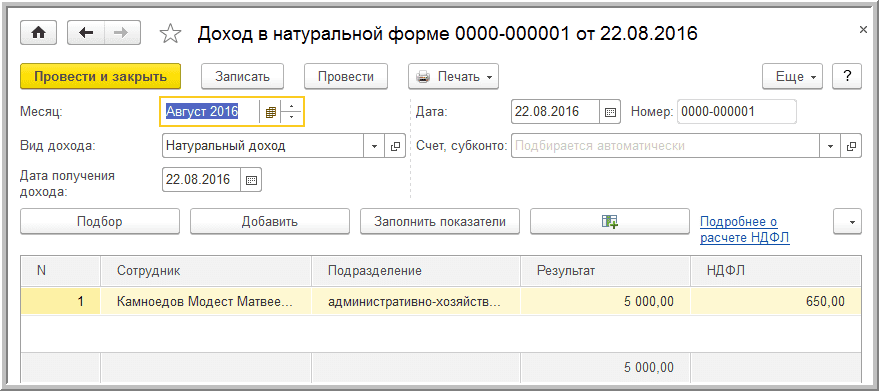

Пример 4. Бывшему сотруднику Камноедову М.М. организация оплатила билеты на проезд в санаторий в размере 5 000 рублей, таким образом у него образовался натуральный доход. Исчисленный НДФЛ 650 рублей удержать невозможно, так как денежных вознаграждений бывшему сотруднику не выплачивается.

В программе 1С:Зарплата и управление персоналом 8» редакции 3 зарегистрирован доход бывшего сотрудника в натуральной форме (рис. 7)

Рис.7 Доход в натуральной форме

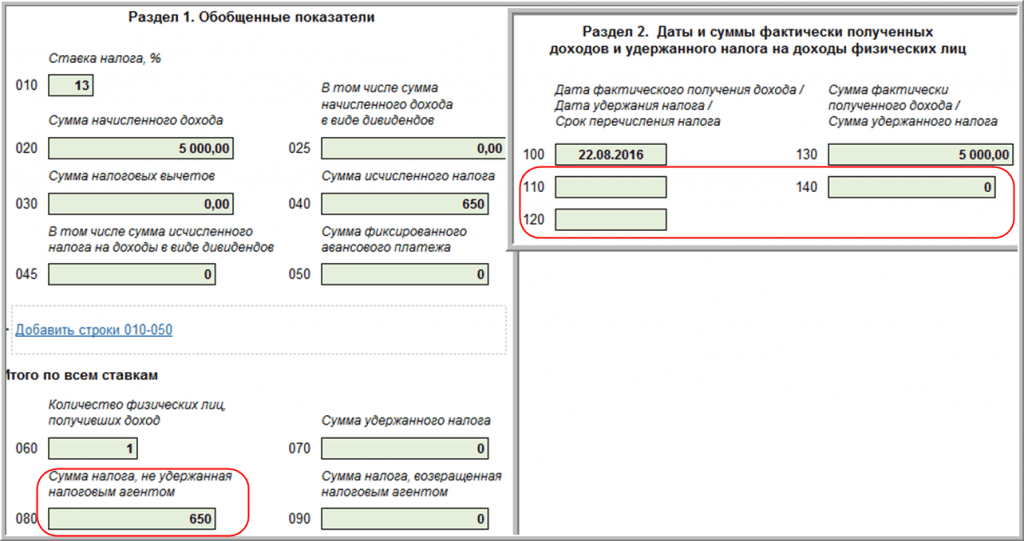

В разделе 1 отчета за 9 месяцев (рис.8) отражается:

в строке 20 «Сумма исчисленного дохода» - 5 000

в строке 40 «Сумма исчисленного налога» - 650

в строке 80 «Сумма налога, не удержанного налоговым агентом» - 650

Рис.8 Разделы 1 и 2

В разделе 2 при этом содержится информация о доходе августа (рис.8).

По строке 100 «Дата фактического получения дохода» – 22.08.2016;

По строке 110 «Дата удержания налога» – пустое поле;

По строке 120 «Срок перечисления налога» – пустое поле;

По строке 130 «Сумма фактически полученного дохода» – 5 000;

По строке 140 «Сумма удержанного налога» – 0.

Сотруднику начислена заработная плата и премия. Выплачены они одновременно, НДФЛ перечислен в тот же день. Как в этом случае следует заполнить 6-НДФЛ?

Существует мнение, что премия - это незарплатный доход. Дата фактического получения зарплаты – последний день месяца (п. 2 ст. 223 НК РФ), а для иного дохода, например, в виде премии — день выдачи (п. 1 ст. 223 НК РФ).

ФНС РФ в своем письме № БС-4-11/10169@ от 08.06.2016 говорит, что, считая премию незарплатным доходом, в отчете 6-НДФЛ ее следует указывать отдельным от зарплаты блоком, так как различаются значения по строке 100 «дата фактического получения дохода».

Если пользователь программы «1С:Зарплата и управление персоналом 8» ред.3 намерен выделить премию как иной доход, то в плане видов расчета Начисления для премии нужно изменить код дохода с установленного по умолчанию «2000» на «4800».

Пример 5. Сотруднику Невструеву Я.П. начислена заработная плата 30 000 рублей и премия в размере 3 000 рублей, выплачиваемая вместе с зарплатой за вторую половину месяца. Как в этом случае следует заполнить 6-НДФЛ?

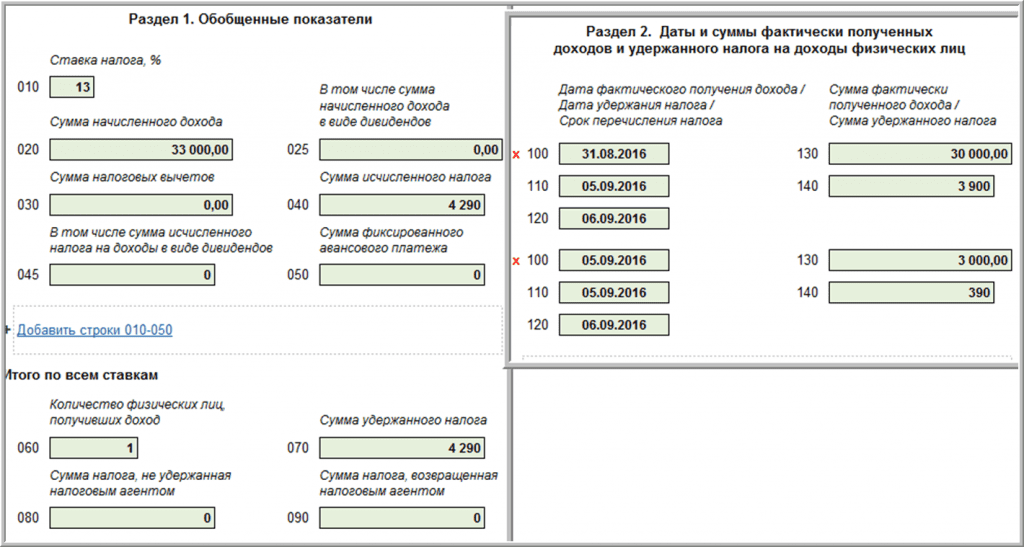

В разделе 1 отчета за 9 месяцев (рис.9) отражается:

в строке 20 «Сумма исчисленного дохода» - 33 000

в строке 40 «Сумма исчисленного налога» - 4250

в строке 70 «Сумма удержанного налога» - 4250

Рис.9 Разделы 1 и 2

В разделе 2 при этом содержится два отдельных блока о зарплате и премии (рис.9).

В блоке о зарплате:

По строке 100 «Дата фактического получения дохода» – 31.08.2016;

По строке 110 «Дата удержания налога» – 05.09.2016;

По строке 120 «Срок перечисления налога» – 06.09.2016;

По строке 130 «Сумма фактически полученного дохода» – 30 000;

По строке 140 «Сумма удержанного налога» – 3 900.

В блоке о премии:

Дата фактического получения дохода по строке 100 совпадает с «Датой удержания налога» по строке 110 – 05.09.2016;

По строке 120 «Срок перечисления налога» – 06.09.2016;

По строке 130 «Сумма фактически полученного дохода» – 3 000;

По строке 140 «Сумма удержанного налога» – 390.

Наверняка, у бухгалтеров будет еще немало вопросов по новой форме 6-НДФЛ, которые разъяснят специалисты ФНС РФ. Соответствующие изменения будут вноситься и в программу «1С:Зарплата и управление персоналом 8». Поэтому рекомендуем следить за обновлениями и регулярно их выполнять.

Напоминаем: отчет 6-НДФЛ за 9 месяцев следует сдать не позднее 31 октября 2016 года.

Хоть где-то наконец прочитала объяснение, зачем нужна эта идиотская форма! За это спасибо. Но есть вопрос ФНС не изменит ничего? Отчетность сдавать будем так, как у ввас написано или может что-то поменяться и в программе?

Неизвестный пользователь, Неисповедимы пути ФНС, кто же вам скажет точно, что они еще могут придумать?!

Молодец, автор! Повеселил хотя бы фамилиями в примерах. Приятно видеть, что хоть кто-то еще в этой стране читает книги... :-)

почему же журнал "упрощенка" разъясняет заполнение строки 80, где налог не удержан, как сумму которую мы не можем удержать в принципе, например с натурального дохода, а здесь вы показываете что это налог с сумм за сентябрь, выплаченых в октябре, кому верить?

C 80 строкой все одновременно просто и непросто. Туда ставится только тот налог, который не может быть удержан, а доход - выплачен. Обратите внимание, налог, который не удержан, т.к. доход не выплачен, не имеет к 80 строке никакого отношения.

Подробно такая ситуация рассматривалась в недавнем лектории: http://its.1c.ru/video/lector20161006-2

Редакция БУХ 1С , Теперь совсем всё непонятно))) Если "налог, который не удержан, т.к. доход не выплачен, не имеет к 80 строке никакого отношения", то почему в примере 1 по сотруднику Привалову А. И. именно такой налог указан в строке 080 (1200 руб.)? Его надо после автоматического заполнения обнулять, так?

Как отражать скорректированные отпускные? Например, отпуск с 1 июля. Отпускные выплачены в июне, а по факту пересчитаны в июле.

Поделюсь личным опытом? Я ролик смотрела тут https://buh.ru/articles/faq/49325/ и тут https://buh.ru/articles/faq/49026/ и там где-то и про 6-НДФЛ было. А так , если в простоте - то песня 6-ндфл не об этом, не о перерасчете. Это контроль уплаты налога. Перечислили отпускные - перечислили налог ( не интересует из -за чего перечислили: новый ли отпуск, перерасчет ли) Не пепечисляли отпускных? тогда что отражать?

Здравствуйте.

В статье указано, что согласно письму от 09.08.2016 № ГД-4-11/14507 ведомство уточняет, что в случае выплаты дохода, когда налог не подлежал удержанию, так как был исчислен равным 0, ситуация трактуется как удержание и перечисление нулевой суммы налога (аналогично примеру 1).

К сожалению в тексте самого письма не удалось найти ничего, об этом изменении.

Может кто либо привести цитату из письма ФНС от 09.08.2016 № ГД-4-11/14507 о порядке заполнения строк 110 и 120 раздела 2 6-НДФЛ в случае нулевого НДФЛ (вычеты перекрыли НДФЛ).

Заранее спасибо.