Новые правила признания и уплаты налогов с 2023 года

С 1 января 2023 года изменился порядок определения даты фактического получения дохода в виде оплаты труда в учете НДФЛ. Утратил силу пункт 2 статьи 223 НК РФ, согласно которому датой получения дохода признавался последний день месяца, за который была начислена заработная плата.

С 2023 года датой получения доходов, связанных с оплатой труда (код 2000, 2002, 2004), станет дата фактической выплаты заработной платы, в том числе за первую половину месяца (пп. 1 п. 1 ст. 223 НК РФ).

Удерживать НДФЛ нужно при каждой выплате заработной платы (за первую и вторую половину месяца отдельно) (п. 4 ст. 226 НК РФ).

Также с 2023 года для всех организаций изменились правила уплаты налогов. 1 января 2023 года вступил в силу Федеральный закон от 14.07.2022 № 263-ФЗ, согласно которому уплата налогов осуществляется посредством единого налогового платежа (ЕНП) на единый налоговый счет (ЕНС).

В связи с переходом на уплату налогов посредством ЕНП установлены фиксированные сроки уплаты налога по оплате труда, больничным и отпускным. Суммы исчисленного и удержанного налога за период с 23-го числа предыдущего месяца по 22-е число текущего месяца следует перечислять не позднее 28-го числа текущего месяца.

Форма и порядок представления расчета 6-НДФЛ с 2023 года

Новые правила уплаты НДФЛ привели к изменениям редакции формы и формата электронного представления расчета 6-НДФЛ (приказ ФНС России от 29.09.2022 № ЕД-7-11/881@).

Новая форма расчета 6-НДФЛ содержит Титульный лист, Раздел 1 – Данные об обязательствах налогового агента, Раздел 2 – Расчет исчисленных, удержанных и перечисленных сумм налога на доходы физических лиц и Приложение 1 к расчету за год.

Изменения коснулись данных Раздела 1. В строке 020 необходимо отражать суммы исчисленного и удержанного НДФЛ, подлежащие перечислению за последние три месяца отчетного периода. Общая сумма налога (строка 020) разбита на 4 строки по срокам перечисления – строки 021-024. Последнюю строку 024 необходимо заполнять за период с 23 по 31 декабря при представлении отчета за 2023 год.

Новая форма 6-НДФЛ применяется с отчетности за I квартал 2023 года. Впервые представить расчет по новой форме необходимо до 25 апреля 2023 года.

Расчет по форме 6-НДФЛ за I квартал 2023 года в «1С:Зарплате и управлении персоналом 8» ред. 3

Начиная с версии 3.1.23.357 и 3.1.24.212 в программе «1С:Зарплата и управление персоналом 8» обновлена редакция формы и формат электронного представления расчета 6-НДФЛ с 2023 года.

Для корректного формирования отчета в программе необходимо ввести сведения о праве на налоговые вычеты (стандартные, профессиональные, имущественные, социальные, авансовые платежи по НДФЛ), отразить все доходы, полученные физическими лицами за налоговый период, а также рассчитать и учесть суммы налога.

Внимание! В настоящий момент для создания отчета 6-НДФЛ в программе "1С:Зарплата и управление персоналом 8" ред. 3 применяется форма с наименованием "6-НДФЛ (с 2021 года)". Редакция этого отчета поддерживает изменения законодательства.

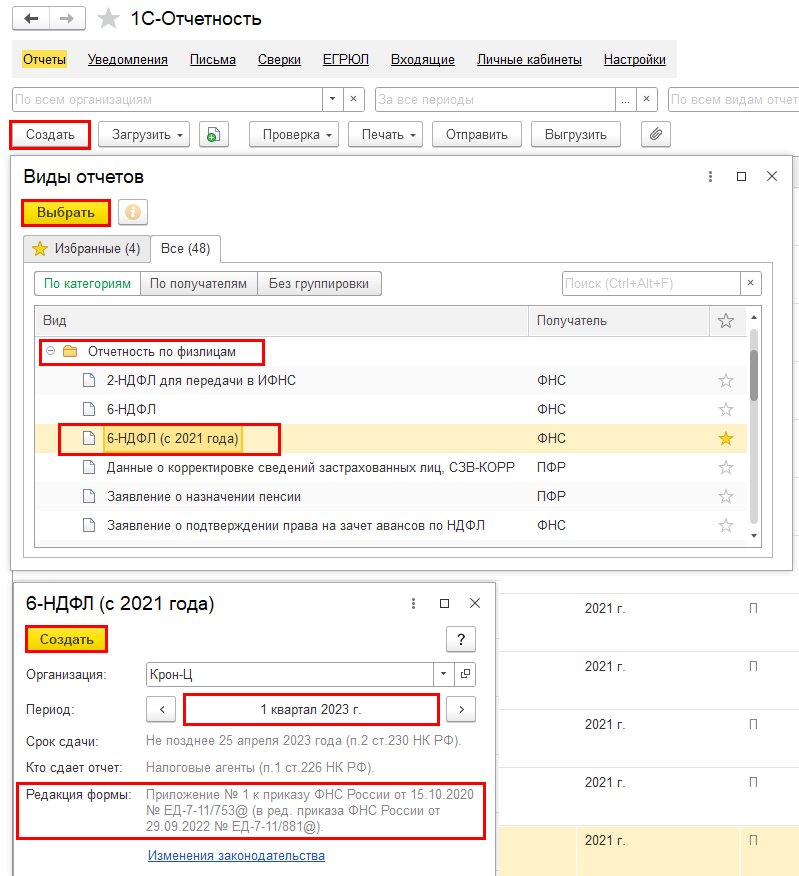

Для создания отчета следует воспользоваться сервисом 1С-Отчетность (рис. 1).

Рис. 1. Новая редакция формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

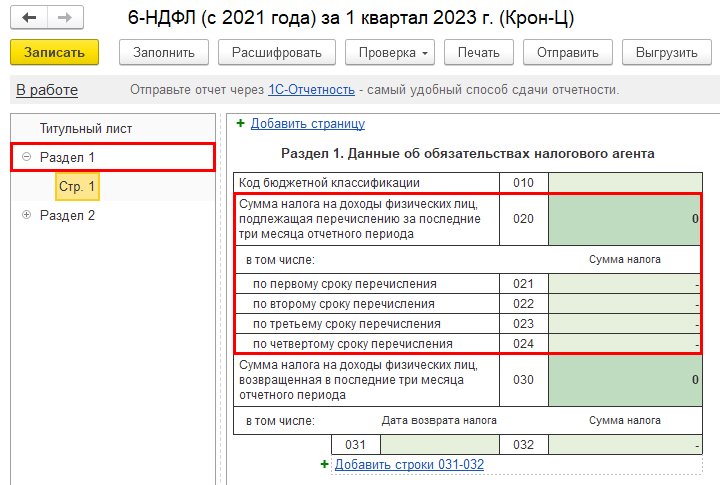

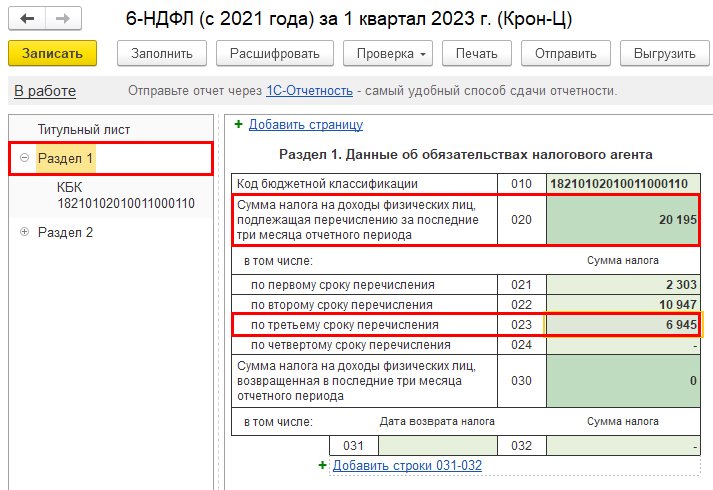

В Разделе 1 Данные об обязательствах налогового агента за I квартал 2023 года строки 021-024 (рис. 2) будут заполняться так:

-

Строка 021 – за период с 1 января по 22 января;

-

Строка 022 – за период с 23 января по 22 февраля;

-

Строка 023 – за период с 23 февраля по 22 марта;

-

Строка 024 – заполняется только в отчете 6-НДФЛ за 2023 год.

Рис. 2. Раздел 1 новой формы 6-НДФЛ в программе «1С:Зарплата и управление персоналом 8» ред. 3

Пример

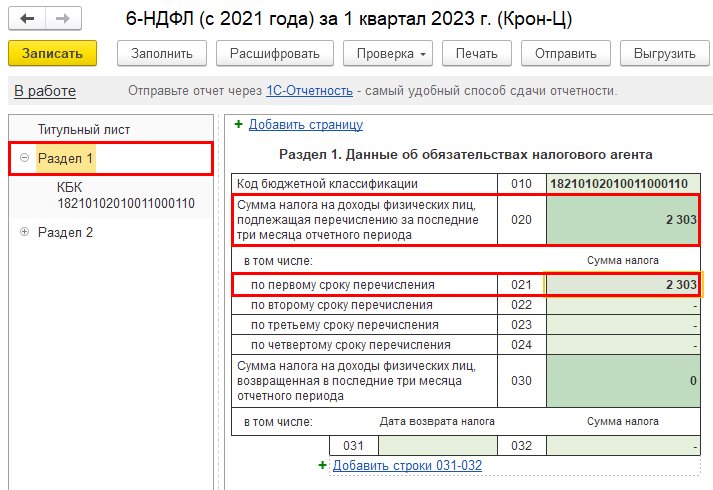

20 января 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 1 по 22 января 2023 года, будет подано уведомление до 25 января 2023 года и произведена уплата налога до 28 января 2023 года (30 января 2023 года). Сумма удержанного налога будет отражена по строке 021 Раздела 1 новой формы 6-НДФЛ (рис. 3).

Рис. 3. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

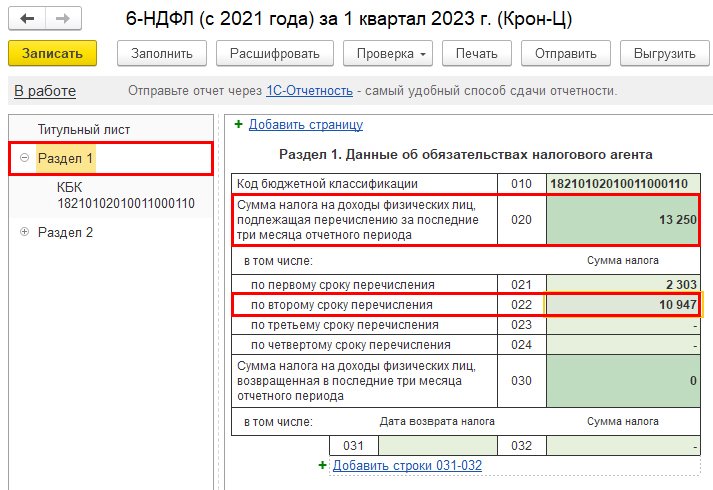

31 января 2023 года будет проведен документ Начисление зарплаты и взносов за январь 2023 года, который выплатят 3 февраля 2023 года (5 февраля – выходной), а 20 февраля 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 января по 22 февраля, будет подано уведомление до 25 февраля 2023 года и произведена уплата налога до 28 февраля 2023 года. Сумма удержанного налога будет отражена по строке 022 Раздела 1 новой формы 6-НДФЛ (рис. 4).

Рис. 4. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

28 февраля 2023 года будет проведен документ Начисление зарплаты и взносов за февраль 2023 года, который выплатят 3 марта 2023 года (5 марта – выходной), а 20 марта 2023 года будет проведен документ Начисление за первую половину месяца и его выплата. По суммам, начисленным с 23 февраля по 22 марта, будет подано уведомление до 25 марта 2023 года и произведена уплата налога до 28 марта 2023 года. Сумма удержанного налога будет отражена по строке 023 Раздела 1 новой формы 6-НДФЛ (рис. 5).

Рис. 5. Заполнение Раздела 1 расчета 6-НДФЛ (с 2021 года) за 1 квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

31 марта 2023 года будет проведен документ Начисление зарплаты и взносов за март 2023 года, который выплатят 5 апреля 2023 года. Сумма налога уже отразится в Разделе 1 Расчета 6-НДФЛ за 1-е полугодие 2023 года.

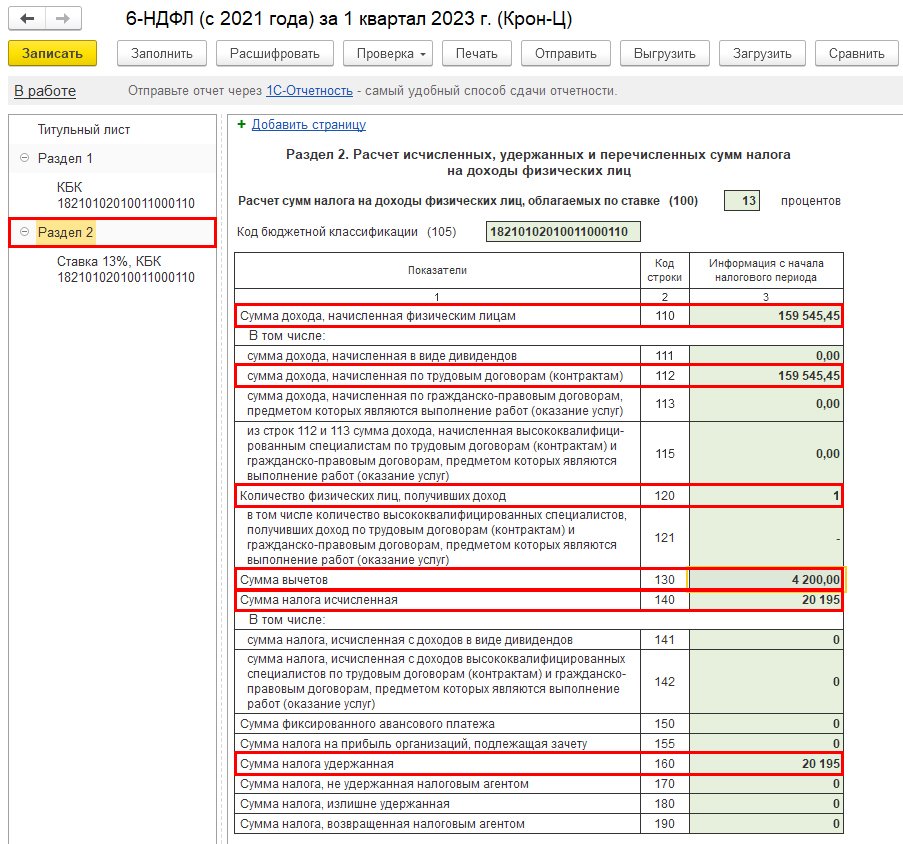

В Разделе 2 расчета 6-НДФЛ за I квартал 2023 года будут заполнены строки: 110, 112, 120, 130, 140 и 160 (рис. 6).

Рис. 6. Заполнение Раздела 2 расчета 6-НДФЛ (с 2021 года) за I квартал 2023 года в программе «1С:Зарплата и управление персоналом 8» ред. 3

Внимание! Стандартный налоговый вычет предоставляется работнику в отношении указанных доходов за январь, февраль и март 2023 года.

Для анализа доходов по дате фактического получения дохода используется отчет по налогам и взносам – Сводная справка 2-НДФЛ. Для анализа общей суммы удержанного НДФЛ – Удержанный НДФЛ. Для проверки и анализа данных Раздела 1 расчета 6-НДФЛ используется отчет Проверка разд. 1 6-НДФЛ (с 2021 года).

пачртпнлнрлггпа sgdfsht

Вот хорошо был расписан заполнение Раздела 1. А как всё же заполнять Раздел 2? В инструкции указывается что нужно отражать доходы за 1й квартал, это значит и те что будут выплачены в апреле, но начислены в марте? или нужно отражать по сути те доходы из которых сформировались суммы Уведомлений до 25.03.2023 (включительно)? Тогда опять же вопрос, почему не перенести сроки сдачи 6-НДФЛ с 26.03.2023, ведь ждать после этой даты уже больше нечего?

Малышка на миллион, Раздел 2 заполняется за первый квартал - январь, февраль и март. Отчет необходимо представить до 25 апреля 2023 года

Минибух, Не могу понять трактовку: Раздел 2 заполняется за январь, февраль, март - меня интересует март - какие доходы необходимо включить в него? Все что начислены в независимости от даты выплаты, или только доходы с датой выплаты до 31.03.2023 (включительно)?

Малышка на миллион, Письмо ФНС от 06.03.2023 № ЗГ-3-11/3160@

Минибух, Вау, отличное письмо и сразу всё понятно! Спасибо огромное!

Малышка на миллион, Всё, что начислено и выплачено в январе, феврале и марте. Например, если вы какую-то сумму начислили и выплатили 31 марта, она отразится во втором разделе расчете 6-НДФЛ за 1 квартал, а в первом разделе она отразится в расчете 6-НДФЛ за полугодие, потому что это период месяца "Апрель" (23 марта по 22 апреля).

Зарплата за Март (вторая половину, окончательный расчет документом "Начисление зарплаты и взносов") будет отражена в расчете 6-НДФЛ за полугодие (первый и второй раздел), если выплачена в апреле. Если выплачена 31 марта - в расчете 6-НДФЛ за 1 квартал во втором разделе, а в полугодии - в первом разделе (опять же потому что месяца "Апрель" (23 марта по 22 апреля).

Коллеги, подскажите пжл: если мы зп за декабрь выплатили в декабре, то в раздел 2 за 1 квартал должны попасть: аванс и зп за январь, аванс и зп за февраль, и аванс за март? (сроки перечисления зп и аванса - 10 и 25 число). 1С Бухгалтерия почему-то не так считает.

ananasik-s, Нет, посмотрите письмо выше, там конкретно указано какие доходы надо включить во 2й Раздел

Малышка на миллион, Вот это письмо: Письмо ФНС от 06.03.2023 № ЗГ-3-11/3160 ?

Спасибо. Только что-то не очень там конкретно.

Написано про суммы, (начисленные и) фактически полученные в 1 квартале, и им соответствующий налог. Тогда в моем примере это как раз ИМХО: аванс и зп за январь, аванс и зп за февраль, и аванс за март. Разве нет? Но 1С заполняет не так.

Ведь по сути раздел 2 должен содержать данные справок 2НДФЛ.