Декларации по итогам I квартала 2015 года сданы, но отчетная кампания на этом не завершилась. Теперь в случае несоответствия данных или ошибок в декларациях, налогоплательщики должны представить пояснения или уточненные декларации. О том, как реагировать на запрос из налоговой инспекции и пояснить расхождения в данных, мы писали в материале «Что делать, если налоговая требует представить пояснения к декларации по НДС». В этой статье читайте о том, как представить уточненную декларацию по НДС.

Материалы по подготовке и представлению отчетности

- Автоматическая сверка счетов-фактур с контрагентом>>>

- Чем новая декларация по НДС отличается от старой и какие сведения она должна содержать>>>

- Новая форма декларации в «1С:Предприятии»>>>

- НДС-2015: хранение истории изменений КПП в «1С:Бухгалтерии 8» (ред. 3.0)>>>

- Ответы на вопросы по НДС-2015>>>

- Консолидация отчетности по НДС для организаций, имеющих обособленные подразделения и не использующих РИБ>>>

- Сервис компании Такском «Сверься!»>>>

- Что делать, если налоговая требует представить пояснения к декларации по НДС>>>

- НДС-2015: как представить уточненную декларацию>>>

- «1С:Бухгалтерия 8»: как сформировать уточненную декларацию по НДС>>>

Если налогоплательщик обнаружил, что в представленной им декларации не отражены или не полностью отражены сведений, а также есть ошибки, он:

- обязан внести необходимые изменения в декларацию и представить уточненную налоговую декларацию, если это привело к занижению суммы налога, подлежащей уплате в бюджет;

- вправе внести изменения в налоговую декларацию и представить уточненную декларацию, если это не привело к занижению суммы налога, подлежащей уплате в бюджет (п. 1 ст. 81 НК РФ).

Уточненная налоговая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие уточнения (п. 5 ст. 81 НК РФ).

Приказом ФНС России от 29.10.2014 № ММВ-7-3/558@ (далее - Приказ № 558) утверждены новая форма налоговой декларации по НДС, порядок ее заполнения, а также формат представления декларации в электронной форме, которые применяются начиная с отчетности за 1 квартал 2015 года.

Согласно п. 2 Порядка заполнения налоговой декларации по налогу на добавленную стоимость (далее - Порядка), приведенного в приложении № 2 к Приказу № 558, в уточненную декларацию подлежат включению те разделы декларации и приложения к ним, которые ранее были представлены налогоплательщиком в налоговый орган, с учетом внесенных в них изменений, а также иные разделы декларации и приложения к ним, в случае внесения в них изменений (дополнений).

В то же время для разделов 8-12 декларации предусмотрена специальная строка 001, в графе 3 которой указывается признак актуальности сведений, отраженных в соответствующем разделе:

- цифра "0"- проставляется в случае, когда в ранее представленной декларации сведения по соответствующему разделу декларации не представлялись, либо в случае замены сведений, если выявлены ошибки в ранее поданных сведениях или сведения были не полностью отражены;

- цифра "1" - если сведения, представленные налогоплательщиком ранее в налоговый орган, актуальны, достоверны, изменению не подлежат и в налоговый орган не представляются. При этом в строках 005, 010 - 190 ставятся прочерки (п. 45.2, п. 47.2, п. 49.2, п. 50.2, п. 51.2 Порядка);

- прочерк - при представлении в налоговый орган первичной декларации за соответствующий налоговый период.

Аналогичная строка присутствует и для приложений к разделам 8 и 9, в которой также указывается признак актуальности "0" или "1". Правда, поскольку эти приложения к разделам представляются только в составе уточненной декларации, то для них отсутствует такой вариант, как прочерк (п. 46.2, п. 48.2 Порядка).

Остановимся подробнее на формировании уточненной декларации и на том, как соотносится требование включения в ее состав всех разделов, представленных в первичной декларации, с возможностью использования признака актуальности.

Согласно п. 3 Порядка первичная декларация обязательно включает в себя титульный лист и раздел 1, а разделы 2 -12 и приложения к разделам 3, 8 и 9 включаются в ее состав при осуществлении соответствующих операций.

Следовательно, если в состав первичной декларации входили, например, разделы 1, 2, 3, 8 и 9, то при необходимости представления уточненной декларации в рамках того же круга осуществляемых операций, уточненная декларация также должна содержать разделы 1, 2, 3, 8 и 9.

Кроме того, если в силу каких-либо причин уточняются сведения книги покупок и (или) книги продаж, связанные с необходимостью аннулирования записи (записей) и (или) внесения регистрационной записи (записей) по счету-фактуре (счетам-фактурам), то в соответствии с постановлением Правительства РФ от 26.12.2011 № 1137 (далее - Постановление № 1137) после окончания налогового периода такие уточнения вносятся в книгу покупок и (или) книгу продаж посредством применения дополнительных листов (п. 9 Правил ведения книги покупок, п. 7 Правил ведения книги продаж). Поскольку в новой форме налоговой декларации для отражения сведений из дополнительных листов книги покупок и книги продаж предназначены приложение 1 к разделу 8 и приложение 1 к разделу 9, то, например, при необходимости представления утонченной декларации в связи с аннулированием записи по счету-фактуре из книги покупок в составе уточненной декларации помимо разделов 1, 2, 3, 8 и 9, которые ранее представлялись в первичной декларации, еще появится приложение 1 к разделу 8.

В целях уменьшения колоссального объема передаваемых данных, которые содержат разделы 8-12, в отношении декларации по НДС было принято специальное решение о введении для этих разделов признака актуальности. Это позволяет в случае, когда какой-либо из представленных ранее разделов 8-12 включается в состав уточненной декларации в неизменном виде, не производить повторную передачу всего массива информации из этого раздела, а отправить «пустой» раздел с признаком «1». Это будет означать, что налоговый орган автоматически включит в состав полученной уточненной налоговой декларации данные соответствующего раздела, представленные в предыдущей декларации, и будет их использовать для налогового контроля.

Такой способ уточнения не препятствует налогоплательщику при желании произвести выгрузку разделов 8-12 в полном объеме, проставив признак «0», т.е. заменив все ранее представленные в этих разделах сведения на новые.

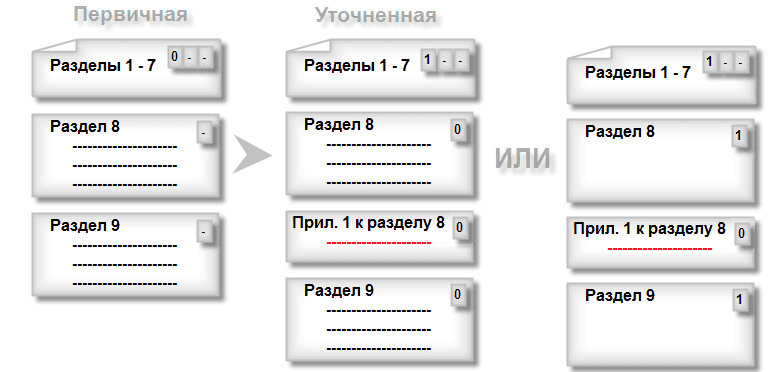

Выбор признака актуальности производится в отношении каждого раздела, т.е. налогоплательщик вправе, например, не выгружать ранее представленные в составе первичной декларации сведения из раздела «8», проставив в уточненной декларации для этого раздела признак «1», и при этом произвести замену сведений из раздела 9, присвоив этому разделу в уточненной декларации признак актуальности «0».

Рис. 1

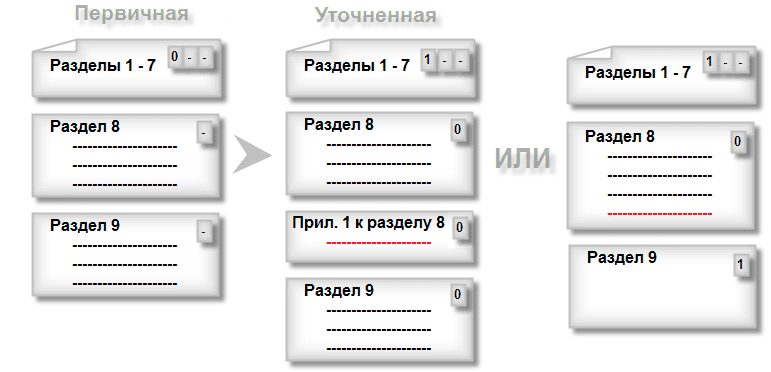

Кроме того, комментируя порядок представления уточненной декларации, представители ФНС России (см. выступление А.С. Катяева) допускают возможность отказа от применения приложений к разделам 8 и 9, считая правомерным повторную выгрузку разделов 8 и (или) 9 с признаком актуальности "0", в которых наряду с первоначальными данными будут отражены также новые записи об аннулировании или регистрации счетов-фактур. Очевидно, что такой порядок отражения сведений в уточненной декларации плохо соотносится с правилами ведения книги продаж и книги покупок, утвержденными Постановлением № 1137, поскольку, как уже было отмечено ранее, изменение сведений в этих документах по окончании соответствующего налогового периода возможно только через применение дополнительных листов. Разный порядок отражения изменений в налоговых документах по учету НДС и в налоговой декларации сложно назвать понятным и удобным.

Рис. 2

В то же время прецедент в части несинхронности этих документов уже создан, поскольку правила заполнения дополнительных листов книги покупок и книги продаж, приведенные в Постановлении № 1137, отличаются от порядка заполнения приложений 1 к разделам 8 и 9 , утвержденного Приказом № 558.

Суть отличий состоит в том, что каждый новый факт внесения изменений в книгу покупок или книгу продаж, служащий основанием для представления уточненной декларации, сопровождается новым дополнительным листом книги покупок или книги продаж. И каждый последующий дополнительный лист добавляет (с плюсом или минусом) записи к тем сведениям, которые были отражены в самой книге и ранее составленных дополнительных листах.

Например, если в книгу покупок дважды вносились изменения, то итоговый показатель книги покупок выглядит следующим образом: книга покупок + доп. лист № 1 + доп. лист № 2.

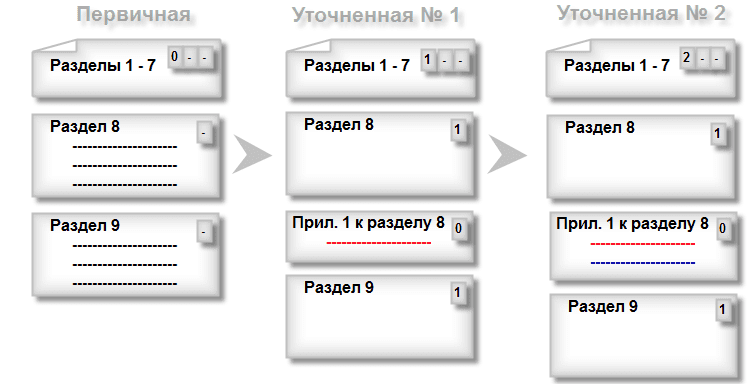

А приложения к разделам 8 и 9 в каждой уточненной декларации содержат совокупность всех сведений, которые вносились посредством дополнительных листов соответствующих разделов.

То есть для уточненной декларации, как с номером корректировки «1», так и с номером корректировки «2», итоговые данные по налоговым вычетам будут представлены разделом 8 + приложение 1 к разделу 8. Только для первой уточненной декларации в приложении к разделу 8 будут отражены сведения из доп. листа № 1, а для второй уточненной декларации - сведения из доп. листа № 1 вместе со сведениями из доп. листа № 2.

Рис. 3

Кроме того, налогоплательщик вправе представить уточненную налоговую декларацию и в том случае, когда он обнаружил какие-либо ошибки, не приводящие к занижению суммы налога, подлежащей уплате в бюджет.

Воспользоваться этим правом налогоплательщик может, если он обнаружил ошибки в регистрационных записях не только книги покупок и книги продаж, но и в журнале учета, который с 01.01.2015 он обязан вести при выставлении и (или) получения ими счетов-фактур при осуществлении предпринимательской деятельности в интересах другого лица на основе договоров комиссии, агентских договоров, предусматривающих реализацию и (или) приобретение товаров (работ, услуг), имущественных прав от имени комиссионера (агента), или на основе договоров транспортной экспедиции, а также при выполнении функций застройщика (п. 3.1 ст. 169 НК РФ).

Для уточнения налогоплательщиком сведений, представленных в разделах 10 и 11 налоговой декларации, не предусмотрено никакого иного способа, кроме полной повторной выгрузки изменяемого раздела. При этом, разумеется, выгружается повторно именно тот раздел, который нуждается в корректировке, а второй раздел, может повторно в полном объеме не передаваться, если для него будет проставлен признак актуальности "1".

В Постановлении № 1137 также не предусмотрена возможность утончения сведений самого журнала учета.

Рекомендации пользователям программ "1С:Предприятия"

- Тщательно изучить все изменения в правилах оформления счетов-фактур, регистрации их в книгах продаж и книгах покупок.

- Уделить особое внимание учету НДС по посредническим операциям, расчетам по авансам, формированию книг покупок и продаж.

- Ознакомиться с порядком заполнения новой декларации по НДС, понять для себя какие разделы необходимо сдавать в зависимости от совершаемых операций.

- Организовать взаимодействие с ФНС напрямую, без длительных выгрузок и загрузок в сторонние приложения прямо в «1С:Бухгалтерии 8» и других программах, в которые включен сервис 1С-Отчетность.

- Использовать системы электронного документооборота (1С-Такском), встроенные в программы "1С:Предприятия". Это существенно снизит риск расхождения сведений книг покупок и продаж у взаимодействующих контрагентов.

- Регулярно проводить сверку по НДС с контрагентами с помощью новой возможности подсистемы НДС по автоматической сверке счетов-фактур.

- Проводить тщательную проверку контрагентов по базам ФНС с помощью сервиса 1С:Контрагент: при включении нового контрагента в справочник «1С:Бухгалтерии 8», при оформлении документов, при формировании деклараций.

- Следить за наиболее значимыми изменениями законодательства в части НДС.

- Быть в курсе новостей, получать актуальную и надежную информацию по поддержке нового порядка в информационной системе 1С:ИТС, на сайте buh.ru, в журнале БУХ.1С.

Доброго времени суток, во втором квартале мучений с новой декларацией по НДС возникла необходимость предоставить корректировочную декларацию. Отчетность НДС консолидированная из 6 филиалов, пользуемся 1СНалогоплательщик 8. В корректировке у 2 из 6 филиалов появились доп.листы в книге продаж в итоге при консолидации сама книга заполняется правильно, а приложение кк разделу автоматически собирает данные только по двум филиалам и выдает итог только по их книгам. В результате не соблюдается равенство итог доп.листа = книга+доп.лист. Все инструкции данной статьи соблюдены, но я так понимаю просто в программе не учтен такой случай. Планируется ли исправление данной ошибки, и как в ближайшее время можно выйти из положения и предоставить корректировочную декларацию в таких условиях.

проверка

проверка