Сложившаяся в 2023 году практика учета ЕНС выявила ряд моментов, свидетельствующих, что порядок расчетов, применяемый в прежних версиях программ 1С, можно существенно упростить.

Например, для фиксации сведений об уплате налогов и в отсутствие доступа к данным личного кабинета в части ЕНС в «1С:Бухгалтерии 8» было поддержано автоматическое распределение ЕНП в соответствии с правилами НК РФ (п. 8 ст. 45 НК РФ). Для этого использовалась регламентная операция Зачет аванса по единому налоговому счету, входящая в обработку Закрытие месяца. При этом принадлежность сумм денежных средств, перечисленных (признаваемых) в качестве ЕНП, определяется налоговыми органами, и программа не должна дублировать указанные действия.

Данные об уплате конкретных налогов доступны в личном кабинете ФНС в части ЕНС (ЛК ФНС). В 2023 году запущена опытная эксплуатация сервиса интеграции программ 1С с ЛК ФНС.

Для пользователей, подключенных к сервису 1С-Отчетность, сведения об уплате конкретных налогов будут формироваться автоматически по данным, загруженным в рабочее место интеграции с ЛК ФНС. Сроки уплаты налогов, установленные законодательством, не нужно хранить в специальных регистрах, а следует использовать при начислении совокупной обязанности. Соответственно, теперь в программе нет необходимости вести аналитический учет расчетов на ЕНС.

Эти и другие причины привели к необходимости пересмотра методики учета расчетов на едином налоговом счете и используемой структуры данных. В «1С:Бухгалтерии 8» редакции 3.0 запланирована поэтапная реализация новой методики учета ЕНС.

Начиная с версии 3.0.147 в программе поддерживаются следующие изменения, действующие с 2024 года:

-

специализированные регистры накопления, предназначенные для аналитического учета расчетов по ЕНС, не используются, учет расчетов по налогам ведется только на счетах бухгалтерского учета;

-

в обработку Закрытие месяца добавлена новая регламентная операция Начисление налогов на единый налоговый счет, совокупная обязанность по кредиту счета 68.90 формируется при наступлении срока уплаты налогов (взносов). Для анализа состояния расчетов на ЕНС на конкретную дату достаточно стандартных отчетов по счету 68.90;

-

исключена регламентная операция Зачет аванса по единому налоговому счету;

-

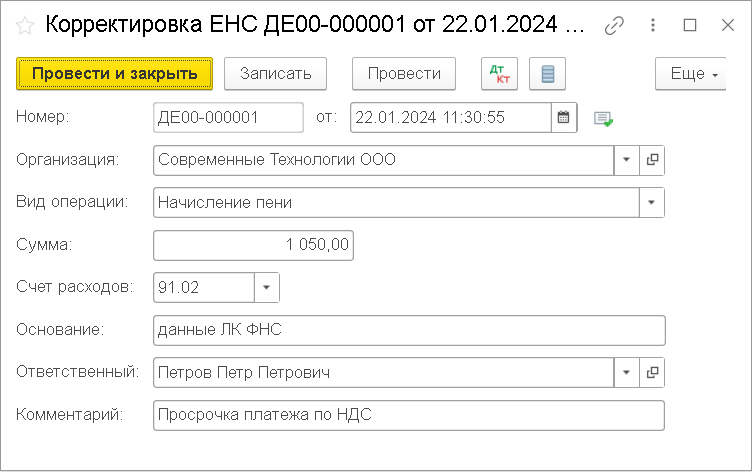

документ Операция по единому налоговому счету не используется, для упрощения корректировки данных на ЕНС применяется новый документ Корректировка ЕНС;

-

документ Уведомление об исчисленных суммах налога проводок не формирует и является только формой отчетности.

Для расчета налогов, уплачиваемых при применении УСН и патента, а также НДФЛ для ИП на общей системе налогообложения, доходы и расходы учитываются кассовым методом. В этих случаях требуется достоверная информация об уплате страховых взносов и других налогов на основании данных ЛК ФНС. Специальный механизм учета расходов на уплату налогов, используемый при применении спецрежимов, будет поддержан на втором этапе к началу отчетной кампании за I квартал 2024 года с выходом очередных версий.

Рассмотрим принципы новой методики расчетов на ЕНС, реализованной на первом этапе автоматизации в «1С:Бухгалтерии 8».

Начисление совокупной обязанности в «1С:Бухгалтерии 8»

В программе «1С:Бухгалтерия 8» расчет большинства налогов выполняется автоматически на основании данных учета. На основании этих же данных заполняются и регламентированные отчеты (налоговые декларации, расчеты, уведомления об исчисленных суммах налогов). Начисление налогов, учитываемых автоматически, выполняется последним днем отчетного (налогового) периода при выполнении соответствующих регламентных операций, входящих в обработку Закрытие месяца.

Расчет НДС имеет свои особенности, поскольку данный налог является косвенным. Для корректного расчета НДС, формирования необходимых проводок и автоматического формирования декларации в конце каждого квартала требуется выполнить ряд регламентных операций по НДС.

Поскольку суммы налогов при закрытии отчетного периода определены, то задолженность по их уплате автоматически переносится на счет 68.90 при выполнении новой регламентной операции Начисление налогов на единый налоговый счет. При этом проводки по начислению налогов на ЕНС формируются не на дату регламентной операции, а на даты наступления сроков уплаты налогов, установленных НК РФ (28-е число месяца, следующего за отчетным, или другие даты).

Такой порядок применяется для следующих налогов (взносов):

-

НДС;

-

НДС налогового агента;

-

налог на прибыль;

-

налог на прибыль налогового агента;

-

земельный налог;

-

транспортный налог;

-

налог на имущество;

-

налог, уплачиваемый при УСН;

-

торговый сбор;

-

НДФЛ ИП за себя;

-

страховые взносы ИП за себя.

Если зарплата рассчитывается в «1С:Бухгалтерии 8», то НДФЛ налогового агента, удержанный с доходов сотрудников, начисляется на счет 68.90 при проведении документов, отражающих фактическую выплату зарплаты или дивидендов: Списание с расчетного счета; Выдача наличных. Если учет зарплаты ведется в «1С:Зарплате и управлению персоналом 8», то НДФЛ начисляется на ЕНС при проведении документа Сведения об удержанном НДФЛ.

При этом проводки по переносу на ЕНС задолженности по НДФЛ формируются не на дату выплаты дохода, а на дату наступления срока уплаты НДФЛ (28-е или 5-е число месяца в зависимости от даты удержания НДФЛ).

Задолженность по страховым взносам, начисленным на выплаты сотрудникам, переносится на счет 68.90 при проведении документа Начисление зарплаты (Отражение зарплаты в бухучете, если зарплата рассчитывается в «1С:Зарплате и управлению персоналом 8»). Проводки по начислению страховых взносов на счет учета ЕНС формируются не на дату документа начисления зарплаты, а на дату наступления срока уплаты страховых взносов (28-е число следующего месяца).

Задолженность по налогам, для которых не поддерживается автоматический расчет (например, акцизы, водный налог и др.), следует переносить на ЕНС с помощью документа Корректировка ЕНС с видом операции Начисление налога (раздел Операции – Единый налоговый счет). Дата начисления этих налогов на счет 68.90 будет совпадать с датой документа Корректировка ЕНС.

Для начисления штрафных санкций также используется документ Корректировка ЕНС с соответствующими видами операций.

Таким образом, для формирования совокупной обязанности по уплате налогов и взносов на счете 68.90 в большинстве случаев при регулярном ведении учета достаточно начислить и выплатить зарплату и выполнить закрытие месяца. При этом задолженность по уплате налогов отражается на едином налоговом счете так же, как и в личном кабинете ФНС – на дату наступления срока их уплаты, установленного законодательством.

Переход на новую методику учета ЕНС

Специальных действий по переходу на новый способ учета ЕНС в программе не требуется. При обновлении «1С:Бухгалтерии 8» на версию 3.0.147 удаляются все движения документов, созданных в 2024 году: Операция по ЕНС; Уведомление об исчисленных суммах налогов; Заявление о зачете в счет предстоящей обязанности. Все документы и их движения, созданные в 2023 году, остаются без изменений.

Затем требуется заново выполнить регламентные операции за декабрь 2023 года, начиная с операции Зачет авансов по единому налоговому счету. При этом переход на новую методику выполняется автоматически:

-

последний раз выполняется распределение и зачет ЕНС, специальные регистры накопления, используемые прежде для аналитического учета ЕНС, закрываются (с 2024 года операция Зачет авансов по единому налоговому счету не используется);

-

в шестой группе регламентных операций появляется операция Начисление налогов на единый налоговый счет. При выполнении данной операции на ЕНС переносится задолженность по налогам, автоматически начисленным в декабре 2023 года. Обратите внимание, даты проводок будут соответствовать срокам уплаты налогов, а не датам их начисления (т.е. не 31.12.2023).

Пример

Организация (ОСНО) уплачивает ежеквартальные и ежемесячные авансовые платежи по налогу на прибыль, НДС и земельный налог. Зарплата за первую половину месяца выплачивается 25-го числа расчетного месяца, за вторую половину – 10-го числа месяца, следующего за расчетным. Учет зарплаты ведется в «1С:Бухгалтерии 8».В декабре 2023 года организация полностью выплатила зарплату сотрудникам за декабрь, сформировала уведомления:

- по НДФЛ, удержанному за периоды с 23.11.2023 по 22.12.2023 и с 23.12.2023 по 31.12.2023;

- по страховым взносам за ноябрь;

- по страховым взносам за декабрь, уплаченным досрочно (письмо ФНС России от 11.10.2023 № БС-4-11/13010@).

По данным ЛК ФНС и по данным учета организации на конец 2023 года числится положительное сальдо ЕНС.

В декабре 2023 года при выполнении регламентной операции Начисление налогов на единый налоговый счет от 31.12.2023 формируются проводки по переносу на ЕНС задолженности по начисленным налогам. Даты проводок соответствуют срокам уплаты налогов с учетом переноса сроков уплаты из-за выходных и праздничных дней.

Проводки от 29.01.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС, исчисленного за IV квартал 2023 года по первому сроку уплаты*;

* Если по итогам квартала образуется сумма НДС к возмещению из бюджета, то регламентная операция не делает проводок по НДС. Сумма к возмещению указывается в декларации по НДС. Она увеличивает сальдо ЕНС только после окончания камеральной проверки декларации и принятия ФНС решения о возмещении. До даты решения ФНС сумма НДС к возмещению продолжает учитываться на счете 68.02. После принятия решения о возмещении пользователь должен ввести документ Корректировка ЕНС с видом операции Возмещение налога.

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за январь 2024 года, заявленные в декларации по налогу на прибыль за 9 месяцев 2023 года, в разрезе бюджетов.

Проводки от 28.02.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС за IV квартал 2023 года по второму сроку уплаты.

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за февраль 2024 года, заявленные в декларации по налогу на прибыль за 9 месяцев 2023 года, в разрезе бюджетов.

Дебет 68.06 Кредит 68.90 - на сумму земельного налога за 2023 год.

Проводки от 28.03.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС за IV квартал 2023 года по третьему сроку уплаты.

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за март 2024 года, заявленные в декларации по налогу на прибыль за 9 месяцев 2023 года, в разрезе бюджетов.

Дебет 68.04.1 Кредит 68.90 - на суммы налога на прибыль за 2023 год в разрезе бюджетов (проводки могут быть отрицательными, если сумма ранее начисленных авансовых платежей превышает сумму исчисленного налога).

Регулярные операции по ЕНС с 2024 года

Воспользуемся условиями примера и рассмотрим операции по ЕНС в I квартале 2024 года.

Январь 2024 года

25.01.2024 при проведении документа Списание с расчетного счета с видом операции Перечисление заработной платы... формируются проводки, отражающие выплату сотрудникам зарплаты за первую половину месяца. В этом же документе, но на дату 05.02.2024 в составе совокупной налоговой обязанности учитывается НДФЛ налогового агента:

Дебет 68.01.1 Кредит 68.90 - на сумму НДФЛ, удержанного в период с 23.01.2024 по 31.01.2024.

По условиям примера в январе 2024 года уведомления об исчисленных суммах налогов представлять не требуется. Поэтому в форме помощника по составлению единого уведомления за январь 2024 года выводится сообщение Нет данных о сумме к уплате.

Не позднее 29.01.2024 в составе единого налогового платежа организация должна уплатить:

-

одну треть НДС за IV квартал 2023 года;

-

авансовый платеж по налогу на прибыль за январь 2024 года.

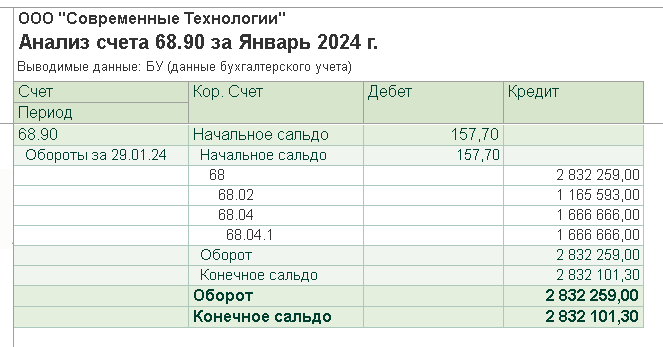

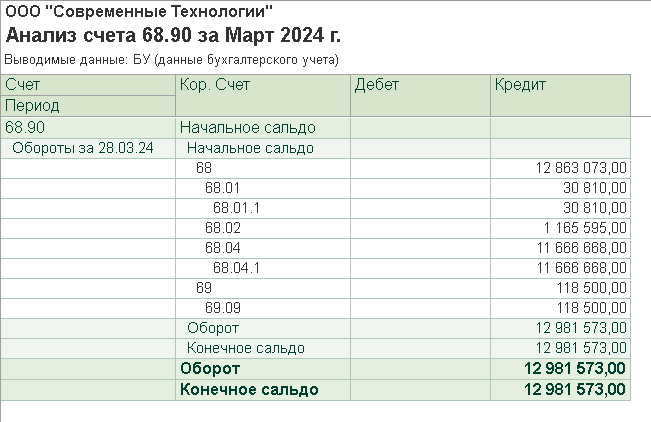

Сумму налога к уплате в разрезе дат теперь можно увидеть, сформировав любой стандартный отчет по счету 68.90 (например, Анализ счета) по дням (рис. 1).

Рис. 1. Анализ счета 68.90 по дням за январь 2024 года

Рис. 1. Анализ счета 68.90 по дням за январь 2024 годаКроме того, сумма ЕНП к уплате расшифровывается в форме помощника, доступного из списка Задачи организации по ссылке Единый налоговый платеж в январе 2024 г.

29.01.2024 при проведении документа Списание с расчетного счета, отражающего перечисление ЕНП в бюджет, формируется проводка:

Дебет 68.90 Кредит 51 - на сумму уплаченного ЕНП.

31.01.2024 при проведении документа Начисление зарплаты формируются проводки, отражающие начисление зарплаты сотрудникам за январь 2024 года. В этом же документе, но на дату 28.02.2024 в составе совокупной налоговой обязанности учитываются страховые взносы:

Дебет 69.09 Кредит 68.90 - на сумму взносов за январь.

Регламентная операция Начисление налогов на единый налоговый счет за январь 2024 года проводок не формирует.

Февраль 2024 года

Не позднее 05.02.2024 (3 и 4 февраля 2024 года – выходные дни) следует представить в ИФНС уведомление по НДФЛ, удержанному в период 23.01.2024 по 31.01.2024.

В списке Задачи организации отражается задача НДФЛ, уведомление по налогу, удержанному с 23 по 31 января 2024 г. по сроку исполнения 05.02.2024. По одноименной ссылке осуществляется переход в форму помощника по составлению указанного уведомления. По кнопке Сформировать уведомление автоматически создается и заполняется уведомление по НДФЛ, которое сохраняется в списке Уведомления единого рабочего места 1С-Отчетность.

При этом у пользователя остается возможность формировать уведомления по одному или нескольким налогам вручную:

-

из списка уведомлений (раздел Операции – Единый налоговый счет – Уведомления). Уведомление можно заполнить по данным учетной системы (команда Заполнить). Если нужно составить уведомление только по одному налогу, то лишние строки следует удалить;

-

из единого рабочего места 1С-Отчетность (раздел Отчеты - 1С-Отчетность – Уведомления, сообщения и заявления). Из этого раздела пользователь может заполнять уведомления только вручную.

Напоминаем, что теперь уведомление является исключительно формой отчетности и не формирует проводок и движений регистров.

Не позднее 05.02.2024 организация должна уплатить НДФЛ, удержанный с 23 по 31 января 2024 года, путем перечисления единого налогового платежа. В списке Задачи организации отражается соответствующая задача.

При проведении документа Списание с расчетного счета, отражающего перечисление ЕНП в бюджет, погашается задолженность, учтенная на ЕНС.

09.02.2024 и 22.02.2024 при проведении документов Списание с расчетного счета с видом операции Перечисление заработной платы... формируются проводки, отражающие выплату сотрудникам зарплаты за вторую половину января и за первую половину февраля.

Этими же документами в составе совокупной налоговой обязанности на дату 28.02.2024 учитывается НДФЛ налогового агента:

Дебет 68.01.1 Кредит 68.90 - на сумму НДФЛ, удержанного в период 01.02.2024 по 22.02.2024.

Не позднее 26.02.2024 (25.02.2024 – выходной день) следует представить в ИФНС уведомления:

-

по НДФЛ, удержанному в период 01.02.2024 по 22.02.2024;

-

страховым взносам за январь 2024 года;

-

земельному налогу за 2023 год.

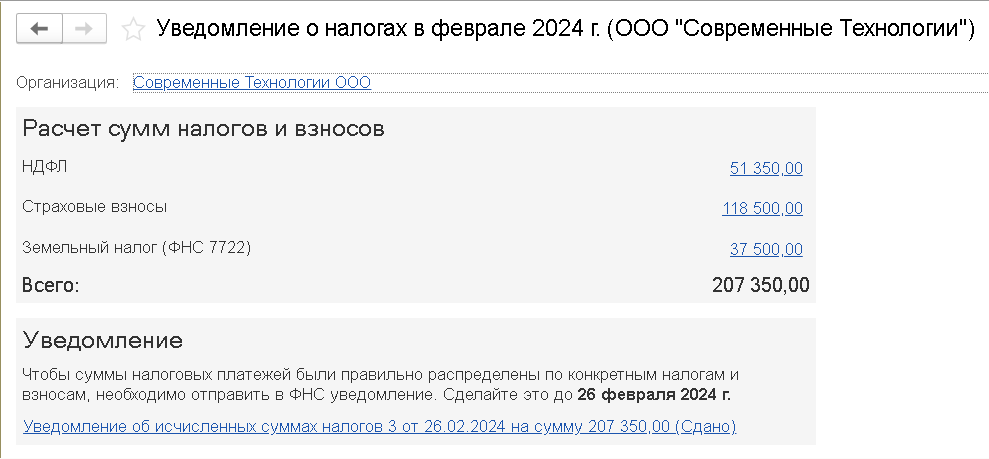

В списке Задачи организации по сроку исполнения 26.02.2024 отражается задача Уведомления по налогам в феврале 2024 г. По одноименной ссылке осуществляется переход в форму помощника по составлению единого уведомления. В форме помощника на основании данных учетной системы выводятся сведения по всем рассчитанным налогам и взносам, по которым требуется представлять уведомление по данному сроку представления.

По кнопке Сформировать уведомление автоматически формируется и заполняется единое уведомление, после чего в форме помощника появляется ссылка на созданное уведомление (рис. 2).

Рис. 2. Единый помощник по составлению уведомлений за февраль

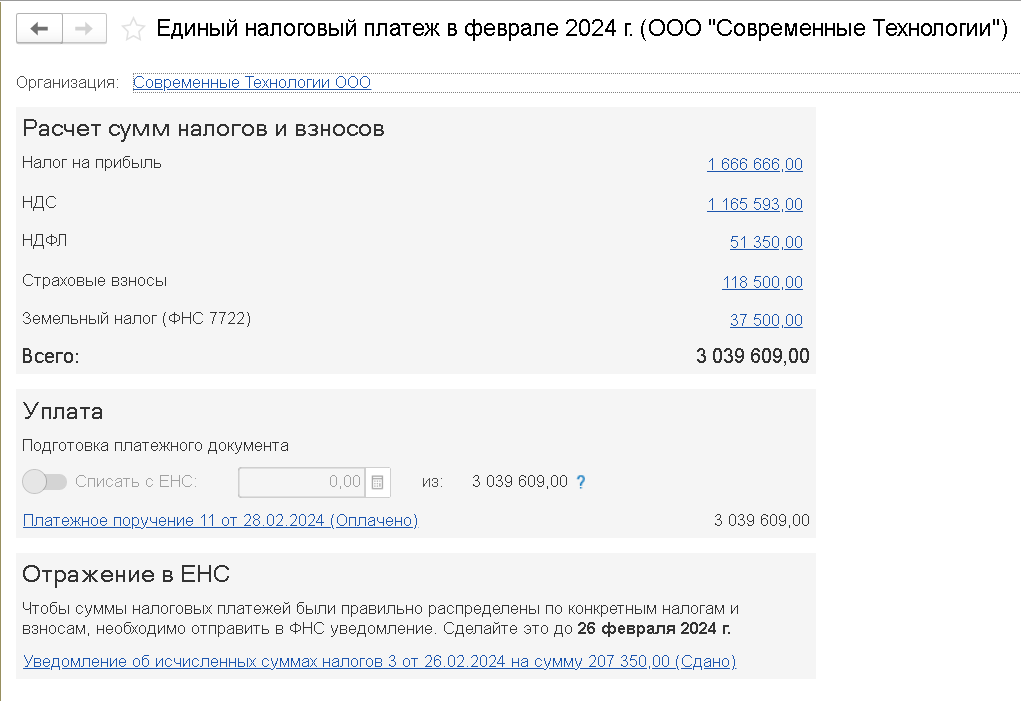

Рис. 2. Единый помощник по составлению уведомлений за февральПо сроку уплаты 28.02.2024 формируется задача Единый налоговый платеж в феврале 2024 г. По одноименной ссылке осуществляется переход в форму помощника по уплате ЕНП (рис. 3).

Рис. 3. Единый помощник по уплате ЕНП за февраль

В форме помощника в блоке Расчет сумм налогов и взносов группируется информация по всем рассчитанным налогам и взносам, которые требуется уплатить в составе ЕНП по данному сроку уплаты. Такая информация собирается по данным учетной системы, в том числе на основании сохраненных в программе форм отчетности (деклараций, расчетов и уведомлений).

В блоке Отражение в ЕНС выводится ссылка на созданное единое уведомление (документ Операция по ЕНС не используется).

В блоке Уплата выполняется подготовка платежного поручения на уплату ЕНП. При этом выводится сумма сальдо ЕНС, рассчитанного по данным учетной системы. Любую сумму в пределах положительного сальдо ЕНС можно использовать при расчете суммы ЕНП к уплате. Для этого следует включить тумблер Списать с ЕНС и указать сумму к списанию.

По кнопке Оплатить автоматически формируется платежное поручение на уплату ЕНП на общую сумму рассчитанных налогов и взносов за вычетом суммы, списываемой с ЕНС.

Обратите внимание, что при наличии задолженности на ЕНС помощник выводит отрицательное сальдо (раньше отрицательное сальдо не выводилось). Задача будет считаться выполненной только после уплаты и текущих начислений, и задолженности.

28.02.2024 при проведении документа Списание с расчетного счета, отражающего перечисление ЕНП в бюджет, погашается задолженность, учтенная на ЕНС.

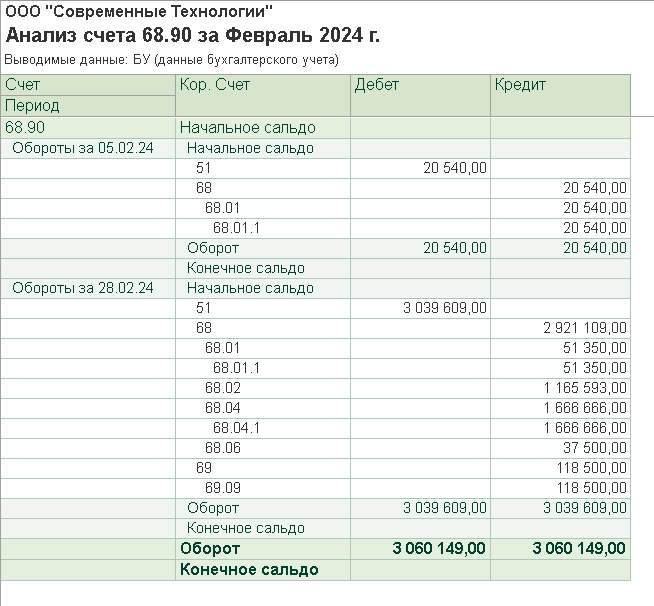

Анализ счета 68.90 за февраль, сформированный по дням, показывает, что ЕНП оплачен в полной сумме в положенные сроки (рис. 4).

Рис. 4. Анализ счета 68.90 по дням за февраль 2024 года

Рис. 4. Анализ счета 68.90 по дням за февраль 2024 годаПри начислении зарплаты сотрудникам за февраль документом от 29.02.2024 в составе совокупной налоговой обязанности учитываются страховые взносы на дату 28.03.2024:

Дебет 69.09 Кредит 68.90 - на сумму взносов за февраль.

Регламентная операция Начисление налогов на единый налоговый счет за февраль 2024 года проводок не формирует.

Март 2024 года

Не позднее 04.03.2024 (3 марта 2024 года – выходной день) следует представить в ИФНС уведомление по НДФЛ, удержанному в период 23.02.2024 по 29.02.2024. Поскольку в учете организации не отражалось удержание НДФЛ в указанный срок, то соответствующее уведомление представлять не нужно.

При отражении выплат зарплаты за вторую половину февраля и за первую половину марта документами от 07.03.2024 и 25.03.2024 в составе совокупной налоговой обязанности учитывается НДФЛ налогового агента:

Дебет 68.01.1 Кредит 68.90, при этом:

-

28.03.2024 формируется проводка на сумму НДФЛ, удержанного в период 01.03.2024 по 22.03.2024;

-

05.04.2024 формируется проводка на сумму НДФЛ, удержанного в период 23.03.2024 по 31.03.2024.

Не позднее 25.03.2024 следует представить в ИФНС уведомления:

-

по НДФЛ, удержанному в период с 01.03.2024 по 22.03.2024;

-

страховым взносам за февраль 2024 года.

Единое уведомление за март 2024 года можно сформировать из списка Задачи организации.

Не позднее 28.03.2024 следует уплатить в составе ЕНП:

-

НДФЛ, удержанный в период с 01.03.2024 по 22.03.2024;

-

одну треть НДС за IV квартал 2023 года;

-

авансовый платеж по налогу на прибыль за март 2024 года;

-

налог на прибыль за 2023 год;

-

страховые взносы за февраль 2024 года.

Сумма налога к уплате отражается в Анализе счета 68.90 на 28.03.2024 (рис. 5), а также детализируется в форме помощника по уплате ЕНП за март.

Рис. 5. Анализ счета 68.90 за март 2024 года по дням

Рис. 5. Анализ счета 68.90 за март 2024 года по дням28.03.2024 при проведении документа Списание с расчетного счета, отражающего перечисление ЕНП в бюджет, погашается задолженность, учтенная на ЕНС.

При начислении зарплаты за март документом от 31.03.2024 в составе совокупной налоговой обязанности на дату 02.05.2024 (28–30 апреля и 01 мая – выходные и праздничные дни) учитываются страховые взносы:

Дебет 69.09 Кредит 68.90 - на сумму взносов за март.

При выполнении регламентной операции Начисление налогов на единый налоговый счет за март 2024 года формируются проводки по переносу на ЕНС задолженности по налогам, начисленным за I квартал 2024 года. Даты проводок соответствуют срокам уплаты налогов с учетом переноса сроков уплаты из-за выходных и праздничных дней.

Проводки от 02.05.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС, исчисленного за I квартал 2024 года по первому сроку уплаты;

Дебет 68.04.1 Кредит 68.90 - на суммы налога на прибыль за I квартал 2024 года в разрезе бюджетов (проводки могут быть отрицательными, если сумма ранее начисленных авансовых платежей превышает сумму исчисленного налога);

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за апрель 2024 года, заявленные в декларации по налогу на прибыль за I квартал 2024 года, в разрезе бюджетов;

Дебет 68.06 Кредит 68.90 - на сумму земельного налога за I квартал 2024 года.

Проводки от 28.05.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС за I квартал 2024 года по второму сроку уплаты;

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за май 2024 года, заявленные в декларации по налогу на прибыль за I квартал 2024 года, в разрезе бюджетов.

Проводки от 28.06.2024

Дебет 68.02 Кредит 68.90 - на одну треть суммы НДС за I квартал 2024 года по третьему сроку уплаты;

Дебет 68.04.1 Кредит 68.90 - на суммы авансовых платежей по налогу на прибыль за июнь 2024 года, заявленные в декларации по налогу на прибыль за I квартал 2024 года, в разрезе бюджетов.

Таким образом, благодаря новой методике задолженность на ЕНС отражается автоматически по данным учета. При отправке повторных уведомлений теперь не требуются сторнировочные движения по счету 68.90. А состояние ЕНС легко контролировать стандартными отчетами, сверяя их при этом с данными ЛК ФНС.

Корректировка ЕНС

Для упрощения корректировки ЕНС теперь используется документ Корректировка ЕНС. Вид операции выбирается из предопределенного списка:

-

Начисление налога;

-

Начисление пени;

-

Начисление штрафа;

-

Начисление процентов;

-

Начисление госпошлины;

-

Возмещение налога;

-

Поступление средств от третьего лица;

-

Перевод средств третьему лицу;

-

Поступление процентов от налогового органа;

-

Прочее увеличение сальдо;

-

Прочее уменьшение сальдо.

В зависимости от выбранного вида операции автоматически подбираются счета учета. Например, в ЛК ФНС отражено начисление пени на дату 22.02.2024. Для начисления пени в учете пользователя следует создать документ Корректировка ЕНС с видом операции Начисление пени (рис. 6).

Рис. 6. Начисление пени на ЕНС

Рис. 6. Начисление пени на ЕНСВ качестве счета учета расходов программа предлагает использовать счет 91.02 «Прочие расходы». При необходимости счет можно изменить. Дата документа должна соответствовать дате соответствующей операции, отраженной в ЛК ФНС. При проведении документа формируется проводка:

Дебет 91.02 Кредит 68.90 - на сумму начисленных пеней.

О реализации очередных этапов автоматизации ЕНС, в том числе о том, как вести учет при применении спецрежимов, мы сообщим дополнительно.

Это упростили??

Милый мой бухгалтер, Такое ощущение в последнее время, что 1с с налоговой соревнование устроили по "упрощению" жизни пользователей

Спасибо, теперь все понятно. Только чуть запоздала статья. Пожалуй, стоило это написать ДО того, как выпустить обновление. Пришлось все это освоить методом "научного тыка" послк обновления программы. Остался вопрос: из-за косяков с применением стандартных вычетов в 2023 году пришлось подавать корректирующее уведомление по НДФЛ, удержанному с 23 по 31 декабря. Уведомление подано в этом году. Уведомление проводок уже не формирует, регламентная операция при закрытии января - тоже "не видит" эту сумму. Переносить ее с 68.01 на 68.90 операцией "Корректировка ЕНС", получается?

Забалансовый счет, Да, Корректировка ЕНС

извините а куда сальдо будет деваться если их никто закрывать перечислением не будет. то есть сколько налогов не плати будешь все время должен?

Бухгалтер на пенсии, как это - платить, но не закрывать перечислением?

В любом случае огромное спасибо за разъяснения)

1. Мне не понятно, почему начисление на енс налогов (ндс, налог на прибыль...) проводится на основании бух.проводок, сформированных при "закрытии месяца". Было бы логичнее сделать это на основании деклараций.

2. В статье не осветили, как проводится начисление налогов на енс при представлении уточненных деклараций.

Будем привыкать к новому алгоритму работы программы. Хотя, лично мне, когда я сама с помощью уведомлений и операций по енс начисляла налоги на енс на дату возникновения обязанности по уплате налога, было удобнее отслеживать состояние взаиморасчетов с бюджетом. Сальдо бух.счета 68.90 сходилось с сальдо енс по данным НО.

Нетипичный 1С-ник, 1. Начисление на енс делается по данным учета. Декларации заполняются тоже по данным учета. То есть принято допущение, что данные в учете и отчетности совпадают. Если есть расхождения, то их надо устранять. Для этого есть механизмы корректировок

2. Про уточненки напишем отдельно, для них можно использовать Корректировки ЕНС

Калинина Елена, фирма 1С , у вас корректировка на корректировке, очень не удобно . Особенно, что в основном корректировать приходится косяки 1С