Кто освобожден от НДС с 2025 года

С 01.01.2025, согласно поправкам, внесенным в НК РФ Федеральным законом от 12.07.2024 №176-ФЗ (в ред. Федерального закона от 29.10.2024 №362-ФЗ), организации (ИП), применяющие УСН, признаются налогоплательщиками НДС. В соответствии с пунктом 1 статьи 145 НК РФ (в ред. Закона №176-ФЗ) они автоматически освобождаются от исчисления и уплаты НДС (кроме исполнения обязанностей налогового агента по НДС и импорта товаров) в случае выполнения одного из условий:- за календарный год, предшествующий календарному году перехода на УСН, сумма доходов, определяемых в соответствии с главами 23, 25 или 26.1 НК РФ, не превысила в совокупности 60 млн руб.;

- за предшествующий налоговый период УСН сумма доходов, определяемых в соответствии со статьей 346.15 и подпунктами 1, 3 пункта 1 статьи 346.25 НК РФ, не превысила в совокупности 60 млн руб.

Освобождение от НДС также распространяется на вновь созданные организации (ИП), применяющие УСН, начиная с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет. При применении освобождения от НДС налогоплательщики УСН счета-фактуры не составляют (абз.2 п.5 ст.168 НК РФ в ред. Закона №176-ФЗ).

Ставки НДС с 2025 года

Организации (ИП), имеющие за 2024 год доход более 60 млн руб., с 01.01.2025 при реализации товаров (работ, услуг), имущественных прав обязаны исчислять и уплачивать НДС. При этом, если их доход не превышает 250 млн руб., то они вправе для исчисления НДС применять:

- пониженную ставку НДС в размере 5% (до 1-го числа месяца, следующего за месяцем, в котором будет превышен доход в размере 250 млн руб.) (пп.1 п.8 ст.164 НК РФ в ред. Закона №176-ФЗ);

- пониженную ставку НДС в размере 7% (до 1-го числа месяца, в котором будет превышен доход в размере 450 млн руб. (пп.2 п.8 ст.164 НК РФ в ред. Закона №176-ФЗ);

- основную ставку НДС в размере 20% (10% по товарам (работам, услугам), поименованным в пункте 2 статьи 164 НК РФ).

Если доход превышает 250 млн руб., они могут применять:

- пониженную ставку НДС в размере 7% (до 1-го числа месяца, в котором будет превышен доход в размере 450 млн руб. (пп.2 п.8 ст.164 НК РФ в ред. Закона №176-ФЗ);

- основную ставку НДС в размере 20% (10% по товарам (работам, услугам), поименованным в пункте 2 статьи 164 НК РФ).

Если организации (ИП) выбирают пониженные ставки НДС (5 или 7%), то они должны их применять в течение не менее 12 последовательных налоговых периодов, начиная с первого налогового периода, за который представлена налоговая декларация, в которой отражены операции, облагаемые НДС по указанной налоговой ставке (кроме случаев, когда возникает обязанность перехода со ставки 5% на ставку 7% или со ставки 7% на основные ставки НДС (20, 10%) (п.9 ст.164 НК РФ в ред. Закона №176-ФЗ).

При выборе общеустановленных ставок НДС (20, 10%) налогоплательщик УСН вправе перейти на применение специальной ставки НДС без такого ограничения с начала очередного налогового периода (квартала).

Выставление счетов-фактур с 2025 года

Налогоплательщики УСН при реализации товаров (работ, услуг, имущественных прав) обязаны выставлять покупателям счета-фактуры с выделенной суммой НДС и регистрировать такие счета-фактуры в книге продаж.

При осуществлении операций, освобождаемых от НДС (ст.149 НК РФ) или не признаваемых объектом налогообложения НДС (п.2 ст.146 НК РФ), счета-фактуры не составляются.

Расчетные ставки НДС 5/105 и 7/107

Налогоплательщики УСН, которые выбрали пониженные ставки НДС (5, 7%), в некоторых случаях применяют расчетные ставки НДС, например, при получении авансов. При применении пониженных ставок НДС (5 или 7%) организации (ИП) лишаются права на вычет предъявленной суммы НДС (в т.ч. по приобретенным товарам (работам, услугам), имущественным правам), но за ними сохраняется право на отдельные виды вычетов исчисленной суммы НДС:

- при отгрузке в счет авансов («обнуление» НДС с аванса);

- при возврате авансов и расторжении (изменении условий) договора;

- при возврате покупателем товаров или отказа от товаров (работ, услуг);

- при изменении цены отгруженных товаров (работ, услуг) в сторону уменьшения.

При применении основных ставок НДС (20, 10%) организации (ИП) имеют право на все налоговые вычеты, предусмотренные главой 21 НК РФ. Такие разъяснения приведены в письме ФНС России от 17.10.2024 №СД-4-3/11815@ «О направлении Методических рекомендаций…» (вместе с Методическими рекомендациями по НДС для УСН).

Корректировочные счета-фактуры и вычет НДС

В соответствии с пунктом 1.4 письма ФНС России от 23.10.2018 №СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу – налогоплательщику НДС рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

Таким образом, как при применении основных ставок НДС (20, 10%), так и при применении специальных пониженных ставок НДС (5 или 7%), плательщики УСН заявляют налоговый вычет в сумме разницы между суммой НДС, исчисленной исходя из стоимости отгруженных товаров до и после ее уменьшения (в том числе в связи с возвратом товаров покупателем), на основании выставленного корректировочного счета-фактуры.

В общем случае вычет суммы НДС на основании корректировочного счета-фактуры производится при наличии договора, соглашения, иного первичного документа, подтверждающих согласие (факт уведомления) покупателя на изменение стоимости отгруженных товаров, но не позднее трех лет с момента составления корректировочного счета-фактуры (п.13 ст.171, п.10 ст.172 НК РФ).

При этом вычет со стоимости возвращенных товаров регулируется специальными нормами (п.5 ст.171, п.4 ст.172 НК РФ), согласно которым принять к вычету НДС, ранее перечисленный в бюджет, можно только в течение одного года с момента возврата товаров после отражения в учете соответствующих операций по корректировке.

Покупатель – налогоплательщик НДС, применяющий основные ставки НДС (20, 10%), при возврате товара, по которому ранее был принят к вычету входящий НДС, обязаны этот НДС восстановить. Это делается на основании корректировочного счета-фактуры продавца или первичных документов об уменьшении стоимости отгруженных товаров.

Для восстановления в книге продаж регистрируется или корректировочный счет-фактура, полученный при возврате товара, или первичные документы об уменьшении стоимости отгруженных товаров, если такой документ поступил раньше (пп.4 п.3 ст.170 НК РФ, п.14 Правил ведения книги продаж, утв. постановлением Правительства РФ от 23.12.2011 №1137).

Организации (ИП), применяющие УСН и пониженные ставки НДС (5 или 7%), не имеют права на вычет суммы НДС по приобретенным товарам (работам, услугам, имущественным правам) (п.2 ст.171 НК РФ в ред. Федерального закона от 12.07.2024 №176-ФЗ, п.17 Методических рекомендаций по НДС для УСН), следовательно, при возврате товаров продавцу у них отсутствует обязанность по восстановлению.

1С:ИТС

Отражение в программе «1С:Бухгалтерия 8» возврата товара от покупателя при УСН и ставке НДС 5%

Порядок отражения в программе «1С:Бухгалтерия 8» операций по возврату товара от покупателя при применении УСН и ставки НДС 5 % рассмотрим на примере.

Пример 1

Организация ООО «Электротовары» (продавец), применяющая c 01.01.2025 УСН и пониженную ставку НДС 5%, согласно договору с организацией ООО «Стиль» (покупатель), применяющей общую систему налогообложения (ОСНО), совершила следующие хозяйственные операции:

- 03.02.2025 получила предварительную оплату в размере 50%;

- 10.02.2025 реализовала товары на сумму 102 900,00 руб. (в т.ч. НДС 5% – 4 900,00 руб.);

- 14.02.2025 произвела окончательную оплату за товары.

15.02.2025 покупатель вернул часть товаров по причине выявления брака.

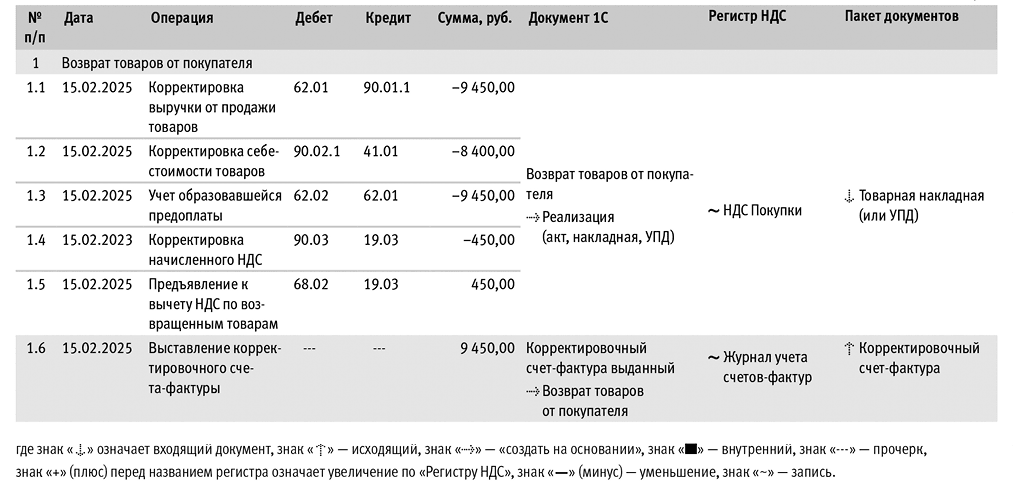

Последовательность операций приведена в таблице 1.

Таблица 1

Таблица 1

Согласно пункту 5 статьи 171, пункту 4 статьи 172 НК РФ, суммы налога, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, принимаются к вычету в случае возврата этих товаров (в т. ч.в течение действия гарантийного срока) продавцу или отказа от них. Такие вычеты производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с даты возврата или отказа.

В соответствии с пунктом 1.4 письма ФНС России от 23.10.2018 №СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу – налогоплательщику НДС рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

Организации (ИП), применяющие УСН и пониженные ставки НДС (5 или 7%), имеют право на вычет исчисленной суммы НДС при возврате покупателем товаров или отказа от товаров (работ, услуг). В этом случае они регистрируют в книге покупок выставленные корректировочные счета-фактуры. Сведения из книги покупок выгружаются в декларацию по НДС (п.17 Методических рекомендаций по НДС для УСН, направленных письмом ФНС России от 17.10.2024 №СД-4-3/11815@).

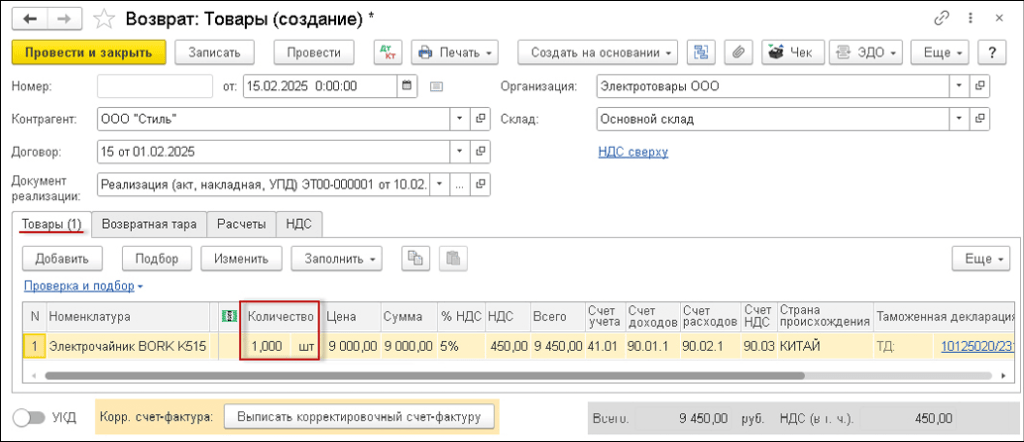

Для отражения возврата товаров от покупателя (операции 1.1, 1.2, 1.3, 1.4, 1.5) необходимо создать документ Возврат товаров от покупателя (рис. 1) (раздел Продажи – подраздел Продажи).

Рис. 1. Отражение возврата товара от покупателя

Рис. 1. Отражение возврата товара от покупателя

Документ Возврат товаров от покупателя можно сформировать из документа Реализация (акт, накладная, УПД) по кнопке Создать на основании. На закладке Товары необходимо указать количество возвращенных товаров. Также следует проверить правильность указания счетов расчетов на закладке Расчеты.

На закладке НДС необходимо установить, какой счет-фактура будет служить основанием для внесения записи в книгу покупок в части исчисленной при отгрузке суммы НДС, приходящейся на возвращенные товары. На основании рекомендаций ФНС России (письмо от 23.10.2018 №СД-4-3/20667@) следует установить переключатель в положение Корректировочный счет-фактура выданный покупателю (рекомендуется).

При таком положении переключателя внизу документа Возврат товаров от покупателя появляется возможность составления корректировочного счета-фактуры (рис. 1).

После проведения документа в регистр бухгалтерии вводятся следующие бухгалтерские записи:

Дебет 90.02.1 Кредит 41.01 – сторно на себестоимость возвращенных бракованных товаров;

Дебет 62.01 Кредит 90.01.1 – сторно на продажную стоимость возвращенных бракованных товаров;

Дебет 62.02 Кредит 62.01 – сторно на сумму засчитываемой предоплаты;

Дебет 90.03 Кредит 19.03 – сторно на сумму НДС, начисленную при отгрузке бракованных товаров;

Дебет 68.02 Кредит 19.03 – на сумму НДС, начисленную при отгрузке бракованных товаров и подлежащую налоговому вычету.

Для предъявления к налоговому вычету суммы НДС, исчисленной при отгрузке возвращенных товаров, вносится запись в регистр накопления НДС Покупки. Также вносится запись в регистр Книга учета доходов и расходов (раздел I). Суммы в поле Расходы и в т.ч. входящий НДС отражают уменьшение суммы, признанной в расходах по УСН, на стоимость возвращенных товаров (в том числе на сумму входящего НДС по этим товарам).

Одновременно вносятся записи с видом движения «Приход» в регистр Расходы при УСН. Также вносится запись в регистр Возвраты товаров.

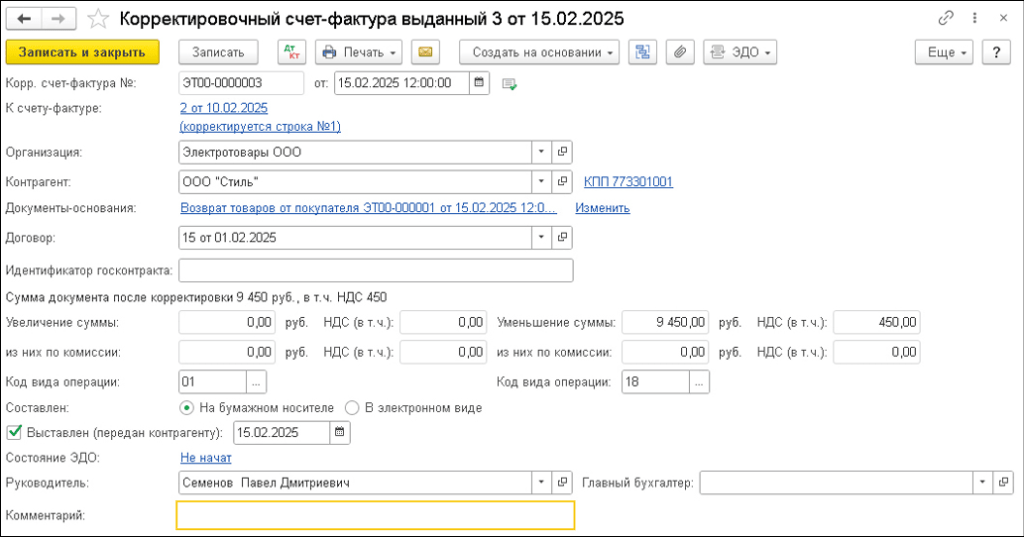

Для выставления корректировочного счета-фактуры на возвращенные товары (операция 1.6) необходимо нажать на кнопку Выписать корректировочный счет-фактуру внизу документа Возврат товаров от покупателя (рис. 1). При этом автоматически создается документ Корректировочный счет-фактура выданный, а в форме документа-основания появляется гиперссылка на созданный счет-фактуру.

Если в документе Возврат товаров от покупателя (рис. 1) переключатель под табличной частью будет находиться в состоянии УКД, то документ Корректировочный счет-фактура выданный будет автоматически сформирован после проведения документа Возврат товаров от покупателя. Перейти в новый документ Корректировочный счет-фактура выданный в этом случае можно:

- из списка связанных документов документа Возврат товаров от покупателя;

- по гиперссылке Все реквизиты формы Универсальный передаточный документ, которая открывается по гиперссылке строки УКД документа Возврат товаров от покупателя.

В новом проведенном документе Корректировочный счет-фактура выданный (рис. 2), который можно открыть по гиперссылке, все поля будут заполнены автоматически на основании данных документа Корректировка реализации. Кроме того:

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ возврата товаров от покупателя;

- в поле Код вида операции – значение «18», которое соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения их количества (Приложение к приказу ФНС России от 14.03.2016 №ММВ-7-3/136@);

- переключатель Составлен будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде;

- в строке Выставлен (передан контрагенту) будет проставлен флаг и указана дата регистрации документа Корректировка реализации, которую при необходимости следует заменить на дату фактического выставления корректировочного счета-фактуры. Если с покупателем заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператору электронного документооборота (ЭДО), указанная в его подтверждении.

Рис. 2. Выставление корректировочного счета-фактуры

Рис. 2. Выставление корректировочного счета-фактуры

В результате проведения документа Корректировочный счет-фактура выданный вносится регистрационная запись в регистр Журнал учета счетов-фактур для хранения необходимой информации о выставленном покупателю корректировочном счете-фактуре.

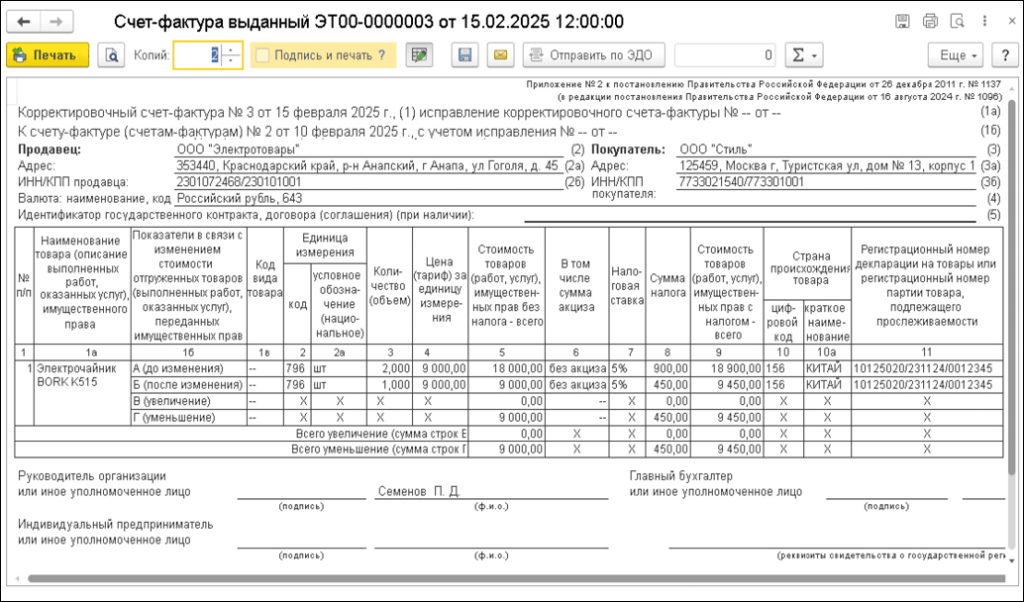

С помощью кнопки Печать документа Корректировочный счет-фактура выданный (рис. 2) можно просмотреть и распечатать корректировочный счет-фактуру (рис. 3).

Рис. 3. Печатная форма выставленного корректировочного счета-фактуры

Рис. 3. Печатная форма выставленного корректировочного счета-фактуры

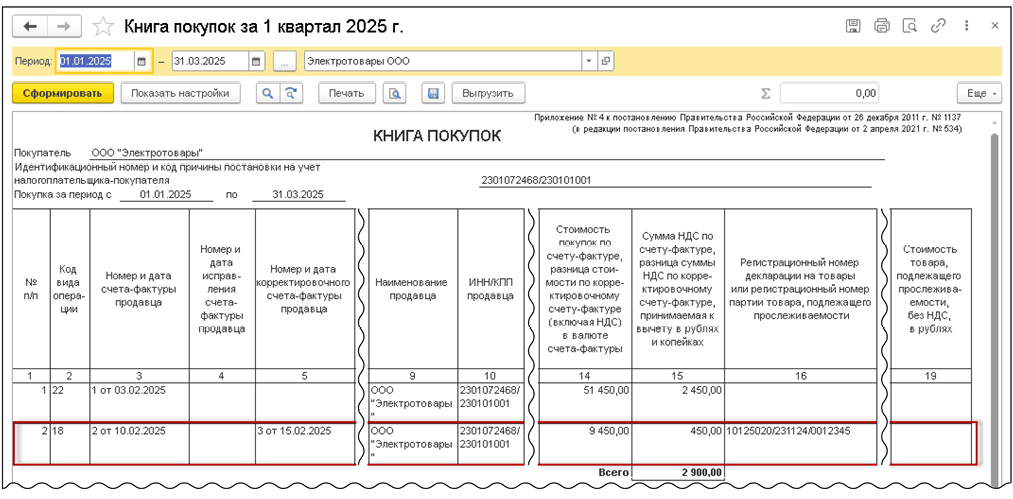

В книге покупок за I квартал 2025 года (утв. постановлением Правительства РФ от 26.12.2011 №1137, далее – Постановление №1137) (раздел Отчеты – подраздел НДС) (рис. 4) будет зарегистрирован выставленный корректировочный счет-фактура №3 от 15.02.2025 с кодом вида операции «18», который соответствует составлению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров (работ, услуг), переданных имущественных прав в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) и (или) уменьшения количества (объема) отгруженных товаров (работ, услуг), переданных имущественных прав (Приложение к приказу ФНС России от 14.03.2016 №ММВ-7-3/136@).

Рис. 4. Книга покупок за I квартал 2025 года

Рис. 4. Книга покупок за I квартал 2025 года

Если при возврате товаров образующаяся сумма переплаты не возвращается покупателю, а засчитывается в счет будущих поставок товаров, то такая сумма признается для целей исчисления НДС авансом, облагаемым НДС в соответствии с подпунктом 2 пункта 1 статьи 167 НК РФ (письма Минфина России от 11.07.2013 №03-07-11/27047, от 31.08.2012 №03-07-15/118).

Поскольку какие-либо разъяснения по порядку составления счета-фактуры на аванс, образующийся в результате уменьшения стоимости отгруженных товаров (в т. ч.в связи с возвратом) отсутствуют, заполнение такого счета-фактуры производится в общеустановленном порядке, для чего представляется правомерным:

- указать наименование товаров, в счет предстоящей поставки которых засчитывается данная сумма переплаты (пп.4 п.5.1 ст.169 НК РФ, пп.«а» п.2 Правил заполнения счета-фактуры, утв. Постановлением №1137);

- не указывать номер платежно-расчетного документа, по которому изначально были получены суммы предоплаты, так как основанием для исчисления налога служит не непосредственное поступление денежных средств, а проведение корректировки реализации и зачет образовавшейся переплаты в счет предстоящих поставок (абз.2 пп.«з» п.1 Правил заполнения счета-фактуры, утв. Постановлением №1137).

Исчисленная с образовавшейся переплаты сумма НДС, зачтенная в счет будущей поставки товаров, будет отражена в книге продаж за тот налоговый период, в котором продавцом и покупателем согласовано уменьшение стоимости отгруженных товаров в связи с возвратом.

Отражение в программе «1С:Бухгалтерия 8» возврата товара продавцу при УСН и ставке НДС 5%

Порядок отражения в «1С:Бухгалтерии 8» возврата товара продавцу при применении УСН и ставки НДС 5 % рассмотрим на примере.

Пример 2

Организация ООО «Электротовары» (покупатель), применяющая c 01.01.2025 УСН пониженную ставку НДС 5 %, согласно договору с организацией ООО «Торговый дом» (продавец), применяющей ОСНО:

- 15.01.2025 перечислила предварительную оплату в размере 50%;

- 22.01.2025 приобрела товары на общую сумму 174 000,00 руб.;

- 27.01.2025 произвела окончательную оплату за товары.

29.01.2025 организация вернула часть товаров продавцу по причине выявления брака.

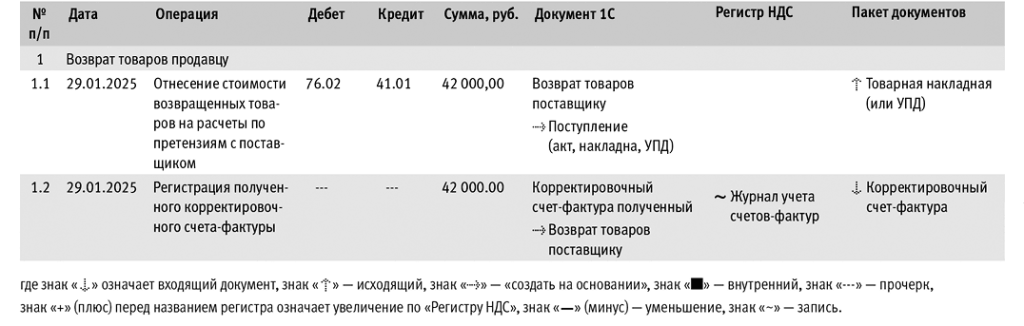

Последовательность операций приведена в таблице 2.

Таблица 2

Таблица 2

В соответствии с пунктом 1.4 письма ФНС России от 23.10.2018 №СД-4-3/20667@ при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу – налогоплательщику НДС рекомендуется выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем.

Покупатель – налогоплательщик НДС, применяющий основные ставки НДС (20, 10%), при возврате товара, по которому ранее был принят к вычету входящий НДС, обязаны этот НДС восстановить. Это делается на основании корректировочного счета-фактуры продавца или первичных документов об уменьшении стоимости отгруженных товаров. Для восстановления в книге продаж регистрируется или корректировочный счет-фактура, полученный при возврате товара, или первичные документы об уменьшении стоимости отгруженных товаров, если такой документ поступил раньше (пп.4 п.3 ст.170 НК РФ, п.14 Правил ведения книги продаж, утв. Постановлением №1137).

Организации (ИП), применяющие УСН и пониженные ставки НДС (5 или 7%), не имеют права на вычет суммы НДС по приобретенным товарам (работам, услугам, имущественным правам) (п.2 ст.171 НК РФ в ред. Федерального закона от 12.07.2024 №176-ФЗ, п.17 Методических рекомендаций по НДС для УСН, направленных письмом ФНС России от 17.10.2024 №СД-4-3/11815@), следовательно, при возврате товаров продавцу у них отсутствует обязанность по восстановлению.

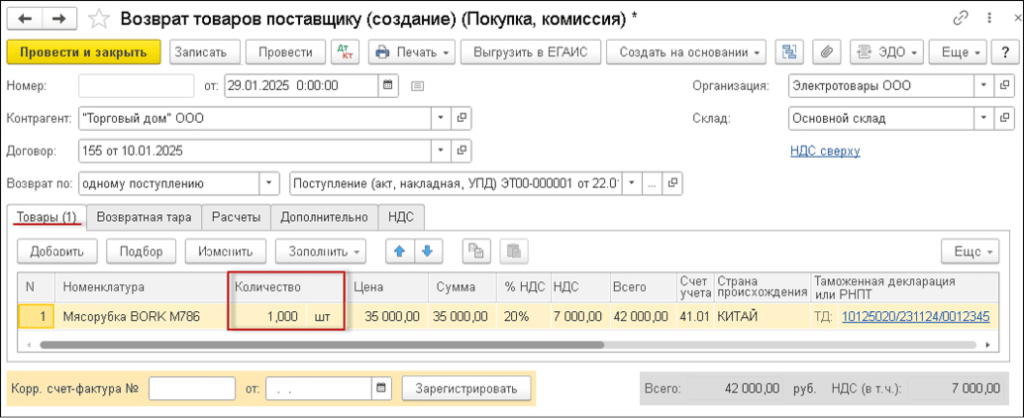

Возврат товаров продавцу (операция 1.1) регистрируется с помощью документа Возврат товаров поставщику (рис. 1), который можно сформировать из документа Поступление (акт, накладная, УПД) по кнопке Создать на основании.

В новом документе, заполненном автоматически сведениями из документа Поступление (акт, накладная, УПД), необходимо уточнить количество возвращаемых товаров с соответствующих счетов учета.

На закладке Товары необходимо указать количество возвращаемых товаров.

Также следует проверить правильность указания счетов расчетов на закладке Расчеты.

На закладке НДС необходимо установить, какой счет-фактура будет получен от продавца. На основании рекомендаций ФНС России (письмо от 23.10.2018 №СД-4-3/20667@) следует установить переключатель в положение Корректировочный счет-фактура полученный от поставщика (рекомендуется). При таком положении переключателя внизу документа Возврат товаров поставщику появляется возможность регистрации полученного от продавца корректировочного счета-фактуры (рис. 5).

Рис. 5. Отражение возврата товара продавцу

Рис. 5. Отражение возврата товара продавцу

После проведения документа в регистр бухгалтерии вводится бухгалтерская запись:

Дебет 76.02 Кредит 41.01 – на стоимость возвращенных бракованных товаров (с учетом предъявленной суммы НДС).

Также вносится запись c видом движения Расход в регистр Расходы при УСН.

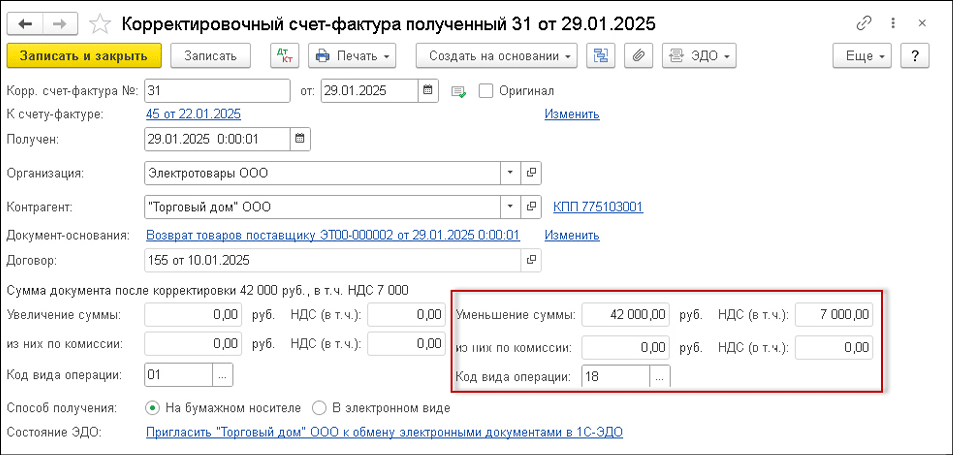

Для регистрации полученного от поставщика корректировочного счета-фактуры (операция 1.2) необходимо в поля Корр. счет-фактура №и от документа Возврат товаров поставщику (рис. 5) ввести соответственно номер и дату входящего корректировочного счета-фактуры и нажать кнопку Зарегистрировать. При этом автоматически будет создан документ Корректировочный счет-фактура полученный (рис. 6), а в форме документа-основания появится гиперссылка на созданный счет-фактуру.

Рис. 6. Отражение поступления корректировочного счета-фактуры

Рис. 6. Отражение поступления корректировочного счета-фактуры

Поля документа Корректировочный счет-фактура полученный будут заполнены автоматически на основании сведений из документа Возврат товаров поставщику.

Кроме того:

- в поле Получен будет проставлена дата регистрации документа Возврат товаров поставщику, которую при необходимости следует заменить на дату фактического получения корректировочного счета-фактуры. Если с продавцом заключено соглашение об обмене счетами-фактурами в электронной форме, то в поле будет проставлена дата отправки файла электронного счета-фактуры оператором ЭДО, указанная в его подтверждении;

- в строке Документы-основания будет стоять гиперссылка на соответствующий документ возврата товаров;

- в поле Код вида операции будет отражено значение «18», которое соответствует получению корректировочного счета-фактуры в связи с изменением стоимости отгруженных товаров в сторону уменьшения, в том числе в случае уменьшения цен (тарифов) отгруженных товаров (Приложение к приказу ФНС России от 14.03.2016 №ММВ-7-3/136@);

- переключатель Способ получения будет стоять на значении На бумажном носителе, если с продавцом отсутствует действующее соглашение об обмене счетами-фактурами в электронной форме. Если соглашение есть, то переключатель будет стоять в положении В электронном виде.

В результате проведения документа Корректировочный счет-фактура полученный будет внесена запись в регистр сведений Журнал учета счетов-фактур для хранения необходимой информации о полученном счете-фактуре. Поступление корректировочного счета-фактуры от поставщика при применении пониженных ставок (5 или 7%) не влияет на расчеты по НДС.

Видеозаписи онлайн-лекций с участием экспертов ФНС России и фирмы «1С»:

В материале использованы фото: Pormezz / Shutterstock / Fotodom.

А с розницей что делать? Сводная справка просто игнорирует возвраты физлицам и начисляет НДС на всю сумму прихода

Мне только спросить, Создайте корректировочную справку по розничным продажам

Мне только спросить, И это правда.. и никто не отвечает, что с розницей то делать ??

Сам себе кассир, ответили же - создать корректировочную справку. Она заполнится автоматически на основании всех возвратов

Сам себе кассир, Необходимо сделать корректировочную справку по розничным продажам. Эту справку формируют на основании сводной справки по розничным продажам, в которой была отражена реализация проданного товара, который впоследствии был возвращен покупателем. Используйте сводную справку того месяца, в котором была реализация товара, а не его возврат. Если вы реализовали товар в июне, а возврат произошел в июле, корректировку необходимо делать по сводной справке продажи за июнь.

Спящая за монитором, За 1 квартал она не формировалась, пришлось подать как есть, в мае (!) 1С допилила функционал, перепроводила 1 квартал и подавала корректировку

по розничным возвратам хотелось бы тоже узнать, налоговая прислала требование убрать из книги покупок КВО 17 при розничных возвратах с НДС, как быть? (Усн с НДС 5%)

Мне только спросить, Налоговая сказала ставить код вида операции 26